Содержание страницы

- Порядок заполнения Уведомления с 01.01.2023

- Порядок представления распоряжения на перевод денежных средств (Уведомление в виде распоряжения)

- Порядок резервирования переплаты 2022

- Способ исправления ошибки в Уведомлении

- В соответствии с пунктом 9 статьи 58 Налогового кодекса Российской Федерации (далее — Кодекс) с 01.01.2023 плательщики должны представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых

взносов плательщика (далее — Уведомление). - Уведомление предоставляется:

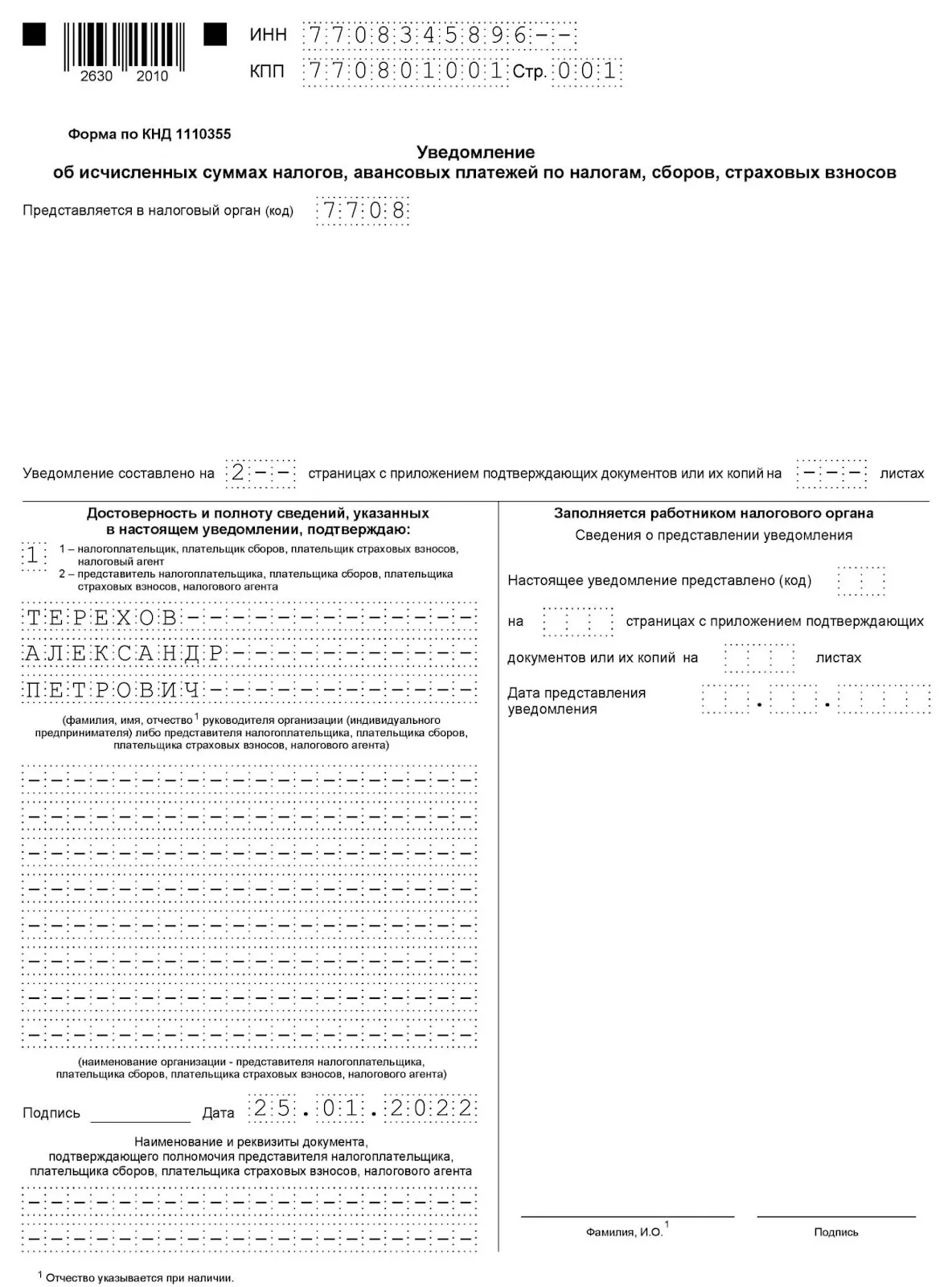

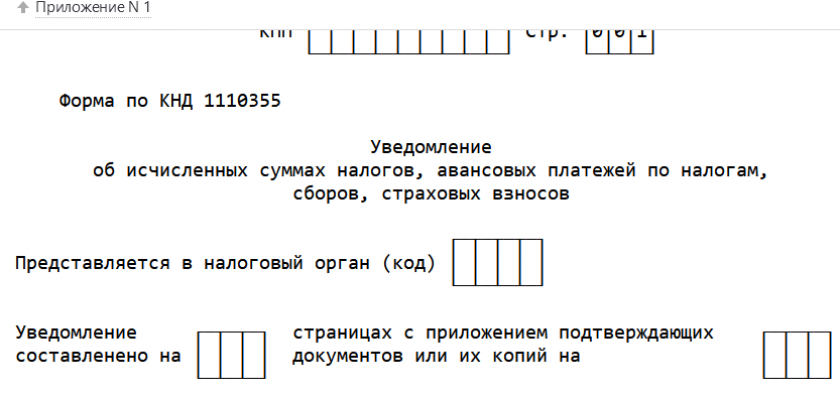

- по форме, утверждённой приказом ФНС России от 02.11.2022 № ЕД -7-8-/1047@ «Об утверждении формы, порядка заполнения и формата предоставления уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов

в электронной форме» (далее — Приказ); - в течение 2023 года в виде распоряжения на перевод денежных средств, форма которого установлена Положениями Центрального Банка Российской Федерации от 29.06.2021 № 762 П «О правилах осуществления перевода денежных средств», в уплату платежей

в бюджетную систему Российской Федерации, заполненного по правилам приказа Министерства финансов Российской Федерации «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н» (далее — Приказ

№ 107н).

- по форме, утверждённой приказом ФНС России от 02.11.2022 № ЕД -7-8-/1047@ «Об утверждении формы, порядка заполнения и формата предоставления уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов

- Уведомления направляются в налоговый орган по месту постановки на учет плательщика, крупнейшего налогоплательщика по телекоммуникационным каналам связи (далее — ТКС), через личный кабинет (далее — ЛК) налогоплательщика, а также на бумаге.

Бумажные Уведомления предоставляют плательщики, которые предоставляют бумажные декларации/расчеты, а именно налогоплательщики (налоговые агенты), уплачивающие страховые взносы и НДФЛ, численность работников у которых не превышает 10 человек.

Если у плательщика подключен ЛК налогоплательщика, то рекомендуется представлять Уведомление в электронном виде через ЛК налогоплательщика.

- Если плательщик представляет документы в налоговый орган по доверенности, то на дату направления уведомления она должна быть зарегистрирована в налоговом органе.

- Ответственность за несвоевременное представление /не представление Уведомления в налоговый орган предусмотрена в виде штрафа в размере 200 руб. в соответствии с пунктом 1 статьи 126 Кодекса.

- Уведомление предоставляют только плательщики, имеющие актуальную постановку на учет. В случае снятия с учета направлять Уведомление не требуется (например, после реорганизации плательщика Уведомление предоставляет правопреемник).

Порядок заполнения Уведомления с 01.01.2023

- Порядок заполнения Уведомления закреплен Приказом.

- Уведомление предоставляется по налогам, страховым взносам, срок предоставления декларации/расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов (приложение 1 «Сроки представления уведомления об

исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов» к настоящей Памятке). - Уведомление содержит данные по плательщику в целом, а именно:

- по всем обособленным подразделениям (филиалам) плательщика в разрезе КПП;

- КБК обязанностей по налогам, страховым взносам, подлежащих уплате;

- код территории муниципального образования бюджетополучателя (ОКТМО);

- сумму обязательства;

- отчетный (налоговый) период;

- месяц (квартал);

- отчетный год.

- Выбор периода (срока уплаты) обязанности в Уведомлении и отчетный (налоговый) период заполняется на основании данных граф 9, 10, 11 приложения 1 к настоящей Памятке.

При этом:

- по налогу на имущество организаций, упрощённой системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала»

код отчетного периода соответствует номеру квартала; - по налогу на доходы физических лиц (далее – НДФЛ) и страховым взносам в Уведомлениях указывается в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода, который соответствует порядковому номеру месяца в квартале;

- по НДФЛ, удержанному и исчисленному за период с 22.12 по 31.12, в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода соответствует 34/04.

- по налогу на имущество организаций, упрощённой системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала»

- По НДФЛ, исчисленному и удержанному за декабрь 2022 года, Уведомление предоставляется не позднее 09.01.2023, в поле «Код отчетный (налоговый) период / Номер месяца (квартала)» – 34/04, «Отчетный год» — 2022.

- Если срок представления Уведомления совпадает со сроком представления декларации/расчёта, то Уведомление представлять не требуется.

Например, срок представления Уведомления по страховым взносам за декабрь 2022 – 25.01.2023, срок представления расчета по страховым взносам за 4 квартал 2022 – 25.01.2023.

Таким образом, плательщик представляет расчет за 4 квартал 2022, а Уведомление за декабрь (третий месяц 4 квартала 2022) предоставлять не нужно.

- Особенность формирования и обработки Уведомления по налогу на имущество организации.

В Уведомлении плательщиком указывается общая сумма налога на имущество организации, подлежащая уплате в бюджет за отчетный период. Суммы, которые указываются в декларации, и суммы, исчисленные налоговым органом, в Уведомлении не разделяются.

При представлении декларации за истекший налоговый период в информационных ресурсах налоговых органов будет произведена корректировка сумм по Уведомлению на суммы представленного документа. Скорректированные суммы останутся на обязательстве до

момента проведения расчета налоговым органом.

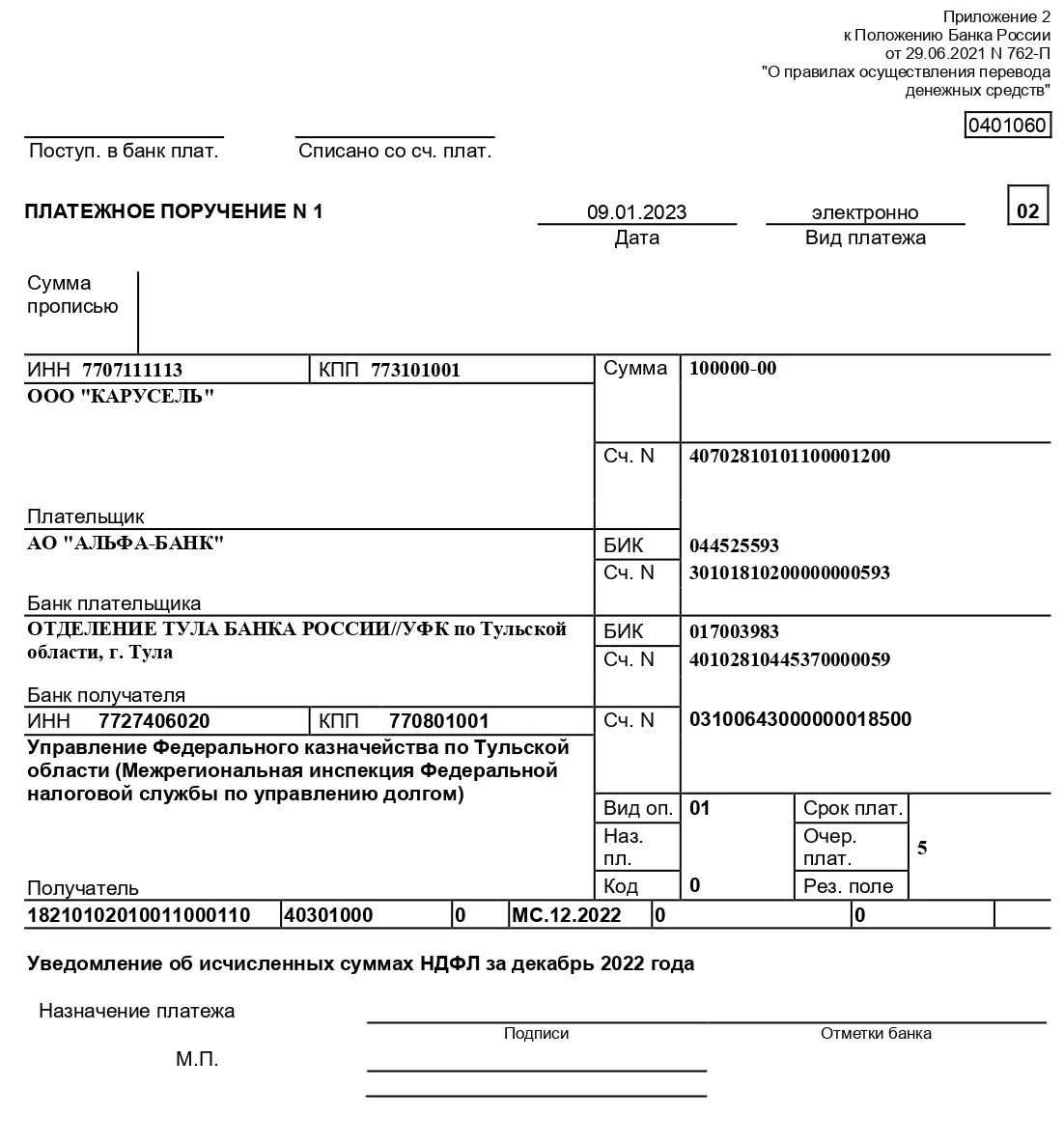

Порядок представления распоряжения на перевод денежных средств (Уведомление в виде распоряжения)

- В течение 2023 года Уведомление может представляться плательщиком в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее – Уведомление в виде распоряжения).

- При представлении Уведомления в виде распоряжения необходимо учитывать следующее:

- на основании Уведомления в виде распоряжения налоговый орган формирует обязанность плательщика (начисление);

- для однозначного понимания обязанности необходимо заполнить все реквизиты распоряжения на перевод денежных средств в соответствии с правилами Приказа № 107 н, в том числе налоговый период;

- в поле «КПП» указывается КПП плательщика, чья обязанность исполняется (как в декларации/расчете);

- если плательщиком после представления Уведомления в виде распоряжения выявлена ошибка, необходимо направить Уведомление по форме, установленной Приказом для уточнения (исправления) обязательств.

- При представлении Уведомления в виде распоряжения:

- по ежемесячным авансовым платежам по налогу (НДФЛ, страховые взносы) в реквизите «107» – «значение показателя налогового периода» указывается, например, МС.01.2023, где 01 — это январь;

- по квартальным авансовым платежам по налогу (УСН, имущественные налоги юридических лиц) в реквизите «107» – «значение показателя налогового периода» указывается, например, КВ.01.2023, где 01- это первый квартал;

- по НДФЛ, исчисленному и удержанному за период с 22.12.2023 по 31.12.2023, в реквизите «107» – «значение показателя налогового периода» указывается «ГД» — годовые платежи. Так, за период 22.12.2023 — 31.12.2023 — «ГД.00.2023».

- Если при обработке Уведомления в виде распоряжения установлено неоднозначное определение отчетного (налогового) периода, указан КБК, по которому не предоставляется Уведомление, начисление не формируется.

Порядок резервирования переплаты 2022

- Налоговый орган по налогам с авансовой системой уплаты налоговых платежей увеличивает совокупную обязанность на сумму переплаты на 01.01.2023 – проводит начисления на сумму переплаты.

Вся переплата плательщика, имеющаяся на 31.12.2022, за исключением переплаты свыше трех лет, включается в совокупную обязанность плательщика и остается на конкретных КБК.

- Если плательщик в срок, установленный законодательством о налогах и сборах, не представит декларацию/расчет, то по истечении 10 рабочих дней обязанность сторнируется, а сумма зарезервированной переплаты поднимется на единый налоговый платеж.

- До наступления срока предоставления плательщиком декларации/расчета по соответствующему налогу сумма авансовых платежей подлежит обратной корректировке (если сумму обязанности по налогу необходимо уменьшить или увеличить за 2022 год).

- для увеличения или уменьшения суммы обязанности следует представить Уведомление, в котором плательщик указывает обязанность по налогу одной общей суммой за весь отчетный период 2022.

В поле «Код отчетный (налоговый) период» /Номер месяца (квартала)» указывается код 34/03, в поле «отчетный год» — 2022.

При представлении плательщиком Уведомления за 2022 в отдельной карточке начислений и обязанностей (далее — ОКНО) по соответствующему налогу отразится актуальная сумма начислений.

- Уведомления в виде распоряжения представляются только в случае увеличения суммы обязанности по налогу за 2022 год и данная сумма отражается в ОКНО отдельной строкой начисления, а значение налогового периода в документе указывается «ГД.00.2022».

Корректировка суммы обязанности возможна двумя способами:

Способ исправления ошибки в Уведомлении

Если в реквизитах Уведомления допущена ошибка, то следует направить в налоговый орган новое Уведомление с верными реквизитами только в отношении обязанности, по которой допущена ошибка:

- если неверно указана сумма обязанности, то представляется Уведомление с теми же реквизитами с верной суммой;

- если неверно указаны иные реквизиты, то в Уведомлении по ранее указанным реквизитам обязанности представляется сумма «0» и новая обязанность с верными реквизитами.

Уточнять обязанности (исправлять ошибки) возможно до представления декларации/расчета по налогам, страховым взносам.

Кто и для чего подаёт уведомления

С 2023 года большинство налогов, взносов и сборов, а также пени и штрафы по ним перечисляются единым налоговым платежом (ЕНП), а зачисляются они на единый налоговый счёт (ЕНС). Это новый способ уплаты, на который перевели все организации и ИП. Поступивший платёж налоговая сама распределяет на погашение обязанностей налогоплательщика перед бюджетом. Суммы инспекторы узнают из поданных деклараций и другой отчётности.

Из уведомлений об исчисленных суммах ИФНС получает информацию о налогах, взносах и сборах, по которым:

-

срок уплаты наступает до того, как сдают по ним отчёты – например, НДФЛ, налог при УСН, страховые взносы;

-

отчётности вообще нет – транспортный и земельный налоги.

Исключение – взносы от несчастных случаев и НДФЛ, уплачиваемый иностранцами за патент. Их платят как и раньше отдельными платежами, а уведомления по ним не подают.

Нужно ли подавать уведомление по платежам за 2022 год

По платежам за 2022 год, которые перечисляются в 2023 году, тоже нужны уведомления – ч. 2 ст. 5 закона № 263-ФЗ. Например, если декабрьскую зарплату выплачивали в последний рабочий день года, а НДФЛ уплатили на следующий рабочий день – 9 января 2023 года. С начала года платить налог нужно платёжным поручением с новыми реквизитами, а зачислится он уже на ЕНС. По информации от ИФНС по такому платежу нужно было подать в свою инспекцию уведомление об исчисленных суммах НДФЛ 9 января 2023 года. Но эта дата ничем не подтверждается: по закону уведомления подают не позднее 25-го числа месяца, в котором установлен срок уплаты. Поэтому лучше уточнить в своей ИФНС в какие сроки нужно подать уведомление по декабрьскому НДФЛ.

По страховым взносам за декабрь 2022 года срок уплаты 30 января 2023 года. Но подавать уведомление на декабрьские взносы не потребуется, потому что не позднее 25 января нужно сдать РСВ за 2022 год, и сумму взносов налоговики узнают из отчёта.

Подарок для наших читателей – запись вебинара по изменениям в бухучёте и налогообложении с 1 января 2023 года. Полтора часа подробного разбора новаций, конкретных примеров и ответов на вопросы!

Спикеры – известные эксперты в бухгалтерии и участники разработки новых ФСБУ:

-

Алексей Иванов – директор по знаниям и развитию учётной системы интернет-бухгалтерии «Моё дело».

-

Людмила Архипкина – ведущий методолог по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Главные изменения в бухучёте и налогах в 2023 году

Все новации в одном вебинаре

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись

По каким налогам и взносам подавать уведомление в 2023 году

Уведомление надо сдавать, если сроки отчётности наступают позже, чем сроки уплаты или отчёт вообще не предусмотрен. Например, уведомления понадобятся по страховым взносам за январь и февраль. За март его подавать не надо, потому что в это время срок подачи уведомления совпадает со сдачей расчёта по страховым взносам (РСВ).

Исходя из этой логики, уведомления нужно подавать по следующим платежам:

|

Налоги и взносы |

По каким платежам подавать |

|

УСН |

Авансы за 1 квартал, полугодие и за 9 месяцев |

|

Страховые взносы на ОПС, ОМС, ВНиМ |

Взносы за январь, февраль, апрель, май, июль, август, октябрь и ноябрь |

|

НДФЛ с выплат работникам и другим физлицам |

Налог за периоды 01.01 – 22.01, 23.01 – 22.02, 23.02 –22.03, 23.03 – 22.04, 23.04 – 22.05, 23.05 – 22.06, 23.06 – 22.07, 23.07 – 22.08, 23.08 – 22.09, 23.09 – 22.10, 23.10 – 22.11, 23.11 – 22.12, 23.12 – 31.12. |

|

Транспортный налог |

Авансы за 1, 2, 3 кварталы и за год |

|

Земельный налог |

Авансы за 1, 2, 3 кварталы и за год |

|

ЕСХН |

Аванс за полугодие |

|

Налог на имущество организаций |

Авансы за 1, 2, 3 кварталы и за год |

|

НДФЛ ИП на общем режиме |

Авансы за 1 квартал, полугодие и за 9 месяцев |

Не нужны уведомления по НДС и налогу на прибыль, так как сначала наступает срок сдачи деклараций, а только потом срок уплаты этих налогов.

Сроки подачи уведомления

Уведомления подают не позднее 25 числа месяца, в котором нужно заплатить налоги, взносы или сборы. Если этот день выпадает на выходной, крайний срок переносится на следующий рабочий день.

Особый срок у НДФЛ, удержанного за период с 23 по 31 декабря. По нему уведомление нужно подать не позднее последнего рабочего дня года. То есть в декабре 2023 года будет два уведомления по НДФЛ за разные периоды.

Первое уведомление за 2023 год нужно подать не позднее 25 января по НДФЛ с доходов, выплаченных с 1 по 22 января. Заплатить налог нужно 28 января, а с учётом переноса из-за выходного дня – 30 января.

Куда и как сдавать уведомления

Уведомление подают в налоговую инспекцию по месту учёта организации или ИП. Сдать его можно одним из двух способов:

-

Электронно – отправить через Личный кабинет налогоплательщика на сайте ФНС или по каналам ТКС.

-

На бумаге – передать в инспекцию лично или через представителя, отправить по почте ценным письмом с описью вложения.

Подавать бумажные уведомления можно только в случае, если вы имеете право сдавать декларации и другие отчёты на бумаге. Для отправки через интернет понадобится усиленная квалифицированная электронная подпись (УКЭП).

Если за вас уведомление подаёт ваш представитель, сначала отправьте в ИФНС доверенность на него. Сделать это нужно не менее чем за сутки до сдачи уведомления.

Инструкция по заполнению уведомления об исчисленных суммах

Форма и порядок заполнения утверждены Приказом ФНС № ЕД-7-8/1047 от 02.11.2022. Уведомление состоит из титульного листа и раздела «Данные», в котором можно заполнить сколько угодно страниц.

Правила заполнения

Если вы решили заполнить уведомление вручную:

-

Нумеруйте страницы начиная с титульного листа: «001», «002», .., «010».

-

Пишите заглавными печатными символами ручкой чёрного, фиолетового или синего цвета.

-

Заполняйте все поля начиная с первой ячейки слева.

-

Если какого-то показателя нет, во всех ячейках поля поставьте прочерки.

-

В свободных ячейках справа от показателя проставляйте прочерки.

Если вы заполняете уведомление в какой-либо программе или сервисе, выравнивание числовых полей будет по правому краю, а прочерки не обязательны.

Титульный лист

Заполните ИНН и КПП (если есть), код вашей налоговой инспекции, количество страниц уведомления. В разделе с подтверждением достоверности и полноты сведений укажите «1», если уведомление подпишет ИП или руководитель организации. Ниже напишите построчно его полные ФИО. Поставьте подпись и дату подписания.

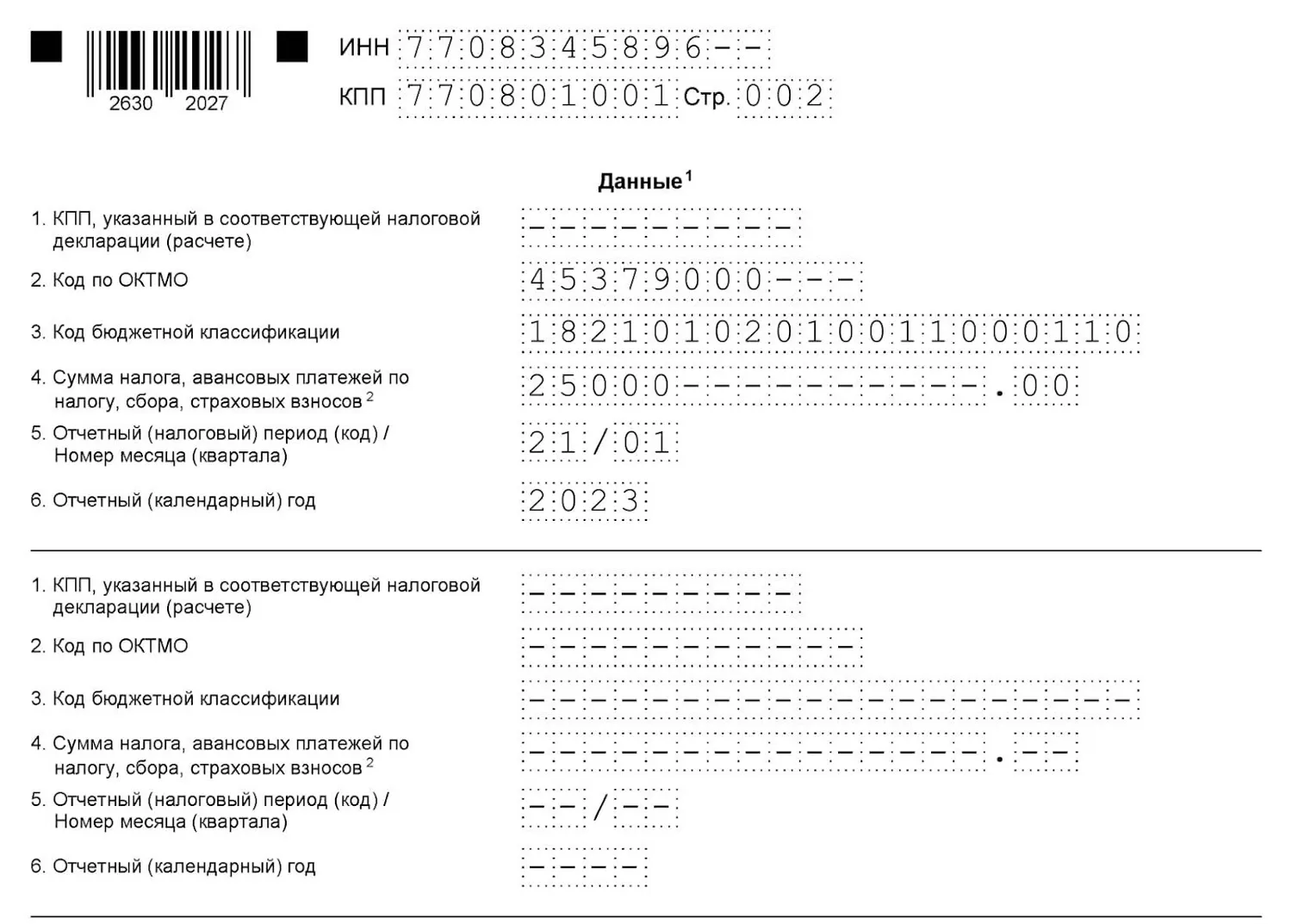

Раздел «Данные»

Состоит из одинаковых блоков, которые можно заполнять по разным налогам, сборам и страховым взносам. В каждом по шесть строк:

-

КПП из налоговой декларации или расчёта. Организация, у которой есть обособленные подразделения, указывает тут их КПП. ИП в этом поле ставит прочерки.

-

ОКТМО – код, обозначающий муниципальное образование, к которому относится налогоплательщик. Его можно узнать в сервисе ФНС. Если в вашем ОКТМО восемь знаков, в свободных ячейках справа поставьте прочерки.

-

Код бюджетной классификации. С 2023 года действует новый перечень КБК.

-

Сумма налога, авансов по нему, сбора или страховых взносов.

-

Код отчётного периода из приложения № 2: «21» первый квартал, «31» полугодие, «33» девять месяцев или «34» год. По ежемесячным авансовым платежам через дробь укажите порядковый номер квартального месяца «01», «02», «03» или «04«.Например, по НДФЛ за период с 23 января по 22 февраля будет «21/02», с 23 по 31 декабря «34/04». По ежеквартальным авансовым платежам укажите порядковый номер квартала. Например, по авансовому платежу по УСН за первый квартал будет «34/01».

-

Отчётный (календарный) год – тот, за который начислен налог, авансовый платёж по налогу, сбор или страховой взнос.

В одном уведомлении можно подать сведения по всем налогам и взносам, в том числе по разным периодам. Например, если сумма транспортного налога не меняется в течение года, можно подать уведомление один раз сразу за год и отразить в нём все налоговые периоды – 24/01, 34/02, 34/03 и 34/04. Если вы подаёте уведомление по НДФЛ за 2022 год, перечисленному в 2023 году, в строке 5 укажите период «34/04», а в строке 6 «2022».

Организации могут подавать одно уведомление по обязательствам всех своих обособленных подразделений.

Если вы ошиблись при заполнении, отправьте в инспекцию новое уведомление. Составьте его только по платежу, в котором была ошибка. Исправлять уведомления можно пока вы не сдадите декларацию или расчёт.

В интернет-бухгалтерии «Моё дело» уведомление формируется автоматически в мастере уплаты ЕНП. Вам не нужно думать о правилах заполнения и искать нужные реквизиты. Сервис сам рассчитывает сумму налога и одновременно формирует уведомления. Их можно отправить в электронном виде прямо из сервиса, если у вас подключена электронная отчётность, или распечатать и отправить в бумажном виде.

Как оформлять платёжные поручения вместо уведомлений

Весь 2023 год действует переходный период и можно обойтись без уведомлений, если вы ещё ни разу их не подавали. Можно вместо единой платёжки отправлять в банк отдельные платёжные поручения с конкретными КБК, налоговым периодом и всеми заполненными реквизитами. То есть так же, как оформляли их до 2023 года. Деньги всё равно поступают в общий «котёл» на ЕНС, а налоговики из такого платёжного поручения увидят, какую сумму надо начислить по конкретному налогу или взносу.

На сайте ФНС есть образец платёжного поручения и рекомендации по его заполнению.

Такой альтернативный вариант действует в течение 2023 года до тех пор, пока вы не отправите настоящее уведомление. С того момента заменять уведомления платёжками будет нельзя. Если в платёжке-уведомлении вы допустите неточность, исправить её можно только уведомлением.

Что будет, если не сдавать уведомления

Если опоздать с уведомлением или вообще его не сдавать, ИФНС оштрафует по п. 1 ст. 126 НК за непредставление сведений для налогового контроля. Сумма штрафа – 200 руб. за каждый документ. Недоимки не будет, если уведомление подать позже срока, но до того, как наступит последний день уплаты. Если так и не отправить уведомление, есть риск, что это не позволит правильно распределить деньги в бюджет, и тогда возникнут недоимки и пени за неуплату.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Добавить в «Нужное»

С 2023 г. организации и ИП, перешедшие на уплату налогов и взносов в составе единого налогового платежа (ЕНП), должны в определенных случаях подавать в ИФНС новый отчет – Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов. Далее для краткости все эти платежи будет называть «налогом». Посмотрим, в какие сроки нужно представлять Уведомление, по каким налогам, по какой форме и, самое интересно, что будет, если его не сдать.

Подчеркнем, консультация касается тех налогоплательщиков, кто перешел на уплату ЕНП. Если организация / предприниматель в 2023 г. платит налоги по-старому отдельными платежными поручениями с указанием в них КБК конкретного налога, ОКТМО и т.д., уведомления подавать не потребуется (ч. 12, 14, 16 ст. 4 Закона от 14.07.2022 № 263-ФЗ).

Когда нужно представлять Уведомление об исчисленных налогах

Уведомление подается в ИФНС в двух случаях (п. 9 ст. 58 НК РФ):

- если по уплачиваемому налогу не предусмотрена подача декларации (расчета), как, к примеру, при перечислении земельного или транспортного налога;

- если налог платится ранее, чем подается декларация (расчет) по нему.

Уведомление необходимо, чтобы ИФНС имела возможность правильно распределить уплаченные в составе ЕНП суммы на расчеты с бюджетом по конкретному налогу (по КБК и ОКТМО). Ведь сделать такое распределение самостоятельно ИФНС может лишь на основе декларации или по фиксированным суммам налогов. Если же исчисленная сумма налога неизвестна, а декларация еще не сдана, непонятно, в уплату каких налогов был сделан платеж.

Срок подачи Уведомления об исчисленных налогах

Общий срок подачи Уведомления – не позднее 25-го числа месяца, на который приходится срок уплаты налога (п. 9 ст. 58 НК РФ). Если 25-е число попадает на выходной, то срок переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Кстати, практически все декларации и расчеты сдаются с 2023 г. в такой же единый срок – не позднее 25-го числа.

Для НДФЛ, удержанного за период с 23 декабря по 31 декабря, установлен особый срок подачи Уведомления – не позднее последнего рабочего дня года.

По каким налогам подается Уведомление об исчисленных налогах

С учетом вышесказанного, подать уведомление придется по следующим налогам и взносам:

- ежемесячный НДФЛ, уплачиваемый в качестве налогового агента. Причем в декабре придется сдавать 2 уведомления;

- страховые взносы с выплат работникам и другим физлицам за первый и второй месяц каждого квартала. А вот за третий месяц квартала (по взносам за март, июнь, сентябрь и декабря) подавать Уведомление не надо, поскольку срок его подачи совпадает со сроком подачи РСВ за истекший квартал;

- авансовые платежи по УСН за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи предпринимателя по НДФЛ за себя за 1, 2 и 3 кварталы отчетного года;

- авансовые платежи по налогу на имущество организаций;

- авансовые платежи по транспортному налогу;

- авансовые платежи по земельному налогу;

- авансовый платеж по ЕСХН.

Подавать Уведомление по налогу на прибыль и НДС не требуется. Сроки уплаты этих налогов наступают уже после представления декларации. Например, декларация по НДС за 1 квартал 2023 г. сдается не позднее 25 апреля 2023 г. А заплатить НДС в бюджет нужно уже после этого не позднее 28 апреля, 29 мая и 28 июня.

Форма Уведомления об исчисленных суммах налогов

Уведомление сдается по форме, утв. Приложением № 1 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@.

Как заполнить Уведомление об исчисленных налогах

В уведомлении есть:

- титульный лист. Его заполнение не вызовет трудностей. Необходимо указать лишь ИНН организации или ИП, КПП организации, код налогового органа, в который подается Уведомление;

- лист с данными об исчисленных налогах. Он содержит несколько одинаковых блоков, заполняемых на разные налоги. По каждому платежу указываются КПП, ОКТМО, КБК, сумма налога, код отчетного (налогового периода) и номер месяца (квартала), год. В идеале сумма исчисленного налога должна совпадать с той, которая будет указана впоследствии в декларации или расчете.

Код налогового периода заполняется в соответствии с Приказом ФНС от 02.11.2022 № ЕД-7-8/1047@.

Таблица со сроками подачи Уведомлений об исчисленных налогах в 2023 г.

Покажем в таблице, по каким налогам, в какие сроки нужно подать уведомление и как указать коды периода.

| Налог/взнос | Период, за который подается уведомление | Крайний срок подачи уведомления | Код периода |

|---|---|---|---|

| НДФЛ | 01.01-22.01 23.01-22.02 23.02-22.03 23.03-22.04 23.04-22.05 23.05-22.06 23.06-22.07 23.07-22.08 23.08-22.09 23.09-22.10 23.10-22.11 23.11-22.12 23.12-31.12 |

25.01.2023 27.02.2023 27.03.2023 25.04.2023 25.05.2023 26.06.2023 25.07.2023 25.08.2023 25.09.2023 25.10.2023 27.11.2023 25.12.2023 29.12.2023 |

21/01 21/02 21/03 31/01 31/02 31/03 33/01 33/02 33/03 34/01 34/02 34/03 34/04 |

| Страховые взносы | январь февраль апрель май июль август октябрь ноябрь |

27.02.2023 27.03.2023 25.05.2023 26.06.2023 25.08.2023 25.09.2023 27.11.2023 25.12.2023 |

21/01 21/02 31/01 31/02 33/01 33/02 34/01 34/02 |

| УСН | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

| Налог на имущество организаций, транспортный налог, земельный налог |

за 2022 г. 1 квартал 2 квартал 3 квартал |

27.02.2023 25.04.2023 25.07.2023 25.10.2023 |

34/04 34/01 34/02 34/03 |

| ЕСХН | полугодие | 25.07.2023 | 34/02 |

| НДФЛ, уплачиваемый ИП за себя | 1 квартал 2 квартал 3 квартал |

25.04.2023 25.07.2023 25.10.2023 |

34/01 34/02 34/03 |

Как подать Уведомление об исчисленных налогах

Уведомление подается (п. 9 ст. 58 НК РФ):

- через Личный кабинет налогоплательщика на сайте ФНС;

- через оператора по ТКС;

- на бумаге лично в налоговый орган или по почте заказным письмом (если у организации или ИП нет обязанности представлять налоговую отчетность в электронном виде).

Сколько налогов можно отразить в Уведомлении

Если по определённому сроку исчислено и в составе ЕНП уплачено несколько налогов, то все их можно отразить в одном Уведомлении разными блоками.

Например, к 25 февраля 2023 г. перечислены страховые взносы за январь 2023 г., а также НДФЛ, удержанный с доходов работников за период с 23 января по 22 февраля. Тогда можно заполнить два блока на Листе 2, отразив соответственно КБК НДФЛ и страховых взносов, ОКТМО, период, за который произведена уплата, и суммы НДФЛ и взносов. И сдать Уведомление не позднее 27 февраля 2023 г.

Или по сроку 25 апреля уплачены авансовый платеж по налогу при УСН за 1 квартал 2023 г., а также НДФЛ, удержанный за период с 23 марта по 22 апреля. Тогда эти два исчисленных налога можно отразить в одном Уведомлении, подаваемом не позднее 25 апреля 2023 г.

Уведомление при наличии обособленных подразделений

В 2023 г. сохраняется обязанность при наличии ОП распределять НДФЛ, страховые взносы и налог на прибыль в части регионального налога между имеющимися ОП (п. 7 ст. 226, п. 2 ст. 288, п. 11 ст. 431 НК РФ). То есть организация будет платить указанные налоги одной суммой в составе ЕНП, но потом их нужно распределить между подразделениями:

- в Уведомлениях (по НДФЛ и страховым взносам);

- в декларациях (по налогу на прибыль), в расчетах 6-НДФЛ и в Расчетах по страховым взносам.

При этом в одном Уведомлении можно указать информацию по всем авансам каждого обособленного подразделения организации, указав соответствующие КПП подразделений и ОКТМО по месту их нахождения.

А сдается такое Уведомление в ИФНС по месту нахождения самой организации (п. 2.5.2, 2.5.4 Приложения № 2 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@).

Какие КБК указывать в Уведомлении об исчисленных налогах

В ноябре Минфин обновил КБК для страховых взносов и некоторых налогов (Приказ Минфина от 22.11.2022 № 177н). В частности, введен отдельный КБК для страховых взносов за расчетные периоды начиная с 2023 г., добавлены отдельные КБК для НДФЛ с дивидендов. Ознакомиться с новыми КБК можно в отдельной консультации.

Указанные новые КБК нужно будет использовать при заполнении Уведомления об исчисленных налогах, а также при заполнении деклараций и расчетов.

Отметим, что КБК для уплаты единого налогового платежа такой – 18201061201010000510.

Что будет, если не подать Уведомление об исчисленных налогах

По разъяснениям ФНС, несвоевременное представление/не представление Уведомления не позволит распределить деньги в бюджет, что приведет к начислению пени (Промостраница ФНС). При этом пени будут, если уведомление не подать до наступления срока уплаты налога/взноса. Правда, при положительном сальдо на ЕНС на дату наступления срока платежа пени, скорее всего, начисляться не будут. Поскольку обязанность по уплате налога будет считаться исполненной.

Кроме того, за неподачу Уведомления грозит штраф в размере 200 руб. (п. 1 ст. 126 НК РФ).

Как исправить ошибку в Уведомлении об исчисленных налогах

Основное правило – новое Уведомление с верными реквизитами подается только в отношении обязанности, по которой произошла ошибка. То есть повторять все указанные в ранее поданном Уведомлении сведения не требуется.

Правильные данные об исчисленных налогах можно внести не в отдельное Уведомление, а в подаваемое текущее Уведомление. Например, вы ошиблись при заполнении сведений об исчисленных страховых взносах за январь в Уведомлении, подаваемом в срок 27 февраля 2023 г. Обнаружили ошибку уже в середине марта. Тогда правильные сведения можно внести в Уведомление, подаваемое по сроку 27 марта 2023 г.

Как исправить ошибку?

Ситуация 1. Вы ошиблись в сумме налога. Тогда:

- в новом Уведомлении повторите данные о КПП, КБК, ОКТМО, периоде;

- укажите новую, правильную сумму налога.

Ситуация 2. Вы ошиблись в других реквизитах (КПП, КБК, ОКТМО и т.д.). Тогда:

- повторите в новом Уведомлении данные ошибочного блока (КПП, КБК, ОКТМО, период), но в поле «сумма» укажите «0»;

- укажите верные данные в новом блоке строк 1-6.

Как только Уведомление поступит в ИФНС, произойдет автоматическая корректировка ранее представленных данных.

При этом если сальдо ЕНС будет достаточным для уплаты начисленного налога и срок уплаты налога не наступил, негативных последствий не будет.

А вот если ошибка обнаружена уже после подачи декларации по соответствующему налогу, подавать корректирующее Уведомление бессмысленно. Налоговая инспекция исправит неверные данные по информации из декларации, поскольку декларация имеет приоритет перед Уведомлением.

Содержание

- Для чего нужно уведомление

- В какие сроки подают уведомление

- Форма уведомления

- Как заполнить уведомление

- Порядок подачи уведомления

- Можно ли подать платёжку вместо уведомления

- Выводы

С 2023 года действует новая форма уведомления об исчисленных налогах и взносах. Что это за документ, как его заполнить, и кто обязан его подавать?

Для чего нужно уведомление

Полное название документа: «Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов». Уведомление подаётся организациями и ИП, которые перечисляют единый налоговый платёж с 2023 года.

Деньги, поступившие по КБК для ЕНП, зачисляются на единый налоговый счёт, с которого ФНС самостоятельно списывает их на разные налоги, сборы, взносы. Узнать о том, для какого платежа перечислены деньги, налоговая инспекция может из отчёта или декларации.

Однако есть ситуации, когда срок уплаты уже подошёл, но отчётность не подаётся. Например, налогоплательщики на УСН сдают одну годовую декларацию, но авансовые платежи платят по итогам первого квартала, полугодия и девяти месяцев. Ещё один пример – взносы за работников и НДФЛ с зарплаты перечисляют каждый месяц, а отчеты РСВ и 6-НДФЛ сдают раз в квартал.

В таких случаях надо сообщить в ИФНС, какая сумма и в счёт какого обязательства перед бюджетом перечислена. Для этого и используется уведомление об исчисленных суммах.

В какие сроки подают уведомление

Уведомление подаётся только по тем платежам, у которых не совпадают периоды отчётности и уплаты. Исходя из этого, по НДС и налогу на прибыль уведомления вообще не подают, хотя их перечисляют в рамках ЕНП. Ведь исчисленные суммы налога всегда понятны из деклараций.

По другим платежам подаются и уведомления, и декларации (отчёты). Например, по УСН по итогам каждого отчётного периода (квартала, полугодия и девяти месяцев) надо отправить уведомление. Но по итогам года оно не подаётся, потому что сдаётся годовая декларация, из которой видна сумма налога к уплате.

Общий срок подачи разных уведомлений – 25-ое число, а срок перечисления по ним платежа – 28-ое число. Как обычно, если крайний срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Важно: в 2023 году некоторые уведомления подаются за прошлогодние налоговые и отчётные периоды. Приводим сроки подачи в хронологическом порядке.

| Срок подачи уведомления | По какому платежу |

|---|---|

| 25.01.2023 | НДФЛ с работников, удержанный 01.01–22.01 |

| 27.02.2023 | НДФЛ с работников, удержанный 23.01–22.02 |

| Страховые взносы по работникам за январь | |

| Налог на имущество юрлиц за 2022 | |

| Земельный налог за 2022 | |

| Транспортный налог за 2022 | |

| 27.03.2023 | НДФЛ с работников, удержанный 23.02–22.03 |

| Страховые взносы по работникам за февраль | |

| 25.04.2023 | НДФЛ с работников, удержанный 23.03–22.04 |

| Аванс по налогу на УСН за 1 квартал | |

| Аванс по налогу на имущество организаций за 1 квартал | |

| Аванс по транспортному налогу за 1 квартал | |

| Аванс по земельному налогу за 1 квартал | |

| Аванс по НДФЛ за 1 квартал | |

| 25.05.2023 | НДФЛ с работников, удержанный 23.04–22.05 |

| Страховые взносы по работникам за апрель | |

| 26.06.2023 | НДФЛ с работников, удержанный 23.05–22.06 |

| Страховые взносы по работникам за май | |

| 25.07.2023 | НДФЛ с работников, удержанный 23.06–22.07 |

| Аванс по налогу на УСН за 1 полугодие | |

| Аванс по ЕСХН за 1 полугодие | |

| Аванс по транспортному налогу за 2 квартал | |

| Аванс по земельному налогу за 2 квартал | |

| Аванс по НДФЛ за 2 квартал | |

| Аванс по налогу на имущество организаций за полугодие | |

| 25.08.2023 | НДФЛ с работников, удержанный 23.07–22.08 |

| Страховые взносы по работникам за июль | |

| 25.09.2023 | НДФЛ с работников, удержанный 23.08–22.09 |

| Страховые взносы по работникам за август | |

| 25.10.2023 | НДФЛ с работников, удержанный 23.09–22.10 |

| Аванс по налогу на УСН за 9 месяцев | |

| Аванс по транспортному налогу за 3 квартал | |

| Аванс по земельному налогу за 3 квартал | |

| Аванс по НДФЛ за 3 квартал | |

| Аванс по налогу на имущество организаций за 9 месяцев | |

| 27.11.2023 | НДФЛ с работников, удержанный 23.10–22.11 |

| Страховые взносы по работникам за октябрь | |

| 25.12.2023 | НДФЛ с работников, удержанный 23.11–22.12 |

| Страховые взносы по работникам за ноябрь | |

| 29.12.2023 | НДФЛ с работников, удержанный 23.12–31.12 |

Рекомендуем также скачать таблицу, подготовленную Федеральной налоговой службой, где перечислены не только сроки подачи уведомлений и оплаты по ним, но и коды отчётных периодов. Обратите внимание, что в ней нет сроков по периодам 2022 года.

Специального штрафа за нарушение срока подачи уведомления не предусмотрено, но ИФНС может применить здесь пункт 1 статьи 126 НК РФ (200 рублей за непредставленный документ).

Однако проблема ещё и в том, что при отсутствии уведомления налоговая инспекция не сможет распределить денежные средства, даже если они вовремя поступили на единый налоговый счёт организации или ИП. Соответственно, налог или взносы будут считаться неуплаченными. Позже, после получения отчётности, ИФНС может зачесть положительное сальдо ЕНС, но при этом будут начислены пени.

Форма уведомления

Предыдущая форма уведомления об исчисленных налогах и взносах была утверждена приказом ФНС от 02.03.2022 N ЕД-7-8/178@ и применялась короткий период: с 1 июля до конца 2022 года. На этом бланке можно было указать данные только для одного платежа.

Получалось, что если налогоплательщик к конкретной дате должен перечислить несколько платежей (например, НДФЛ с работников, аванс по УСН и по транспортному налогу), надо было заполнять соответствующее количество уведомлений. Новый бланк устраняет это неудобство, потому что позволяет подавать одно уведомление для разных платежей.

Актуальная форма уведомления утверждена приказом ФНС от 02.11.2022 N ЕД-7-8/1047@, скачать бланк для заполнения можно по ссылке ниже.

Как заполнить уведомление

Перед тем, как заполнить уведомление, рассчитайте суммы по всем платежам, подлежащим перечислению, а также подготовьте по ним коды КПП, ОКТМО, КБК.

Что касается кода отчётного или налогового периода, то он формируется в соответствии с порядком заполнения уведомления об исчисленных суммах из приказа N ЕД-7-8/1047@.

На первой странице указывают минимум информации:

- ИНН организации или ИП;

- КПП организации;

- номер своей ИФНС;

- полное имя налогоплательщика (директор или индивидуальный предприниматель) или его представителя.

Внизу страницы проставляют подпись и дату подачи. Правый нижний блок, как обычно, заполняет сотрудник налоговой инспекции.

На второй странице есть 4 одинаковых блока, куда можно внести сведения для 4 разных платежей. Если этого недостаточно, можно заполнить ещё один лист.

В нашем примере заполнено уведомление с датой подачи 25.01.2023 и суммой НДФЛ с работников, удержанного в период 01.01 –22.01.

Порядок подачи уведомления

Способы подачи уведомления перечислены в пункте 9 статьи 58 НК РФ:

- через личный кабинет организации или ИП на сайте ФНС;

- через ТКС с использованием ЭЦП;

- в бумажном виде.

Рекомендуем также ознакомиться с Памяткой от ФНС о порядке предоставления и заполнения уведомления.

Можно ли подать платёжку вместо уведомления

В 2023 году вместо уведомления можно также подавать привычные платёжные документы, где указан КБК конкретного налога, сбора, взноса. Эти деньги всё равно будут зачислены в качестве единого налогового платежа. Но если уведомление было уже однажды подано, перечислять деньги через платёжку больше нельзя. Об этом сказано в пунктах 12-14 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Выводы

- С 2023 года организации и ИП, которые обязаны рассчитываться с бюджетом в рамках ЕНП, подают уведомления об исчисленных суммах.

- С января 2023 года применяется новая форма уведомления, утверждённая приказом ФНС от 02.11.2022 N ЕД-7-8/1047@.

- Сроки подачи уведомлений приводятся в таблицах выше. При нарушении сроков перечисленные денежные средства будут аккумулированы на едином налоговом счёте налогоплательщика, но ИФНС не сможет их распределить по налогам, сборам, взносам.

- В 2023 году действует переходный период, в течение которого можно рассчитываться с бюджетом в прежнем порядке, с помощью платёжных поручений. Но если уведомление было подано хотя бы раз, применять прежний порядок больше нельзя.

Бесплатное бухгалтерское обслуживание от 1С

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Изменения в правилах уплаты налогов с 2023 года

Кардинальным коррективам в 2023 году подвергся порядок уплаты всех налогов, сборов и взносов. Но особенно заметные новшества были внесены в порядок исчисления НДФЛ налоговыми агентами. Здесь затронуты не только правила уплаты, но и правила удержания.

Изменения связаны с введением с 2023 года единого налогового платежа (ЕНП) и единого налогового счета (ЕНС).

Подробнее о ЕНП мы писали в статье.

Суть новшеств сводится к тому, что у налогоплательщика будет в налоговой один «кошелек» — ЕНС, куда он будет класть деньги, перечисляя их в виде ЕНП по единым реквизитам.

Налоговики, в свою очередь, будут из этого кошелька доставать деньги и раскладывать их по разным кучкам, то есть относить на разные налоги. Как они узнают, на какие именно налоги? Им будет сообщать об этом налогоплательщик путем представления расчетов, деклараций и уведомлений. Уведомления — это новый документ, который ввели в оборот вместе с ЕНП и ЕНС. Подробнее об этом расскажем ниже, а сначала остановимся на новшествах в порядке перечисления НДФЛ.

Что такое сальдо ЕНС и как оно формируется, рассказали эксперты «КонсультантПлюс». Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Можно ли не переходить на новый порядок, мы рассказали в статье.

Коррективы в налоге на доходы физлиц с 2023 года

Итак, больше всего изменений произошло в правилах для налоговых агентов по НДФЛ.

Дата фактического получения дохода

Первое важное изменение — это изменение даты фактического получения дохода в виде заработной платы.

ВАЖНО! До 2023 года дата фактического получения дохода в виде заработной платы — последний день месяца начисления. После 2023 года дата фактического получения дохода — дата выплаты дохода.

То есть зарплату уравняли с иными видами дохода.

Удержание НДФЛ с аванса

По Трудовому кодексу РФ зарплату следует выплачивать не менее двух раз в месяц. При этом первая выплата за месяц неофициально называлась авансом. В связи с тем, что датой фактического получения дохода для зарплаты был последний день месяца, то при получении зарплаты до конца месяца (аванса) доход не считался полученным, поэтому НДФЛ с аванса не удерживался.

В связи с изменениями даты фактического получения дохода отменилось правило неудержания НДФЛ с аванса.

ВАЖНО! С 2023 года НДФЛ следует удержать при каждой выплате заработной платы, в том числе при выплате аванса.

Подробнее об изменениях в НДФЛ для налоговых агентов мы писали здесь.

Особый период для перечисления НДФЛ

Почти все налоги с 2023 года налогоплательщики будут перечислять до 28-го числа. Изменения коснулись дат перечисления — теперь это одно число, но сохранили периодичность. Например, авансы по УСН также надо будет перечислять ежеквартально, но до 28-го числа месяца, следующего за отчетным, а не до 25-го. Страховые взносы — ежемесячно, но до 28-го числа месяца, следующего за отчетным, а не до 15-го.

НДФЛ также коснулось это изменение в сроках уплаты.

Подробнее о сроках уплаты налогов с 2023 года мы писали здесь.

ВАЖНО! НДФЛ с 2023 года следует перечислять до 28-го числа месяца, а не на следующий день после выплаты дохода. В том числе и в отношении дохода в виде больничных и отпускных выплат.

Возникает резонный вопрос: а НДФЛ, удержанный с дохода за какой период, будет перечислен до 28-го числа? Вводится особый период: с 23-го числа прошлого месяца по 22-е число текущего месяца. Таблица со сроками уплаты НДФЛ в 2023 году находится по этой ссылке.

Уплата НДФЛ за счет налогового агента

И последнее новшество, которое мы рассмотрим, это возможность с 2023 года уплачивать НДФЛ за счет средств налогового агента. До 2023 года на такое действие был наложен строгий запрет. Но в связи с тем, что налог, удержанный с доходов за период с 23-го по 22-е число, налоговый агент обязан перечислить лишь 28-го числа, то правило о невозможности платить «свои» деньги автоматически отпало.

Алгоритм удержания и перечисления НДФЛ в 2023 году

Подытоживая озвученные новшества, опишем алгоритм, по которому следует действовать налоговому агенту по НДФЛ в 2023 году:

- Выплачиваем доходы физлицам в прежнем порядке (зарплату — два раза в месяц).

- При каждой выплате дохода исчисляем и удерживаем НДФЛ (порядок расчета НДФЛ не поменялся, все вычеты сохранились), то есть выплачиваем физлицу доход за вычетом НДФЛ.

- Удержанный НДФЛ никуда не перечисляем и никуда специально не откладываем, держим в уме, что мы должны в бюджет.

- После 23-го числа мы вспоминаем, какие суммы НДФЛ удержали из доходов физлиц с 23-го числа прошлого месяца по 22-е число текущего месяца.

- До 28-го числа перечисляем удержанную сумму в бюджет в составе ЕНП.

ВАЖНО! НДФЛ с доходов, полученных иностранцами, трудоустроенными по патенту, перечисляют с 2023 года в прежнем порядке, а не в составе ЕНП.

О нюансах перехода на ЕНП индивидуальных предпринимателей рассказали эксперты «КонсультантПлюс». Оформите бесплатный онлайн-доступ к системе и переходите в Готовое решение.

Функционал уведомления об НДФЛ

Итак, удержанный НДФЛ мы будем перечислять на свой налоговый счет в составе ЕНП ежемесячно. Но как налоговики поймут, что это именно НДФЛ, ведь отчетность по НДФЛ они получат только по окончании квартала?

С 2023 года в налоговую надо будет сдавать новые отчет с персонифицированными сведениями. Подробнее об этом мы рассказали в статье.

С 2023 года, если налог/взнос/сбор уплачивается до представления отчетности по нему, то в налоговую следует представить уведомление об исчисленных налогах.

ОБРАТИТЕ ВНИМАНИЕ! Функция уведомления об исчисленных налогах — пояснение налоговикам, какие налоги мы имели в виду, перечисляя ЕНП.

Уведомление по НДФЛ с 2023 года играет именно эту роль — указывает, какую сумму ЕНП с ЕНС следует списать в счет НДФЛ налогового агента.

Форма уведомления

Форма уведомления по НДФЛ с 2023 года утверждена приказом ФНС РФ от 02.11.2022 № ЕД-7-8/1047@. Вы можете скачать ее бесплатно, кликнув по картинке ниже. Там же будет доступен и образец заполнения такого уведомления:

Уведомление об исчисленных суммах налогов, авансов по налогам, страховых взносов для ЕНП юрлиц и ИП

Скачать

Указанный документ состоит из следующих разделов:

- титульный лист;

- раздел «Данные».

Второй раздел «Данные» содержит все те же реквизиты, что содержали платежные поручения: КПП (по налоговой декларации), ОКТМО, КБК, сумма налога/аванса/взноса, отчетный период, отчетный год.

Листов может быть несколько. Из чего делаем вывод, что можно подать не несколько уведомлений при условии уплаты нескольких налогов, а одно, где содержатся данные нескольких налогов.

И еще одно важное уточнение про нюансы перечисления НДФЛ. Если у организации есть обособленные подразделения, то НДФЛ с доходов работников этих подразделений платят не по месту головной организации, а по месту регистрации обособленного подразделения. С 2023 года данный порядок не меняется.

Как видим, в уведомлении об исчисленном НДФЛ с 2023 года есть реквизит «КПП». Он располагается на титульном листе — там мы указываем КПП по месту регистрации головной организации, а в разделе «Данные» указываем КПП обособки, если отчитывается об уплате НДФЛ с доходов работников обособки. И заполним еще один лист уведомления с «головным» КПП для указания НДФЛ с доходов работников головной компании.

Вот такие примеры заполнения уведомления по НДФЛ приведены на сайте ФНС:

Подробнее про уведомление об исчисленных налогах мы писали в статье.

Порядок представления уведомлений

Исходя из смысла и функционала уведомления по НДФЛ, становится понятно, что подавать его надо после исчисления налога, но до срока перечисления налога. Исчисляем НДФЛ за период мы после 23-го числа, а срок уплаты НДФЛ — 28-е число. Как раз между этими датами попадает срок представления уведомления.

ВАЖНО! Уведомление об исчисленных налогах в 2023 году надо подавать до 25-го числа.

Отправить уведомление можно любыми привычными способами: почтой, придя лично в налоговую, по ТКС в электронном виде.

Отдельного штрафа за несдачу уведомления нет. Скорее всего, здесь будет применяться п. 1 ст. 126 НК РФ со штрафом 200 рублей. Это подтверждает ФНС РФ. Но в рассматриваемом контексте будет страшен не штраф, а та неразбериха с бюджетными платежами, которая начнется, если налогоплательщик забудет подать уведомление.

Итоги

С 2023 года принципиально меняется порядок уплаты налогов и взносов. Самые большие коррективы произошли с НДФЛ, уплачиваемым налоговым агентом. Изменения связаны с введением единого налогового платежа и единого налогового счета. НДФЛ будет входить в состав ЕНП, поэтому, чтобы налоговики поняли, что уплачен именно НДФЛ, надо будет подавать ежемесячно уведомление об исчисленном налоге.