По каким правилам производятся начисления по больничному листу — 2023

Расчет и начисление пособия по временной нетрудоспособности в 2023 году проходят по следующему алгоритму:

Этап 1. Бухгалтер рассчитывает среднедневную оплату за труд болевшего работника — для этого он определяет расчетный период и общий заработок сотрудника за расчетный период.

Расчетный период для больничных — 2 календарных года, предшествующих году болезни сотрудника.

Пример 1

Бухгалтер Игнатьева пришла на работу в ООО «Стигма» в апреле 2005 года. Это ее первое место работы. Игнатьева была на больничном с 01.02.2023 по 10.02.2023, тогда расчетный период — 2021–2022 гг. (но если Игнатьева в 2021 или 2022 году была в декрете или ухаживала за малышом и не имела дохода, то для расчетного периода по заявлению от работницы бухгалтер может взять предшествующие расчетному периоду годы, то есть 2020-2019–2018 гг. и т.д., дойдя до годов, где отсутствуют периоды отпуска по БиР и по уходу за ребенком до 1,5 лет).

Сколько бы дней ни было в годах расчетного периода, его длительность для расчета больничного всегда 730 дней.

Если ведется расчет больничного листа, связанного с беременностью и родами, то из расчета будут исключены отдельные периоды. Подробнее о них читайте здесь.

Заработок за расчетный период — это зарплата, премии и прочие выплаты от работодателя, на которые начислялись взносы на ВНиМ. Государственные пособия и компенсации от работодателя в эту сумму не входят.

Среднедневной заработок (СДЗ) бухгалтер найдет делением заработка за расчетный период на 730 дней.

Пример 1 (продолжение)

Игнатьева заработала в 2022 году 683 455 руб., в 2021-м — 657 320 руб.

СДЗ Игнатьевой: (657 320 + 683 455) / 730 = 1 836, 68 руб.

Этап 2. Полученную сумму СДЗ бухгалтер должен сравнить с максимальным и минимальным размером. Максимальный размер СДЗ считается в соответствии с суммами лимитов взносов на ВНиМ в предыдущие (расчетные) 2 года, в 2023 году он равен 2736,99 руб. ((966 000 + 1 032 000) / 730).

Минимальный СДЗ равен:

МРОТ на дату открытия больничного листа × 24 месяца / 730 дней.

С 01.01.2023 г. МРОТ равен 16 242 руб. Т.е. минимальный СДЗ равен 533,98 руб.

Таким образом работодатель не может взять для расчета больничного сумму СДЗ больше 2 736,99 руб. и меньше 533,98 руб.

Важно! Если сумма пособия, определенная по Закону № 255-ФЗ, в расчете за полный календарный месяц окажется меньше МРОТ, пособие исчисляется исходя из МРОТ (ст. 1 Закона № 104-ФЗ). Как рассчитывать больничный с 1 апреля, читайте здесь.

Если заработок работника выше максимума, то пособие платится исходя из максимального СДЗ.

Пример 1 (продолжение)

Так как СДЗ Игнатьевой равен 1 836,68 руб. и это меньше максимального СДЗ 2023 года (2 736,99 руб.), то больничный нужно считать исходя из СДЗ в размере 1 836,68 руб., рассчитанного по данным фактического дохода Игнатьевой.

Если же рассчитанный бухгалтером СДЗ меньше минимального, то бухгалтер берет для расчета пособия заработок за день в размере 533,98 руб. — для трудящегося полный рабочий день.

ОБРАТИТЕ ВНИМАНИЕ! Если заболевший трудится неполный рабочий день, а его СДЗ меньше или равен минимальному, то минимальный СДЗ подлежит уменьшению пропорционально продолжительности рабочего времени. То есть для работника на 0,5 ставки со средним заработком за день меньше 533,98 руб. вы должны будете сравнивать фактический заработок за день с заработком, рассчитанным исходя из суммы в 533,98 / 2 = 266,99 руб. Это правило не распространяется на сотрудников, чей СДЗ выше минимального: даже если работник трудится на четверть ставки, то его средний заработок за день делить на 4 не нужно (п. 16 постановления Правительства РФ от 15.06.2007 № 375). Узнайте больше об оплате больничного совместителю из этой статьи.

Этап 3. Бухгалтер должен определить общий стаж работника за всю его трудовую деятельность, поскольку только отработавший более 8 лет работник имеет право получить 100% среднедневной оплаты за труд. Если стаж работника от 5 до 8 лет, то выплатят ему 80% среднедневного заработка, если меньше 5 лет (но больше полугода) – 60%. Работнику со стажем работы меньше 6 месяцев больничный считайте исходя из МРОТ (ст. 7 закона № 255-ФЗ).

Подробнее об исчислении стажа для расчета больничных листов читайте здесь.

С 06 октября 2020 года действуют новые правила для подсчета «больничного» стажа. Подробности см. здесь.

Пример 1 (продолжение)

Поскольку общий трудовой стаж Игнатьевой более 17 лет (с апреля 2005 года по январь 2023 года включительно), то она получит 100% среднего заработка за день.

ОБРАТИТЕ ВНИМАНИЕ! Для тех, кто получил травму или профзаболевание на рабочем месте, заработок для расчета нужно брать в полной сумме и выплачивать пособие в стопроцентном размере, независимо от стажа (ст. 9 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998 № 125-ФЗ).

Этап 4. Бухгалтер умножает полученную сумму СДЗ на число дней болезни. Листок нетрудоспособности болевшего сотрудника оплачивает ФСС, но только с четвертого дня болезни. Первые 3 дня должен оплатить работодатель.

ВНИМАНИЕ! С 2021 года ФСС перечисляет пособия напрямую сотруднику. Кроме того, с 2022 года применяется только электронный листок нетрудоспособности.

Подробнее о порядке выплаты больничного рассказали эксперты КонсультантПлюс. Получите пробный доступ к справочно-правовой системе и бесплатно переходите в Готовое решение.

А вот если болеет родственник и сотрудник за ним ухаживает, то правила оплаты такого больничного листа другие. Читайте о них в материале «Оплата больничного по уходу за больным родственником».

Где взять справку для начисления больничного листа

Если работник до болезни трудился у вас несколько лет, то сведения о том, сколько он заработал, в бухгалтерии имеются. В том случае, если сотрудник отработал у вас меньше двух лет, заработок для начисления больничных ранее вы брали из справки о сумме заработной платы по форме приказа Минтруда от 30.04.2013 № 182н, выданной работнику на предшествующем месте работы. Такой документ должен был выдавать каждый работодатель при увольнении сотрудника. Справка содержала данные о самом человеке, его заработке за последние два календарных года и количестве дней нетрудоспособности. Такой документ мог запросить у вас и совместитель — для получения пособия по временной нетрудоспособности по основному месту работы.

Образец справки о заработке для начисления больничного листа можно посмотреть по ссылке.

С 1 января 2023 году справку 182н отменили. Данные по зарплате работодатели станут направлять в налоговые органы которые, в свою очередь, передадут их Социальный фонд России — именно этот орган с 2023 г. занимается выплатой пособий. И уже от СФР сведения о заработке для оплаты первых трех дней больничного получит новый работодатель. Такие изменения в закон от 29.12.2006 № 255-ФЗ внесены законом от 14.07.2022 № 237-ФЗ.

Какие составить проводки по начислению больничного листа

Начисление больничного листа бухгалтер отразит в учете так:

Дт 20 (и других счетов учета затрат — в зависимости от того, как в каком подразделении работает больной) Кт 70 — начислен больничный за первые 3 дня болезни работника;

В день выплаты бухгалтер сделает такие проводки:

Дт 70 Кт 68 (субсчетов расчетов по подоходному налогу) — удержан подоходный налог с больничного;

Дт 70 Кт 50 (если из кассы) или 51 (с расчетного счета) — выплачено пособие работнику.

ОБРАТИТЕ ВНИМАНИЕ! Поскольку с 2021 года все работодатели являются участниками пилотного проекта Прямые выплаты, НДФЛ нужно удерживать только с пособия за первые 3 дня нетрудоспособности.

Пример 1 (продолжение)

Размер пособия Игнатьевой за 10 дней болезни: 1 836,68 × 10 = 18 366,80 руб. За вычетом НДФЛ Игнатьева получит 15 978,80 руб.

Размер пособия Игнатьевой за 3 дня болезни: 1 836,68 × 3 = 5 510,04 руб. НДФЛ: 5 510,04 × 0,13 = 716,00 руб. На руки: 5 510,04 — 716,00 = 4 794,04 руб.

НАПОМИНАЕМ! С 2021 года пособия по временной нетрудоспособности уплачиваются напрямую из ФСС, с 2023 г. — из СФР, минуя работодателя. Поэтому работодатель начисляет, выплачивает и отражает в учете пособие только за первые три дня болезни.

Бухгалтер сделает следующие проводки:

Дт 20 Кт 70 на сумму 5 510,04 руб. — начислен больничный за счет работодателя;

В день выплаты заработной платы работникам:

Дт 70 Кт 68 на сумму 716 руб. — удержан НДФЛ с сумм пособия;

Дт 70 Кт 50 на сумму 4 794,04 руб. — по РКО выдано пособие по временной нетрудоспособности Игнатьевой.

ОБРАТИТЕ ВНИМАНИЕ! С 2023 г. перечисление НДФЛ в бюджет происходит по новым правилам. Подробнее о том, как теперь происходит удержание и перечисление налога налоговыми агентами, читайте здесь.

Начисление больничных в 2023 году: примеры расчета

Покажем подробнее, как правильно сделать расчет и начисление больничного листа в 2022 году.

Пример 2

С 20.01.2023 по 24.01.2023 уборщица Говорунова была на больничном. В ООО «Бартер» 25.01.2023 работодатель получил сведения из СФР о закрытом больничном.

О сроках выплаты пособия читайте в этой статье.

Говорунова работает на 0,5 ставки, предыдущие 2 года она тоже работала, в декрете не была. Стаж работы Говоруновой — 12 лет. Расчетный период — 2021–2022 гг.

В ООО «Бартер» Говорунова устроилась в январе 2022 года, до этого она работала у ИП Кузнецова И. Ф. Ее заработок за 2022 год — 68 505 руб. Заработок за 2021 год бухгалтеру возьмет из справки о сумме заработной платы, которую выдал Говоруновой ИП Кузнецов при увольнении, — 65 732 руб. (напомним, что официальная отмена справок произошла в 2023 году). В настоящий момент Говорунова работает только в ООО «Бартер». Среднедневной заработок Говоруновой:

(68 505 + 65 732) / 730 = 183,89 руб.

Это меньше, чем минимальный размер СДЗ в 2023 году (533,98 руб.). Но, так как Говорунова работает на полставки, то для нее среднедневной заработок нужно сравнивать с 0,5 МРОТ = 266,99 руб. Поскольку фактический СДЗ сотрудницы меньше минимального, то берем для расчета МРОТ:

266,99 × 5 дней болезни = 1 334,95 руб., из которых работодатель заплатит 800,97 руб. (за первые 3 дня болезни), а 533,98 руб. — СФР.

ПРИМЕР расчета больничного по уходу за больным членом семьи от КонсультантПлюс:

Иванова М.И. с 4 по 12 июля 2023 г. (9 календарных дней) была нетрудоспособна в связи с уходом за больной матерью. До этого случая нетрудоспособности Иванова М.И. брала больничные по уходу за больной матерью на 8 календарных дней… Читайте продолжение примера, получив пробный демо-доступ к системе КонсультантПлюс. Это бесплатно.

Пример 3 (расчет пособия по болезни при смене годов)

Инженер Майсеенко заболела 21.01.2023, больничный ей закрыли 30.01.2023. Стаж работы Майсеенко — 3 года и 7 месяцев. Работает она неполный рабочий день в 2 организациях: в ООО «Сопромат» она работает на 0,5 ставки с 2017 года, а к ИП Столярову А. П. она устроилась в декабре 2021 года тоже на 0,5 ставки.

Майсеенко приняла решение получать пособие в ООО «Сопромат». Поскольку в 2021–2022 гг. она была сначала в декретном отпуске, а потом ухаживала за ребенком, то она написала заявление с просьбой заменить ей годы для расчета. В таком случае расчетный период – 2019–2020 гг. В ООО «Сопромат» в 2019 году Майсеенко заработала 246 350 руб., в 2020 году — 275 034 руб.

У ИП Столярова А. П. Майсеенко возьмет справку о том, что пособие по временной нетрудоспособности ей не начислялось и не выплачивалось. СДЗ Майсеенко бухгалтер возьмет только по одному месту работы — ООО «Сопромат», поскольку у ИП Столярова А. П. Майсеенко в 2019–2020 гг. не работала:

(246 350 + 275 034) / 730 = 714, 22 руб.

Эта сумма укладывается в границы между верхним (2 736,99 руб.) и нижним (533,98 × 0,5 = 266,99 руб.) размером СДЗ. Так как стаж Майсеенко меньше 5 лет, то она имеет право только на 60% СДЗ:

714,22 × 60% = 428, 53 руб.

Сумма больничного Майсеенко: 428,53 руб. × 10 дней болезни = 4285,35 руб. За первые 3 дня расходы понесет страхователь — 1 285,59 руб., соцфонд оплатит 2 999,76 руб. За вычетом подоходного налога Майсеенко получит на руки 3 728,35 руб.

ОБРАТИТЕ ВНИМАНИЕ! Если вы заменяете сотруднику годы для расчета пособия, то есть обязательные условия. Во-первых, работник должен написать заявление на замену. И второе, рассчитанный с заменой годов больничный должен быть больше, чем рассчитанный в обычном порядке, иначе работодатель платит пособие исходя из стандартного расчетного периода.

Итоги

Начисление больничных в 2023 году не претерпело значительных изменений: бухгалтеру нужно, как и раньше, знать СДЗ сотрудника, стаж, количество дней болезни. Однако нюансы есть в оплате больничного листа работнику, пострадавшему на производстве или женщине, которая недавно была в декрете.

О расчете больничного, наступающего после декретного отпуска, читайте в статье «Как сделать расчет больничного после декрета?». Как оплатить больничный по бытовой травме, узнайте здесь.

- Главная →

- Инструменты →

- Калькулятор расчета больничного листа

Калькулятор расчета больничного листа

Калькулятор расчета больничного листа

Калькулятор больничного 2022. Как с ним работать

- Для расчета берется заработок за 2 предыдущих года. Средний дневной заработок для исчисления пособия по временной нетрудоспособности определяется путем деления суммы начисленного заработка за расчетный период на 730. Подробности расчета можно найти в Постановлении Правительства РФ от 11.09.2021 № 1540.

- В поле Районный коэффициент по умолчанию установлен коэффициент 1. Если работодатель находится в местности, в которой применяются районные коэффициенты, указывается применяемый коэффициент. Если коэффициенты не применяются, в формуле расчета используется коэффициент 1.

- В поле Стаж указывается количество полных лет трудового стажа (считается стаж у всех работодателей). Например, стаж работника 4 года 9 месяцев, для расчета указывается стаж 4 года. Зависимость размере пособия от стажа указана в статье 7 Федерального закона № 255-ФЗ от 29.06.2006 г. Если стаж работника менее 6 месяцев, то стаж указывается 0 и расчет пособия производится исходя из размера МРОТ.

- При расчете пособия по производственной травме, размер заработка, принимаемого для расчета, не ограничен. Однако есть максимальный размер: пособие за полный календарный месяц не может превышать четырехкратный максимальный размер ежемесячной страховой выплаты, установленной на текущий год.

- При расчете пособия по уходу за больным ребенком, первые 10 дней больничного рассчитываются с учетом стажа работника, остальные дни оплачиваются в размере 50%, вне зависимости от стажа.

- Пособие уволенному работнику оплачивается, только если нетрудоспособность наступила в течение 30 дней со дня увольнения.

- Расчет пособия для лиц, проживающих в районах Крайнего Севера и заключивших трудовой договор до 1 января 2007 года, производится в размере 100%, независимо от стажа (ст.17 Федеральный закон от 29.12.2006 № 255-ФЗ).

Расчет больничного в 2022 году

Расчет пособия по временной нетрудоспособности происходит по правилам, установленным Федеральным законом от 29.12.2006 №255-ФЗ и Постановлением Правительства РФ от 11.09.2021 № 1540. Калькулятор для расчета больничного поможет рассчитать пособие, но нужно учесть нюансы.

Работодатель платит пособие из своих средств за первые три дня при заболевании или травме работника. В некоторых случаях пособие полностью платит ФСС.

Учтите, что больничный за полный месяц не может быть меньше МРОТ с учетом районного коэффициента (если он установлен).

Есть исключения, когда надо посчитать больничный из МРОТ. Примеры таких ситуаций:

- больной нарушил режим, предписанный врачом, и пропустил медицинские осмотры и экспертизы;

- болезнь или травма получена в результате опьянения (считают больничный по МРОТ на весь период).

Важно, что при нарушении для расчета больничного берут МРОТ того месяца, на который приходится нарушение, а не месяца начала больничного. Например, если нарушение произошло в январе, когда начал действовать новый МРОТ, а больничный открыт в декабре, то берут размер МРОТ в январе.

Упс, комментировать могут только зарегистрированные пользователи,

пожалуйста,

.

Если работающий гражданин желает воспользоваться больничным «отпуском», то ему полагается пособие по временной нетрудоспособности. Оказание такой «услуги» производится из «казны» специализированного страхового фонда, что предполагает отсутствие какого-либо ущерба предприятию, где трудится заболевший. Каким группам лиц положены выплаты на период болезни, и как рассчитывается сумма материальной поддержки?

Понятие и виды пособий по временной нетрудоспособности

Утрата трудоспособности в контексте трудовых отношений – это состояние человека, при котором он не имеет возможности выполнять свои профессиональные функции.

Пособие по временной нетрудоспособности – это денежное возмещение оплаты труда за период лечения, реабилитации или ухода за больным. Данная компенсация назначается всем, кто участвует в системе обязательного страхования.

Различают несколько видов выплат:

- при заболевании, повреждениях, вставке протеза;

- карантине;

- лечении в медучреждении;

- реабилитации после травм и болезней;

- уходе за больным.

Средства по больничному в течение первых трех дней предоставляет предприятие, в котором работает человек, а в остальное время они начисляются из Фонда социального страхования.

Законодательная база

Право на компенсацию прописано в ТК, ст. 183 «Гарантии работнику при временной нетрудоспособности». Основной закон, регулирующий правила ее предоставления – ФЗ № 255 «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Обращаем внимание, что 2021 год объявлен переходным. Пособия в этот период будут начислять по правилам, утвержденным постановлением Правительства от 21.04.2011 № 294 в том числе и на основании бумажных листков нетрудоспособности.

Закон отвечает на все вопросы, касающиеся возмещения:

- права застрахованного лица;

- кто может получать средства;

- период предоставления;

- размер пособия;

- правила расчета суммы;

- условия для снижения или прекращения выплаты компенсации.

Рассмотрим подробнее на основе этого нормативного акта о порядке начислений компенсации, условиях и его размере.

Кому положено

Материальное обеспечение положено лицам, работающим на основании трудового договора, и только в том случае, если учреждение перечисляет за своих работников взносы в ФСС. Однако получателями средств могут стать и граждане, не трудоустроенные на предприятия:

- лица, ведущим адвокатскую деятельность, нотариусам и ИП;

- лица, работающие в собственных фермерских хозяйствах;

- представители общин исчезающих северных народов.

Главное условие – это уплата взносов в Фонд от полученных доходов. Причем неважно, как именно уплачивались взносы — бухгалтерией предприятия или самим человеком. Также для получения материальной компенсации работнику нужно подтвердить невозможность работать.

Подтверждением нетрудоспособности является заключение врача.

Выплаты по листку нетрудоспособности не положены или прекращают перечисляться, если:

- человек нарушил режим лечения;

- больничный был выдан учреждением без лицензии;

- если работника отстранили без сохранения зарплаты;

- если утрата здоровья произошла в результате правонарушения.

Компенсация также не предоставляется безработным гражданам, не получающим пособие по безработице. Но если человек уволился с работы, но в течение месяца после ухода потерял возможность трудиться, то ему положена компенсация.

Расчет пособия по временной нетрудоспособности

На сумму влияют:

- причина утраты здоровья;

- страховой стаж;

- размер заработной платы;

- количество календарных дней нетрудоспособности.

Расчет больничного листа производится по формуле:

СД х ПТС х Д = Сумма ежемесячного пособия.

- СД – среднедневной заработок;

- ПТС – процент стажа;

- Д – количество дней, проведенных на больничном.

Для расчета средней дневной зарплаты нужно посчитать общую сумму полученного дохода и разделить ее на 730 дней.

Следующий искомый показатель – процент трудового стажа – определен ФЗ №255. Он зависим от стажа и причины потери возможности работать.

|

Причина |

Стаж |

Процент от зарплаты, который учитывается при расчете пособия |

|

Болезнь или травма, карантин, протезирование, реабилитация |

До 5 лет |

60% |

|

От 5 до 8 |

80% |

|

|

От 8 |

100% |

|

|

Если болен ребенок до 15 лет, лечение на дому |

До 5 лет |

60%. |

|

От 5 до 8 |

80% |

|

|

Более 8 лет |

100% |

|

|

Если болен ребенок до 15 лет, лечение в медицинском учреждении, а также уход за взрослым членом семьи на дому. |

До 5 лет |

60% |

|

От 5 до 8 |

80% |

|

|

Более 8 лет |

100% |

Цифры в третьей колонке – это процент от среднего заработка, который берется в учет при вычислении материальной компенсации.

Если у человека за последние два календарных года было несколько мест работы, то сумма будет рассчитана с учетом всех доходов, которые облагались страховыми взносами.

Максимальный размер пособия

При вычислении компенсации берется в расчет максимальная величина выплат, которая облагается страховыми взносами.

С учетом этой суммы максимальный размер пособия по временной нетрудоспособности в 2023 году составляет 2 434,25 рублей в день.

Расчет больничного, если неполный день

Если человек трудится только несколько часов в день, расчет ведется по тем же правилам, но с учетом некоторых нюансов. Для определения среднего заработка в день нужно поделить доход за расчетный период на 730 дней.

Если средняя оплата труда при вычислениях составила меньше МРОТ, то для расчета нужно взять сумму МРОТ. Средний заработок в день, вычисленный из МРОТ, нужно уменьшить пропорционально количеству отработанного времени.

Расчет больничного, если стаж менее 6 месяцев

Пособие за полный месяц не может быть меньше МРОТ независимо от стажа, т.е. 12 792 рублей.

В этом случае при расчете среднего дохода за 6 месяцев берется не уровень зарплаты, а сумма МРОТ. Формула расчета:

Размер выплаты = МРОТ х 0,6.

где:

- МРОТ – минимальный размер оплаты труда;

- 0,6 – это 60%.

Согласно данной формуле, лица без стажа могут рассчитывать на небольшие выплаты пособия.

Нужно ли писать заявление на выплату пособия по временной нетрудоспособности

Для оформления пособия на работу нужно предъявить больничный лист, свидетельствующий об освобождении от трудовой деятельности. Заявление необходимо только при обращении за пособием в Фонд социального страхования. За выплатами в этот орган нужно идти только в трех случаях:

- организация, в которой числится сотрудник, находится на стадии банкротства;

- организация была ликвидирована;

- человек находится на больничном более 1 месяца.

В этих случаях при обращении в ФСС потребуется заявление. При оформлении пособия по месту работы нужно предъявить только больничный лист.

Обращаем внимание, что больничный лист может быть выдан как в электронной, так и бумажной форме.

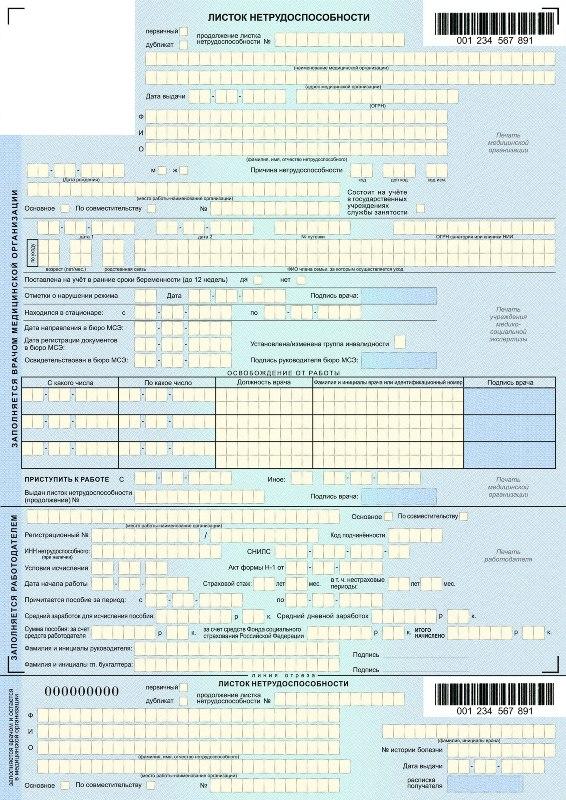

Форма листа нетрудоспособности

Документ выдается в медучреждении. В нем указываются:

- Адрес и название медицинской организации.

- ФИО больного.

- Причина потери трудоспособности.

- Тип занятости.

- Данные о среднем доходе, сведения о работодателе, стаже.

- Срок освобождения от работы.

Лист заполняется медицинским работником, затем работодателем.

Образец листа нетрудоспособности

Сроки выплаты и продолжительность

|

Причина невозможности работать |

Период выплаты |

|

Заболевание или серьезные повреждения |

До полного восстановления, но не более 4 месяцев подряд или 5 месяцев в общем за год |

|

Реабилитация |

До 24 дней |

|

Если болеет дошкольник |

До 3 месяцев |

|

Если болеет ребенок от 7 до 15 лет |

Не более двух недель по каждому больничному, но не больше 45 дней в году |

|

Если нужен уход недееспособному ребенку до 15 лет |

До 120 дней в году |

|

Карантин |

На весь срок |

|

Вставка протеза |

На весь срок до полного восстановления |

Пособие по временной нетрудоспособности в 2023 году выплачивается из бюджета ФСС, но первые 3 дня больничного оплачивает работодатель.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Содержание статьи

Показать

Скрыть

В преддверии сезонных инфекций разбираемся, как правильно уходить на больничный, каков максимальный размер пособия и можно ли оформить листок нетрудоспособности, если заболел ребенок.

Что такое больничный лист и как его оформить

Это документ, который подтверждает временную нетрудоспособность из-за болезни. В нормативных документах он носит название «листок нетрудоспособности». Документ для работодателя, во-первых, является подтверждением, что сотрудник не прогуливал работу, а во-вторых, по нему он рассчитывает компенсацию работнику.

Оформить оплачиваемый больничный могут те работники, чей работодатель перечисляет взносы в Фонд соцстрахования (ФСС). ИП получают компенсацию только в том случае, если оформили договор добровольного страхования. Иностранцы тоже получают больничные выплаты, если трудоустроены официально и за них выплачиваются взносы.

Чтобы получить выплату по больничному, заболевшему сотруднику необходимо:

- предупредить работодателя о своей болезни;

- обратиться за медицинской помощью в те больницы и клиники, у которых есть лицензия на проведение экспертизы временной нетрудоспособности;

- соблюдать все рекомендации врача. Если пациент не явится в назначенный день, врач должен отметить это в больничном листке. Тогда Фонд соцстрахования может снизить размер компенсации.

С 2022 года больничные листы оформляются только электронно. Больницы и клиники заполняют их на компьютере, а после отправляют в Фонд соцстрахования для оплаты. После возвращения работника с больничного ФСС сам пришлет запрос работодателю. Для расчета компенсации у специалистов есть десять дней, а деньги перечислят сотруднику вместе с зарплатой или авансом. Стоит обратить внимание, что с выплаты по больничному листку удерживается НДФЛ.

Все листки нетрудоспособности можно посмотреть на портале госуслуг, а также их можно проверить на сайте ФСС, войти в личный кабинет которого можно с помощью тех же «Госуслуг».

Да, так как это право, а не обязанность. Например, пациента отправляют на карантин, но за этим не следует автоматическое оформление больничного. Если сотрудник и руководитель договорились, что работу можно делать из дома с сохранением зарплаты, то оформлять документ необязательно.

Дают ли больничный, если заболел ребенок

Оформить больничный можно не только в связи с собственной болезнью, но и для ухода за болеющим ребенком. Помимо родителей, на это имеют право также дедушки и бабушки. Главное, чтобы в листке была отражена степень родства. Такие больничные оплачиваются так же, как и остальным болеющим сотрудникам. Разница только в количестве оплачиваемых дней:

|

Возраст ребенка |

Количество оплачиваемых дней |

|

До семи лет |

60 дней или 90 дней, если заболевание из перечня |

|

От семи до 15 лет |

45 дней в год, но не более 15 дней подряд |

|

От 15 до 18 лет |

30 дней в год, но не более семи дней подряд |

|

Дети с инвалидностью |

120 дней |

|

Дети со злокачественными новообразованиями |

Без ограничений |

Если ребенку нет восьми лет, то за уход за ним во время болезни выплатят компенсацию в размере 100% среднего заработка. Страховой стаж взрослого значения не имеет, как и форма лечения — амбулаторно или стационарно. За ребенка старше этого возраста полностью средний заработок выплатят только в том случае, если лечение проходило в больнице. При амбулаторном лечении 100-процентное пособие выплачивают за первые десять дней, за последующие — только 50%.

До 1,8 миллиона за третьего ребенка: какие выплаты положены многодетным семьям и как их получить

Что влияет на оплату больничного

Компенсация рассчитывается как процент от средней зарплаты сотрудника за два года, а его размер зависит от стажа:

- страховой стаж до пяти лет: 60% среднего заработка;

- стаж пять — восемь лет: 80%;

- стаж больше восьми лет: 100%.

При этом если страховой стаж меньше шести месяцев, то пособие рассчитывается по МРОТ, размер которого с 1 января 2023 года составляет 16 242 рублей. К этой сумме также прибавляется региональная надбавка.

Средний заработок рассчитывается за два года, которые предшествовали году начала болезни. То есть если работник заболел в 2023 году, то считают больничные исходя из его заработка в 2022 и 2021 годах. Чтобы рассчитать этот показатель, нужно разделить сумму всех выплат, за которые уплачивались страховые взносы, на 730 дней.

База для расчета ограничена лимитами: для 2020 года — 912 тыс. рублей, для 2021 года — 966 тыс. рублей, а для 2022 года — 1,032 млн рублей. То есть если работник в 2020 году получил зарплату и премии на сумму больше, чем 912 тыс. рублей, то для расчета среднего заработка нужно брать именно лимит.

Исходя из этих ограничений получается, что максимальный размер среднего заработка за день для расчета пособия составляет 2 572,60 рубля. То есть максимально именно эту сумму за день на больничном получит работник, если ему положена 100-процентная компенсация, даже если по факту его суммарная зарплата за 2020 и 2021 годы была выше.

Листок нетрудоспособности лечащий врач выписывает на срок до 15 календарных дней. Если пациент за это время не выздоравливает, назначается врачебная комиссия, которая может продлить больничный на 10 месяцев. При этом пациент обязан приходить на приемы каждые 15 дней. Максимальная продолжительность больничного — 10 месяцев, при послеоперационном восстановлении — 12 месяцев.

Кому положена повышенная оплата больничного

Размер пособия за временную нетрудоспособность рассчитывается исходя из среднего заработка и страхового стажа. Коэффициентов, которые бы увеличили выплату льготным категориям, нет.

При этом, например, если у сотрудника страховой стаж менее года, а ранее он официально не работал, то для него пособие рассчитывается исходя из МРОТ плюс региональная надбавка. В этом случае вместо катастрофически маленькой компенсации из-за отсутствующего официального трудового стажа человек получает гарантированный размер пособия.

Как это работает? МРОТ для расчета среднего заработка за два года берется не ретроспективно, то есть значение этого показателя в предыдущие годы неважно. Действующий размер МРОТ умножается на 24 месяца и делится на 720 дней, получается минимальный размер пособия в день.

Больничные из-за производственной травмы также оплачиваются без учета страхового стажа. Пострадавший работник получает пособие исходя из полного среднего заработка.

Работник, который заболел во время отпуска, может продлить его ровно на срок больничного листка, либо перенести эти дни. Во втором случае бухгалтерия пересчитает отпускные выплаты. Что бы работник не выбрал, пособие по больничному листку выплатят на общих основаниях. Это не касается отпусков без сохранения зарплаты, по беременности и родам.

Какую сумму за больничные дни получают безработные

Уволенные сотрудники, которые так и не нашли работу в течение 30 дней, но заболели, могут оформить больничные листы. В этом случае им оплатят 60% дневного заработка независимо от страхового стажа. Если сотрудник решил уволиться во время болезни, то пособие рассчитают обычно, исходя из стажа и среднего заработка в день. Основания, по которым отношения между работником и работодателем закончились, неважны.

Больничные выплачиваются только тем безработным, кто встал на учет в Центр занятости. На срок листка нетрудоспособности центр выплачивает ему стандартную сумму пособия, то есть 75% среднего заработка с последнего места работы.

Каков минимальный и максимальный размер пособия по нетрудоспособности в 2023 году

Максимальный размер пособия в 2023 году — 2 736,99 рублей в день. На такую сумму можно рассчитывать при зарплате свыше 77 тыс. рублей в месяц в предыдущие два года, а страховой стаж должен составлять не менее восьми лет. Если сотрудник ушел на больничный, чтобы ухаживать за болеющим ребенком, которому нет восьми лет, то страховой стаж не важен. Стоит помнить, что размер больничных меньше зарплаты.

Минимальная сумма выплат в 2022 году — 524 рубля в день, если работник болеет в месяц, в котором 31 календарных дней, и 541,40 рублей в день, если больничный лист оформлен в 30-дневном месяце. Этот расчет основан на правиле, что пособие за полный календарный месяц не должно быть меньше МРОТ, размер которого сейчас составляет 16 242 рубля.

Что стоит запомнить для оформления больничного. Кратко

- Бумажных больничных листков больше нет. Теперь этот документ оформляется электронно, а ФСС самостоятельно запрашивает данные у работодателей после болезни сотрудника.

- Размер пособия зависит от страхового стажа и зарплаты за последние полные два года. Как правило, больничные всегда меньше зарплаты.

- Больше 2 736,99 рублей в день получить не получится, как и меньше 541,40 рубля в 30-дневный месяц или 524,87 рубля в 31-дневный месяц.

- Родители или бабушки с дедушками могут взять больничный для ухода за ребенком. В зависимости от возраста ребенка меняется максимальное количество дней и размер пособия. Взрослые дети также могут оформить листок нетрудоспособности, если уход нужен престарелым родителям. Главное, нужно проследить, чтобы врач верно указал степень родства.

- Больничный лист оформляется лечащим врачом на 15 дней, а если пациент так и не выздоровел, больница или клиника назначает комиссию, которая может продлить документ на срок до десяти месяцев.

- Работодатель оплачивает только три дня больничного, все остальные дни — ФСС. Для расчета пособия у них есть десять дней, а деньги придут вместе с зарплатой или авансом.

- Оформлять больничный — это право, а не обязанность. Если работник договорился работать из дома во время болезни, то никаких нарушений в этом нет.

- Если работник вышел на больничный во время отпуска, то на срок листка нетрудоспособности увеличивается срок отпуска, либо эти дни переносятся. Исключение: отпуска без сохранения зарплаты, беременности и родам.

Добавить в «Нужное»

Расчет стажа для оплаты больничного

За период временной нетрудоспособности работника в связи с его болезнью или травмой, а также за период освобождения от работы в связи с уходом за больным членом семьи работник вправе получить пособие в случае оформления больничного листа. Размер пособия, выплачиваемого на основании такого больничного, как правило, зависит от стажа работы сотрудника. То есть сколько процентов от среднего заработка получит работник при оплате больничного, определяется стажем: чем больше у работника стаж, тем выше процент оплаты больничного.

Аналогичное правило с 2023 года применяется и в отношении некоторых лиц, с которыми заключены гражданско-правовые договоры (ГПД). Исполнитель или автор является застрахованным в системе социального страхования на случай временной нетрудоспособности и в связи с материнством, если:

- с ним заключен ГПД на оказание услуг, выполнение работ, договор авторского заказа, договор об отчуждении исключительного права на произведение, лицензионный договор (п. 1 ч. 1 ст. 2 Закона от 29.12.2006 N 255-ФЗ, далее – Закона N 255-ФЗ);

- он не является ИП или самозанятым (не платит налог на профессиональный доход);

- в 2022 году он работал по трудовому договору и за него работодатель уплатил взносы на ВНиМ в размере 4833,72 руб. или более (ч. 4.2 ст. 2 Закона N 255-ФЗ).

Соответственно, при соблюдении указанных выше условий исполнитель или автор, с которым заключен ГПД, имеет право на оплату больничного, как и обычные работники. Но со своими особенностями: пособие по болезни будет выплачено ему не более чем за 75 календарных дней по ГПД. Исключение – заболевание туберкулезом, в этом случае пособие будут платить, пока человек не поправится (ч. 4 ст. 6 Закона N 255-ФЗ).

Далее по тексту исполнителей и авторов, застрахованных на случай ВНиМ и имеющих право на пособие, будем называть просто исполнителями по ГПД.

Соответствие между страховым стажем и тем, исходя из какой доли среднего заработка должно быть рассчитано пособие по больничному листу в 2023 г., если заболел сам работник/исполнитель по ГПД, приведено в таблице ниже. Напомним, что страхователи, т.е. организации и ИП, заключающие с физлицами трудовые договоры и ГПД, сегодня за счет своих средств оплачивают только первые 3 календарных дня по больничному. Остальные дни оплачиваются напрямую из СФР – Социального фонда России. Он появился в 2023 году, к нему перешли все те функции, которые ранее исполняли ПФР и ФСС (п.1 ч.1 ст.5, ч.1 ст.14.1 Закона N 255-ФЗ; п.8 Положения, утв. Постановлением Правительства от 30.12.2020 N 2375).

Оплата больничного в зависимости от стажа в 2023 году

| Стаж для целей оплаты больничного | Сколько процентов от среднего заработка учитывается при расчете оплаты по больничному листу |

|---|---|

| 8 лет и более | 100% |

| От 5 до 8 лет | 80% |

| До 5 лет | 60% |

Иными словами, если ваш работник/исполнитель по ГПД заболел, то оплату больничного в размере 100 процентов от среднего заработка он получит только при стаже 8 лет или более (ч. 1 ст. 7 Закона от 29.12.2006 N 255-ФЗ). Но не более максимального предела. В 2023 году максимальный размер дневного пособия равен 2736,99 руб.

Размер больничного в зависимости от стажа при уходе за больным членом семьи

Если работник/исполнитель по ГПД был на больничном в связи с тем, что ухаживал за больным членом своей семьи, то оплата больничного будет зависеть не только от стажа работы, но и от того, за кем осуществлялся уход (ч. 3, 4 ст. 7 Закона от 29.12.2006 N 255-ФЗ).

| Кому из членов семьи понадобился уход | Какой процент начисления больничного в зависимости от стажа используется в расчете пособия |

|---|---|

| Ребенку в возрасте до 8 лет | Пособие считается исходя из 100% среднего заработка с учетом максимального лимита |

| Ребенку старше 8 лет при его лечении в амбулаторных условиях | Первые 10 календарных дней оплачиваются исходя из «процента» больничного, определяемого стажем работника (указаны в таблице выше). Остальные дни – из расчета 50% от среднего заработка |

| Ребенку старше 8 лет при его лечении в стационарных условиях | Проценты по больничному определяются в зависимости от стажа по общему правилу (60%, 80% или 100%) |

| Другому члену семьи (при лечении в амбулаторных условиях) |

Страховой стаж для больничного листа: что в него входит

Страховой стаж для больничного листа включает в себя периоды (ч. 1, 1.1 ст. 16 Закона от 29.12.2006 N 255-ФЗ):

- работы по трудовому договору;

- государственной гражданской или муниципальной, военной и иной службы (противопожарной, службы в органах уголовно-исполнительной системы и др.);

- иной деятельности, когда лицо подлежало обязательному социальному страхованию по временной нетрудоспособности и в связи с материнством. К примеру, при добровольной уплате взносов в ФСС предпринимателем. Работа по ГПД с 2023 года также относится к такой иной деятельности и должна учитываться при подсчете стажа. То есть в стаж войдут периоды работы, определяемые по сроку действия ГПД, но не ранее 01.01.2023.

С 2022 года иностранные граждане, которые ранее вели трудовую деятельность в другой стране, а теперь стали гражданами РФ, могут учитывать свой «заграничный трудовой стаж». Но только если у РФ с данным иностранным государством заключен договор, предусматривающий взаимный учет страхового стажа, приобретенного на территориях этих стран (ч.1.2 ст.16 Закона N 255-ФЗ).

Как узнать страховой стаж для больничного

Данные для расчета стажа для больничного берутся из документов работника: трудовой книжки, сведений о трудовой деятельности по форме СТД-Р (если работник перешел на ЭТК), письменных трудовых договоров, справок, выданных на предыдущем месте работы, иных документов (п.9 Правил, утв. Приказом Минтруда от 09.09.2020 N 585н). Продолжительность военной службы может подтвердить военный билет работника. Сведения о работе по ГПД с 2023 года можно подтвердить с помощью самих договоров, формы СТД-СФР, которую выдает Социальный фонд, а также выписки из ЕФС-1 и разд.3 РСВ, выданных заказчиком, с которым был заключен ГПД.

При пересечении каких-то из указанных периодов в стаж засчитывается только один из них (ч. 2 ст. 16 Закона от 29.12.2006 N 255-ФЗ).

Как посчитать страховой стаж для больничного листа

Отвечая на вопрос, как рассчитать стаж для больничного листа, начнем с того, что определяется он на дату, предшествующую дате наступления временной нетрудоспособности (ч. 3 ст. 16 Закона от 29.12.2006 N 255-ФЗ, п.8 Правил, утв. Приказом Минтруда от 09.09.2020 N 585).

Кстати, входит ли сам больничный в стаж работы? Да, если в будущем ваш работник/исполнитель по ГПД снова заболеет, нынешний период временной нетрудоспособности нужно будет учесть при подсчете стажа для оплаты следующего больничного листа (ч. 1, 1.1 ст. 16 Закона от 29.12.2006 N 255-ФЗ).

Расчет стажа для больничного производится исходя из полных лет и полных месяцев (п.23 Правил, утв. Приказом Минтруда от 09.09.2020 N 585). То есть сначала в стаж для больничного листа засчитываются полные годы и месяцы работы сотрудника. Полный год – это не календарный год, а 12 месяцев с даты трудоустройства (дня начала входящего в стаж периода). А полный месяц – это не календарный месяц, а 30 дней. А затем порядок действий такой:

- подсчитываете общее количество дней, не вошедших в полные месяцы и годы;

- это количество дней переводите в месяцы по правилу: 30 дней равны 1 месяцу. То есть количество дней делите на 30 и для дальнейшего расчета берете только целую часть значения, полученного при делении. Она будет соответствовать количеству целых месяцев;

- если полученная сумма целых месяцев окажется больше 12, то месяцы нужно будет перевести в целые годы по правилу: 12 месяцев равны 1 году. Месяцы, не вошедшие в целые годы, так и остаются целыми месяцами для подсчета.

Расчетные значения целых месяцев и лет нужно прибавить к целым месяцам и годам, изначально учтенным при расчете стажа работы для больничного (в самом первом шаге подсчета).

Полученный стаж нужно указать в больничном листе работника также в целых годах и месяцах.

Рассчитать страховой стаж вам поможет калькулятор подсчета страхового стажа, размещенный на нашем сайте.