Скачать

-

1_Образец пояснений в банк об экономическом смысле проводимых операций

7 Кб

, 213 загрузок

-

2_Образец пояснений в банк об экономическом смысле проводимых операций

7 Кб

, 190 загрузок

-

Образец описания схемы ведения бизнеса для банка

8 Кб

, 231 загрузка

-

Шаблон письма о деятельности компании

8 Кб

, 255 загрузок

Получить запрос из банка компания или предприниматель может как на начальном этапе — при открытии расчетного счета, так и в процессе обслуживания — при проведении платежа контрагентам или даже в бюджет.

Цель банкиров: убедиться, что клиент ведет бизнес в рамках закона и не совершает операции в целях отмывания доходов. Проводить подозрительные операции они не могут в силу статьи 7 закона 115-ФЗ.

Кредитная организация вправе запрашивать различные пояснения, например:

-

о характере осуществляемой деятельности,

-

о цели финансово-хозяйственной деятельности юридического лица,

-

об источниках финансирования;

-

с описанием схемы ведения бизнеса или бизнес-процессов;

-

об экономическом смысле проводимой операции и т.д.

Обязанность давать пояснения нигде не предусмотрена. При том, что некоторые сведения могут даже составлять коммерческую тайну организации. Но если не удовлетворить запрос банка, он вправе отказать в проведении платежа или в открытии счета.

Разбираемся со всем по порядку.

В каких случаях банки проверяют и просят пояснения

Из закона 115-ФЗ следует несколько оснований, когда банки могут попросить дополнительные документы и письменные пояснения.

-

В момент, когда организация или ИП хотят заключить договор банковского обслуживания.

-

Компания совершает подозрительные операции, например, обналичивает крупную сумму денег сразу после их поступления на счет или выводит за рубеж. Или основание зачисления денег не соответствует списанию — продали оборудование, а потратили все на закупку кукурузы. Банк видит это как транзитную схему.

-

Клиент много и часто снимает наличные со счета.

-

Юрлицо регулярно переводит крупные суммы физлицу, и это не оплата труда по договору.

-

Клиент сотрудничает с контрагентом из «черного списка» Центробанка.

О «подозрительных» обстоятельствах банкиры обязаны сообщить в службу финмониторинга, если клиент не даст убедительных пояснений для своих действий. Также вправе заморозить сомнительные операции по счету.

Даже если вам кажется, что вы ведете обычную деятельность и проводите обычные платежи, в любой момент есть риск попасть под прицел банковских контролеров.

Что запрашивает банк

Когда банк сомневается в клиенте и в законности его деятельности, он посылает ему официальный запрос. В нем просит предоставить документы и письменные пояснения.

Что могут требовать банкиры:

-

бизнес-планы (например, когда организация зарегистрирована недавно), декларации за последние отчетные периоды;

-

договоры, счета-фактуры, спецификации по операциям, которые вызвали подозрения в рамках финансового мониторинга;

-

поручения об уплате налогов и взносов за последний отчетный период;

-

сведения о среднесписочной численности сотрудников предприятия;

-

договоры аренды или купли-продажи помещений: офиса, склада и т.д.;

-

документы об уплате платежей, направленных на поддержание хозяйственной деятельности: за воду, канцтовары, обслуживание техники, уборку помещения;

-

различного рода пояснения.

С документами понятно — их нужно собрать, сделать заверенные копии и направить в банк. А вот письма с пояснениями придется придумывать самим и составлять с нуля.

Скажем отдельно про несколько типовых случаев, а затем перейдем к их непосредственному оформлению.

Сведения о деятельности при заключении договора банковского обслуживания

Банк должен идентифицировать любого клиента, с кем собирается подписывать договор обслуживания и открывать расчетный счет. Для этого он просит документы и дополнительную информацию об организации.

В числе таких документов — пояснения с описанием финансово-хозяйственной деятельности клиента и ее целей (п. 2.6 Приложения 2 к Положению от 15.10.2015 № 499-П).

Обычно это письмо в свободной форме, но банк может рекомендовать и свой шаблон. Про это он сообщит в запросе.

О том, как составить произвольное пояснение о деятельности компании, расскажем дальше в статье и дадим образец.

Пояснения подозрительных операций по счету

Как мы уже упоминали выше, банк вправе отказаться проводить операцию, если она покажется ему подозрительной (п. 11 ст. 7 закона 115-ФЗ, Методические рекомендации, утв. Банком России 21.07.2017 № 18-МР).

Например, ваша заявленная основная деятельность — оптовая торговля, а на ваш счет вдруг упал платеж, в назначении которого указано «за выполнение строительных и ремонтных работ».

Или наоборот, ваша компания печет и продает хлеб, а вы отправили в банк запрос на перевод оплаты поставщику — рыбокомбинату. Такая нестыковка тоже заинтересует банкиров.

В подобных случаях клиентам банк приходится доказывать, что они ведут деятельность в разных сферах и все в рамках закона.

Тут снова поможет письмо о видах деятельности или же пояснения экономического смысла операций, причины и необходимость проведения расчетов и т.д.

Примеры таких пояснений дадим дальше в статье.

Чтобы ваш счет не заблокировали и вы не попали под подозрение банка, разберитесь с основными положениями закона 115-ФЗ. Посмотрите запись вебинара и послушайте разъяснения эксперта-юриста. Бесплатно для подписчиков Клерк.Премиум.

Описание схемы ведения бизнеса или одного бизнес-процесса

Бывают случаи, когда банк просит расписать от и до конкретные бизнес-процессы. Например, где и у кого бизнесмен закупает товар, как он его находит и отбирает среди других поставщиков, как организует логистику поставки и т.п.

Казалось бы, подобные сведения составляют коммерческую тайну, — мало кому понравится делиться такой информацией. Но банк выполняет свою обязанность по закону (п.14 ст. 7 закона 115-ФЗ).

Режим коммерческой тайны в данном случае не актуален. Если компания хочет продолжать сотрудничать с банком, ей придется выполнить его запрос.

Как описывать бизнес-процессы, покажем на примере дальше.

Как оформлять ответы на запросы банка

Вот общий порядок, которому рекомендуется следовать при составлении любого пояснительного письма.

-

Записку (письмо) лучше оформлять на фирменном бланке организации или ИП, если такой есть.

-

Адресуйте ответ на имя руководителя подразделения банка: операционный или договорный отдел, отдел безопасности.

-

В шапке поставьте ФИО сотрудника банка (исполнителя), который направил запрос, и исходящий номер такого требования.

-

В тексте записки подробно отвечайте на вопросы банка, описывайте бизнес-процессы (если нужно) и приведите все необходимые сведения.

-

Приложите копии подтверждающих документов и укажите их перечень в конце письма.

-

Заверьте пояснения подписью руководителя и поставьте печать, если есть.

Нередко банки посылают запросы на электронную почту клиентов, прикладывают свой шаблон и обозначают, по какому адресу направить им пояснительную.

Что написать в пояснениях о деятельности организации: образец

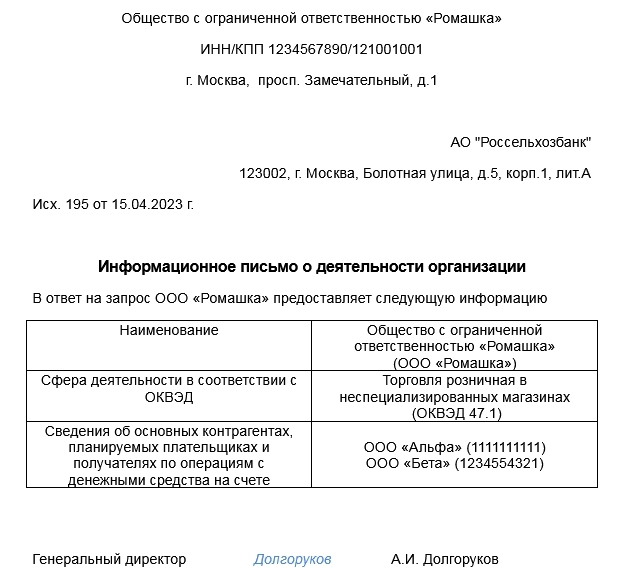

Информационное письмо или справку о характере деятельности предприятия чаще составляют в свободной форме (образец найдете ниже).

Вот несколько ключевых тезисов, которые помогут максимально удовлетворить интерес банковских служащих.

-

В справке пишите точную информацию о предприятии: все реквизиты возьмите из официальных документов.

-

Если для каких-то сведений нет достоверных доказательств на руках, пользуйтесь другой доступной информацией о клиентах, выручке и т. д.

-

Уточните объем и состав информации у специалиста кредитного учреждения, если из запроса не ясно.

-

Максимально детально опишите, чем занимается компания, приведите коды ОКВЭД, сведения о контрагентах и т.п.

Информационное письмо в банк о деятельности организации: образец

Скачать шаблон письма о деятельности компании.

Узнайте от адвоката, какие сейчас полномочия у Росфинмониторинга и какие операции точно проконтролируют. Смотрите запись вебинара . Входит в Клерк.Премиум.

Как составить пояснительную для банка, чтобы избежать блокировки операций по счету

Когда банку не нравится какая-то операция, запрос на перевод платежа, он просит предоставить пояснительное письмо, разъясняющее экономический смысл операций.

До тех пор, пока клиент не даст пояснения, движение денег по счету «морозят».

Приводим несколько вариантов того, как может выглядеть информационное письмо банку. Шаблонами поделились коллеги на форуме Клерка.

Образец пояснений в банк об экономическом смысле проводимых операций(вариант 1)

В ответ на ваш запрос о предоставление пояснений экономического смысла операций, проводимых по расчетному счету ООО «Ромашка» (далее — Общество) сообщаем следующее.

Общество осуществляет деятельность по окучиванию клумб, плетению венков и продажи готовых букетов.

В целях осуществления вышеуказанной деятельности Общество приобретает ленточки и цветочки, мотыги и грабли Общество получает в аренду. Основными поставщиками Общества являются: ООО «Пион, ООО «Лента», ООО «Мотыги и грабли», ИП Земелькин. Расчеты производятся в рамках заключенных договоров на основании полученных счетов на оплату.

Общество арендует складское и офисное помещение по адресу:…. согласно договора с ООО или ИП.

На сегодняшний день в штате Общества 1 сотрудник. В связи с тем, что деятельность Общества сезонная, для выполнения конкретных объемов работ заключаются договоры ГПХ. Расчеты по факту выполненных работ производятся наличными денежными средствами из кассы Общества (платежные ведомости и РКО прилагаются).

Налоги и взносы уплачены полностью и в срок. Отчетность представлена своевременно в полном объеме.

Скачать пример пояснений 1.

Образец пояснений в банк об экономическом смысле проводимых операций (вариант 2)

В ответ на ваш запрос о предоставление пояснений экономического смысла операций, проводимых по расчетному счету Индивидуального предпринимателя сообщаю следующее.

ИП ххх. переводит средства на счета физических лиц, являющиеся личными средствами индивидуального предпринимателя.

Основными активами ИП ххх является дебиторская задолженность покупателей и автотранспортное средство — Hyundai porter II гос. номер ххх.

ИП ххх использует свой расчетный счет в ПАО «СБЕРБАНК» по прямому назначению — для осуществления своей экономической деятельности, руководствуясь в своей работе ГК РФ (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016), Федеральным законом № 209-ФЗ от 24.07.2007 г. и другими Законодательными актами.

Экономическим смыслом операций, проводимых по счету, является взаиморасчеты с контрагентами, развитие и экономический рост, а также извлечение прибыли от хозяйственной деятельности.

Операции, проводимые ИП хххне несут риска потери деловой репутации для Вашего банка, осуществляются исключительно в законных целях, и никаким образом не связаны с финансированием терроризма и прочей противозаконной деятельностью.

Приложения к письму: Договоры с покупателями, приложения к договорам, документы на транспортное средство, выписки банков, документы на наличные расходы.

Скачать пример пояснений 2.

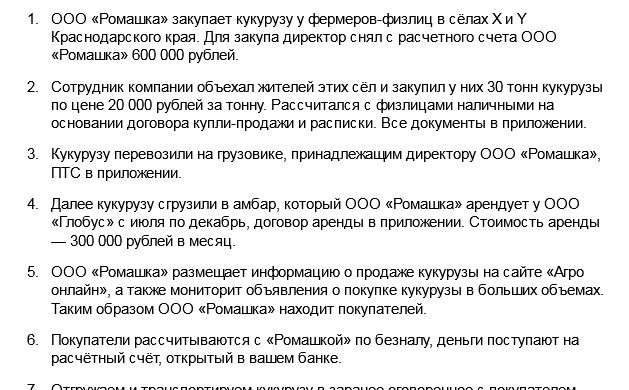

Как описывать бизнес-процессы для банка: образец

Нередко банки просят от клиента описать подробно цепочку операций по конкретному виду деятельности.

Это может быть один конкретный бизнес-процесс, например связанный с производством, если у вас производственная компания, или схема бизнеса в целом, например, когда торговля.

Для описания каждого бизнес-процесса можно следовать следующему алгоритму (на примере торговли) — в письме объясните:

-

у кого закупили товар, по какой стоимости, и как нашли продавца;

-

как организовали доставку товара, каким транспортом перевозили, услугами какой транспортной компании пользовались и по какой цене;

-

где храните товар — с названием юрлица, у которого арендуется склад, адресом и ценой аренды;

-

как и где рекламируете товар для его продажи: объявления, сайты;

-

как с вами связываются покупатели — звонки, заявки онлайн, запросы КП по электронной почте;

-

из чего формируется цена продаваемого товара (скажем, цена покупки + транспортные расходы + хранение + наценка 20%);

-

за чей счет отгрузка товара — ваш или покупателя;

-

какими способами покупатели оплачивают товар — наличными, картой или безналичным переводом. Если платежи уходят в другой банк, укажите в какой;

-

сколько составила выручка по данному виду бизнеса за отчетный квартал или год и в каком размере вы перечислили налог с этого дохода.

Ниже даем образец пояснений на примере бизнес-модели торговли кукурузой.

Описание схемы ведения бизнеса для банка

Скачать образец описания бизнес-процесса.

Если вы бухгалтер на аутсорсе, вам нужен личный кабинет на сайте Росфинмониторинга. Зачем и как с ним работать, узнайте от руководителя и владельца бухгалтерской компании. Смотреть запись вебинара.

04.04.2019

Как составить пояснительную для банка, чтобы избежать блокировки счета

Как правило, банк просит предоставить пояснения, разъясняющие экономический смысл операций, причины и необходимость проведения расчетов, какими силами и средствами обеспечивается деятельность организации и расписать схему ведения бизнеса.

Коллеги предлагают свои варианты.

Вариант 1.

ООО «Ромашка» (далее — Общество) осуществляет деятельность по окучиванию клумб, плетению венков и продажи готовых букетов.

В целях осуществления вышеуказанной деятельности Общество приобретает ленточки и цветочки, мотыги и грабли Общество получает в аренду. Основными поставщиками Общества являются: ООО «Пион, ООО «Лента», ООО «Мотыги и грабли», ИП Земелькин. Расчеты производятся в рамках заключенных договоров на основании полученных счетов на оплату.

Общество арендует складское и офисное помещение по адресу:…. согласно договора с ООО или ИП.

На сегодняшний день в штате Общества 1 сотрудник. В связи с тем, что деятельность Общества сезонная, для выполнения конкретных объемов работ заключаются договоры ГПХ.

Расчеты по факту выполненных работ производятся наличными денежными средствами из кассы Общества (платежные ведомости и РКО прилагаются)

Налоги и взносы уплачены полностью и в срок. Отчетность представлена своевременно в полном объеме.

Вариант 2.

В ответ на ваш запрос о предоставление пояснений экономического смысла операций, проводимых по расчётному счету Индивидуального предпринимателя сообщаю следующее.

Основным направлением экономической деятельности ИП ххх является оптовая торговля продуктами питания ОКВЭД 46.17.

Покупателями являются предприятия общественного питания.

Выручка формируется при поступлении оплаты от покупателей.

Прибыль формируется как разница между выручкой и расходами на закупку, транспортными и прочими расходами.

Контрагентов ИП ххх находит в результате деловых отношений.

Третьи лица для работы не привлекаются, наемных сотрудников нет.

ИП ххх имеет в собственности автотранспорт — Hyundai porter II гос. номер ххх

Ссылка на сайт: http://ххх

ИП ххх зарегистрирована в системе Россельхознадзора Меркурий.

ИП ххх с момента регистрации — ххх.2018 г. — находится на упрощенной системе налогообложения. Срок исполнения налоговых обязательств наступит 25.10.2018 г. в случае оплаты авансового платежа по УСН. Срок предоставления налоговой декларации по УСН — 30.04.2019 г. В настоящий момент основания для уплаты налогов отсутствуют.ИП ххх помимо расчетного счета в ПАО «Сбербанк» имеет расчетный счет в АО «ТИНЬКОФФ БАНК» и ФИЛИАЛ «ЦЕНТРАЛЬНЫЙ» БАНКА ВТБ (ПАО).

ИП ххх не входит в группу компаний и не является аффилированным лицом.

Основными контрагентами (покупателями) ИП хххявляются юридические лица. Все платежи по договорам поставки осуществляются в безналичном порядке. Закупка товара производится в основном за наличный расчет на ОПЦ ФУД СИТИ. В связи с этим ИП ххх снимает денежные средства с расчетного счета.

Основные контрагенты (покупатели) являются предприятиями общественного питания, с ними заключены договоры поставки:

ООО , ИНН , Договор №

Вариант 3.

ИП ххх. переводит средства на счета физических лиц, являющиеся личными средствами индивидуального предпринимателя

Основными активами ИП ххх является дебиторская задолженность покупателей и автотранспортное средство — Hyundai porter II гос. номер ххх

ИП ххх использует свой расчетный счет в ПАО «СБЕРБАНК» по прямому назначению — для осуществления своей экономической деятельности, руководствуясь в своей работе ГК РФ (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016), Федеральным законом № 209-ФЗ от 24.07.2007 г. и другими Законодательными актами. Экономическим смыслом операций, проводимых по счету, является взаиморасчеты с контрагентами, развитие и экономический рост, а также извлечение прибыли от хозяйственной деятельности.

Операции, проводимые ИП ххх не несут риска потери деловой репутации для Вашего банка, осуществляются исключительно в законных целях, и никаким образом не связаны с финансированием терроризма и прочей противозаконной деятельностью.

Приложения к письму: Договоры с покупателями, приложения к договорам, документы на транспортное средство, выписки банков, документы на наличные расходы.

«Клерк»

Советуем почитать:

- Публичная оферта на оказание услуг по сопровождению оформления налогового вычета и декларированию доходов.

- Защита потребителя

- Недвижимость

- Семья

- Отмена штрафов и актов государственных органов

14 мая 2021

6 835

В избр.

Сохранено

Банк просит схему ведения бизнеса. Что отвечать?

Банки проверяют клиентов по антиотмывочному закону — 115-ФЗ. Если операции покажутся банку подозрительными, он запросит документы по сделкам и попросит описать бизнес-процессы. Разберёмся, как отвечать на такое требование, чтобы не столкнуться с блокировкой счёта.

Банк просит схему ведения бизнеса. Что отвечать?

Кого это может коснуться?

Вопросы у банков возникают не ко всем. Вот ситуации, когда банки, как правило, просят представить документы и пояснить операции.

- Нестандартные операции. Например, деньги поступают на счёт компании, а их тут же обналичивают. Или деньги приходят на счёт, а компания их тут же выводит за рубеж. Или основание зачисления денег не соответствует списанию. Например, компания продала стройматериалы, а на вырученные деньги закупила сахар. Чем она в итоге занимается? С точки зрения банка, это очень похоже на транзитную схему.

- Компания в принципе снимает много наличных.

- Компания рассчитывается по безналу с физлицами. Один-два контрагента с небольшой суммой вознаграждения никого не смутят, а вот если суммы значительные, это уже подозрительно.

- В списке контрагентов компании оказался фигурант «черного списка» ЦБ РФ.

Это не закрытый список «подозрительных» обстоятельств. Попасть в поле зрения сотрудников финмониторинга можно, даже если вы соблюдаете закон и не делаете, как вам кажется, ничего из ряда вон выходящего.

Если вы — бухгалтер-аутсорсер или директор обслуживающей бухгалтерии, вам тоже нужно проверять своих клиентов, как это делают банки.

Что запрашивает банк?

Если банк усомнится в законности операций клиента, он направит клиенту официальный запрос на представление документов и пояснений.

Что могут запросить?

- Договоры, счета-фактуры, спецификации по операциям, которые попали под контроль финансового мониторинга;

- документы, подтверждающие уплату налоговых платежей за последний отчетный период;

- среднесписочная численность организации;

- договор аренды офиса, склада и т.д.;

- документы, подтверждающие уплату платежей, направленных на поддержание хозяйственной деятельности: за воду, канцтовары, обслуживание техники, уборку помещения;

- описание единичного бизнес-процесса.

С документами всё более-менее понятно: их нужно собрать, откопировать, заверить и представить в банк. А вот описание бизнес-процессов вызывает сложности.

Банк имеет право спрашивать вас о бизнес-процессах.Иногда предприниматели возмущаются, что банк запрашивает у них информацию, которая составляет коммерческую тайну. Но по закону банк обязан это делать, а клиент обязан предоставлять всю нужную информацию (п.14 ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ). Режим коммерческой тайны в данном случае не действует.

Как описывать бизнес-процессы?

Под бизнес-процессом банки понимают всю цепочку операций по конкретному виду деятельности компании. Описываем его от начала до конца:

- как нашли контрагентов;

- у кого купили товар, за какую цену;

- как транспортировали товар, какой транспорт нанимали, в какой транспортной компании, сколько стоит 1 км перевозки;

- где хранили товар — с указанием юрлица, у которого арендуются складские помещения, стоимость аренды, адрес;

- где размещается информация о продаже вашего товара: реклама, объявления, раздел на сайте;

- как вас находят покупатели, что происходит дальше — они звонят вам, отправляют заявку, запрашивают коммерческое предложение по электронной почте;

- из чего складывается стоимость продаваемого товара (например, цена покупки + расходы на транспорт + расходы на хранение + наценка 15 %);

- кто оплачивает и организует отгрузку товара — вы или покупатель, как это происходит;

- как покупатель рассчитывается за товар — наличными или безналом. Укажите, в какой банк поступают деньги, если это не тот банк, который направил запрос. Помните, что расчёты между юрлицами в наличной форме не могут превышать 100 тыс.рублей.

- В итоге нужно указать, какой доход вы получили по этому виду деятельности за отчётный период и какой налог уплатили с этого дохода.

Банк может потребовать описать конкретный бизнес-процесс, например связанный с производством, если у вас производственная компания, или все бизнес-процессы. Если их несколько, описывайте по приведённой схеме каждый процесс по отдельности.

Заблокировать счёт банк может не только по своей инициативе, но и по поручению налоговой. Подключите «Контроль рисков для бизнеса», чтобы узнать заранее, если появится риск блокировки. Отправить заявку.

Пример описания схемы ведения бизнеса для банка.

Посмотрим, как составить на примере компании, которая закупает и перепродаёт зерно. Все цифры условные.

- ООО «Ромашка» закупает зерно у фермеров-физлиц в сёлах Х и Y Курганской области. Для закупа директор снял с р/сч ООО «Ромашка» 500 тысяч рублей.

- Сотрудник компании объехал жителей этих сёл и закупил у них 33 тонны пшеницы по цене 15 000 рублей за тонну. Рассчитался с физлицами наличными на основании договора купли-продажи и расписки. Все документы в приложении.

- Зерно перевозили на грузовике, принадлежащим директору ООО «Ромашка», ПТС в приложении.

- Далее зерно сгрузили в амбар, который ООО «Ромашка» арендует у ООО «Лютик» с июля по декабрь, договор аренды в приложении. Стоимость аренды — 300 тысяч рублей в месяц.

- ООО «Ромашка» размещает информацию о продаже зерна на сайте «Крупы онлайн», а также мониторит объявления о покупке зерна в больших объёмах. Таким образом ООО «Ромашка» находит покупателей.

- Покупатели рассчитываются с «Ромашкой» по безналу, деньги поступают на расчётный счёт, открытый в вашем банке.

- Отгружаем и транспортируем пшеницу в заранее оговорённое с покупателем время.

- В среднем одна тонна пшеницы продается за 16 500 рублей. Таким образом, экономическая выгода ООО «Ромашка» составляет 1 500 рублей за одну тонну зерна. Если вычесть расходы на аренду склада, транспорт и выплату з/п работникам, то чистая прибыль составляет 300 рублей с одной тонны.

- За август ООО «Ромашка» продала 100 тысяч тонн пшеницы, заработав 30 млн рублей, из них заплатили налоги в размере 1 200 тыс.руб., включая налог на прибыль, НДФЛ и соц страх.

Допустим, вы руководитель или финансист какого-то крупного предприятия. Ладно, не крупного, а среднего. Или даже мелкого. Хорошо, нет никакого предприятия, вы просто индивидуальный предприниматель. Или самозанятый гражданин. А может быть, вы просто физлицо? Кем бы вы ни были, наверняка вы имеете счет в банке. На этот счет иногда приходят деньги. А иногда уходят. Бывает такое? Ну вот! Можете смело считать себя потенциальным объектом ФЗ-115.

Содержание статьи

Что вызовет у банков подозрение

Какую информацию может запрашивать Росфинмониторинг

Какие операции с наличными под особым контролем у банков

Начинающие предприниматели и физлица — в зоне риска

Какую информацию нужно предоставлять банку

Как не попасть под 115-ФЗ. 9 правил

Как поступает банк, если считает операцию подозрительной

Что делать, если банк заблокировал счет

Как это работает. Внутренняя банковская кухня

Кто, помимо банка, может «сдать» вас Росфинмониторингу

Важное о 115-ФЗ в 2021 году

Любой держатель банковского счета рискует заинтересовать госорганы, ответственные за исполнение Федерального закона №115 «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма».

Закон, ставший в последние пять лет настоящим кошмаром предпринимателей, был принят еще 20 лет назад. Никто толком и не знал о его существовании, но в 2016 резко изменилась практика применения ФЗ-115, действие которого касается очень многих сфер деятельности — от обналички до использования налоговых схем.

Любой банк, в котором вы обслуживаетесь, может счесть какую-нибудь операцию по счету сомнительной. Тогда он вправе заблокировать операцию вплоть до момента, когда рассмотрит ваши объяснения и сочтет их убедительными.

Нередко заблокированным оказывается, помимо самой операции, еще и доступ к банку-онлайн, а то и полностью счет. А это уже очень серьезная проблема. После блокировки счета невозможно открыть новый в другом банке. Да и новое юридическое лицо зарегистрировать не получится.

Что вызовет у банков подозрение

- Неактивный счет. Банки считают, что правильный предприниматель обязательно должен пользоваться счетом хотя бы раз в три месяца. Большие перерывы в работе вызывают интерес контролирующих органов.

- Отсутствие налоговых платежей. Счет, который не используется для оплаты налогов или налоговые отчисления с которого выглядят подозрительно маленькими, привлекает внимание банка.

- Десятитысячный уставной капитал. Стандартные 10 тысяч рублей в графе «уставной капитал» — сигнальная ракета для банка. Маловато будет.

- Искусственно заниженный НДФЛ. На эти цифры банковские служащие обращают особое внимание.

- Совмещаемые должности. Допустим, директор и бухгалтер — одно и то же лицо. А если оно еще и учредитель — совсем плохо.

- Случай, когда предприятие зарегистрировано по тому же адресу, что и множество других. Ну и что, что это офисный центр. Все равно государственная машина обратит на это внимание.

- Всплеск финансовой активности. Особенно если накануне поменялся учредитель или название организации.

- Операции транзита. Одна и та же сумма утром пришла, вечером ушла, и так каждое второе число каждого месяца. Добро пожаловать с объяснениями.

Какую информацию может запрашивать Росфинмониторинг

Росфинмониторинг (Федеральная служба по финансовому мониторингу РФ) был создан в ноябре 2001 года. Через два месяца после принятия 115 ФЗ. Это не совпадение. Одна из основных задач Росфинмониторинга, главного подразделения финансовой разведки страны — реализация 115-го закона.

Эта структура имеет полномочия на запрос практически любой информации по движению денежных средств на счетах предпринимателей и организаций.

В 2021 году введены новые правила, по которым банки отчитываются перед Росфинмониторингом.

Отныне обязательному контролю подлежат:

- Любые операции со счетом юрлица, по которым снимается или зачисляется наличка. Причем неважно, какой деятельностью это лицо занимается;

- Операции иностранных структур без образования юрлица. Но только на протяжении 90 дней с момента регистрации. Если же три месяца никаких операций не совершалось, под контроль попадает первое перечисление, которое будет проведено;

- Выплаты причитающихся вознаграждений физическим лицам, которым повезло выиграть в лотерею;

- Операции с жилыми и нежилыми помещениями, которые не влекут смену собственника. Этот пункт будет работать при фигурирующих суммах, превышающих 3 миллиона рублей;

- Любые платежи по лизинговым договорам, превышающие 600 тысяч;

- Почтовые переводы. Здесь установлена контрольная планка в 100 тысяч рублей;

- Возврат предоплаты за связь, при условии непригодившегося остатка в размере 100 тысяч.

Еще одно нововведение. С 2021 года структуры, работающие с денежными средствами или другим имуществом своих клиентов, не обязаны отчитываться по всем без исключениям операциям, фигурирующим в ФЗ-115. Росфинмониторинг интересуют только платежи, относящиеся к виду деятельности вышеназванных организаций.

Какие операции с наличными под особым контролем у банков

Есть конкретные признаки неблагонадежности клиента, которые у банка могут вызвать подозрение в нарушении ФЗ-115:

- со счета часто снимается нал,

- больше трети недельного оборота выводится наличными,

- с момента регистрации юрлица прошло менее 24 месяцев,

- вывод наличных приурочен к началу или концу банковского дня,

- контрагенты, со счетов которых поступают средства, считаются банкирами неблагонадежными,

- поступления и суммы вывода в наличку оказываются немного меньше, чем 600000 рублей.

Начинающие предприниматели и физлица — в зоне риска

Крестина Горбачева работает в Сбербанке менеджером по работе с ключевыми клиентами. Она утверждает, что больше других должны опасаться санкций, предусмотренных за нарушение ФЗ-115, начинающие предприниматели.

«Они даже не подозревают о действии 115-ФЗ и по незнанию совершают те действия, которые ведут к блокировке счета. Снимают со счета много наличных, быстро и часто переводят деньги на карты физических лиц. Для предпринимателя это может быть экономически оправдано и справедливо, а для банка такие действия — сигнал для проверки.

Кроме того, 115-ФЗ призван, в числе прочего, бороться с фирмами-однодневками. Поэтому службы безопасности банков пристально следят именно за новыми, недавно созданными компаниями и держат на контроле их действия»

Согласен с Крестиной и Евгений Жариков, финансовый консультант фирмы «БЛСЕ-Керамика»:

«Попасть под 115-ФЗ можно по трем причинам: за дело, по дури, для плана. Тот, кто нарушает закон осознанно, знает, как это сделать максимально безопасно и попадается редко. Самый незащищенный сектор — честный мелкий бизнес. Одно дело, когда ты крупная организация со штатом бухгалтеров, умеющих правильно оформить сделку или, если не повезло, отбиться от нападений. Совсем другое — мелкие. Им очень трудно разжать любовные объятия контролирующих органов. А попасть в них можно в любой момент. Хотя бы для плана»

Какую информацию нужно предоставлять банку

Банк может заинтересоваться практически любой информацией о вашей фирме. Вплоть до справки о деловой репутации из другого банка, в котором вы обслуживаетесь. В списке запрашиваемых документов наверняка будут платежные поручения об уплате налогов, договоры купли-продажи со всеми сопутствующими документами (счет-фактура, товарно-транспортная накладная, допсоглашения и т.д.), штатное расписание с документами об уплате НДФЛ, информационная записка с подробным обоснованием экономической целесообразности проводимых по счету операций. На самом деле, что угодно может оказаться в этом списке.

Татьяна Секерина, индивидуальный предприниматель в концертно-развлекательной сфере, поделилась своим опытом:

«Как это обычно бывает, карту заблокировали в выходной. В субботу. Никаких уведомлений не приходило, просто столкнулась с тем, что моя карта физлица не работает. Позвонила в Сбербанк спросить, что у меня с картой. И вот тогда узнала о блокировке ипэшного счета и карты, а заодно и о существовании 115-ФЗ. Банк сказал, что я должна «подтвердить движение денег». У них были вопросы не по конкретному переводу, а по всем операциям больше определенной суммы за последнее время. К счастью, я всегда храню договоры, акты, чеки. Хотя по закону ИП не обязан сохранять первичную документацию. Налоговая этим не интересуется.

Я никуда не ходила, бумагу не носила. Все документы прикрепляла в электронном виде в личном кабинете. Написала подробное объяснение по каждой сумме. По карте физлица, разумеется, сложно что-то подтвердить документами, поэтому я сопровождала комментариями «Вернула долг», «Перевела деньги на покупку шубы для мамы». В результате через несколько дней все разблокировали. Но это была довольно неприятная неделя. Во-первых, само название закона про терроризм звучит жутковато. Во-вторых, неизвестность. Ты же не знаешь, что будет дальше. Никто ничего не комментирует. Может, завтра разблокируют, а может будешь сидеть в подвале на табуретке и лампой будут в лицо светить, вопросы задавать. Зато теперь я знаю, для каких случаев храню отчетные документы и всем знакомым тоже советую ничего не выбрасывать, чтобы не попасть под 115-ФЗ»

Как не попасть под 115-ФЗ. 9 правил

- У организации есть история. Фирма должна периодически продавать, покупать, производить что-нибудь. Какие-то следы жизнедеятельности бизнеса должны быть заметны.

- В штате есть несколько работников. Да, есть бизнесы, не предполагающие нескольких сотрудников, но наличие штата банком считается атрибутом функционирующего не на бумаге, а по факту бизнеса.

- У организации помимо налогов есть расходы на оплату арендуемых площадей, телефона, интернета, тепла-электричества, скрепок и степлеров в конце концов!

- Часто бывает, что фирма имеет счета сразу в нескольких банках. В таком случае хорошо бы платить по статьям, перечисленным в предыдущем пункте со всех счетов. Это ведь не очень сложно, зато сразу всем банкам будет видно, что организация работает.

- Немного наличных денег нужно иногда снимать. Ведь в реальной жизни без расходов наличными средствами бизнес обойтись не может. А значит нужно показать, что ваша структура действительно живая. Только не переусердствуйте! Пусть вывод нала не превышает тридцати процентов.

- Пусть счет будет активным. Хорошо, когда совершается много операций. И важно, чтобы контрагентов тоже было много. Хотя бы несколько. Уж точно не один.

- Нужно помнить о своих ОКВЭД. Не соответствующие заявленным видам деятельности операции возбуждают контролирующие органы. Важно своевременно уведомлять банк о каждом изменении в ЕГРЮЛ.

- Не оставляйте без ответов вопросы банкиров. Причем, делать это надо быстро. Утром вопрос — вечером ответ. Сегодня запрос — завтра письмо. Банк должен видеть, что вы не прячетесь.

- Проверка контрагентов — обязательная процедура. Вы можете идеально выполнять восемь предыдущих правил, но один подозрительный контрагент способен поставит под удар вашу организацию.

Как поступает банк, если считает операцию подозрительной

Закон позволяет банку выполнить следующие действия:

- Потребовать предоставления документов о конкретных операциях.

- Запросить информацию о происхождении денег. Поинтересоваться личностями партнеров по бизнесу, контрагентами.

- Произвольно установить срок предоставления документов. Этот срок законодательно не оговорен, так что каждый банк устанавливает его на свой вкус.

- Прислать своих сотрудников на предприятие, в офис, другое место ведения вашего бизнеса.

- Вызвать клиента для устного разъяснения.

- Повысить степень риска клиента. Это довольно неприятная штука, не блокирующая, но усложняющая работу со счетом.

У разных банков могут быть разные алгоритмы действий и разные списки запрашиваемых документов. Здесь мы говорим о том, что может сделать банк, а не о том, что он точно сделает.

Что делать, если банк заблокировал счет

Быстрый и квалифицированный отчет банку часто может спасти ситуацию.

Евгений Жариков ответил так:

«Со 115-ФЗ я знаком не только в теории, но и на практике. Подозреваю, был одним из первых, кто под него залетел. Это было совсем давно, никто еще толком ничего не знал и не сталкивался с этой проблемой. У меня как у ИП был счет в банке… он закрыт давно, уже можно его называть, в банке «Солидарность». На счету висела сумма 354 рубля. И вот мне блокируют счет и требуют обосновать операцию, по которой один пионерский лагерь мне перечислил 3500 рублей.

А я как раз накануне купил клуб лазертаг. В тот момент у меня было время, настроение, понимание и нужные документы. Мое объяснение с трудом поместилось на 4 страницы мелким шрифтом. Я подробно рассказал о работе и предоставил чеки на покупку изделий «Автомат Калашникова», «Пулемет Дегтярева» и тому подобное. 3500 рублей мне перечислили за сдачу во временную эксплуатацию всех этих автоматов и пулеметов. Отстали моментально»

Из этой истории становится понятно, что оперируют антиотмывочным законом не бездушные машины, а живые люди, которым действительно может хватить для снятия подозрений внятного объяснения, подкрепленного документами.

Выигрывает тот, кто не надеется, что проблема растает сама каким-то чудесным образом. Чуда не произойдет. И даже если у вас нет возможности ответить банку качественно и квалифицированно, ответьте хоть как-то. Пусть они видят, что вы заинтересованы в решении проблемы и пытаетесь что-то сделать.

ЦБ РФ выпустил Методические рекомендации 18-МР 19МР. Это достаточно внятный текст, который содержит критерии, позволяющие отнести контрагента к подозрительным по 115-ФЗ. Если получили претензию, открывайте рекомендации и пишите ответ по перечисленным критериям. Делайте это скрупулезно, не упуская ни одного пункта. Пусть даже вам кажется, что этот критерий точно не про вас, не поленитесь, опровергните и его. Подшейте к ответу совершенно все документы, которые удастся отыскать.

И никогда не выбрасывайте чеки или платежные поручения. Всегда будьте готовы к ответу на запрос из банка. Пусть лучше эти папочки с чеками вам не пригодятся никогда, чем возникнет ситуация, когда вам нечего будет ответить. Хороший бухгалтер всегда немного параноик.

Сергей Степашин, индивидуальный предприниматель, занимающийся грузоперевозками:

«Многие ИП работают с одним контрагентом. Для того, собственно, и создавались. Ничего противозаконного в этом нет, но 115-ФЗ расценивает это как яркий признак преступной деятельности. Я был очень лакомым клиентом для банка: приличные обороты, депозит у них держал. Никогда никаких проблем. Вдруг блокировка. Как обычно в таких случаях, узнал случайно, объяснений никаких. Менеджер, который меня вел, тоже в шоке, но ничего не может поделать — не в его власти. Стали выяснять. Единственная претензия — почему работаешь с одним контрагентом?

Что я делал? Тут же открыл счет в другом банке. Клиентам сообщил о новых реквизитах, туда и пошли транзакции. Параллельно начал отбиваться в старом банке. Отбился. С трудом, долго, но удалось. Разумеется, в новом банке сразу интересуются, не связано ли открытие счета у них с ограничениями по обслуживанию? Нет, не связано! Выдержал паузу в два месяца и перевел деньги со старого счета на новый.

Что я могу посоветовать? Выбирайте правильный банк. Виртуальные банки (а особенно самый известный, который до недавнего времени за перевод от него 30% брал) — абсолютное зло. Когда у них нет ни офиса, ни менеджера, тобой занимается машина, ты не можешь ничего доказать и объяснить, просто потому что некому. Банков-гигантов тоже нужно избегать. Они инертны, на решение самой мелкой проблемы уходит уйма времени, а время в нашем случае — деньги. Совершенно конкретные, а не фигуральные»

Как это работает. Внутренняя банковская кухня

Есть при банках служба, которая называется малопонятным и сложнопроизносимым словом комплаенс. Их уставная задача — следить за тем, чтобы не нарушалось действующее законодательство. Это не машина, а живые люди, прошедшие обучение в Центробанке. Комплаенс призваны защитить свой банк от возможных претензий к нему со стороны ЦБ.

Как только вы попали под прицел комплаенс, тут же блокируется ваш счет. Да, это не очень корректно называть блокировкой. По закону заблокировать счет можно исключительно в случае доказанной экстремистской деятельности.

Ну а дальше вы будете собирать документы, оправдываться, вас будут изучать, подозревать. И тут возможны два варианта, по которым будут развиваться события.

Предположим, вы смогли в конце концов сформировать пакет документов, объясняющий ваши действия. Отлично, расходимся по местам и продолжаем работать.

Но бывает и так, что отбиться не получается. Банк парализует ваш счет, всячески дает понять, что удачного выхода из ситуации не светит. И вот в тот момент, когда вы решаете, что пришло время из этого банка бежать, выясняется, что на сайте банка в открытой оферте прописан пунктик, который почему-то раньше не привлекал вашего внимания. А там черным по белому указано, что если счет закрыт по вине клиента, банку причитается до четверти вашего остатка на счете. Бывают вегетарианские банки, которые берут 15%. Но чаще — 20.

Тут ваши отношения с этой кредитной организацией и подходят к финалу. Что дальше? Дальше новые отношения с новым банком. И вы туда приходите с огромной табличкой на груди, на которой написано «Не прошел проверку по 115-ФЗ». Как думаете, попробует новый банк присмотреться к вам повнимательнее? Наверняка попробует.

Кто, помимо банка, может «сдать» вас Росфинмониторингу

Банк не единственная структура, которая обязана информировать контролирующие органы о подозрительной финансовой деятельности фирм и предпринимателей.

Бухгалтеры, нотариусы, адвокаты, юристы, аудиторы — все они не просто могут, а обязаны сообщать в Росфинмониторинг о ставших им известными сделках, возможно попадающих под Федеральный закон №115.

Любопытно, что закон требует от вышеперечисленных категорий не просто уведомить Росфинмониторинг, а сделать это без предупреждения. В противном случае они сами станут мишенью.

Эта норма была в законе давно. Но в 2018 году Росфинмониторинг настойчиво напомнил бухгалтерам, нотариусам и юристам об их обязанности. А чуть позже вышли поправки к закону, в которых, наряду с ними, упоминались уже и аудиторы. Раньше требование касалось их не в полной мере. До 4 мая 2018 аудиторы должны были сообщить о вскрытых нарушениях руководству фирмы, и только потом, через три месяца, если меры по устранению нестыковок не были приняты, доложить о них Росфинмониторингу.

В 2018-м после публикации новых норм поведения, соцсети наполнились сообщениями от бухгалтеров и других упомянутых категорий, которые торжественно обещали своим клиентам никому ничего не сообщать. Но давайте трезво смотреть на вещи. За недоносительство предусмотрены серьезные штрафы, и вряд ли многие захотят идти на риск.

Важное о 115-ФЗ в 2021 году

Федеральный закон №115 хоть и увидел свет 20 лет назад, но всегда остается актуальным. Чуть ли не каждый год к нему принимаются «омолаживающие» поправки.

Налоговики и Центробанк давно стараются взять под контроль наличку, которая ходит в бизнесе. Но до последнего времени все усилия были тщетны. При возникших подозрениях начиналась долгая и не всегда результативная переписка между ведомствами — запросы, ответы, новые запросы. За это время грамотный обнальщик успевал прокрутить деньги и закрыть фирму.

В 2021 году государство пошло по простому и эффективному пути — по сути, упразднило для банков налоговую тайну, а для налоговиков — банковскую. Теперь взаимообмен интересующей информацией между ЦБ и ФНС происходит без лишних сложностей — моментально. Даже запрос писать не нужно.