В Московский городской суд

через Хамовнический районный суд г. Москвы

ИСТЕЦ: ПАО «МТС-Банк»

ОТВЕТЧИК: Степаненко Людмила Юрьевна

Дело № 2-0000/2017

АПЕЛЛЯЦИОННАЯ ЖАЛОБА

на решение судьи Хамовнического районного суда г. Москвы по исковому заявлению о взыскании задолженности по кредитному договору

02.10.2017 г. судьей Хамовнического районного суда г. Москвы был удовлетворен иск ПАО «МТС-Банк» к Степаненко Л.Ю. о взыскании задолженности по кредитному договору в сумме 1 157 102,65 руб.

15.01.2018 г. ответчиком было получено решение суда в окончательной форме в канцелярии Хамовнического суда г. Москвы. Получить решение суда до указанной даты ответчик возможности не имел в связи с отсутствием материалов дела в канцелярии суда. Почтовым отправлением решение суда ответчику не направлялось.

21.01.2016 г. ответчиком заявлено ходатайство о восстановлении срока апелляционного обжалования с приложением апелляционном жалобы на указанное решение суда.

Считаем указанное решение Хамовнического районного суда г. Москвы необоснованным по следующим основаниям.

1) При рассмотрении дела в судебном заседании 02.10.2017 г. представителем ответчика было заявлено ходатайство об истребовании у истца выписки по счету по кредитному договору, составленной на дату судебного заседания с целью уточнения суммы задолженности. С учетом того, что информация о дате судебного заседания была получена ответчиком накануне заседания 02.10.2017 г., у ответчика не было возможности получить выписку по счету самостоятельно. Истцом была представлена в дело выписка по счету ответчика, составленная на дату подготовки истцом искового заявления, однако уже после принятия судом искового заявления к производству ответчиком осуществлялись выплаты в пользу истца в счет погашения задолженности.

В соответствии с ч.1 ст.57 ГПК РФ «Доказательства представляются сторонами и другими лицами, участвующими в деле. Суд вправе предложить им представить дополнительные доказательства. В случае, если представление необходимых доказательств для этих лиц затруднительно, суд по их ходатайству оказывает содействие в собирании и истребовании доказательств».

Считаем, что судом было немотивированно отказано ответчику в содействии в получении выписки по счету – доказательства, подтверждающего сумму задолженности ответчика. Считаем, что отказ суда лишил ответчика прав, предоставленных ему ст.53 ГПК РФ, а именно права на представление и исследование доказательств, права возражать относительно ходатайств и доводов других лиц, участвующих в деле, права приводить свои доводы по всем возникающим в ходе судебного разбирательства вопросам

Считаем, что в данном случае судом допущено нарушение норм процессуального права.

2) При вынесении решения судом не была дана оценка доводу представителя ответчика о том, что кредитный договор не может быть признан заключенным, поскольку не содержит такого существенного условия кредитного договора как график платежей. График платежей стороны включили в договор как его существенное условие (приложение), однако представленный истцом график платежей к указанным кредитным соглашениям представляет собой незаполненный бланк. В этой связи считаю, что к отношениям сторон по выдаче денежных средств, не урегулированных соглашением, подлежат применению нормы гражданского законодательства РФ о займе. Соответственно, не могут быть признаны действительными и договоры поручительства, составленные в обеспечение незаключенных кредитных соглашений.

Считаем, что в данном случае судом недостаточно полно определены обстоятельства, имеющие значение для дела, а также не применены нормы материального закона, подлежащие применению.

В соответствии с ч.4 ст.198 ГПК РФ в мотивировочной части решения суда должны быть указаны обстоятельства дела, установленные судом; доказательства, на которых основаны выводы суда об этих обстоятельствах; доводы, по которым суд отвергает те или иные доказательства; законы, которыми руководствовался суд. Однако в решении Хамовнического районного суда г. Москвы не указаны доводы, по которым судом отвергнуты аргументы ответчиков.

В соответствии с п.1, п.4 ч.1 ст.330 ГПК РФ основаниями для отмены или изменения решения суда в апелляционном порядке, в том числе, являются:

- неправильное определение обстоятельств, имеющих значение для дела;

- нарушение или неправильное применение норм материального права или норм процессуального права.

В соответствии с ч.3 ст.330 ГПК РФ нарушение или неправильное применение норм процессуального права является основанием для изменения или отмены решения суда первой инстанции, если это нарушение привело или могло привести к принятию неправильного решения.

В соответствии с п.2 ч.4 ст.330 ГПК РФ основаниями для отмены решения суда первой инстанции в любом случае является рассмотрение дела в отсутствие кого-либо из лиц, участвующих в деле и не извещенных надлежащим образом о времени и месте судебного заседания.

На основании изложенного и в соответствии со ст.198, ст.330 ГПК РФ,

ПРОСИМ СУД:

Отменить решение суда первой инстанции полностью и принять по делу новое решение.

Приложения:

- Копия доверенности представителю

- Квитанция об уплате государственной пошлины

- Ходатайство о восстановлении срока апелляционного обжалования – подлинник + копия для истца

- Копия апелляционной жалобы для истца

| Консультация по кредиту | |

| краткая консультация по телефону | бесплатно |

| личная консультация с анализом документов | 4 000 руб. |

| Досудебное урегулирование | |

| проведение переговоров | от 4 000 руб. |

| организация работы с контролирующими органами | от 15 000 руб. |

| Судебная процедура | |

| подготовка документов для обращения в суд | от 15 000 руб. |

| полное ведение судебного процесса | от 75 000 руб. |

Отзывы по кредитным делам

Оспаривание права на землю

С участием адвоката вопросы стали решаться – и с бумагами по земле, и с другими документами. Прошли все инстанции, в итоге доказали, что земля принадлежит нам. Огромная благодарность Ольге – неизвестно, как бы разрешилось дело без нее.

Дело по обвинению в мошенничестве

Только благодаря Жуковой дочь отделалась условным небольшим сроком, хотя по предварительным обвинениям ей светила тюрьма. Всю жизнь буду благодарна за это Ольге Сергеевне!

Взыскание долгов с контрагентов

Жукова организовала переговоры с должниками. Дело сдвинулось с мертвой точки, должники начали реагировать, рассчитались хоть и не полностью, но без суда. Благодарны Ольге, что помогла сохранить бизнес.

Дело о признании банкротом

Обращался, когда жена набрала кредитов по микро займам на всякие чудотовары. Обратились к Ольге по рекомендации. Была проблема со спорными сделками, но она как-то все утрясла в суде. Очень благодарны, спасибо!

Дело о разводе и разделе имущества

Низкий Вам поклон. Деньги и имущество, которые Вы мне отвоевали, конечно, не вылечит от предательства, но все-таки с ним как-то и полегче переживать боль. Спасибо.

Дело о разделе имущества супругов

Жукова добилась, что несмотря все махинации супруга, и имущество все пополам поделили, и еще половина денег мне досталась с его счетов. Очень благодарна Ольге Сергеевне, что она и как адвокат помогла, и как женщина меня поддержала.

Дело о банкротстве (кредиты)

С 2016 года у нас в семье начались материальные сложности, были проблемы у сына. С того времени набрали кредитов, платеж стал больше моего дохода. С Ольгой познакомились случайно в суде. Она посоветовала банкротство. Согласились и не пожалели. Спасибо.

В Судебную коллегию по гражданским делам Самарского областного суда

443099, г. Самара, ул. Куйбышева, д. 60

Тел.: (846) 310-62-83 (апелл. гр.д.)

через Советский районный суд г. Самары

От истца по встречному иску (Ответчика по первоначальному):

ФИО1, ДАТА1 г.р.

адрес: АДРЕС1

в лице представителя по доверенности и ордеру — адвоката Антонова Анатолия Петровича, рег. № 63/2099 в реестре адвокатов Самарской области

адрес для корреспонденции: 443080, г. Самара, пр. Карла Маркса, д. 192, оф. 619

Тел. +7-987-928-31-80

Ответчик по встречному иску (Истец по первоначальному):

ФИО2

адрес: АДРЕС1

в лице представителя ФИО3

Тел.: ТЕЛЕФОН1

гражданское дело № НОМЕР1

АПЕЛЛЯЦИОННАЯ ЖАЛОБА

на решение Советского районного суда города Самары от 11.12.2019 г.

(изготовлено в окончательной форме 18.12.2019 г.)

11 декабря 2019 года Советский районный суд г. Самара в составе председательствующего судьи Мироновой С.В., рассмотрев в открытом судебном заседании гражданское дело №НОМЕР1 по иску ФИО2 к ФИО1 о взыскании долга по договору займа и встречному иску ФИО1 к ФИО2 о признании договора займа незаключенным, решил:

Исковые требования ФИО2 к ФИО1 о взыскании долга по договору займа — удовлетворить частично.

Взыскать с ФИО1, ДАТА1 года рождения в пользу ФИО2, 10.08.1968 года рождения задолженность по договору займа от 12.12.2016, заключенному ФИО2 и ФИО1, в том числе по основному долгу 6 318 600 рублей, проценты по договору займа в 4 811 352 рубля 96 копеек, а всего взыскать 11 129 952 рубля 96 копеек.

Встречные исковые требования ФИО1 к ФИО2 о признании договора займа незаключенным, расписки недействительной оставить без удовлетворения.

Взыскать с ФИО1 государственную пошлину в доход местного бюджета в сумме 60 000 рублей.

С вынесенным решением ФИО1 не согласен и просит его отменить в апелляционном порядке по следующим основаниям.

В соответствии с п. 1 ст. 807 ГК РФ, по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

В соответствии с п. 1 ст. 432 ГК РФ, договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора.

Согласно п. 2 ст. 433 ГК РФ, если в соответствии с законом для заключения договора необходима также передача имущества, договор считается заключенным с момента передачи соответствующего имущества (ст. 224 ГК РФ).

В соответствии с абз. 2 п. 1 ст. 807 ГК РФ, договор займа считается заключенным с момента передачи денег или других вещей. При этом установлено, что в подтверждение исполнения договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющий передачу ему заимодавцем определенной денежной суммы или определенного количества вещей (п. 2 ст. 808 ГК РФ).

Договор займа, являясь реальным, считается заключенным с момента передачи денег или других вещей, определяемых родовыми признаками, и на сумму переданных денег или вещей.

В силу ст. 808 ГК РФ договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда.

В соответствии со ст. 162 ГК РФ несоблюдение простой письменной формы сделки лишает стороны права в случае спора ссылаться в подтверждение сделки и ее условий на свидетельские показания, но не лишает их права приводить письменные и другие доказательства.

В подтверждение факта заключения договора, а также его оспаривания стороны должны представить письменные доказательства.

Согласно п. 1 ст. 812 ГК РФ заемщик вправе оспаривать договор займа по его безденежности, доказывая, что деньги или другие вещи в действительности не были получены от заимодавца или получены в меньшем количестве, чем указано в договоре.

Пунктом 2 ст. 812 ГК РФ установлено, что если договор займа должен быть совершен в письменной форме (ст. 808), его оспаривание по безденежности путем свидетельских показаний не допускается, за исключением случаев, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя заемщика с заимодавцем или стечения тяжелых обстоятельств.

Если в процессе оспаривания заемщиком договора займа по его безденежности будет установлено, что деньги или другие вещи в действительности не были получены от заимодавца, договор займа считается незаключенным. Когда деньги или вещи в действительности получены заемщиком от заимодавца в меньшем количестве, чем указано в договоре, договор считается заключенным на это количество денег или вещей (п. 3 ст. 808 ГК РФ).

Договор займа и расписка были подписаны 12.12.2016 г. в г. Алматы Республики Казахстан, однако денежные средства по Договору займа от 12.12.2016 года фактически заимодавцем заемщику не передавались, договор займа был подписан вместо указания действительной стоимости долей в продаваемых ФИО2 ФИО1 юридических лицах.

Данное обстоятельство подтверждается следующими доказательствами.

12.12.2016 в г. Алматы ФИО2 (продавец) и ФИО1 (покупатель) заключили договор купли-продажи доли в размере 80% в уставном капитале Товарищества с ограниченной ответственностью “НАЗВАНИЕ1”. Сумма доли составила 87 360 (восемьдесят тысяч триста шестьдесят) тенге. Договор удостоверен нотариусом г. Алматы ФИО4 (номер договора в реестре 2-1718). Нотариусу НОМЕР4 было уплачено за удостоверение договора 10 605 тенге и за оказание услуг правового и технического характера 10 605 тенге.

12.12.2016 в г. Алматы ФИО2 (продавец) и ФИО1 (покупатель) заключили договор купли-продажи доли в размере 80% в уставном капитале Товарищества с ограниченной ответственностью “НАЗВАНИЕ2”. Цена доли составила 87 360 (восемьдесят тысяч триста шестьдесят) тенге. Договор удостоверен нотариусом г. Алматы ФИО4 (номер договора в реестре 2-1720). Нотариусу НОМЕР4 было уплачено за удостоверение договора 10 605 тенге и за оказание услуг правового и технического характера 10 605 тенге.

12.12.2016 в г. Алматы ФИО2 (продавец) и ФИО1 (покупатель) заключили договор купли-продажи доли в размере 80% в уставном капитале Товарищества с ограниченной ответственностью “НАЗВАНИЕ3”. Цена доли составила 80 000 (восемьдесят тысяч) тенге. Договор удостоверен нотариусом г. Алматы ФИО4 (номер договора в реестре 2-1722). Нотариусу ФИО4 было уплачено за удостоверение договора 10 605 тенге и за оказание услуг правового и технического характера 10 605 тенге.

Действительная стоимость долей оценивалась продавцом в 7 893 600 рублей. На момент заключения договора ФИО2 показал ФИО1 документы на товарные остатки, приходящиеся на долю ФИО2 и якобы имевшиеся в трех продаваемых товариществах, именно на такую сумму.

На указанную выше сумму была написана расписка и договор займа, с тем, чтобы после проверки наличия товарных остатков передать их стоимость ФИО2 и тем самым полностью рассчитаться за приобретенные Товарищества.

Позднее, при подсчете реальных товарных остатков выяснилось, что в наличии имеется товар всего лишь на сумму 1 575 000 рублей, которые и были переданы ФИО1 ФИО2 01.11.2017 г.

12.12.2016 г. ФИО2 (кредитор) и ФИО1 (должник) подписали договор займа на сумму 7 893 600 (семь миллионов восемьсот девяносто три тысячи шестьсот) рублей, под 30% годовых, а также расписку на якобы передачу денежных средств ФИО2 ФИО1.

Указанные документы после оплаты стоимости товарных остатков должны были быть переданы ФИО1, однако, ФИО2 ввел ФИО1 в заблуждение и не передал указанные документы, а спустя два года обратился на их основании в суд.

11.10.2019 представителем истца ФИО2 ФИО3 было подано исковое заявление, содержащее требование уплатить денежные средства на общую сумму 11 554 781 (одиннадцать миллионов пятьсот пятьдесят четыре тысячи семьсот восемьдесят одного) рубля 28 копеек с учетом процентов по договору займа (30% годовых).

Сторона ответчика считает, что договор займа от 12.12.2016 является незаключенным и просит суд признать его таковым по причине отсутствия факта передачи денег от заимодавца заемщику.

Договоры купли-продажи долей №2-1718, №2-1720, №2-1722 были заключены между теми же лицами — ФИО2 и ФИО1 и в тот же день, что и договор займа и расписка.

В результате заключения договоров купли-продажи долей №2-1718, №2-1720, №2-1722 ФИО1 имел обязательства по уплате ФИО2 денежных средств на общую сумму 318 620 тенге. Исходя из курса Центробанка РФ на 12.12.2016, 1 рубль был равен 0,1892 тенге. Исходя из этого, общая сумма обязательств ФИО1 по договорам купли-продажи долей №2-1718, №2-1720, №2-1722 составляла 318 620 /100*18,92= 60 282,9 рублей.

Расписка была составлена ФИО1, так как на момент заключения договоров купли-продажи долей №2-1718, №2-1720, №2-1722 ФИО2 утверждал, что в фирмах имеются ликвидные товарные остатки на сумму займа вместо включения указанной суммы в договоры покупки товариществ.

Договоры купли-продажи долей в Товариществах с ограниченной ответственностью “НАЗВАНИЕ1”, “НАЗВАНИЕ2” и “НАЗВАНИЕ3” заключены 12.12.2016, договоры удостоверены нотариусом г. Алматы ФИО4, стороны лично присутствовали при заключении этих договоров.

При этом договор займа денежных средств на сумму 7 893 600 рублей был заключен якобы в тот же день — 12.12.2016 г. в г. Москва, что невозможно, так как по крайней мере одна из сторон — ФИО1 оставался на территории Казахстана до 14.12.2016 г., что подтверждается авиабилетами от 09.12.2016 №НОМЕР4 и от 13.12.2016 №НОМЕР5, и заключить договор займа именно в этом месте и в этот день не мог.

Таким образом, в день заключения договора стороны не могли находиться в г. Москва. В связи с этим считаем установленным факт нахождения сторон Договора займа от 12.12.2016 года 12.12.2016 г. в городе Алматы Республики Казахстан.

Данное обстоятельство свидетельствует о том, что м должен был ввезти деньги на территорию Казахстана, при пересечении границы России и Казахстана ФИО2 должен был их задекларировать. Из материалов дела не следует, что он это не делал, со счетов указанную сумму не снимал, на счет или карту ФИО1 не переводил, следовательно, 12.12.2016 года деньги не передавались, что делает Договор займа от 12.12.2016 года незаключенным, а расписку от 12.12.2016 года недействительной, так как деньги фактически не передавались и не могли быть переданы.

В расписке от 03.08.2018 г. ФИО1 написал, что он “выплатил” 01.11.2017 г. денежные средства, что по мнению ответчика, основанному на общепринятом понимании указанного слова, означает, что денежные средства переданы полностью. Если бы деньги были выплачены не полностью, он написал бы “передал” или “оплатил”.

Согласно статье 431 ГК РФ при толковании условий договора судом принимается во внимание буквальное значение содержащихся в нем слов и выражений. Буквальное значение условия договора в случае его неясности устанавливается путем сопоставления с другими условиями и смыслом договора в целом.

Применяя указанную норму по аналогии следует признать, что внесенное в Расписку от 03.08.2018 г. слово “выплатил” означает полную выплату всех, подлежащих передаче ФИО2 денежных средств, а также отсутствие иных задолженностей. Таким образом, вывод суда о наличии у ФИО1 задолженности перед ФИО2, противоречит указанному толкованию текста расписки, следовательно и материалам дела и установленным судом обстоятельствам.

Кроме того, наряду со взысканием 6 318 600 рублей в качестве основного долга, суд взыскал еще и проценты по договору займа в 4 811 352 рубля 96 копеек.

Ответчик считает указанную сумму процентов завышенной и подлежащей сокращению по следующим правовым основаниям.

Согласно п. 5 статьи 809 ГК РФ размер процентов за пользование займом по договору займа, заключенному между гражданами или между юридическим лицом, не осуществляющим профессиональной деятельности по предоставлению потребительских займов, и заемщиком-гражданином, в два и более раза превышающий обычно взимаемые в подобных случаях проценты и поэтому являющийся чрезмерно обременительным для должника (ростовщические проценты), может быть уменьшен судом до размера процентов, обычно взимаемых при сравнимых обстоятельствах.

Согласно данным сайта ЦБ РФ размер ставки по кредитам физическим лицам в ноябре 2019 года по кредитам на срок свыше 1 года составил (https://www.cbr.ru/statistics/pdko/int_rat/) (https://www.cbr.ru/vfs/statistics/pdko/int_rat/loans_deposits_except_for_Sberbank.xlsx ) 12 ,17 % годовых, на декабрь 2016 года — 15,88 % годовых.

Таким образом, ставка процентов по договору займа между физическими лицами в размере 30 % годовых согласно п. 5 ст. 809 ГК РФ является ростовщическим процентов, в связи с чем должна быть снижена судом.

Суд первой инстанции такое снижение не произвел, чем нарушил нормы п. 5 ст. 809 ГК РФ.

Прошу суд при рассмотрении апелляционной жалобы учесть данное обстоятельство и в случае удовлетворения исковых требований снизить размер процентов до разумного предела, например, до 12,17 % годовых.

В связи с вышеизложенным и в соответствии со статьями 320-330 ГПК РФ

П Р О Ш У С У Д:

Решение Советского районного суда города Самары от 11 декабря 2019 года по гражданскому делу №НОМЕР1 по иску ФИО2 к ФИО1 о взыскании долга по договору займа и встречному иску ФИО1 к ФИО2 о признании договора займа незаключенным, отменить, вынести решение об отказе в удовлетворении исковых требований ФИО2ё, встречное исковое заявление ФИО1 — удовлетворить.

Приложение:

- Копия решения суда от 11.12.2019 г.

- Копия доверенности

- Квитанция об оплате государственной пошлины

- Квитанция об отправке апелляционной жалобы истцу

Представитель ФИО1 _________________ адвокат Антонов А.П.

Здесь и далее в целях соблюдения адвокатской тайны имена и фамилии участников дела изменены

Дата актуальности материала: 06.08.2021

Если долго смотреть на горящий огонь, то можно увидеть, как тебя увольняют из МЧС. А если долго не платить по кредиту и не отвечать на звонки банковских работников, то можно нарваться на взыскание задолженности по кредитному договору в судебном порядке. Поэтому в этой статье расскажем, как избежать такой ситуации, что делать, если банк или микрофинансовая организация взыскивают с вас задолженность в судебном порядке и можно ли обжаловать решение суда по кредиту.

Исторически так сложилось, что в нашей стране люди боятся судов и различных повесток оттуда, как огня. Поэтому при обнаружении в почтовом ящике какой-либо бумаги с синей печатью среднестатистический обыватель впадает в оцепенение и предпочитает не замечать ее.

Путь это очень плохой, ведь игнорировать повестки можно ровно до того момента, как состоится решение суда, а потом оно вступит в законную силу. После этого на пороге квартиры возникнет хмурый человек в бледно-зеленой форме с исполнительным листом такого же цвета (и это будет пристав). Либо такой же хмурый бородач с кастетом (коллектор, борода и кастет опциональны) и начнет задавать неудобные вопросы.

Порядок взыскания задолженности по кредиту в суде

Гражданский процессуальный кодекс (ГПК) предусматривает следующие виды судебных разбирательств по кредитным вопросам:

- Приказное производство. Как видно из названия, результатом такого процесса является судебный приказ. Очень удобная для суда штука: не надо вызывать стороны, готовить исполнительный лист, ведь решение о судебном приказе выносится судьей единолично в течение 5 дней с момента поступления заявления.

Да и сам по себе приказ является исполнительным документом. Для такого порядка нужно, чтоб сумма долга не превышала 500 тысяч рублей. Дела о выдаче судебного приказа рассматривает мировой судья по месту жительства или регистрации должника.

В течение 5 дней после вынесения такого акта суд направляет его должнику, который, в свою очередь, имеет 10 дней на то, чтоб возразить. Результатом поступления в этот срок возражения является определение суда об отмене суд приказа и разъяснение взыскателю, что он вправе обратиться в суд в порядке искового производства.

- Исковое производство. Обычный порядок взыскания долга по кредиту с вызовом истца, ответчика, судебным разбирательством, цыганами, медведем и другими атрибутами из телепрограммы «Час суда». При цене иска (задолженности по кредиту) не более 50 тысяч рублей он рассматривается мировым судьей, в иных случаях — районным судом.

Один из коварных результатов такого процесса — заочное решение суда. Оно появляется при неявке надлежаще уведомленного ответчика в суд без уважительной причины, если он не просил о рассмотрении дела без него.

Это как раз является главной причиной того, почему не нужно игнорировать повестки и судебные заседания — лучше всегда присутствовать, чтобы иметь возможность защитить свои права или хотя бы быть в курсе развития событий. На практике также часто бывает, что почтальон приносит повестку по адресу регистрации должника, где живет двоюродная бабушка его внучатого племянника, и просит старушку расписаться о том, что она обязательно предаст повестку ответчику.

Суд с легким сердцем считает роспись бабули надлежащим уведомлением и выносит заочное решение.

Когда суд вынесет решение о взыскании долга заочно?

Суд решит проблему взыскания заочно, если ответчик упорно игнорирует призывы явиться в суд. Но отсутствие человека на суде не освобождает его от ответственности. Да, заочное решение суда можно оспорить. Но и результат повторного рассмотрения дела вряд ли обрадует должника. Суд обяжет должника вернуть долг, с процентами.

Как аннулировать такой судебный акт? Ответчик должен в семидневный срок со дня получения его копии подать в суд заявление об отмене заочного решения. Если ему удастся доказать, что неявка вызвана уважительной причиной, о которой он не мог своевременно сообщить (например, лежал без сознания в больнице), то суд отменит заочное решение и станет рассматривать дело заново.

В целом суды достаточно охотно идут на это, во избежание дальнейших обжалований в вышестоящие инстанции: лучше самому отменить заочное решение и спокойно рассмотреть дело, чем получить отмену с нагоняем из кассации и все равно рассматривать его заново.

Так что в Интернете имеется полно примеров и образцов отмены заочного решения суда по кредиту. В большинстве случаев, конечно, повторное решение оказывается таким же, как и первоначальное заочное. Но, как говорит ведущий одной популярной передачи, это уже совсем другая история

Если же ответчика не устраивает не заочность решения суда, а собственно его содержание, то он может обжаловать его в обычном апелляционном порядке (подробнее об этом поговорим ниже).

Отмена решения суда по кредиту

Разумеется, судебная система любого государства устроена так, чтобы давать шанс исправить правовые ошибки, восстановить торжество справедливости и оспорить задолженность по кредиту в суде — куда ж без этого. Этим объясняется положительный ответ на вопрос, можно ли отменить решение суда по кредиту.

Про возражение на судебный приказ мы уже сказали выше, теперь рассмотрим подробнее обжалование постановления суда по кредиту. Для начала давайте разберемся с терминологией и будем говорить юридически грамотно:

- мировой судья выносит постановление;

- районный суд — решение.

Сроки апелляционного обжалования при несогласии в обоих указанных случаях одинаковы и составляют один месяц со дня вынесения судебного акта. Рассматривают апелляционные жалобы вышестоящие суды. Для мирового судьи — это районный суд, а для районного — областной, краевой или городской, в зависимости от региона.

Но при этом подавать жалобу нужно именно в тот суд, который вынес первоначальное решение или постановление. Там ее примут, подготовят дело и вместе с апелляционной жалобой отправят в вышестоящую инстанцию.

В прекрасном мире с розовыми пони и шоколадными реками все делается и изготавливается в установленный ГПК срок. Но на практике иногда случается, что суд первой инстанции в связи с нагрузкой или по каким-то другим причинам не успевает изготовить полный текст решения. Либо ответчик не может получить такое решение. А сроки об жалования подходят.

Для таких случаев опытные юристы придумали не имеющий аналогов в законодательстве, но являющийся вполне себе укоренившейся практикой лайфхак: предварительную или краткую апелляционную жалобу.

В ней ответчик с сожалением пишет о том, что полную копию решения пока не получил, но законопослушность не позволяет ему пропустить срок обжалования. Суды обычно смотрят на это с пониманием, но, естественно, должнику все же нужно в разумный срок озаботиться получением решения и подготовить полную апелляционную жалобу с конкретными доводами о том, почему же он так хочет отозвать решение первой инстанции.

Перед тем, как обжаловать решение, нужно не забыть оплатить госпошлину. Эта роскошь вполне себе доступна каждому: цена вопроса для физических лиц всего 150 рублей.

Как подать жалобу

Подать апелляционную жалобу можно следующими способами:

- лично в суд. Самый надежный способ, который делает вас счастливым обладателем печати о получении жалобы канцелярией этого суда;

- через представителя. В доверенности при этом должно быть отдельно прописано право на обжалование судебных актов, касающихся доверителя;

- по почте. Это еще один лайфхак для тех, кто любит играть с огнем и тянуть до последнего: датой подачи апелляционной жалобы в этом случае будет считаться день ее поступления на почту. Спасательный круг для тех, кто вспомнил о том, что сегодня последний день срока, в 19-30: главпочтамт в крупных городах может работать и до 22-00.

Если дело совсем дрянь и сроки все же пропущены, то можно попытать счастья и подать апелляционную жалобу вместе с заявлением о восстановлении пропущенного процессуального срока. Суд может удовлетворить такое заявление и восстановить срок на обжалование, если признает причины пропуска уважительными (опять же — бессознательное пребывание в больнице). Шансы на это невелики, но на войне, в любви и в суде все средства хороши.

Содержание апелляционной жалобы

Правильно оформить и сформировать пакет документов для обжалования — особое искусство, которое может помочь отклонить решение первой инстанции. В апелляционной жалобе обязательно должны быть:

- правильное оформление (указать суд, куда она подается, номер обжалуемого решения, свое имя и процессуальный статус);

- требование об отмене решения и правовые либо процессуальные доводы, его подтверждающие;

- квитанция из банка об оплате госпошлины. По идее, может подойти и распечатка из банкомата или мобильного банка;

- подтверждение вручения всем сторонам по делу копии жалобы (например, печать от организации-кредитора о приеме экземпляра жалобы либо квитанция с почты о направлении в ее адрес такой копии).

Результат обжалования

По результатам рассмотрения жалобы суд апелляционной инстанции может сделать следующее:

- Отказать в ее удовлетворении и оставить без изменений судебный акт первой инстанции;

- Удовлетворить жалобу, результатом чего будет отмена постановления или решения, вынесенных первоначально.

После этого могут быть два варианта:

- Новое решение суда апелляционной инстанции по существу дела;

- Прекращение дела или оставление искового заявления без рассмотрения;

- Суд также может не рассматривать жалобу по существу, если пропущен и не восстановлен срок обжалования.

Заявление об отмене заочного решения суда о взыскании

Причины отмены первоначального решения могут быть материальными и процессуальными. Первый случай — это когда суд неправильно трактовал законодательство. Второй — когда нарушил какие-либо процессуальные моменты. Например, не удалился в совещательную комнату перед вынесением решения.

Постановление суда апелляционной инстанции выносится в форме апелляционного определения, которое вступает в законную силу сразу же, без ожидания месячного или какого-либо иного срока.

При неудовлетворенности исходом апелляции у сторон по делу имеется возможность обратиться с жалобой в суд кассационной инстанции. Порядок ее подачи примерно схож с процедурой апелляционного обжалования, только срок дается побольше — целых 3 месяца.

Особенности обжалования взыскания задолженности по кредиту

По поводу этой категории дел нужно заметить следующее. Скорее всего, у вас действительно есть кредитный договор с банком или МФО и вы на самом деле по нему долго не платили.

Определение об отмене заочного решения суда

Плохая новость состоит в том, что сумму задолженности суд взыщет в полном объеме с вероятность в 100%. Юристы, которые обещают в этом случае полную отмену кредита через суд — это правовые авантюристы и шарлатаны.

Такой исход возможен ровно в одном случае: при пропуске банком срока исковой давности. А это ровно 3 года. В эпоху высоких технологий, когда все эти вопросы контролируются компьютерными программами, вероятность такого исхода крайне мала.

А вот лет 15 назад можно было помечтать о том, что папочкой именно с вашим кредитным досье подпирали ножку шатающегося стола в кабинете отдела кадров банка, где она и пролежала до истечения срока давности.

Есть и хорошая новость: вмешательство хорошего юриста в такой ситуации все равно будет полезным. Дело в том, что банки и МФО периодически любят «на авось» заявлять в исковых требованиях помимо основного долга по кредиту еще и невероятные неустойки, пени и штрафы. (Спойлер — все уже давно ученые и обычно таких сумасшедших процентов на долг никто уже не заявляет).

Грамотный представитель может значительно уменьшить сумму взыскания и, конечно же, поможет вам умело лавировать между различными подводными камнями правовых нюансов.

Надо ли говорить, в какой компании собрана команда настоящих профессионалов, готовых биться за вас в любых инстанциях, как львы…нет, как тигры — 2022 ведь год тигра?! Вы можете обратиться к нам с любым вопросом об обжаловании решений суда по кредитам — мы подберем лучший вариант для сбережения ваших нервов и денег.

Наша команда

Максим Поляк

Руководитель департамента сопровождения процедур банкротства

Андрей Холуев

Ведущий юрист отдела банкротства физических лиц

Екатерина Урываева

Юрист отдела банкротства физических лиц

Исраил Хашагульгов

Ведущий юрист судебного департамента

Никита Облезнев

Ведущий эксперт по списанию долгов

Алена Иванова

Консультант по банкротству физ. лиц

Гребцов Дмитрий

Консультант по банкротству физ. лиц

Астахов Евгений

Ведущий юрист отдела банкротства физических лиц

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Образец апелляционной жалобы на решение суда по кредиту

Последняя редакция 09 января 2023

Время на прочтение 11 минут

Просмотров 3 013

Оглавление

- Возможность обжаловать судебное решение по кредиту

- Апелляционная жалоба: правила оформления и образец

- Срок подачи апелляционной жалобы

- Как подать апелляционную жалобу по кредиту

- Последствия обжалования решения по кредиту

В случае просрочек либо полного отсутствия взносов по кредиту банк обращается в суд для взыскания денежных средств. Однако, получив решение судьи не в свою пользу, не стоит отчаиваться — законом предусмотрена процедура обжалования. Апелляционная жалоба на решение суда по кредиту — единственная возможность опротестовать судебный акт и, возможно, выиграть дело. Но обосновать документ нужно грамотно и по делу.

Мы подготовили для вас рекомендации, которые помогут составить жалобу и отстоять свою позицию в суде при рассмотрении апелляции.

Возможность обжаловать судебное решение по кредиту

Круг лиц, которые вправе подать апелляцию на судебный акт, оговорен в статьях 320 ГПК РФ и 257 АПК РФ. Как правило, ими являются:

- истец;

- ответчик;

- их представители;

- третьи лица,

- прокурор (он вносит не жалобу, а представление).

Поскольку подавляющее большинство исковых заявлений в рамках кредитного договора подают МФО и банки, то обжалуют судебные акты, как правило, ответчики-должники.

Апелляция подается на решение судьи, которое не вступило в законную силу. Если жалоба поступает в вышестоящий суд, срок вступления судебного акта в законную силу временно перестает течь.

Обжалование решения суда по кредиту возможно через суд, вынесший решение по делу. Именно он передаст дело с поступившей жалобой в вышестоящую инстанцию.

ГПК РФ Статья 320. Право апелляционного обжалования

- Решения суда первой инстанции, не вступившие в законную силу, могут быть обжалованы в апелляционном порядке в соответствии с правилами, предусмотренными настоящей главой.

- Право апелляционного обжалования решения суда принадлежит сторонам и другим лицам, участвующим в деле. Право принесения апелляционного представления принадлежит прокурору, участвующему в деле.

- Апелляционную жалобу вправе подать также лица, которые не были привлечены к участию в деле и вопрос о правах и об обязанностях которых был разрешен судом.

«Гражданский процессуальный кодекс Российской Федерации» от 14.11.2002 № 138-ФЗ

Вероятные причины подачи жалобы (список не является исчерпывающим):

- Банком или МФО представлены неверные расчеты кредитной задолженности или другие документы.

- Суд вынес необоснованное решение.

- Дело было рассмотрено в отсутствие стороны.

Лицо, подавшее жалобу, также вправе ее отозвать до начала разбирательства либо заявить об этом уже в судебном процессе, до вынесения судьей определения. Отказ должен быть оформлен в простой письменной форме, и судья вынесет постановление о прекращении производства, в соответствии с ч. 1 ст. 265 АПК РФ или ч. 3 ст. 326 ГПК РФ.

Апелляционная жалоба: правила оформления и образец

Недочеты в составлении апелляции в суд по кредитному договору могут повлечь отказ в ее принятии либо оставление без движения. На устранение недостатков потребуется дополнительное время, которое и так ограничено законодательством. Чтобы избежать этого, советуем ознакомиться с тем, что должен содержать в себе этот документ и как его подавать.

К предварительной и основной жалобам предъявляются одни и те же требования, закрепленные статьями 322 ГПК РФ и 260 АПК РФ. Отличие будет лишь одно — в предварительной жалобе не требуется мотивировка несогласия с актом судьи.

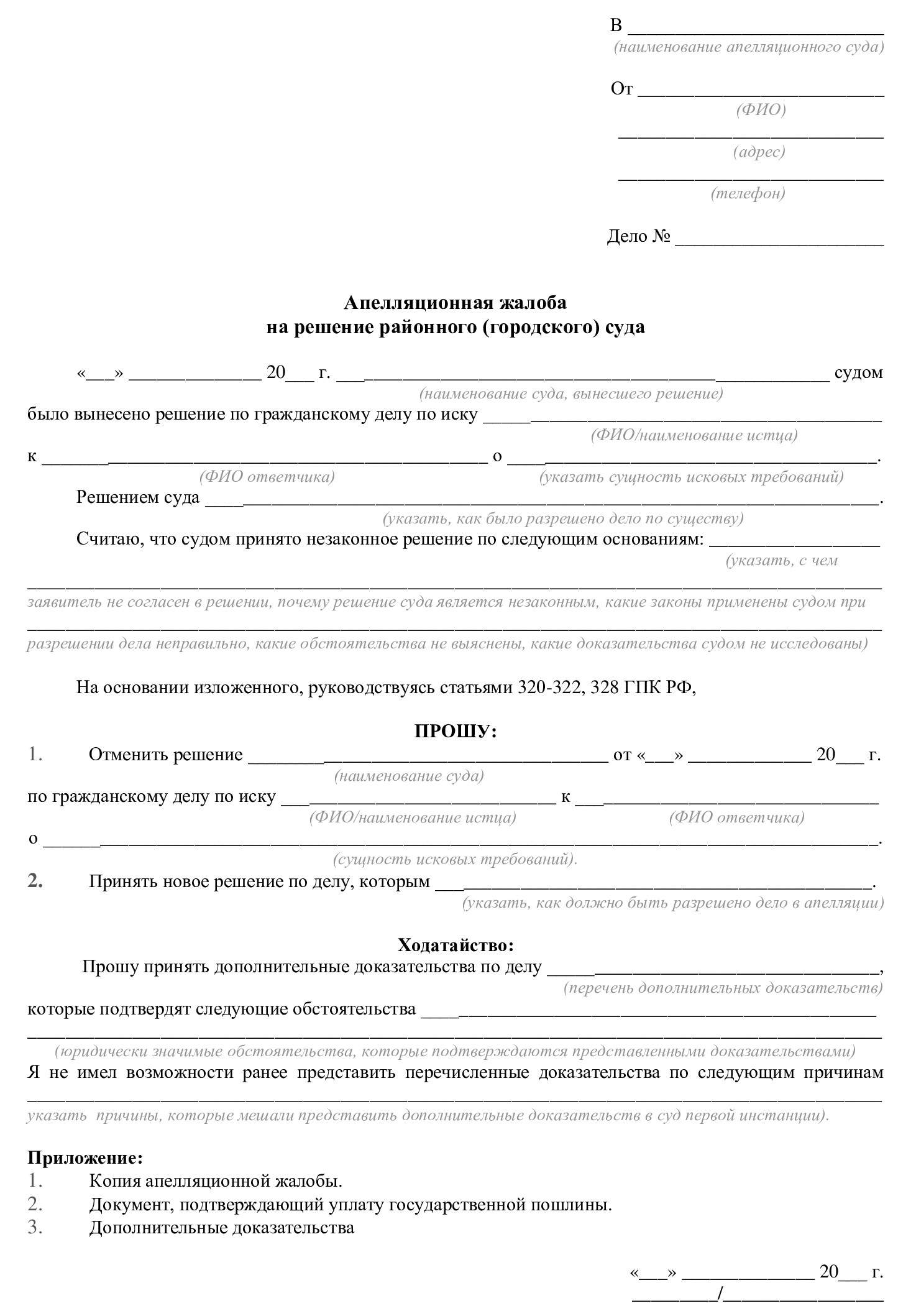

Апелляционная жалоба должна содержать:

Шапку:

- Наименование суда, вынесшего решение по кредиту (ФИО судьи указывать не обязательно).

- Сведения о заявителе — лице, подающем документ, его контактные данные: место проживания, адрес, номер телефона. Можно дополнить сведения адресом электронной почты.

- Номер дела и дату вынесения оспариваемого акта.

Основную часть:

- сведения о судебном решении по кредиту с указанием номера и даты вынесения;

- сведения из резолютивной части — в чью пользу вынесено и в каком объеме произведено взыскание долга;

- указание на несогласие с обжалуемым судебным актом;

- мотивировку, почему решение суда заявитель считает незаконным и необоснованным (ссылка на нормативные акты обязательна);

- просьбу об отмене полностью либо в части оспариваемого решения судьи по кредиту и удовлетворении апелляционной жалобы («Прошу решение суда отменить/изменить, иск банка отменить…»);

- ходатайства — если таковые имеются;

- опись приобщенных документов (с указанием на количество листов);

- дату и подпись заявителя.

Если в подаче участвует представитель по нотариальной доверенности – приложить ее копию.

Образец обжалования решения суда по кредиту можно скачать на нашем сайте.

В обоснование своей позиции можно предоставить следующие документы (в зависимости от излагаемых обстоятельств):

- выписки с банковских счетов;

- платежные документы;

- копию приказа об увольнении;

- свидетельства о рождении детей;

- выписку из стационара и т.д.

В общем, к документу прилагается все то, что подтверждает, что заявитель не мог вносить платежи по кредиту вовремя и в нужном объеме. Обжалование размера основной суммы, процентов и пеней должно опираться на доказательную базу. Если суд убедится в добросовестности ответчика, то это может повлечь изменение или отмену решения первой инстанции.

Как мы видим, составить документ непросто. Сложности могут возникнуть с обоснованием своего несогласия с первоначальным решением суда, а ссылка на законы у человека без юридического образования вызовет затруднения. Законодательная база гражданского и арбитражного права в России обширна. Юристы банка могут подать возражение на апелляционную жалобу, в котором могут оспорить все доводы заявителя. А если заявитель забудет в спешке приобщить квитанцию, подтверждающую оплату госпошлины, или подписать жалобу — заявление останется без движения, и опротестовать судебное решение по кредиту станет труднее.

Рекомендуем обратиться к профессиональному юристу для составления жалобы — тогда можно быть уверенным, что документ будет содержать все нужные сведения и мотивировку. Также налицо экономия времени, которое может быть потрачено впустую на исправление недочетов жалобы и повторную ее отправку в суд и сторонам по делу.

Если заявитель желает восстановить пропущенный процессуальный срок, то он может заявить ходатайство в самом тексте, либо подать отдельное заявление.

Срок подачи апелляционной жалобы

Законодательством отведен 30-дневный срок на обжалование еще не вступившего в законную силу решения суда (ч. 2 ст. 321 ГПК РФ, ч. 1 ст. 259 АПК РФ). Его пропуск чреват отказом в принятии жалобы.

Восстановление срока для подачи возможно только при наличии уважительных причин:

- Нахождение в больнице.

- Переезд.

- Срочная служба в армии.

- Отбывание наказания в спецучреждениях.

- Командировка либо иная долговременная поездка, имеющая уважительную, а не увеселительную причину.

- Издержки со стороны почты.

- Ошибочно указанный адрес сотрудниками канцелярии суда и т.д.

Отметим, что данный перечень, установленный ч. 6 ст. 112 ГПК РФ не исчерпывающий. Если были иные факторы, препятствовавшие своевременной подаче жалобы, то их стоит указать, и суд даст им оценку по существу. Так, Верховный Суд в Обзоре № 4 от 2019 года уточняет, что участнику процесса необходимо предоставить разумный срок для ознакомления с судебным актом и подачи на него жалобы. Каждый случай восстановления срока индивидуален, и судья учитывает все обстоятельства дела.

Обращаем внимание, что умышленное неполучение акта судьи не является основанием для восстановления срока на обжалование в апелляции. Необходимо проверять почтовый ящик и приходить на почту при получении уведомления.

Можно ли оспорить долг и отменить иск банка, если суд вручил только резолютивную часть, а мотивированное решение еще не выдано? В этом случае написание жалобы затрудняется, поскольку ответчик не знает, на какие нормы опирался судья, и какие обстоятельства положил в основу документа. Выходом может стать разбивка жалобы на две части: предварительную и основную.

При этом госпошлина оплачивается только один раз. В предварительной апелляционной жалобе достаточно выразить несогласие с обжалуемым решением суда по кредиту. После того, как судья вынесет мотивированное решение, можно подать уже основной документ. Важно отслеживать сроки подачи жалоб, иначе в вышестоящую инстанцию основная апелляционная жалоба поступить не успеет.

Рекомендуем предварительную жалобу подать незамедлительно после оглашения решения, тем более что она не требует скрупулезного составления. А вот основной стоит уделить особое внимание и регулярно интересоваться в суде, не готова ли мотивировка решения. Законодатель отводит пять дней (статьи 199 ГПК РФ, 229 АПК РФ) — кроме случаев рассмотрения дела мировым судьей — на окончательное изготовление судебного акта. Эти сроки, ввиду большой загруженности судебной машины работой, зачастую нарушаются, поэтому стоит регулярно спрашивать у секретаря, не готово ли решение полностью.

Если срок подачи пропущен или изрядно сокращен ввиду задержки выдачи судьей решения по кредиту в итоговом виде, его можно восстановить. Эту норму содержит пункт 17 Обзора судебной практики ВС РФ №1 от 2020 года. В ходатайстве достаточно сослаться на данное обстоятельство, приобщив доказательства — расписку, конверт с датой отправки либо уведомление.

Как подать апелляционную жалобу по кредиту

Составленный в письменной форме документ необходимо передать в вышестоящую инстанцию. Если оспариваемое решение вынес мировой суд — жалоба идет в районный. Областной суд рассмотрит жалобу на решение районного суда.

Сделать это можно следующими способами:

- Лично через канцелярию суда. На своей копии попросите у сотрудников поставить отметку входящей корреспонденции и дату принятия.

- Почтой. Важно оформить полную опись вложения и заказать уведомление о вручении адресату. Скорее всего, отправлять пакет придется с объявленной ценностью.

- Через интернет — на электронную почту суда, либо через порталы ГАС «Правосудие» или «Мой Арбитр».

Последствия обжалования решения по кредиту

Итог рассмотрения дела будет зависеть от фактических обстоятельств. Возможны следующие варианты:

- Решение суда останется без изменения, а жалоба — без удовлетворения. Это возможно, если доводы заявителя необоснованны и не исключают его возможности платить по кредиту. Стоит отметить, что наступление трудных жизненных обстоятельств не означает, что кредит платить не нужно — они дадут основание для рассрочки или реструктуризации долга. Также у заемщика есть право подать заявление на банкротство.

- Судебный акт будет изменен, жалоба удовлетворена полностью или в части. Скорее всего, это будет связано с уточнением судом расчетов суммы кредитной задолженности или сроков погашения.

- Решение судьи будет подлежать отмене. Такой исход возможен, если судья допустил существенные нарушения порядка применения закона или что-то упустил. Дело вернется в первую инстанцию на новое рассмотрение другим составом суда, либо апелляция сразу огласит новое решение.

Не стоит думать, что вышестоящий суд займет позицию первой инстанции — в судебной практике достаточно случаев, когда решение было отменено либо изменено. Вот пример обжалования: гражданской коллегией Мосгорсуда в 2018 году. Судья рассмотрел жалобу гражданки Н.И. на решение Савеловского райсуда г. Москвы, которым исковые требования банка удовлетворены, а с ответчицы был взыскан долг по кредиту и расходы на госпошлину. Н.И. указала, что она произвела дополнительный платеж по договору займа, который не был учтен судом, а банк, хотя заведомо знал о нем, не учел данное обстоятельство. Апелляционный суд принял во внимание доводы ответчицы об оспаривании кредита и изменил судебный акт, скорректировав сумму задолженности.

Срок обжалования в апелляции составляет два месяца. Если заявитель недоволен итогом рассмотрения, он может подать жалобу в кассацию либо в надзорном порядке.

Перед судебным заседанием рекомендуем подать ходатайство и ознакомиться с материалами, в том числе, с приобщенными для апелляционного рассмотрения. Тогда заявитель будет в курсе всех обстоятельств дела и сможет сформировать свою позицию перед судом.

В процесс стоит взять имеющиеся оригиналы документов, подтверждающие правдивость доводов заявителя по кредиту. Напомним, что ссылаться можно лишь на те обстоятельства, которые рассматривались судом первоначально.

Суд апелляционной инстанции огласит жалобу и спросит, есть ли дополнения. Не стоит вновь озвучивать весь текст документа. Достаточно поддержать свои доводы и дополнить сведения, если есть такая необходимость.

Отбиваться от атак кредитора, чтобы отменить решение суда по кредиту — дело нелегкое даже для человека с юридическим образованием. Если вы должник, и ваш банк подал в суд, после вынесения судебного решения дело перейдет в ФССП на принудительное взыскание.

Избежать мер, направленных на взыскание долга, можно по закону. Пройдя банкротство физических лиц, вы спишете все долги перед банками и МФО, а также другими кредиторами. Узнайте, как это сделать, у наших юристов. Запишитесь на бесплатную консультацию.

Об авторе

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2015 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Статьи по теме

Популярные статьи

Рассчитать примерную стоимость банкротстваРассчитать стоимость

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Ниже приведена составленная нами Апелляционная жалоба на решение Центрального районного суда г. Новосибирска о взыскании задолженности по кредитному договору.

В Коллегию по гражданским делам

Новосибирского областного суда

(630091, г. Новосибирск, ул. Писарева, 35)

от Ответчика: (ФИО, адрес, телефон)

Истец: ЗАО «Банк _____________»

адрес филиала: 630091, г. Новосибирск,

ул. _________

А П ЕЛ Л Л Я Ц И О Н Н А Я Ж А Л О Б А

на решение Центрального районного суда г. Новосибирска

от ___________ 2012 года по гражданскому делу № 2 – ________/2012 по иску ЗАО «Банк _____________» к __________ Р.В. о взыскании задолженности по кредитному договору

__________ 2012 года Центральным районным судом г. Новосибирска вынесено решение по гражданскому делу № 2 – 4903/2012 по иску по иску ЗАО «Банк _____________» к __________ Р.В. о взыскании задолженности по кредитному договору. Требования истца удовлетворены в полном объеме. С ответчицы __________ Р.В. в пользу истца ЗАО «Банк _____________» взыскано в счет задолженности по договору о предоставлении и обслуживании карты № __________ денежная сумма в размере 166 916 руб. 05 коп., а также судебные расходы.

С данным решением ответчица не согласна, считает его подлежащим отмене по следующим основаниям.

Суд удовлетворил требования истца, установив:

1. факт заключения между истцом и ответчицей договора о предоставлении и обслуживании карты № __________

2. наличия у ответчицы задолженности по данному договору

3. правильность расчета суммы иска.

Однако, данные выводы суда не основаны на имеющихся в деле доказательствах.

В обоснование вывода о заключении между истцом и ответчицей договора о предоставлении и обслуживании карты № __________ суд ссылается на заявление ответчицы от 7 декабря 2005 года, адресованное истцу. Однако, в данном заявлении ответчица просит заключить с ней только кредитный договор на приобретение компьютера в сумме 38 330 (тридцать восемь тысяч триста тридцать) рублей и не более того. Представленное истцом суду заявление ответчицы содержит вторую страницу (как раз содержащую согласие ответчицы на заключение с ней договора о предоставлении и обслуживании карты), которая отсутствовала при его подписании ответчицей.

О том, что второй страницы заявления в его первоначальном, подписанном ответчицей, варианте не было, свидетельствует: (1) отсутствие подписи под ним ответчицы (подписи ставятся на последней странице документа либо на всех страницах документа), а также (2) содержащееся на второй страницы заявления указание о том, что «продолжение заявления на лицевой стороне», поскольку лицевая сторона по определению является первой стороной документа (документ не может начинаться с оборотной стороны). Кроме того, стороной истца суду не представлен оригинал заявления от 7 декабря 2005 года.

От отсутствии заявления ответчицы о заключении с ней договора о предоставлении и обслуживании карты свидетельствует и то обстоятельство, что банковская карта истца ей в день составления заявления выдана не была: ответчица получила её через несколько месяцев по почте, при этом в конверте, кроме карты, отсутствовало какое-либо вложение, содержащее условия пользования данной картой. Равным образом, на самой карте не обозначены ни условия пользования ей, ни ссылки на адрес размещения этих условий.

Факт пользования указанной кредитной картой ответчица не отрицает, однако никакого договора о её предоставлении и обслуживании с истцом она не заключала: с заявлением, содержащим предложение заключить с ней данный договор, она к истцу не обращалась и в виде двусторонне подписанного документа такой договор также отсутствует.

Договор о предоставлении банковской карты, по существу, является кредитным договором (ч. 1 ст. 819 ГК РФ). Законом установлена обязательная письменная форма кредитного договора; несоблюдение письменной формы влечет недействительность кредитного договора — такой договор считается ничтожным (ст. 820 ГК РФ). Недействительная же сделка не влечет юридических последствий, за исключением тех, которые связаны с ее недействительностью, и недействительна с момента ее совершения (ч. 1 ст. 167 ГК РФ).

Из приведенных норм закона следует, что полученные ответчицей по кредитной карте истца денежные средства по своему статусу являлись неосновательным обогащением (поскольку получены в результате исполнения истцом ничтожной сделки, т.е., без законных оснований) (ч. 1 ст. 1102, ст. 1103 ГК РФ). Обязанность вернуть неосновательно полученное имущество установлена законом (ч. 1 ст. 1102 ГК РФ). Однако, требований о взыскании с ответчицы неосновательно полученных денежных средств истец не заявлял. Кроме того, из представленных истцом сведений (расчета процентов и основного долга) следует, что ответчица вернула истцу гораздо больше, чем неосновательно получила от него — 340 050 (триста сорок тысяч пятьдесят) рублей

Ввиду изложенного, истец не доказал наличие заявленных им оснований исковых требований для взыскания с Ответчицы 166 916 руб. 05 коп.

Кроме того, по кредитному договору № __________ Истцом, вопреки требованиям ст. 132 ГПК РФ, по существу, не представлено расчета исковых требований. Выписка по лицевому счету Ответчицы по кредитной карте не позволяет установить какие суммы снимались пользователем данной кредитной карты и какие суммы вносились им в счет погашения задолженности по кредиту (сколько всего снято денег и внесено в счет возврата кредита), какие суммы снимались банком за комиссионное обслуживание счета и за выдачу наличных денежных средств. Представленный Истцом расчет суммы иска, по своему содержанию, таковым не является, поскольку он не дает представления о механизме расчета каждой составляющей заявленной ко взысканию с Ответчицы денежной суммы. Этот довод возражений по иску высказывался ответчицей суду, однако не нашел отражения в судебном решении. Суд не проверил расчет заявленных истцом требований, поскольку из представленных поименованных выше выписки по лицевому счету расчету суммы иска проверить правильность расчеты суммы иска невозможно. Никаких дополнительных документов, расчетов, суд у истца не затребовал.

Судя по представленному истцом расчету суммы иска, размер основного долга владельца карты по нарастанию составляет 159 235 руб. 91 коп. (сто пятьдесят девять тысяч двести тридцать пять рублей 91 коп.), сумма возвращенных денежных средств составляет 340 050 (триста сорок тысяч пятьдесят) рублей. Какая часть этой суммы отнесена истцом в счет уплаты процентов за пользование кредитом, а какая – в счет погашения суммы основного долга – из расчета по счету кредитной карты непонятно. Равным образом неясно, как Истец рассчитывал неустойку.

На основании изложенного, и, руководствуясь ст. 320 ГПК РФ,

ПРОШУ:

решение Центрального районного суда г. Новосибирска от 22 ноября 2012 года по гражданскому делу № 2 – ________/2012 по иску по иску ЗАО «Банк _____________» к __________ Р.В. о взыскании задолженности по кредитному договору отменить и вынести по делу новое решение, которым ЗАО «Банк _____________» в удовлетворении заявленных им требований к __________ Р.В. отказать в полном объеме.

ПРИЛОЖЕНИЕ в копиях:

1. копия жалобы для истцов

2. квитанция об уплате госпошлины

3. решение Центрального районного суда г. Новосибирска от __________ 2012 года

__________ 2013 года

Ответчица __________ Р.В. _______________

Воспользуйтесь этим образцом Апелляционной жалобы на решение о взыскании задолженности по кредитному договору в формате Word! Апелляционная жалоба на решение о взыскании задолженности по кредитному договору