Важным

приемом этапа предварительной оценки

является формирование аналитического

баланса или уплотненного

аналитического баланса-нетто,

который

будет использоваться во всех дальнейших

расчетах

финансовых показателей. Практическая

полезность данного приема

связана с тем, что бухгалтерский баланс

организации требует уточнения

и определенной перегруппировки статей,

вытекающих из

аналитического подхода к пониманию

оборотных и внеоборотных активов,

собственного и заемного капитала.

Наличие

аналитического баланса позволяет

избежать необходимости

заниматься корректировками на этапе

расчета финансовых коэффициентов.

При этом обеспечивается единство подхода

к определению отдельных элементов

баланса, что позволяет объединить

рассчитываемые

на их основе финансовые показатели в

единую систему. Это особенно важно

на стадии подготовки аналитического

заключения.

Аналитический

баланс-нетто формируется путем

перегруппировки отдельных

статей оборотных и внеоборотных активов,

капитала и обязательств,

а также устранения влияния на валюту

(итог) баланса и его структуру

регулирующих статей. Среди основных

корректировок следует

выделить:

-

на

суммы по статье «Задолженность участников

(учредителей) повзносам

в уставный капитал» (раздел II

актива баланса) должнабыть

уменьшена величина собственного

капитала и величина оборотных

активов; -

на

величину долгосрочной дебиторской

задолженности (погашение

которой ожидается более чем через 12

месяцев) уменьшаетсясумма

оборотных активов и увеличиваются

внеоборотные активы;

• при

наличии соответствующей информации

статья «Расходы

будущих

периодов» может быть отнесена к составу

внеоборотных

активов

(в том случае, если срок их списания

превышает ближай

шие

12 месяцев);

95

• из

раздела «Краткосрочные обязательства»

должна быть исклю

чена

статья «Доходы будущих периодов»;

• величина

собственного капитала определяется

как чистые акти

вы

организации.

После

этого однородные по составу элементы

балансовых статей объединяются

в необходимых аналитических разрезах

(внеоборотные и

оборотные активы, собственный и заемный

капитал), как это показано

в табл. 3.1 (в таблице представлен баланс

анализируемого предприятия

— условного ОАО «Молоко» — в укрупненном

виде).

Таблица3. 1

Анализ баланса оао «Молоко»

|

Актив |

1 |

31 |

Изменение |

|||

|

тыс. |

% |

тыс. |

% |

тыс. |

7 |

|

|

Внеоборотные |

1 |

63,95 |

2 |

54,02 |

463 |

-9,93 |

|

в |

||||||

|

нематериальные |

571 |

0,02 |

6594 |

0,16 |

6 |

0,14 |

|

основные |

1 |

50,93 |

1 |

33,70 |

-21 |

-17,23 |

|

незавершенное |

81 |

2.89 |

201443 |

4,81 |

1 |

1,92 |

|

доходные |

||||||

|

долгосрочные |

282418 |

10,03 |

630 |

15,05 |

348 |

5,02 |

|

отложенные |

2300 |

0,00 |

12 |

0,00 |

10371 |

0,00 |

|

прочие |

_ |

|||||

|

Оборотные |

1 |

36,05 |

1 |

45,98 |

91 |

9,93 |

|

сырье |

462 |

16,43 |

557 |

13,30 |

94 |

-3,13 |

|

затраты |

1008 |

0,04 |

319 |

0,01 |

-689 |

-0,03 |

|

готовая |

33 |

1,18 |

70 |

1,67 |

37 |

0,49 |

|

расходы |

398 |

0,01 |

471 |

0,01 |

73 |

0,0 |

|

налог |

61 |

2,19 |

100 |

2,40 |

38 |

0, |

|

Дебиторская |

210938 |

7,49 |

586 |

14,01 |

376 |

6,52 |

|

втом |

||||||

|

покупатели |

54 |

1,93 |

93 |

2,23 |

39 |

0,3 |

|

авансы |

54 |

1,93 |

250 |

5,97 |

195 |

4,04 |

|

прочие |

102 |

3,63 |

243 |

5,80 |

40 |

2,17 |

|

Краткосрочные |

21 |

7,52 |

560 |

13,37 |

348 |

5,85 |

|

втом |

||||||

|

предоставленные |

210713 |

7,48 |

541 |

12,93 |

30 |

5,45 |

|

прочие |

1 |

0,04 |

18 |

0,44 |

17451 |

0,4 |

|

Денежные |

33 |

1,18 |

50 |

1,21 |

17539 |

0,03 |

|

БАЛАНС |

2 |

100,00 |

4 |

ЮО.ОС |

1 |

0,0 |

96

Окончание табл. 3.1

|

Пассив |

1 |

31 |

Изменение |

|||

|

тыс. |

ч /о |

тыс. |

% |

тыс. |

% |

|

|

Капитал |

1 |

59, |

2 |

49,04 |

388 |

-10,1.5 |

|

втом |

||||||

|

уставн |

176 |

0,01 |

176 |

0,00 |

0,0 |

0,0 |

|

добавочный |

1 |

40,42 |

1 |

26,69 |

19760 |

-13,73 |

|

резервный |

44 |

0,00 |

44 |

0,00 |

0,0 |

0,0 |

|

нераспределенная |

528 |

18,76 |

891 |

21,27 |

363 |

2,51 |

|

доходы |

0 |

0,00 |

45 |

1,08 |

45 |

1,08 |

|

Долгосрочные |

108 |

3,87 |

21 |

5,04 |

102 |

1,17 |

|

Займы |

0 |

0,00 |

130407 |

3,11 |

130407 |

3,11 |

|

Отложенные |

18 |

0,60 |

38618 |

1,00 |

20 |

0,4 |

|

Прочие |

90 |

3,2 |

42 |

1,01 |

-39 |

-1,89 |

|

Краткосрочные |

1 |

36,94 |

1 |

45,92 |

884 |

8,98 |

|

Займы |

540 |

19,19 |

1 |

30,28 |

728 |

1 |

|

Кредиторская |

499 |

17,76 |

655 |

15,64 |

155 |

-2,12 |

|

поставщики |

367 |

13,04 |

548 |

13,09 |

1 |

0,05 |

|

перед |

15 |

0,53 |

21 |

0,51 |

6200 |

-0,02 |

|

перед |

6779 |

0,24 |

10 |

0,25 |

3721 |

0,01 |

|

перед |

16 |

0,59 |

27 |

0,65 |

10 |

0,06 |

|

авансы |

19041 |

0,68 |

24 |

0,59 |

5700 |

-0,09 |

|

прочие |

75 |

2,67 |

23 |

0,55 |

-52 |

-2,12 |

|

Задолженность |

0 |

0,00 |

0 |

0,0 |

0,0 |

0,0 |

|

БАЛАНС |

2 |

100,00 |

4 |

100,00 |

1 |

0,0 |

* Для

составления табл. 3.1 целесообразно

привлечь поясняющую информацию из

формы № 5 «Приложение к бухгалтерскому

балансу».

Представим

баланс анализируемого предприятия в

укрупненном виде

(см. табл. 3.1). Исходные данные для его

составления приведены в

приложении.

Как

видим из данных табл. 3.1, за отчетный

период активы предприятия

возросли на 1 375 176 тыс. руб., или на 48,8%, в

том числе за

счет увеличения объема внеоборотных

активов — на 463 210 тыс. руб. и

прироста оборотных средств — на 911 966

тыс. руб. Таким образом, имущественная

масса увеличивалась, в основном, за счет

роста оборотных активов.

Сказанное подтверждается данными об

изменениях в составе имущества

предприятия. Так, если в начале

анализируемого периода структура

активов характеризовалась значительным

превышением имущества

длительного использования (63,95%) над

остальными его видами, то к концу

года удельный вес долгосрочных активов

сократился до 54,02%.

Соответственно возрос объем оборотных

средств.

97

Прирост

оборотных активов в анализируемом году

был связан в первую

очередь с увеличением запасов (на 131

076

тыс. руб.), дебиторской задолженности

(на 376 020 тыс. руб.) и краткосрочных

финансовых вложений

(на 348 448 тыс. руб.).

Обращает

на себя внимание рост дебиторской

задолженности, удельный

вес которой к концу года в структуре

совокупных активов увеличился

на 6,52 пункта (14,01 — 7,49). Это делает

необходимым дальнейший

углубленный анализ состава и структуры

дебиторской задолженности по данным

аналитического учета.

Анализ

пассивной части баланса показывает,

что дополнительный приток

средств в отчетный период в сумме 1 375

176 тыс. руб. был связан

с увеличением краткосрочных заемных

источников на 884 156 тыс. руб.,

долгосрочных заемных средств на 102 545

тыс. руб. и ростом собственного

капитала на 388 475 тыс. руб. Иными словами,

увеличение объема

финансирования деятельности предприятия

было на 28,3% обеспечено

собственным капиталом, на 7,4% — долгосрочным

заемным капиталом

и на 64,3% — краткосрочными заемными

средствами.

Для

анализа динамики структуры активов

анализируемого предприятия

за два смежных года используется табл.

3.2.

Таблица3.2

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Аналитический баланс-нетто.

Цели,

задачи и способы формирования

Важным приемом этапа предварительной оценки является форми- рование аналитического

баланса или уплотненного

аналитического баланса-нетто, который

будет использоваться во всех дальнейших расчетах финансовых показателей.

Практическая полезность данного приема

связана с тем, что бухгалтерский

баланс организации требует уточнения

и определенной перегруппировки статей,

вытекающих из аналитического подхода к пониманию оборотных и внеоборотных активов, собственного и

заемного капитала.

Наличие аналитического баланса позволяет избежать необходимо- сти заниматься

корректировками на этапе расчета

финансовых коэф- фициентов.

При этом обеспечивается единство подхода

к определению отдельных элементов баланса,

что позволяет объединить

рассчитывае- мые на их основе финансовые

показатели в единую систему. Это

осо- бенно важно на стадии

подготовки аналитического заключения.

Аналитический баланс-нетто формируется путем перегруппировки отдельных

статей оборотных и внеоборотных активов, капитала и обя- зательств, а также устранения влияния

на валюту (итог) баланса и его структуру регулирующих статей. Среди основных корректировок

сле- дует выделить:

• на суммы по статье «Задолженность участников (учредителей) по взносам в уставный капитал» (раздел II актива баланса) должна быть уменьшена

величина собственного капитала и величина обо- ротных активов;

• на величину долгосрочной дебиторской задолженности (погаше- ние которой ожидается более чем через

12 месяцев) уменьшается сумма оборотных активов и

увеличиваются внеоборотные активы;

• при наличии соответствующей информации статья «Расходы

будущих периодов» может быть отнесена

к составу внеоборотных активов (в том случае, если срок их списания превышает ближай- шие 12 месяцев);

•

из раздела «Краткосрочные

обязательства» должна быть исклю- чена статья «Доходы будущих периодов»;

•

величина собственного капитала определяется как

чистые акти- вы организации.

После этого однородные по составу элементы

балансовых статей объединяются в необходимых аналитических разрезах (внеоборотные

и оборотные активы, собственный

и заемный капитал), как это пока- зано

в табл. .1 (в таблице

представлен баланс анализируемого пред- приятия — условного ОАО «Молоко»

— в укрупненном виде).

Таблица.1

Анализ баланса ОАО «Молоко»

|

Актив |

I января отчетного года |

31 декабря отчетного года |

Изменение |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

°/ |

|

|

Внеоборотные активы: |

I 800 553 |

63,95 |

2 |

54,02 |

463 210 |

-9,93 |

|

в том числе: |

||||||

|

нематериальные |

571 |

0,02 |

6594 |

0,16 |

6 023 |

0,14 |

|

основные средства |

|

50,93 |

1 412338 |

33,70 |

-21 556 |

-17,23 |

|

незавершенное строительство |

81 370 |

2.89 |

201443 |

4,81 |

1 20 |

1,92 |

|

доходные вложения в материальные ценности |

— |

— |

— |

— |

— |

— |

|

долгосрочные |

282418 |

10,03 |

630 717 |

15,05 |

348 299 |

5,02 |

|

отложенные |

2300 |

0,00 |

12 671 |

0,00 |

10371 |

0,00 |

|

прочие |

— |

— |

— |

— |

— |

|

|

Оборотные активы: |

1 015034 |

36,05 |

1 |

45,98 |

91 |

9,93 |

|

сырье и материалы |

462 695 |

16,43 |

557 356 |

13,30 |

94 661 |

-3,13 |

|

затраты в |

1008 |

0,04 |

319 |

0,01 |

-689 |

-0,03 |

|

готовая |

33 104 |

1,18 |

70 |

1,67 |

37 031 |

0,49 |

|

расходы |

398 |

0,01 |

471 |

0,01 |

73 |

0,0 |

|

налог на |

61 696 |

2,19 |

100 579 |

2,40 |

38 883 |

0, 21 |

|

Дебиторская |

210938 |

7,49 |

586 958 |

14,01 |

376 020 |

6,52 |

|

в том числе: |

||||||

|

покупатели |

54 322 |

1,93 |

93 622 |

2,23 |

39 300 |

0,3 |

|

авансы выданные |

54 393 |

1,93 |

250 288 |

5,97 |

195 895 |

4,04 |

|

прочие дебиторы |

102 223 |

3,63 |

243 048 |

5,80 |

40 |

2,17 |

|

Краткосрочные |

21 1 839 |

7,52 |

560 287 |

13,37 |

348 448 |

5,85 |

|

в том числе: |

||||||

|

предоставленные займы |

210713 |

7,48 |

541 710 |

12,93 |

30 997 |

5,45 |

|

прочие |

1126 |

0,04 |

18 577 |

0,44 |

17 451 |

0,4 |

|

Денежные средства |

33 356 |

1,18 |

50 895 |

1,21 |

17539 |

0,03 |

|

БАЛАНС |

2 815 587 |

100,00 |

4 1 90 763 |

100,00 |

1 375 176 |

0,0 |

Окончаниетабл. .1

|

Пассив |

|

31 декабря отчетного года |

Изменение |

|||

|

тыс. руб. |

/о |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Капитал |

|

59, 19 |

2 |

49,04 |

388 475 |

-10,1.5 |

|

в том числе: |

||||||

|

уставныйкапитал |

176 |

0,01 |

176 |

0,00 |

0,0 |

0,0 |

|

добавочный капитал |

|

40,42 |

1 |

26,69 |

19760 |

-13,73 |

|

резервный капитал |

44 |

0,00 |

44 |

0,00 |

0,0 |

0,0 |

|

нераспределенная прибыль (непокрытыйубыток) |

528 311 |

18,76 |

891 489 |

21,27 |

363 178 |

2,51 |

|

доходы будущих периодов |

0 |

0,00 |

45 |

1,08 |

45 057 |

1,08 |

|

Долгосрочные обязательства |

108 826 |

3,87 |

21 1 371 |

5,04 |

102 545 |

1,17 |

|

Займы и кредиты |

0 |

0,00 |

1 30 407 |

3,11 |

1 30 |

3,11 |

|

Отложенные налоговые обязательства |

18 258 |

0,60 |

38618 |

1,00 |

20 |

0,4 |

|

Прочие |

90 568 |

3,2 |

42 346 |

1,01 |

-39 422 |

-1,89 |

|

Краткосрочные обязательства |

1 040 1 36 |

36,94 |

1 |

45,92 |

884 156 |

8,98 |

|

Займы и кредиты |

540 201 |

19,19 |

1 |

30,28 |

728 593 |

1 1,09 |

|

Кредиторская задолженность* |

499 935 |

17,76 |

655 498 |

15,64 |

155 563 |

-2,12 |

|

поставщики |

367 266 |

13,04 |

548 511 |

13,09 |

1 81 245 |

0,05 |

|

перед персоналом |

15 062 |

0,53 |

21 262 |

0,51 |

6200 |

-0,02 |

|

перед государственными внебюджетными фондами |

6779 |

0,24 |

10 500 |

0,25 |

3721 |

0,01 |

|

перед бюджетом |

16 620 |

0,59 |

27 377 |

0,65 |

10 757 |

0,06 |

|

авансы полученные |

19041 |

0,68 |

24 741 |

0,59 |

5700 |

-0,09 |

|

прочие кредиторы |

75 167 |

2,67 |

23 107 |

|

-52 060 |

-2,12 |

|

Задолженность |

0 |

0,00 |

0 |

0,0 |

0,0 |

0,0 |

|

БАЛАНС |

2 |

100,00 |

4 |

100,00 |

1 |

0,0 |

* Для составления

табл. 3.1 целесообразно привлечь поясняющую информацию из формы № 5 «Приложение к

бухгалтерскому балансу».

Представим баланс анализируемого предприятия в

укрупненном виде (см. табл.

3.1).

Исходные данные для его составления приведены в приложении.

Как видим из данных табл. 3.1, за отчетный период активы предпри- ятия возросли на 1 375 176 тыс.

руб., или на 48,8%, в том числе за счет

увеличения объема внеоборотных активов — на

463 210 руб. и прироста

оборотных средств — на 911 966 тыс. руб. Таким

образом, иму- щественная масса увеличивалась,

в основном, за счет

роста оборотных активов. Сказанное подтверждается данными об изменениях в составе имущества предприятия.

Так, если в начале анализируемого

периода структура активов характеризовалась значительным превышением иму- щества длительного использования (63,95%) над остальными его вида- ми,

то к концу года удельный вес

долгосрочных активов сократился до 54,02%. Соответственно возрос объем оборотных

средств.

Прирост оборотных активов в анализируемом году был

связан в пер- вую

очередь с увеличением запасов (на

131 076 тыс. руб.), дебиторской задолженности

(на 376 020 тыс. руб.) и краткосрочных финансовых вложений (на 348 448 тыс. руб.).

Обращает

на себя внимание рост дебиторской задолженности, удельный вес

которой к концу года в структуре совокупных активов увеличился на 6,52

пункта (14,01 — 7,49). Это делает

необходимым даль- нейший

углубленный анализ состава и структуры дебиторской задол- женности

по данным аналитического учета.

Анализ пассивной части баланса показывает, что дополнительный приток средств в отчетный период в сумме 1

375 176

тыс. руб. был свя- зан с увеличением краткосрочных заемных источников на

884 156

тыс. руб., долгосрочных заемных средств на 102 545 тыс.

руб. и ростом соб- ственного капитала на 388 475 тыс. руб. Иными словами, увеличение объема

финансирования деятельности предприятия было на 28,3% обеспечено собственным капиталом, на 7,4% — долгосрочным

заемным капиталом и на 64,3% — краткосрочными

заемными средствами.

Для анализа динамики структуры активов анализируемого предпри- ятия за два смежных года

используется табл. .2.

Динамика

структуры активов

(аналитический баланс)

Таблица.2

|

Актив |

1 января прошедшего года |

1 января отчетного года |

31 декабря отчетного года |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

|

|

Внеоборотные активы |

1 |

67,22 |

1 |

63,95 |

2 |

54,02 |

|

Оборотные активы |

540 |

32,78 |

1 |

36,05 |

1 |

45,98 |

|

Запасы |

227 |

13,82 |

497 |

17,66 |

628 |

14,99 |

|

в том числе: |

||||||

|

сырье и материалы |

197 |

11,99 |

462 |

16,43 |

557 356 |

13,30 |

|

затраты в |

639 |

0,04 |

1008 |

0,04 |

319 |

0,01 |

|

готовая |

29 307 |

1,78 |

33 104 |

1,18 |

70 |

1,67 |

|

расходы |

207 |

0,01 |

398 |

0,01 |

471 |

0,01 |

|

налог на |

46 |

2,81 |

61 |

2,19 |

100 579 |

2,40 |

|

Дебиторская задолженность |

124 255 |

7,54 |

210938 |

7,49 |

586 |

14,01 |

|

в том числе: |

||||||

|

покупатели |

10618 |

0,64 |

54 |

1,93 |

93 622 |

2,23 |

|

авансы выданные |

76 |

4,63 |

54 |

1,93 |

250 |

5,97 |

|

прочие дебиторы |

37 280 |

2,26 |

102 223 |

3,63 |

243 048 |

5,80 |

Окончаниетабл..2

|

Актив |

1 января прошедшего года |

1 января отчетного года |

31 декабря отчетного года |

|||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

|

|

|

Краткосрочныефинансовыевложения |

114383 |

6,94 |

211839 |

7,52 |

560 287 |

13,37 |

|

в том числе: |

||||||

|

предоставленные |

0 |

0,00 |

210713 |

7,48 |

541 710 |

12,93 |

|

прочие |

114383 |

6,94 |

1126 |

0,04 |

18 577 |

0,44 |

|

Денежные средства |

27 765 |

1,68 |

33356 |

1,18 |

50895 |

1,21 |

|

БАЛАНС |

1 649 014 |

100,00 |

2 815 587 |

100,00 |

4 |

100,00 |

Анализ структуры активов показывает, что доля внеоборотных акти- вов составляет наибольший удельный вес. Вместе

с тем наблюдается снижение доли

внеобортных активов с 67,22% по состоянию на

1 янва- ря прошедшего года до 54,02% к концу

отчетного года и, соответствен- но, рост доли оборотных

активов с 32,78 до

45,98%. С учетом того, что величина внеоборотных активов организации в абсолютном

выражении неуклонно

растет, в первую очередь

за счет увеличения основных средств

и долгосрочных финансовых вложений, можно констатировать рост ин- вестиций в активы. При этом объем инвестиций

в оборотные активы в анализируемые

периоды превышал величину инвестирования

средств в долгосрочные активы.

В составе оборотных

активов присутствуют две наиболее крупные группы статей:

запасы и дебиторская задолженность.

Доля запасов колебалась в анализируемые периоды от 13,88 до 17,66%. Основной удельный вес в запасах составляют сырье

и ма- териалы. В силу специфики деятельности анализируемого

предпри- ятия, выпускающего молочные продукты, удельный вес как незавер- шенного производства,

так и готовой продукции незначителен. Вы- сокая

доля запасов сырья и материалов требует от

аналитика более глубокого анализа их состава и структуры, а также оценки

их ликвид- ности.

Следует отметить изменения, которые происходили с другой

круп- ной статьей оборотных активов — дебиторской

задолженностью. Ее доля выросла с

7,5% по состоянию на 1 января прошлого

года до 14,1% к концу

отчетного года, т.

е. возросла практически вдвое. Наи-

более значительным был рост

дебиторской задолженности в отчетном году.

Так, абсолютный прирост задолженности

составил 376 020 тыс. руб. (586

958 — 210 938). При этом наибольший

прирост задолженнос- ти был связан

с отвлечением средств в авансы, выданные поставщи-

кам. Кроме того, значительно возросла задолженность прочих дебито- ров. Это, в свою очередь, делает необходимым

проведение более глу- бокого анализа

причин образования такой задолженности и условий ее погашения.

Для анализа динамики

структуры пассивов используется табл. 3.

Динамика структуры пассивов

(аналитический баланс)

Таблица3

|

Пассив |

1 января прошедшего года |

1 января отчетного года |

31 декабря отчетного года |

|||

|

тыс. руб. |

% |

тыс. руб. |

/о |

тыс. руб. |

% |

|

|

Капитал |

1 |

68,10 |

1 |

59,19 |

2 055 100 |

49,04 |

|

в том числе: |

||||||

|

уставный капитал |

176 |

0,01 |

176 |

0,01 |

176 |

0,00 |

|

добавочный капитал |

702 038 |

42,57 |

1 |

40,42 |

1 118 334 |

26,69 |

|

резервный капитал |

44 |

0,00 |

44 |

0,00 |

44 |

0,00 |

|

нераспределенная прибыль |

420 768 |

25,52 |

528 |

18,76 |

281 |

6,72 |

|

доходы будущих периодов |

0 |

0,00 |

0 |

0,00 |

45 057 |

1,08 |

|

Долгосрочные обязательства |

255 718 |

15,51 |

108 326 |

3,87 |

211 371 |

5,04 |

|

Займы и кредиты |

1 |

7,28 |

0 |

0,00 |

1 |

3,11 |

|

отложенные |

— |

— |

18 258 |

0,6 |

38618 |

1,0 |

|

кредиты банков |

0 |

0,00 |

0 |

0,00 |

1 |

3,11 |

|

займы |

1 |

7,28 |

0 |

0,00 |

0 |

0,00 |

|

Прочие |

1 35 658 |

8,23 |

90 568 |

3,2 |

42 346 |

1,01 |

|

Краткосрочные |

270 270 |

16,39 |

1 |

36,94 |

1 924 292 |

45,92 |

|

Займы и кредиты |

44 800 |

2,72 |

540 201 |

19,19 |

1 268 794 |

30,28 |

|

в том числе: |

||||||

|

кредиты банков |

0 |

0,00 |

540 169 |

19,18 |

709 282 |

16,92 |

|

займы |

44 800 |

2,72 |

32 |

0,00 |

559 512 |

13,35 |

|

Кредиторская задолженность |

225 470 |

13,67 |

499 935 |

17,76 |

655 498 |

15,64 |

|

в том числе: |

||||||

|

поставщики |

198 360 |

1 2,03 |

367 266 |

13,04 |

548 511 |

3,009 |

|

векселя к уплате |

0 |

0,00 |

0 |

0,00 |

0 |

0,00 |

|

перед персоналом |

1078 |

0,07 |

15 062 |

0,53 |

21 262 |

0,51 |

|

перед государственными внебюджетными фондами |

843 |

0,05 |

6779 |

0,24 |

10 500 |

0,25 |

|

перед бюджетом |

2853 |

0,17 |

16 620 |

0,59 |

27 377 |

0,65 |

|

авансы полученные |

12 539 |

0,76 |

19 041 |

0,68 |

24 741 |

0,59 |

|

прочие кредиторы |

9797 |

0,59 |

75 167 |

2,67 |

23 107 |

0,55 |

|

Задолженность |

0 |

0,00 |

0 |

0,00 |

0 |

0,00 |

|

БАЛАНС |

1 |

100,00 |

2 |

100,00 |

4 190 763 |

100,00 |

При анализе структуры

пассивов прежде всего следует оценить со- отношение собственного и заемного капитала в составе совокупных ис- точников.

Можно констатировать, что наибольший удельный вес в совокуп-

ных пассивах анализируемого предприятия

занимал собственный ка- питал. Его абсолютная величина за два смежных года возросла на 932 074 тыс. руб., или на 83%. Наиболее

значимыми статьями собствен-

ного капитала являлись добавочный капитал и нераспределенная

при- быль. Для выяснения причин изменения собственного капитала в час- ти

полученного финансового результата следует привлечь данные отчета о прибылях

и убытках.

Вместе с тем следует констатировать, что доля собственного капи- тала неуклонно снижалась: с 68,1 до 49,04%. Таким

образом, за два смежных периода доля собственного капитала в

совокупных пассивах упала на 19,1%.

Удельный вес долгосрочных обязательств

сократился на 10,5% (с 15,5 до 5,0). В целом можно констатировать,

что за два рассматри- ваемых года доля долгосрочных источников финансирования сокра- тилась

на 29,6% (19,1 + 10,5) и, соответственно этому, доля заемных средств, привлекавшихся на краткосрочной основе, возросла на 29,6%. В составе заемного капитала следует

отметить наибольший удель- ный вес краткосрочных обязательств, который в

совокупных источни- ках за два смежных года вырос с 16,4 до 45,9%. Основной

причиной этого стал значительный рост

краткосрочных кредитов и займов, чей

удельный вес вырос с 2,7 до 30,3%.

Кредиторская

задолженность выросла в абсолютном выражении,

однако ее доля в совокупных источниках изменилась в

значительно меньшей степени: с 13,7 до 15,6%. Это

позволяет заключить, что основ- ным источником финансирования, привлекавшимся на заемной осно- ве, стали краткосрочные кредиты

и займы.

Таким образом, за два рассматриваемых года в составе

заемных ис- точников произошла

перегруппировка, в результате которой выросла

доля средств, привлекавшихся на

платной основе.

Следует обратить внимание на то, что изменение общей величины кредиторской задолженности вполне

сопоставимы с теми изменения- ми, которые претерпела дебиторская задолженность в целом. Так,

за два смежных периода величина

дебиторской задолженности

увеличилась на 462 703 тыс. руб., а кредиторской

— на 430 028 тыс. руб.

Вместе с тем структура отдельных элементов дебиторской и креди- торской задолженности и их

соотношения вызывают определенные

опасения.

Так, в составе кредиторской

задолженности наибольший удельный вес приходится на задолженность поставщикам и подрядчи-

кам. Весьма незначительной является

доля обязательств по получен- ным авансам.

В составе дебиторской

задолженности доля

обязательств покупате- лей и заказчиков (наиболее ликвидная статья) имеет

наименьшую долю. Наибольший удельный вес

занимают авансы, выданные постав-

щикам, и прочие дебиторы (как

правило, менее ликвидные статьи, чем обязательства покупателей). Отмеченный

ранее рост дебиторской за- долженности

был связан с увеличением именно данных статей. В этих условиях

платежеспособность организации в значительной степени за- висит от скорости

оборота средств по указанным статьям и их ликвид- ности.

Обобщая сказанное, можно сделать следующие выводы.

1. В течение года политика предприятия в

части формирования имущества была направлена на увеличение оборотных средств, в первую очередь запасов товарно-материальных

ценностей.

2.

Требует дополнительного анализа состав и структура

таких ста- тей дебиторской

задолженности, как «Авансы выданные»

и «Про- чие дебиторы».

Платежеспособность организации в

значительной степени зависит от скорости их оборота.

3.

Структура пассивов отличалась превышением

собственного капи- тала над другими источниками средств. Однако отмечается неук- лонное снижение доли собственного капитала. Общий прирост средств за анализируемый период был связан прежде всего с их привлечением

на заемной основе.

4.

Произошла

перегруппировка заемных источников, связанная с резким увеличением в них доли краткосрочных кредитов, т. е. де- шевые заемные средства были вытеснены

дорогостоящими.

Указанные

изменения могут повлиять на

финансовое состояние предприятия в будущем.

Для выяснения их причин на следующем

этапе проводится анализ финансовых

показателей (коэффициентов).

В процессе предварительной

оценки финансового состояния по дан- ным бухгалтерского баланса следует обратить

внимание:

• на соответствие показателей отчетных форм — например, прибы- ли (убытка) в бухгалтерском балансе и отчете о прибылях и убыт- ках, величины

денежных средств в балансе и отчете о движении денежных

средств;

• общее изменение валюты баланса и ее основные причины;

• изменение собственного капитала и его основных составляющих;

•

изменения отдельных элементов заемного капитала и их соотно- шения: долгосрочных и

краткосрочных обязательств; кредитов и займов

и кредиторской задолженности;

•

динамику наиболее существенных статей оборотных и внеоборот-

ных активов.

Финансово-хозяйственную деятельность характеризуют показатели, которые отображают в документах бухгалтерского учета. Один из таких это аналитический баланс. Он представляет собой агрегированную форму бухгалтерского баланса. Кстати, его нередко запрашивают налоговые инспекторы в процессе проверки. Для чего он предназначен? Как составляется? На что нужно обратить внимание, чтобы не возникло лишних вопросов со стороны контролирующих органов? Рассказываем про аналитический бухгалтерский баланс предприятия.

Общий подход

Нетто или аналитический баланс это документ, в котором перегруппированы отдельные статьи бухгалтерского баланса. Он довольно объективно показывает состояние средств и источников финансирования компании, также реальную стоимость активов, которые принимают участие в бизнес-процессах. Он позволяет качественно проводить анализ финансового состояния предприятия.

По общему правилу статьи аналитического баланса могут распределяться по степени ликвидности/срочности обязательств. При этом актив и пассив остается одинаковым.

Таким образом, аналитический финансовый баланс может отображать следующие характеристики:

- общую стоимость имущества организации;

- стоимость внеоборотных активов;

- стоимость оборотных средств;

- итог второго раздела баланса;

- стоимость материальных оборотных средств;

- собственные средства организации;

- займы и собственные оборотные средства и др.

Благодаря анализу аналитического баланса можно быстро:

- изучить показатели;

- проследить тенденцию компании;

- выявить ошибки и неточности.

Также данные аналитического баланса позволяют сделать подробную детализацию. Например, статья «Имущество» может содержать не только название, как в бухгалтерском балансе, но и следующие элементы:

- основные средства;

- нематериальные активы;

- вложения в ОС и НМА;

- материальные запасы.

Реальный пример аналитического баланса можно посмотреть здесь.

Такие документы и сам вывод аналитического баланса информативны, раскрывают мельчайшие детали и помогают принимать более взвешенные финансовые решения. Но согласитесь, что читать их не очень удобно. Поэтому под аналитическим балансом чаще всего подразумевают сравнительный аналитический баланс.

Также см. «Что представляет собой бухгалтерский баланс предприятия».

Особенности документа

Он отличается тем, что глубокая детализация не нужна. Пишут названия статей, а по отдельным показателям указывают изменение в абсолютной и относительной величине.

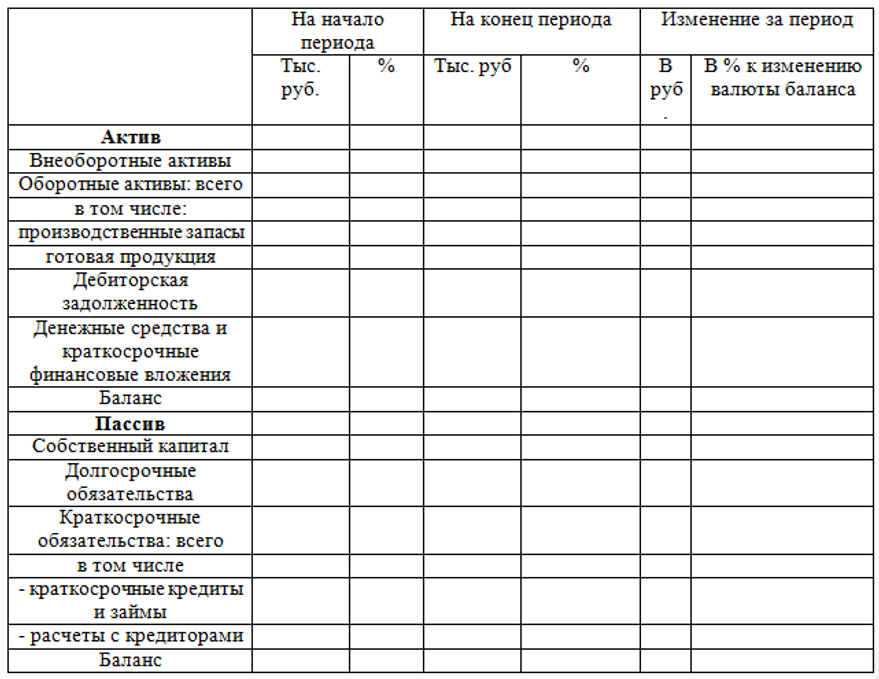

Стандартная таблица аналитического баланса выглядит примерно так:

При данном варианте обнаружить отклонения и выявить ошибки гораздо проще и быстрее. Не так ли?

Особенности анализа

Заметим, что финансовое положение во многом зависит от состояния оборотных активов. Поэтому, их динамике и структуре надо уделять особое внимание. Когда оборотные средства увеличиваются за счет производственных запасов и дебиторской задолженности, нужно оценить, насколько «качественна» дебиторка и целесообразно ли накапливать запасы.

СОВЕТ

На заметку: следите за тем, чтобы дебиторская задолженность не превышала 2527% оборотных активов. Тогда ситуация не будет критичной.

Посчитать упущенную материальную выгоду можно так:

Где:

УВ – упущенная материальная выгода;

ДЗ сумма дебиторской задолженности;

Ддз количество дней по ДЗ;

Среф. ставка рефинансирования ЦБ РФ.

ПРИМЕР

По состоянию на март 2018 года оборотные активы компании ЗАО «Магнат» составили 300 000 руб., дебиторская задолженность равна 78 000 руб. (35 дней). Критична ли ситуация компании? Нужно определить финансовые потери организации.

Решение

- Мы видим, что дебиторка составляет 26% оборотных активов, поэтому ситуация критична. Компания должна вернуть хотя бы 3000 руб. (1%), чтобы этот показатель был равен 25%.

- Ставка рефинансирования по состоянию на март 2018 года равна 7,25% годовых. Упущенная материальная выгода составит:

Большая дебиторка в аналитическом балансе это повод для инспекторов ИФНС поинтересоваться причинами неуплаты контрагентов. Во избежание негативных последствий рекомендуем не заключать договоры с большими отсрочками платежей, поскольку подобные сделки вызывают сомнения у проверяющих.

Также см. «Горизонтальный и вертикальный анализ бухгалтерского баланса».

В этой статье:

- 1 Аналитический баланс и его анализ

- 1.1 Общий подход

- 1.2 Особенности документа

- 1.3 Особенности анализа

- 2 Аналитический баланс: принцип построения и назначение

- 2.1 Составление аналитического баланса на основе бухгалтерского отчета

- 2.2 Подсчет реальной стоимости активов и величины обязательств

- 2.3 Равенство между суммами активов и пассивов

- 2.4 Пример аналитического баланса

Аналитический баланс и его анализ

Финансово-хозяйственную деятельность характеризуют показатели, которые отображают в документах бухгалтерского учета. Один из таких это аналитический баланс. Он представляет собой агрегированную форму бухгалтерского баланса. Кстати, его нередко запрашивают налоговые инспекторы в процессе проверки. Для чего он предназначен? Как составляется? На что нужно обратить внимание, чтобы не возникло лишних вопросов со стороны контролирующих органов? Рассказываем про аналитический бухгалтерский баланс предприятия.

Общий подход

Нетто или аналитический баланс это документ, в котором перегруппированы отдельные статьи бухгалтерского баланса. Он довольно объективно показывает состояние средств и источников финансирования компании, также реальную стоимость активов, которые принимают участие в бизнес-процессах. Он позволяет качественно проводить анализ финансового состояния предприятия.

По общему правилу статьи аналитического баланса могут распределяться по степени ликвидности/срочности обязательств. При этом актив и пассив остается одинаковым.

Таким образом, аналитический финансовый баланс может отображать следующие характеристики:

- общую стоимость имущества организации;

- стоимость внеоборотных активов;

- стоимость оборотных средств;

- итог второго раздела баланса;

- стоимость материальных оборотных средств;

- собственные средства организации;

- займы и собственные оборотные средства и др.

Благодаря анализу аналитического баланса можно быстро:

- изучить показатели;

- проследить тенденцию компании;

- выявить ошибки и неточности.

Также данные аналитического баланса позволяют сделать подробную детализацию. Например, статья «Имущество» может содержать не только название, как в бухгалтерском балансе, но и следующие элементы:

- основные средства;

- нематериальные активы;

- вложения в ОС и НМА;

- материальные запасы.

Реальный пример аналитического баланса можно посмотреть здесь.

Такие документы и сам вывод аналитического баланса информативны, раскрывают мельчайшие детали и помогают принимать более взвешенные финансовые решения. Но согласитесь, что читать их не очень удобно. Поэтому под аналитическим балансом чаще всего подразумевают сравнительный аналитический баланс.

Также см. «Что представляет собой бухгалтерский баланс предприятия».

Особенности документа

Он отличается тем, что глубокая детализация не нужна. Пишут названия статей, а по отдельным показателям указывают изменение в абсолютной и относительной величине.

Стандартная таблица аналитического баланса выглядит примерно так:

При данном варианте обнаружить отклонения и выявить ошибки гораздо проще и быстрее. Не так ли?

Особенности анализа

Заметим, что финансовое положение во многом зависит от состояния оборотных активов. Поэтому, их динамике и структуре надо уделять особое внимание. Когда оборотные средства увеличиваются за счет производственных запасов и дебиторской задолженности, нужно оценить, насколько «качественна» дебиторка и целесообразно ли накапливать запасы.

СОВЕТ

На заметку: следите за тем, чтобы дебиторская задолженность не превышала 2527% оборотных активов. Тогда ситуация не будет критичной.

Посчитать упущенную материальную выгоду можно так:

Где:

УВ – упущенная материальная выгода;

ДЗ сумма дебиторской задолженности;

Ддз количество дней по ДЗ;

Среф. ставка рефинансирования ЦБ РФ.

По состоянию на март 2018 года оборотные активы компании ЗАО «Магнат» составили 300 000 руб., дебиторская задолженность равна 78 000 руб. (35 дней). Критична ли ситуация компании? Нужно определить финансовые потери организации.

Решение

- Мы видим, что дебиторка составляет 26% оборотных активов, поэтому ситуация критична. Компания должна вернуть хотя бы 3000 руб. (1%), чтобы этот показатель был равен 25%.

- Ставка рефинансирования по состоянию на март 2018 года равна 7,25% годовых. Упущенная материальная выгода составит:

Большая дебиторка в аналитическом балансе это повод для инспекторов ИФНС поинтересоваться причинами неуплаты контрагентов. Во избежание негативных последствий рекомендуем не заключать договоры с большими отсрочками платежей, поскольку подобные сделки вызывают сомнения у проверяющих.

Также см. «Горизонтальный и вертикальный анализ бухгалтерского баланса».

Аналитический баланс: принцип построения и назначение

Бухгалтерская отчетность не всегда позволяет напрямую оценить текущее финансовое состояние предприятия. Во избежание неточностей, при проведении анализа баланса необходимо руководствоваться комплексным подходом. Он предусматривает выделение предельно допустимых значений для основных показателей положения компании, отклонение от которых сигнализирует о наличии тех или иных проблем.

Финансовый анализ является наиболее точным инструментом определения закономерностей в изменении экономического состояния компании. Полученные с его помощью отчеты не только позволяют изучать текущие процессы в динамике, но и делать прогнозы в краткосрочной и среднесрочной перспективе.

Составление аналитического баланса на основе бухгалтерского отчета

Для получения объективных результатов оценки специалисты рекомендуют применять аналитический баланс, отражающий состояние средств компании и источники их финансирования на качественно новом уровне. Среди прочего он позволяет:

- рассчитать реальную стоимость имеющихся активов, исключив стоимость имущества, не принимающего непосредственного участия в производственном процессе;

- составить стоимостную оценку всех обязательств компании.

Подсчет реальной стоимости активов и величины обязательств

В зависимости от степени вовлеченности в производственный процесс, реальная стоимость активов может колебаться в том или ином направлении от базовой величины. Для приведения характеристики стоимости к актуальным значениям используются такие методы:

- оценка необоротных активов согласно из текущей рыночной стоимости;

- корреляция суммарной стоимости строительства, находящегося в незавершенном состоянии, на стоимость строительных объектов, относящихся к «замороженным»;

- переоценка существующей дебиторской задолженности с учетом отдельных категорий задолженностей, отнесенных к безнадежным;

- снижение стоимости незавершенного производства и запасов, если в их состав входят «замороженные» запасы, которые не будут в дальнейшем применяться в производстве.

Переоценка краткосрочных и долгосрочных обязательств нуждается в расчете их реальной величины и может уменьшаться или увеличиваться. Среди прочего, к сумме задолженности необходимо добавить штрафы, начисленные проценты и пеню, которые ранее не указывались в разделе баланса, хранящего данные о кредиторской задолженности.

Равенство между суммами активов и пассивов

Поскольку стоимостная корректировка внеоборотных активов, отраженная в итогах I-го раздела баланса, напрямую изменяют параметр добавочного капитала, стоимость собственного капитала также будет подвержена изменению. При этом отклонения от величины в стандартной бухгалтерской отчетности могут быть и положительными, и отрицательными.

Если оборотные средства в аналитическом балансе сокращаются, разница списывается в качестве убытков и величина собственного капитала снижается. В противном случае прирост оборотного капитала трансформируется в нераспределенную прибыль, что способствует увеличению собственного капитала.

Корректировка величины уставного капитала проводится только исходя из существующей задолженности по взносам совладельцев уставного фонда.

Собственный капитал предприятия также может быть уменьшен на величину новых обязательств (долгосрочных и краткосрочных), занесенных в убытки. Сокращение задолженности отражается в приросте нераспределенной прибыли, которая согласно правилам составления аналитического баланса, приводит к росту собственного капитала.

Для отложенных налоговых обязательств, отраженных в разделе IV: необходимо провести их включение в сумму задолженности по невыплаченным процентам за привлеченный заемный капитал. Сюда же следует отнести банковские кредиты, вне зависимости от их целевого использования.

Дебиторская задолженность (с ожидаемыми платежами до и после 12 месяцев) квалифицируется как безнадежная, если обнаруживается, что она не может быть частично или полностью отведена в отведенный срок. Подобного рода задолженность исключается из общего перечня, ее сумма отнимается из общей суммы требований.

Степень глубины аналитического баланса зависит от совокупности использованных во время расчетов дополнительных данных. Ключевым значением обладает разделение общих затрат (фиксируются в форме №2) на постоянную и переменную величину. С помощью разделенных величин затрат проводится расчет безубыточности, оценивается ценовая динамика розничных продаж и стоимости приобретаемых для производства ресурсов. Также, анализируя изменение переменных или постоянных затрат, можно выявить источник появления убытков в рамках основной производственной деятельности.

Формирование актуального отчета о движении средств и оценка состояния содержащегося на балансе имущества нуждается в показателе амортизации, рассчитанном для каждого отчетного периода для нематериальных активов и основных фондов.

Пример аналитического баланса

| Позиция баланса | Тип баланса | |

| Бухгалтерский | Управленческий | |

| I. Сумма внеоборотных средств | 450 | 430 |

| включая незавершенное строительство | 220 | 220 |

| вычет «замороженного строительства» | -20 | |

| II.

Суммарные оборотные средства |

380 | 370 |

| Включая дебиторскую задолженность | 120 | 120 |

| вычет задолженности, отнесенной к безнадежной | -10 | |

| Сумма активов | 450+380=830 | (450-20)+(370-10)=800 |

| III. Резервы и капитал | 590 | 590+(200-220)+(370-380)+(90-95)=555 |

| IV. Обязательства долгосрочные | ||

| V.

Обязательства краткосрочные |

340 | 345 |

| включая непогашенную кредиторскую задолженность перед подрядчиками и поставщиками | 90 | 90 |

| в том числе штрафы, пени и прочие просроченные обязательства | 5 | |

| Суммарные пассивы | 590+340=930 | 555+345=900 |

Определение временных рамок, для которых будет проводиться анализ, зависит от периодичности поступления отчетных данных. В среднем период варьируется в пределах 1-12 месяцев.

Если бухгалтерский учет на предприятии автоматизирован с помощью программных средств, периодичность подготовки информации может быть произвольной – минимальный отчетный период сокращается до нескольких дней. Рекомендуемая периодичность составления аналитического баланса – ежегодная с разбивкой по месяцам и кварталам.

Основная финансовая задача любой компании: увеличение ее активов. С этой целью фирме необходимо постоянно поддерживать рентабельность при формировании оптимальной структуры балансового отчета. Сравнительный аналитический баланс при этом выступает главной информационной основой для разработки и принятия управленческих решений в части планирования, анализа, контроля, ревизии средств компании и ее ресурсов.

Применение аналитического баланса на современных предприятиях сегодня очень широко. Именно в нем содержатся основные финансовые показатели, которые в дальнейшем используются для расчета различных финансовых коэффициентов, позволяющих охарактеризовать состояние фирмы на данный момент или спрогнозировать его в будущем.

Можно сказать, что, в целом, аналитический баланс является основой принятия ряда управленческих и финансовых решений в компании. По полученным данным проектируется финансовый и экономический курс развития фирмы в будущем.

Использование данных аналитического баланса необходимо также в процессе выявления излишка или недостатка основных источников актива при исследовании обеспеченности собственными и заемными средствами. Также проводится оценка вероятности банкротства и исследование финансового положения фирмы.

Понятие и сущность

Под аналитическим балансом следует понимать агрегированную форму бухгалтерского баланса. В ней производится специальная перегруппировка основных статей формы № 1, посредством которой можно оценить состояние как средств компании, так и основных источников создания имущества. Здесь можно также найти данные о реальной стоимости активов фирмы, участвующих в хозяйственной деятельности.

Есть одно правило: статьи аналитического баланса предприятия необходимо распределить по степени ликвидности активов. Также требуется учитывать срочность обязательств.

Кратко назначение аналитического баланса представим в виде следующих концепций:

- Исследование показателей как горизонтально, так и вертикально.

- Аналитика по основным тенденциям статей баланса.

- Выявление допущенных ошибок в расчетах бухгалтера.

Назначение

Проведение анализа сравнительного баланса позволяет получить информацию и данные по следующим направлениям:

- Расчет величины оборотных и внеоборотных активов, а также источников их финансирования: аналитика динамики и структуры.

- Определение статей баланса с опережающими темпами роста.

- Структурная доля активов по части дебиторской задолженности и ТМЦ.

- Разграничение пассивов по степени срочности выплат.

- Расчет доли собственных ресурсов компании

При проведении такого анализа особое внимание уделяют тем элементам, которые занимают максимальную или наибольшую долю в структуре. Особо рассматривают те статьи, которые также резко увеличиваются или сокращаются.

Проведение анализа с применением горизонтальных и вертикальных методик дает возможность оценить и установить размер и динамику имущества компании и отдельных его элементов.

Представление формы

Главная особенность аналитического бухгалтерского баланса (в отличие от простого бухгалтерского) заключается в том, что в нем статьи не надо расшифровывать досконально и подробно, а можно представить их в виде конкретных групп. То есть в нем отсутствует глубокая детализация показателей. На этой особенности и основано представление данного вида отчета.

Более наглядно исследуемую форму можно представить следующей таблицей:

|

Показатель |

Базовый период |

Отчетный период |

Динамика, тыс. руб. |

|||

|

в абсолютных единицах |

в % |

в абсолютных единицах |

в % |

в абсолютных единицах |

в % к изменению ИТОГО баланса |

|

|

Актив |

||||||

|

1. Внеоборотные активы |

||||||

|

2. Оборотные активы |

||||||

|

2.1. Запасы |

||||||

|

2.2. Дебиторская задолженность |

||||||

|

2.3. Денежные средства и вложения |

||||||

|

БАЛАНС ИТОГ |

||||||

|

ПАССИВ |

||||||

|

3. Собственный капитал |

||||||

|

4. Долгосрочные обязательства |

||||||

|

5. Краткосрочные обязательства |

||||||

|

5.1. Кредиты |

||||||

|

5.2. Кредиторы |

||||||

|

ИТОГО БАЛАНС |

В данной таблице должны быть отражены все существующие значения фирмы и просчитаны показатели:

- Структуры (в % к итогу баланса).

- Динамики в абсолютных единицах (в тыс. руб.).

Возможен также расчет темпов роста в % к началу года. Такая форма позволяет сделать наиболее понятные и удобные выводы по изменению статей баланса, а также использовать конкретные данные для расчета коэффициентов при финансовом анализе.

Применение в процессе анализа

Очень часто при проведении финансового анализа и расчете коэффициентов важной исходной информацией является состояние оборотных активов компании и отдельных их элементов. В процессе исследования уделяют внимание именно изучению оборотных активов: их динамике и структуре.

Возможны два варианта проведения аналитики: горизонтальный и вертикальный методы. При проведении анализа финансового состояния предприятия оба эти метода используются одинаково часто.

Горизонтальный анализ

Его особенность заключается в том, что проводится сравнение показателей отчетного и базового периодов между собой. То есть оценивается динамика ряда показателей и значений по балансу, которые сформировались в текущем временном промежутке, по отношению к прошедшему. При этом периодом сравнения может быть как год, так и полугодие, даже квартал. Для более простого анализа используют два периода: текущий и прошлый. Однако для более углубленного понимания ряда финансовых и экономических процессов можно использовать три года и более. Все зависит от того, с какой целью проводится аналитика.

Такой анализ дает следующие возможности:

- Тщательное исследование динамических процессов за несколько периодов деятельности фирмы.

- Определение выводов для дальнейшей успешной работы.

- Исследование отдельных динамических процессов, например рост или сокращение кредиторской задолженности, показателя прибыли и так далее.

Именно горизонтальный анализ выявляет направления грамотных решений финансистов компании в устранении различных выявленных проблем и отклонений.

Вертикальный анализ

Несмотря на то что цель вертикального анализа схожа с целью горизонтального, в методике их проведения есть ряд отличий.

Если горизонтальный анализ оперирует абсолютными показателями, то при проведении вертикального необходимо задействовать относительные показатели. Так, при его проведении рассматриваются отдельные элементы баланса как часть группы, например запасы или дебиторская задолженность в структуре оборотных средств, кредиты в структуре краткосрочных обязательств. В процессе анализа выявляется структурное соотношение между отдельными элементами статей баланса в отношении к итоговой величине актива или пассива.

Далее, по результатам выявленных структурных долей отдельных элементов аналитического баланса, можно применять уже методику горизонтального анализа. Данный момент заключается в отслеживании динамических процессов в структуре. Например, выявив долю кредиторской задолженности в структуре пассива, на следующем этапе можно рассмотреть, как изменялась эта доля на протяжении двух-трех лет в компании.

Методика формирования и составления

Как было указано выше, получают данный баланс путем группировки статей аналитического баланса компании. При этом применимы два наиболее популярных в процессе анализа принципа: ликвидности и срочности.

При составлении аналитического баланса принцип ликвидности заключается в том, что все активные средства фирмы подразделяют на четыре крупные группы:

- Активы с высокой ликвидностью. К ним относятся те средства, которые являются денежной наличностью или способны очень быстро ею стать.

- Активы, которые быстро реализуются. Сюда относят, как правило, всю дебиторскую задолженность, которую можно погасить в короткий период времени, то есть за период до 12 месяцев.

- Активы, которые медленно реализуются. Сюда относятся запасы сырья, материалов, товары, а также дебиторская задолженность с высоким сроком возврата, то есть за период свыше 12 месяцев.

- Активы, которые нельзя отнести к текущим. Это здания, сооружения, то есть внеоборотные средства.

Рассмотрим при формировании аналитического баланса принцип срочности. При его использовании статьи пассива формируют по следующим направлениям:

- Обязательства, которые являются очень срочными, такие как кредиторская задолженность.

- Пассивы, которые являются текущими и имеют краткосрочный характер: займы и кредиты сроком до 1 года.

- Пассивы, которые носят долгосрочный характер: кредиты более 1 года и облигации.

- Пассивы, относящиеся к категории постоянных: уставной капитал, прибыль и резервы.

Следует отметить важную особенность: сумма всех активов, сформированных по принципу ликвидности, равна сумме всех пассивов, сформированных по принципу срочности.

Проблемы в формировании баланса

Главная сложность при формировании сравнительного аналитического баланса заключается в его усложнении. С целью решения данной проблемы в настоящее время предлагается упрощение его структуры и пересмотр группировки средств. В этом и состоит направление его совершенствования.

Характерные черты успешно составленного баланса следующие:

- Реальность его показателей и их достижения.

- Наличие информационного обеспечения всех пользователей баланса (внешних и внутренних).

При исследовании понятия реальности аналитического бухгалтерского баланса особо следует отметить факт соответствия оценок его статей объективной действительности. Не следует путать понятия правдивость и реальность баланса. Составленный баланс может быть правдивым, но нереальным. Главный способ достижения правдивости – это возможность обосновать полученные показатели баланса документацией и исходниками (записями бухгалтерских счетов, бухгалтерскими расчетами, инвентаризационными записями). Главный момент при соблюдении правдивости баланса заключается в проведении сверки записей счетов по аналитическому и синтетическому учету в процессе составления.

Важной проблемой составления баланса является низкая степень его аналитичности, что связано с информационной ограниченностью ряда показателей баланса. В нем, как известно, отражен состав имущества фирмы и ее пассивов, однако не найти информации о тех факторах, под действием которых сложилась данная структура. Поэтому для определения последних нужна уже более детальная информация о производственно-сбытовых процессах в компании, ее организационных процессах, структуре и инвестиционной деятельности. Эта информация является зачастую внутренней. Она может быть отнесена к категории «коммерческой тайны» фирмы. Поэтому ее использование ограничено в процессе анализа.

Кроме того, валюта баланса не всегда точно отражает реальную сумму средств фирмы. Это связано с тем фактом, что оценка аналитического баланса построена на балансовой стоимости показателей, а не на рыночной. Например, запасы могут быть отражены в балансе по фактически произведенным расходам на их изготовление и приобретение, а дебиторская задолженность учитывает наценку в цене реализации продукции, что выше ее себестоимости. Отметим и влияние инфляции на разницу между учетной и реальной стоимостью. Такие моменты могут быть устранены при использовании других форм отчетности (кроме баланса), которые также используют в процессе анализа финансового состояния.

Пример баланса и его анализ

Рассмотрим сравнительный аналитический баланс на примере условной торговой фирмы ООО «Орион». Для наглядности представим его в таблице, размещенной ниже.

Пример отчетности ООО «Орион» за 2015-2017 годы. Все показатели представлены в рублях.

|

Активы/Статья баланса |

2015 г. |

2016 г. |

2017 г. |

Динамика показателей |

Темп роста показателей (%) |

|

1. Внеоборотные активы |

140376 |

131383 |

204096 |

63720 |

145,4 |

|

2. Оборотные активы |

505047 |

991666 |

1221270 |

716223 |

241,8 |

|

2.1. Запасы |

42801 |

50339 |

52420 |

9619 |

122,5 |

|

2.2. Дебиторская задолженность |

61984 |

743478 |

769202 |

707218 |

1241,0 |

|

2.3. Денежные средства и финансовые вложения |

400093 |

197673 |

399422 |

-671 |

99,8 |

|

2.4. Прочие |

169 |

176 |

226 |

57 |

133,7 |

|

ИТОГО баланса |

645423 |

1123049 |

1425366 |

779943 |

220,8 |

|

ПАССИВЫ |

|||||

|

3. Собственный капитал |

551026 |

718786 |

519694 |

-31332 |

94,3 |

|

4. Долгосрочные обязательства |

9028 |

308210 |

506842 |

497814 |

5614,1 |

|

5. Краткосрочные обязательства |

85369 |

96053 |

398830 |

313461 |

467,2 |

|

5.1. Кредитные обязательства |

— |

— |

— |

— |

— |

|

5.2. Кредиторская задолженность |

85369 |

96053 |

398830 |

313461 |

467,2 |

|

ИТОГО баланса |

645423 |

1123049 |

1425366 |

779943 |

220,8 |

Данные проведенного горизонтального анализа баланса компании ООО «Орион» позволяют сделать вывод о том, что в 2017 году произошел прирост общей суммы активов компании на 779 943 тыс. руб., в основном, за счет роста стоимости внеоборотных средств на 63 720 тыс. руб., а также за счет роста оборотных активов на 716 223 тыс. руб. Прирост суммы оборотных средств был обеспечен приростом величины долгосрочных обязательств на 497 814 тыс. руб., а также краткосрочных обязательств — на 313 461 тыс. рублей.

На следующем этапе рассмотрим применение методики вертикального анализа аналитического баланса компании в таблице ниже.

Вертикальная методика применительно к ООО «Орион» за 2015-2017 годы. (%)

|

Статья баланса |

2015 г. |

2016 г. |

2017 г. |

Динамика показателей за период времени |

|

АКТИВЫ |

||||

|

1. Внеоборотные активы |

21,7 |

11,7 |

14,3 |

-7,4 |

|

2. Оборотные активы |

78,3 |

88,3 |

85,7 |

7,4 |

|

2.1. Запасы |

6,6 |

4,5 |

3,7 |

-3,0 |

|

2.2. Дебиторская задолженность |

9,6 |

66,2 |

54,0 |

44,4 |

|

2.3. Денежные средства и финансовые вложения |

62,0 |

17,6 |

28,0 |

-34,0 |

|

2.4. Прочие |

— |

— |

— |

— |

|

ИТОГО баланса |

100,0 |

100,0 |

100,0 |

0,0 |

|

ПАССИВЫ |

||||

|

3. Собственный капитал |

85,4 |

64,0 |

36,5 |

-48,9 |

|

4. Долгосрочные обязательства |

1,4 |

27,4 |

35,6 |

34,2 |

|

5. Краткосрочные обязательства |

13,2 |

8,6 |

28,0 |

14,8 |

|

5.1. Кредитные обязательства |

— |

— |

— |

— |

|

5.2. Кредиторская задолженность |

13,2 |

8,6 |

28,0 |

14,8 |

|

ИТОГО баланса |

100,0 |

100,0 |

100,0 |

— |

Как видно из таблицы, в структуре аналитического баланса доля оборотных активов максимальна. Кроме того, заметна тенденция роста данной доли к 2017 году на 7,4 %. Соответственно, доля внеоборотных активов к 2017 году снижается на 7,4 %. В структуре пассива баланса максимальная доля собственного капитала. К 2017 году она резко сокращается на 48,9 %, что отрицательно сказывается на структуре баланса. Доля долгосрочных обязательств к 2017 году растет на 34,2 %, а краткосрочных — на 14,8 %.

Положительными результатами оценки сводного аналитического баланса являются следующие тенденции:

- Рост величины валюты баланса в 2017 году.

- Темп роста оборотных активов (241,8 %) превышает темп роста внеоборотных активов (145,4 %).

- Собственный капитал организации более 50 %, но только в 2015 и 2016 годах.

Однако у представленной формы аналитического баланса есть и отрицательные характеристики:

- Собственный капитал организации в 2017 году ниже 50 %.

- Темпы роста долгосрочных пассивов (5614 %) и краткосрочных пассивов (467 %) превышают темп роста собственного капитала (94 %).

- Темпы роста дебиторской задолженности (1241 %) и кредиторской задолженности (467,2 %) существенно различаются.

Однако представленный аналитический баланс и его пример не дают полной информации для инвестора об эффективности компании ООО «Орион» при исследовании финансового положения. Они всего лишь позволяют оценить текущее состояние и динамику активов и пассивов фирмы.

Способы улучшения структуры баланса

Составить идеальный баланс компании практически невозможно. С этой целью и проводят анализ финансового состояния предприятия. В процессе его составления всегда выявляются отрицательные тенденции, которые требуют улучшения. Рассмотрим наиболее типичные возможные способы улучшения структуры сравнительного аналитического баланса. Среди таких направлений можно выделить:

- Использование специализированных компьютерных программ для обеспечения автоматизации процессов бухгалтерского учета фирмы.

- Приближение существующих российских стандартов учета к международным стандартам.

Существующие недостатки в области улучшения информационного обеспечения пользователей баланса связаны с применением современных средств автоматизации. Основная задача заключается в оптимизации информационных потоков компании по части бухгалтерской информации и в направлении использования международных стандартов, обоснованной системы классификации, кодирования и обработки данных. Сюда также можно отнести развитие форм и методов учета в бухгалтерии, использование компьютеризации и современных программных средств.

Внедрение процессов автоматизации позволяет улучшить алгоритм расчета показателей при составлении аналитического баланса и проведения его анализа, повысить качество экономической информации.

Следует отметить, что использование автоматизации также позволяет сократить время получения и обработки оперативной бухгалтерской информации о состоянии статей баланса и хозяйственных средств.

Рекомендации профессионалов

Основные советы по улучшению структуры баланса в процессе анализа финансового состояния выглядят так:

- Проведение переоценки основных средств по направлению увеличения их стоимости (балансовой).

- Пополнение уставного капитала фирмы.

- Дополнительные взносы учредителей и акционеров в собственный капитал компании.

- Сокращение доли краткосрочных обязательств за счет снижения суммы кредитов и займов, а также сокращение кредиторской задолженности.

- Рост доли ликвидных активов, прирост оборотного капитала.

- Ускорение оборачиваемости активов путем сокращения производственного цикла, улучшения работы с дебиторами, укрепления платежной дисциплины.

- Снижение текущей кредиторской задолженности.

- Изменение источников финансирования в направлении их долгосрочности.

- Снижение доли менее ликвидных активов (основных средств) путем реализации излишних объектов и величины запасов.

Применение даже одного (а лучше нескольких) из перечисленных выше инструментов способно улучшить структуру баланса и повлиять на финансовое состояние компании.