-

Изменения в справке 2-НДФЛ в 2020 году

-

Справка 2-НДФЛ в 2020 году: бланк

-

Образец заполнения формы 2-НДФЛ в 2020 году

-

Пример заполнения 2-НДФЛ для сотрудника

-

Пример заполнения 2-НДФЛ для ИФНС

-

Изменения в справке 2-НДФЛ в 2020 году

С 2020 года изменились условия, при которых можно сдать 2-НДФЛ на бумаге. Если организация сдает справки на 9 и менее человек, их можно подать в бумажном виде. Если на 10 и более – только в электронном виде через спецоператоров связи.

Изменили и срок представления сведений по форме 2-НДФЛ. Теперь налоговики ждут их до 1 марта года, следующего за истекшим календарным годом (п. 2 ст. 230 НК РФ). Но из-за совпадения с выходным в 2020 году срок переносится на ближайший следующий рабочий день. То есть последний день сдачи 2-НДФЛ – это 02.03.2020.

2020 год – последний, когда предпринимателям и организациям нужно отчитаться о доходах работников по форме 2-НДФЛ. Начиная с отчетности за 2021 год ее планируют объединить с 6-НДФЛ.

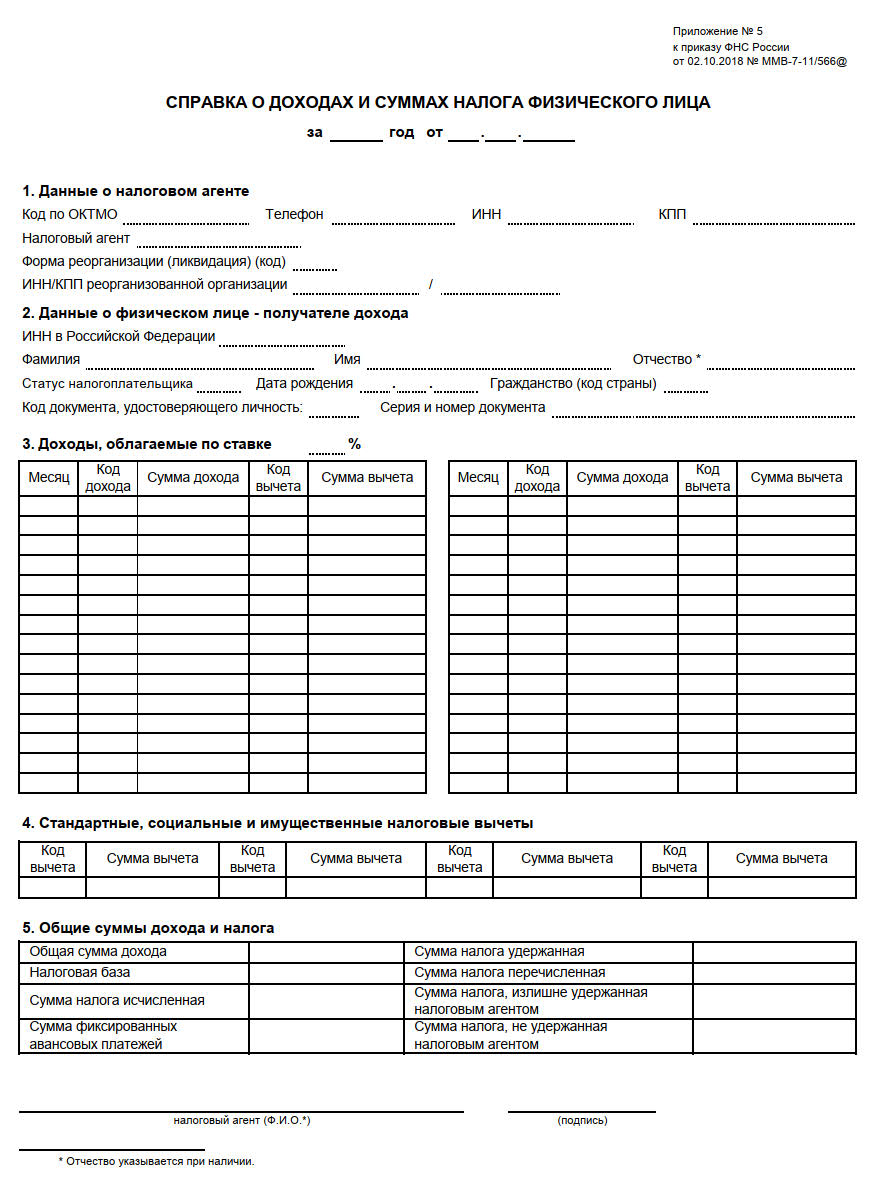

Справка 2-НДФЛ в 2020 году: бланк

Новая форма, которую утвердили приказом № ММВ-7-11/566@ от 02 октября 2018 г., действует и в 2020 году.

Организации и предприниматели, которые выплачивают доходы физлицам, должны применять два разных бланка 2-НДФЛ:

- Для представления в ИФНС по итогам каждого года.

- Для выдачи на руки физлицу, если ему нужно подтверждение доходов и он обратился за справкой (например, для получения кредита и т.д.).

Форма для сдачи в налоговую приведена в Приложении № 1 к приказу № ММВ-7-11/566@ от 02 октября 2018 г. Физлицам ее выдавать не нужно.

Для физлиц справку 2-НДФЛ оформляют на бланке из Приложения 5 к тому же приказу. Чтобы ее получить, работник должен написать заявление (п.3 ст. 230 НК РФ).

Образец заполнения формы 2-НДФЛ в 2020 году

Рассмотрим заполнение форм 2-НДФЛ для сотрудников и налоговой инспекции.

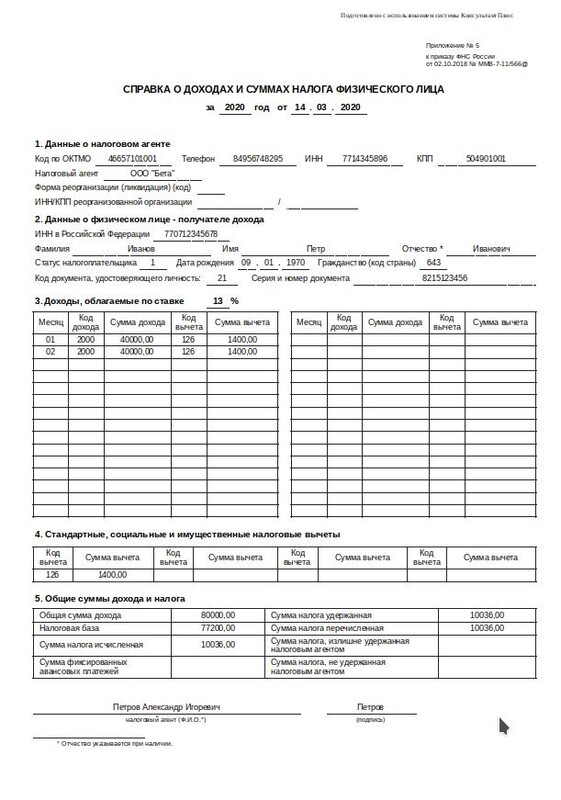

Пример заполнения 2-НДФЛ для сотрудника

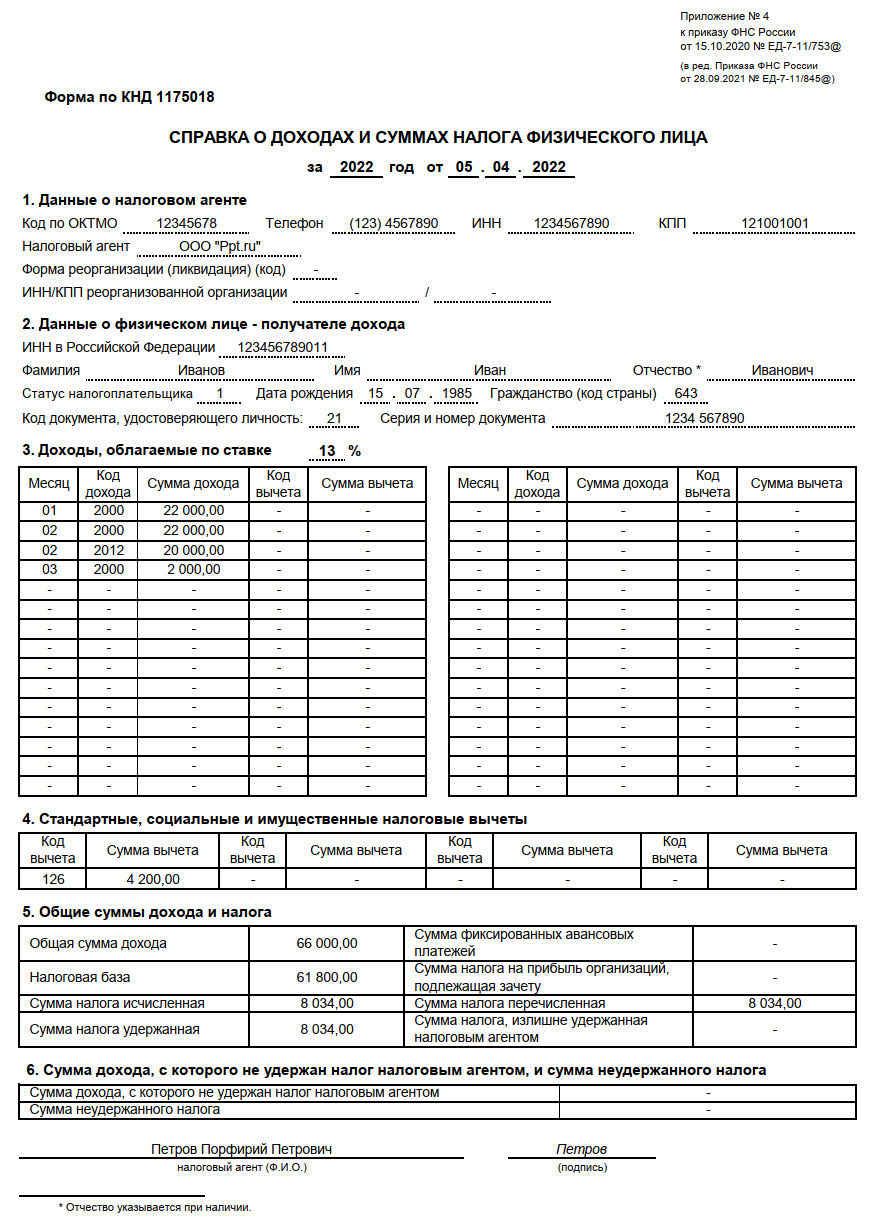

Справка 2-НДФЛ для физлиц состоит из одного листа. В ней указывают:

- ОКТМО, телефон, ИНН/КПП налогового агента;

- ИНН, ФИО, статус налогоплательщика, дату рождения, гражданство и паспортные данные физлица, получившего доходы;

- сведения об облагаемых доходах, вычетах и исчисленном, удержанном и перечисленном в бюджет НДФЛ.

Образец справки 2-НДФЛ на 2020 год для сотрудника

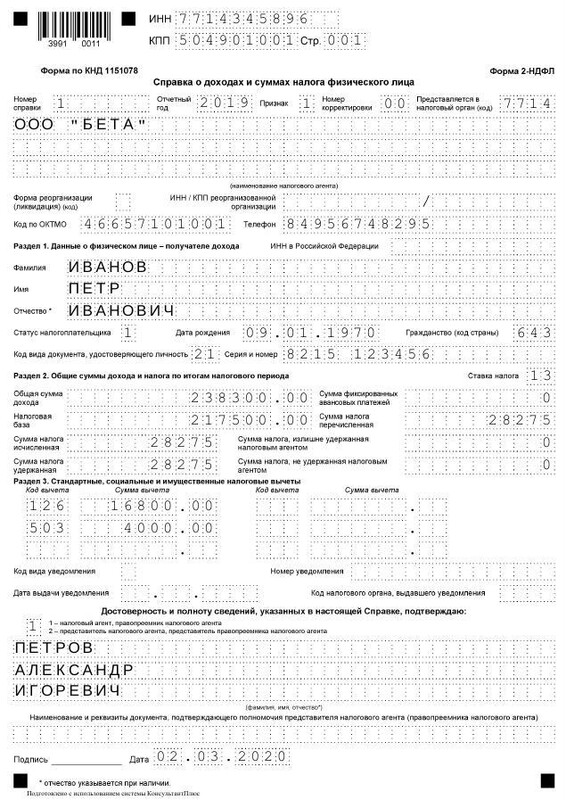

Пример заполнения 2-НДФЛ для ИФНС

Бланк 2-НДФЛ, предназначенный для налоговой инспекции, состоит из двух листов:

- Справка, в которой указывают реквизиты ИФНС, налогового агента и физлица, обобщенные суммы доходов, вычетов, исчисленного, удержанного и перечисленного в бюджет налога.

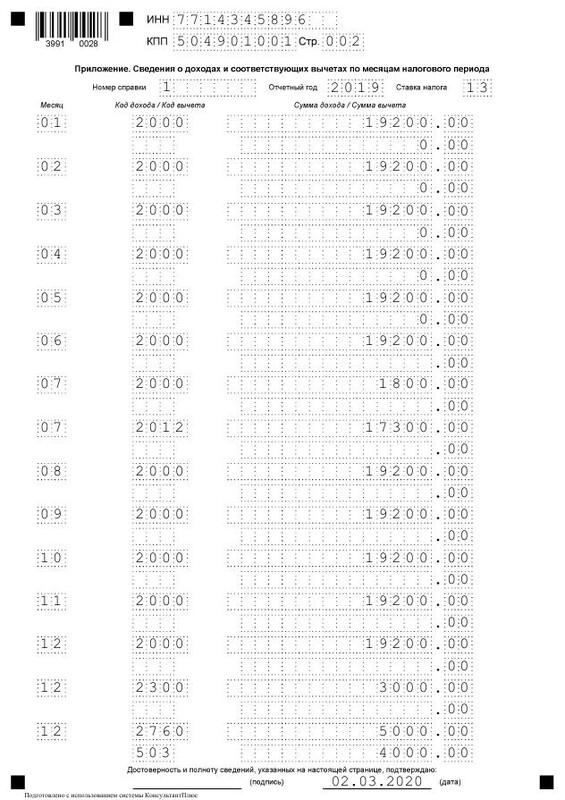

- Приложение – доходы и вычеты с разбивкой по месяцам. В нем не указывают стандартные, социальные и имущественные налоговые вычеты (п. 6.4 порядка заполнения). Их показывают только в разделе 3 первого листа справки 2-НДФЛ. А если, например, в течение года работнику выплачивали материальную помощь, то в приложении в качестве вычета нужно отразить необлагаемую часть суммы – 4000 руб. с кодом 503. Такой вычет предусмотрен п. 28 ст. 217 НК РФ. Отражают его в том месяце, когда предоставили.

2-НДФЛ нужно сформировать по каждому человеку, который получил доход (в том числе при невозможности удержать НДФЛ – в таких случаях заполняют справку с признаком «2» или «4»).

Если доходы работника облагались по разным ставкам (например, кроме зарплаты, с которой удерживали 13%, ему рассчитали НДФЛ по ставке 35% с матвыгоды от беспроцентного займа), то по каждой из них заполняют отдельные справку и приложение.

Образец справки 2-НДФЛ на 2020 год для ИФНС (начало)

Образец справки 2-НДФЛ на 2020 год для ИФНС (конец)

Заполним и сдадим 2-НДФЛ за вас

Полное сопровождение бухгалтера по заработной плате + бизнес-ассистент от 2100 рублей в месяц

Узнать подробнее

Главная

→ Календарь

→

Справка 2-НДФЛ за 2020 г.

Срок сдачи истек 1 марта 2021 г.

Внимание! Справки 2-НДФЛ сдаются последний раз за 2020 год — с 2021 года справки станут частью 6-НДФЛ

2-НДФЛ: кто сдает

Представить справки 2-НДФЛ должны организации (их ОП) и ИП, выплатившие в отчетном году облагаемые НДФЛ доходы физлицам (п. 2 ст. 230 НК РФ). То есть 2-НДФЛ подают налоговые агенты по НДФЛ.

Понять, является ли ваша организация/ОП/ИП налоговым агентом и нужно ли вам сдавать сведения на физлиц, которым выплачивался доход, поможет Виртуальный помощник по НДФЛ.

2-НДФЛ: на кого подавать справки

Справки представляются на абсолютно всех физлиц, в отношении доходов которых организация/ОП/ИП является налоговым агентом.

Признак в 2-НДФЛ

Представляя справки 2-НДФЛ на всех физлиц, в этих справках нужно указать признак 1. Кроме того, отдельно подаются справки с признаком 2 на тех физлиц, с доходов которых налоговый агент не смог удержать НДФЛ.

2-НДФЛ: скачать бланк

Скачать справку 2-НДФЛ можно через систему КонсультантПлюс. Ознакомиться с формой 2-НДФЛ вы можете ниже.

Куда сдавать 2-НДФЛ

Справки по форме 2-НДФЛ представляется в ИФНС (п. 2 ст. 230 НК РФ):

- по месту нахождения организации (крупнейшие налогоплательщики – по месту учета в качестве «крупняка»);

- по месту нахождения ОП, выплачивающего доходы физлицам;

- по месту жительства ИП. Правда, если ИП применяет ЕНВД и/или ПСН, то справки по работникам, занятым во вмененной деятельности и/или ПСН-деятельности, нужно подать в ИФНС по месту ведения такой деятельности.

Способ представления 2-НДФЛ

Если налоговый агент подает справки на 10 человек или менее, то он может представить 2-НДФЛ на бумаге (п. 2 ст. 230 НК РФ). Если же справки подаются на 11 человек и более, то эти справки нужно представить в электронном виде.

2-НДФЛ: сроки

Подать справки 2-НДФЛ с признаком 1 и спризнаком 2 нужно не позднее 1 марта года, следующего за отчетным (п. 2 ст. 230 НК РФ).

При нарушении срока представления справки 2-НДФЛ налогового агента оштрафуют на 200 руб. за каждую «просроченную» справку (п. 1 ст. 126 НК РФ).

Коды в 2-НДФЛ

Информация о видах выплаченных физлицу доходов, а также о видах предоставленных ему вычетов в справке 2-НДФЛ кодируется. Эти коды вы найдете в Приказе ФНС от 10.09.2015 N ММВ-7-11/387@.

Чем утверждена форма

http://http://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=309480&dst=1000000028&date=22.02.2019

Посмотреть форму

Справка о доходах физического лица (Форма 2-НДФЛ) Справка о доходах физического лица (Форма 2-НДФЛ)

Уточненная отчетность

При подаче уточненки за год используйте указанную выше форму, а не действующую в

настоящее время!

Как сформировать справку по форме 2 — НДФЛ за 2020 год на основании данных:

3 сотрудника работали только в первом квартале:

Иванов Иван Иванович ИНН 590623604464 – все 3 месяца работал без отклонений от графика, заработная плата 25 000,00 руб.

Смирнов Денис Александрович ИНН 590265892302 устроен с 01февраля 2020 – отработал 2 месяца без отклонений, заработная плата 20 000,00 руб.

Федорова Ирина Михайловна ИНН 590300886235 находится в отпуске по уходу за ребенком с пособием до 1,5 лет в размере 5 188,80 руб.

В какой программе хотите сформировать? Нужно сначала начислить заработную плату в этой программе, а потом сформировать появиться возможность!

19.20гг был и. п. Закрыл. Устроился на предприятие где в бухгалтерии нужна справка 2ндфл. Где взять?

Добрый день!

В 2016 году я купила первую маленькую квартиру. Получила налоговый вычет за приобретение (меньше разрешенных 260000 руб)

В 2020 году я купила вторую квартиру и хотела бы дополучить оставшуюся сумму (до 260000руб).

Я знаю, какие документы для этого подавать в налоговую.

Но мне непонятно, в каких именно строчках справки 2 НФДЛ я должна указать, что часть налогового вычета ( за первую квартиру) я уже получила в предыдущие годы.

Как правильно это указать в 2 НФДЛ за 2020 год? Декларацию заполняю сама в Excel.

купил квартиру за 2 500 000рублей вопрос .за какой срок работы надо взять справку 2ндфл чтобы получить13 процентов компенсации от суммы покупки при условии что я нахожусь на льготной пенсии и последние 15 лет работаю по пол года в году

Мне нужно форма 2 НДФЛ для заполнения доходов 2019-20 год, для получения кредитных каникул

Для ИП 2ндфл как оформить

2-НДФЛ — это документ, в котором показывают начисления и удержания работника за периоды до 2020 года включительно. С 2021 форму отменили. Теперь сотрудникам выдают справку о доходах и суммах налога физического лица.

В справочных документах отражают сумму доходов сотрудников, исчисленный НДФЛ, социальные и имущественные вычеты. К примеру, зарплату показывают по коду 2000, а код дохода 2301 означает компенсацию за неиспользованный отпуск (Приказ ФНС № ММВ-7-11/387@ от 10.09.2015). Налоговый агент обязан отчитываться о начислениях и удержаниях в ИФНС. Работодатели ежегодно подают сведения о доходности и суммах налога физлица — до 1 марта года, следующего за отчетным.

Предоставление этой отчетности в ИФНС является обязанностью налогового агента (ст. 226 НК РФ). К налоговым агентам относятся:

- юридические лица всех форм собственности;

- индивидуальные предприниматели с наемными работниками;

- нотариусы, адвокаты и все, кто занимается частной практикой;

- обособленные подразделения иностранных организаций в России.

Зачем 2-НДФЛ работнику

Форму 2-НДФЛ упразднили. С 2021 года сотрудникам выдают справку о доходах и суммах налога физлица. И хотя многие по привычке запрашивают 2-НДФЛ, в 2023 году бухгалтер сформирует справку о доходах.

Налоговые агенты обязаны предоставлять справочную информацию как в ИФНС, так и по запросу работников (ст. 226, 230 НК РФ). Справочные документы требуют в банках и госучреждениях для подтверждения уровня доходов. В частности, справка нужна в следующих случаях:

- для кредита или ипотеки;

- для получения визы;

- для налоговых вычетов;

- для пособия по безработице;

- для трудоустройства на новое место работы.

Справку оформляют у работодателя или через специальный сервис ФНС — в личном кабинете налогоплательщика. Нетрудоустроенные граждане и те, кто получают государственные пособия, не смогут оформить справку о доходности и налогах физлица. В первом случае это связано с тем, что физлицо не платит налоги, поскольку не получает зарплату у работодателя. А во втором случае — с тем, что социальные выплаты от ПФР и ФСС не облагаются налогом.

Как выглядит справка в 2023 году

До 2020 года включительно работодатели выдавали сотрудникам 2-НДФЛ по форме из Приказа ФНС № ММВ-7-11/566@ от 02.10.2018. Но если вам понадобится справочная информация о доходности за 2018-2020 гг., бухгалтер подготовит документы по форме 2-НДФЛ. Вот как выглядит справка 2-НДФЛ за прошлые периоды:

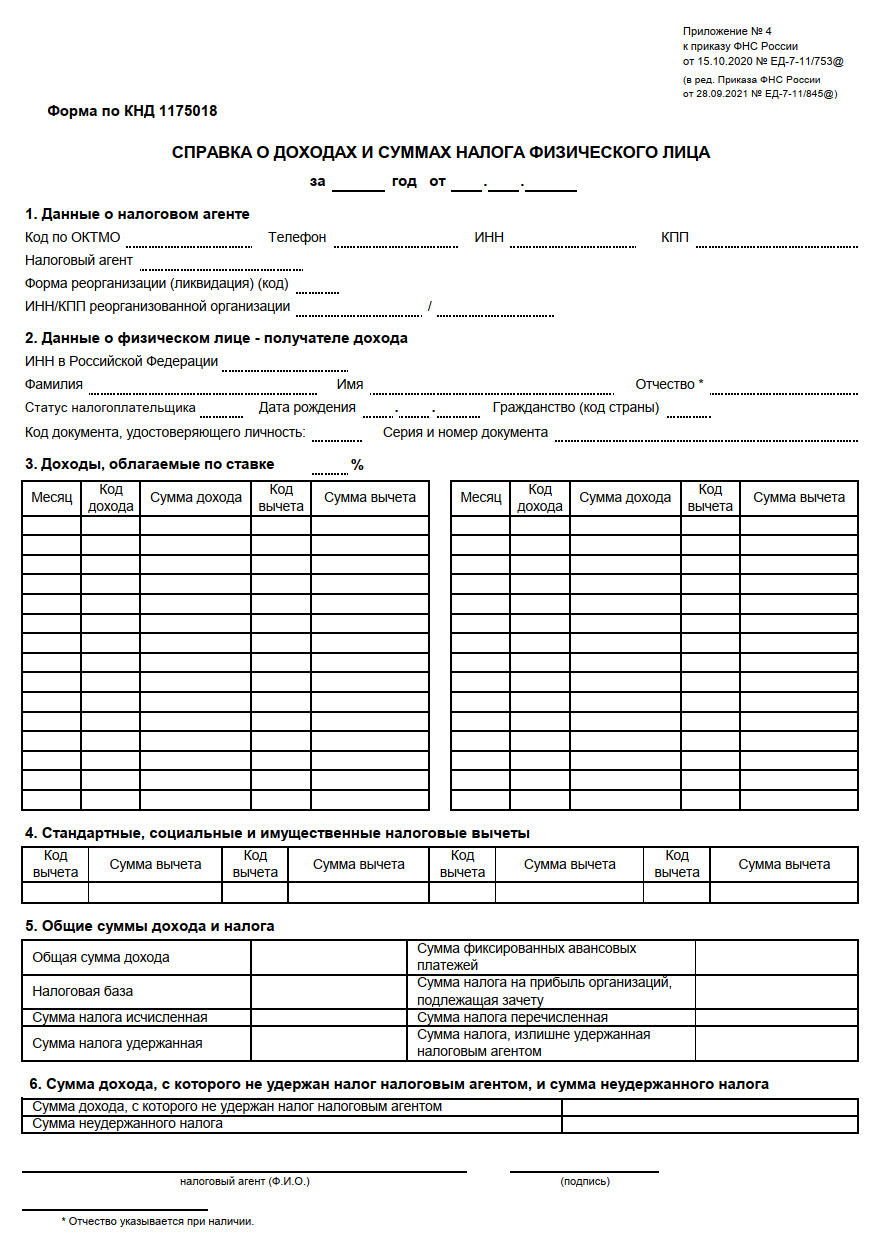

А с 2021 года налоговый агент выдает справки о доходах и суммах налога физлица. Она утверждена Приказом ФНС № ЕД-7-11/753@:

Заполнение справки о доходах и налогах

Справка о доходах и налогах физлица — это бывшая 2-НДФЛ. Заполнить ее несложно. Бланк и порядок приведены в Приказе ФНС № ЕД-7-11/753@.

Для ФНС

В приложении № 1 к годовому расчету 6-НДФЛ необходимо показать выплаты и начисленный подоходный налог по каждому физлицу, которому налоговый агент платил вознаграждение в отчетном году. Расчет вместе со всеми приложениями подают до 1 марта.

Вот как заполнить приложение о доходах и суммах налога физлица:

- Впишите номер справки. Если подаете уточняющую информацию, покажите номер корректировки сведений.

- В разделе 1 укажите информацию о физлице — получателе доходов. Понадобится его ИНН, Ф.И.О. и паспортные данные. Кроме того, необходимо указать дату рождения, статус налогоплательщика, коды гражданства и удостоверения личности.

- В разделе 2 определите общие суммы дохода и налога за отчетный период. Если доходность облагалась НДФЛ по нескольким ставкам, заполните раздел 2 по каждой ставке.

- В разделе 3 покажите стандартные, социальные, имущественные вычеты.

- В разделе 4 отметьте сумму, с которой не удержали подоходный налог (при необходимости).

Заполните приложение. В нем распишите доходы и вычеты по месяцам. Каждому виду доходности и вычета соответствует код из Приказа № ММВ-7-11/387@. К примеру, код дохода больничного листа в справке 2-НДФЛ в 2023 году — 2300, премии за производственный результат — 2022, а отпускные — 2012.

Подпишите приложение и поставьте дату заполнения. Отправьте в ФНС до 1 марта года, следующего за отчетным.

Начиная с 2021 года, код 2300 берется в расчет больничного, который работодатель платит за первые три дня болезни. Остальную часть пособия по временной нетрудоспособности выплачивает ФСС. А пособие по беременности и родам полностью оплачивает Соцстрах.

Для работника

Справку для работника заполняем по аналогии, но немного по другой форме. Бланк КНД 1175018 приведен в приложении № 4 к Приказу ФНС № ЕД-7-11/753@. Напоминаем, что с 01.01.2022 налоговые агенты заполняют обновленную форму.

Вот что надо заполнить в КНД 1175018:

- отчетный год и дату заполнения;

- сведения о налоговом агенте — наименование, ОКТМО, телефон, ИНН и КПП;

- сведения о налогоплательщике — ИНН, Ф.И.О., статус, дату рождения, гражданство и паспортные данные;

- доходы — ставку, доходность и вычеты за каждый месяц;

- налоговые вычеты — стандартные, социальные и имущественные вычеты;

- общие суммы доходности и НДФЛ — налоговая база, исчисленный, удержанный и перечисленный подоходный налог;

- неудержанные суммы — доходность и налог, которые не удержали с налогоплательщика.

Заполненную справку подписывает налоговый агент. Выдать документы по запросу работника необходимо в течение 3 рабочих дней (ст. 62 ТК РФ). Дата отсчитывается со дня подачи сотрудником заявления.

Вам в помощь образцы, бланки для скачивания

Дидух Юлия

бухгалтер, юрист

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Все статьи автора

Вам может быть интересно:

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Как заполнить декларацию 2-НДФЛ, где взять образец для заполнения и какие поля можно оставлять пустыми, расскажет Бробанк.

-

Кто отчитывается

-

На что обратить внимание при заполнении

-

Общая часть

-

Особенности заполнения общего раздела

-

Раздел 1

-

Раздел 2

-

Раздел 3

-

Приложение

-

Как подать декларацию

-

Какие наказания за просрочку

Кто отчитывается

По законодательству РФ налоги платят все налоговые резиденты со своих доходов:

- заработной платы;

- других вариантов оплаты за труд или службу;

- дивидендов;

- начисленных или сэкономленных процентов;

- прибыли от авторского права;

- выигрышей в игровых заведениях;

- доходов от деятельности или сделок за рубежом;

- доходов от продажи или сдачи в наем недвижимого имущества;

- прибыли от сделок с ценными бумагами.

Государственные пособия, пенсии, стипендии, субсидии и любые другие виды социальной поддержки – не подлежат налогообложению. Наиболее распространенная ставка налогообложения 13%, если применяют другую ставку, то это прописывают в разделах декларации, но заполняют только одну справку 2-НДФЛ.

Большинство налогов физлиц автоматически перечисляют налоговые агенты, такие как:

- работодатели;

- банки;

- финансовые институты;

- страховые компании и другие посредники.

Но если сделка проходит напрямую, например, сдача квартиры в аренду без посредников, то получатель дохода выступает налоговым агентом сам. Также происходит при продаже имущества, выигрышах с лотерею и других типах сделок без участия сторонних уполномоченных лиц.

Самостоятельно подают справку о доходах адвокаты, нотариусы, другие лица, которые занимаются частной практикой, а также ИП. Всем кто платит налоги впоследствии можно воспользоваться налоговыми вычетами, например на лечение, обучение или при покупке недвижимости. Налоговые вычеты возвращают только тем, кто платит налоги по ставке 13%, при других ставках права на вычет нет.

На что обратить внимание при заполнении

Бланк, отдельные поля или правила их заполнения в налоговой декларации физлиц часто меняют. Поэтому прежде чем вписывать свои данные в любой попавшийся образец, убедитесь, что выбрана актуальная версия документа.

Скачайте бланк справки 2-НДФЛ в pdf формате или в виде .xls или заполненный образец декларации.

При заполнении декларации 2-НДФЛ учтите определенные правила:

- Не допускайте ошибки или помарки, не исправляйте их любыми корректирующими средствами, не используйте двусторонние печати, не указывайте отрицательные значения. Кроме того не скрепляйте листы любыми способами, которые приводят к порче бумаги. Если ошибка допущена, то оформляйте документ заново.

- Заполняйте декларацию только чернилами черного, синего или фиолетового цвета.

- Если показатель в каком-то из полей отсутствует, ставьте в этом месте прочерк.

- Если в определенном поле нет числового значения суммы, впишите «0».

- При заполнении декларации с помощью компьютера, используйте шрифт Courier New, высота – 16-18.

- Текст, числа или код в декларации вписывайте слева направо. Если справку заполняете на компьютере, то выровняйте числа по правому полю внутри строки или ячейки. Прочерки также проставляйте в правой части поля.

Доходы и вычеты пишите в виде рублей и копеек, но ни в какой другой валюте. Все данные в НДФЛ – только в рублях РФ. При этом если копеек вышло до 50 – не учитывайте их, а если выше 50 – округляйте до 1 рубля.

Заполняйте 2-НДФЛ в такой последовательности:

- общая часть, раздел 1 и приложение;

- раздел 3 и раздел 2.

В ситуации, когда выплаты в бюджет были отчислены по разным налоговым ставкам, декларацию оформляйте по актуальной ставке.

Общая часть

Укажите ИНН и КПП. Если подаете декларацию 2-НДФЛ через обособленное подразделение, то в поле КПП указывайте код этого подразделения, а номер ИНН – головного офиса. Крупные организации указывают номер КПП, соответствующий месту учета территориальной инспекции.

Заполняйте в декларации 2-НДФЛ:

- Номер справки. Это должен быть уникальный номер, который присваивает налоговый агент. Если декларация заполнена с откорректированными данными или взамен отправленной ранее, то номер остается таким как в первоначальной справке.

- Отчетный год. Период, за который предоставляете отчетность – 2018, 2019 или 2020 год.

- Признак. Укажите значение «1» при подаче справки в виде ежегодного отчета. «2» – если уведомляете налоговую службу, что налог удержан не был, например, с подарка. Значение «3» – информирует, что подача справки произведена правопреемником от лица подотчетного налогового агента. Кодировкой «4» – правопреемник сообщает, что отчисления налога не было из-за отсутствия налогооблагаемой базы.

- Номер корректировки. При подаче справки впервые – значение 00. При предоставлении откорректированных данных – кодировка растет на одну единицу. То есть при первом уточнении – 01, при втором – 02 и т.д. При подаче аннулирующего документа – значение 99.

- Представляется в налоговый орган. Здесь впишите код из 4 цифр, той налоговой инспекции, где налогоплательщик поставлен на учет.

- Название налогового агента. Укажите сокращенное название из учредительных документов. Если краткого варианта нет, впишите полное. Так же заполняйте наименование при подаче в подразделение. Для налоговых агентов – укажите ФИО по удостоверению личности. Правопреемники вносят название реорганизованного юрлица или обособленного подразделения.

- ОКТМО. Код определите по Общероссийскому классификатору. Предприниматели, нотариусы, частные адвокаты указывают код по месту жительства. Предприниматели на ЕНВД или с патентом проставляют код местности, где ведут деятельность. Обособленные подразделения – исходя из месторасположения. При смене адреса постановки на учет при подаче декларации за период до изменений кода вписывают прежний код, а за период после – действующий код ОКТМО.

Особенности заполнения общего раздела

Если подаете декларацию как индивидуальный предприниматель, пишите только номер ИНН, а вместо кодировки КПП поставьте прочерк.

Поля «Форма реорганизации» или «ИНН/КПП реорганизованной организации» заполняет только правопреемник, который подает отчет по месту учета за последний налоговый период. Либо при заполнении скорректированной справки за реорганизованную компанию. При этом вписывают название данной организации и ОКТМО.

Обязательно напишите в общем разделе номер телефона налогового агента. Если подаете декларацию как физическое лицо, то укажите свои контакты. По этому номеру специалисты налоговой службы связываются, если возникают какие-то вопросы по поданной декларации.

Раздел 1

В поле «ИНН в России» проставьте код, присвоенный сотруднику. У него можно попросить копию свидетельства. ФИО берите из паспорта. Если в гражданстве нет отчества, его не указывают. Поля с личными данными заполняют только кириллическими буквами. Заполнение латиницей возможно только для иностранцев.

Значения для поля «Статус налогоплательщика»:

| Статусы, действовавшие до 2020 года | Новые статусы |

| «1» – налоговый резидент | «4» – работник- участник госпрограммы переселения соотечественников |

| «2» – нерезидент | «5» – работники-иностранцы со статусом «беженца» или получившие временное убежище в РФ и без резидентства |

| «3» – нерезидент высококвалифицированный специалист | «6» – иностранцы, получившие патент в РФ и работающие на его основе |

Дату рождения окажите в формате дд.мм.гггг с учетом точек. Например, если день рождения 3 июля 1986 года, то впишите – 03.04.1987.

Гражданство при определении статуса иностранцев не важно.

В поле «Гражданство» укажите код государства, в котором постоянно проживаете. Для нерезидентов возьмите коды из Общероссийского классификатора стран мира. Так у россиян кодировка 643, у молдаван – 498, у американцев – 840. Если гражданства нет, впишите код страны, которая оформляла удостоверение личности.

В пункте «Код документа, удостоверяющего личность» внесите код из справочника кодов документов. Серию и номер впишите без знака «№». Пробелы вносите, однако инспекторы примут заполненные справки и без пробелов между серией и номером.

Раздел 2

В этом разделе укажите общую сумму дохода и НДФЛ по налоговому периоду. Данные возьмите из приложения и раздела 3.

| Поле | Признак 1 и 3 | Признак 2 и 4 |

| Общая сумма дохода | Здесь впишите общий размер заработка. Налоговые вычеты из раздела 3 в эту сумму не учитывайте | Укажите общую сумму заработка, с которой не отчисляли налог |

| Налоговая база | Занесите данные по налоговой базе, с которой вычли налог. Для этого из цифры, полученной в предыдущем пункте, отнимите все вычеты из раздела 3 | Впишите налоговую базу для расчета налога |

| Сумма подсчитанного налога | Для определения суммы умножьте налоговую базу на ставку в разделе 3 | Внесите сумму подсчитанного, но не удержанного налога |

| Сумма фиксированных авансовых платежей | Занесите в поле размер фиксированных авансовых выплат, на который уменьшают налог | 0 |

| Удержанная сумма налога | Укажите налог, отчисленный от зарплаты сотрудников | 0 |

| Перечисленная сумма налога | Впишите перечисленную за год величину налога | 0 |

| Размер налога, излишне удержанного агентом | Заполните значением суммы, которую удержал, но не вернул налоговый агент. Также в нее включите переплаты по налогу | 0 |

В пункте «Сумма налога, не удержанного агентом» независимо от признака укажите подсчитанную величину, если налоговый агент ее не перечислил.

Если нет уведомления о наличии права на уменьшение суммы НДФЛ, не заполняйте поля с реквизитами.

Раздел 3

В 3 разделе опишите стандартные, социальные и имущественные вычеты на покупку или строительство жилья. Если применялись налоговые ставки не под 13%, то их указывать не надо, по ним не положены налоговые вычеты.

При работе с этим разделом декларации 2-НДФЛ заполните:

- Код вычета. Найдите его в приложении 2 приказа ФНС ММВ-7-11/387. Если подходящего вычета не нашли, ставьте код 620. Оставьте поле пустым, если вычет не предоставлялся.

- Сумму вычета. Это сумма по конкретно введенному коду вычета. Тем у кого вычетов нет, заполнять поле не надо.

- Код вида уведомления. «1» – на имущественный вычет налога. «2» – на социальный. «3» – уведомления, которые утверждают право на снижение НДФЛ по фиксированным авансовым выплатам. Оставьте поле пустым, если уведомления не было.

- Номер уведомления, его дата выдачи и код налогового органа. Поле должно остаться пустым, если уведомления не было.

В том случае, когда уведомлений несколько, отдельную страницу отведите под каждое. Если уведомлений нет, оставляйте страницы пустыми.

Приложение

Заполните приложение к декларации 2-НДФЛ:

- Месяц. Впишите порядковый номер месяца, где январь 01, а декабрь 12.

- Код дохода. Укажите код по приложению 1 приказа ФНС №ММВ-7-11/387. Если же для заработка нет отдельного кода, то впишите код 4800.

- Сумму дохода. Здесь впишите начисленный и полученный заработок физлица за данный период.

- Код вычета. Этот код можно найти в приложении 2 того же приказа ФНС.

- Сумму вычета. Учитывайте то, что размер вычета не может превышать доход.

Стандартные, социальные и имущественные вычеты в приложении к декларации не нужны. Профессиональные налоговые вычеты вносите в поле напротив пункта доходов, по отношению к которым применяют вычет. При описании заработка от сделок с ценными бумагами укажите вид вычета.

Как подать декларацию

Заполнить и подать декларацию 2-НДФЛ удобнее всего в личном кабинете на официальном сайте ФНС. Также декларацию с документами о доходах и праве на вычет можно передать классическим способом – через почтовое отделение заказным письмом. Можно также отвезти документы самостоятельно или отправить с курьером.

Физические лица могут предъявлять документы в налоговую инспекцию и получать их в МФЦ. Но такая возможность есть только в тех регионах, где уже налажен этот способ обмена информацией. Такими же путями можно предоставлять и получать декларацию 3-НДФЛ. Но в период пандемии по коронавирусу подачей справки через МФЦ нельзя было воспользоваться из-за ограничений личного посещения центров.

Какие наказания за просрочку

При нарушении сроков предъявления декларации придется оплачивать штраф:

- Если декларация подана с задержкой, но налог оплачен вовремя в 2020 году это срок до 15 июля, то штраф 1000 рублей.

- При просрочке и с оплатой налога штраф составит от 5 до 30% от неуплаченного налога, но минимум 1000 рублей. Также придется оплатить штраф за полную или частичную неуплату налога в размере 20-40% от долга при умышленном нарушении сроков и пени в сумме 1/300 ключевой ставки за каждый просроченный день. Сейчас эта ставка установлена на уровне 5,5%

Для тех, кто допускает просрочку впервые или в том случае, когда у налогоплательщика есть смягчающие обстоятельства, например, он лежал в больнице, тогда штраф уменьшают вдвое. Чтобы не платить штрафы и пени, соблюдайте установленные законодательством сроки и подавайте декларацию своевременно.

Полезные ссылки:

- Приложение №2 к Приказу ФНС России от 02.10.2018 №ММВ-7-11/566@.

- Ссылка на вход в личный кабинет налогоплательщика.