До начала нового года необходимо утвердить учётную политику на следующий. Но в реальности руки главбуха часто доходят до этого только после сдачи годового отчёта. Рассматриваем правила составления учётной политики и рассказываем, что нужно поменять в 2021 году. В конце статьи — примеры учётных политик для разных отраслей.

До начала нового года необходимо утвердить учётную политику на следующий. Но в реальности руки главбуха часто доходят до этого только после сдачи годового отчёта. Рассматриваем правила составления учётной политики и рассказываем, что нужно поменять в 2021 году. В конце статьи — примеры учётных политик для разных отраслей.

Каждая коммерческая организация должна разработать и утвердить правила ведения бухгалтерского и налогового учёта под свои особенности деятельности. За разработку учётной политики (УП) обычно отвечает тот, кто ведет бухгалтерию: главбух или внешний аутсорсер. Утверждает УП руководитель организации:

- для бухгалтерского учёта — не позднее 90 дней со дня государственной регистрации организации;

- для налогового учёта — не позднее срока окончания первого налогового периода.

Что нужно утвердить в учётной политике

Для бухгалтерского учёта

Положением о бухгалтерском учёте ПБУ 1/2008 «Учётная политика организации» определено, что в УП необходимо утвердить следующие составляющие.

- Рабочий план счетов бухгалтерского учёта — выбранный из общего Плана счетов перечень синтетических и аналитических счетов, которыми организация действительно планирует пользоваться. Неиспользуемые счета и субсчета стоит исключить. Если организация относится к субъектам малого предпринимательства и имеет право на применение упрощённых способов бухгалтерского учёта, синтетические счета можно объединять. Подробнее об этом читайте в нашей статье.

- Формы первичных учётных документов, регистров бухгалтерского учёта и бухгалтерской отчётности. Если планируете пользоваться только унифицированными формами первички — укажите это. Если в соответствии со статьей 9 закона «О бухгалтерском учёте» № 402-ФЗ разрабатываете свои формы — приведите их в приложениях к УП. Если будете сдавать бухгалтерскую отчётность по упрощённым формам — не забудьте упомянуть об этом.

- Порядок проведения инвентаризации активов и обязательств организации. Определите перечень имущества и обязательств, которые вы будете проверять, установите ситуации, в которых проводится инвентаризация и сроки проверки, утвердите перечень первичных документов, которые будете использовать для оформления инвентаризации, и распишите процедуру проведения инвентаризации от приказа руководителя и создания инвентаризационной комиссии до утверждения инвентаризационных описей.

- Способы оценки активов и обязательств. Если бухгалтерские стандарты допускают выбор из альтернативных методов оценки или самостоятельную разработку метода, в УП нужно закрепить этот выбор. Определите какой способ оценки вы будете применять для запасов при их списании в производство или реализации: ФИФО, по средней стоимости или по стоимости единицы запасов. Выберите методы амортизации основных средств и нематериальных активов: линейный, уменьшаемого остатка или пропорционально объему выпуска. И так по всем видам активов и обязательств.

- Правила документооборота и технологию обработки учётной информации: кто и какие первичные документы составляет и подписывает, количество составляемых экземпляров, порядок и сроки передачи документов между исполнителями, какие документы составляются в бумажном виде, а какие в электронном.

- Порядок контроля за хозяйственными операциями. Здесь нужно предусмотреть, какие контрольные мероприятия будет проводиться и кто отвечает за них. В крупном бизнесе это может быть служба внутреннего аудита, на малом предприятии — руководитель и главный бухгалтер. В УП утверждается порядок формирования комиссии по приёму и списанию основных средств, перечень лиц, ответственных за бланки строгой отчётности, список материально-ответственных работников и сотрудников, которые могут подписывать доверенности от имени организации.

- Другие решения, необходимые для организации бухгалтерского учёта. Это любая информация, которая имеет значение для организации учёта, но не раскрыта в предыдущих пунктах. Например, периодичность составления бухгалтерской отчётности или применяемые программные продукты.

Для налогового учёта

Формировать УП для целей налогообложения обязаны налогоплательщики, которые применяют ОСНО. Упрощенцам этот документ важен, когда нужно выбирать способ учёта конкретных операций при применении УСН или ЕСХН.

УП для целей налогообложения предполагает выбор из возможных вариантов налогового учёта, предложенных законом, например:

- метод определения доходов и расходов (кассовый или начисления);

- способы признания, оценки и распределения доходов и расходов;

- выбор других показателей, без которых учёт будет неполным или неверным. Например, показателя для расчёта доли прибыли по обособленному подразделению.

Пример 1.

Организация в бухучёте применяет унифицированные бланки документов, а налоговый учёт ведет в самостоятельно разработанных регистрах. Поэтому в её УП будет записано: «Налоговый учёт ведётся обособленно от бухгалтерского в аналитических регистрах налогового учёта, разработанных организацией самостоятельно. Перечень регистров налогового учёта и их формы приведены в приложении № 1 к Учётной политике для целей налогообложения».

Также в УП для целей налогообложения определяется порядок налогового учёта в тех случаях, когда Налоговый кодекс отдаёт его «на откуп» налогоплательщику. Например:

- состав прямых расходов, уменьшающих выручку от реализации;

- порядок формирования стоимости незавершенного производства;

- организация раздельного учёта при исчислении НДС.

Обязан ли ИП формировать учётную политику

Предприниматели не обязаны вести бухгалтерский учёт и не обязаны формировать учётную политику для бухгалтерского учёта. В налоговом учёте таких исключений нет ни для кого. Если ИП платит налоги в рамках ОСНО, он обязан формировать учётную политику.

И только если деятельность ИП не предполагает использования разных вариантов учёта и ведения раздельного учёта, предприниматель вправе не утверждать учётную политику для целей налогообложения. Например, такое может быть при применении УСН (доходы) или патентной системы налогообложения (ПСН).

Лайфхаки при составлении учётной политики

- Указывайте только те регистры учёта, которыми организация действительно пользуется. Исключите неприменяемые документы из перечня обязательных для составления. Помните: аудиторы и налоговые инспекторы при проверке вправе запросить все упомянутые в УП документы.

- Не детализируйте рабочий план счетов подробнее субсчетов. Аналитические счета часто меняются в течение года. В этом случае реальный учёт не будет соответствовать рабочему плану счетов.

- Не нужно составлять новую учётную политику каждый год. Достаточно при необходимости редактировать пункты, которые действительно изменились.

- Не описывайте методы учёта, однозначно определенные законодательством. Нет смысла описывать ставки налогов или расписывать как работает линейный способ амортизации.

- Не описывайте правила учёта гипотетически возможных направлений бизнеса, которых нет на начало года. При открытии новых направлений всегда можно внести изменения в УП с даты начала деятельности по ним.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Когда нужно вносить изменения в учётную политику

Для бухгалтерского учёта

Правилам внесения изменений в УП в целях бухгалтерского учёта посвящён третий раздел ПБУ 1/2008. Корректировать учётную политику нужно, если:

- изменилось законодательство или бухгалтерская нормативка. Изменения в УП действуют с момента вступления в силу измененных норм;

- существенно изменились условия хозяйствования организации, например, произошла реорганизация или изменились виды деятельности. Изменения в УП действуют с момента изменения условий хозяйствования;

- организация разработала новый способ учёта, который повышает качество бухгалтерской информации. Изменения в УП действуют с начала следующего года.

Пример 2.

C 1 января 2021 года вступил в силу ФСБУ 5/2019 «Запасы». Этот факт нужно отразить в УП организации следующим образом.

- Исключить упоминание нормативных актов, которые утратили силу: ПБУ 5/01 «Учёт материально-производственных запасов», Методические указания по бухгалтерскому учёту материально-производственных запасов (приказ Минфина от 28.12.2001 № 119н), Методические указания по бухгалтерскому учёту специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (приказ Минфина от 26.12.2002 № 135н).

- Выбрать метод перехода на новый стандарт. Пунктом 47 ФСБУ 5/2019 предусмотрен ретроспективный (корректировка входящих остатков по новым правилам как если бы новый стандарт применялся всегда) и перспективный (новые правила применять только к новым фактам хозяйственной деятельности) варианты перехода.

- Указать какие отступления от требований стандарта будут использоваться, если организация имеет право на такие отступления. Например, пункт 2 ФСБУ 5/2019 разрешает не применять стандарт для запасов, которые предназначены для управленческих нужд, и списывать их стоимость на расходы периода. Если такое решение принято, нужно отразить его в учётной политике.

- Скорректировать правила признания и оценки запасов в соответствии с новым стандартом. Например, если незавершенное производство в 2020 году оценивалось по стоимости сырья, материалов и полуфабрикатов, нужно выбрать другой метод, так как в ФСБУ 5/2019 этот способ отсутствует. То же относится к списанию общехозяйственных расходов на себестоимость выпуска.

Для налогового учёта

В соответствии со ст. 313 НК РФ, корректировать учётную политику для налогового учёта нужно, если:

- изменилось законодательство о налогах и сборах. Изменения в УП действуют с момента вступления в силу измененных норм;

- появились новые виды деятельности. Изменения в УП действуют с момента появления новых видов деятельности;

- изменились методы учёта. Изменения в УП действуют с начала следующего года.

Пример 3.

С 1 января 2021 года действует дополнение к ст. 288 НК РФ о том, что если налогоплательщик применяет пониженные ставки налога на прибыль и у него есть обособленные подразделения, нужно определять долю прибыли каждой обособки для каждой налоговой базы отдельно. Поэтому в УП необходимо внести дополнительный пункт о выборе показателя для расчёта:

- среднесписочная численность;

- расходы на оплату труда.

Как внести изменения в учётную политику

Вот что нужно сделать для изменения учётной политики на 2021 год.

- Проверить, были ли в деятельности организации изменения, которые требуют правки учётной политики.

- Проанализировать изменения законодательства и определить, какие из них имеют отношение к организации.

- Сформулировать текст изменений и дополнений со ссылкой на пункт нормативного документа.

- Установить с какой даты изменения начинают действовать в организации.

- Утвердить изменения и дополнения приказом руководителя организации. Приказ можно составить в произвольной форме, например так. Если изменений много, можно утвердить не отдельные пункты учётной политики, а учётную политику в новой редакции.

Как оформить изменения в учётной политике

Изменения необходимо закрепить приказом или распоряжением руководителя организации (п. 8 ПБУ 1/2008). Примеры приказов и вариантов учётной политики доступны по ссылкам:

- торговля для бухучёта;

- торговля для налогового учёта;

- производство для бухучёта;

- производство для налогового учёта;

- услуги для бухучёта;

- услуги для налогового учёта.

Кстати, в сервис «Моё дело Профбухгалтер» встроен конструктор учётной политики, который помогает сформировать УП для бухгалтерского и налогового учёта, подходящую для вашего налогового режима. Готовую УП можно скачать, распечатать, утвердить у руководителя и хранить в организации.

Моё дело Профбухгалтер

Сервис для бухгалтера. Бухгалтерский, налоговый и кадровый учёт. ЭДО и автоматический аудит ошибок

Моё дело

Интернет-бухгалтерия

Добавить в «Нужное»

Законодательство по бухгалтерскому и налоговому учету не обязывает ежегодно утверждать учетную политику на очередной год. То есть если у вас никак не изменились способы учета по сравнению с 2020 г., вы можете не утверждать новую учетную политику на 2021 г. Вместе с тем, при составлении учетной политики на 2021 г. нужно учесть изменения законодательства, которые произошли с 1 января 2021 г. А некоторые поправки касаются абсолютно всех организаций.

Учетная политика 2021: изменения

Основные изменения в учетной политике на 2021 год будут связаны с обязательным применением с 2021 года нового ФСБУ 5/2019 «Запасы» (утв. Приказом Минфина от 15.11.2019 № 180н). Он заменил ПБУ 5/2001 по учету материально-производственных запасов. В связи с этим абсолютно всем организациям (поскольку бухучет должны вести все юрлица) необходимо добавить в учетную политику на 2021 год положения, связанные с бухгалтерским учетом запасов.

Вместе с тем, нет смысла дословно переносить в свою учетную политику все положения нового ФСБУ 5/2019. Достаточно прописать в учетной политике те способы учета запасов, которые вы реально будете использовать. Их нужно либо выбрать из числа указанных в ФСБУ 5/2019, либо разработать самим, если стандарт не регулирует какой-то способ учета.

К примеру, в учетной политике по бухгалтерскому учету 2021 нужно прописать:

- как будут учитываться запасы, предназначенные для управленческих нужд – в качестве расходов текущего периода или в общем порядке в соответствии с правилами ФСБУ 5/2019;

- где будут учитываться затраты по заготовке и доставке товаров до центральных складов – в себестоимости товаров или в составе расходов на продажу;

- по какой оценке будут списываться товары – по средней себестоимости, по методу ФИФО или по себестоимости каждой единицы и т.д.

Учетная политика на 2021 год для ОСНО

С 2021 года были приняты небольшие изменения по налогу на прибыль и НДС. Вы можете ознакомиться с ними здесь.

Но эти изменения не повлияли на необходимость внесения каких-либо изменений в учетную политику на 2021 г.

Учетная политика на 2021 год для УСН

Организации на УСН должны внести изменения в учетную политику по бухгалтерскому учету 2021 в связи с применением ФСБУ 5/2019 «Запасы». А вот в части расчета и уплаты налога при УСН изменений, влияющих на учетную политику, не было.

Учетная политика 2021: УСН «доходы»

Некоторые организации на УСН с объектом «доходы» считают, что им в принципе не нужна учетная политика. Но это не всегда так. Действительно, доходным упрощенцам нечего прописать в учетной политике для целей налогообложения. Но учетная политика для бухучета на 2021 г. им может понадобиться.

Учетная политика 2021: образец

Образец учетной политики на 2021 год для производственной организации на ОСН можно бесплатно скачать в системе Консультантплюс, получив демодоступ.

Скачать учетную политику на 2021 год для организации оптовой торговли на ОСН можно здесь.

Учетная политика 2021: конструктор

Для формирования учетной политики можно воспользоваться Конструктором учетной политики на 2021 год, размещенным на нашем сайте. В нем учтены все изменения законодательства, влияющие на учетную политику на 2021 г.

Приказ на учетную политику на 2021 год

Учетную политику на 2021 год утвердите приказом руководителя. Можно использовать образец приказа на учетную политику, приведенный в системе Консультантплюс.

Учётная политика включает в себя способы ведения учёта, а также формы первичных документов, используемых в компании. Руководство вправе отразить конкретный вид документов или способ учёта, если на законодательном уровне существуют несколько их вариантов. При этом компания должна неукоснительно соответствовать положениям, прописанным в учётной политике, иначе инспекторы в ходе проверки могут применить штрафные санкции. О том, как правильно составить учётную политику на 2021 год разберём в статье.

Понятие учётной политики

Учётная политика представляет собой внутренний нормативный документ организации, который содержит в себе способ ведения учёта, порядок отражения отдельных операций, а также формы первичной документации.

В документе отражается способ начисления амортизации, порядок расчёта резерва для выплаты отпускных, какие первичные документы используются при отгрузке товара и прочие важные аспекты ведения учёта.

Компания должна для себя определить, каких норм придерживаться для целей бухгалтерского или налогового учёта.

Так, например, при расчёте суммы амортизации в налоговом учёте допускается использовать амортизационную премию, которую можно списать на текущие расходы в размере 10%.

Согласно нормам бухгалтерского учёта, любая организация обязана создавать резервы по предстоящим отпускам, исключение составляют только малые предприятия, при этом сама методика расчёта резерва не установлена, поэтому компания может самостоятельно решить: производить расчёт персонально по каждому сотруднику или в целом по подразделениям.

Компания может для себя решить: использовать в учёте исключительно унифицированные бланки или самостоятельно разработать отдельные виды первичных документов. Например, график отпусков, штатное расписание и другая документация.

Положения учётной политики должны соответствовать следующим требованиям:

- полнота отражения фактов хозяйственной жизни

- своевременность отражения операций

- соответствие оборотов аналитического и синтетического учёта по итогам каждого месяца

В учётной политике необходимо закрепить рабочий план счётов с перечнем счетов, которые компания будет использовать в учёте.

В случае если налоговое законодательство допускает применение нескольких способов учёта в отношении одной и той же операции, компания должна отразить в учётной политике один из них.

Компания должна строго соблюдать положения своей учётной политики, именно такой позиции придерживается Конституционный суд РФ в своём Определении от 12 мая 2005 года № 167-О.

Образец учётной политики

Скачать образец учётной политики в зависимости от системы налогообложения:

- Учётная политика ОСНО

- Учётная политика УСН «доходы»

- Учётная политика УСН «доходы минус расходы»

- Учётная политика ЕСХН

Порядок составления учётной политики

На законодательном уровне отсутствует чёткая регламентация по вопросу того, кто именно должен составлять учётную политику, а также о предъявляемых к ней требованиях.

В большинстве случаев ответственность ложится на главного (или единственного) бухгалтера компании, который отвечает за то, чтобы утверждённая учётная политика соответствовала нуждам организации, а также была грамотно оформлена.

Единственным требованием к компаниям является составление внутреннего приказа об утверждении учётной политики за подписью руководителя (ПБУ 1/2008). Его отсутствие может повлечь за собой финансовые санкции со стороны проверяющих органов, поскольку некоторые хозяйственные операции могут быть признаны неверно оформленными. Приказ составляется в свободной форме с указанием перечня лиц, ответственных за учётную политику, обязательным является наличие следующих реквизитов: номер, дата и подпись руководителя.

Как правило, учётную политику формируют раздельно для налогового и бухгалтерского учёта, где каждый раздел называется в соответствии с объектом или способом учёта: «Основные средства», «Заработная плата», «Способ калькуляции» и прочее.

Сроки утверждения учётной политики

Компания при начале своей деятельности утверждает учётную политику, которую она может придерживаться на протяжении всего периода хозяйствования вплоть до ликвидации или вносить необходимые корректировки по окончании отчётного или налогового периода.

Сроки утверждения отличаются для бухгалтерского и налогового учёта:

- для целей бухгалтерского учёта – в течение 90 дней с момента регистрации или до 1 января при внесении изменений в ранее утверждённый документ (ПБУ 1/2008)

- для учёта по НДС – до завершения первого отчётного периода, нормы распространяются на деятельность с момента создания (п.12 167 НК РФ)

- для учёта по налогу на прибыль – сроки не определены, но применять нужно до завершения текущего налогового периода (ст. 313 НК РФ)

Вносить изменения в учётную политику допускается в следующих случаях:

- новый вид деятельности или новые операции, ранее не перечисленные в учётной политике

- внедрение новых поправок в налоговом законодательстве

- смена способа ведения бухгалтерского учёта на более эффективный

При составлении учётной политики на будущий год компании необходимо учесть следующие моменты:

- в связи с отменой ЕНВД необходимо решить, какая система налогообложения будет использоваться в учёте, если выбор падёт на УСН, то до завершения 2020 года необходимо уведомить налоговую инспекцию о своём решении (см. подробнее На какой режим перейти после ЕНВД?)

- с будущего года большее количество компаний сможет претендовать на применение УСН в связи с увеличением предельных значений обязательных лимитов

- для субъектов МСП в 2021 году будут применяться пониженные ставки по страховым взносам для заработной платы свыше МРОТ, которые также влияют на размер резерва по отпускным

- с будущего года разрешается придерживаться требований Федерального стандарта «Основные средства» вместо ПБУ6/01

- IT-компании могут применять пониженную ставку по страховым взносам и налогу на прибыль (см. подробнее Налог на прибыль. Изменения на 2021 год)

- изменился бланк путевого листа, в учётной политике необходимо отразить способ оформления: бумажный или электронный

Читайте также Вычет по НДС при сделке с банкротом. Позиция суда

-

Что такое учётная политика и зачем она нужна

-

Когда надо менять учётную политику

-

Бухгалтерский учёт: что изменится с 2021 года

-

Учётная политика для налогового учёта: что изменится с 2021 года

-

Налог на прибыль

-

НДС

-

Страховые взносы

-

Имущественные налоги

-

-

Как изменить положения в учётной политике

-

Лайфхаки при составлении учётной политики

-

-

Санкции за отсутствие учётной политики

Что такое учётная политика и зачем она нужна

Учётная политика — внутренний документ компании, на основании которого ведется бухучёт и рассчитываются налоги. В этом документе организация:

- утверждает рабочий план счетов;

- определяется с выбором правил, если закон предполагает разные варианты учёта;

- определяет, кто подписывает первичные документы и прочее.

Если в каком-то законодательном акте явно не прописаны те или иные параметры учёта, формирования стоимости, организация самостоятельно их разрабатывает и закрепляет в учётной политике. Положения учётной политики регулируются Федеральным Законом № 402-ФЗ от 06.12.2001, ПБУ 1/2008 и Налоговым кодексом.

Как правило, учётную политику разрабатывает главный бухгалтер или сотрудник, отвечающий за бухучет и налогообложение. Утверждает руководитель и издаёт соответствующий приказ. Действующие организации составляют политику один раз и принимают до 31 декабря текущего года. Так, если организация планирует применять политику с 2021 года, нужно принять её не позднее 31 декабря 2020 года. Исключение — вновь созданные организации. Им нужно уложиться в 90 дней с момента регистрации компании. Для реорганизованных компаний действуют такие же сроки.

Разработанную учётную политику обычно применяют последовательно из года в год до тех пор, пока не возникнет необходимость внести изменения.

В сервисе «Моё дело» вы можете скачать готовый образец учётной политики для своей системы налогообложения и при необходимости дополнить его

Скачать бесплатно

Когда надо менять учётную политику

Бухгалтерский и налоговый учёт служит разным целям. Бухучёт нужен для отражения хозяйственной деятельности предприятия. Налоговый учёт — для расчёта налогов. Организации сами решают, как утвердить учётную политику — как один документ или как два отдельных файла: политика для целей бухучёта и налогообложения.

Бухгалтерский учёт.

УП можно изменить при следующих условиях (п. 6 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ):

- В законодательстве РФ изменились требования к бухгалтерскому учёту.

- Организация разработала другой способ ведения бухгалтерского учёта с целью повысить качество информации об объекте бухучёта.

- Существенно изменились условия деятельности экономического субъекта.

Все изменения в бухучёте начинают действовать с 1 января года, следующим за годом их утверждения (п. 12 ПБУ 1/2008). Это общее правило. Также можно внести изменения в течение года. Например, если изменилось законодательство в сфере бухучёта.

Изменения в учётной политике можно применять сразу после даты изменения или ретроспективно, то есть пересчитать изменения задним числом. Выбранный вариант нужно прописать в учётной политике.

Налоговый учёт.

Поменять политику по налогообложению можно и в середине налогового периода, если:

- изменилось законодательства о налогах и сборах;

- компания стала вести новый вид деятельности (Письмо Минфина России от 03.07.2018 № 03-03-06/1/4575).

Бухгалтерский учёт: что изменится с 2021 года

Электронная сдача отчётности. Это касается всех налогоплательщиков. Малый бизнес ещё мог сдать бухотчётность в 2020 году в бумажном варианте. Но с 2021 года электронная бухотчётность становится обязательной для всех.

Применение ФСБУ 5/2019 вместо ПБУ 5/01. Новый ФСБУ 5/2019 «Запасы» обязаны использовать все компании, кроме бюджетных организаций и микроорганизаций, которые пользуются упрощённым бухучётом. С 2021 года все материалы, товары, готовую продукцию и незавершёнку нужно учитывать по новым правилам. В отчётности за 2021 год вместо ПБУ 5/01 используйте ФСБУ 5/2019 «Запасы» (ФСБУ 5/2019).

Каждая компания самостоятельно решает, как перейти на новый порядок: с проведением ретроспективного пересчёта всех оставшихся запасов или без такого пересчёта (п. 47 ФСБУ 5/2019). Эти условия перехода нужно прописать в учётной политике.

Разрешили к применению ФСБУ 6/2020. Учитывать основные средства по новому ФСБУ 6/2020 обязательно с 2022 г. Но организация может принять решение о досрочном применении нового стандарта.

Перед составлением и утверждением учётной политики обязательно ознакомьтесь с новыми редакциями ПБУ 18/02, 13/2000, 16/02.

Учётная политика для налогового учёта: что изменится с 2021 года

Налог на прибыль

Обособленные подразделения. С 2021 года организации, у которых есть обособленные подразделения и которые применяют пониженные ставки налога на прибыль, должны определять долю прибыли для каждого обособленного подразделения отдельно по налоговой базе, сформированной для каждой специальной ставки. Поэтому, организациям следует просчитать, какой показатель выгоднее использовать — среднесписочная численность или расходы на оплату труда, и закрепить его в учётной политике.

Пониженные ставки по налогу на прибыль для ИТ-отрасли. С 1 января 2021 года начнут действовать льготные налоговые ставки: 3% в федеральный бюджет и 0% в региональный.

Также отменили «мгновенную амортизацию» для крупных ИТ-компаний. Со следующего года такие компании затраты на приобретение электронно-вычислительной техники учитывают в общем порядке.

Подробнее о льготах для ИТ-компаний и условиях их применения в этой статье.

Инвестиционный вычет по НИОКР. С 1 января 2021 года в инвестиционный налоговый вычет можно включить расходы на научно-исследовательские и опытно-конструкторские разработки. До 90% можно отнести на уменьшение платежей в региональные бюджеты, а 10% — в федеральный бюджет. Право на вычет появляется в том отчётном периоде, когда завершены НИОКР или их отдельные этапы, либо подписан акт их сдачи-приёмки. Неиспользованная часть вычета может быть перенесена на будущее.

Обратите внимание: форма декларации по налогу на прибыль за 2020 год изменилась.

НДС

Сократили список операций, по которым ИТ-компании не платили НДС. Теперь льгота по освобождению от НДС касается тех компаний, которые внесли своё ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных. Другие услуги, связанные с деятельностью в ИТ-сфере, от НДС не освобождаются.

Обратите внимание: декларация по НДС за 4 квартал 2020 года сдаётся по новой форме (Приказ ФНС России № ЕД-7-3/591 от 19 августа 2020 г. ).

Страховые взносы

Пониженные страховые ставки для ИТ-компаний.

С 2021 года действуют новые пониженные тарифы:

- 6 % на обязательное пенсионное страхование;

- 1,5% на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- 0,1% на обязательное медицинское страхование.

Льгота по социальным взносам для МСБ. Малому бизнесу продлили действие пониженных взносов с зарплаты свыше МРОТ по ставке 15% на 2021 год.

Имущественные налоги

Отменили декларации по транспортному и земельному налогам для организаций. Компании, у которых числится на балансе транспорт или земля, обязаны самостоятельно рассчитывать и платить налог. Налоговики тоже будут присылать уведомления, но отсутствие уведомления не снимает обязанности заплатить налог вовремя.

Обратите внимание: изменилась форма декларации по налогу на имущество за 2020 год.

Это связано с освобождением малого и среднего бизнеса от уплаты налога за 2 квартал 2020 года и переносом срока внесения авансовых платежей.

Как изменить положения в учётной политике

Чтобы внести изменения или дополнения в учётную политику, нужно:

- Разработать текст изменений или дополнений с обоснованиями. Если они касаются законодательства о налогах и сборах, желательно указать ссылку на статьи закона и дату вступления поправок в силу.

- Установить дату их вступления в силу. Например, 1 января следующего года.

- Утвердить изменения или дополнения отдельным приказом — заменить устаревшие положения и ввести новые.

Стандартной формы приказа нет, организации разрабатывают его в произвольной форме. Если изменений много, можно утвердить новую редакцию приказа.

Лайфхаки при составлении учётной политики

- Не пишите лишнего. Указывайте только те регистры учёта, которыми организация действительно пользуется и исключите документы, если они лишние. Помните, что инспекторы при проверке вправе запросить все упомянутые формы учёта.

- Не детализируйте излишне утверждённый план счетов. Не нужно утверждать всю аналитику. Она достаточно часто изменяется и может появиться несоответствие реального учёта и счетов по УП.

- Не нужно составлять новую политику каждый год. Достаточно отредактировать пункты, которые изменились, исходя из актуальных требований и потребностей.

Санкции за отсутствие учётной политики

Требование о необходимости УП утверждено законом о бухучёте. Следовательно, можно применить ст. 126 НК РФ — штраф в 200 рублей, а также 300-500 рублей на руководителя по статье 15.6 КоАП РФ.

Штрафы — не единственное неприятное следствие отсутствия УП. К примеру, если УП нет, а способ учёта предполагает разные варианты, инспекторы при проверке расчёта налогов могут выбрать из предложенных вариантов тот, который выгоднее с точки зрения увеличения налога. А вот если у организации есть УП, исходить будут из её положений. Именно поэтому УП должна быть разработана со всей тщательностью.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь!

Учетная политика по бухгалтерскому учету представляет собой принятую организацией совокупность способов ведения бухгалтерского учета.

В этой статье мы расскажем, как правильно настроить и распечатать учетную политику на 2021 года в программе «1С:Бухгалтерия 8»

Настройка и печать учетной политики организации в «1С:БП 3.0»

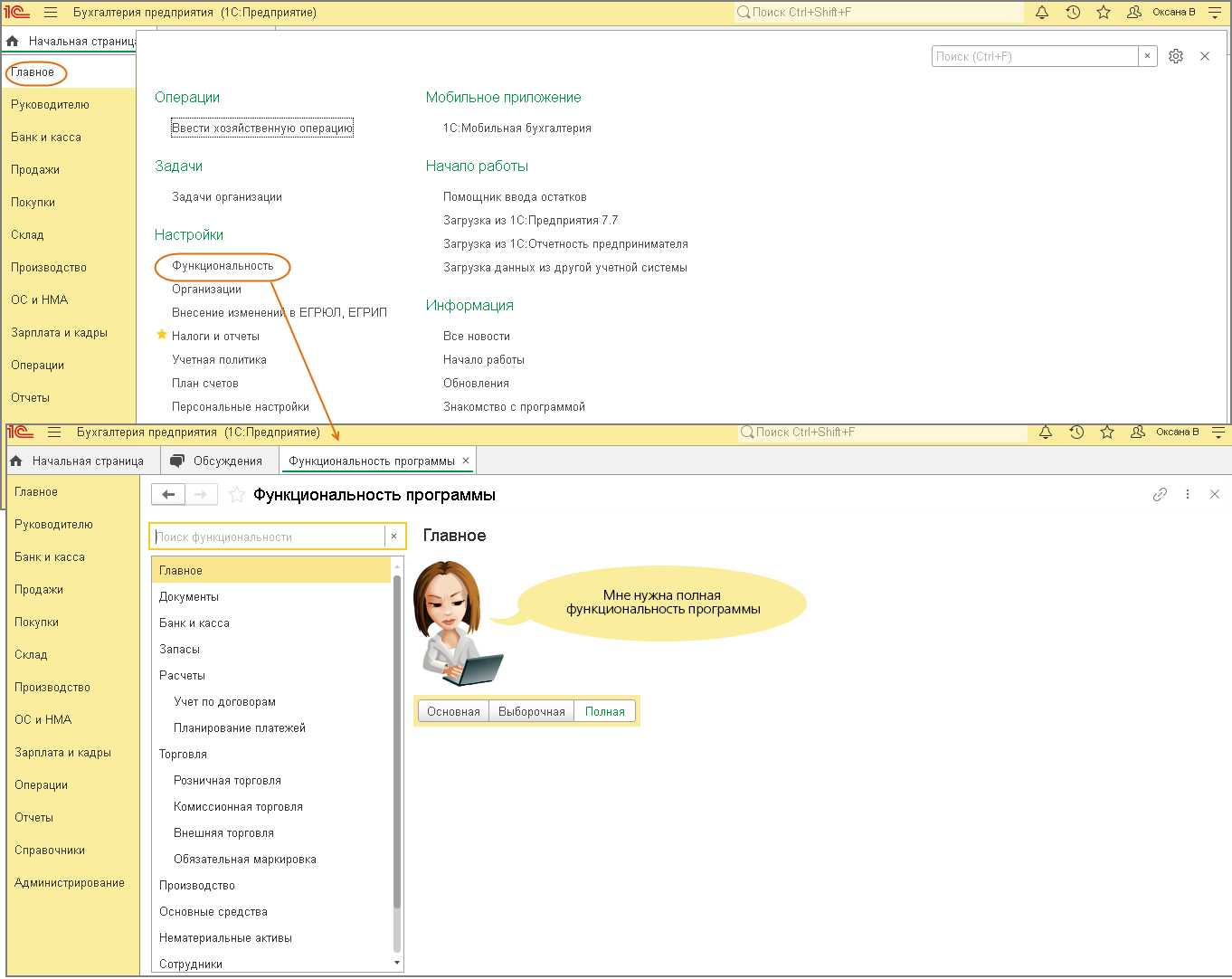

1. Настройка функциональности программы

Форма «Функциональность программы»

Раздел: «Главное» – «Функциональность». Форма «Функциональность программы» предназначена для включения части сценариев работы программы и интерфейса. Вариант функциональности выбирается на закладке «Главное»: «Основная», «Выборочная», «Полная».

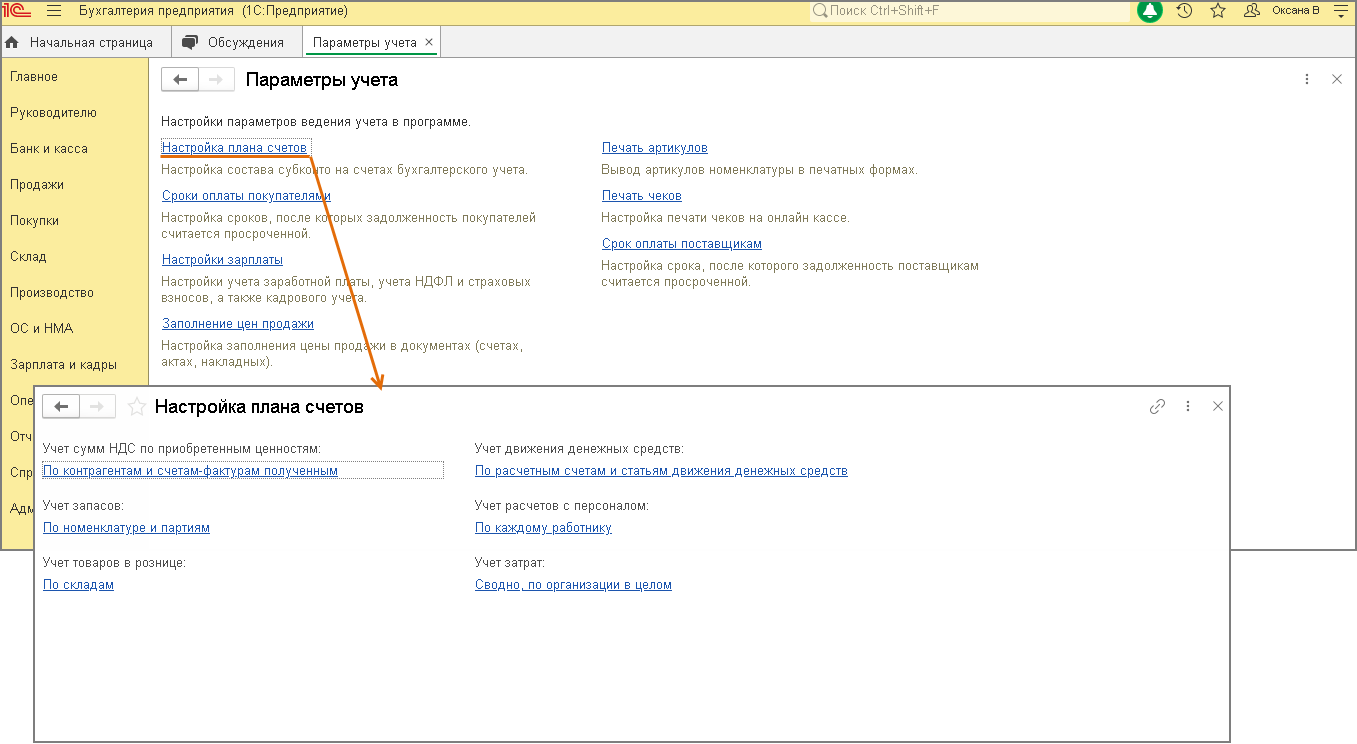

2. Настройка параметров учета

Форма «Параметры учета»

Раздел: «Администрирование» – «Параметры учета». В форме «Параметры учета» по ссылке «Настройка плана счетов» настраивается полнота аналитики учета запасов, товаров в рознице, денежных средств, затрат и др.

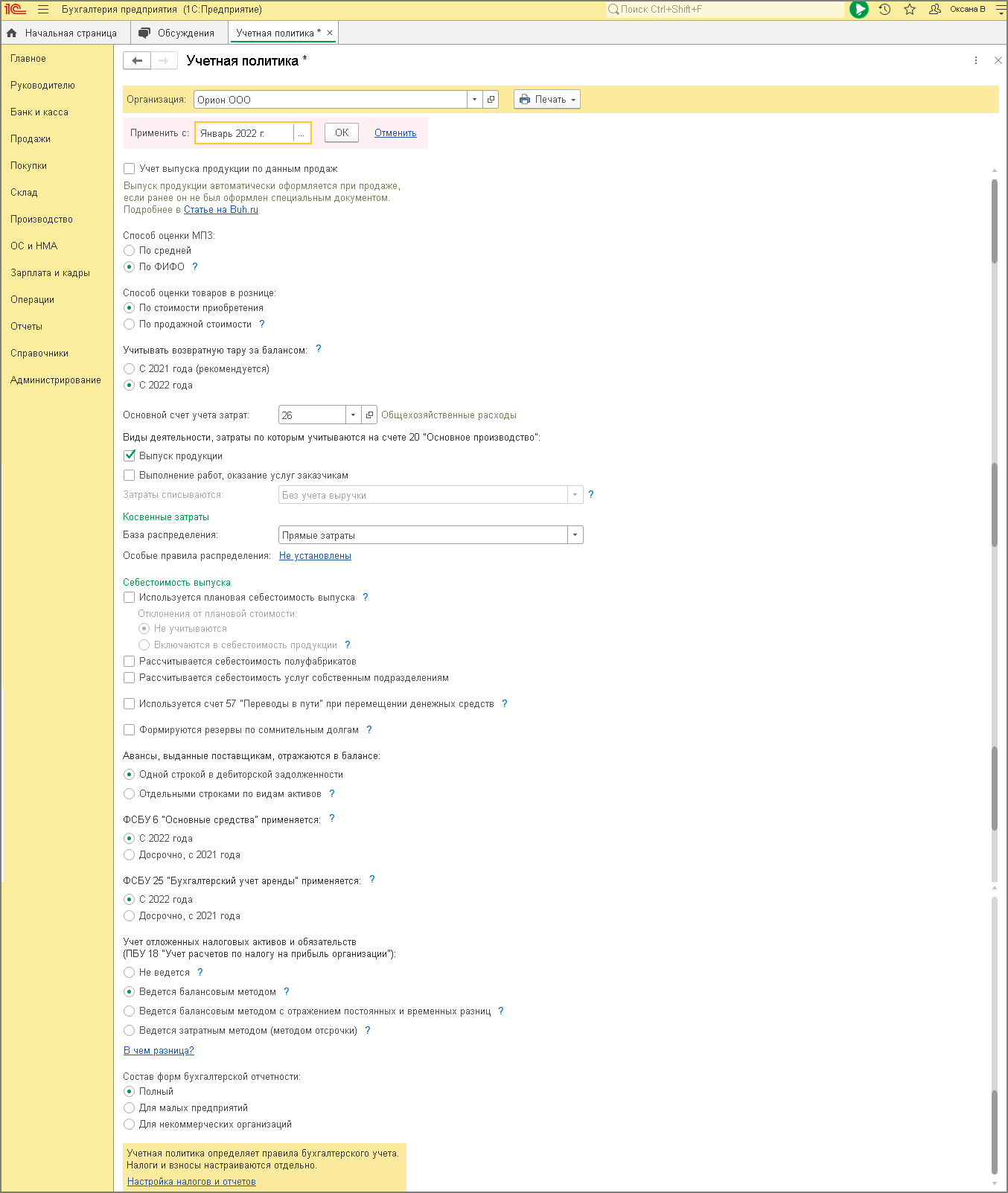

3. Настройка учетной политики организации

Форма «Учетная политика»

Раздел: «Главное» – «Учетная политика».

В переключателе «Способ оценки МПЗ» выбирается один из двух способов оценки запасов при выбытии:

- «По средней». Порядок расчета средней себестоимости списания запасов в производство определяется настройкой проведения документов;

- «По ФИФО». Списание запасов будет выполняться по стоимости партий в порядке «первый пришел – первый ушел».

В переключателе «Способ оценки товаров в рознице» выбирается один из двух способов – «По стоимости приобретения» или «По продажной стоимости».

В поле «Основной счет учета затрат» выбирается бухгалтерский счет, который во все производственные документы будет подставляться по умолчанию.

Флажок «Выпуск продукции» устанавливается, если организация осуществляет выпуск продукции. При его установке становится видимым и доступным переключатель «Общехозяйственные расходы» включаются. Флажок «Выполнение работ, оказание услуг заказчикам» устанавливается, если организация осуществляет выполнение работ и оказание услуг. При его установке становятся доступными поле Затраты списываются и переключатель Общехозяйственные расходы включаются.

В поле «Затраты списываются» поддерживаются следующие варианты списания производственных затрат, связанных с выполнением работ:

- Без учета выручки. Затраты списываются в дебет счета 90.02 по всем номенклатурным группам;

- С учетом всей выручки. Затраты списываются только по тем номенклатурным группам, по которым отражена выручка от оказания услуг. Если выручка по номенклатурной группе отсутствует, то затраты по ней учитываются в составе незавершенного производства;

- С учетом выручки только по производственным услугам. Затраты закрываются только с учетом выручки, отраженной документом «Оказание производственных услуг». Остальные документы, которыми отражена выручка, игнорируются.

Переключатель «Общехозяйственные расходы включаются» устанавливает вариант списания общехозяйственных расходов.

В блоке «Себестоимость выпуска» поддерживаются следующие варианты учета:

- флажок «Используется плановая себестоимость выпуска» устанавливается для отражения выпуска готовой продукции и оказанных услуг по плановой себестоимости, фактическая себестоимость рассчитывается в конце месяца при выполнении обработки «Закрытие месяца».

- если флажок «Используется плановая себестоимость выпуска» не установлен, то плановая себестоимость не отражается, а фактическая себестоимость готовой продукции и оказанных услуг рассчитывается в конце месяца при выполнении обработки «Закрытие месяца».

Флажок «Рассчитывается себестоимость полуфабрикатов» устанавливается, если планируется производить расчет себестоимости полуфабрикатов. Флажок «Рассчитывается себестоимость услуг собственным подразделениям» устанавливается, если планируется производить расчет себестоимости услуг собственным подразделениям. Флажок «Используется счет 57 «Переводы в пути» при перемещении денежных средств» устанавливается, если операции по внутреннему перемещению денежных средств организации будут отражаться с использованием счета 57 «Переводы в пути». Флажок в поле «Формируются резервы по сомнительным долгам» устанавливается, если резервы по сомнительным долгам в бухгалтерском учете будут формироваться автоматически.

Установите переключатель в одно из положений в соответствии с которым будут отражать авансы, выданные поставщикам:

- Одной строкой в составе дебиторской задолженности — если авансы поставщикам будут отражаться одной строкой в составе дебиторской задолженности;

- Отдельными строками по видам активов — для отражения выданных авансов поставщикам в бухгалтерском балансе по разным строкам.

Переключатель «Учет отложенных налоговых активов» и обязательств позволяет выбрать следующие варианты учета:

- Вариант 1: «Не ведется». Для организаций, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую отчетность.

- Вариант 2: «Ведется балансовым методом». Рекомендуемый вариант (построен на основе рекомендаций БМЦ)

Постоянные и временные разницы в специальных ресурсах «ПР» и «ВР» регистра бухгалтерии не отражаются.

Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива и текущей ставки налога.

Суммы постоянного налогового дохода и постоянного налогового расхода отдельными проводками не отражаются, а определяются расчетным путем как разница между условным расходом по налогу на прибыль и расходом по налогу на прибыль.

В план счетов добавлены субсчета третьего порядка к счету 99.02 «Налог на прибыль»: 99.02.Т «Текущий налог на прибыль» и 99.02.О «Отложенный налог на прибыль».

- Вариант 3: «Ведется балансовым методом с отражением постоянных и временных разниц»

В отличие от варианта 2 «Балансовый метод», так же как в затратном методе, формируются проводки по условному расходу по налогу на прибыль, постоянному налоговому расходу и постоянному налоговому доходу, признанию и погашению отложенных налоговых активов и обязательств в корреспонденции со счетом 68.04.2 «Расчет по налогу на прибыль».

- Вариант 4: «Ведется затратным методом (методом отсрочки)»

Это метод, основанный на сравнении доходов отчетного периода, определенных для целей бухгалтерского учета и для целей налогообложения прибыли. Применялся до введения в действие новой редакции ПБУ 18/02. Этот метод можно продолжать применять, если результаты расчетов по нему будут совпадать с результатами, полученными при применении балансового метода.

Переключатель «Состав форм бухгалтерской отчетности» позволяет выбрать полный комплект, комплект для малых предприятий или для некоммерческих организаций.

Проверьте период, с которого вводятся изменения в учетную политику, и сохраните ее по кнопке «ОК».

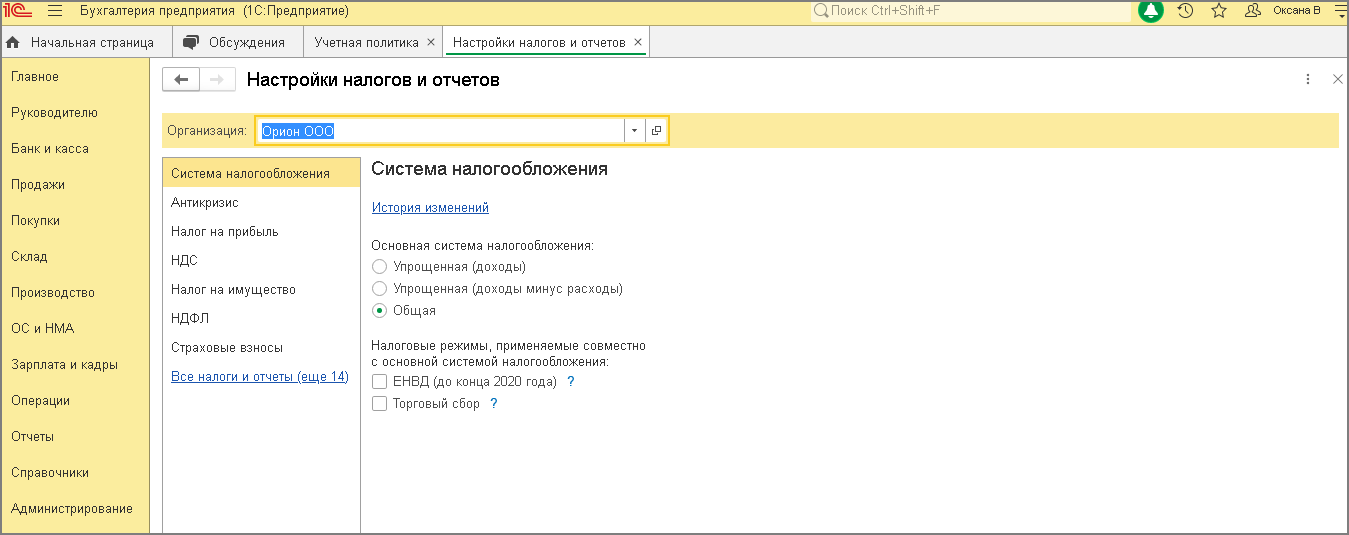

Форма «Настройки налогов и отчетов»

Раздел: «Главное» – «Налоги и отчеты».

Выберите организацию.

В левом окне формы выберите «Система налогообложения», в правом установите переключатель в положение, соответствующее используемой системе налогообложения.

«Антикризис». Информация использовалась для учета в программе антикризисных мер по коронавирусу в 2020 году.

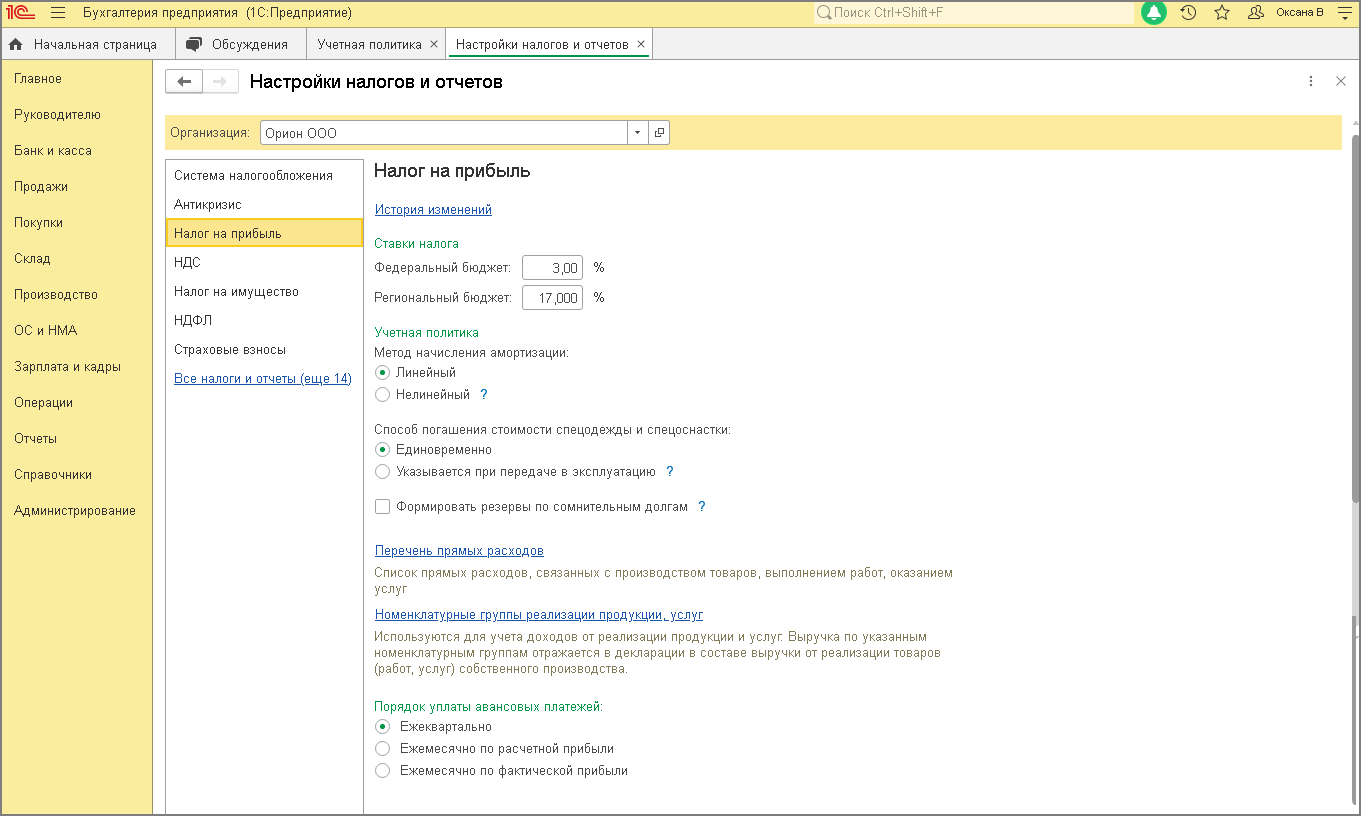

«Налог на прибыль». В блоке «Ставки налога» указываются ставки налога на прибыль в федеральный и региональный бюджет. С помощью переключателя «Метод начисления амортизации» выбирается метод начисления амортизации основных средств и нематериальных активов в налоговом учете.

При установке флажка «Формировать резервы по сомнительным долгам» автоматически будут формироваться резервы по сомнительным долгам в налоговом учете.

По ссылке «Перечень прямых расходов» открывается регистр сведений «Методы определения прямых расходов производства в НУ». В этом регистре указываются виды расходов в налоговом учете, которые относятся к прямым.

По ссылке «Номенклатурные группы реализации продукции, услуг» определяется состав номенклатурных групп, выручка по которым в декларации по налогу на прибыль отражается в составе выручки от реализации товаров собственного производства.

С помощью переключателя «Порядок уплаты авансовых платежей» выбирается порядок исчисления авансовых платежей по налогу на прибыль.

Проверьте период, с которого вводятся изменения, и сохраните настройку по кнопке «ОК».

«НДС». Если переключатель «Система налогообложения» установлен в положение «Общая», то по умолчанию считается, что организация является плательщиком НДС.

Флажок «Организация освобождена от уплаты НДС» устанавливается, если организация применяет освобождение от уплаты НДС по ст. 145 или 145.1 НК РФ.

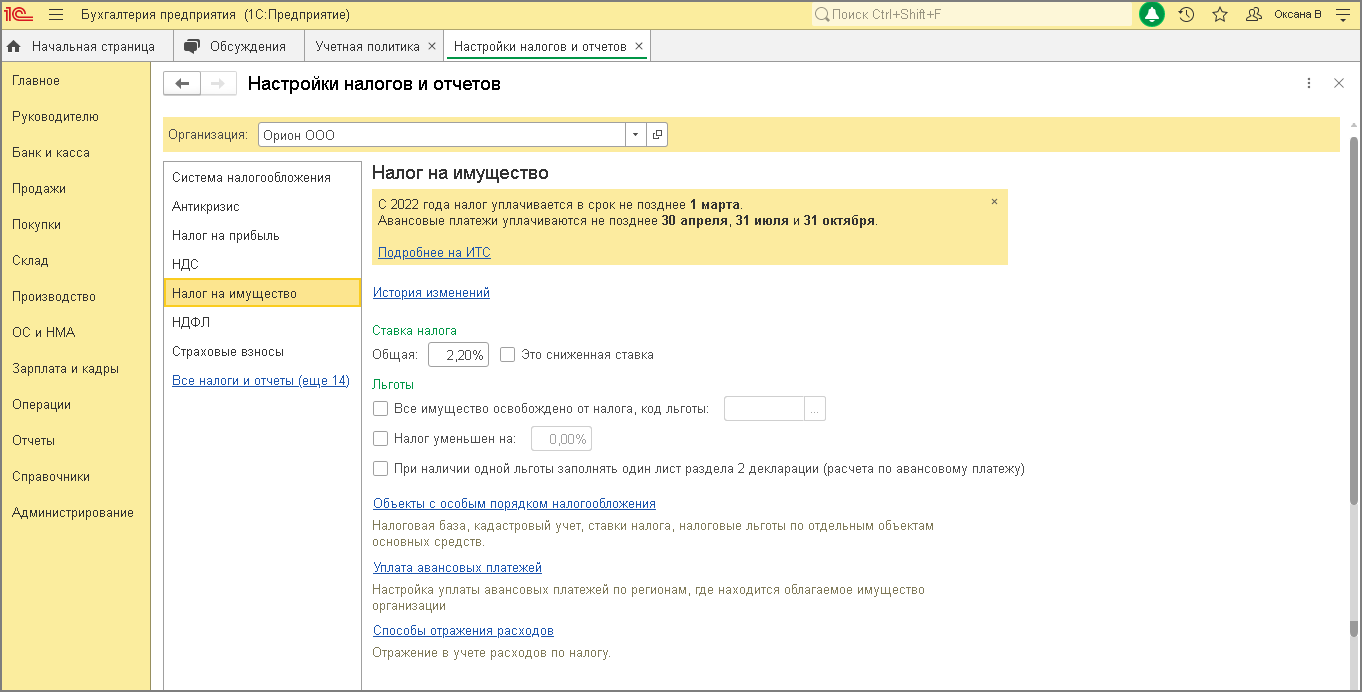

«Налог на имущество». В блоке «Ставка налога» указывается ставка налога на имущество в соответствии с законом субъекта РФ.

С помощью соответствующих флажков и при переходе по соответствующим ссылкам отражаются ставка налога, налоговые льготы, перечень объектов с особым порядком налогообложения, порядок и сроки уплаты налога и авансовых платежей, способы отражения расходов по налогу и авансовым платежам.

«Транспортный налог». По ссылке «Регистрация транспортных средств» заполняются сведения о регистрации транспортных средствах и снятии их с учета.

По ссылке «Ставки» отражается информация о ставках транспортного налога по субъектам РФ. По ссылке «Уплата авансовых платежей» можно отметить регионы, где предусмотрена уплата авансовых платежей по транспортному налогу. По ссылке «Способы отражения расходов» указываются способы отражения расходов по налогу и авансовым платежам.

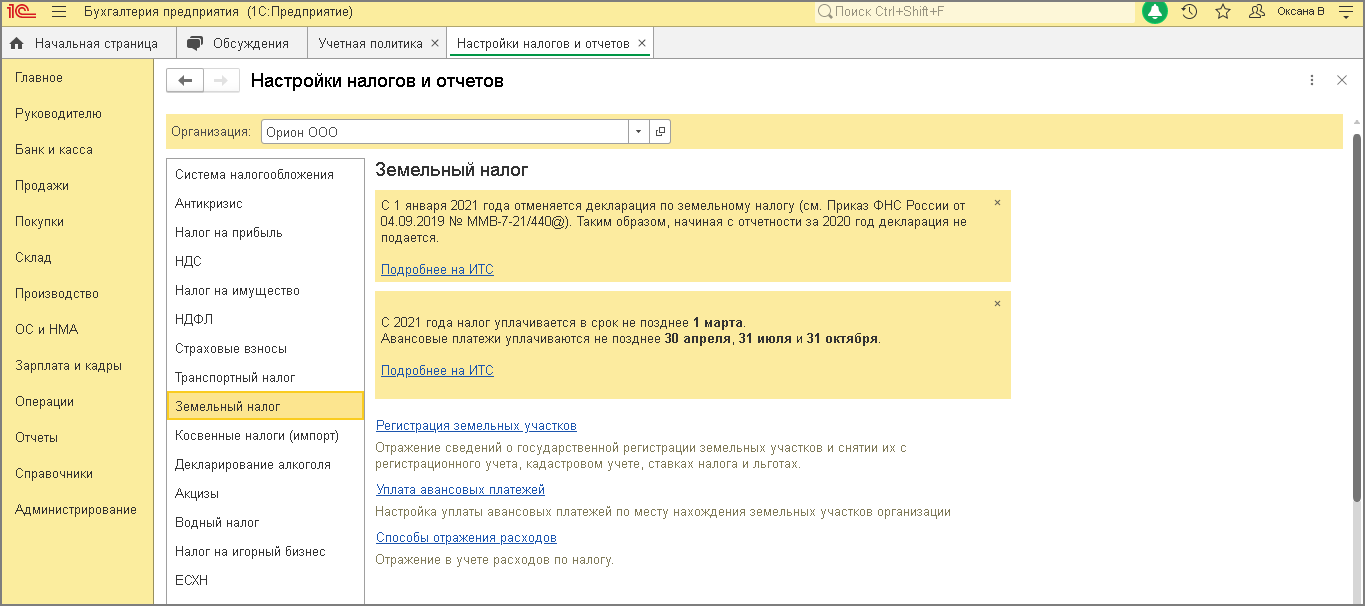

«Земельный налог». По ссылке «Регистрация земельных участков» заполняются сведения о зарегистрированных земельных участках, снятии их с учета и т.п.

По ссылке «Уплата авансовых платежей» можно отметить регионы, где предусмотрена уплата авансовых платежей по земельному налогу. По ссылке «Способы отражения расходов» указываются способы отражения расходов по налогу и авансовым платежам.

4. Формирование печатного макета формы «Учетная политика»

Из формы «Учетная политика» по кнопке «Печать» можно распечатать приказ об учетной политике, учетную политику по бухгалтерскому и налоговому учету и приложения к ним. Любую печатную форму можно отредактировать с помощью встроенного текстового редактора, сохранить в одном из доступных форматов или вывести на печать.