Ведение бизнеса требует «держать глаза открытыми»: нельзя рассчитывать на то, что оптимальное решение задачи найдется как-нибудь само. Скорее всего, такой подход приведет к отрицательным результатам. Все шаги, которые приближают предприятие к прибыли – это звенья одной цепи. Анализ экономических показателей этих «звеньев» помогает принимать точные и надежные решения в управлении, вырабатывать правильную тактику развития и принимать взвешенные, оперативные решения.

При этом любой экономический показатель включает в себя составляющие. Их анализ заключается в определении воздействия каждой такой составляющей на рассматриваемый показатель. Это дает возможность аналитику определить, какой из факторов оказал влияние на изменение показателя и в каком объеме. За счет изменения одного показателя общее значение может увеличиться или уменьшиться и, соответственно, это может как положительно, так и отрицательно сказаться на общем изменении значения изучаемого показателя.

Не проводить факторный анализ рентабельности – это все равно, что пустить бизнес на самотек. Недооценка важности факторного анализа рентабельности, снижает эффективность управления затратами и средствами предприятия.

Факторный анализ позволяет определить показатели, снижающие прибыль, но незаметные невооруженным взглядом.

Подберем программу 1С для автоматизации проведения факторного анализа

Модели факторного анализа рентабельности

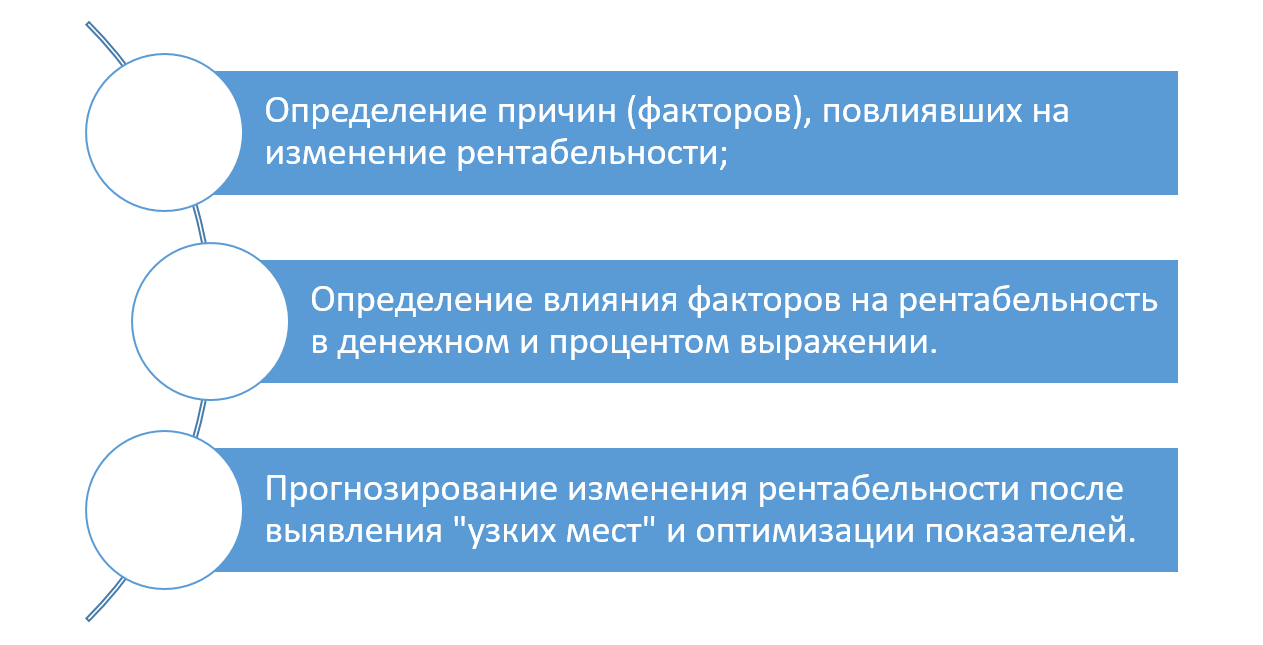

Факторный анализ рентабельности – это методика анализа, которая позволяет выявить причины, повлиявшие на изменение прибыльности предприятия, определить их влияние в денежном выражении и процентом отношении, а также, выявляя «узкие места», спрогнозировать изменение рентабельности. Эти причины и есть факторы, позволяющие прояснить, почему и за счет чего рентабельность предприятия ниже или выше по сравнению с предшествующим периодом.

Анализ показателей в отдельности не даст полной картины, в отличие от факторного анализа, который во взаимосвязи показателей покажет их влияние на результат и поможет определить оптимальный путь к снижению издержек и затрат, увеличению доходов и прибыли. При проведении факторного анализа рентабельности необходимо учесть – чем больше факторов анализируется, тем эффективнее будет проведен анализ и точнее его результаты.

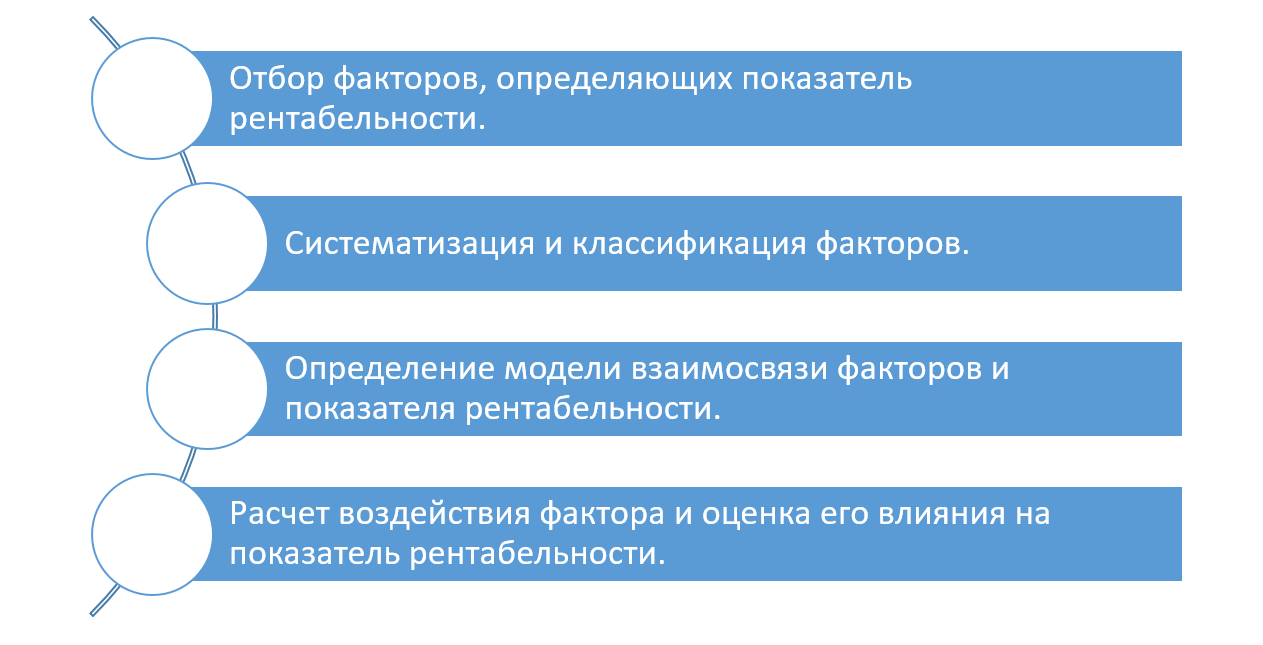

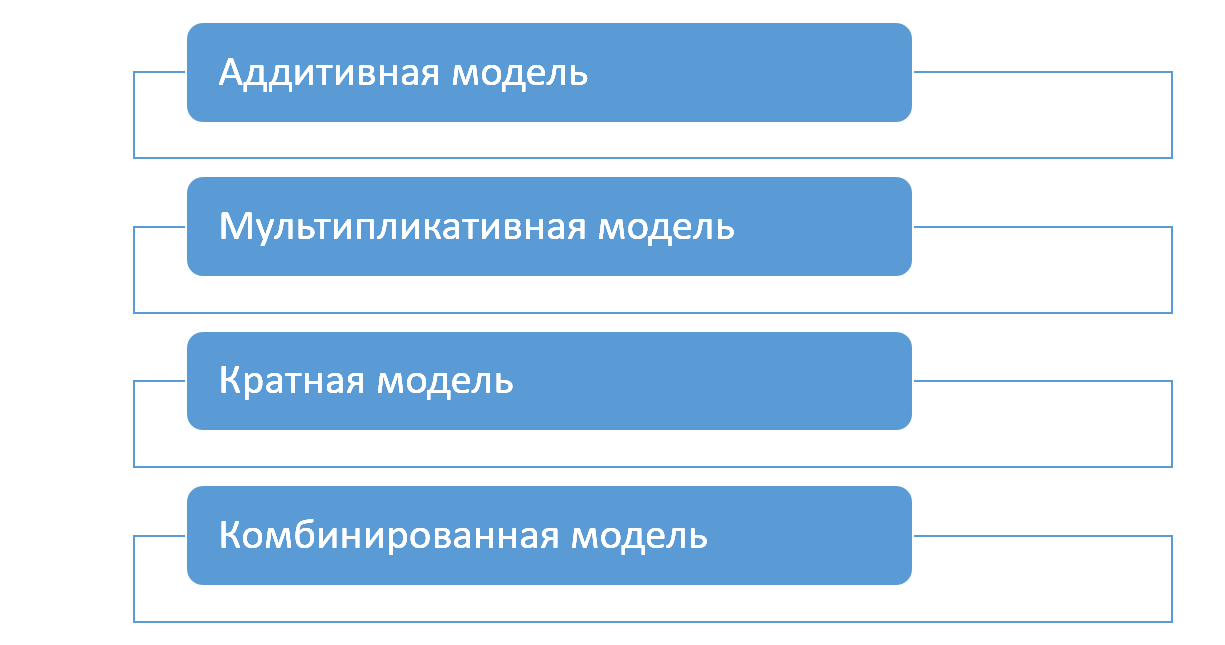

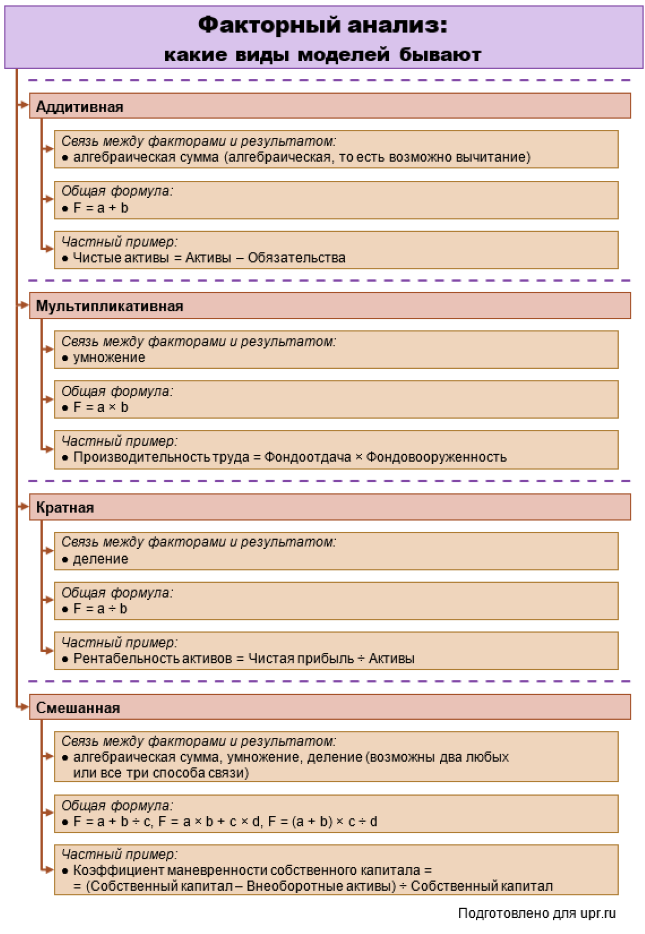

Факторный анализ начинают с определения модели, описывающей зависимость между ее составляющими – факторами.

- Результат показателя аддитивной модели рассчитывается как сумма или разность факторов – показателей;

- Результат показателя мультипликативной модели представлен как произведение нескольких факторов – показателей;

- Результат показателя кратной модели определяется путем деления одного показателя – фактора, на другой;

- Результат комбинированной модели получен в результате использования при вычислении вышеперечисленных моделей.

Показатели могут определяться исходя из расчета как двух факторов, так и более. Последние называются многофакторными.

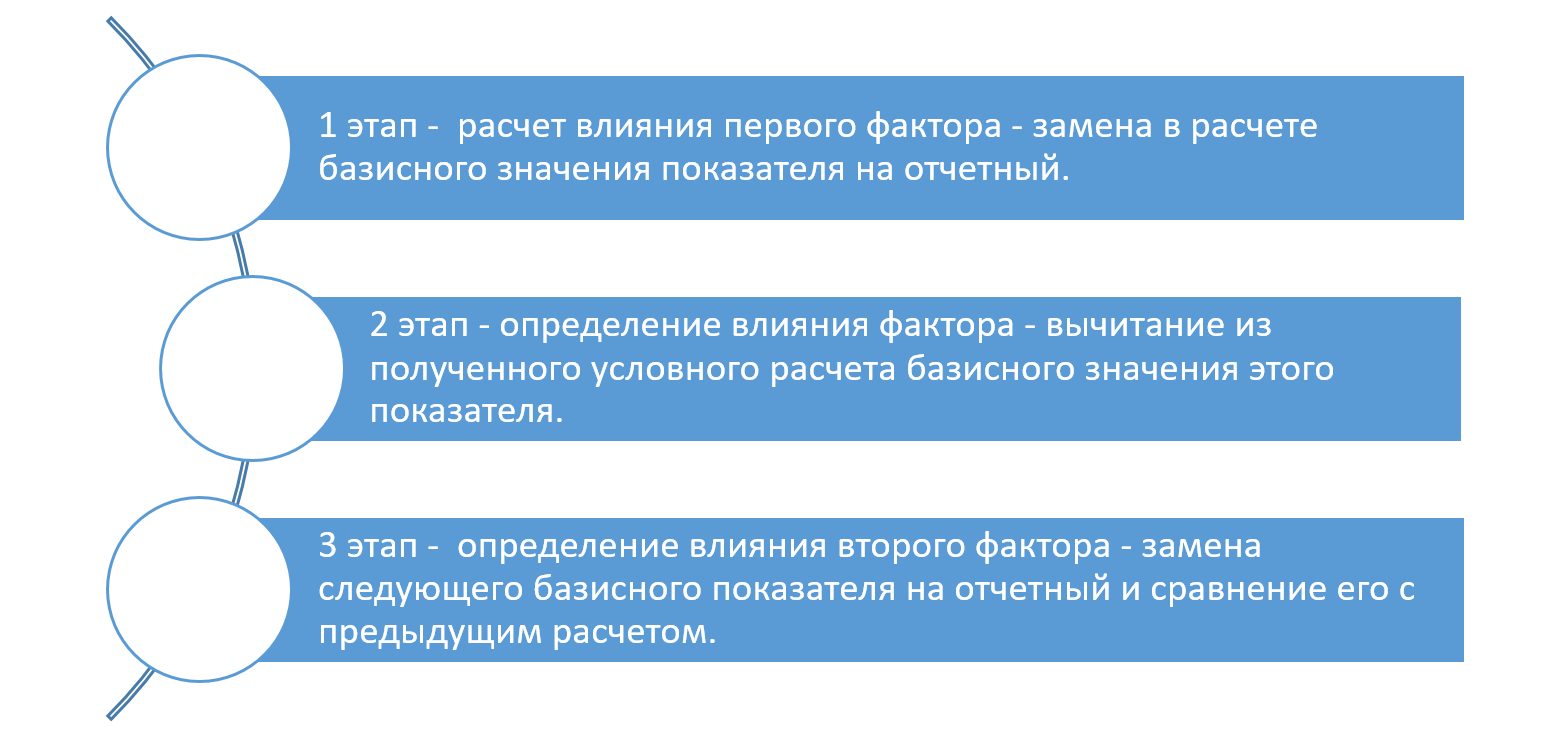

Для определения влияния факторов на рентабельность используется метод цепных подстановок. Он может применяться для анализа любых вышеперечисленных моделей и также подходит для анализа влияния факторов на рентабельность. Его суть – последовательная замена показателей расчета базисного периода на отчетный. Получая разницу в расчете показателей, определяется величина изменения данного фактора.

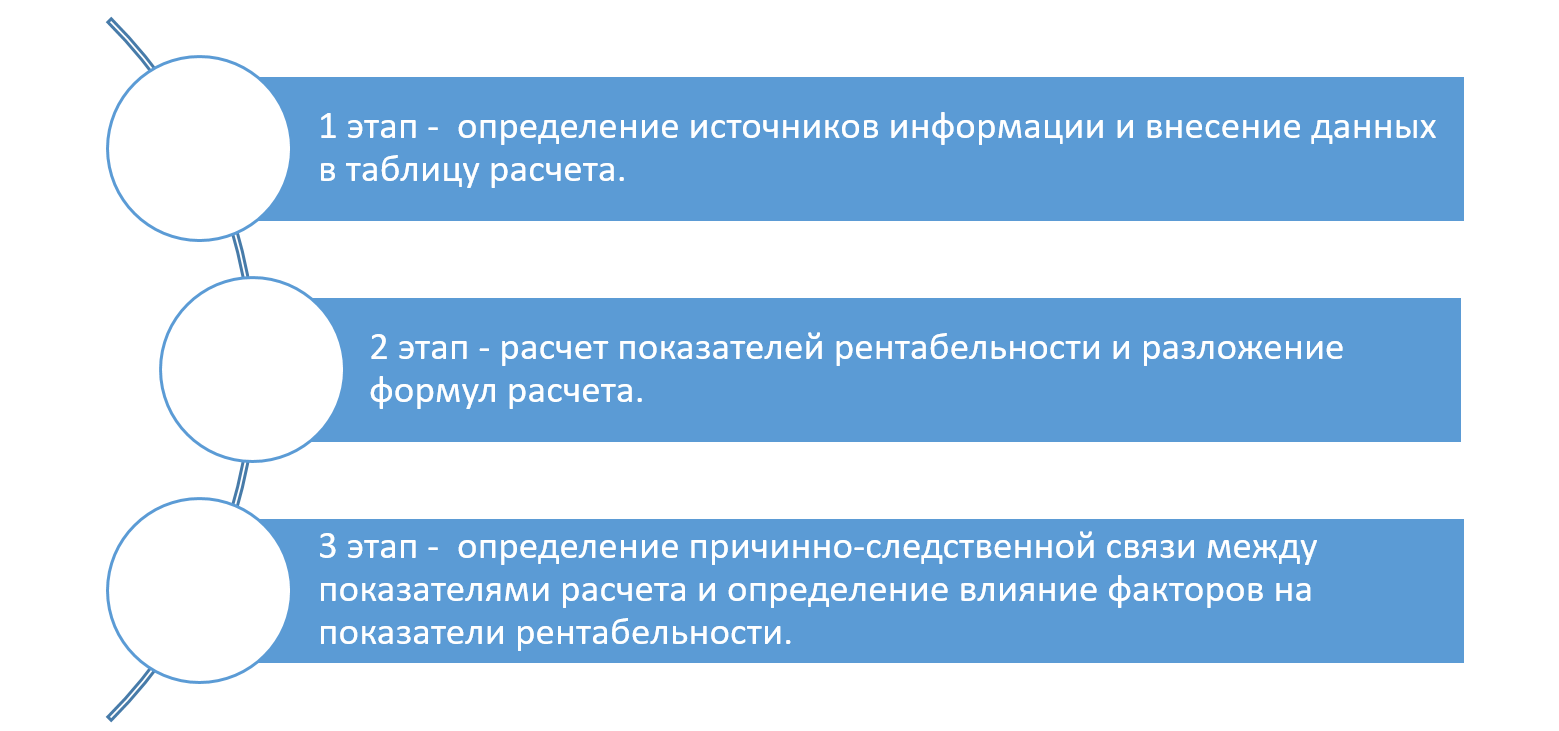

Этапы факторного анализа

Описывая формулой расчеты, мы, по сути, строим модель анализа рентабельности, где каждый ее элемент выступает в роли воздействующего фактора.

Здесь стоит использовать вспомогательную таблицу. Таблица содержит формулы расчета как самих показателей, так и аналитику по их воздействию. Подставляя свои данные, можно получить нужный результат.

Скачать таблицу (Excel)

Сам анализ также можно разделить на этапы – последовательность определения влияния факторов.

Чтобы понять, какое воздействие оказывают факторы, нужно последовательно менять базисное значение (0) на отчетное (1) и после каждой такой подстановки вычислять разницу. Это и есть влияние измененного фактора на данный показатель. Если сложить все полученные отклонения, они будут равны общему изменению показателя рентабельности.

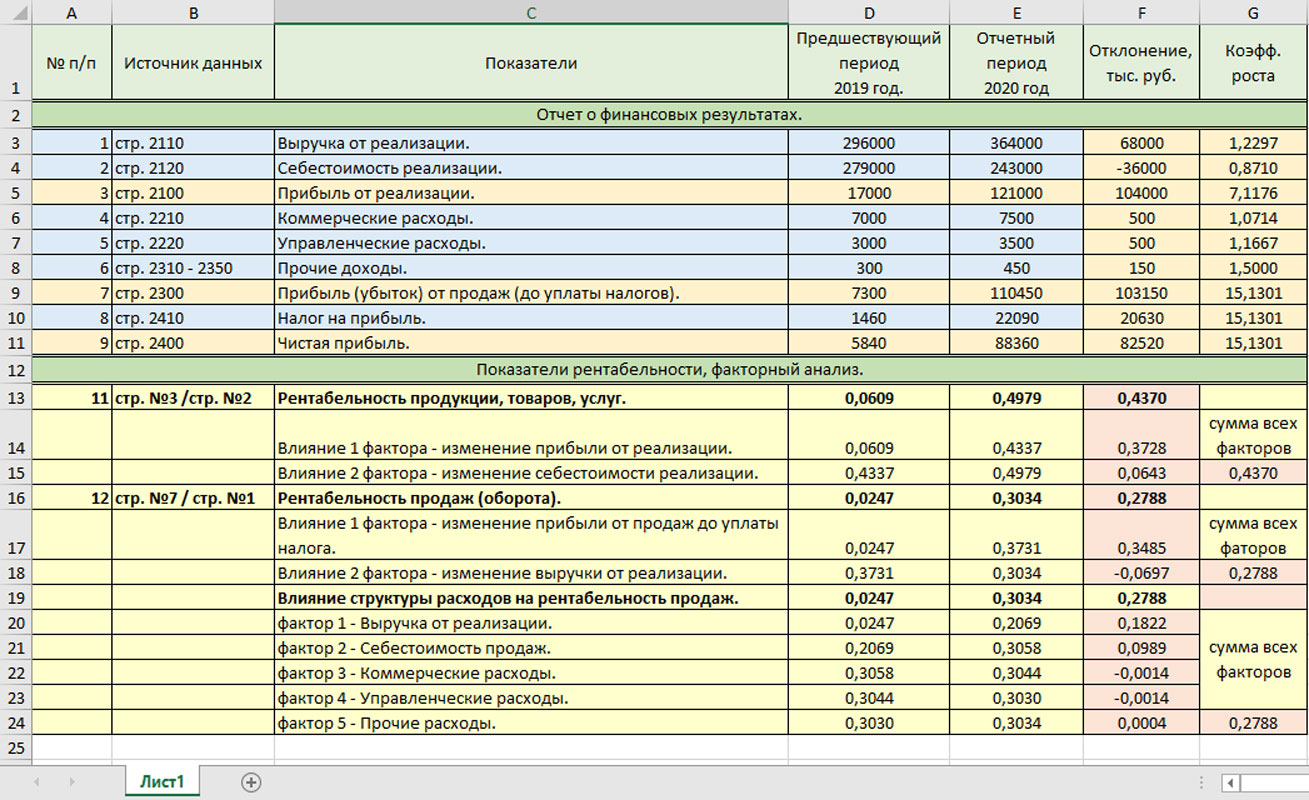

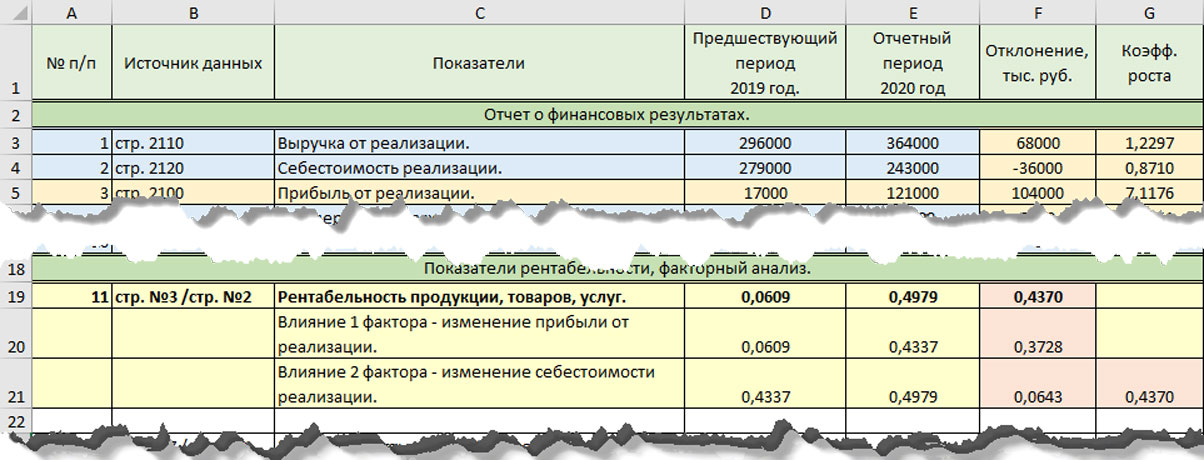

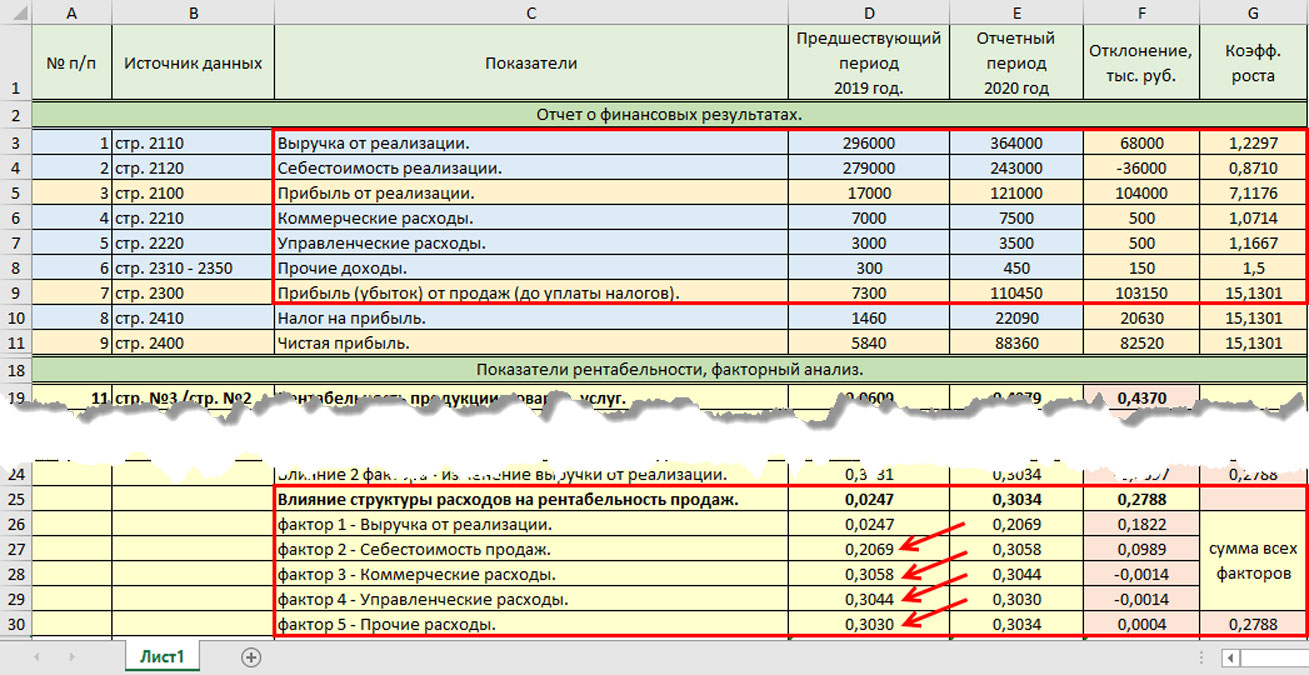

Приведем пример факторного анализ рентабельности на основе данных компании ООО «Зимний сад». Источником информации для анализа служат:

- Отчет о финансовых результатах ООО «Зимний сад»;

- Показатели «Бухгалтерского баланса».

В графе «Источник данных» отмечена строка «Отчета о финансовых результатах», послужившая источником информации.

Ячейки, выделенные голубым цветом – это исходные данные. Остальные цвета – данные расчета показателей и расчет их влияния на рентабельность – в них заложены формулы. Подставив свои данные в таблицу Excel, вы можете проанализировать свои показатели.

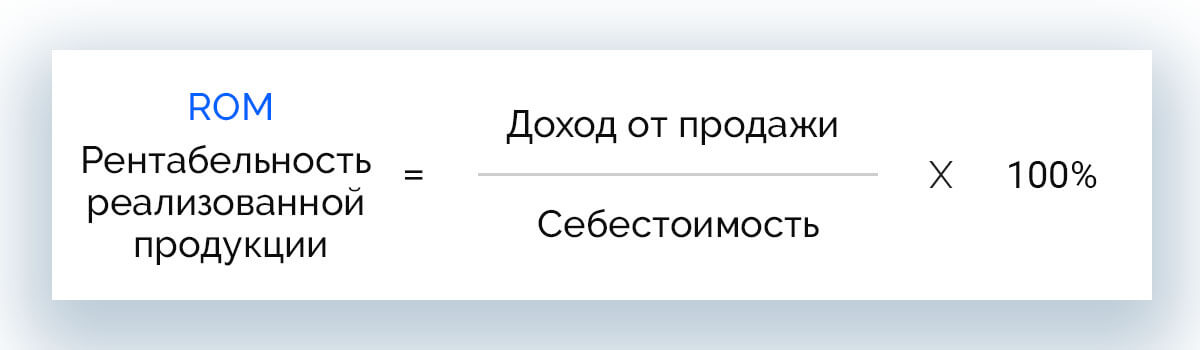

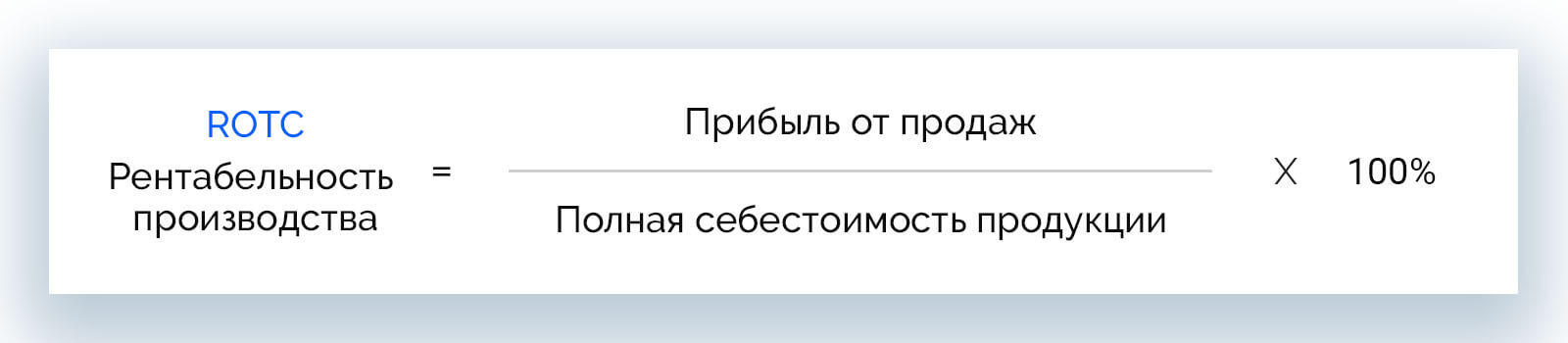

Рентабельность продукции (Рпр) определяется соотношением показателей – прибыль от реализации (Преал) к сумме затрат на реализацию, себестоимость (Среал)

Рентабельность продукции говорит о полученной прибыли с одного рубля, потраченного на реализацию.

Рассмотрим пример влияния факторов на данный показатель, используя данные нашей таблицы по ООО «Зимний сад».

Обозначим:

- «0» – базисный период, в нашем примере 2019 год;

- «1» – отчетный период, сравниваемый. В нашем примере 2020 год.

В нашем примере базисная рентабельность составила 0,0609 (17000 руб. / 279000 руб.) Рентабельность продаж в 2020 году составила 0,4979 (121000 руб. /243000 руб.). Отклонение показателя составило +0,4370.

На простом примере видно, что общее изменение показателя рентабельности произошло под влиянием изменения двух факторов:

- изменение прибыли от реализации на 104000 руб. или 7,1176;

- снижение себестоимости реализации на 36000 руб. или 0,8710.

Определим влияние каждого фактора на изменение рентабельности продукции.

Бесплатная консультация эксперта 1С по факторному анализу рентабельности

Первый фактор – влияние изменения суммы прибыли от реализации на рентабельность продукции:

Заменяя показатель прибыли от реализации «Базисный» (2019 год) на «Отчетный» (2021 год), получим условную рентабельность, рассчитанную исходя из изменения первого показателя. Значение рассчитанной условной рентабельности 0,4337. Влияние данного фактора определяется разностью полученных показателей.

Вычитая полученный условный результат из базисного расчета показателя, получаем отклонение +0,3728 (0,4337 – 0,0609). Это и есть влияние изменения первого фактора.

Второй фактор – подставив второе значение отчетного периода – себестоимость реализации, и сравнив его с полученным предыдущим значением, мы получим влияние второго фактора на рентабельность продукции.

Рентабельность продукции при изменении второго фактора составила – 0,4979 (121000 руб. / 243000 руб.). Влияние изменения второго фактора определим сравнением полученных показателей.

Снижение себестоимости продаж ООО «Зимний сад» на 36000 руб. по сравнению с предшествующим годом привело к увеличению рентабельности продукции на 0,0643(0,4979 – 0,4337).

Если сложить отклонение рентабельности продукции под влиянием этих двух факторов, то получим общее изменение рентабельности продукции 0,4370 (0,3728 + 0,0643).

Как видно из расчета, большее влияние на рост рентабельности продукции оказало увеличение прибыли от реализации на 104000 руб.

Аналогично можно рассчитать и другие показатели рентабельности.

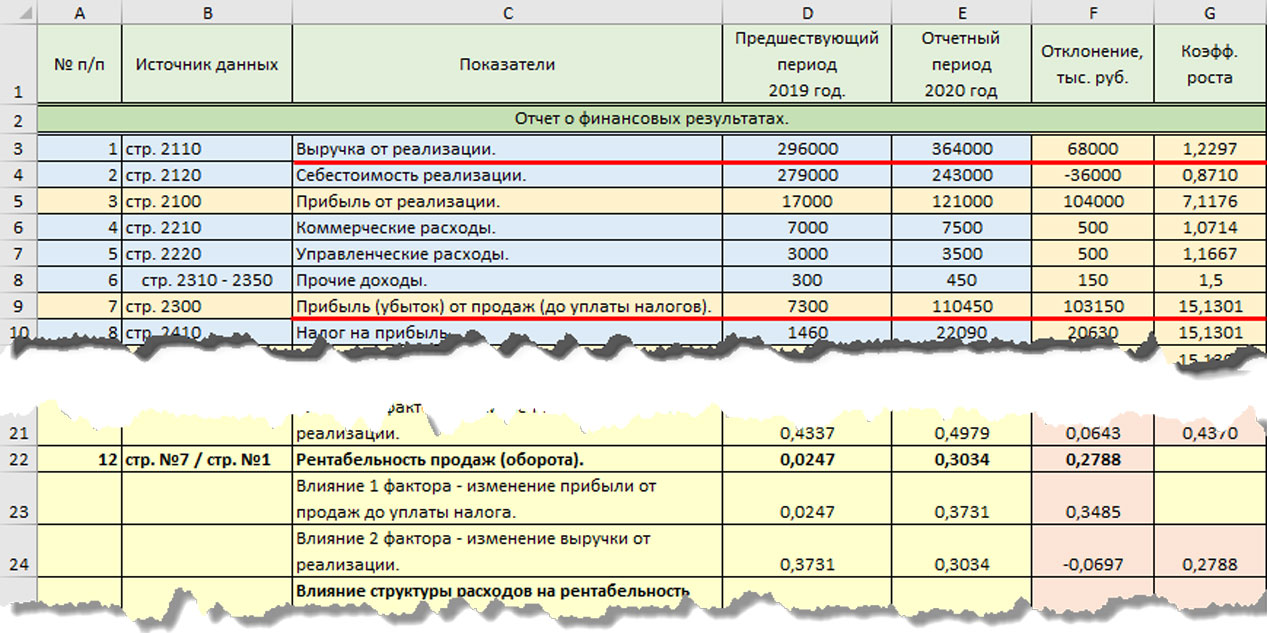

Используем для расчета показателя «Рентабельность продаж (оборота)» данные таблицы показателей ООО «Зимний сад». В расчете задействован показатель «Выручка от реализации» и «Прибыль от продаж (до уплаты налогов)».

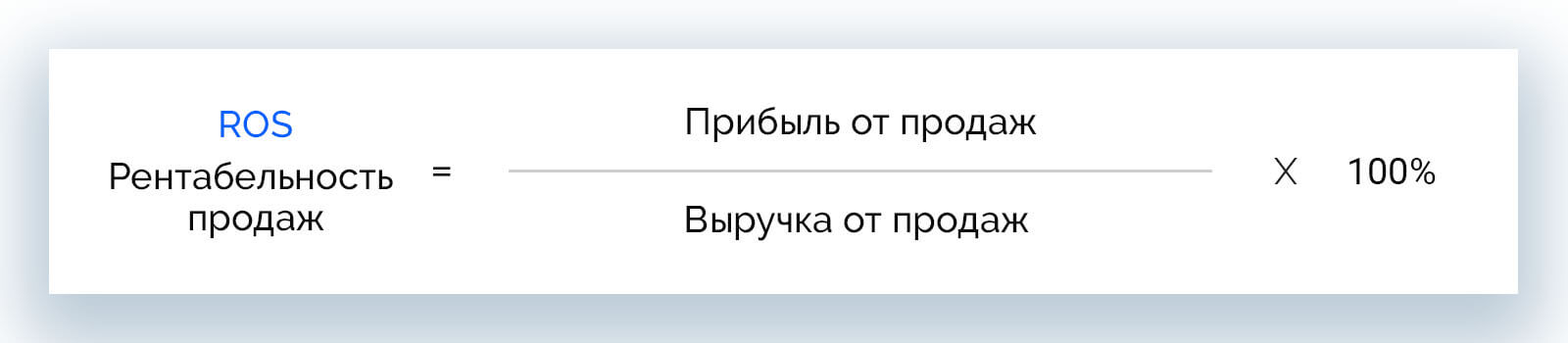

Рентабельность продаж (Рпрод) – соотношение прибыли от реализации до уплаты налогов (Пдо упл.нал.) к сумме выручки от реализации (Вреал).

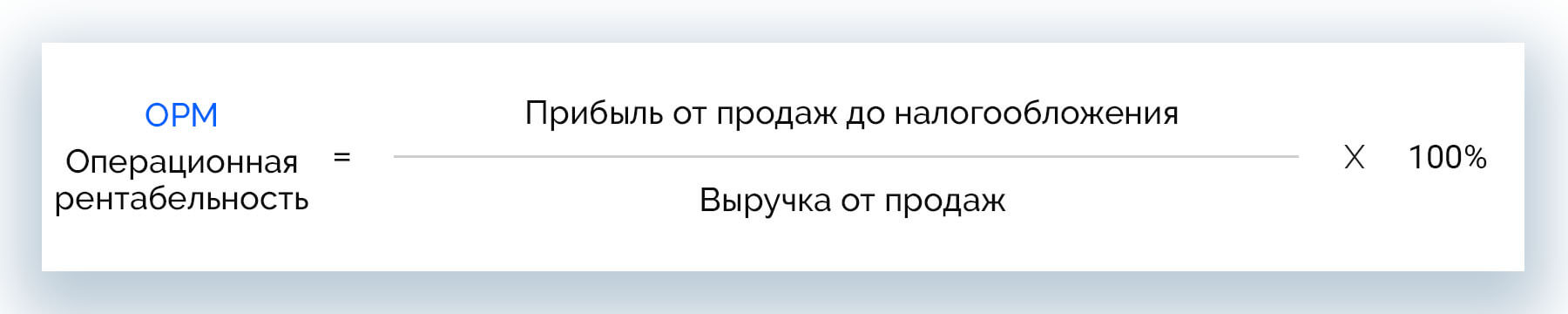

Прибыль от реализации до уплаты налогов включает в себя прочие коммерческие и управленческие расходы, а также прочие внереализационные доходы, и показывает прибыль на один рубль продаж. Рассмотрим общее влияние изменения показателей «Прибыль от реализации до уплаты налогов» и «Выручка от реализации».

Первый фактор – рост прибыли до уплаты налогов ООО «Зимний сад» в 2020 году по сравнению с 2019 годом на 103150 руб. привел к увеличению рентабельности продаж на 0,3485. Условная рентабельность продаж при изменении данного фактора составила 0,4337 (110450 руб. / 296000 руб.). Влияние фактора и привело к увеличению рентабельности продаж на 0,3485.

Влияние изменения второго фактора – рост выручки от реализации на 68000 руб., определим сравнением полученных показателей.

Рентабельность продаж текущего периода (отчетного – 2020 года) составила 0,3034 (110450 руб./364000 руб.). Сравнивая полученный результат с расчетом предыдущего (условного) расчета, имеем отклонение и влияние фактора – минус 0,0697 (0,3034 – 0,3731). Так увеличение выручки от реализации на 68000 руб. привело к снижению рентабельности продаж на 0,0697.

Эти показатели можно рассчитать, как по общим показателям компании, так и детальный анализ по группам товаров (услуг) – номенклатурным группам в 1С.

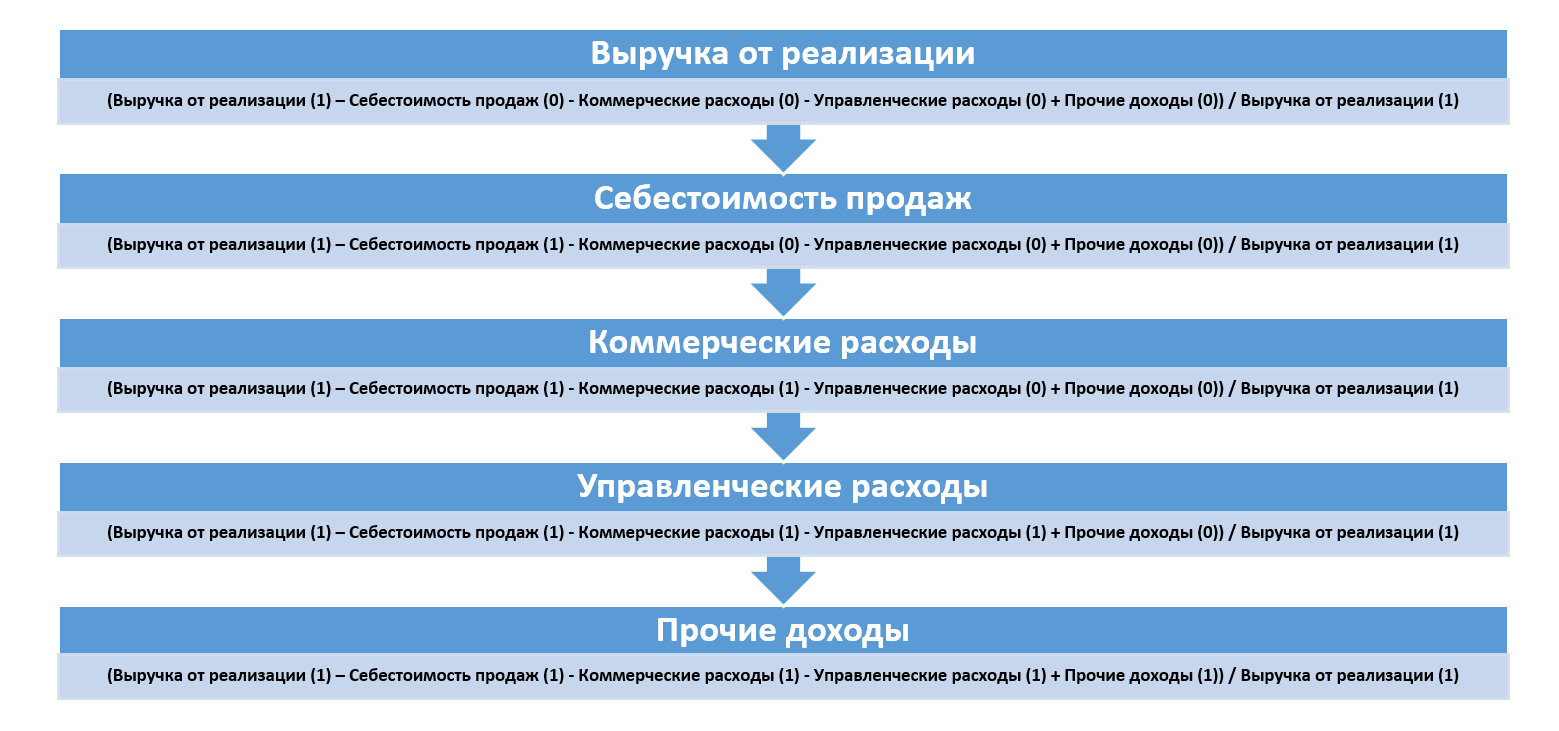

На исходных данных таблицы мы можем проанализировать влияние изменения структуры расходов и доходов на рентабельность продаж, разложив на составляющие значение прибыли от реализации. Можно определить влияние изменения каждого показателя – управленческие и коммерческие расходы, прочие доходы и т.д. При таком анализе факторов формула усложняется, но можно получить более детальную информацию по влиянию изменения каждого составляющего показателя.

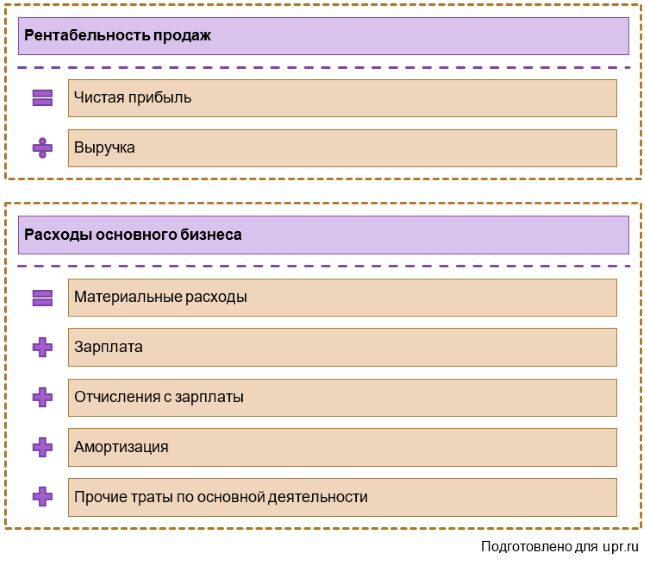

Представим рентабельность продаж в виде формулы:

Рентабельность продаж = (Выручка от реализации – Себестоимость продаж — Коммерческие расходы — Управленческие расходы + Прочие доходы) /

Выручка от реализации

Поочередной подстановкой показателя отчетного периода в начальный расчет (базисный) определим влияние каждого фактора. Рассчитав значение условного показателя, с измененным значением, вычитаем его значение из предыдущего. Так, расчет влияния факторов на рентабельность продаж можно представить в виде схемы.

В каждом следующем расчете показателя базисное значение «0» заменяется отчетным – «1». При определении влияния каждого фактора рассчитанный показатель вычитается из предыдущего.

Обратимся к нашей вспомогательной таблице с расчетами ООО «Зимний сад».

Рассчитанный показатель, из которого производится вычитание показателя с заменяемым значением, мы записали в первую ячейку с формулой, а тот показатель, в котором производится замена, рассчитывается во второй ячейке. В следующем расчете показатель из второй ячейки переходит в первую – в желтые ячейки таблицы.

В третьей (розовой) ячейке рассчитывается отклонение показателей с «подменным фактором» – это и есть его влияние. Сумма всех отклонений дает общее отклонение рентабельности продаж, а значение каждого отклонения – это влияние изменения каждого элемента структуры (выручки, себестоимости и т.д.) на общий показатель рентабельности.

Как видите, суммарное значение отклонений влияния факторов равно общему рассчитанному изменению рентабельности продаж.

Используя метод цепных подстановок в расчете влияния фактором, имеем – рентабельность продаж ООО «Зимний сад» в 2020 году по сравнению с 2019 годом увеличилась на 0,2788. Это произошло под влиянием факторов:

- Первый фактор – увеличение выручки от реализации ООО «Зимний сад» на 68000 руб. (или 1,2297) привело к увеличению рентабельности продаж на 0,1822.

- Второй фактор – снижение себестоимости реализации на 36000 руб. за год оказало, хоть и небольшое (+0,0989), но положительное влияние на рентабельность продаж ООО «Зимний сад».

- Третий и четвертый фактор – рост коммерческих и управленческих расходов на 500 руб. по каждой строке, привел к снижению рентабельности продаж на 0,0014 по каждой аналитической позиции.

- Пятый фактор – незначительное увеличение прочих доходов предприятия на 150 руб. привело к незначительному росту рентабельности – 0,0004.

Суммарное влияние всех факторов увеличило рентабельность ООО «Зимний сад» на 0,2788.

Составляя аналитические таблицы, поняв принцип расчета влияния факторов и используя метод цепных подстановок, можно рассчитать их влияние на любой показатель компании. Таким же способом можно произвести факторный анализ рентабельности и других показателей:

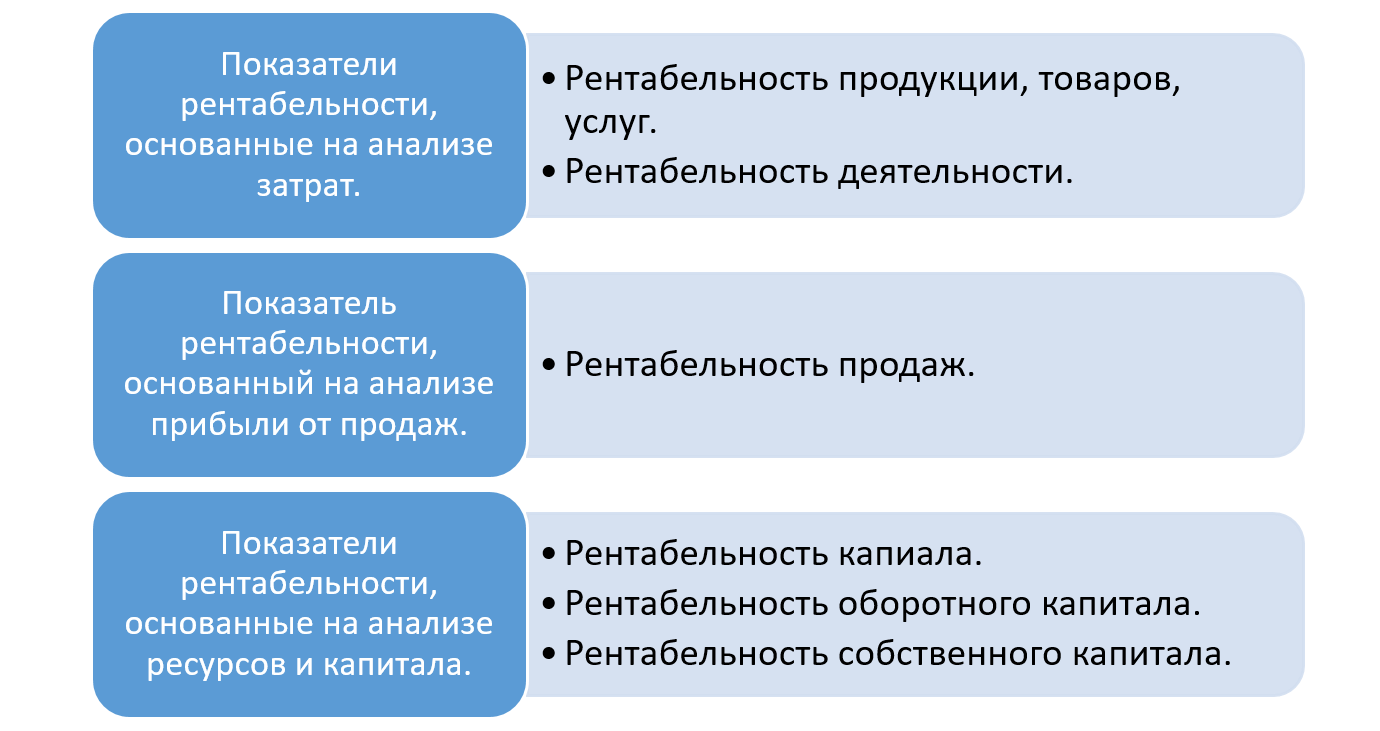

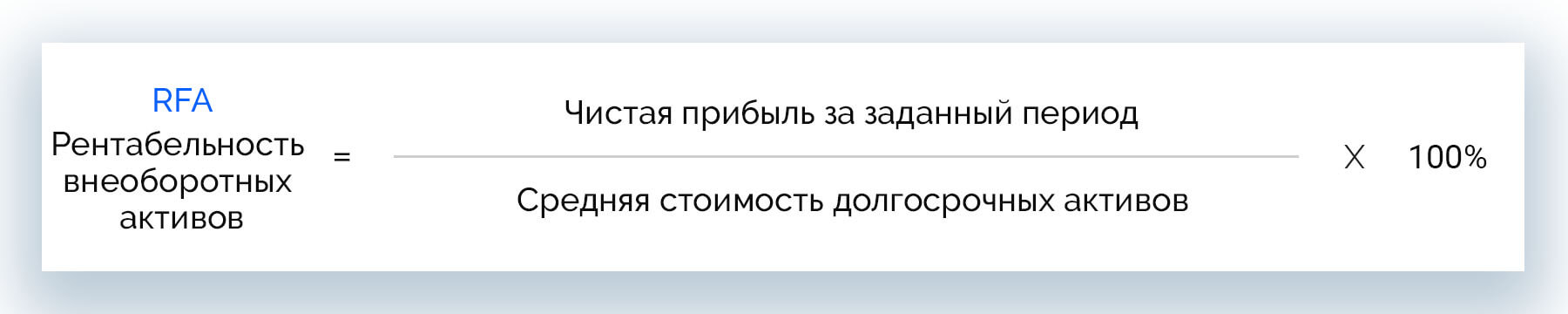

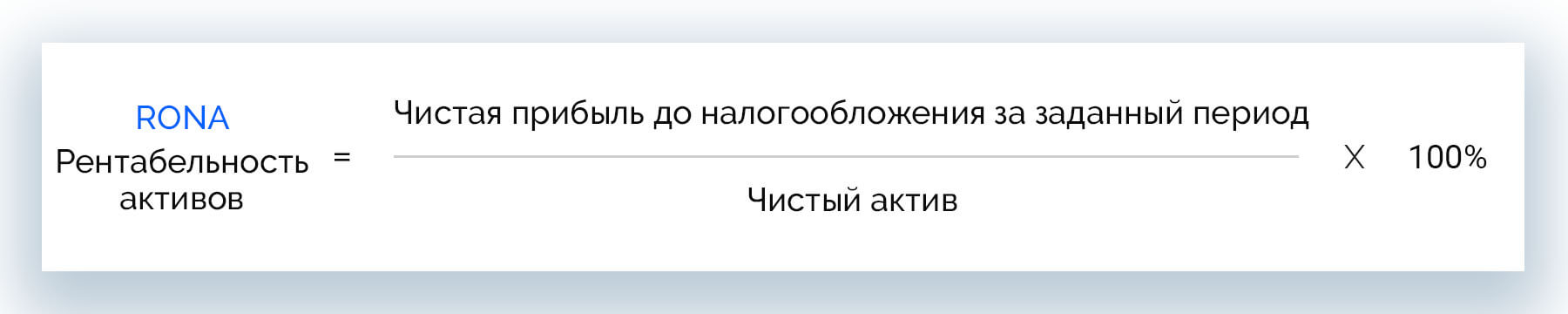

Рентабельность капитала (Ркап) – соотношение чистой прибыли (Чпр.) к стоимости активов предприятия (Авсего). Дает информацию об эффективности их использования.

Рентабельность внеоборотных активов (Рвн.акт.) – соотношение чистой прибыли (Чпр.) к стоимости внеоборотных активов (Авнеоб.)

Рентабельность собственного капитала (Рсобсв.кап.) – соотношение чистой прибыли (Чпр.) к собственному капиталу (Ксобств.). Показатель отражает прибыль, приходящуюся на один рубль собственного капитала.

Заменяя поочередно базисную величину на значение отчетного периода и сравнивая показатели, получим влияние исследуемого (заменяемого) фактора.

Такие изыскания можно произвести как в общем по предприятию, так и в разрезе направлений деятельности, номенклатурных групп товаров (услуг) или отдельным видам услуг.

1С:Управление холдингом

Продукт класса CPM для автоматизации финансового учета, расчета рентабельности и прочих показателей

Пример анализа 1С:ERP

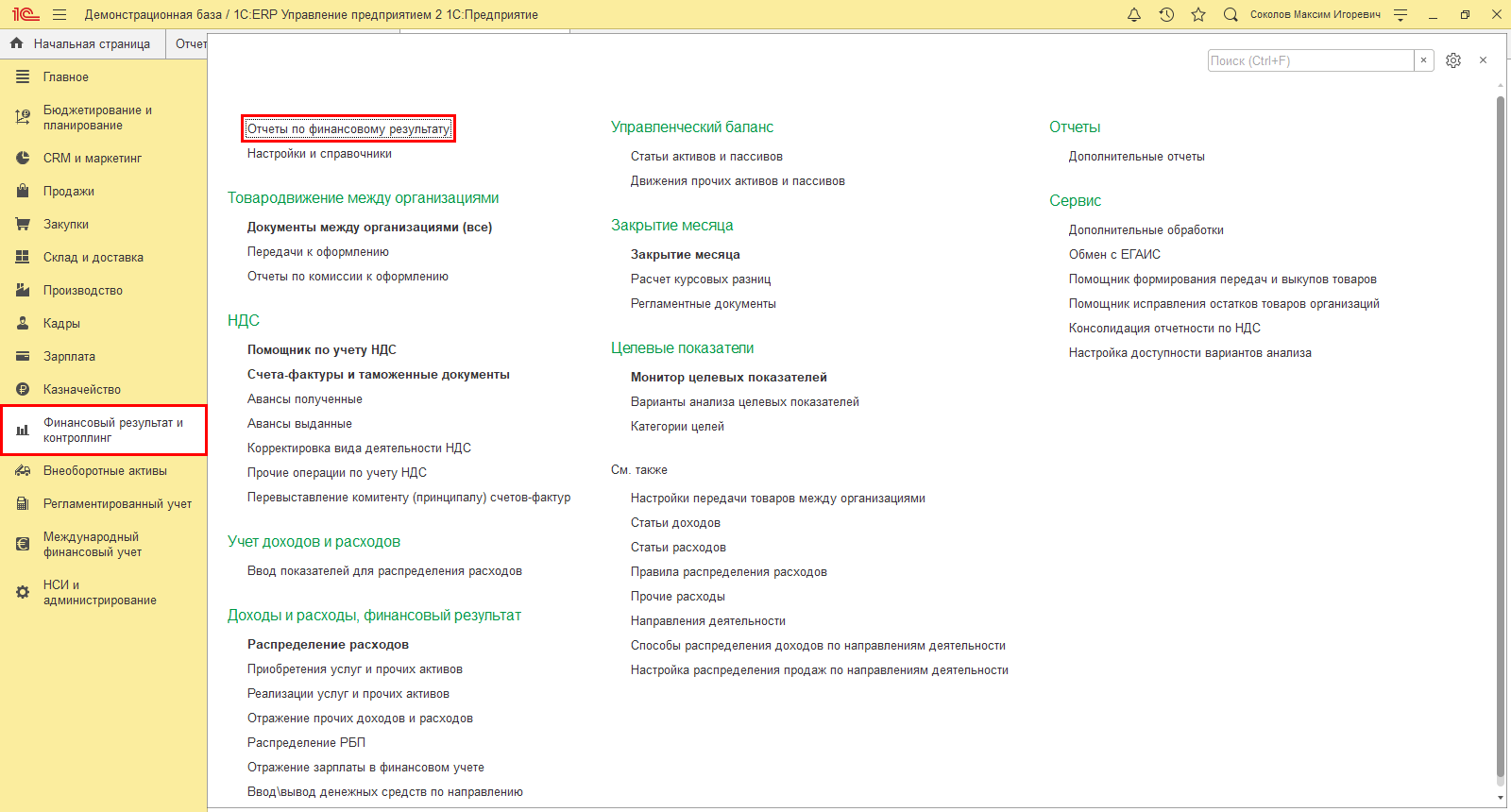

Чтобы получить данные в 1С:ERP, обратимся к разделу «Финансовый результат и контроллинг» — «Отчеты по финансовому результату».

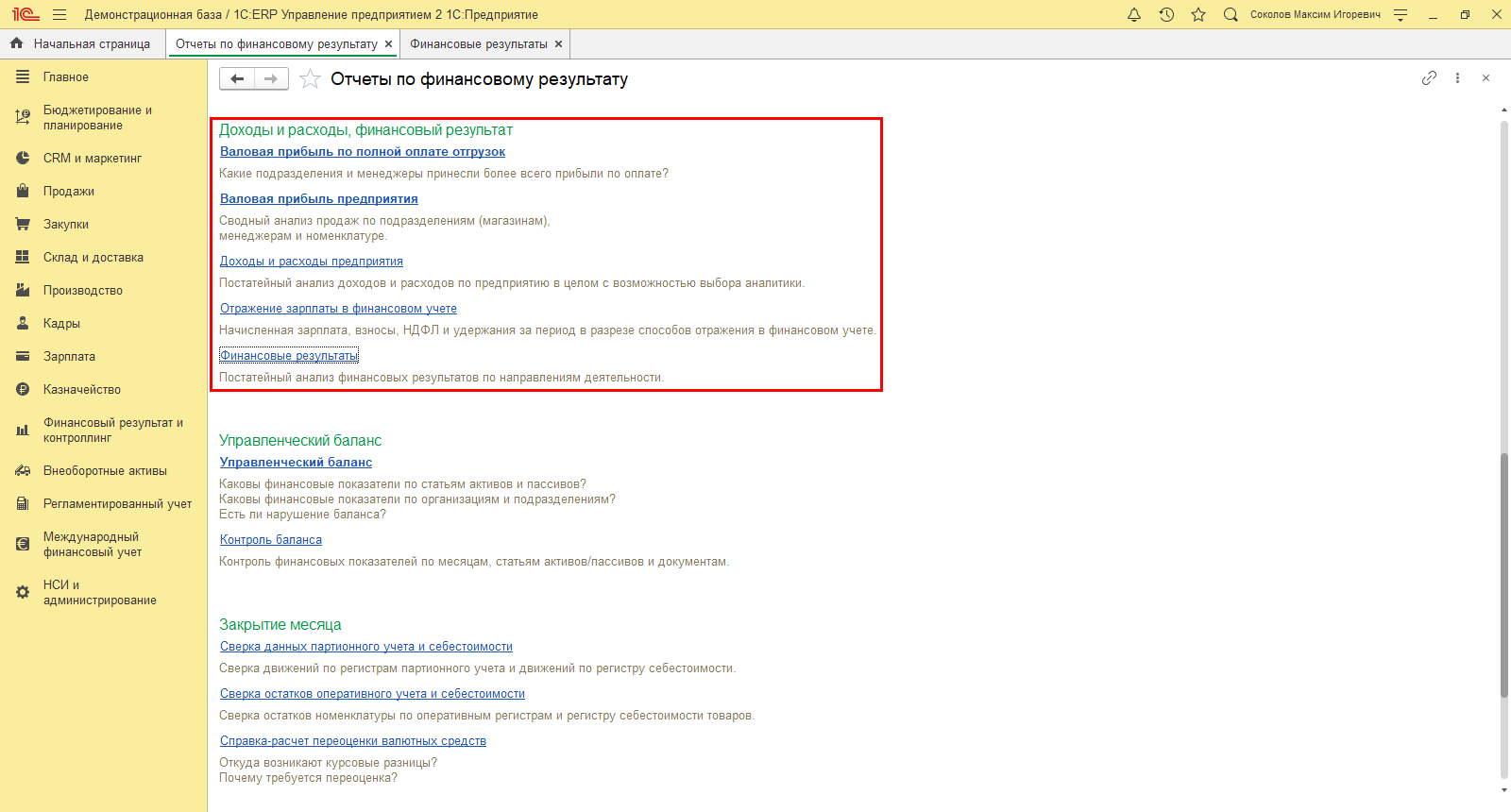

В блоке отчетов «Доходы и расходы, финансовый результат» выбираем отчет «Финансовые результаты».

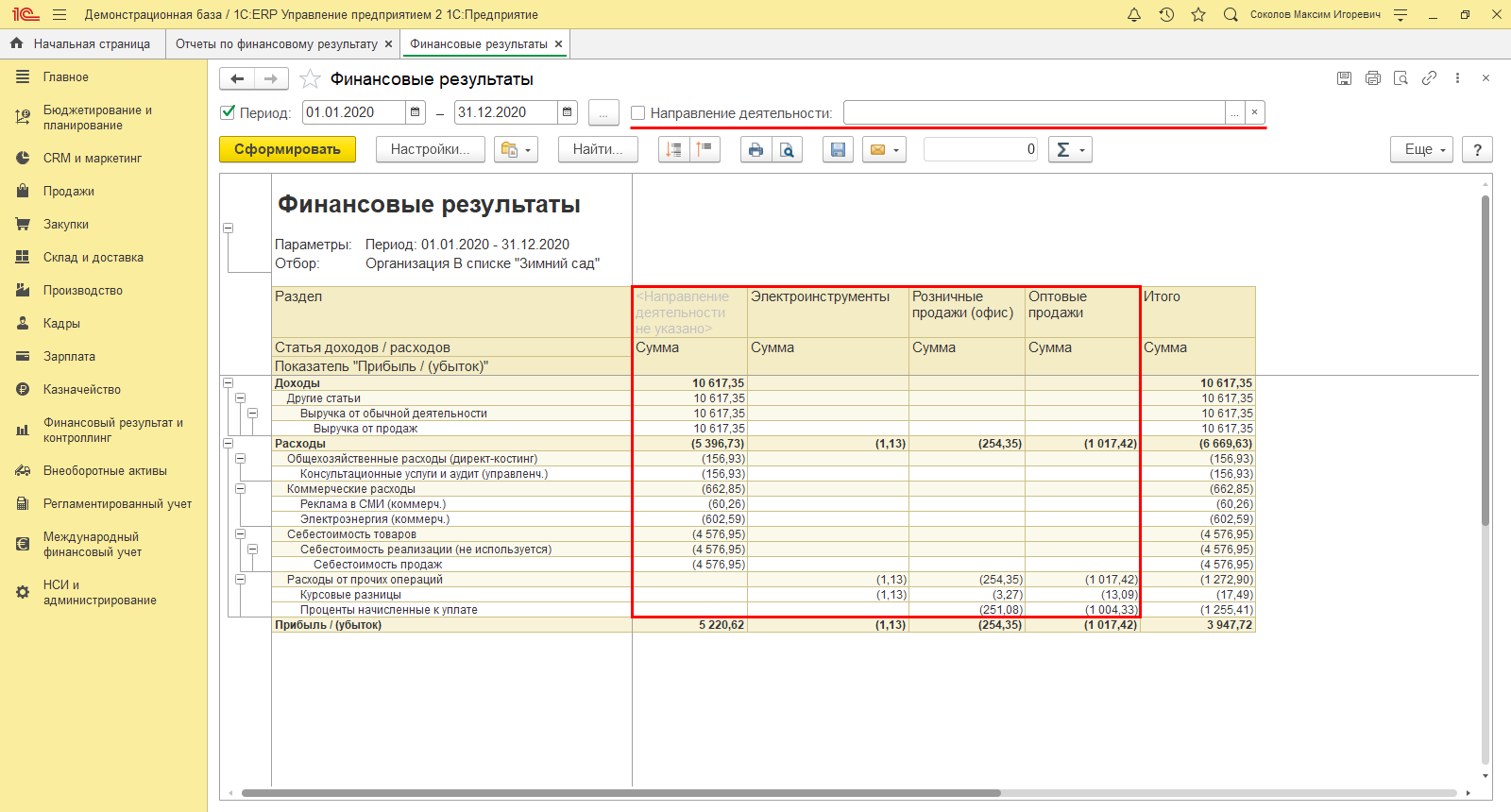

Отчет позволяет получить данные за определенный пользователем период в разрезе показателей, формирующих финансовый результат предприятия и оказывающих влияние на его рентабельность. Если учет ведется с детализацией и программа настроена в разрезе направлений деятельности, то пользователь без труда получит информацию в разрезе по этим направлениям.

На базе данных отчета пользователь может произвести и анализ воздействия ассортимента на рентабельность и ее колебания.

Ассортимент влияет на рост или уменьшение прибыли и, соответственно, на рентабельность предприятия. Чтобы понять, какое воздействие имеет ассортимент реализации на рентабельность, определяется доля (удельный вес) каждой группы (направления деятельности) в общем объеме продаж. После чего удельный вес каждой группы сравниваемого и текущего периода умножается на отчетную текущую рентабельность. Далее идет сравнение коэффициентов и выявляется влияние изменения структуры.

В зависимости от цели анализа – сравниваться может как рентабельность продукции, так и продаж. В первом случае прибыль соотносится с себестоимостью, а во втором – с выручкой от реализации.

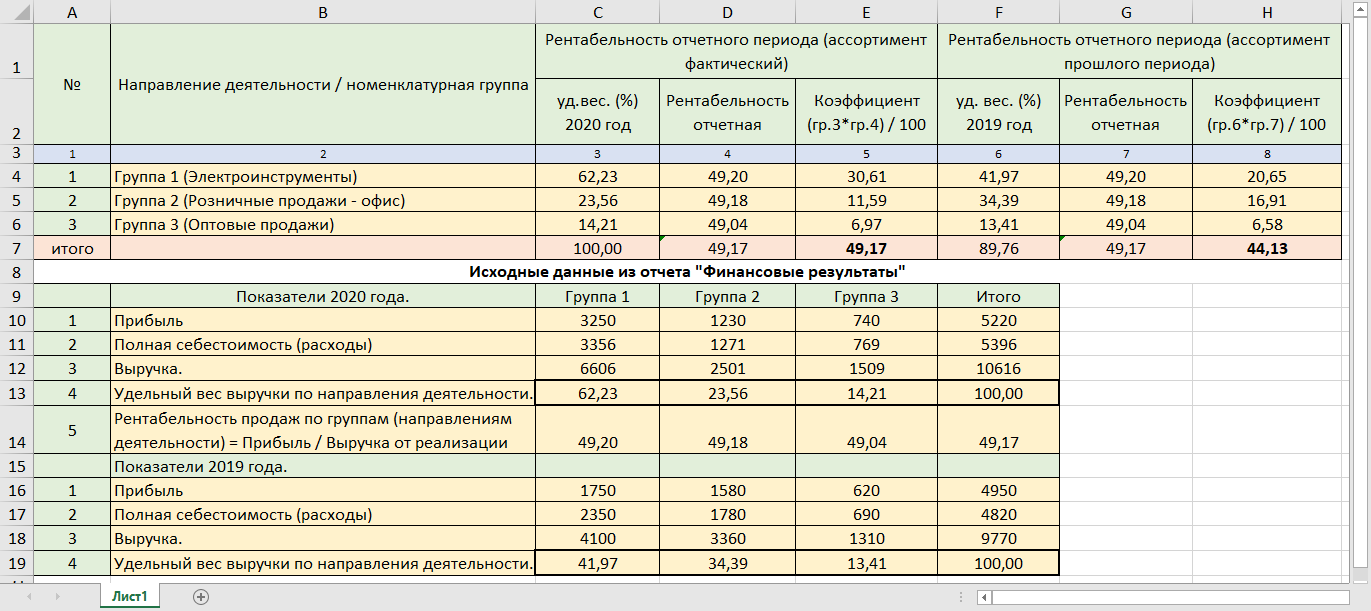

По данным программы 1С:ERP составим вспомогательную таблицу, в которой определим удельный вес выручки в разрезе направлений деятельности, и посмотрим, как изменение структуры повлияло на рентабельность ООО «Зимний сад».

Выполним расчет пошагово.

Шаг 1. Используя полученную из 1С:ERP информацию, определим удельный вес каждой группы в текущем (исследуемом) периоде. Для этого выручка каждой группы соотносится с общим объемом реализации. В таблице имеются данные о структуре реализации за исследуемый (2020 год) и предшествующий (2019 год) периоды – строка 4 и 5 таблицы исходных показателей. Эти данные для удобства перенесены в таблицу расчета – графа 3 и графа 6.

Шаг 2. Определим рентабельность продаж по каждой группе – строка 5 таблицы с исходными данными. Полученные цифры перенесены в таблицу расчета – графа 4 и 7. Рентабельность продаж по группам определяется аналогично расчету общей рентабельности продаж.

Так, рентабельность 2020 года по первой группе товаров (Электроинструменты) составила 49,20%, по второй и третьей – 49,18% и 49,04, соответственно. Общая рентабельность ООО «Зимний сад» в 2020 году составила 49,17%.

Если посмотреть на данные таблицы, видно, что доля выручки по группам немного изменилась по сравнению с прошлым годом. Как этот фактор повлиял на рентабельность, определим расчетным путем.

Шаг 3. Коэффициент, характеризующий рентабельность

К = Удельный вес группы * Рентабельность продаж группы (факт)

Рассчитанные коэффициенты отражены в графе 5 и 8 таблицы расчетов. Сумма рассчитанных коэффициентов показывает средний уровень рентабельности в текущем и прошлом периоде.

Рентабельность отчетного года по сравнению с предшествующим периодом увеличилась на 5,01% (49,17 – 44,16). Влияние данного фактора определено разностью показателей коэффициентов. Отсюда, изменение в структуре продаж привело к росту прибыли на 205,41 руб. Рассчитано, как выручка прошлого периода (4100 руб.) умноженная на 5,01% (4100*5,01/100).

Факторный анализ рентабельности в 1С:ERP

Таким образом, определив разницу между коэффициентами, мы получили колебание рентабельности и воздействие ассортиментных преобразований на прибыль.

Пример расчета можно посмотреть в таблице Excel – Влияние изменения структуры продаж на рентабельность, скачав по ссылке.

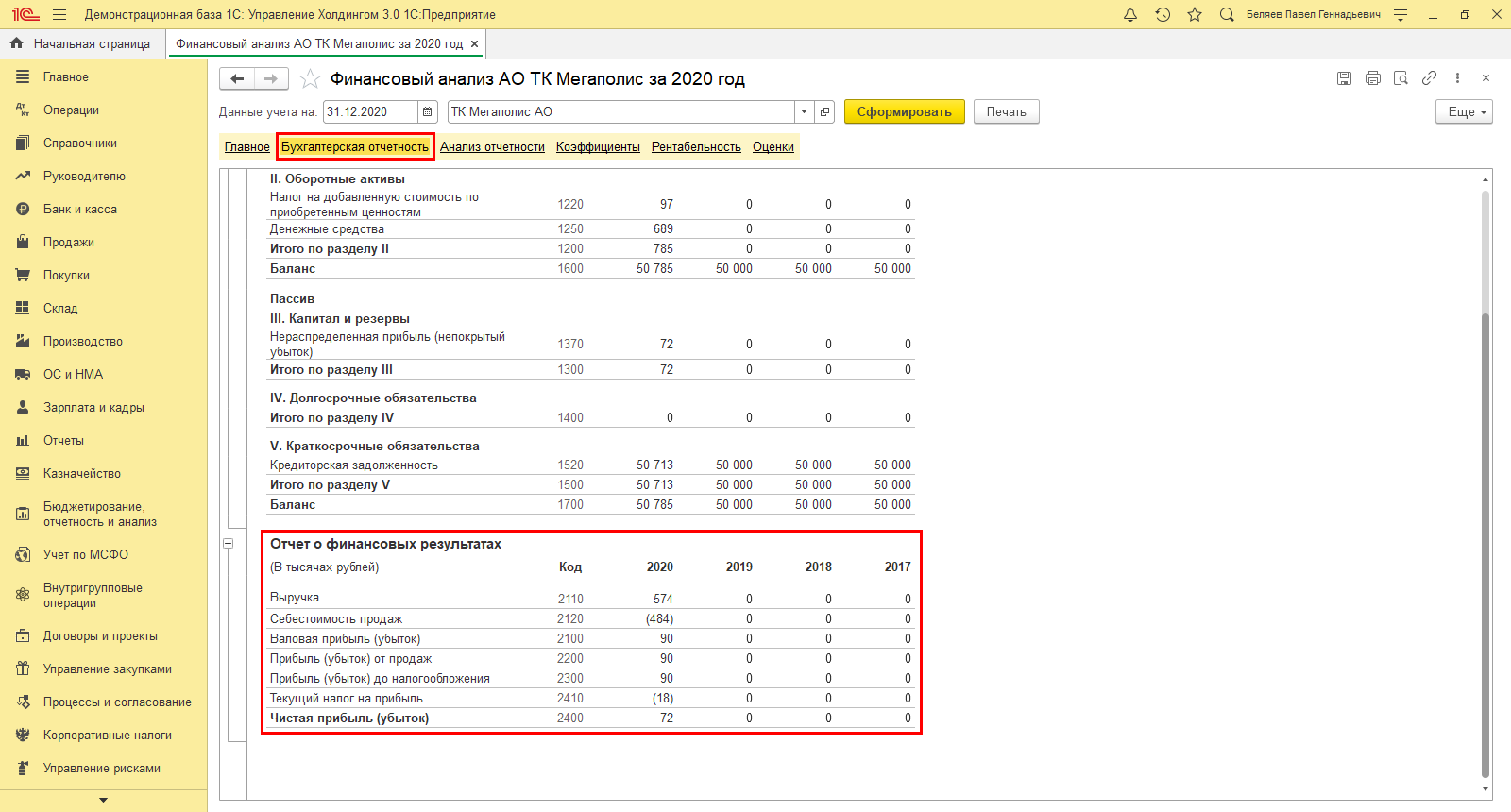

Данные для факторного анализа рентабельности в 1С:Управление холдингом

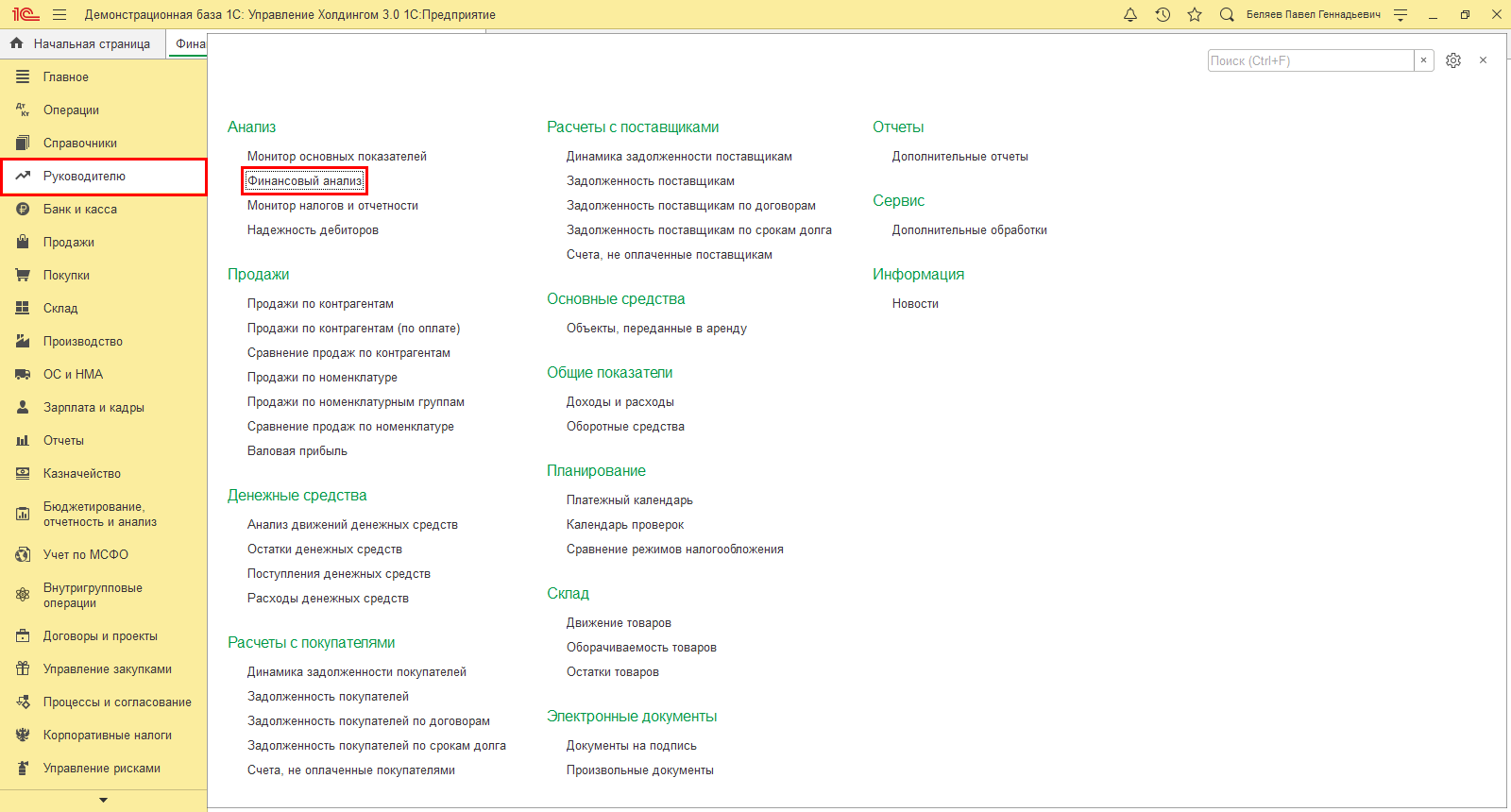

Для анализа показателей рентабельности данные в программе 1С:УХ можно получить в разделе «Руководителю» — «Финансовый анализ».

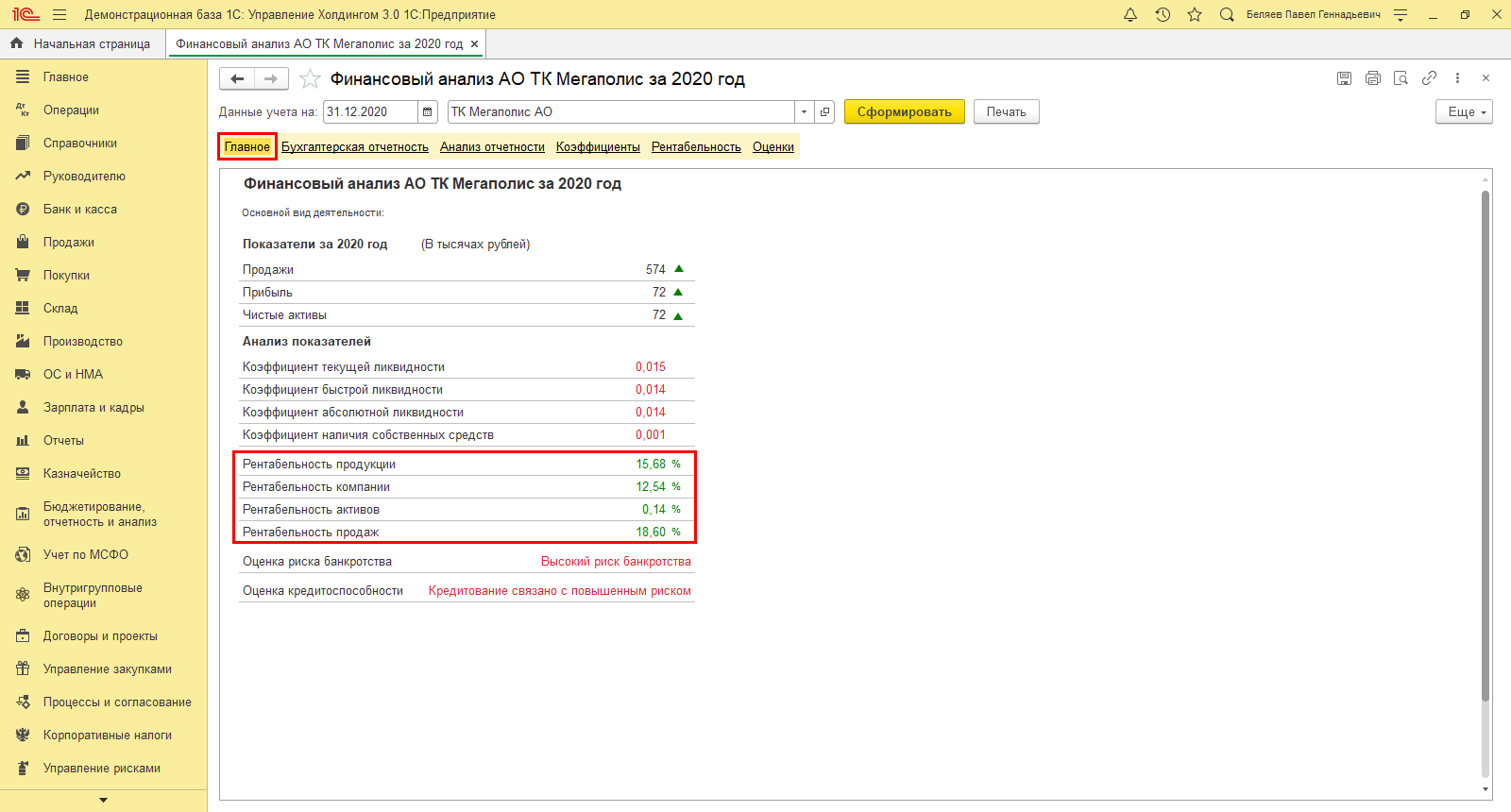

В разделе «Главное» указанного отчета представлены расчеты показателей рентабельности:

- продукции;

- компании;

- активов;

- продаж.

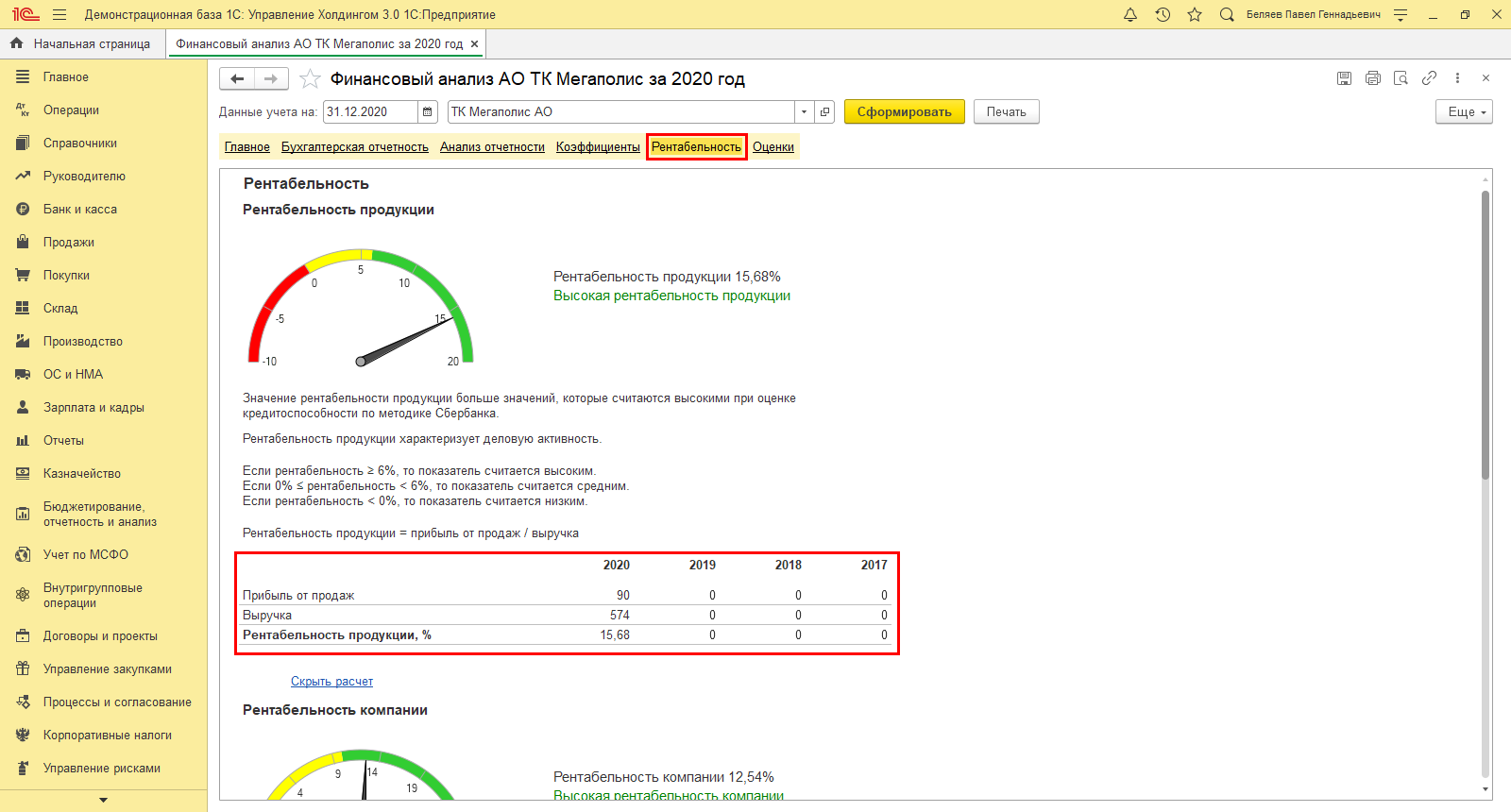

На закладке «Рентабельность», нажав гиперссылку «Показать расчет», увидим данные расчета рентабельности по годам, например, для расчета в части продукции прибыль от ее продаж и выручка.

В нашем примере использовалась информационная база демо-версии АО ТК «Мегаполис», потому не все данные имеются для анализа в таблице.

Используя данные таблицы, можно произвести факторный анализ изменения рентабельности. Более детальную информацию по показателям компании пользователь может получить в разделе «Бухгалтерская отчетность», в блоке «Отчет о финансовых результатах».

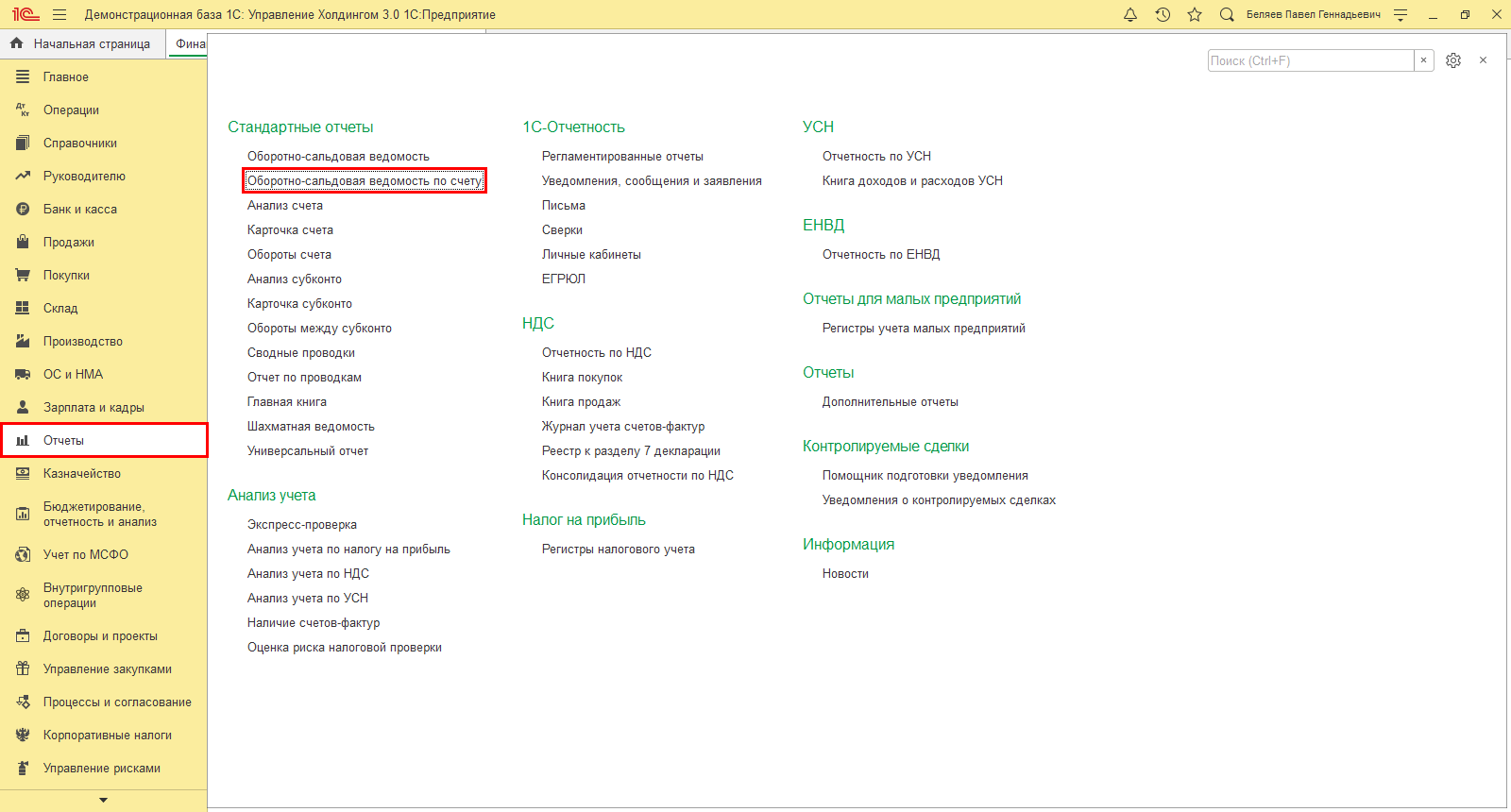

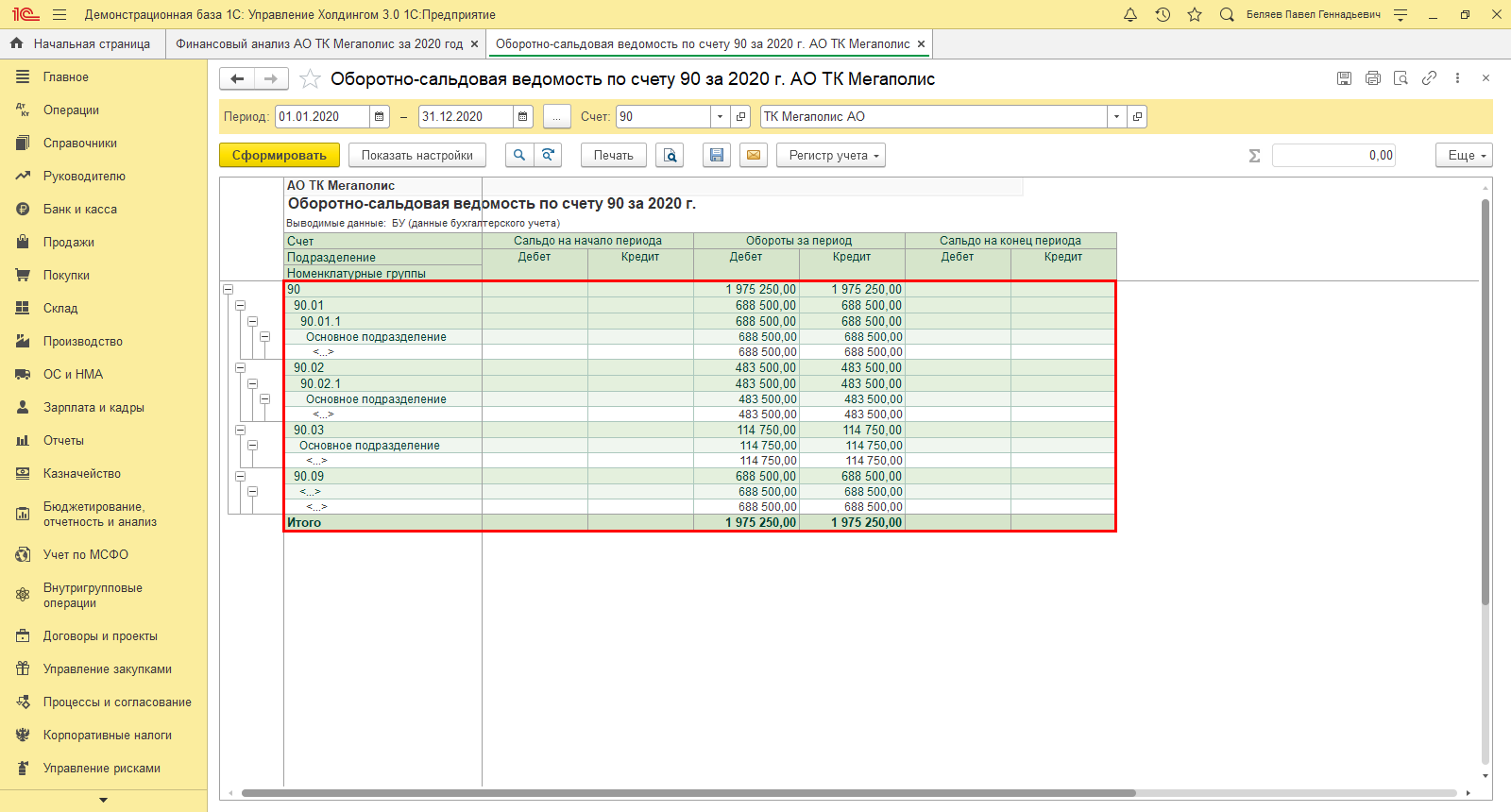

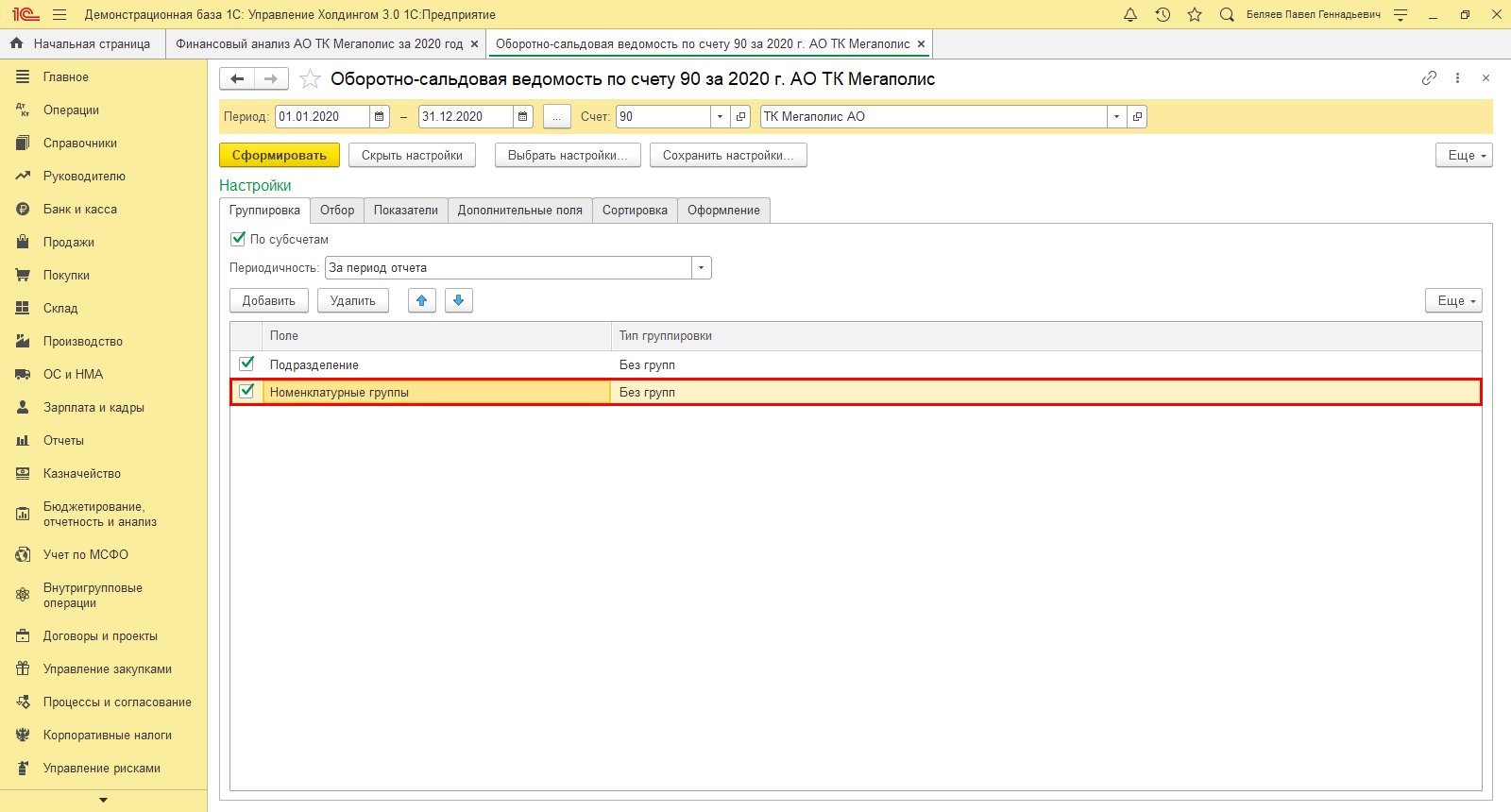

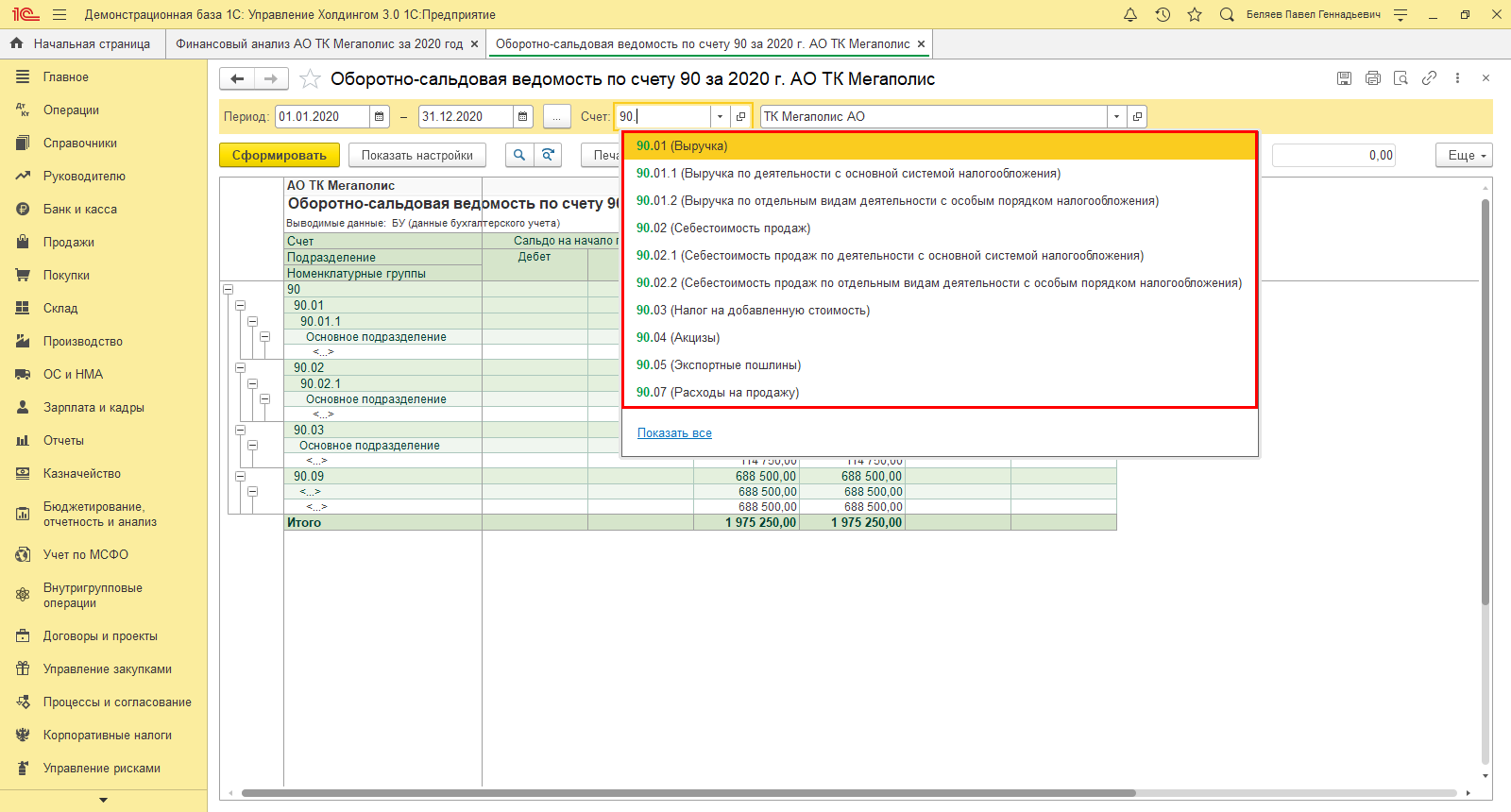

При желании произвести факторный анализ в разрезе номенклатурных групп пользователь 1С:УХ может получить данные из стандартного отчета «Оборотно-сальдовая ведомость по счету», 90 «Продажи».

Данные по субсчетам отразят информацию о выручке, себестоимости и прибыли от продаж компании.

При правильно организованной настройке учета можно получить детализацию в разрезе номенклатурных групп и провести более глубокий анализ с учетом изменения показателей в разрезе структуры выручки.

Для детального анализа можно сформировать отчет по отдельно выбранному счету, отражающему результат финансовой деятельности.

Факторный анализ рентабельности в 1С:Управление холдингом

Отчеты и инструменты 1С:ERP и 1С:УХ дают возможность пользователю выбирать информацию о финансовой деятельности и средствах предприятия, группировать данные по периодам, направлениям деятельности и т.п. На основе этих данных имеется возможность оценивать экономическую рентабельность, ориентируясь на различные показатели.

Используя вспомогательные инструменты программ 1С:ERP и 1С:УХ, пользователь может оптимизировать бизнес, определив «узкие места» развития и снизив необоснованные затраты, за счет чего увеличить доходы компании. Только детальный расчет влияния факторов на рентабельность, направит к принятию верных шагов в бизнесе и будет способствовать укреплению позиций организации на рынке.

Подберем программу 1С для автоматизации проведения факторного анализа

Что влияет на рентабельность продаж и как ее повысить

08.04.2021

Автор: Academy-of-capital.ru

Рейтинг:

|

(Голосов: 2, Рейтинг: 4.5) |

Из этого материала вы узнаете:

- Формула расчета рентабельности продаж

- Порог рентабельности продаж и его расчет

- Факторы, влияющие на рентабельность продаж организации

- Действенные способы повышения рентабельности продаж

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Для оценки того, что влияет на рентабельность продаж, нужно оперировать не только ее показателями. Деятельность предприятия сопряжена со многими факторами, каждый из которых может в той или иной степени изменять цифры прибыли. К примеру, для предприятий сельхозотрасли таким фактором может быть сезонность, а для стартапов – практическая неустойчивость спроса.

Игнорировать силу их воздействия нельзя, так как они помогают скорректировать стратегию продаж. О том, что влияет на рентабельность и как это можно использовать для более эффективной деятельности компании, расскажем далее.

Формула расчета рентабельности продаж

В первую очередь необходимо определиться с терминологией.

Рентабельность представляет собой один из экономических показателей, позволяющих определить эффективность использования ресурсов организации, которыми она обладает. Ресурсы бывают материальные, финансовые, природные, трудовые.

Проанализировать рентабельность компании можно, только зная ее коэффициенты за несколько периодов. Определить их несложно. Достаточно просто разделить сумму прибыли на величину активов и потоков, которые ее образуют. В ситуации, когда показатели рентабельности увеличиваются, можно говорить о прибыльности бизнеса. В противном случае речь идет об убыточности предприятия, и требуется разработка мер по увеличению показателя.

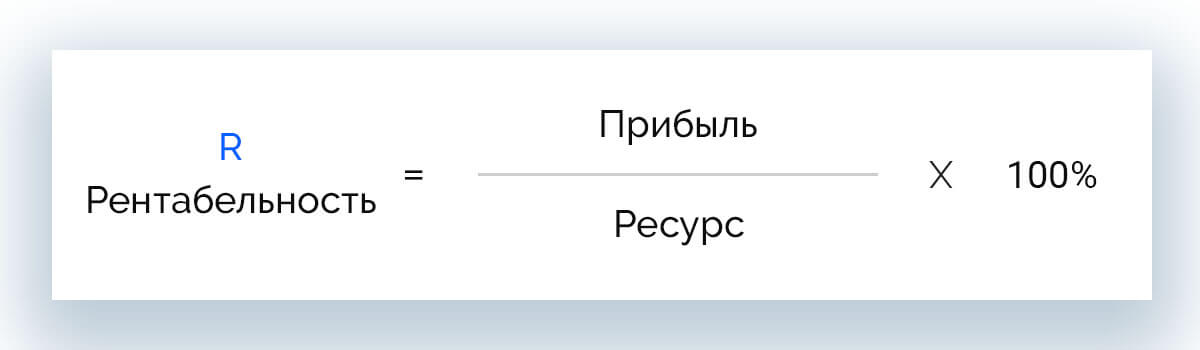

Формулу рентабельности в самом простом варианте можно записать следующим образом:

Прибыль / все затраты на создание продукции * 100 %.

Допустим, выручка предприятия за отчетный период равна 20 000 рублей, расходы — 4000 рублей. Определяем размер прибыли: 20 000 — 4000 = 16 000 рублей. Рентабельность равна 16 000 / 4000 * 100 % = 400 %.

Определение рентабельности позволяет:

- прогнозировать прибыль. Имея показатели рентабельности за предыдущие периоды, можно с большой вероятностью предсказать величину прибыли в будущем месяце/году;

- доказать целесообразность участия в инвестиционном проекте. В ситуации, когда компании необходимо привлечь стороннего инвестора, определение рентабельности играет решающую роль. Именно этот показатель рассматривается в первую очередь, поскольку дает возможность будущему инвестору рассчитать доход от участия в проекте. Для этого ему достаточно знать, какая сумма будет вложена, и средний показатель рентабельности организации;

- сопоставить свои показатели с результатами конкурентных фирм. Рассмотрим пример. У предприятия, отшивающего джинсы, появляется новый конкурент. Проанализировав ряд экономических показателей (затраты, рентабельность и т. д.) и цен конкурента, собственник организации сможет рассчитать тот минимальный уровень цен на продукт, который позволит ему занять лидирующее положение на рынке. Главное не переусердствовать, поскольку необходимо сохранить прибыль, а не разориться;

- провести достоверную оценку рыночной стоимости компании в том случае, когда необходимо ее продать. Рентабельность, наряду с ликвидностью, является ключевым показателем, определяющим цену организации. Фирма с высоким уровнем рентабельности рассматривается как прибыльная и успешная. Соответственно, и стоимость такой организации будет значительно выше, чем у компании с более низкими показателями.

Не стоит считать рентабельность, если ваша компания существует меньше двенадцати месяцев. Это нецелесообразно, поскольку на оборот первоначально авансированного капитала требуется не один год.

Основываясь на размере рентабельности продаж, собственники бизнеса могут определить долю прибыли в выручке компании. Нельзя оценивать эффективность организации исходя только лишь из показателей рентабельности. Бывают ситуации, когда выручка фирмы растет, но параллельно с ней растут и ее расходы. Тогда компания рискует получить убытки. В случаях же снижения выручки с одновременным сокращением издержек нередко можно достичь роста прибыли.

Высокая рентабельность продаж свидетельствует о том, что собственники бизнеса эффективно управляют расходами компании или реализуют свой продукт по цене, превышающей стоимость его производства в несколько раз. А это значит, что ими выбрана правильная ценовая политика, а баланс между затратами и доходами соблюден.

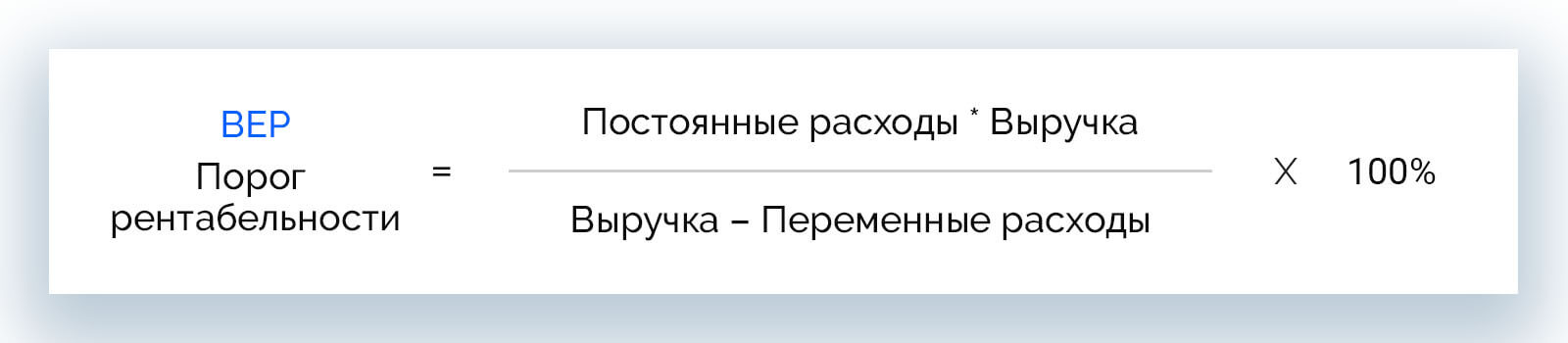

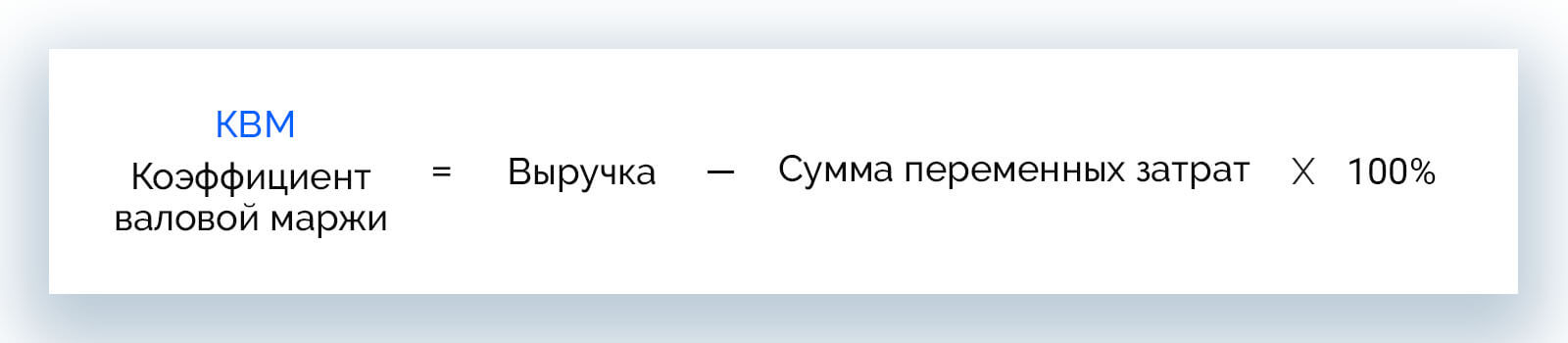

Порог рентабельности продаж и его расчет

В экономике существует еще один показатель, характеризующий рентабельность бизнеса. Это порог рентабельности, или так называемая точка безубыточности. Она определяется как объем товара, который компания должна продать, чтобы компенсировать все понесенные для его создания расходы. Организация, находящаяся на пороге рентабельности, не получает прибыли, но при этом не несет убытки.

Чтобы определить точку безубыточности, необходимо знать величину совокупных расходов компании и ее выручку за анализируемый период. Совокупные расходы включают в себя постоянные затраты организации (не зависят от количества производимой продукции) и переменные (зависят от количества выпускаемого продукта). Первая группа затрат существует всегда, даже если работа предприятия остановилась. К ней относят плату за аренду помещения, амортизацию станков, налоговые платежи, зарплату руководящему составу и вспомогательному персоналу (бухгалтерам, уборщикам) и др.

Вторая группа включает в себя плату за оказание компании транспортных услуг, расходы на электроэнергию, на покупку сырья и материалов, на приобретение запчастей для оборудования, сдельную заработную плату рабочим и т. д.

- Классическая формула расчета рентабельности продаж:

ROS = (NP / TP) x 100 %,

где NP (net profit) — чистая прибыль, TP (total profit) — общая выручка от реализации товара.

Рассчитав рентабельность продаж по этой формуле, собственник бизнеса получит представление об эффективности ведения деятельности в количественном выражении. Допустим, показатель рентабельности фирмы равен 40 %. Это значит, что ее настоящая прибыль составляет 40 копеек с одного заработанного рубля. Эти деньги предприниматель может смело инвестировать.

Данный показатель не поможет бизнесмену выявить узкие места в деятельности компании и найти пути их устранения.

- Формула определения рентабельности продаж по валовой прибыли:

ROS(вп) = (GP / TP) x 100 %,

где GP (gross profit) — валовая прибыль, TP (total profit) — выручка от продаж.

Коэффициент используется для анализа динамики результатов и их сопоставления с цифрами конкурентов. При стабильном росте коэффициента, когда его величина выше, чем у аналогичных фирм, можно утверждать, что руководство компании грамотно управляет своим бизнесом и использует прогрессивные методики в своей деятельности.

- Формула расчета исходя из бухгалтерской прибыли:

ROS(бп) = (EBITDA / TP) x 100 %,

где EBITDA (Earnings before interests and taxes) — прибыль до вычета налогов и процентов по кредитам, TP (total profit) — выручка от продаж.

Позволяет проанализировать деятельность компании без учета влияния на нее кредитов, заемных средств и налоговых платежей. Показатель необходим для сравнения разных фирм.

Нельзя говорить о единых нормах этого показателя для всех компаний. Они относительны и зависят от вида бизнеса, стадии его развития, величины рынка и т. д. Приблизительно используются следующие цифры:

- от 1 до 5 % — низкая рентабельность;

- от 5 до 20 % — средняя рентабельность (компания функционирует стабильно);

- от 20 до 30 % — высокая рентабельность (организация работает эффективно).

Если показатель равен или меньше нуля, значит, фирма убыточна и в любой момент может обанкротиться.

Показатель используется для:

- оценки окупаемости проекта, целесообразности вложения в него денежных средств;

- выявления необходимости в расширении продуктовой линейки, масштабирования производства, внедрения новых технологий;

- определения слабых мест производства, способов их ликвидации;

- планирования продаж продукции исходя из текущего состояния бизнеса и желаемых показателей;

- определения минимального объема выручки (объемов продаж), при котором предприятие гарантированно не получит убытки.

Факторы, влияющие на рентабельность продаж организации

Основными факторами, оказывающими влияние на величину рентабельности, являются те, которые связаны с размером затрат, товарным ассортиментом и ценами.

Что влияет на рентабельность продаж?

- Рост затрат, опережающий рост выручки. При таком положении дел рентабельность снижается. Это происходит при снижении цен, смене ассортимента и увеличении расходов.

- Сокращение объемов выручки, опережающее снижение затрат. В этом случае рентабельность предприятия падает. Такое возможно при уменьшении количества продаж.

Другими словами, рентабельность снижается в тех случаях, когда размер выручки уменьшается, а расходы увеличиваются. Снижение цен, увеличение норм затрат и уменьшение ассортимента напрямую влияют на рентабельность.

Сложно сказать, что не влияет на рентабельность продаж. К таким факторам однозначно не относятся:

- тип организации и ее размер;

- маркетинговая стратегия фирмы;

- экономическая ситуация;

- финансовые результаты;

- источники финансирования;

- налоговая политика компании.

Действенные способы повышения рентабельности продаж

Прежде чем приступить к разработке стратегии, направленной на повышение рентабельности организации, необходимо выявить причины ее падения. Это могут быть: кризисные явления в экономике, снижение покупательной способности клиентов, высокая конкуренция, недостаточная компетенция сотрудников, отсутствие необходимых технологий, высокие издержки.

- Повышение цен

Для того чтобы поднять объем выручки, собственники бизнеса нередко идут на повышение цен на свой продукт. Это оправданно лишь в том случае, когда в стране нет кризиса и покупательский спрос постоянен. Если состояние отдельного рынка и экономики в целом нестабильно, если лояльность потребителя недостаточно высока, а конкуренция большая, то этот метод не принесет ожидаемого результата.

Сергей Азимов убойные фишки в продажах!

- Сокращение издержек

Низкая окупаемость свидетельствует о наличии больших издержек, связанных с производством и реализацией товара. Целесообразно их сократить. Для этого можно уменьшить количество персонала, оптимизировать логистическую цепочку, перестроить производство. Тогда компания сможет снизить расходы и сохранить своих клиентов.

- Снижение стоимости закупки

При росте стоимости сырья у постоянных поставщиков стоит инициировать поиск новых контрагентов, уровень цен которых позволит снизить (или хотя бы сохранить) стоимость производимого продукта. При этом качество сырья не должно снижаться.

- Увеличение доли перспективных продуктов

Проанализировав продуктовую линейку, можно выявить самые перспективные и самые убыточные направления. Усилия предприятия необходимо сконцентрировать на том ассортименте, который пользуется неизменным спросом и приносит наибольшую прибыль.

- Рекламная кампания

В ситуациях, когда снижение рентабельности обусловлено уменьшением покупательского спроса, необходимо разработать (пересмотреть) маркетинговую стратегию организации. Можно использовать недорогие методы продвижения товара: предоставить скидки постоянным клиентам, использовать различные акции. Грамотно выстроенная стратегия продвижения окажет положительное влияние на размер прибыли.

- Мотивация сотрудников

Количество проданного товара зависит от компетенции и заинтересованности сотрудников отдела продаж. Следовательно, они должны быть правильно замотивированы. Внедрение сдельной оплаты, выплата стимулирующих премий, бонусы – все это позволит увеличить объемы реализации.

- Улучшение сервиса

Несомненно, качественный сервис ведет к росту продаж. Потребитель, получающий хорошее обслуживание, всегда остается верен компании, лоялен к ней. Если фирма ставит своей целью увеличение объемов реализации, ей необходимо стать более клиентоориентированной. Для этого можно внедрить бесплатную доставку, предложить различные бонусы и т. д.

Не стоит вносить корректировки в работу бизнеса наобум. Необходимо всесторонне проанализировать деятельность компании, изучить циклы производства, каналы сбыта и на основе полученной информации разработать грамотный и эффективный план развития бизнеса.

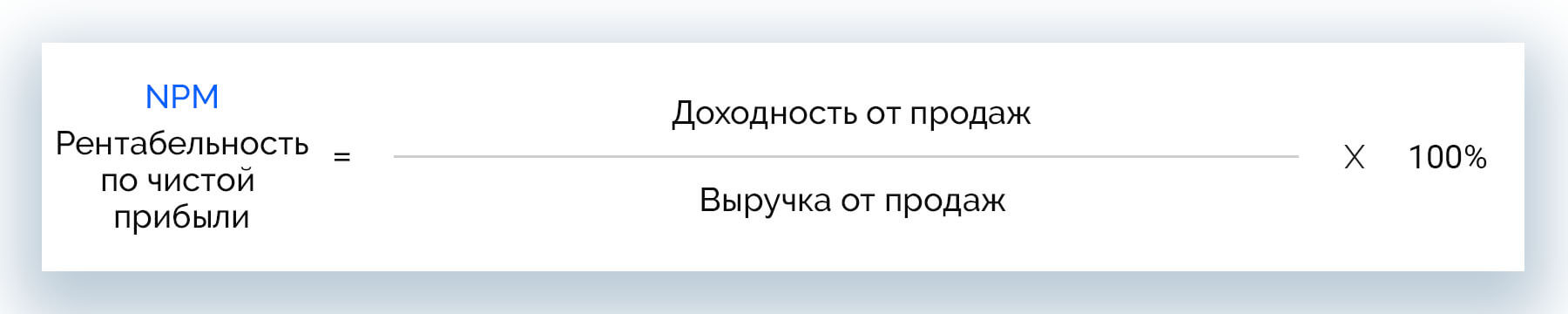

Подведем итоги. Рентабельность продаж (ROS) — это универсальный показатель, с помощью которого можно определить прибыльность и доходность компании. Для расчета используются различные виды прибыли: валовая, операционная, чистая. Роста показателя можно добиться путем снижения стоимости изготовления продукта или с помощью проведения рекламной кампании, увеличивающей объем продаж.

Рентабельность активов снизилась. Что повлияло сильнее: недобор по прибыли или снижение эффективности использования имущества? Себестоимость выросла. Что тому виной: увеличение материальных трат, рост зарплаты или иное? Для ответа на такие вопросы проведите факторный анализ. В статье рассказали о его этапах и показали примеры. Сможете скачать Excel-расчетчик, чтобы провести аналогичные вычисления по своим данным.

Факторный анализ: что это и зачем нужен

Факторный анализ – это оценка влияния одних показателей на другие. Например, вы хотите узнать причину снижения финансового результата. Для этого нужно посчитать, какое воздействие на него оказали доходы и расходы. Или вам важно понять, почему просела рентабельность собственного капитала. Тогда исследуйте, какой вклад в процесс внесли прибыль на рубль активов и структура пассивов.

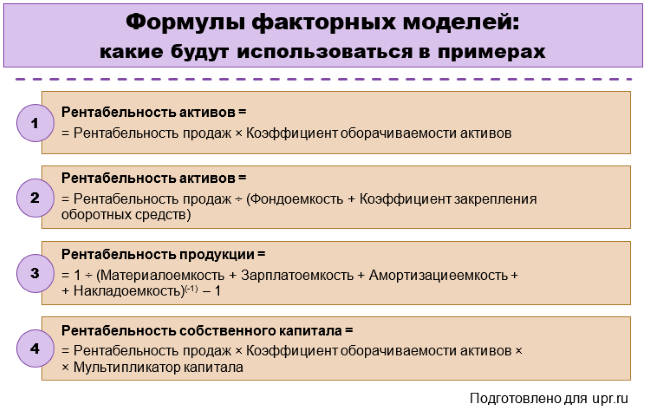

Предлагаем скачать Excel-файл. В него встроили четыре формулы для анализа рентабельности активов, продукции и собственного капитала.

Вот три вопроса, ответы на которые понадобятся, чтобы провести подобные расчеты.

Первый. Что такое факторная модель.

Это формульная взаимосвязь между основным показателем, который вы анализируете, и теми, что на него влияют.

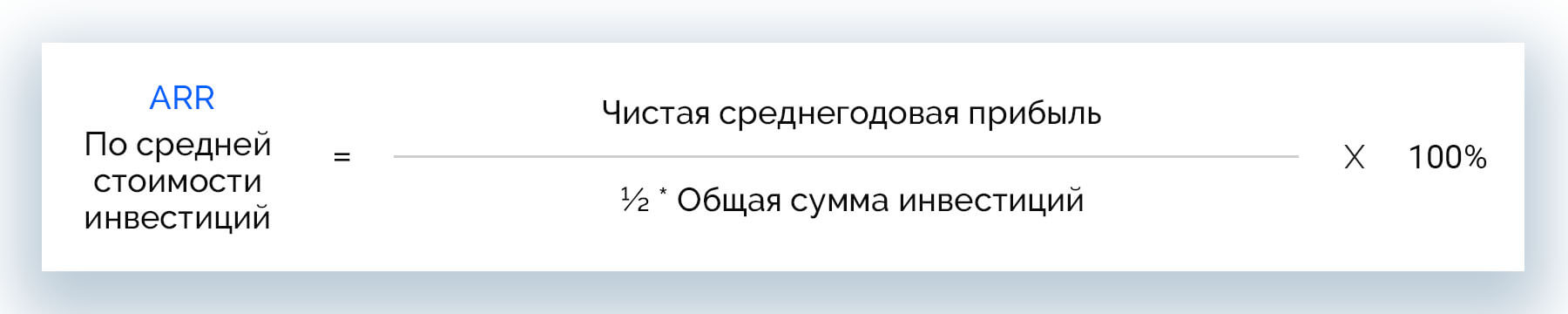

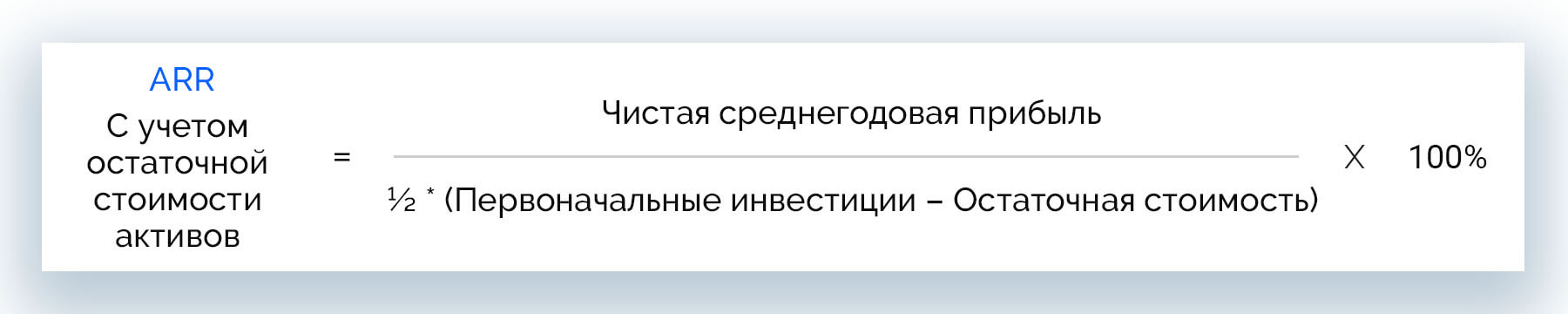

Откуда ее взять? Есть готовые варианты. К примеру, факторные модели DuPont для рентабельности активов и собственного капитала. Вот они:

Рисунок 1. Факторные модели DuPont для рентабельности активов и собственного капитала

Можно составить зависимость самим. Иногда это несложно. Особенно, если отталкиваться от базовой формулы расчета показателя. Приведем два простых примера, основанных на таком подходе:

Рисунок 2. Примеры факторный моделей

Условимся называть искомое значение в формулах «результатом», а прочие показатели «факторами».

Второй. Почему иногда универсальной зависимости между результатом и факторами нет.

Потому что есть два типа факторного анализа:

- детерминированный;

- стохастический.

Примеры, которые привели выше, относятся к первому варианту. Их особенность в том, что взаимосвязь между показателями однозначна и работает для любой организации. Допустим, чистая прибыль выросла в два раза при неизменном значении выручки. Значит, рентабельность продаж тоже увеличится в два раза. По-другому не бывает.

Стохастический вариант предполагает: зависимость между результатом и факторами есть, но одинаково определить ее для всех компаний не получится. Например, индексация зарплаты способна поднять производительность труда работников. Но как соотносятся проценты повышения? Если заложим в расходы двукратный рост оплаты труда, то на сколько именно увеличится людская отдача? Для каждой организации ответ свой. Более того, он свой даже для одного и того же предприятия, но в разные месяцы и годы.

Чтобы не усложнять, далее в статье все сведем только к детерминированным зависимостям.

Третий. Как посчитать влияние факторов на результат.

Для этого есть специальные методы. К примеру, метод цепных подстановок, абсолютных и относительных разниц. Это не полный перечень. Но знать все необязательно. В следующих частях материала расскажем теорию про два основных подхода и покажем примеры использования.

Модели и методы факторного анализа

Начнем с видов моделей. Они – это форма взаимосвязи между факторами. Выше приводили примеры, где показатели складывались, перемножались или делились один на другой. Это и определяет вид. Смотрите на схеме четыре возможных варианта.

Рисунок 3. Модели факторного анализа: какие бывают

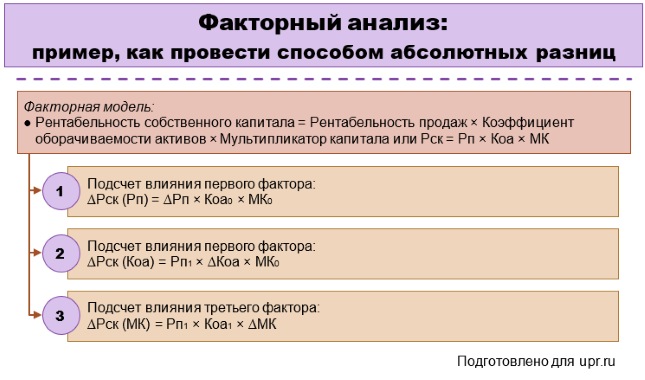

Теперь расскажем про методы. То есть про то, как посчитать влияние факторных показателей на результирующий. Остановимся на двух подходах:

- цепные подстановки;

- абсолютные разницы.

Первый вариант хорош своей универсальностью. Подойдет для модели любого типа.

Второй отличается чуть большей простотой вычислений, однако используется с ограничениями. Пригодится, когда анализируете мультипликативные модели или смешанные мультипликативно-аддитивные.

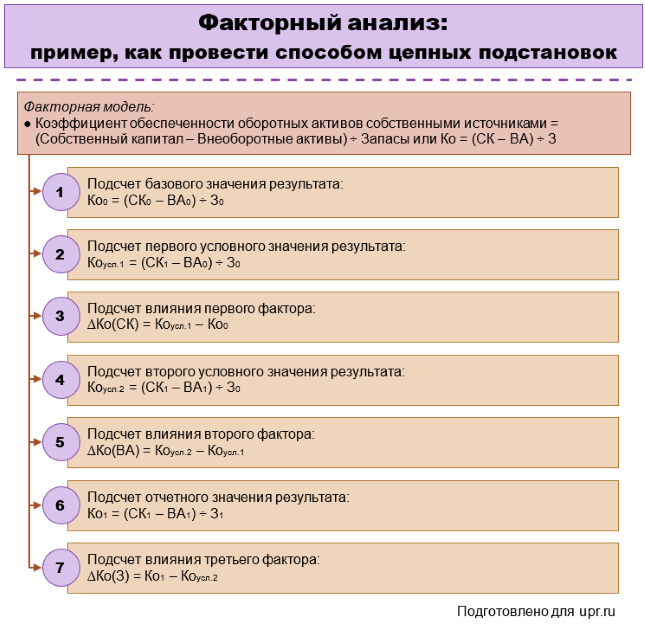

Схема действий для цепных подстановок такая:

- сначала подставляете в формулу значения базового периода. Так делаете для факторов и результата. Базовый период обозначим индексом 0. Это тот, что самый ранний по времени. Например, для факторного анализа изменений за 2020-2021 гг. цифры из 2020 г. – базовые;

- затем считаете первое условное значение результата. Для этого у первого фактора базовое значение меняете на отчетное. Индекс поменяется с нуля на единицу. Отчетные цифры – это величины из последнего по времени периода. В примере выше – из 2021-го;

- из полученного первого условного результата вычитаете базовый. Так находите влияние первого фактора;

- вычисляете второй условный результат. Для этого работаете со следующим фактором в модели – меняете его цифру с базовой на отчетную. Заметьте: первый фактор так и остается отчетным, его не трогаем;

- считаем разницу между вторым и первым условными результатами. Она показывает силу воздействия второго фактора;

- повторяем процесс до тех пор, пока все факторы в модели не окажутся с отчетными значениями.

Вот как это выглядит на практике:

Рисунок 4. Факторный анализ методом цепных подстановок: пример

Немного пояснений к схеме:

- значения результата называются условными потому, что в реальности компания их не достигает. Они нужны только для подсчета факторного влияния;

- условных значений на единицу меньше, чем факторов. В примере использовали трехфакторную модель. Условных результатов вышло два;

- главное – не перепутать что из чего вычитать. Сначала из первого условного вычитаем отчетную величину. Затем из второго – первое, из третьего – второе и т.д. Идем словно по цепочке от последнего к предыдущему. Отсюда и название подхода;

- для проверки правильности расчета сложите все факторные влияния. Сумма должна сравняться с изменением результата за анализируемый период. Если не получается, значит, закралась ошибка;

- главный недостаток метода – так называемый неразложимый остаток. Это взаимное влияние факторов друг на друга. Выражается в том, что оценка воздействия последнего фактора в модели всегда завышена. Причем, если поменять порядок смены базовых значений на отчетные, то станет иной и величина влияния. Например, если бы сначала меняли значения З, а не СК, то получили бы другие цифры. Это не ошибка. Это особенность, с которой в рамках цепных подстановок ничего не сделать. Если нужна повышенная точность, тогда используйте интегральный или логарифмический методы факторного анализа.

Но для них выше сложность реализации.

А вот этапы для способа абсолютных разниц:

- рассчитайте влияние первого фактора. Для этого включите в формулу его абсолютное изменение. Обозначим эту величину значком ∆. Считается как разница между отчетным и базовым значениями. Все остальные факторы должны быть с базовыми цифрами;

- определите воздействие второго фактора. Включайте в формулу его абсолютное изменение ∆. Фактор, который стоит слева от него в модели, берется с отчетным значением. Те, что находятся справа, пойдут с базовыми;

- повторите вычисления для третьего и последующих факторов, если они есть. Логика та же. Фактор, чье влияние оцениваем, включается как ∆. Стоящие от него слева как отчетные. Находящиеся справа как базовые.

Чтобы было понятнее, подготовили схему.

Рисунок 5. Факторный анализ показателя методом абсолютных разниц: пример

Согласитесь, этот подход проще, чем цепные подстановки. Все бы с ним хорошо, если бы не упомянутое выше ограничение в применении по типам моделей.

Хотя запутаться в подобных расчетах негде, однако есть смысл сделать проверку. Сложите все факторные влияния и сравните полученное с абсолютным изменением результата за период. Если сходится, значит, все правильно.

Как провести факторный анализ: пример

Теперь закрепим написанное расчетами для реальной компании. Понадобится ее финансовая отчетность. А еще нужно определиться с моделями.

Будем основываться на цифрах из баланса и отчета о финансовых результатах за 2021 г. для ПАО «КАМАЗ». Воспользуемся четырьмя факторными моделями. Их формулы показали на схеме. Первая и последняя – это простая и расширенная формулы DuPont.

Рисунок 6. Формулы факторный моделей, которые используются в примерах

Анализируем рентабельность активов по двухфакторной модели

Исходные данные и расчетные значения свели в таблицу. Так как модель мультипликативная, то применили способ абсолютных разниц.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

Исходные данные: |

|||

|

– активы на начало года |

179 083 |

188 522 |

× |

|

– активы на конец года |

188 522 |

212 292 |

× |

|

– выручка |

160 816 |

185 868 |

× |

|

– чистая прибыль (убыток) |

-1 546 |

1 545 |

× |

|

Расчетные значения: |

|||

|

– рентабельность (убыточность) активов (Ра), % |

-0,84 |

0,77 |

1,61 |

|

– рентабельность (убыточность) продаж (Рп), % |

-0,96 |

0,83 |

1,79 |

|

– коэффициент оборачиваемости активов (Коа), ед. |

0,87 |

0,93 |

0,05 |

|

Факторное влияние на рентабельность активов, %: |

|||

|

– рентабельности продаж ∆Ра(Рп) = ∆Рп × Коа0 |

1,57 |

× |

|

|

– оборачиваемости активов ∆Ра(Коа) = Рп1 × ∆Коа |

0,04 |

× |

|

|

– суммарное ∆Ра = ∆Ра(Рп) + ∆Ра(Коа) |

1,61 |

× |

Суммарное влияние факторов 1,61 соответствует абсолютному изменению рентабельности активов за 2019-2020 гг. Значит, ошибки в расчетах нет. Есть смысл перейти к анализу цифр. Вот краткие выводы:

- за год предприятие ушло от убыточности активов к их рентабельности. В чем главная причина? Во влиянии рентабельности продаж. За счет нее показатель прирос на 1,57%. Она характеризует, сколько чистого финансового результата содержится в одном рубле выручки. Когда увеличивается, это означает: доходы компании прирастают быстрее, чем расходы. Так происходит за счет оптимизации последних, грамотной ценовой политики, стабильного спроса на продукцию предприятия;

- оборачиваемость ресурсов тоже внесла положительный вклад в изменение рентабельности активов. Правда, он в разы меньше – 0,04. Выходит, с точки зрения управления имуществом предприятию есть куда расти. В 2020-м прирост выручки с каждого рубля, вложенного в активы, оказался всего 5 копеек. Отлично, что он был. Однако, возможно, стоит поискать резервы для дальнейшего улучшения ситуации.

Анализ по первой модели рассказал о трех особенностях функционирования компании:

- в 2020-м она попала в зону чистой прибыли за счет оптимального соотношения между совокупными доходами и расходами;

- в этом же году немного выросла эффективность управления активами или ресурсоотдача;

- вместе эти факторы определили рост рентабельности активов на 1,57%.

Оцениваем рентабельность активов по трехфакторной модели

По проведенным расчетам заметили: доходная отдача от активов у ПАО «КАМАЗ» не столь велика. Посмотрим, какая их составляющая «проседает» в этом отношении особенно сильно. Поможет трехфакторная модель. Цифры по ней находятся в таблице. Для определения факторного влияния применили способ цепных подстановок, так как абсолютные разницы для модели данного смешанного типа не подходят.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

|

Исходные данные: |

||||

|

– внеоборотные активы на начало года |

86 445 |

102 759 |

× |

|

|

– внеоборотные активы на конец года |

102 759 |

120 946 |

× |

|

|

– оборотные активы на начало года |

92 638 |

85 763 |

× |

|

|

– оборотные активы на конец года |

85 763 |

91 346 |

× |

|

|

Расчетные значения: |

||||

|

– рентабельность (убыточность) активов (Ра), % |

-0,84 |

0,77 |

1,61 |

|

|

– рентабельность (убыточность) продаж (Рп), % |

-0,96 |

0,83 |

1,79 |

|

|

– фондоемкость (Фе), руб./руб. |

0,59 |

0,60 |

0,01 |

|

|

– коэффициент закрепления оборотных средств (Кз), руб./руб. |

0,55 |

0,48 |

-0,08 |

|

|

Факторное влияние на рентабельность активов, %: |

||||

|

– рентабельности продаж ∆Ра(Рп) = Рп1 ÷ (Фе0 + Кз0) – Рп0 ÷ (Фе0 + Кз0) |

1,57 |

× |

||

|

– фондоемкости ∆Ра(Фе) = Рп1 ÷ (Фе1 + Кз0) – Рп1 ÷ (Фе0 + Кз0) |

-0,01 |

× |

||

|

– коэффициента закрепления оборотных средств ∆Ра(Кз) = Рп1 ÷ (Фе1 + Кз1) – Рп1 ÷ (Фе1 + Кз0) |

0,05 |

× |

||

|

– суммарное ∆Ра = ∆Ра(Рп) + ∆Ра(Фе) + ∆Ра(Кз) |

1,61 |

× |

||

Знаки влияния фондоемкости и закрепления оборотных средств показывают, какая именно часть активов в 2020-м использовалась менее эффективно. Минус у Фе говорит, что это внеоборотные активы. Почему так? Потому что их стоимостное увеличение обогнало прирост выручки. Выходит, чтобы заработать 1 руб. дохода от основной деятельности в 2020-м требовалось больше зданий, оборудования, транспорта и т.п.

В отношении оборотных активов ситуация иная: они тоже увеличились, но выручка приросла значительнее. Выходит, отдача с каждого вложенного в них рубля стала больше.

Мы показываем пример общего анализа, поэтому на частностях не останавливаемся. В реальной же практике они должны быть. Например, разумно посмотреть, какие именно составляющие внеоборотных активов стали использоваться менее эффективно. Для этого рассчитываются значения фондоемкости по отдельным составляющим долгосрочного имущества. Затем принимается решение: насколько разумно сохранять и приумножать объемы подобных активов, если отдача от них падает и тормозит рост бизнеса.

Ответ на такой вопрос нельзя предсказать заранее. В каждой конкретной ситуации он будет свой. К примеру, у ПАО «КАМАЗ» в 2020-м значительно увеличились долгосрочные финансовые вложения. Это предоставленные займы на срок свыше года и участие в уставных капиталах других компаний. Они тоже относятся к внеоборотным активам. Если предприятие планирует получать от них стабильный, причем существенный доход, то их рост оправдан.

Аналогичное мнение относительно суммы вложений в имущество и ожидаемой от него доходности разумно сформулировать по каждому значимому элементу первого раздела баланса.

Выявляем влияние факторов на рентабельность продукции

Данная модель поможет понять структуру себестоимости. А еще, какой ее элемент растет скорее остальных, а потому особенно сильно «съедает» прибыль бизнеса. Расчеты привели в таблице. Влияние факторов оценивали цепными подстановками.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

|

Исходные данные: |

||||

|

– материальные затраты |

110 628 |

123 404 |

× |

|

|

– расходы на оплату труда |

13 953 |

14 593 |

× |

|

|

– отчисления на социальные нужды |

4 229 |

4 451 |

× |

|

|

– амортизация |

1 471 |

1 739 |

× |

|

|

– прочие затраты |

32 590 |

42 012 |

× |

|

|

Расчетные значения, руб./руб. (если не указано иное): |

||||

|

– рентабельность (убыточность) продукции (Рпрод), ед. |

-0,012 |

0,024 |

0,036 |

|

|

– материалоемкость (Ме) |

0,687 |

0,647 |

-0,040 |

|

|

– зарплатоемкость (Зе) |

0,113 |

0,100 |

-0,013 |

|

|

– амортизациеемкость (Ае) |

0,009 |

0,009 |

0,000 |

|

|

– накладоемкость (Не) |

0,203 |

0,220 |

0,018 |

|

|

Факторное влияние на рентабельность продукции, ед.: |

||||

|

– материалоемкости ∆Рпрод(Ме) = (Ме1 + Зе0 + Ае0 + Не0)-1 – (Ме0 + Зе0 + Ае0 + Не0)-1 |

0,041 |

× |

||

|

– зарплатоемкости ∆Рпрод(Зе) = (Ме1 + Зе1 + Ае0 + Не0)-1 – (Ме1 + Зе0 + Ае0 + Не0)-1 |

0,014 |

× |

||

|

– амортизациеемкости ∆Рпрод(Ае) = (Ме1 + Зе1 + Ае1 + Не0)-1 – (Ме1 + Зе1 + Ае0 + Не0)-1 |

0,000 |

× |

||

|

– накладоемкости ∆Рпрод(Не) = (Ме1 + Зе1 + Ае1 + Не1)-1 – (Ме1 + Зе1 + Ае1 + Не0)-1 |

-0,019 |

× |

||

|

– суммарное ∆Рпрод = ∆Рпрод(Ме) + ∆Рпрод(Зе) + ∆Рпрод(Ае) + ∆Рпрод(Не) |

0,036 |

× |

||

Рентабельность продукции – это отношение операционной прибыли к расходам основного бизнеса. В 2020-м показатель увеличился на 0,036 ед. Причем за год предприятие сумело выйти из минуса в плюс.

Положительную роль в этом сыграло то, что два значимых элемента расходов прирастали медленнее выручки. Речь про материальные траты и оплату труда с отчислениями. Амортизация никак не повлияла на изменение результативного показателя. А накладные расходы его уменьшили на 0,019.

Выходит, накладная составляющая – это то, что предприятию есть смысл изучить подробнее. Проанализировать состав, оценить оправданность отдельных элементов и причины их увеличения. Это так еще и потому, что на накладные траты у ПАО «КАМАЗ» приходится более 20% расходов по обычной деятельности. К ним относятся две группы:

- прочая составляющая расходов основного бизнеса;

- утилизационный сбор.

Первая приросла на 2,3 млрд руб. Целесообразно установить, что именно вызвало такое увеличение. Возможно, часть трат можно оптимизировать.

Второй стал больше на 7,1 млрд руб. Повлиять на эту сумму предприятие вряд ли сможет. Величина такого сбора для производителей транспортных средств определяется законодательно.

Считаем факторное воздействие для рентабельности собственного капитала

Оценим, насколько эффективно используется капитал собственников и что снижает его прибыльную отдачу. Для этого воспользуемся трехфакторной моделью DuPont. Она является мультипликативной. Поэтому для расчета влияния факторов применим способ абсолютных разниц.

|

Показатель, млн руб. (если не указано иное) |

2019 (0) |

2020 (1) |

Абсолютное отклонение (∆) |

|

Исходные данные: |

|||

|

– собственный капитал на начало года |

43 105 |

41 458 |

× |

|

– собственный капитал на конец года |

41 458 |

47 006 |

× |

|

Расчетные значения: |

|||

|

– рентабельность (убыточность) собственного капитала (Рск), % |

-3,66 |

3,49 |

7,15 |

|

– рентабельность (убыточность) продаж (Рп), % |

-0,96 |

0,83 |

1,79 |

|

– коэффициент оборачиваемости активов (Коа), ед. |

0,87 |

0,93 |

0,05 |

|

– мультипликатор капитала (МК), ед. |

4,35 |

4,53 |

0,18 |

|

Факторное влияние на рентабельность собственного капитала, %: |

|||

|

– рентабельности продаж ∆Рск(Рп) = ∆Рп × Коа0 × МК0 |

6,82 |

× |

|

|

– оборачиваемости активов ∆Рск(Коа) = Рп1 × ∆Коа × МК0 |

0,19 |

× |

|

|

– мультипликатора капитала ∆Рск(МК) = Рп1 × Коа1 × ∆МК |

0,14 |

||

|

– суммарное ∆Рск = ∆Рск(Рп) + ∆Рск(Коа) + ∆Рск(МК) |

7,15 |

× |

Чистая прибыль, отнесенная к капиталу собственников, в 2020-м стала выше на 7,15%. Это очень хорошо. Тем более, что годом ранее показатель был минусовым. Как и в случае с рассчитанными выше рентабельностью активов и продукции, главная причина такого – получение положительного финансового результата в 2020 г.

На увеличение рентабельности собственного капитала повлияли все три фактора. В наибольшей мере – рентабельность продаж. Она определила 6,82% увеличения. В наименьшей – мультипликатор капитала.

Последний считается как отношение активов к капиталу собственников. Поэтому его высокие значения и продолжающийся рост стоит рассматривать двояко. С одной стороны, все это увеличивает рентабельность. Но с другой, снижает финансовую устойчивость. Ведь, чтобы величина мультипликатора повышалась, собственный капитал должен расти медленнее, чем активы или – что то же самое по сумме – пассивы компании. При таком раскладе доля заемных источников становится больше, значит, долговая яма глубже.

Ситуация усугубляется тем, что удельный вес капитала собственников у ПАО «КАМАЗ» и так меньше нормы. В среднем составляет 22,5% при рекомендуемом значении 50%.

Итог анализа таков:

- собственные источники в 2020-м стали использоваться в разы эффективнее, так как компания получила чистую прибыль;

- наибольшее влияние на это оказало оптимальное соотношение между совокупными доходами и расходами. Именно оно определило рост рентабельности продаж и связанное с ним увеличение рентабельности собственного капитала;

- настораживает структура пассива, в котором примерно 80% приходится на долги.

Если вам нужны аналогичные расчеты по данным вашей компании, то не забудьте скачать Excel-файл из начала статьи. Он сам вычислит значения рентабельности и сделает оценку факторного влияния. Вам нужно лишь внести исходные цифры из бухгалтерской отчетности. Строки, в которых находятся требуемые значения, мы там указали.

Факторный анализ – это раскладка ситуации на составляющие и поиск ответа на вопрос: «Почему значение конкретного показателя оказалось таким, и на какой рычаг давить, чтобы переломить ситуацию в нужное русло?». Базовые подходы рассмотренного метода просты, а получаемые результаты информативны. Применяйте данный инструмент, если хотите оценить взаимосвязь между разными величинами.

Содержание

- Понятие и задачи рентабельности бизнеса

- Факторы, влияющие на рентабельность компании

- Экзогенные (внешние)

- Эндогенные (внутренние)

- Способы расчета рентабельности бизнеса

- Рентабельность активов (ROA)

- Рентабельность продаж (ROS)

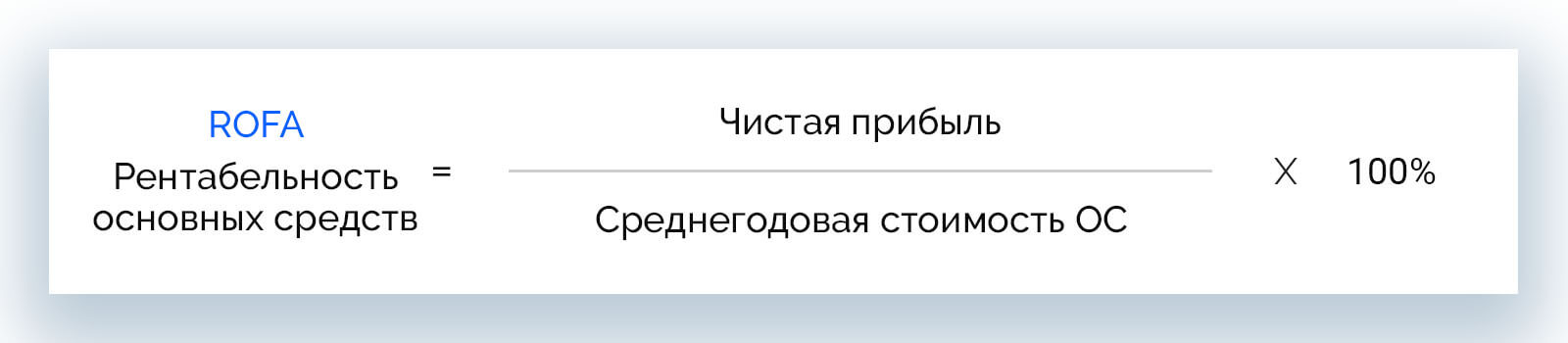

- Рентабельность основных производственных фондов (ROFA)

- Рентабельность оборотных активов (RCA)

- Рентабельность капитала (ROE)

- Рентабельность инвестиций (ROI)

- Рентабельность производства

- Рентабельность проекта

- Пути увеличения рентабельности бизнеса

Что это такое? Рентабельность бизнеса – это один из ключевых показателей, с помощью которого можно оценить успешность проекта. Работа в минус – это плохо, поэтому стоит регулярно рассчитывать эту метрику.

Как узнать? Данный показатель высчитывается разными способами в зависимости от особенностей предприятия. Можно считать рентабельность продаж, производства, инвестиций и т. д. Главное – регулярность и последующая работа по повышению показателей.

Понятие и задачи рентабельности бизнеса

При оценке доходности бизнеса одним из важнейших показателей эффективности единогласно признается рентабельность. Она дает понимание, насколько грамотно используются ресурсы, и помогает рассчитать прибыльность вложений. Исчисляется рентабельность в процентном соотношении прибыли и величины стартовых затрат.

К каждому средству бизнеса применяется свой расчет рентабельности:

- Рентабельность активов. Расчет продуктивности использования ресурсов компании (денег, сырья, зданий, материальных средств и оборудования).

- Рентабельность продукции и услуг. Дает понимание эффективности материальных вложений в производство любого товара или продажи отдельной услуги. Можно рассчитать рентабельность отдельной продукции или товарной линейки в целом.

- Рентабельность предприятия. Рассчитывается из соотношения чистой прибыли к стоимости основных фондов и оборотных средств, отображает эффективность работы всей компании.

Рентабельность – это один из важных оценочных критериев деятельности компании. Используется для оценки эффективности вложений в бизнес, для сравнения компании с конкурирующими предприятиями, для расчета прибыльности отдельного актива или компании целиком. Рентабельность можно просчитать как для уже действующего производства, так и для зарождающихся бизнес-проектов. Она также лежит в основе прогнозов развития компании и способствует формированию верного ценообразования.

Рентабельность бизнеса обязательно рассчитывается при покупке компании. Она отражает, насколько быстро окупятся вложения. Чем выше рентабельность, тем дороже будет стоить компания.

Желающим открыть бизнес сначала необходимо подготовить бизнес-план с расчетом его рентабельности для понимания того, окупятся ли первоначальные инвестиции и насколько быстро это произойдет. Не имеет значения, каким образом планируется начать деятельность: купить франшизу, вложить собственные средства, найти инвестора. Если рентабельность низкая, следует хорошо продумать план действий или вообще отказаться от проекта.

В открытом доступе до 28 мая

Полезные материалы для руководителей от Егора Соколова

Команда Деловой Среды подготовила материалы, которые содержат только самые эффективные методы и способы увеличения продаж от действующих предпринимателей.

87% наших партнеров с помощью данных материалов кратно увеличили продажи в своей компании! Мы стараемся как можно большему количеству предпринимателей помочь реализовать мечту об успешном бизнесе, поэтому делимся этой подборкой из нашей закрытой группы бесплатно.

Скачивайте и используйте уже сегодня:

Чек-лист. 21 пункт проверки финансового состояния бизнеса.

Чек-лист: как делегировать задачи, чтобы их выполняли с первого раза.

Как увидеть полную картину бизнеса в цифрах.

Как найти точки роста бизнеса.

Зачем еще рассчитывают показатель:

- в действующих компаниях с его помощью прогнозируют прибыль будущего периода;

- для сравнения конкурентоспособности фирмы с другими похожими компаниями;

- чтобы убедить инвестора в прибыльности вложений;

- компаниям, имеющим не одно подразделение, удобно с помощью коэффициента рентабельности оценивать эффективность каждой точки продаж по отдельности и всех подразделений вместе.

Факторы, влияющие на рентабельность компании

Существует множество факторов, оказывающих воздействие на рентабельность. Нельзя пренебрегать ими, а лучше даже научиться использовать для более эффективной деятельности компании. Рассмотрим две группы факторов рентабельности:

Экзогенные (внешние)

Эти факторы появляются извне и не зависят от действий руководства компании и ее сотрудников. Например, изменения политической обстановки в стране и в мире, новшества в налоговом законодательстве или перемены на рынке.

В последнее время мы наблюдаем, какое резкое влияние экзогенные факторы могут оказать на российский бизнес. До санкций многие производственные компании пользовались европейскими составляющими для производства своих товаров.

Теперь какие-то из них переориентируются на импортозамещение и на время теряют высокие показатели рентабельности, а некоторые просто-напросто закрылись. Последние политические события и изменения на валютном рынке также оказывают определенное воздействие на эффективность работы многих компаний.

Эндогенные (внутренние)

В отличие от экзогенных, данные факторы рентабельности зарождаются внутри компании. Они непосредственно связаны с деятельностью предприятия и могут подлежать изменениям в зависимости от поставленных внутренних задач.

Внутри компании на рентабельность влияет всё: финансовая деятельность руководства, настройки логистики, маркетинговая политика, методы управления персоналом и прочие особенности ведения бизнеса. Тонкостей масса, и необходимо постоянно анализировать, какие шаги влияют на производительность и качество выпускаемой продукции. Так, например, нельзя отрицать, что важным фактором, влияющим на успех производства в целом, являются условия труда работников.

Способы расчета рентабельности бизнеса

При анализе продуктивности деятельности компании применяются несколько показателей рентабельности, исчисляемые в процентном соотношении чистой прибыли к какой-то величине:

- К активам — рентабельность активов (ROA).

- К выручке — рентабельность продаж (ROS).

- К основным средствам — рентабельность основных средств (ROFA).

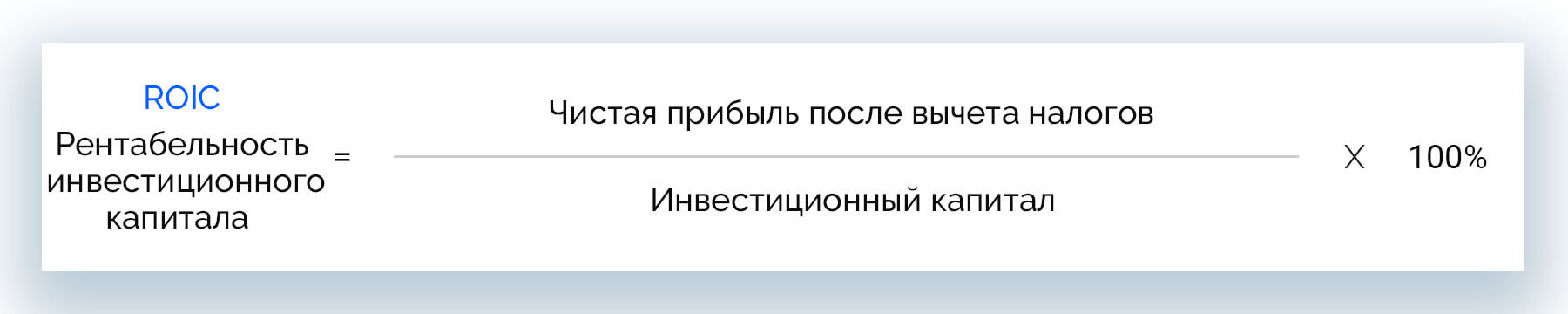

- К вложенным деньгам — рентабельность инвестиций (ROI).

- К собственному капиталу — рентабельность собственного капитала (ROE).

Иными словами, показателем рентабельности является прибыль в соотношении к показателю, рентабельность которого планируют рассчитать.

Существует понятие «порог рентабельности» или «точка безубыточности», которые обозначают размер минимальной прибыли, необходимой для покрытия затрат.

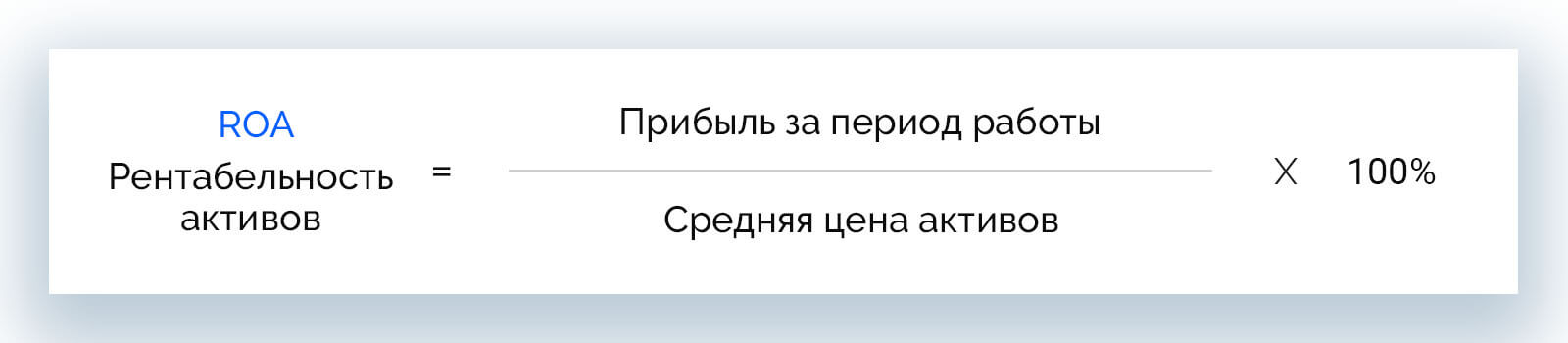

Рентабельность активов (ROA)

Расчет значения ROA применяется для оценки эффективности использования оборудования, сырья, материальных средств и зданий. Важно, приносят ли доход имеющиеся активы компании. У убыточных предприятий этот показатель опускается ниже нуля, а чем он выше, тем продуктивнее использование ресурсов компании.

Расчет рентабельности активов производится по следующей формуле:

ROA = П / ЦА × 100 %,

где:

П — прибыль за определенный период работы;

ЦА — средняя цена активов, бывших на балансе организации в это же время.

Рентабельность продаж (ROS)

Показатель рентабельности продаж исчисляет соотношение чистой прибыли к общей выручке компании. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до момента уплаты налогов и процентов по кредитам организации. И называться показатели будут соответственно: коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Расчет рентабельности продаж производится по следующей формуле:

ROS = П / В × 100 %,

где:

П — прибыль;

В — выручка.

Рентабельность основных производственных фондов (ROFA)

Существуют активы, которые не расходуются, а подвергаются износу. Их организация использует в целях производства: автомобили, электросети, различное оборудование и здания. Прибыльность использования этих ресурсов отображает показатель рентабельности ROFA.

Расчет рентабельности производственных фондов производится по следующей формуле:

ROFA = П / Цс × 100 %,

где:

П — чистая прибыль организации за выбранный период;

Цс — стоимость основных средств компании.

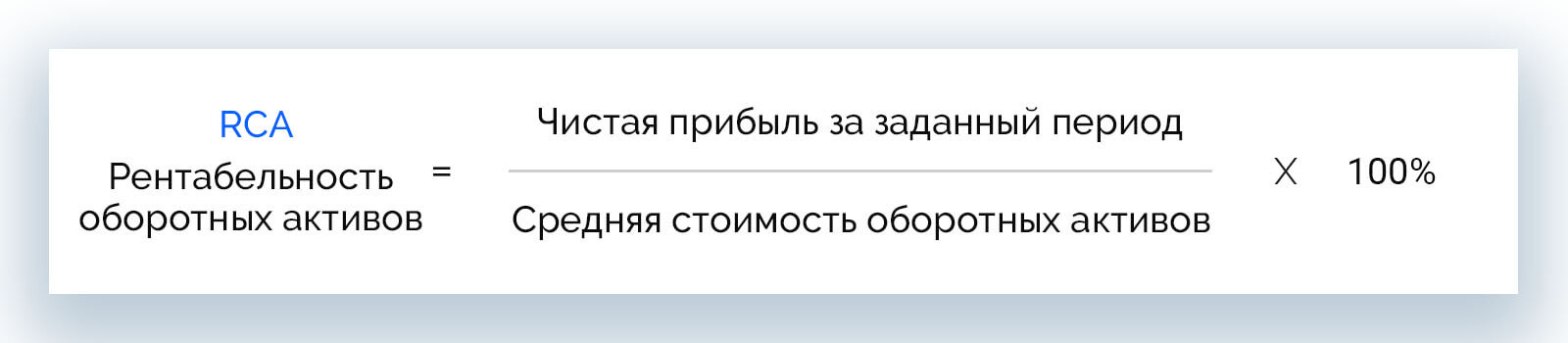

Рентабельность оборотных активов (RCA)

В отличие от основных средств оборотные активы компании могут быть израсходованы полностью. К ним относятся складские запасы, материальные средства, деньги, сырьевые составляющие для производства товаров и прочие расходуемые ресурсы. Чтобы выяснить, насколько эффективно используются оборотные активы, применяется исчисление показателя рентабельности RCA.

Расчет рентабельности оборотных активов производится по следующей формуле:

RCA = П / Цо × 100 %,

где:

П — чистая прибыль за нужный период;

Цо — стоимость оборотных активов, использованных в течение этого времени для производства товара или услуги.

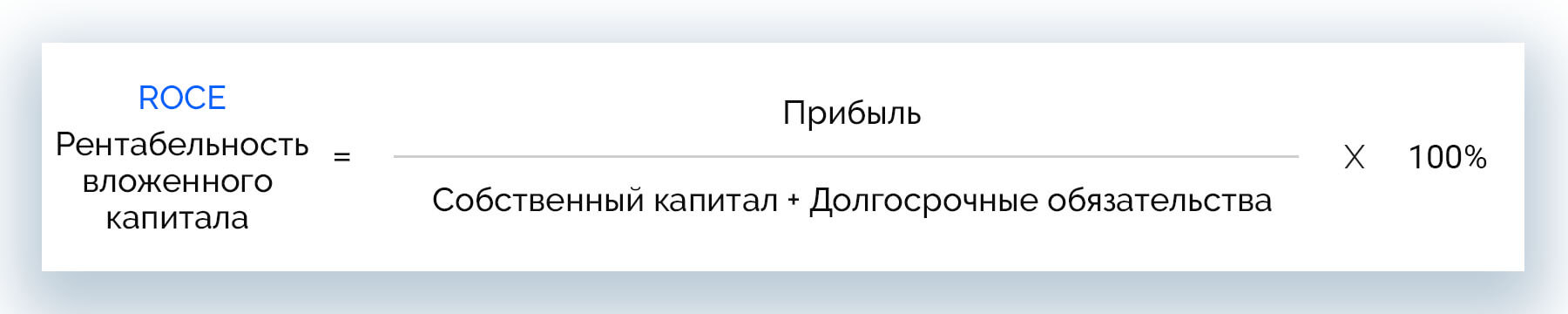

Рентабельность капитала (ROE)

Определить эффективность денежных вложений поможет показатель рентабельности капитала. Можно исчислить рентабельность собственных средств, а именно акционерного и уставного капитала. Можно просчитать рентабельность привлеченного (задействованного) капитала – ROCE. Эти показатели отражают доходность компании, на основании которой делаются выводы об эффективности вложений именно в этот бизнес.

Расчет рентабельности оборотных активов производится по следующей формуле:

ROE = П / К × 100 %,

где:

П — чистая прибыль компании;

К — капитал, включая резервы.

Рентабельность инвестиций (ROI)

Этот показатель является индикатором эффективности вложения капитала, но его можно рассчитать не только для денежных средств, но и для биржевых инструментов и для банковских вкладов.

Расчет рентабельности инвестиций производится по следующей формуле:

ROI = П / Ци × 100 %,

где:

П — доход компании;

Ци — стоимость инвестиций.

Рентабельность производства

Этот показатель применяется при анализе деятельности компании в целом и исчисляется по соотношению прибыли к стоимости оборотных средств и основных фондов. Можно просчитать прибыльность отдельного направления бизнеса, конкретного участка производства или выделенного товара.

Расчет рентабельности производства можно сделать по следующей формуле:

Rпр = П / (Цс + Цо) × 100 %,

где:

П — чистая прибыль;

Цс — стоимость основных фондов компании;

Цо — стоимость оборотных активов с учетом амортизации и износа.

Рентабельность проекта

Для того чтобы заранее сопоставить возможную доходность от объема вложенных средств в новый бизнес, используется показатель рентабельности проекта. Эти цифры важны и для владельцев будущего предприятия и для инвесторов, которые планируют вложиться в его создание и развитие.

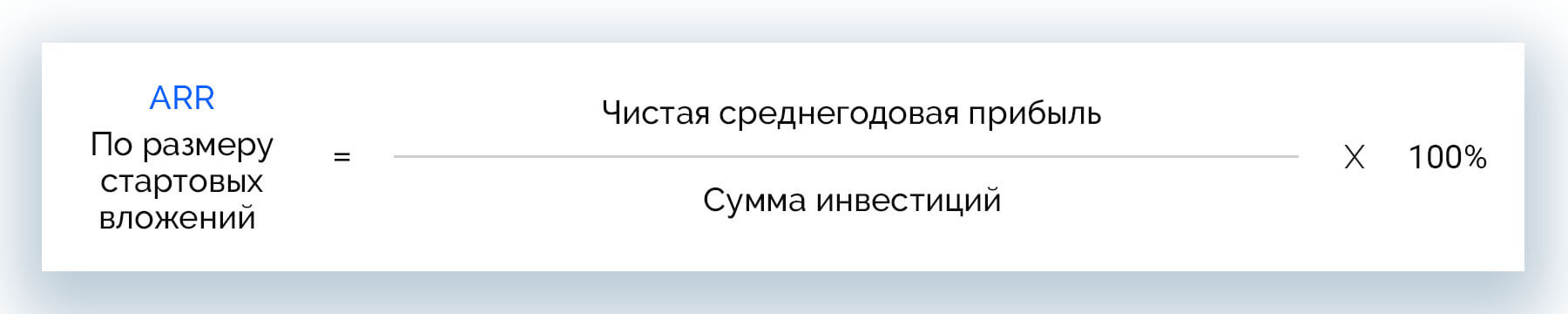

Расчет рентабельности проекта производится по следующим формулам:

Как отношение стоимости бизнеса к инвестициям в его запуск.

Rп = Сб / Ци,

где:

Сб — итоговая стоимость бизнеса;

Ци — объем вложений.

Как отношение чистой прибыли и амортизационных расходов к инвестициям в запуск.

Rп = (П + А) / Ци,

где:

П — чистая прибыль;

А — амортизация;

Ци — затраты.

Пути увеличения рентабельности бизнеса

Повысить рентабельность можно двумя путями: снизить стоимость ресурсов или увеличить прибыль. Иногда эти два способа используют одновременно. Например, повышают цену на мороженое и при этом ищут нового поставщика, который продает молоко дешевле.

- Повысить цены

Этот способ использует большинство компаний. Рентабельность в таком случае точно вырастет, а вот спрос может уменьшиться. Чтобы этого не произошло, лучше предупредить клиентов о повышении цен заранее и объяснить, почему компания планирует предпринять такой шаг. Также желательно подготовить специальные предложения и скидки: они могут стать триггером к покупке по старой цене.

- Снизить себестоимость

Чтобы снизить себестоимость, нужно уменьшить затраты на производство продукции. Для этого используют следующие пути:

- Автоматизация производства.

- Увеличение производительности труда.

- Внедрение энергосберегающих технологий.

- Сокращение производственных потерь и брака.

- Уменьшение цены закупки сырья и материалов.

Это чаще всего требует дополнительных затрат на покупку необходимого оборудования и обучение персонала. Например, компания приобрела станок с ЧПУ, который поможет расходовать фанеру более экономно и уменьшить количество брака. Для запуска оборудования в работу необходимо нанять инженера-конструктора или провести обучение по работе с ЧПУ для штатного персонала. А еще выделить деньги на покупку станка и его доставку.

Чтобы понять, нужно ли инвестировать в автоматизацию и производство, лучше обратиться к бизнес-аналитикам или, как минимум, рассчитать показатель ROI. Это поможет понять, как быстро окупятся вложения.

- Мотивировать отдел продаж

Чем больше продаж, тем выше прибыль организации. Важно создать для отдела продаж программу мотивации, чтобы количество и объем сделок росли. Лучше сочетать денежные выплаты с иными способами поддержания интереса сотрудников к работе. Например, использовать стимулирующие выплаты, компенсировать обучение, устраивать конкурсы профессионального мастерства и продвигать по карьерной лестнице успешных сотрудников.

- Повысить средний чек клиента

Средний чек — это отношение выручки с продаж к количеству чеков за определенный период времени.

Если удается повысить средний чек, то прибыль и рентабельность тоже вырастает. Для этого существует несколько способов:

- Готовые наборы товаров. Если клиент купит вместо одного товара несколько продуктов в красивой упаковке, он сможет сэкономить деньги и время на поиск подарка. А компания при помощи такого приема увеличивает средний чек и избавляется от товаров, которые плохо продаются отдельно.

- Апселл. Предложение более дорогого аналога товара. Это может быть похожее платье из премиум-сегмента, кожаные сапоги вместо обуви из полиуретана или расширенный тариф на использование сервиса вместо базового.

- Дополнительные продажи (кросс-селл). Это предложение приобрести еще несколько товаров вместе с основной покупкой. Например, защитное стекло для смартфона или флешку к фотоаппарату. Чаще всего такие предложения продавцы делают прямо на кассе, а в онлайн-магазинах демонстрируют дополнительный блок аксессуаров на странице товара.

- Продвигать товары через разные каналы

Например, дополнительно к продаже шоколада ручной работы через соцсети можно попробовать открыть магазин на маркетплейсе или запустить сайт с онлайн-оплатой. Так можно охватить больше потенциальной аудитории и увеличить выручку.

- Автоматизировать процессы

Автоматизация необходима, когда рутинные процессы отнимают много времени, приводят к регулярным ошибкам и требуют значительных затрат. Чаще всего автоматизируют бухгалтерский и складской учет, документооборот, маркетинг.

Например, чтобы поддерживать работу склада, нужно платить зарплату шести сотрудникам, которые работают посменно по 2 человека. После автоматизации складских процессов потребуется всего три сотрудника, а количество ошибок, на которые влияет человеческий фактор, существенно снизится. В результате уменьшатся затраты, а значит, повысится рентабельность.

Самый простой пример автоматизации — система 1С. Она помогает анализировать себестоимость, вести учет кадров, рассчитывать отпуска и считать зарплату сотрудников, формировать налоговую отчетность.

Для автоматизации дополнительно используют и другие решения:

- Системы маркировки. Чтобы сборка и комплектация готовых изделий была быстрой и грамотной, каждая деталь маркируется и заносится в единую систему. Тогда отгрузить, например, детский спортивный комплекс или большую уличную карусель будет гораздо проще.

- Мобильный учет товаров. Используя ручной штрихкодер, сотрудник магазина легко проводит инвентаризацию и подсчитывает количество товара на остатке. Такой инструмент незаменим в крупных розничных магазинах с высокой проходимостью.

- CRM. Это специальные программы, которые хранят данные о клиентах и транзакциях. С их помощью можно отслеживать эффективность работы менеджеров продаж, отправлять рассылки о брошенных корзинах и генерировать персональные предложения.

Для увеличения прибыли применяются разные способы. Суть в том, чтобы найти определённый баланс, который поможет снизить издержки и повысить эффективность, не ухудшая качество. При таком подходе показатели рентабельности будут оставаться на должном уровне.

Любая коммерческая организация существует для получения прибыли. Однако первоначальные вложения могут быть так велики, что сложно понять, насколько прибыльно предприятие. Для понимания эффективности бизнес-процессов, менеджмента, перспектив фирмы, правильности использования ресурсов применяют понятие «рентабельность». Разберем его подробнее.

Что такое рентабельность

Рентабельность указывает продуктивность использования различных бизнес-ресурсов предприятия и выражает ее в чистой прибыли или убытке за заданное время. Эта величина является числовым или процентным значением и вычисляется по формуле, о которой мы поговорим ниже.

Говоря проще, рентабельность – это прибыль от каждого вложенного в бизнес рубля.

Коэффициент рентабельности — это один из главных показателей при анализе эффективности работы компании. Он часто дает понять, насколько хорошо работает финансовая модель и как быстро окупаются вложенные инвестиции.

Зачем рассчитывать рентабельность и о чем она говорит

Существует ряд ситуаций, в которых показатели рентабельности должны иметь большое значение. Коэффициент рассчитывают, когда нужно:

- сделать бизнес-план для оценки целесообразности вложения средств в проект;

- обосновать крупные инвестиции для понимания прогнозируемой отдачи от проекта;

- определить допустимую вилку цен для сравнения с конкурентами и привлечения клиентов;

- проанализировать менеджмент для понимания ключевых управленческих и организационных моментов, требующих внимания;

- спрогнозировать возможную сумму выручки в следующем промежутке времени;

- подготовить к продаже компанию для определения реальной стоимости бизнеса.

Объективная оценка рентабельности возможна только при анализе показателей в динамике за разные периоды. Чем выше коэффициент, тем более рентабельно предприятие. Если же наблюдается снижение и рентабельность становится меньше, то о прибыльности бизнеса говорить не приходится.

Факторы, влияющие на рентабельность

Руководитель фирмы или владелец бизнеса стремится контролировать и повышать уровень рентабельности предприятия. Для этого предприниматель должен рассматривать и учитывать факторы, которые влияют на этот показатель.

Внешние

На внешние факторы не могут повлиять руководители или сотрудники ООО. Остается смириться и организовать поиск возможностей выхода из ситуации.

К внешним факторам относится:

- размер налогов;

- изменение спроса (например, сезонное);

- общегосударственная либо региональная экономическая ситуация;

- политический курс в стране;

- санкции других государств;

- конкуренция;

- расположение фирмы.

Внутренние

Это особенности компании и текущие процессы, происходящие в ней. К таким факторам обычно относят:

- качество услуг или товаров;

- политика ценообразования;

- объем производства;

- квалификация персонала;

- эффективность маркетинговых кампаний;

- условия труда;

- репутация компании;

- организация логистики;

- техническое оснащение;

- коммуникация с партнерами, клиентами.

Огрехи во внутренней организации предприятия могут стать серьезной причиной низкой рентабельности бизнеса даже при благоприятных внешних условиях.

Где взять данные для расчета рентабельности

Объективная оценка рентабельности требует учета множества показателей, каждый из которых определяется по отдельной формуле. Для расчетов используют сведенья о прибыли, выручке, капитале, активах, EBITDA. Все это отражено в финансовых, налоговых отчетах фирмы и бухгалтерском балансе, однако позволяет вычислить лишь общие показатели.

Глубокий анализ требует выбрать более детальные данные из той сферы, для которой проводится расчет. Например, для определения коэффициента рентабельности продукта потребуются отчеты о его себестоимости и прибыли с продаж, которые можно получить из управленческого учета или электронной бухгалтерской аналитики.

Формула расчета рентабельности

Благодаря коэффициенту рентабельности мы получаем понимание о том, насколько эффективно используются конкретные ресурсы на предприятии. Показатель чаще выражается в процентах, но могут использоваться и конкретные единицы прибыли.

Общая формула расчета рентабельности (R) выглядит как отношение прибыли к искомому ресурсу, рассмотрим ее:

R = П / Х * 100%

где:

П – прибыль;

Х – ресурс, рентабельность которого нужно вычислить.

Эта базовая формула, ее можно применить для расчета рентабельности любого ресурса, от которого зависит прибыль предприятия.

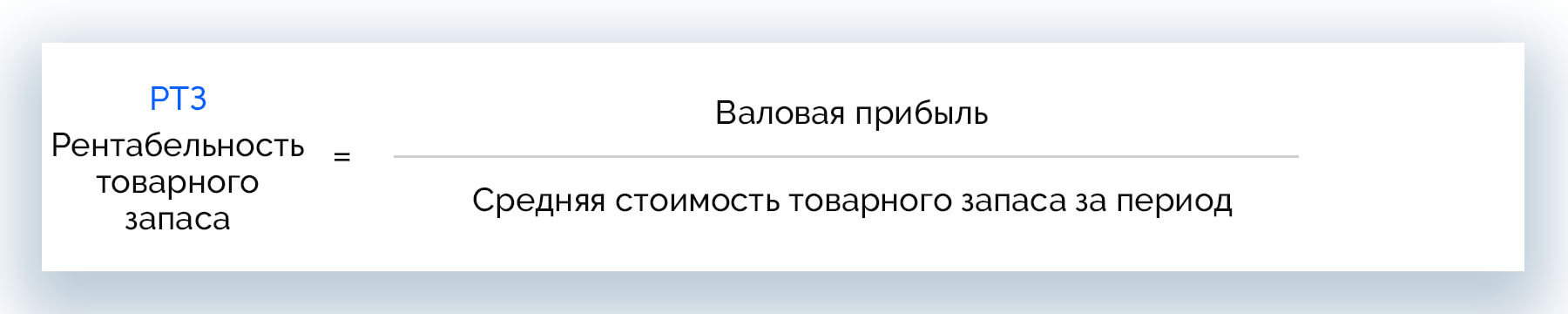

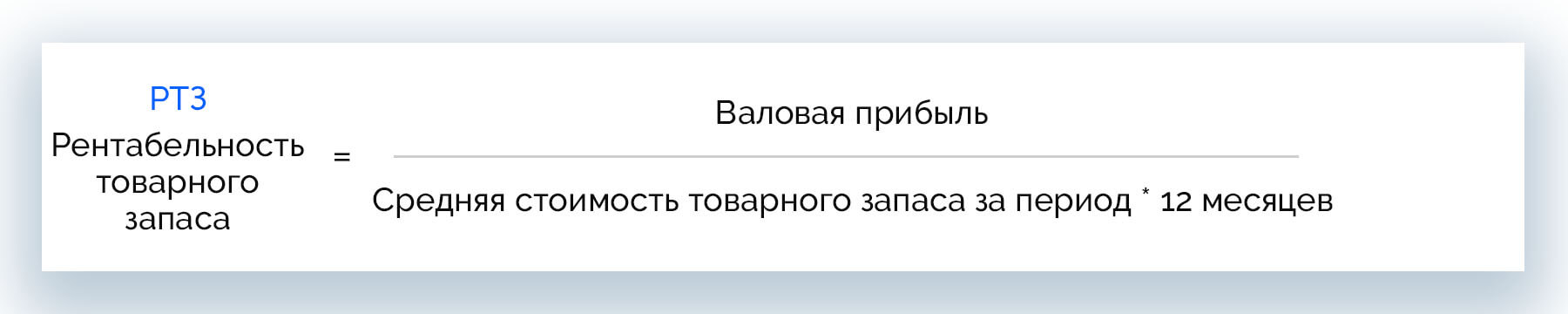

Виды показателей рентабельности

Сколько в компании ресурсов, которые прямо или косвенно влияют на получение прибыли, столько видов показателей бывает.

Выделяют рентабельность:

- активов;

- реализованной продукции;

- товарного запаса;

- производства;

- продаж;

- основных средств;

- персонала;

- инвестиций;

- капитала;

- проекта.

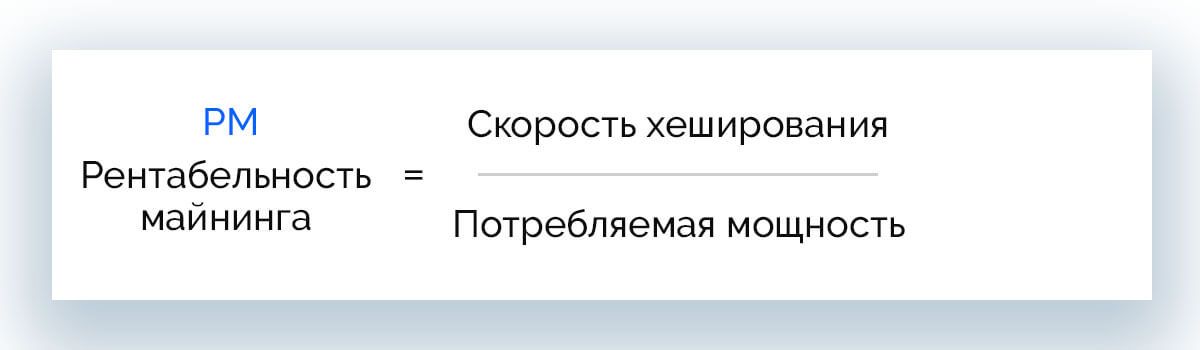

В оядельных отраслях могут быть узкоспециализированные виды рентабельности, например, в сфере криптовалюты вычисляют рентабельность майнинга.

В статье разберем перечисленные виды и формулы их расчета.

Рентабельность активов

К активам фирмы относится все, что обеспечивает бесперебойную работу предприятия и прямо или косвенно приносить прибыль: деньги, сырье, оборудование, здания и т. д.

При расчете рентабельности активов (ROA – return on assets) учитываются все активы, которые использовались в нужном периоде. На основании полученных значений можно оценить, какое имущество работает эффективно, а какое требует модернизации, может быть сдано в аренду или продано.

Формула рентабельности активов – это соотношение чистой прибыли за определенный период и средней стоимости активов, которые были на балансе предприятия в тот же отрезок времени.

ROA = П / ЦА * 100%

ЧП «Карандаш» продает канцелярские товары. На конец 2020 года было получено 1 млн 250 тыс. руб. чистой прибыли при этом стоимость активов составила 3 млн 200 тыс. руб. Сюда вошли оборотные активы, в т. ч.:

- товары на складе – 650 000 руб.;

- дебиторская задолженность – 320 000 руб.;

- денежные средства на банковском счету и в кассе – 280 000 руб.

А также внеоборотные активы:

- кассовые аппараты, ПК, торговое оборудование и другие основные средства – 1 млн 550 тыс. руб.;

- прочие внеоборотные активы – 400 000 руб.

Можно определить рентабельность активов фирмы за 2020 год:

ROA = 1 250 000 / 3 200 000 * 100% = 39%

В 2021 году чистая прибыль составила 1 млн 950 тыс. руб., а стоимость активов была равна 3 млн 800 тыс. руб.

Выполним расчёт рентабельности активов за 2021 год:

ROA = 1 950 000 / 3 800 000 * 100% = 51%

Таким образом, на основании растущей рентабельности (+12%) можно сделать вывод, что компания «Карандаш» увеличила свои активы, объемы продаж и прибыль. Это говорит о том, что с каждым годом бизнес развивается эффективнее.

Активы бывают чистые, оборотные и внеоборотные.

Оборотные активы

К оборотным относятся активы, которые предприятие использует не более 12 месяцев. Они бывают собственными, привлеченными и заемными. Примеры:

- деньги в кассе и на счетах в банке;

- дебиторская задолженность;

- новое оборудование, сырье, запасы готовой продукции или товара для перепродажи, незавершенное производство;

- банковские вклады на срок не более 12 месяцев, купленные облигации, краткосрочные вексели, сберегательные сертификаты;