Каждый новичок, начиная погружаться в тему трейдинга, вдруг понимает очевидную истину – дилетант за каждую ошибку платит из своего кармана. Избежать оплошностей можно, если действовать по стратегии. Для этого нужно методично oпpeдeлять тoчки вxoдa и выхода на рынке. Среди подобных методик есть как авторские ноу-хау, так и общеизвестные. Собрали 10 лучших стратегий в трейдинге в 2023 году.

Что такое стратегия в трейдинге

Правильнее ее называть «торговая стратегия». По сути, это оформленный в некий алгоритм список правил. Он учитывает риск-менеджмент, правила входа, выхода и удержания позиции, ситуацию на рынке и другие нюансы. Стратегии применяют, чтобы оптимизировать аналитику информации о рынке и, в соответствии с ней, выбирать уникальное торговое решение.

Стратегии трейдинга на фондовом и криптовалютном рынках могут иметь сходства, но также между ними существуют и значительные различия.

- Криптовалютный рынок более волатилен по сравнению с традиционным фондовым. Цена токенов может сильно колебаться в краткосрочной перспективе. Криптовалюта предоставляет больше возможностей для краткосрочной торговли. Однако риски кратно выше.

- Регулирование. Фондовые рынки, как правило, регулируются правительственными органами и подчиняются требованиям законодательства. Криптовалюта пока меньше подвержена регулированию, но этот процесс в активной стадии становления. Важно, что недостаточная регулируемость оказывает влияние на волатильность и стабильность рынка. Но для трейдера это и не хорошо, и не плохо. Это лишь факт, который нужно учитывать.

- Режим работы. Рынок криптовалют открыт для торговли круглосуточно, а традиционные биржи работают в определенные часы. Оба рынка живо откликаются на происходящие в мире события, но могут делать это не одновременно в силу разницы часовых поясов и режима работы бирж.

- Информационная доступность. Информацию о бумагах, которые обращаются на фондовых биржах, финансовых показателях компаний можно найти в открытом доступе. Данные о криптовалютах могут быть быть более ограниченны и менее прозрачны. А с учетом того, что новые проекты появляются с завидной частотой, ситуация только усугубляется.

Как начать инвестировать с нуля

Эксперт рассказал, как начать инвестировать с нуля и получить возможность хорошо зарабатывать

подробнее

Рейтинг топ-5 лучших прибыльных стратегий в трейдинге на фондовом рынке

Прежде, чем изучать стратегии, следует запомнить – их эффективность на фондовом рынке со временем может меняться. Прошлые результаты не являются гарантией будущей прибыльности.

1. Следование за трендом (Trend Following)

Стратегия основана на идее, что акции, которые показывают устойчивый тренд в одном направлении (вверх или вниз), могут продолжить движение в том же направлении. Трейдеры пытаются захватить тренд, открывая позиции в направлении движения цены.

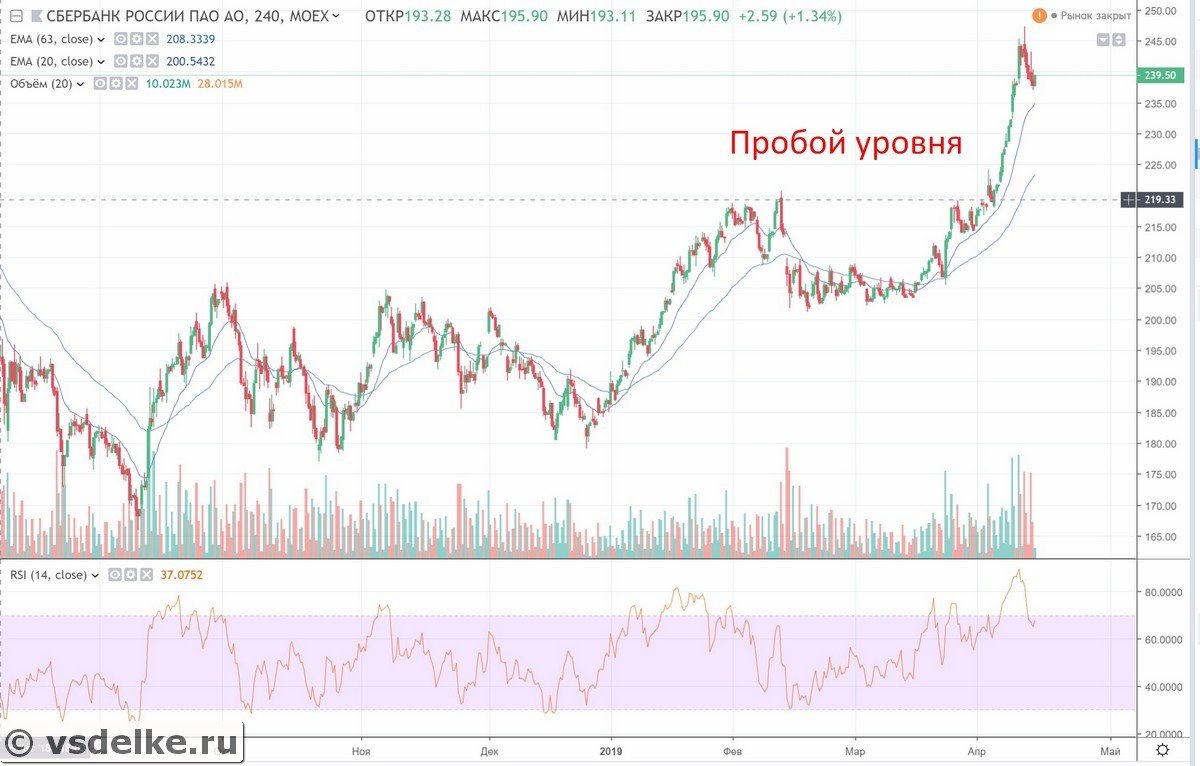

2. Перекупленность и перепроданность (Overbought / Oversold)

Основана на предположении, что акции, которые значительно выросли (перекупленность) или значительно упали (перепроданность), могут подвергнуться коррекции в ценах. Для определения трейдеры используют различные технические индикаторы. Основной – индекс относительной силы (Relative Strength Index, сокращенно RSI). Перекупленность акций определяется при показателе RSI 80 и выше. Перепроданность – когда показатель RSI равен или ниже 30.

3. Пересечение скользящих средних (Moving Average Crossover)

Стратегия основана на пересечении двух скользящих средних разных периодов. Скользящие средние – это линии в виде кривых на графике. Они демонстрируют среднее значение за выбранный период. Например, чтобы рассчитать 10-дневную скользящую, нужно взять сумму цен за 10 дней и разделить ее на 10.

Суть стратегии пересечения скользящих средних заключается в следующем. Когда короткий срок скользящей (для примера, пусть будет 50-дневный) пересекает длинный срок скользящей (условно, 200-дневный) снизу вверх – это может считаться сигналом на покупку. Метод применяется для определения изменения направления тренда. Скользящие средние бывают на 10, 20, 50, 100 и 200 дней.

4. Торговля на основе новостей (News-based Trading)

Одна из исконных стратегий – использование новостей и событий, которые могут повлиять на цену акций. Трейдеры ищут новости о компаниях, индустрии или экономике, чтобы принимать решения о покупке или продаже акций. Реакция рынка на происходящие события может создавать возможности для прибыльной торговли.

Вот самый простой пример. Компания в предбанкротном состоянии, но еще не банкрот. При этом в руководстве уже увольняет сотрудников и избавляется от активов. Соответственно, акции такого предприятия пойдут вниз.

5. Парный трейдинг (Pair Trading)

Одновременная покупка и продажа двух связанных финансовых инструментов. Обычно это акции или другие связанные активы. Цель стратегии – извлечение прибыли из относительной силы или слабости между этими инструментами. Популярный пример – цены на нефть и акции нефтедобывающих компаний.

Рейтинг топ-5 лучших прибыльных стратегий в трейдинге на рынке криптовалют

Эти механизмы популярны и показывали прибыльность в торговле на криптовалютном рынке. Но важно помнить главный маркер крипторынка – он обладает высокой волатильностью. Поэтому прошлые успехи не гарантируют прибыльность.

Эффективность стратегий в криптотрейдинге может различаться в зависимости от условий рынка и индивидуальных предпочтений. Тщательно изучайте и тестируйте выбранную стратегию перед использованием со своего реального счета.

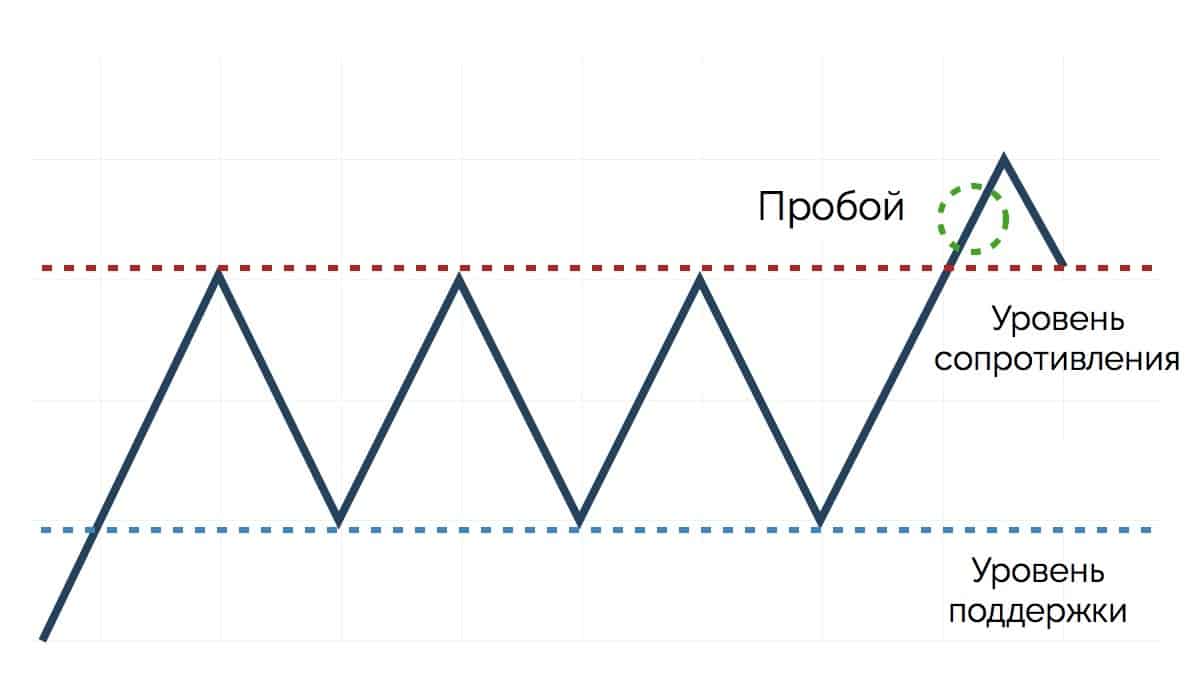

1. Торговля на основе поддержки и сопротивления (Support And Resistance Trading)

Основана на идее, что цены криптовалют могут испытывать сопротивление при достижении определенных уровней и находить поддержку на других уровнях.Трейдеры используют эти уровни для принятия решений о входе и выходе из позиций.

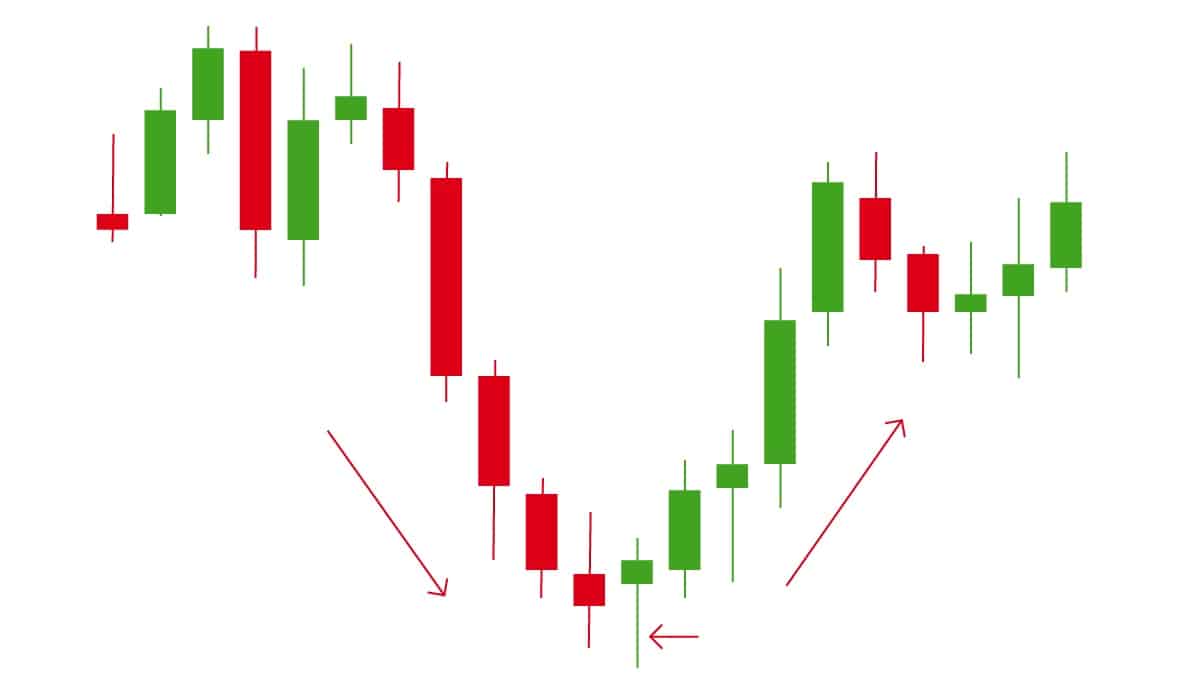

2. Торговля на основе паттернов свечей (Candlestick Patterns Trading)

Свеча – это график, который показывает, как меняется цена актива за определенный период времени. Например, показывает какой была стоимость на открытии и закрытии конкретного временного периода или демонстрирует максимальные и минимальные значения стоимости. Свечами такие графики называют за внешнюю схожесть.

Анализ свечей является популярным инструментом для торговли на рынке криптовалют. Трейдеры ищут различные паттерны свечей: «молоток», «падающая звезда», «тройная свеча». Они могут сигнализировать о развороте тренда или продолжении движения цены.

3. Арбитраж (Arbitrage)

Арбитражная стратегия включает одновременную покупку и продажу одной и той же криптовалюты на разных биржах или площадках торговли. Использование разницы в ценах позволяет извлекать прибыль без риска.

4. Парный трейдинг (Pair Trading)

Одновременная покупка одной криптовалюты и продажа другой. Для пары выбирают монеты, которые имеют сильную историческую корреляцию. Трейдеры пытаются извлечь прибыль, когда разница между условно парными активами расширяется или сокращается.

5. Торговля на основе алгоритмов (Algorithmic Trading)

Включает использование компьютерных программ и алгоритмов для выполнения автоматических операций на рынке. Например, ботов. Такие программы могут анализировать данные, искать торговые возможности и автоматически выполнять сделки на основе заранее заданных правил.

Лучшие боты для торговли криптовалютой

Проще один раз настроить алгоритм, чем 24/7 торговать на рынке самому. Поможем разобраться с выбором лучшего инструмента

подробнее

Как выбрать стратегию торговли в трейдинге

Есть ряд базовых факторов, про которые следует помнить. Они влияют на успешность и соответствие выбранной стратегии трейдинговым целям.

- Цель трейдинга

Определите, чего вы хотите достичь торговлей. Некоторые трейдеры могут быть заинтересованы в краткосрочной прибыли, другие стремятся к долгосрочному инвестированию. Исходя из этого нужно выбирать стратегию. Например, если цель — скальпинг (совершение большого количестве сделок внутри дня) и быстрая прибыль, то предпочтительнее будет стратегия с краткосрочной торговлей. - Рискотерпимость

Просчитайте риски стратегии. Тот же скальпинг требует более активного управления рисками, поскольку связан с высоковолатильными активами. А вот торговля по тренду более долгосрочная и считается наименее рисковой. - Аналитические навыки и опыт

Ряд стратегий требуют технического анализа и использования графиков, понимания индикаторов и паттернов. Другие стратегии могут быть основаны на фундаментальном анализе, требующем изучения экономических и финансовых данных. Не переоценивайте свои знания и выберите стратегию, которую способны эффективно применять и развивать на вашем уровне. - Рыночные условия

Ситуация на рынке также может влиять на эффективность стратегии. Некоторые алгоритмы уместны для определенных типов рынков, таких как трендовые или боковые. Изучите текущие рыночные условия, и учитывайте их при выборе стратегии.

Отзыв эксперта о стратегиях в трейдинге

Попросили независимого инвестиционного советника и президента «Ассоциации финансовых и инвестиционных советников фондового рынка» Юлию Кузнецову высказать мнение об использовании торговых стратегий.

«В отношении успешности стратегий, можно наблюдать случаи, когда определенный алгоритм будет работать на криптовалютном рынке, но не на фондовом рынке и наоборот, – говорит эксперт. Это связано с уникальными особенностями каждого рынка и его динамикой. Например, высокая волатильность на криптовалютном рынке может создавать возможности для стратегий краткосрочной торговли: скальпинга или торговли на основе паттернов свечей.

На фондовом рынке, где волатильность может быть меньше, стратегии, связанные с инвестированием на долгосрочной основе или торговлей на основе фундаментального анализа, могут быть более успешными.

Трейдеры могут проводить исследования о компаниях, анализировать финансовые показатели и новости, чтобы принимать обоснованные решения.

Важно помнить, что успешность стратегий зависит от множества факторов, включая условия рынка, навыки трейдера, правильное применение стратегии и управление рисками. Трейдеры должны тщательно исследовать и тестировать различные стратегии, чтобы найти ту, которая лучше всего соответствует их трейдинговым целям и стилю».

Популярные вопросы и ответы

Задали инвестиционному советнику и президенту «Ассоциации финансовых и инвестиционных советников фондового рынка» Юлии Кузнецовой ряд вопросов, которые помогут разобраться в теме стратегий трейдинга.

С какой стратегии в трейдинге лучше начать новичку?

Новичку в трейдинге рекомендуется начать с простой и понятной стратегии, которая позволит освоить основы торговли и развить необходимые навыки. Вот несколько стратегий, которые могут быть подходящими для начинающих трейдеров.

1. Трендовая торговля. Исследование устойчивых трендов на рынке. Новичкам легче разобраться с направлением движения цены и открывать позиции в направлении тренда. Для определения направления тренда можно использовать простые индикаторы, например, скользящие средние или линии тренда.

2. Торговля на основе поддержки и сопротивления. Поиск уровней, на которых цена имеет тенденцию выскакивать или пробивать. Новичкам может быть проще идентифицировать эти уровни на графиках и принимать решения на основе их взаимодействия с ценой.

3. Долгосрочное инвестирование. Выберите криптовалюты с хорошими фундаментальными показателями и потенциалом роста на долгосрочной основе.

4. Практика на демо-счете. Независимо от выбранной стратегии, рекомендуется начать с практики на демонстрационном счете. Он позволяет трейдеру торговать в виртуальной среде с реальными данными без риска потери реальных средств. Это поможет новичку ознакомиться с платформой, тестировать стратегии и развивать навыки трейдинга.

Начинающие трейдеры должны уделять особое внимание управлению рисками, обучению и развитию навыков.

Какие стратегии в трейдинге самые низкорискованные?

В трейдинге нет стратегий, которые можно считать абсолютно низкорисковыми. Все операции на финансовых рынках несут определенный уровень риска. Но есть ряд алгоритмов, которые могут считаться относительно низкорисковыми по сравнению с другими стратегиями.

Это долгосрочное инвестирование, трендовая торговля на долгосрочных графиках, диверсификация портфеля (распределения средств между разными активами и рынками), стратегии с защитой капитала.

В последнем случае речь про стратегии, которые включают использование стоп-лосс ордеров (позволяет трейдеру установить максимальный уровень убытков при торговле для защиты капитала).

Несмотря на то, что эти стратегии могут быть менее рискованными, они все же требуют должной осведомленности и анализа. Важно помнить, что ни одна стратегия не гарантирует прибыль. Риск потери капитала в трейдинге присутствует всегда.

От чего зависит успешность стратегии в трейдинге?

Важно помнить, что успешность стратегий зависит от множества факторов, включая условия рынка, навыки трейдера, правильное применение стратегии и управление рисками. Вы должны тщательно исследовать и тестировать различные стратегии, чтобы найти ту, которая лучше всего соответствует трейдинговым целям и стилю.

Торговые стратегии помогают структурированно и систематизированно ориентироваться на мировых финансовых рынках. Торговая стратегия помогает трейдеру принимать высококачественные торговые решения.

Но что такое хорошая торговая стратегия? В этом руководстве «Торговые стратегии» мы рассмотрим шесть различных типов торговых стратегий и торговых техник, которые должен знать каждый трейдер.

Что такое торговая стратегия?

Торговая стратегия — это список правил, который определяет точные параметры, необходимые трейдеру для совершения сделки. Список правил может включать анализ графических паттернов, паттернов ценового действия, технических индикаторов или фундаментального анализа. Популярные торговые стратегии включают дневную торговлю, свинг-торговлю и сезонные стратегии.

Торговые стратегии используются для оптимизации процесса анализа информации о том, что происходит на рынке, путем создания набора правил или методологии для принятия торгового решения. Огромное количество торговых техник и приемов может быть ошеломляющим. Наличие списка правил обеспечивает структуру, целенаправленность и последовательность при анализе рынка.

6 лучших типов торговых стратегий

Существуют различные типы торговых стратегий и техник торговли на выбор. Хотя количество методов стратегии может показаться пугающим, это также одна из причин, по которой люди из всех слоев общества участвуют в финансовых рынках — найдется что-то для каждого!

Будь то краткосрочная торговля, долгосрочная торговля или инвестирование, большинство торговых стратегий попадают под различные торговые методы, описанные ниже.

Основные типы торговых стратегий:

- Дневная торговля

- Свинг-трейдинг

- Позиционная торговля

- Алгоритмическая торговля

- Сезонная торговля

- Инвестиционные стратегии

Эти типы торговых стратегий более подробно рассматриваются ниже.

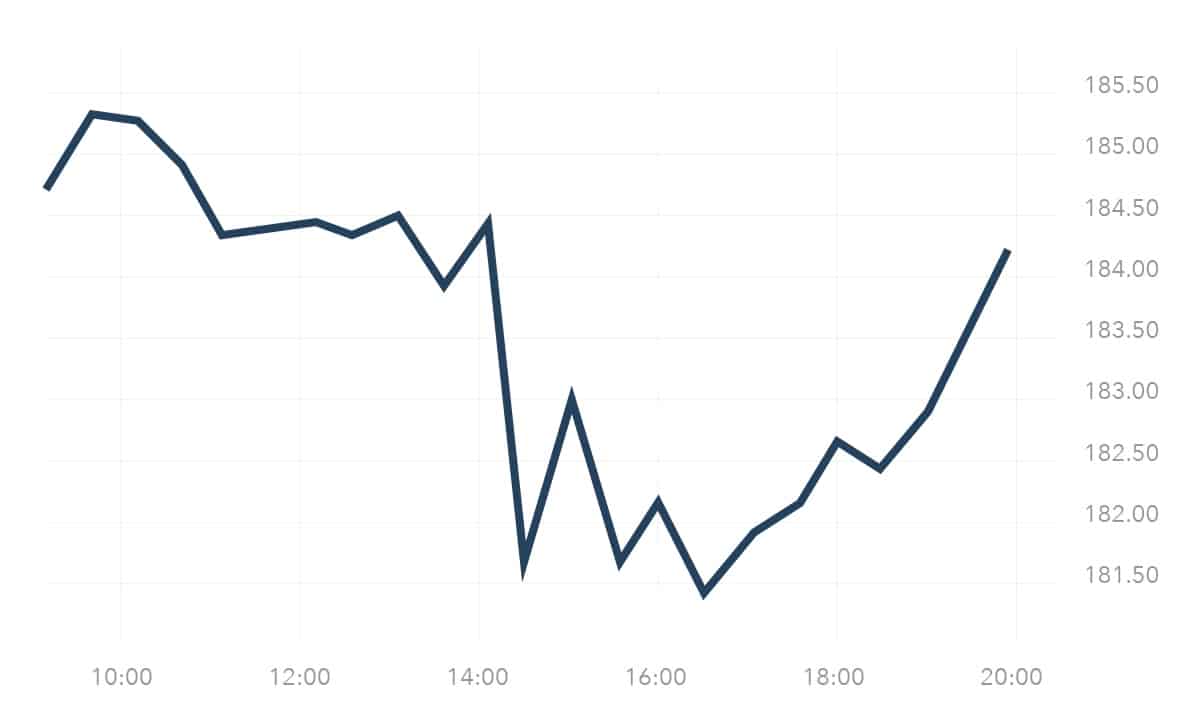

1. Стратегии дневной торговли

Что такое дейтрейдинг? Дневная торговля — это стиль, при котором трейдеры покупают и продают несколько ценных бумаг в течение одного торгового дня, часто выходя из них к концу дня. На самом деле, активные дневные трейдеры редко удерживают позиции на ночь, не говоря уже о нескольких днях. Наиболее распространенными графическими таймфреймами, используемыми в стратегиях дневной торговли, являются четырехчасовой, одночасовой, тридцатиминутный и пятнадцатиминутный графики.

Многие начинающие трейдеры тяготеют к дневной торговле, поскольку их привлекает возможность совершать несколько прибыльных сделок всего за один день. Хотя дневная торговля, безусловно, может быть прибыльной, она также наиболее сложна в освоении и может привести к большим убыткам для неподготовленных. На самом деле, большинству людей не рекомендуется принимать несколько финансовых решений с высоким риском за короткий промежуток времени, если только они не прошли значительную подготовку.

Как создать стратегию дневной торговли

Хотя дневная торговля является сложной задачей, можно изучить методы дневной торговли и практиковать стратегию дневной торговли до тех пор, пока она не будет освоена. Будь то дневная торговля акциями или дневная торговля на рынке Форекс, существует несколько ключевых элементов для разработки стратегии дневной торговли, таких как:

- На каких рынках вы будете торговать?

Многие фокусируются на дневной торговле акциями, но методы дневной торговли можно использовать на любом крупном рынке. Поскольку дневные трейдеры совершают много сделок при очень краткосрочных колебаниях цен, важно выбирать рынки, которые предлагают низкие комиссии и небольшие спреды.

- На каких временных рамках вы сосредоточитесь?

Существует несколько типов таймфреймов дневной торговли на выбор. Выберите временные рамки, соответствующие вашей доступности, чтобы вы могли ознакомиться с тем, как она меняется.

- Какие инструменты вы будете использовать для входа в сделки и выхода из них?

Когда вы учитесь дневной торговле, вам доступно огромное количество торговых индикаторов. Сосредоточьтесь на одном или двух, чтобы по-настоящему освоить, как они работают.

- Какой суммой вы будете рисковать в каждой сделке?

Определение размера сделки и управление рисками очень важны. Вы не хотите слишком сильно рисковать в каждой сделке, поскольку вполне вероятно, что в какой-то момент вашей торговой карьеры у вас будет череда последовательных проигрышей.

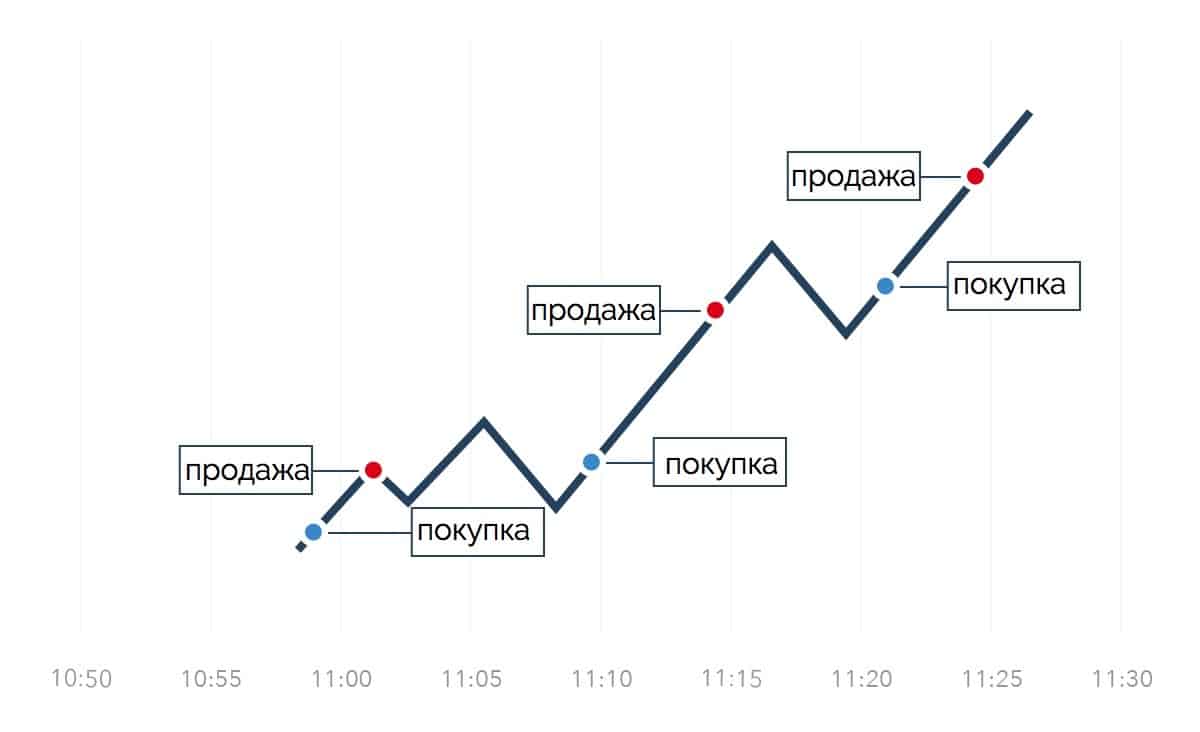

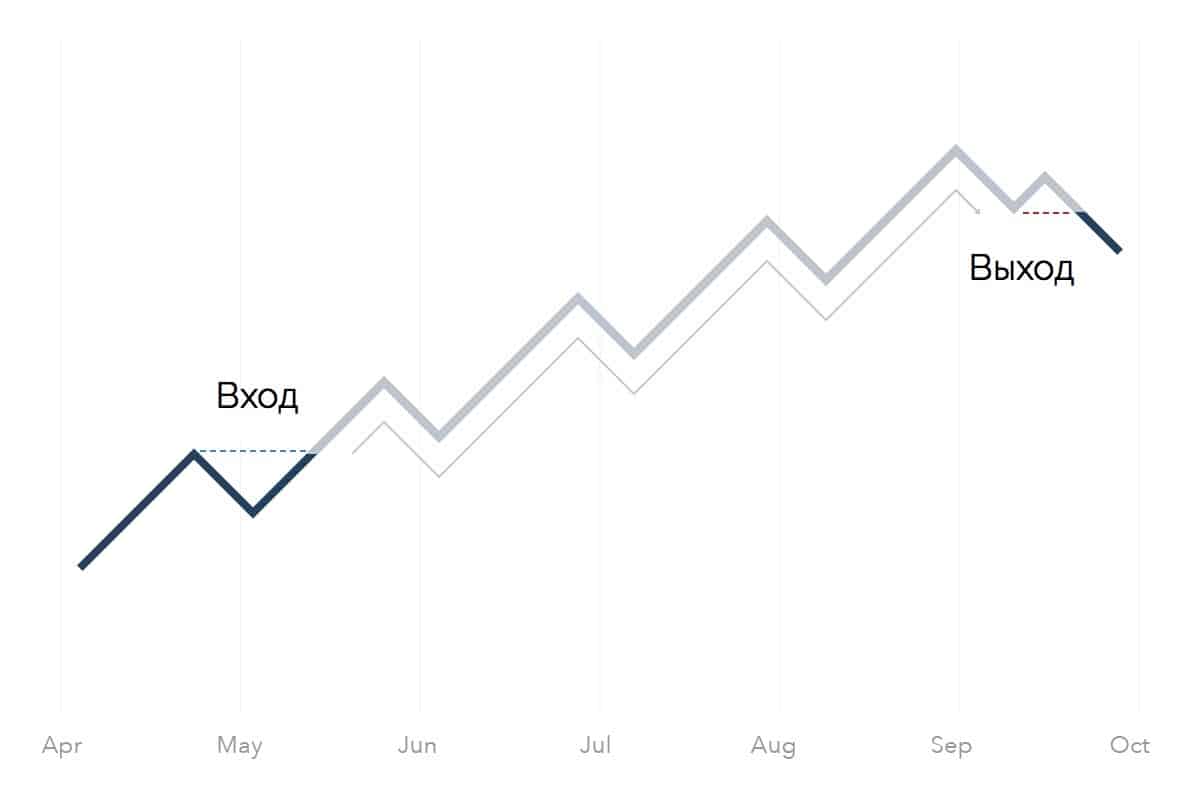

Пример стратегии дневной торговли

Приведенный выше график показывает ценовое поведение валютной пары в течение двухдневного торгового периода. Наличие записанной стратегии дневной торговли чрезвычайно важно, поскольку дневной трейдер сталкивается с множеством случайных движений цен, которые формируют множество рыночных условий и тенденций (восходящее, нисходящее и боковое движение цены). Каждый из них требует различных методов дневной торговли.

Торговые индикаторы, такие как скользящие средние, популярны среди дневных трейдеров, поскольку они могут быть полезны для определения различий между меняющимися рыночными условиями. Давайте построим скользящую среднюю на том же ценовом графике, что и выше, как это сделал бы дейтрейдер.

Синяя линия представляет собой двадцатипериодную скользящую среднюю цены закрытия предыдущих двадцати баров. При создании стратегии дневной торговли трейдер может использовать это для создания правила или условия для торговли:

Правило 1:

Когда цена выше скользящей средней, ищите только длинные сделки или сделки на покупку.

Правило 2:

Когда цена ниже скользящей средней, ищите только короткие сделки или сделки на продажу.

Эти два простых правила могут помочь упростить и сфокусировать процесс принятия решений дейтрейдерами. Количество правил в рамках эффективной торговой стратегии может варьироваться. В этом примере скользящая средняя помогла отфильтровать направление. Трейдеру по-прежнему нужны условия для определения сроков входа и выхода, а также для определения размера риска и общего управления рисками портфеля.

2. Стратегии свинг-торговли

Что такое свинг-трейдинг? Свинг-трейдинг — это метод, при котором трейдеры покупают и продают ценные бумаги с целью удержания в течение нескольких дней, а в некоторых случаях и недель. Свинг-трейдеры, также известные как трейдеры, следующие за трендом, часто используют дневной график для заключения сделок, которые соответствуют общему тренду рынка.

Некоторые стратегии свинговой торговли используют только технический анализ ценового графика для принятия торговых решений. Однако часто стратегии свинг-торговли также используют фундаментальную информацию или анализ нескольких временных рамок, поскольку требуется более подробная информация, чтобы помочь удерживать сделки в течение нескольких дней или дольше.

Пример стратегий свинг-торговли

Одним из наиболее популярных методов торговли на колебаниях является использование торговых индикаторов. На рынке существует множество различных типов индикаторов swing trading, и у всех них есть свои плюсы и минусы. Итак, какие же индикаторы лучше всего подходят для свинговой торговли? Многие свинг-трейдеры используют стохастический осциллятор, MACD или индекс относительной силы (RSI), чтобы определить признаки того, что цена продолжает тренд или меняет направление.

В конечном счете, лучшими индикаторами для свинг-торговли будут те, которые вы протестировали и научились с ними работать. Давайте посмотрим на пример свинг-торгового графика:

Большинство графиков стратегий свинговой торговли состоят из трех компонентов:

- Бары дневного графика, или свечи. Это означает, что каждый бар или свеча представляет собой объем торговли за один день.

- Фильтр тренда. На приведенном выше примере графика пятидесятипериодная скользящая средняя используется в качестве фильтра тренда и обозначена красной волнистой линией, проходящей через ценовые бары.

- Индикатор перекупленности и перепроданности. На приведенном выше примере графика стохастический осциллятор используется для определения условий перекупленности и перепроданности и находится в нижней части графика.

Поскольку торговая стратегия — это просто методология, помогающая трейдеру в процессе принятия решений, торговая стратегия может быть разработана с использованием трех компонентов, перечисленных выше. Например:

Правило 1: Когда цена торгуется выше скользящей средней, заключайте только длинные сделки или сделки на покупку. Когда рынок торгуется ниже скользящей средней, заключайте только короткие сделки или сделки на продажу.

Правило 2: Открывайте длинную сделку только в том случае, если стохастический осциллятор находится ниже 20, поскольку это представляет собой территорию перепроданности. Открывайте короткую сделку только в том случае, если стохастический осциллятор находится выше 80, так как это представляет собой территорию перекупленности.

Использование этих двух основных правил привело бы к тому, что трейдеры определили бы уровни входа в золотых квадратах, показанных на графике ниже:

Эти простые правила могут послужить отправной точкой, которая поможет трейдеру торговать по тренду и выбирать время для входа. Конечно, правильные стратегии торговли на колебаниях будут включать дополнительные правила для рассмотрения конкретных моделей баров или уровней поддержки и сопротивления для цены входа и размещения стоп-лосса, а также анализ на более высоких таймфреймах для определения уровней тейк-профита — поскольку трейдеры на колебаниях стремятся удерживать сделки в течение нескольких дней или более.

При использовании лучших индикаторов для свинговой торговли это может помочь систематизировать подход в рамках общей торговой стратегии, чтобы вы не задавались вопросом, о чем на самом деле говорит вам индикатор. Подготовка является ключом к успеху при торговле на рынках.

3. Стратегии позиционной торговли

Что такое позиционная торговля? Позиционная торговля — это стиль, при котором трейдеры покупают и продают ценные бумаги с целью удержания в течение нескольких недель или месяцев. Позиционный трейдер обычно использует комбинацию дневных, недельных и месячных графиков наряду с некоторым типом фундаментального анализа при принятии своих торговых решений. По сути, позиционный трейдер является активным инвестором, поскольку он меньше беспокоится о краткосрочных колебаниях на рынке и стремится удерживать сделки на более длительный срок.

Ключевым моментом для позиционного трейдера является соотношение вознаграждения и риска в сделке. Как правило, поскольку позиционный трейдер стремится удерживать сделки в течение нескольких недель или месяцев, у него часто бывает много очень мелких убыточных сделок перед одной крупной выигрышной сделкой. Это позволяет позиционному трейдеру рисковать небольшими суммами за сделку, чтобы увеличить частоту совершения сделок и диверсифицировать свой портфель.

Пример позиционной торговой стратегии

Большинство графиков стратегий позиционной торговли состоят из трех основных компонентов:

1. Таймфрейм дневного графика или больше (недельный или месячный график).

2. Фильтр тренда. На приведенном выше примере графика скользящая средняя за сто периодов используется в качестве фильтра тренда и обозначена оранжевой волнистой линией, проходящей по графику.

3. Индикатор импульса разворота тренда. На приведенном выше примере графика осциллятор MACD используется для определения изменяющегося импульса и находится в нижней части графика.

Поскольку торговые стратегии — это просто набор правил и условий, помогающих трейдеру в процессе принятия решений, торговая стратегия может быть разработана с использованием трех компонентов, перечисленных выше. Например:

Правило 1: Когда цена торгуется выше скользящей средней, заключайте только длинные сделки или сделки на покупку. Когда рынок торгуется ниже скользящей средней, заключайте только короткие сделки или сделки на продажу.

Правило 2: Открывайте длинную сделку только в том случае, если осциллятор MACD находится выше 0, поскольку это означает, что импульс становится бычьим. Открывайте короткую сделку только в том случае, если осциллятор MACD находится ниже 0, поскольку это означает, что импульс становится медвежьим.

На приведенном выше графике период, в течение которого соблюдаются оба правила — цена выше стопроцентной скользящей средней и осциллятор MACD выше 0 — также представляет собой самый длительный период тренда. Конечно, трейдеру все равно нужно найти подходящее время для совершения сделки, и даже если это сделано правильно, импульс может развернуться в противоположную сторону, что приведет к проигрышной сделке.

Однако именно эти долгосрочные трендовые условия позиционный трейдер пытается определить в торговых целях.

4. Алгоритмические торговые стратегии

Что такое алгоритмическая торговля? Алгоритмическая торговля — это метод, при котором трейдер использует компьютерные программы для входа в сделки и выхода из них. Трейдер кодирует набор правил и условий, в соответствии с которыми компьютерная программа будет действовать. Алгоритмическая торговля также известна как algo trading, автоматическая торговля, торговля «черным ящиком» или торговля роботами.

Большинство алгоритмических торговых стратегий пытаются использовать в своих интересах очень незначительные ценовые колебания с высокой частотой. Многих начинающих трейдеров привлекает наличие алгоритмических торговых стратегий для входа в сделки и выхода из них, когда их там нет. К сожалению, соблазн разбогатеть в алгоритмической торговле привлекает многих мошенников, так что будьте осторожны.

Хотя, безусловно, существует больше неудачных стратегий алгоритмической торговли, чем успешных, есть ряд трейдеров, которым удается использовать мощь алгоритмической торговли с помощью дискреционной, человеческой торговли. Многие трейдеры используют инвестиционные алгоритмы или алгоритмы фондового рынка, чтобы помочь в поиске определенных фундаментальных или технических условий, которые являются частью их торговых стратегий.

По сути, алгоритм действует как сканер потенциальных рынков, на которых следует сосредоточиться. Затем трейдер может сосредоточиться на анализе остальной части графика, используя свои собственные методы стратегии и торговые приемы.

5. Сезонные торговые стратегии

Что такое сезонность? Сезонная торговля предполагает торговлю возможностью повторения тренда из года в год. Многие рынки часто демонстрируют сезонные характеристики из-за повторяющихся изменений погоды, правительственных экономических объявлений и корпоративных доходов.

Сезонный трейдер использовал бы эти сезонные паттерны в качестве статистического преимущества при выборе своей сделки. Таким образом, хотя сезонная торговля — это не система выбора времени для покупки или продажи, она может дать трейдеру более широкую картину, необходимую ему в рамках его торговых стратегий и стратегических методов.

Сезонные торговые стратегии

Один из наиболее популярных типов стратегий сезонного инвестирования является частью популярной стратегии торговли акциями. В трейдинге есть старая поговорка: «Продавай в мае и уходи». Это торговое остроумие отражает типичную сезонную слабость, с которой сталкивается фондовый рынок в летние месяцы с мая по октябрь.

Согласно журналу Financial Analyst Journal за 2013 год, исследование, в котором наблюдалось это явление, показало, что оно действительно существовало в период с 1998 по 2012 год, когда доходность акций в период с ноября по апрель была выше, чем в период с мая по октябрь. Однако это не обязательно означает, что летние месяцы были негативными.

Однако это наблюдение действительно имеет место в другой популярной сезонной стратегии торговли акциями, которая называется «Ралли Санта-Клауса». Это тенденция к росту фондовых рынков в течение последних пяти торговых дней года и первых двух дней нового года.

Важно помнить, что сезонная торговля просто придает дополнительное преимущество торговой стратегии. Сезонный трейдер также изучил бы другие индикаторы и инструменты, чтобы определить рынки, на которых можно торговать с наибольшей ясностью, и никогда не полагался бы исключительно на один показатель анализа.

6. Долгосрочные торговые стратегии

Инвестиционные стратегии и торговые стратегии могут иметь много общего, но имеют одно существенное различие. Инвестиционные стратегии предназначены для того, чтобы инвесторы удерживали позиции в течение длительного времени, в то время как торговые стратегии предназначены для исполнения более краткосрочных позиций.

Большинство инвестиционных стратегий разрабатываются как стратегия инвестирования в акции, поскольку покупка прибыльных компаний теоретически может иметь неограниченный потенциал роста. При покупке акций физической компании обратная сторона не безгранична. Однако, если компания обанкротится, это может означать, что инвестор потеряет все свои инвестиции.

Когда инвесторы формулируют свои правила или условия для своих инвестиционных стратегий, обычно они пытаются воспроизвести показатели таких выдающихся компаний, как Amazon или Facebook. Однако, хотя это непростая задача, существует множество других компаний, в которых инвесторы пытаются позиционировать себя в соответствии с конкретными стилями инвестирования, такими как:

- Инвестирование в рост. Методы стратегии, ориентированные на инвестирование в рост, направлены на выявление акций, которые демонстрируют наилучшие перспективы роста. Другими словами, это означает выявление компаний, которые находятся на зрелой стадии своего бизнес-цикла. Например, акции технологических компаний привлекают многих инвесторов, ориентированных на рост, поскольку компании такого типа обычно становятся публичными для привлечения капитала, чтобы еще больше развить компанию.

- Стоимостное инвестирование. Методы стратегии, ориентированные на стоимостное инвестирование, направлены на выявление акций, которые демонстрируют наилучшее соотношение цены и качества. Растущие акции, как правило, оцениваются по высокой цене, поскольку они предлагают наилучшие перспективы на будущее. Акции, основанные на стоимости, — это акции компаний, которые обычно торгуются со скидкой из-за недавних негативных новостей или плохого управления. Стоимостные инвесторы будут следить за изменениями в обстоятельствах компании и инвестировать в историю ее развития.

Лучшие торговые стратегии по классам активов

В этом разделе вы найдете множество торговых стратегий для различных рынков. Важно помнить, что эффективная торговая стратегия предназначена для оптимизации процесса получения торговой информации путем создания набора правил или методологии для принятия торгового решения.

Большинство начинающих трейдеров считают, что эффективная торговая стратегия — это та, которая выигрывает в 100% случаев, и будут тратить большую часть своего времени на поиски «системы святого Грааля». Хотя некоторые веб-сайты продают эти «системы святого Грааля» необразованным людям, стоит помнить, что их просто не существует.

Торговая стратегия с разумными принципами управления рисками может со временем дать трейдеру преимущество. Однако это будет происходить как с выигрышными, так и с убыточными сделками. В конце концов, на рынке в любой момент времени может произойти все, что угодно. Приведенные ниже стратегии призваны продемонстрировать различные возможности, доступные трейдерам, а также послужить отправной точкой для создания более тщательного и детализированного набора правил.

Стратегии торговли на рынке Форекс

Валютный рынок идеально подходит практически для всех различных типов стратегий, таких как дневная торговля, свинг-трейдинг, алгоритмическая торговля и многое другое. Это связано с тем, что рынок Форекс открыт 24 часа в сутки, пять дней в неделю, что делает его одним из самых ликвидных рынков, доступных для торговли.

Пример стратегии торговли валютой EUR/USD

Поскольку валютный рынок открыт с понедельника по пятницу, такие инструменты, как EUR / USD, могут демонстрировать несколько типов рыночных условий за короткий промежуток времени, таких как восходящий тренд, нисходящий тренд и боковой рыночный диапазон. Вот почему некоторые трейдеры используют полосы Боллинджера в своей стратегии торговли валютой EUR/USD.

Полосы Боллинджера используются для определения рынков, которые спокойны, а также рынков, которые демонстрируют повышенную волатильность и вот-вот начнут развиваться в определенном направлении. Сам инструмент Bollinger Band состоит из трех линий. Средняя линия представляет собой 20-дневную простую скользящую среднюю (SMA) и используется для расчета значения верхней и нижней полос. Эти полосы представляют собой два стандартных отклонения от 20-дневной простой скользящей средней (SMA).

Поскольку стандартное отклонение является мерой волатильности, многие правила, касающиеся полосы Боллинджера, фокусируются на движениях верхней и нижней полос, таких как:

Правило 1: Когда полосы расширяются, рынок становится более волатильным и может начать развиваться в тренде.

Правило 2: Когда полосы сокращаются, рынок становится менее волатильным и может перерасти в рынок с боковым диапазоном.

Давайте взглянем на часовой график пары EUR/USD с помощью индикатора Bollinger Bands.

На приведенном выше графике три зеленые линии представляют индикатор Bollinger Bands. Прямоугольники золотистого цвета представляют периоды времени, когда полосы Боллинджера сокращаются. В большинстве случаев ценовое действие рынка действительно двигалось в боковом диапазоне, но в течение разного промежутка времени. Были и другие периоды времени, когда рынок действительно двигался в боковом диапазоне, но полосы Боллинджера не сокращались, что означает, что индикатор часто может отставать от текущей цены.

Теперь давайте посмотрим на период времени, когда полосы Боллинджера расширились.

На этом графике синие прямоугольники показывают моменты, когда полосы Боллинджера заметно расширялись. В большинстве случаев ценовое движение действительно вспыхивало на фоне повышенной волатильности и двигалось в рамках краткосрочного тренда, с некоторыми движениями вверх и вниз. Поскольку эти движения, основанные на тренде, предполагают более крупные ценовые колебания, использование расширения полос, как правило, в торговой стратегии Bollinger Bands на рынке Форекс может оказаться более полезным.

Поскольку полосы Боллинджера измеряют волатильность, а не направление тренда, некоторые трейдеры добавляют фильтр тренда, такой как долгосрочная скользящая средняя, в свою торговую стратегию Bollinger Bands на рынке Форекс. Это связано с тем, что скользящая средняя показывает среднюю цену за определенное количество исторических баров, что делает ее очень полезной для быстрого определения общего направления цены. Например:

Правило 3: Покупайте или открывайте длинные позиции только тогда, когда цена находится выше 200 экспоненциальных скользящих средних (200 EMA).

Правило 4: Продавайте или открывайте короткую позицию только тогда, когда цена находится ниже 200 экспоненциальных скользящих средних (200 EMA).

Оранжевая линия на графике ниже показывает 200 экспоненциальных скользящих средних (200 EMA), которые показывают среднюю цену за последние 200 баров. Поскольку экспоненциальная скользящая средняя направлена вниз, это означает, что в среднем цена движется вниз, помогая нам быстро определить общий тренд.

Зеленые прямоугольники показывают периоды времени, когда полосы Боллинджера расширялись и цена прорывалась вниз, ниже нижней полосы Боллинджера и в направлении долгосрочной скользящей средней.

Хотя дополнительные правила приводят к уменьшению количества торговых возможностей, они послужили своей цели в качестве эффективной торговой стратегии, которая заключается в упрощении процесса принятия решений трейдером. На этом этапе трейдер может добавить дополнительные правила, касающиеся конкретной цены входа, цены стоп-лосса, целевой цены и размера сделки, чтобы еще больше упростить процесс принятия решений в отношении любых текущих торговых возможностей.

Стратегии торговли акциями

Фондовый рынок идеально подходит практически для всех различных типов стратегий, таких как стратегия колебательной торговли, стратегия позиционной торговли, стратегия следования за трендом, стратегия скользящей средней и стратегия ценового действия, среди прочих. Поскольку инвесторы и управляющие фондами склонны покупать компании, чтобы удерживать их в долгосрочной перспективе — в ожидании повышения цен на акции, — тенденции на этом конкретном рынке, как правило, сохраняются дольше.

Как трейдеры, так и инвесторы участвуют на фондовом рынке, используя множество стратегий, перечисленных выше. В то время как инвестор покупает физические акции компании, трейдер может спекулировать на движении цен на акции, используя CFD, которые имеют определенные преимущества, такие как возможность торговать длинными и короткими позициями.

Пример позиционной торговой стратегии Netflix

Хотя существуют тысячи компаний, с которыми можно торговать, проще всего начать с компаний, которые вы знаете и которыми пользуетесь ежедневно, например, с торговли акциями Apple, Amazon, Facebook, Tesla или Netflix. Хотя существуют некоторые различия в том, как развиваются отдельные акции, есть еще много общего. Это делает использование одной биржевой стратегии, такой как стратегия позиционной торговли, приемлемым для широкого спектра глобальных акций.

Хотя приведенный выше график цен относится к Netflix, он может отражать цену любых других акций. Поскольку цена акций компании часто может колебаться в течение довольно долгого времени, если она пользуется спросом у населения, многие трейдеры используют силу экспоненциальной скользящей средней, чтобы попытаться извлечь выгоду из периодов тренда.

Один из самых популярных способов использования экспоненциальной скользящей средней в биржевой стратегии — искать быстро движущуюся среднюю, которая пересекается выше медленно движущейся средней, и наоборот. Быстро Движущаяся средняя — это та, которая основана на меньшем значении исторических баров, чем медленно движущаяся средняя, которая основана на более высоком значении исторических баров. Набор правил мог бы начинаться со следующего:

Правило 1: Открывайте длинные позиции, когда 8 экспоненциальных скользящих средних пересекаются выше 21 экспоненциальной скользящей средней.

Правило 2: Открывайте короткие позиции, когда 8 экспоненциальных скользящих средних пересекаются ниже 21 экспоненциальной скользящей средней.

В данном случае быстро движущаяся средняя — это 8-периодная скользящая средняя, а медленно движущаяся средняя — это 21-периодная скользящая средняя. Оба числа являются числами Фибоначчи, которые очень популярны при торговле на финансовых рынках. Давайте посмотрим, как это выглядит на графике цен Netflix:

На приведенном выше графике видно множество случаев пересечения скользящей средней, как в восходящую, так и в нисходящую сторону. В некоторых случаях цена действительно сохраняла тренд в течение довольно долгого времени, в то время как в других случаях она разворачивалась в противоположном направлении. Давайте выделим пересечения экспоненциальной скользящей средней для дальнейшего изучения:

Красные вертикальные линии показывают случаи, когда быстро движущаяся средняя пересекается ниже медленно движущейся средней. Зеленые вертикальные линии показывают случаи, когда быстро движущаяся средняя пересекалась выше медленно движущейся средней. Что мы можем вынести из этого?

В пяти случаях, когда 8-я экспоненциальная скользящая средняя пересекалась ниже 21-й экспоненциальной скользящей средней, только дважды рынок сохранял тенденцию к снижению в течение длительного периода. Одна из проблем, связанных с пересечением скользящих средних, заключается в том, что они могут заставить вас начать движение с опозданием, а также могут подать ложный сигнал.

В пяти случаях, когда 8-я экспоненциальная скользящая средняя пересекалась выше 21-й экспоненциальной скользящей средней, рынок большую часть времени сохранял тенденцию к росту. Именно в таких ситуациях трейдер пытается получить более высокую прибыль по сравнению с риском, на который он идет.

Пересечение скользящей средней — это, по сути, позиционная торговая стратегия, которая хорошо подходит для стратегии следования тренду на фондовом рынке. Хотя уровни стоп-лосса и тейк-профита устанавливаются по усмотрению, важно понимать, что этот тип стратегии приведет к большему количеству убыточных сделок, чем выигрышных. Однако цель состоит в том, чтобы выигрышные сделки приносили вознаграждение, многократно превышающее риск.

Поэтому важно использовать разумные методы управления рисками, чтобы сохранить риск на сделку небольшим, чтобы учесть несколько убыточных сделок, прежде чем появится возможность крупной выигрышной сделки.

Стратегии торговли сырьевыми товарами

Торговля сырьевыми товарами, такими как золото, серебро и нефть, популярна среди трейдеров, поскольку они часто могут иметь направленный тренд в течение довольно долгого времени. Все рынки в какой-то момент переживают разные рыночные условия. Однако на сырьевые рынки сильно влияют проблемы спроса и предложения, вызванные погодными условиями, геополитической напряженностью и экономическими настроениями.

Типами стратегий, которые, как правило, подходят для торговли сырьевыми товарами, обычно являются стратегии свинговой торговли, стратегии сезонной торговли и стратегии позиционной торговли. Многие трейдеры объединяют элементы свинг-трейдинга и дейтрейдинга, чтобы торговать на товарных рынках с очень сильным трендом. Это позволяет трейдерам использовать некоторые из более низких таймфреймов, таких как четырехчасовой график, для определения торговых возможностей, следующих за трендом.

Пример сырьевой стратегии в отношении сырой нефти марки Brent

Индикаторы MACD и RSI — это два популярных торговых индикатора, которые помогают определить рынки, находящиеся в тренде, рынки, которые вот-вот изменят направление, а также условия перекупленности и перепроданности. Вот как выглядят оба индикатора на четырехчасовом графике сырой нефти марки Brent:

Начинающим трейдерам приведенный ценовой график может показаться случайным и ошеломляющим. Вот почему стратегия так важна — она может помочь трейдерам оптимизировать процесс получения информации, чтобы помочь им в принятии решений. Итак, давайте начнем с набора правил для обработки того, что сообщает нам диаграмма:

Правило 1: Открывайте длинные позиции, когда MACD находится выше своей нулевой линии.

Правило 2: Открывайте короткие позиции, когда MACD находится ниже своей нулевой линии.

По сути, MACD действует как фильтр широкого тренда, чтобы дать трейдеру ориентир. Следующим шагом будет поиск признаков перекупленности и перепроданности, поскольку это может предложить наилучшее время для совершения сделки. Для этого мы можем использовать RSI (настройка на 4 периода):

Правило 3: Открывайте длинные позиции, когда RSI находится ниже 30 (нижняя черная линия в окне индикатора RSI).

Правило 4: Открывайте короткие позиции, когда RSI находится выше 70 (верхняя черная линия в окне индикатора RSI).

Трейдеры могут добавить дополнительные правила для конкретных уровней цен входа и стоп-лосса. Например, было бы полезно добавить дополнительные правила для поиска паттернов ценового действия, таких как «молот» и «стреляющие стартовые свечи». Некоторые трейдеры могут изучить возможность использования других индикаторов, таких как Средний истинный диапазон (ATR), для определения ценовых уровней для стоп-лосса. А пока давайте определим области, в которых применялись правила с первого по четвертое из приведенных выше:

На приведенном выше ценовом графике зеленые прямоугольники представляют случаи, когда соблюдались как первое, так и третье правило; MACD выше нулевой линии, а индикатор RSI ниже линии 70. Красные прямоугольники обозначают случаи, когда соблюдались как правило два, так и правило четыре; MACD ниже нулевой линии и индикатор RSI выше линии 30.

Важно отметить, что эти условия лучше всего подходят для рынков с очень сильным трендом, как показано на четырехчасовом ценовом графике выше. Стоит рассмотреть возможность добавления дополнительных правил, таких как выравнивание скользящих средних, чтобы попытаться определить эти условия в дальнейшем. Конечно, убыточные сделки неизбежны, когда рынок меняет направление или рыночные условия. Вот почему важно использовать стоп-лоссы и надлежащие методы управления рисками.

Стратегии торговли индексами

Торговля индексами пользуется популярностью как у краткосрочных, так и у долгосрочных трейдеров благодаря своей способности предлагать сильные трендовые условия на более низких и более высоких таймфреймах. Вот почему стратегии торговли индексами часто включают стратегии дневной торговли, стратегии свинговой торговли, стратегии позиционной торговли, стратегии сезонного инвестирования и даже стратегии хеджирования.

Поскольку глобальные индексы привлекают трейдеров всех типов, торговые индикаторы, такие как индикатор RSI, осциллятор MACD, стохастический осциллятор и полосы Боллинджера, могут быть весьма эффективными при торговле ими в правильных рыночных условиях.

В то время как вы можете торговать 19 различными мировыми фондовыми индексами, краткосрочные трейдеры предпочитают фокусироваться на основных мировых индексах, которые включают: DAX40, FTSE100, SP500, NQ100, DJI30 и JP225. Это охватывает основные индексы из Европы, Азии и Соединенных Штатов. Давайте теперь сосредоточимся на стратегиях торговли индексами для DAX40 с использованием методов дневной торговли.

Торговая стратегия по индексу DAX40

В то время как некоторые трейдеры сосредотачиваются на дневной торговле акциями, многие предпочитают использовать методы дневной торговли индексами фондового рынка из-за низких спредов и комиссий.

Изучая, как вести дневную торговлю по индексу DAX40 CFD, важно помнить, что дневная торговля сама по себе предполагает совершение нескольких сделок в день. Это важно знать, поскольку более высокая частота сделок означает больше победителей и больше проигравших. Поэтому управление рисками должно быть краеугольным камнем вашей торговой стратегии. Сейчас мы сосредоточимся на использовании некоторых индикаторов и методов, которые мы использовали в предыдущих стратегиях, приведенных выше.

На приведенном выше графике показан пятиминутный график индекса DAX40 CFD за определенный период времени. Используя различные торговые индикаторы, которые могут помочь трейдеру определить тенденцию рынка, а также определить время совершения своих сделок. Например:

Правило 1: Открывайте длинные позиции, когда цена находится выше 50 EMA + MACD находится выше нулевой линии + цена отклонила нижнюю линию полосы Боллинджера.

Правило 2: Открывайте короткие позиции, когда цена находится ниже 50 EMA + MACD находится ниже нулевой линии + цена отклонила верхнюю линию полосы Боллинджера.

На приведенном ниже графике показаны некоторые случаи применения правил номер один и два в действии:

Волатильность ценовых циклов четко видна в первой половине графика. Сочетание использования экспоненциальной скользящей средней и выравнивания MACD помогло избежать таких волатильных условий — в данном случае.

Средняя часть графика — это место, где ценовые циклы начинают устанавливаться, а экспоненциальная скользящая средняя и выравнивание MACD помогают определить три возможные торговые возможности, выделенные красным цветом. В то время как движение цены в первом красном прямоугольнике переместилось с верхней полосы Боллинджера на нижнюю полосу Боллинджера (полезная ценовая цель при короткой торговле), во втором и третьем красных прямоугольниках этого не произошло, и они пробили верхнюю полосу Боллинджера, что, скорее всего, привело к двум последовательным убыточным сделкам.

В конце графика ценовые циклы начинают демонстрировать тенденцию к росту, в результате чего экспоненциальная скользящая средняя и MACD выравниваются для длинных позиций. Торговля на отскоке нижней полосы Боллинджера привела к появлению двух возможных торговых возможностей, которые привели к достижению верхней полосы Боллинджера (полезная ценовая цель при длинной торговле).

Заключение — Торговые стратегии 2023

В этой статье мы рассмотрели широкий спектр различных торговых стратегий и техник торговли. Лучший способ применить эту теорию на практике — торговать в безрисковой среде, чтобы вы практиковали свои навыки, оптимизировали свои стратегии и научились управлять своими эмоциями во время торговли.

Чтобы начать торговать в безрисковой среде уже сегодня, достаточно всего нескольких кликов, чтобы открыть демо-торговый счет.

Часто задаваемые вопросы по торговым стратегиям

Какая стратегия лучше всего подходит для торговли?

Наиболее популярным типом торговых стратегий являются стратегии свинговой торговли для начинающих и стратегии дневной торговли для более продвинутых трейдеров. Торговля на более высоких таймфреймах в качестве новичка помогает узнать больше о рынке, что затем может быть использовано для торговли на более низких таймфреймах.

Если вам понравилась эта статья и вы хотите научиться торговать так, чтобы стабильно получать прибыль, тогда жду вас на нашем YouTube канале и в Telegram 👍

Существуют самые разные стратегии трейдинга, стили и методы торговли, которые доступны на финансовых рынках. Вы можете считать себя краткосрочным трейдером или долгосрочным трейдером, или, возможно, вам близко что-то среднее. Однако эти термины, как правило, относительны. Всегда будут разные идеи о том, как часто торговать, как долго удерживать позицию и когда входить или выходить из рынка.

Например, краткосрочная стратегия торговли для одного трейдера может означать торговлю на 5 минутных таймфреймах, а для другого трейдера это может означать удержание позиции в течение нескольких дней. В этой статье я постараюсь определить различные стили и методы торговли, а также обозначить их основные характеристики.

Что такое стиль торговли?

Стиль торговли — это набор предпочтений, которые определяют, как часто вы будете размещать сделки и как долго вы будете удерживать их открытыми. Это будет зависеть от размера вашего счета, сколько времени вы можете посвятить торговле, вашей личности и вашей толерантности к риску.

Хотя ваш торговый стиль и ваш торговый план должны быть уникальным для вас, есть четыре популярных стиля, которые вы можете выбрать.

- Позиционная торговля.

- Свинг трейдинг.

- Дейтрейдинг.

- Скальпинг.

Дискреционный трейдинг и алгоритмическая торговля

Прежде чем мы углубимся в различные стратегии трейдинга, мы должны для начала определить систему, по которой будете исполнять свои сделки.

Когда дело доходит до торговли на финансовых рынках, существует два основных подхода к исполнению сделок, которые может использовать трейдер. Первый — это дискреционный подход, при котором трейдер торгует вручную и использует свой анализ при управлении сделками.

Вторым является алгоритмический подход к торговле, при котором торговый робот отвечает за торговлю. Здесь работа трейдера заключается в программировании автоматической торговой системы и далее регулярном ее мониторинге.

Выбор подходящего подхода зависит от вашего выбора, уровня комфорта и психологических предпочтений. Например, если вы хотите всегда сами контролировать все решения, связанные с торговлей, дискреционный подход может оказаться более для вас подходящим.

С другой стороны, если вы умеете программировать и можете создать торговый алгоритм, основанный на ваших правилах, который будет совершать системные сделки на рынке, то алгоритмическая торговля может оказаться лучшим для вас выбором.

Все стратегии трейдинга, которые мы обсудим в следующих разделах, могут быть либо дискреционными, либо алгоритмическими. Имейте в виду, что дискреционный трейдер может также может придерживаться строгой стратегии, основанной на правилах, однако у него все равно остается определенная свобода действий для принятия решений. При этом алгоритмический подход не может быть дискреционным. Робот будет автоматически совершать все сделки по торговому алгоритму.

Важно спросить себя, какой подход к трейдингу для вас удобней и больше вам нравится, а затем выбрать стиль торговли, который подойдет для вас лучше всего.

Высокочастотатный трейдинг

Высокочастотная торговля — это алгоритмический метод торговли, который крупные организации используют для исполнения огромного количества ордеров за считанные секунды.

Тем не менее, данный стиль обычно не классифицируется как основной стиль торговли, так как для выполнения сделок он опирается на основную технологию, а не на личные предпочтения или план трейдера. Высокочастотная трейдинг также не является широко доступным для отдельных трейдеров, что означает, что они просто не могут идти в ногу с крупными компаниями.

Скальпинг

Скальпинг — это быстро развивающийся стиль торговли, который может быть очень интенсивным, и зачастую он приносит много стресса. Скальпинг предполагает постоянный поиск торговых возможностей. Скальперы часто могут торговать 20, 30 или более 50 позиций в течение одной торговой сессии. Большинство скальперов, как правило, в течение нескольких минут входят и выходят из рынка.

Скальпинг включает в себя открытие и удержание позиции в течение очень короткого промежутка времени, от нескольких секунд до нескольких минут. Идея состоит в том, чтобы открыть сделку и выйти из нее, как только рынок пойдет в вашу пользу — получая небольшую, но частую прибыль.

Скальпинг часто считается более быстрой и интенсивной формой дневной торговли. Это требует от трейдеров сосредоточиться на рынках, которые являются чрезвычайно ликвидными и имеют сильные тренды.

Скальпинг чрезвычайно трудоемкий и энергозатратный процесс. Этот стиль обычно не используется трейдерами, работающими неполный рабочий день, так как он требует постоянного мониторинга рынка и анализа.

Скальперы обычно используют большое кредитное плечо и ищут незначительные движения, которыми они могут воспользоваться. Например, скальпер, торгующий EURUSD, может торговать множество позиций на меньшем таймфрейме, к примеру на 1-минутном или 2-минутном графике, основываясь на пробое уровня на дневном графике.

Скальпинг довольно популярен на рынке акций, где движение цены более четкое и менее хаотичное, чем на форекс.

Как вы можете себе представить, одним из самых больших недостатков использования скальпинга является высокая стоимость комиссионных издержек за транзакции, связанная с большим количеством сделок. Во многих случаях операционные издержки в виде комиссий могут составлять 60-70% от валовой прибыли трейдера. Таким образом, скальперы должны стремится к низким комиссионным от своего брокера, чтобы повысить свои шансы на успех.

В наши дни скальперам составляют серьезную конкуренцию высокочастотаная торговля с помощью роботов, которые могут совершать сотни или даже тысячи сделок в течение одной торговой сессии. Поэтому неудивительно, что именно компьютерные алгоритмы доминируют в скальпинге и во многом определяют движение цены на младших таймфреймах.

Дейтрейдинг

Дейтрейдинг чем-то похож на скальпинг, так как и здесь трейдеры открывают и закрывают свои позиции в течение одной торговой сессии. Но главное различие между ними заключается в том, что дейтрейдеры, как правило, торгуют на более старших таймфреймах и удерживают свои сделки более длительное время, чем большинство скальперов.

Дейтрейдинг — это стиль, который определяет, что трейдер будет открывать и закрывать все свои позиции до закрытия рынков каждый вечер. Дневные трейдеры будут покупать и продавать несколько активов в течение торгового дня, а иногда и несколько раз в день, чтобы воспользоваться краткосрочными движениями рынка. При этом они избегают некоторых рисков и увеличивают затраты, связанные с удержанием позиции на ночь.

Внутридневная торговля требует времени, внимания и преданности торговому плану. Он включает в себя выполнение большого количества сделок с относительно небольшой прибылью по сравнению со свинг-трейдингом или позиционной торговлей, поэтому крайне важно, чтобы дневные трейдеры не становились жертвой эмоций. Чтобы снизить риск потерь, дневные трейдеры часто используют стопы и лимитные оредра.

Дейтрейдеры обычно не входят и не выходят из рынка в течение нескольких минут. Обычно они используют методы дневной торговли и ищут колебания цены в течение дня, которые они могут зафиксировать. Таким образом, дейтрейдер может оставаться с открытой позицией от 30 минут до нескольких часов или даже в течение всей торговой сессии.

Большинство дейтрейдеров будут выставлять от двух до пяти позиций в день в зависимости от текущей волатильности. Хотя транзакционные издержки могут сказаться на итоге торговли дейтрейдера, они не столь очевидны, как у скальперов. Также подавляющее число скальперов, как правило, фокусируются на алгоритмической торговли, при этом многие дейтрейдеры по-прежнему выбирают дискреционный стиль трейдинга.

Помимо трейдеров, которые фокусируются на торговле по новостям, большинство дейтрейдеров ориентированы на технический анализ. Они не так озабочены макроэкономическими тенденциями, поскольку стиль их торговли не требует долгосрочных прогнозов на несколько дней или недель.

Чтобы стать эффективным дейтрейдером, вы можете использовать робота, который обеспечит закрытие всех ваших позиций к концу торгового дня. Некоторым начинающим трейдерам трудно выходить из убыточных сделок в конце торговой сессии, потому что они все еще верят, что цены может развернуться. Поэтому они позволяют краткосрочной дневной сделке превращаться в свинг сделку.

Каждый успешный дейтрейдер знает, что рынок откроется и завтра, поэтому у них всегда будет возможность заработать.

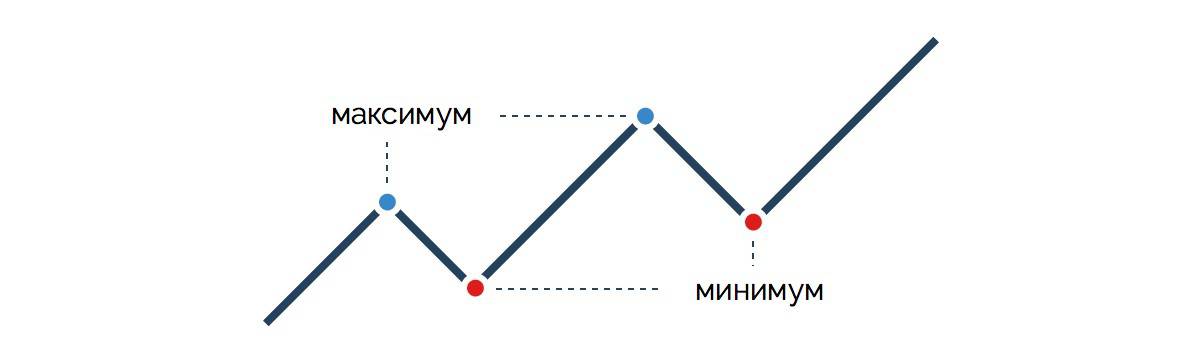

Свинг трейдинг

Свинг трейдинг предполагает торговлю с временным горизонтом от одного дня до нескольких недель. Свинг-трейдеры обычно торгуют H4 и D1 таймфреймах, но также могут использовать и часовые таймфреймы. Свинг-трейдеры выбирают лучшие стратегии трейдинга среди разных стилей торговли, когда дело доходит до частоты торгов и транзакционных издержек.

Для этих трейдеров характерно открывать 8-12 позиций в месяц, что может означать 100-150 сделок в год. С этой точки зрения, это отличный стиль торговли для начинающих трейдеров из-за большого количества возможностей, доступных для оттачивания своих навыков на рынке.

Свинг трейдинг — это стиль, который фокусируется на том, чтобы занять позицию в значительном движении рынка. Это предполагает проведение сделки в течение нескольких дней или недель, чтобы воспользоваться краткосрочными и среднесрочными изменениями цены.

Основная цель свинг трейдинга заключается в том, чтобы определить тренд и затем извлечь выгоду из пиков и падений, которые обеспечивают точки входа. Свинг-трейдер будет использовать технический анализ для определения ключевых точек для входа в рынок. Они ищут два типа движения рынка: «максимум колебания», когда цена движется вверх, и «минимум колебания», когда рыночная цена снижается.

Минимум колебания указывает на возможность купить длинную позицию или продать короткую позицию, а максимум колебания — это возможность продать длинную позицию или открыть короткую позицию. Свинг-трейдеры часто ищут рынки с высокой степенью волатильности, поскольку именно на этих рынках колебания наиболее вероятны.

Для торговли на колебаниях нет определенного периода времени удержания позиции, поскольку все зависит от того, как долго длится каждый тренд. Это может быть всего час или неделя. Свинг-сделки будут закрыты только тогда, когда будет достигнута цель взятия прибыли или позиция будет закрыта по стоп-лоссу. Это предпочтительный метод для трейдеров, которые не хотят тратить весь день на мониторинг рынка, но хотят получать прибыль с долгосрочых позиций.

Стоимость торговли в виде спредов и комиссий также значительно снижается в свинг трейдинге. Более низкая частота торгов по сравнению с дневной торговлей и скальпингом в сочетании с большими тейк-профитами делает свинг-торговлю одним из наиболее привлекательных стилей торговли для профессионалов.

Другое важное преимущество методов торговли на колебаниях заключается в том, что многие технические паттерны, которые формируются на этих относительно более высоких таймфреймах, гораздо более точны и надежны. Например, уровень поддержки, сформированный на H4, гораздо более важен, чем уровень поддержки, сформированный на 15-минутном графике. Также фигура голова и плечи, которая появилась на H4, более надежна, чем та же фигура на M5.

На рынке существует множество торговых стратегий, которые можно использовать в свинг трейдинге. Вы можете торговать на разворот рынка, использовать технические индикаторы вроде полос Боллинджера или моментум. Использовать уровни поддержки и сопротивления, торговать по тренду или в консолидациях. Выбор лучшего торгового метода будет зависеть от вашей индивидуальности и персональных предпочтений в трейдинге.

Позиционная торговля

Позиционная торговля подразумевает удержание сделки в течение длительного периода времени, будь то недели, месяцы или даже годы. Позиционные трейдеры не беспокоятся о краткосрочных рыночных колебаниях — вместо этого они фокусируются на всеобъемлющем рыночном тренде.

Инвестирование является, пожалуй, наиболее популярной формой позиционной торговли. Однако инвестор чаще всего будет использовать стратегию «покупай и держи», тогда как позиционная торговля может относиться и к более коротким позициям.

Позиционная торговля предполагает открытие меньшего количества сделок, чем другие торговые стили, но позиции будут иметь тенденцию иметь более высокую ценность. Хотя это увеличивает потенциал для получения прибыли, это также увеличивает подверженность трейдера риску. Позиционные трейдеры должны обладать большим терпением, чтобы придерживаться правил, изложенных в их торговом плане. Они должны точно знать, когда стоит закрывать позицию и когда позволять прибыли расти.

Как правило, позиционные трейдеры будут опираться на технический анализ и глобальные уровни поддержки и сопротивления.

Торговля на новостях

Торговля на новостях является разноводиностью фундаментального анализа. Новостные трейдеры стремятся захватить движение цены после объявления новостей, используя экономический календарь. Экономические события, такие как количество новых рабочих мест вне сельского хозяйства США, заявления о ставках центрального банка, отчеты об инфляции, а также квартальные отчеты о ВВП, могут вызвать повышенную волатильность на рынке.

Когда цифры из запланированного новостного события существенно отклоняются от консенсуса аналитиков, на рынке может возникнуть неожиданная реакция. Иногда цены могут подняться на 150 пунктов или более в течение нескольких секунд, а также наоборот упасть на 150 пунктов.

Торговля по новостям может быть довольно сложной и рискованной, поскольку такие движения цены могут происходить в самые разные стороны, что затрудняет определение истинного направления рынка. Строгие правила управления капиталом и жесткая стопы являются необходимостью для новостных трейдеров из-за повышенного рисков.

Существуют различные стратегии трейдинга и методы, которые новостной трейдер может использовать. Здесь можно торговать на рынке форекс, использовать фьючерсы, акции или опционы.

Независимо от используемого метода важно отметить, что непосредственно перед запланированными новостными событиями цена определенных пар, на которую может повлиять отчет, обычно торгуется в консолидации. По мере приближения важного экономического отчета торговые спреды будут иметь тенденцию к расширению, так как форекс-брокеры, создающие рынок, стремятся сбалансировать свои риски, чтобы защитить себя от потенциально неблагоприятных скачков цены.

Некоторые новостные трейдеры предпочитают внутридневную торговлю, при которой они входят в рынок сразу же после выхода новости. Другие трейдеры предпочитают подождать, пока рынок немного остынет, и дождаться отката, прежде чем войти в направление нового тренда, созданного новостным событием.

Стратегии трейдинга

Торговая стратегия будет использовать технический или фундаментальный анализ для определения конкретных рыночных условий и уровней цен.

Хотя между терминами стили трейдинга и стратегии трейдинга существует большая путаница, существуют некоторые важные различия, которые должен знать каждый трейдер. В то время как стиль — это всеобъемлющий план относительно того, как часто вы будете торговать, и как долго вы будете держать позиции открытыми, стратегия — это специфическая методология для определения точек входа и выхода из рынка, в которых вы будете входить и выходить из своих сделок.

Некоторые популярные стратегий включают в себя:

- Торговля по тренду.

- Торговля в консолидации.

- Торговля на пробой.

- Торговля на разворот.

Трендовая торговля является популярной торговой стратегией среди многих фьючерсных трейдеров и профессиональных хедж-фондов. Изначально данный стиль трейдинга популяризировали Билл Экхардт и Ричард Деннис через эксперимент «Черепахи».

Эти два трейдера сделали ставку, чтобы посмотреть, смогут ли они обучить обычных людей из разных слоев общества методологии следования трендам, чтобы преуспеть на рынках.

Результаты эксперимента показали, что на самом деле трейдеров вполне можно научить быть прибыльными на рынках. Некоторые из черепах стали очень успешными частными трейдерами и управляющими хедж-фондами.

Идея торговли по тренду привлекает многих трейдеров. Из закона физики мы знаем, что все идет по пути наименьшего сопротивления. Торговля большинства трендовых трейдеров носит долгосрочный характер. Они стремятся сосредоточиться на дневном и недельном графике в поисках наиболее сильных движений.

Основная цель трендового трейдера состоит не в том, чтобы предсказать, куда может идти рынок, а в том, чтобы присоединиться к рынку, который уже демонстрирует признаки сильного движения в определенном направлении. Трейдеры пытаются войти в установившиеся тренды и оставаться в них до тех пор, пока рынок продолжает двигаться в нужном направлении.

Основная трудность, с которой сталкиваются многие начинающие трейдеры, заключается в том, что они входят в рынок слишком поздно. К тому времени, когда большинство розничных трейдеров выходят на трендовый рынок, большая часть движения, вероятно, уже исчерпана. Таким образом, хитрость заключается в том, чтобы выявить возникающую тенденцию как можно раньше и войти в рынок как можно ближе к началу или середине тренда.

Торговля по тренду

Стратегия трендовой торговли основана на использовании технического анализа для определения направления движения рынка. Обычно это считается среднесрочной стратегией, лучше всего подходящей для позиционных трейдеров или свинг-трейдеров, поскольку каждая позиция будет оставаться открытой до тех пор, пока продолжается тренд.

Цена актива может изменяться как вверх, так и вниз. Если вы собираетесь открывать длинную позицию, вы сделаете это, если будете уверены, что рынок достигнет более высоких максимумов. Если бы вы собирались открыть короткую позицию, вы бы сделали это, если бы думали, что рынок достигнет более низких минимумов.

Трендовые трейдеры обращают мало внимания на коррекции рынка, однако им важно подтвердить, что это временное движение цены, а не полный разворот, что является сигналом к закрытию сделки.

Некоторые из наиболее популярных индикаторов технического анализа, которые включаются в стратегии следования за трендом, используют скользящие средние, индикатор RSI, а также индикатор ADX.

Торговля в консолидации

Торговый диапазон — это стратегия, которая стремится использовать преимущества консолидации — термина для описания цены, которая остается в пределах линий поддержки и сопротивления. Торговля в диапазоне популярна среди скальперов, поскольку она фокусируется на получении краткосрочной прибыли, однако ее можно увидеть на всех таймфреймах и стилях.

В то время как трендовые трейдеры сосредотачиваются на общем тренде, трейдеры диапазона будут сосредоточены на краткосрочных колебаниях цены. Они будут открывать длинные позиции, когда цена движется между двумя четкими уровнями и удерживается между ними

Это популярная торговая стратегия форекс , так как многие трейдеры используют идею о том, что валюты большую часть времени остаются в узком торговом диапазоне со значительной волатильностью между этими уровнями.

Есть ряд других индикаторов, которые могут использовать трейдеры, торгующие в консолидациях, такие как стохастик или RSI, которые определяют сигналы перекупленности и перепроданности. Трейдеры диапазона также будут использовать инструменты, такие как полосы Боллинджера или индикаторы фракталов, чтобы определить, когда рыночная цена может вырваться из этого диапазона, подтверждая, что пришло время закрывать позицию.

Торговля на пробой

Торговля на пробой уровня — это стратегия входа в данный тренд на самом раннем этапе, до того, как цена пробивает диапазон. Пробойная торговля обычно используется дейтрейдерами и свинг-трейдерами, так как использует преимущества коротких и среднесрочных рыночных движений.

Трейдеры, которые используют эту стратегию, будут искать ценовые точки, которые указывают на начало периода волатильности или изменения настроения рынка. Распространненой практикой является выставление лимитных ордеров на уровнях поддержки или сопротивления, чтобы любой пробой открывал сделку автоматически.

Большинство стратегий пробойной торговли основаны на объем , поскольку когда уровни объема начнут расти, чаще всего происходит пробой уровня поддержки или сопротивления. Таким образом, популярные индикаторы для торговли на пробой включают в себя индекс денежного потока (MFI), балансовый объем и взвешенную по объему скользящую среднюю.

Торговля на разворот

Стратегия торговли на разворот тренда основана на определении того, когда текущий тренд будет менять свое направление. После того, как произошел разворот, стратегия приобретет характеристики стратегии трендовой торговли.

Разворот может произойти в обоих направлениях, поскольку это поворотный момент в настроениях рынка. «Бычье разворот» указывает на то, что рынок находится в нижней части нисходящего тренда и вскоре превратится в восходящий тренд. В то время как «медвежий разворот» указывает на то, что рынок находится на вершине восходящего тренда и, вероятно, станет нисходящим.

При торговле на разворот важно убедиться, что на рынке не рынке не происходит всего лишь коррекция. Расширения Фибоначчи — это распространенный инструмент, используемый для подтверждения, превышает ли рынок известные уровни восстановления.

Макро-экономический трейдинг

Макроэкономические трейдеры в основном сосредоточены на долгосрочных фундаментальных данных, которые определяют экономику страны. Эти трейдеры могут удерживать позиции месяцами и даже годами. Многие из них имеют лишь несколько позиций, открытых в течение года. Эти трейдеры тщательно выбирают свои позиции, поскольку их количество очень ограниченно.

Некоторые из наиболее важных экономических данных, которые изучают макроэкономические трейдеры, включают в себя данные по ВВП страны, текущую ситуацию с инфляцией и занятостью, данные о процентных ставках и торговом балансе.

Именно из этого первичного набора данных макроэкономический показателей трейдер может начать строить прогноз, свои ожидания от конкретной страны и ее обменного курса по отношению к другим странам.

Успешные макроэкономические трейдеры могут обнаруживать новые тренды в текущем бизнес-цикле и подготовиться к выходу на рынок, прежде чем многие другие осознают надвигающиеся изменения. Эти трейдеры, как правило, хорошо осведомлены об общем настроении рынка и ищут ранние сдвиги в настроениях и психологии рынка.

Хотя макроэкономические трейдеры полагаются в основном на фундаментальные методы анализа, они также часто используют технический анализ, чтобы спланировать свои сделки и найти оптимальную точку входа и выхода из рынка.

Важным аналитическим методом, применяемым многими макроэкономическими трейдерами, является использование межрыночного анализа. Они регулярно изучают причинно-следственные связи между различными классами активов.

Например, макроэкономические трейдеры хотят знать:

- Как движутся государственные облигации по отношению к акциям?

- Какое влияние оказывают определенные валюты на цены на сырую нефть?

- Каковы цены на основные товары по отношению к доллару США?

- Какая связь между золотом и акциями?

Это лишь некоторые из вопросов, на которые макроэкономические трейдеры пытаются ответить, прежде чем сделать свой прогноз.

Керри трейд

Керри трейд используется многими крупными компаниями по всему миру, чтобы получить значительный процентный доход. По сути, вы покупаете валюту с более высокой процентной ставкой и продаете валюту с более низкой процентной ставкой.

Так, например, если австралийский доллар имеет 4-процентную процентную ставку, а японская иена имеет 1-процентную процентную ставку, то покупка пары AUD/JPY даст чистую 3-процентную процентную ставку, и это считается положительным керри трейдом.

С другой стороны, если вы продали пару AUD/JPY, вы бы заплатили 3-процентную процентную ставку. Это считается отрицательной сделкой. Трейдеры должны знать о влиянии переноса сделок, когда они покупают и продают валюты, потому что отрицательные затраты могут иногда съесть потенциальную прибыль сверх ожидаемой доходности.

Вы можете задаться вопросом, почему такая низкая процентная ставка будет привлекательной? Важно помнить с помощью этой техники торговли вы можете заработать многократную разницу в процентных ставках. Например, исходя из 3%, которые мы упоминали ранее, позиция с кредитным плечом 1:10 потенциально может приносить 30% годовых.

Теперь, хотя кэрри трейд звучит как торговля «без потерь», на самом деле вы все равно должны учитывать потенциальные колебания рынка, пока удерживаете свою позицию. В зависимости от того, движется ли рынок в направлении положительного керри трейда, вы можете получить прибыль или убыток, превышающие доход от разницы процентных ставок.

По сути, лучшими сделками керри трейда являются те, которые имеют не только привлекательную разницу процентных ставок, но также положительный рыночный уклон в выбранном вами направлении.

Стратегии трейдинга: подведем итоги

В этом уроке мы обсудили самые разные стратегии трейдинга на финансовых рынках. Мы прошлись по скальпингу, дейтрейдингу, свинг трейдингу, а также позиционному трейдингу по макроэкономическим показателям. Кроме того, мы обсудили использование дискреционных и алгоритмических торговых систем.

Обладая этими знаниями, вы можете решить, какой стиль торговли лучше всего подходит вашей личности. Например, мой стиль торговли ориентирован на дискреционный стиль свинг трейдинга. Это то, что работает лучше всего для меня, и я придерживаюсь этого. Теперь ваша очередь изучить различные доступные варианты и выбрать для себя наилучшую стратегию трейдинга.

Нужно ли разрабатывать торговую стратегию (систему)?

Прежде всего, хотелось бы порассуждать, а нужно ли вообще составлять какие то планы, стратегии? Может проще торговать, что называется «от фонаря»? Захотел открыть позицию, открыл, пошло в твою сторону, ждешь прибыли, нет значит закрылся по стопу.

Почему многие преуспевающие трейдеры советуют разработать свою стратегию?

Да все просто, дело в том, что если вы открываетесь не придерживаясь никаких правил, через неделю вы не сможете ответить, по какой причине была совершена та или иная сделка. Хорошо если все ваши сделки приносят прибыль (думаю это только супер везунчику под силу), а если ваши сделки приносят убыток? Что делать?

Надо анализировать, разбираться что происходит не так. А что можно проанализировать, если сделки открывались без системно или другими словами, хаотично. Ни про какой анализ говорить не приходится, поэтому, прежде чем начинать торги, каждому трейдеру жизненно необходимо разработать торговую систему и придерживаться ее.

Торговая система (стратегия) — это свод неких правил, по которым трейдер, анализирует, рассчитывает позицию и совершает сделки. Торговая стратегия обязана учитывать все возможные нюансы.

Совершенно не важно, используется рабочая стратегия или нет. На первоначальном этапе, главное системный подход. В дальнейшем, вы сможете подкорректировать, подкрутить, подправить те места, которые наиболее уязвимы и которые не дают заработать.

Скрупулезный подход к разработке торговой стратегии

Но есть и исторические наработки, то, чем пользовались трейдеры, которые составляли торговые стратегии для себя. Не надо по 100 раз изобретать велосипед, возьмите то, что уже придумано и добавьте своей приправы. Иначе, вам придется переписывать историю и совершать, уже совершенные старшим поколением ошибки (ознакомьтесь с наиболее распространенными ошибками начинающего трейдера).

Для начала, трейдер должен разобраться, какой стиль торговли ему подходит на данный момент.

Более опытные трейдеры, надеюсь поймут, почему говорю про «данный момент«. Новичок не может со стопроцентной уверенностью сказать, что мой путь это внутридневная торговля, или скальпинг. Хочешь не хочешь, попробовать придется все. Но на первых парах, можете прочитать о каждом виде торговли, и выбрать то, что на данный момент больше подходит вашему психологическому состоянию.

1. Выберите рабочий таймфрейм

Существует два торговых стиля: долгосрочная и краткосрочная торговля. Многие трейдеры поспорят с этим, мол: «где же скальпинг, внутридневная торговля, трейдеры инвесторы«. Спорить не буду, у каждого свои представления, но для меня именно два стиля, являются основными, все остальное, это как бы подкатегории.

Долгосрочные торговые стратегии