Убыток по итогам года составляет и может быть учтен в течение следующих 10 лет. Перенос убытков на будущие годы производится в той очередности, в которой они получены

п. 7 ст. 346.18 НК РФ

Объект налогообложения , расчётный период , отчетный год

Основная ставка %

Основная ставка изменена с % на % (п. 1.1 ст. 346.20п. 2.1 ст. 346.20 НК РФ)

Основная ставка % – 1 квартал, % – 2, 3, 4 квартал

Основная ставка % – 1, 2 квартал, % – 3, 4 квартал

Основная ставка % – 1, 2, 3 квартал, % – 4 квартал

Налоговая база

− =

доходы − расходы

Убыток

− =

расходы − доходы

Первоначальный налог

× + × = < 0,00 ₽

налоговая база × ставка

налоговая база, предшествующая кварталу с превышением × первоначальная ставка + (налоговая база за отчетный период − налоговая база, предшествующая кварталу с превышением) × 8%

(налоговая база − убытки прошлых лет) × ставка

налоговая база, предшествующая кварталу с превышением × первоначальная ставка + (налоговая база за отчетный период − налоговая база, предшествующая кварталу с превышением − убытки прошлых лет) × 20%

Вычет

(равен страховым взносам, не превышающим половины первоначального налога)

Минимальный налог

× 1% =

доход × 1%

Налог

первоначальный налог − вычет − торговый сбор − авансовые платежи < 0 = 0,00 ₽

первоначальный налог − вычет − торговый сбор < 0 = 0,00 ₽

− − − =

− =

первоначальный налог − вычет − торговый сбор − авансовые платежи

первоначальный налогминимальный налог − авансовые платежи

Расчетные данные

| 1 квартал | 2 квартал | 3 квартал | 4 квартал | |

|---|---|---|---|---|

| Доходы | ||||

| Сумма нарастающим итогом | ||||

| Торговый сбор | ||||

| Страховые взносы | ||||

| Расходы | ||||

| Авансовые платежи | − | |||

| Средняя численность работников |

Расчет НДФЛ должен быть произведен безошибочно, только это позволит избежать штрафных санкций и претензий со стороны контролирующих органов. Разберем в нашей статье, как рассчитывается подоходный налог, а также приведем формулу расчета НДФЛ и пример расчета НДФЛ.

Как рассчитать НДФЛ: общий порядок

Чтобы правильно рассчитать НДФЛ, нужно использовать положения ст. 225 НК РФ.

Расчет подоходного налога происходит в несколько этапов:

- В начале для расчета НДФЛ за налоговый период определяются все доходы, подлежащие обложению подоходным налогом (п. 3 ст. 225 НК РФ).

- Для каждого вида дохода уточняется ставка налога согласно ст. 224 НК РФ.

- Исчисляется налоговая база по НДФЛ за налоговый период. При этом нужно помнить, что для расчета НДФЛ при применении нескольких налоговых ставок исчисление налоговой базы производится отдельно по каждому виду доходов. Также налоговая база по доходам от долевого участия высчитывается отдельно от налоговой базы по всем остальным доходам, к которым применима ставка 13%, с учетом требований ст. 275 НК РФ.

Подробнее о налоговой базе см. в материале «Порядок определения налоговой базы по НДФЛ».

- Производится непосредственный расчет НДФЛ по формуле, приведенной ниже. При этом сумма налога округляется до полных рублей, т. е. сумма меньше 50 коп. не учитывается, а равная или свыше 50 коп. округляется в большую сторону до целого рубля (п. 6 ст. 52 НК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы начислили НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как высчитать НДФЛ: формула

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом:

Сумма НДФЛ = Налоговая база × Налоговая ставка.

Обратите внимание, что налоговая база может быть уменьшена на сумму налоговых вычетов (стандартных, социальных, имущественных и т. д.).

С вычетами вас детально познакомят материалы нашей рубрики «Вычеты (НДФЛ)».

А также перед расчетом налога следует убедиться, что полученный доход не попал в льготный список (освобожденных от НДФЛ выплат).

Перечень таких сумм можно найти здесь.

Чтобы посчитать НДФЛ к уплате в бюджет РФ, достаточно сложить все суммы налога, исчисленные отдельно по каждой налоговой базе (п. 5 ст. 225 НК РФ).

Расчет НДФЛ: пример

Рассмотрим, как рассчитать налог на доходы физических лиц, на примере.

Сумма заработной платы бухгалтера Свиридовой И. Г. в ООО «Инком» составила 58 000 руб. Ей предоставляется стандартный вычет на единственного ребенка 5 лет на основании заявления. ООО «Инком», как налоговый агент, должно рассчитать НДФЛ к уплате и перечислить сумму налога в бюджет не позднее дня, следующего за днем выдачи заработной платы.

- За очередной месяц подлежит обложению НДФЛ заработная плата Свиридовой И. Г.

- Заработная плата облагается НДФЛ по ставке 13%.

- Налоговая база составляет: 58 000 – 1 400 = 56 600 руб.

- Сумма НДФЛ: 56 600 × 13% = 7 358 руб.

Как отразить зарплату и налог в 6-НДФЛ разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

Справиться с расчетом быстрее вам поможет наш калькулятор НДФЛ.

О нюансах расчета НДФЛ по разным видам доходов расскажут материалы нашего сайта:

- «Взимается ли НДФЛ с дивидендов?»;

- «Облагается ли НДФЛ выходное пособие при увольнении?».

Итоги

При получении в налоговом периоде облагаемых НДФЛ доходов необходимо: уточнить по этому виду дохода налоговую ставку, рассчитать налоговую базу (с учетом вычетов) и исчислить сумму налога (налоговую базу перемножить со ставкой налога).

При получении нескольких видов доходов, облагаемых по разным ставкам НДФЛ, исчисление налоговой базы производится отдельно по каждому виду доходов.

Добавить в «Нужное»

Как рассчитать налог на прибыль

По общему правилу организации, применяющие общий режим налогообложения, по итогам отчетных периодов, а также по итогам года должны производить расчет налога на прибыль (п. 2 ст. 286 НК РФ).

Налог на прибыль организаций-2020: как рассчитать

Формула расчета налога на прибыль в 2020 году такая же, как и в предыдущие годы:

Как считать налог на прибыль: определяем налоговую базу

Прежде чем посчитать сумму самого налога на прибыль, необходимо определить размер налоговой базы. При этом условно налоговую базу по налогу на прибыль можно разделить на промежуточную и итоговую.

Промежуточная налоговая база по налогу на прибыль

Данный показатель рассчитывается по следующей формуле:

При расчете промежуточной базы по налогу на прибыль нужно учитывать следующее:

- налоговую базу нужно уменьшить на доходы, которые включены в сумму внереализационных доходов, но учитываются в особом порядке. К таким доходам, в частности, относятся дивиденды, полученные от иностранных организаций (п. 5.3 Порядка, утв. Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@). Они облагаются налогом на прибыль по другой ставке;

- в случае получения убытка от операций, финансовые результаты по которым учитываются с учетом положений ст. 268, 275.1, 276, 279, 323 НК РФ (например, организация получила убыток от реализации ОС), налоговую базу нужно скорректировать. К примеру, при получении убытка от продажи основного средства вся выручка от продажи ОС будет учтена в доходах, остаточная стоимость – в расходах. И нужно скорректировать налоговую базу на сумму убытка, не учитываемого в отчетном периоде.

Итоговая налоговая база по налогу на прибыль

База для исчисления налога на прибыль (итоговая налоговая база) определяется следующим образом:

Если промежуточная налоговая база или итоговая налоговая база имеют отрицательное значение, то считать налог на прибыль не нужно. Ведь организация по итогам отчетного/налогового периода получила убыток, с которого налог не исчисляется.

Как посчитать налог на прибыль: пример

Допустим, что организация по итогам I квартала месяцев 2020 года имеет следующие показатели:

- доходы от реализации – 1 500 000 руб.;

- расходы, уменьшающие доходы от реализации – 950 000 руб.;

- внереализационные доходы – 15 000 руб.;

- внереализационные расходы – 35 000 руб.;

Воспользовавшись приведенными выше формулами, рассчитаем сумму налога на прибыль:

Промежуточная налоговая база составит 530 000 руб. (1 500 000 руб. + 15 000 руб. – 950 000 руб. – 35 000 руб.).

Итоговая налоговая база составит 530 000 руб. (530 000 руб. – 0 руб.).

Сумма налога на прибыль составит 106 000 руб. (530 000 руб. х 20%).

Форум для бухгалтера:

Расчет суммы налога не вызовет у вас затруднений, если вы изучите правила, по которым он происходит. Все вычисления делаются по одному принципу. Главное, изначально разобраться, как рассчитываются суммы налогов, чтобы не совершать ошибок. Если полученные вами результаты вызовут у вас хоть малейшее сомнение, то лучше обратиться за помощью к специалистам.

Сумму каких налогов приходится рассчитывать в России

В любой стране существует множество разновидностей налоговых отчислений. В Налоговом Кодексе России (НК РФ) обозначены следующие категории налогов:

- НДС (на добавленную стоимость);

- акцизы;

- НДФЛ (на доходы физических лиц);

- на прибыль юридических лиц;

- на добычу полезных ископаемых;

- водный налог;

- сборы за пользование биоресурсами;

- государственные пошлины;

- на дополнительные доходы при добыче углеводородов;

- на имущество юридических лиц;

- на занятие игорным бизнесом;

- на транспорт;

- на землю;

- на имущество физ. лиц;

- торговый сбор.

Первые девять из них относятся к федеральным, следующие три к региональным, а три последних к местным. Это означает, что сумма налога, подлежащего уплате, будет зависеть от решения, принятого на соответствующем уровне, а денежные средства поступят в соответствующий бюджет.

При этом, на каждом уровне приняты льготы для разных категорий граждан. Поэтому перед тем как рассчитать сумму налога, необходимо выяснить должны ли вы его уплачивать.

Где взять основные данные для расчета суммы налога

Ст. 17 НК РФ требует при введении налога устанавливать правила обложения. Необходимо определить:

- налогоплательщиков;

- объект обложения;

- налоговую базу;

- налоговый период;

- налоговую ставку;

- порядок исчисления.

Эти характеристики обозначены во второй части НК РФ. Там на каждый налог выделена отдельная глава.

Также законодательством могут устанавливаться льготы. Те, что установлены на федеральном уровне, указаны в главе НК РФ, посвященной каждому налогу. Региональные и местные органы власти могут устанавливать собственные льготы. Сведения о наличии и характере местных и региональных льгот можно получить в законодательных актах соответствующих органов власти. Федеральная Налоговая Служба (ФНС) предоставляет возможность получить информацию о наличии льгот на своем сайте.

Проверка необходимости расчета суммы налога

Перед тем как заняться расчетом, нужно убедиться. что это необходимо. Чтобы у вас возникла необходимость уплаты, нужно быть налогоплательщиком иобладать объектом налогообложения.

Налогоплательщики — это те физические или юридические лица, на которых обязанность по уплате отчислений возложена законом. Если вы не указаны в качестве налогоплательщика конкретного налога, платить вы его не должны и рассчитывать ничего не нужно.

Объект налогообложения — это обстоятельство, наличие которого вызывает необходимость уплаты налога. Обстоятельства могут быть разными: получение дохода или прибыли, занятие определенным видом бизнеса, наличие в собственности определенного имущества и т. п. Если у вас нет объекта налогообложения — например, вы не получили дохода — уплачивать налог не требуется. Только убедившись в том, что вы или ваша организация являетесь налогоплательщиками, имеет смысл начать рассчитывать сумму налога.

Как рассчитать сумму налога

Порядок исчисления конкретного налога изложен в соответствующей главе НК РФ. В общем случае налоговая база умножается на ставку. Полученный результат является суммой налога. Например, при НДФЛ по стандартной ставке 13% доход в 100 тыс. рублей облагается налогом в 13 тыс.

Налоговая база — это количественная характеристика объекта налогообложения. Это могут быть: денежные суммы полученные в качестве дохода или прибыли; единицы имущества, характеристики имущества (например, объем двигателя транспорта) и другие параметры.

При определении налоговой базы важным показателем является налоговый период. Это срок, за который уплачивается налог. Если, например, по НДФЛ налоговый период — это календарный год, то и в налоговую базу включаются все полученные в нем доходы.

Налоговая ставка — это размер налога, начисляемого на налоговую базу. Ставка может выражаться в процентах от полученных доходов или в виде фиксированной суммы на единицу налоговой базы.

Использование льгот при расчете суммы налога

Установленные федеральным, региональным или местным законодательством льготы сокращают сумму налоговых отчислений. Это может быть полное или частичное освобождение от уплаты налога. Могут применяться и другие варианты. Например, при уплате налога на доходы физических лиц указанные в НК РФ суммы вычитаются из налоговой базы перед умножением ее на ставку.

Налоговые льготы позволяют существенно экономить. Поэтому перед тем как начать рассчитывать сумму налога, обязательно нужно выяснить, нет ли у вас этих льгот.

Быстрый способ расчета суммы налога

В интернете множество калькуляторов для подсчета сумм налогов. Рекомендуем вам пользоваться только калькуляторами государственных и широко известных солидных сайтов. Предлагаем вам ссылки на несколько таких калькуляторов:

- НДС.

- Пени по налогам и страховым взносам.

- НДФЛ для налоговых агентов.

- Транспортный налог.

- Земельный и имущественный налог.

- НДФЛ.

Любой из них поможет произвести или проверить расчет налоговых отчислений. Онлайн-калькуляторы учитывают большинство необходимых показателей, поэтому результату их работы можно доверять.

Источники:

Общие условия установления налогов и сборов.

Порядок исчисления налога.

Налоговая база и налоговая ставка.

Налогоплательщики.

Сумма налога на прибыль зависит от результатов деятельности организации. Узнаем, какая ставка налога на прибыль для юридических лиц на 2023 год и как рассчитать сумму к уплате.

Что такое налог на прибыль, и какие суммы им облагаются

Налог на прибыль это налог, уплата которого регулируется главой 25 НК РФ, юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет, если только они не применяют специальные режимы (УСН, ЕСХН и др.) или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты этих сумм.

Надо знать: что такое специальные налоговые режимы

Кто платит налог на прибыль в 2023 году

Плательщиками являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают в РФ или через российское представительство или получают доходы от источников в РФ.

Не платят:

- ИП и организации на спецрежимах.

Расходы и доходы

Что относится к доходам

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников — внереализационных доходов (банковских процентов, сдачи в аренду имущества). Когда производится расчет налогооблагаемой прибыли, доход учитывается без НДС и акцизов, подтверждается первичными бухгалтерскими документами, платежными поручениями и пр.

Что относится к расходам

Расходы — подтвержденные и обоснованные траты компании. Они обычно связаны с производственной деятельностью, например:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация.

Но бывают и не связаны с производством — внереализационные расходы:

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам.

Какие расходы вычитаются из доходов

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты разрешено только при соблюдении следующих условий (ст. 252 НК РФ):

- необходимо обосновать траты — доказать экономическую целесообразность;

- оформить первичные документы.

Вычитаются из величины дохода:

- коммерческие, транспортные, производственные издержки (сырье, зарплата, амортизация, аренда, услуги сторонних юристов, представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

Какие расходы нельзя вычесть

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ:

- вознаграждения членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- оплата отпусков, которые не предусмотрены законом, но указаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- плата за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором, и др.

Момент признания доходов и расходов

Момент признания — период, в котором отражается доход или затраты в учете по налогу на прибыль. Таких моментов два, они зависят от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов и закрепляет его в учетной политике.

В зависимости от выбранного метода принимают к учету суммы в разное время. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы;

- при уплате налога суммы учитываются по датам поступления или списания.

Этот метод вправе применять организации, у которых за четыре последних квартала выручка от реализации товаров (работ, услуг) не превышает в среднем 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ). Т. е. суммарная выручка за четыре квартала не должна превышать 4 млн руб.

Метод начисления (ст. 271 НК РФ):

- доходы учитывают в момент возникновения (по договорам или иным документам), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Метод начисления вправе использовать все предприятия, а вот применение кассового метода ограничено для:

- банков, кредитных потребительских кооперативов;

- организаций, у которых превышен указанный лимит выручки;

- участников договоров доверительного управления имуществом, простого товарищества или инвестиционного товарищества;

- контролирующих лиц контролируемых иностранных компаний;

- организаций нефтегазовой сферы, указанных в п. 1 ст. 275.2 НК РФ.

Если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года. Поясним на примере:

ООО «Ppt.ru» выставило счет на оплату, оформило акт на аренду офиса в декабре 2022 г., но оплата произошла только в январе 2023. При кассовом методе бухгалтер ООО «Ppt.ru» отражает расходы на аренду офиса в январе 2023 — по факту перевода денег. В налоговом учете этот расход списывается в 1 квартале 2023. При методе начисления бухгалтер ООО «Ppt.ru» учитывает расход на аренду в декабре 2022, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в 4 квартале 2022.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации, по правилам налогового учета, неотрицательная величина. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Документы налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Подробнее: порядок признания доходов

Расчет

Основная формула налогооблагаемой прибыли такова: положительная разница между полученными доходами и произведенными расходами, направленными на получение этих доходов за определенный период (ст. 247, 248, 252 НК РФ).

В налоговом учете налогооблагаемая прибыль является базой для расчета налога на прибыль (ст. 274 НК РФ).

Расчет налоговой базы за определенный период производится следующим образом (ст. 315 НК РФ):

где:

- прибыль (убыток) от реализации = сумма доходов от реализации — сумма произведенных расходов, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от внереализационных операций = сумма внереализационных доходов — сумма внереализационных расходов.

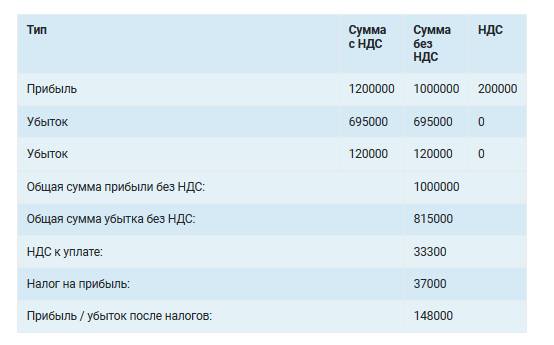

Рассмотрим, как определить сумму налога на прибыль на примере ООО «Ppt.ru» при следующих условиях:

- ООО получило кредит в банке на 500 000 рублей;

- реализовано продукции на 1 200 000 рублей с учетом НДС;

- использовано сырье для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей (не более 50%, правило продлили до конца 2024 года, ст. 283 НК РФ).

Расходы ООО «Ppt.ru» в 2022 году:

Так как доход рассчитывается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам не включаются в налоговую базу по пп. 10 п. 1 ст. 251 НК РФ. 500 000 рублей кредита не считаются доходом. По полученным кредитам и займам фирма вправе в расходах учесть процентные платежи.

Тогда прибыль ООО «Ppt.ru» в 2022 году составит:

Это доход минус расходы и минус убыток прошлого года.

Расчет по формуле:

Из которых идут в бюджет РФ:

Идут в бюджет региона:

Вышеприведенный пример с ООО «Ppt.ru» используем далее, чтобы показать на примере, как рассчитать налог на прибыль на специальном калькуляторе.

Калькулятор налога на прибыль

Автоматически рассчитать суммы налогов позволяет удобное приложение 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменений законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как сделать.

Зачем нужен калькулятор

Начинающему бизнесмену калькулятор поможет решить, какую схему налогообложения выгоднее использовать. Онлайн-калькулятор избавит бухгалтеров и руководителей от трудностей при подсчете суммы к уплате. Внесите данные в строки и получите результат на экране.

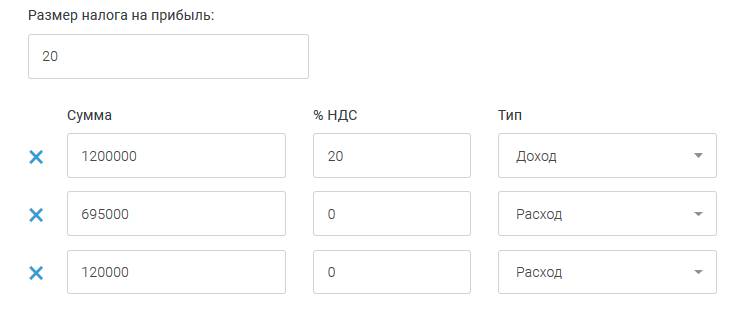

Как использовать онлайн-калькулятор

Для упрощения расчетов вы можете воспользоваться калькулятором налога на прибыль, размещенным выше.

Сначала выберите размер налога на прибыль (в процентах).

В поле «Доходы» впишите сумму, заработанную за год.

В поле «Расходы» впишите сумму всех затрат вместе с НДС.

Калькулятор покажет:

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога;

- прибыль, оставшуюся на развитие бизнеса.

Налог отражается в бухгалтерской отчетности — в отчете о финансовых результатах. Сумма налога на прибыль переносится из строки 180 листа 02 декларации по налогу на прибыль за отчетный год. Для расчета этого показателя в декларации используется формула текущего налога на прибыль, которая определяется по правилам налогового учета и регламентируется ПБУ 18/02.

Другие материалы раздела «Налоги»