Основными средствами являются материальные ресурсы, необходимые компании для ведения своей деятельности. Это может быть оборудование, транспорт, недвижимость, техника и другие объекты. Расходы, понесенные при их приобретении, а также средства труда, подлежат бухгалтерскому и налоговому учету. В целях учета используется специальный показатель — первоначальная стоимость основных средств (ПСОС). О том, что это такое, как ее определить и как учитывать ОС в налоговом и бухучете, поговорим далее.

Составляющие первоначальной стоимости основных средств

Основные средства в налоговом учете

Согласно статье 257 НК РФ, ПСОС – это совокупность трат предприятия на покупку, постройку, изготовление, транспортировку и приведение в годное для эксплуатации состояние ОС, за вычетом НДС и акцизов.

Если компания произвела объект самостоятельно, то его первичной стоимостью будет стоимость готовой продукции, рассчитанная по правилам п. 2 ст. 319 НК РФ. Для подакцизной продукции ПС увеличивается на соответствующую сумму акциза.

В отношении объектов концессионных соглашений ПС будет рыночная цена на дату получения имущества, увеличенная на траты по модернизации, дооборудованию и доведению объекта до рабочего состояния, за исключением налогов, подлежащих вычету или учитываемых в затратах.

Если ОС получено бесплатно или появилось в результате инвентаризации, то ПС будет сумма, в которую такое имущество оценено.

Таким образом, составляющими первоначальной стоимости ОС являются следующие виды затрат:

- на приобретение, включая таможенные платежи (письмо Минфина РФ от 08.07.2011 № 03-03-06/1/413);

- на постройку;

- на доставку — оплату услуг транспортной компании;

- на доведение до пригодного для эксплуатации состояния. Как пояснял Минфин РФ в письме от 23.07.2019 № 03-03-06/1/54727, это могут быть траты на содержание объекта до его ввода в эксплуатацию.

Основные средства в бухучете

Для определения составляющих ПСОС в бухучете обратимся к ПБУ 6/01, утвержденному Приказом Минфина РФ от 30.03.2001 № 26н, и методическим указаниям по бухучету ОС, утвержденным Приказом Минфина РФ от 13.10.2003 № 91н.

Отметим, что с 2022 года данные документы утратят силу в связи с началом применения ФСБУ 6/2020 и ФСБУ 26/2020, утвержденного Приказом от 17.09.2020 № 204н.

Согласно пункту 8 пока еще действующего ПБУ 6/01, первоначальной стоимостью купленных ОС являются фактические траты предприятия на покупку, изготовление, сооружение объекта, за вычетом НДС и других возмещаемых налогов.

При этом в ПБУ (пункт

- оплата продавцу или поставщику по заключенному договору;

- оплата доставки;

- затраты на доведение до пригодного для эксплуатации состояния;

- оплата по договору стройподряда и другим договорам;

- оплата за получение консультаций, информационных услуг в связи с покупкой ОС;

- таможенные платежи;

- налоги, не подлежащие вычету, госпошлины;

- вознаграждения посредникам, участвовавшим в покупке ОС;

- другие расходы, понесенные в связи с приобретением ОС.

Включать в ПСОС общехозяйственные и другие аналогичные траты недопустимо, за исключением ситуации, когда такие траты непосредственно связаны с покупкой ОС. Например, сотрудника отправили в командировку для подписания договора о покупке дорогостоящего оборудования и его доставке. Средняя зарплата за время служебной поездки будет общехозяйственным расходом, но ее можно учесть в ПСОС, так как целью поездки была покупка оборудования.

Если ОС внесено в уставной капитал общества, то его ПС будет результат денежной оценки имущества, проведенной участниками.

Для бесплатно полученного объекта ПС признается рыночная цена на момент принятия к бухучету вложения во внеоборотные активы.

Первоначальной стоимостью ОС, полученных по договорам, где была неденежная оплата, является стоимость полученных ценностей.

Учет первоначальной стоимости основных средств

Налоговый учет

Согласно статье 257 НК РФ основные средства являются амортизируемыми объектами. При этом в статье 253 НК РФ указано, что амортизационные начисления учитываются в реализационных затратах предприятия. Пунктом 2 статьи 269 НК РФ установлено, что в налоговых целях амортизационная сумма определяется каждый месяц.

Таким образом, ПС основного средства учитывается в расходах организации поэтапно, посредством начисляемой каждый месяц амортизации.

Также следует учесть положения статьи 318 НК РФ. В ней сказано, что при определении доходов и затрат методом начисления реализационные затраты делятся на прямые и косвенные. Амортизацию можно отнести к прямым тратам, которые учитываются по мере реализации продукции.

Кроме того, в соответствии с пунктом 2 статьи 256 НК РФ отдельные ОС амортизации не подлежат. В их числе земля, незавершенный капстрой, материально-производственные запасы и другие.

ПС таких ОС учитывается по правилам подпункта 2 пункта 1 статьи 268 НК РФ, то есть при продаже.

Бухучет

К бухучету ОС принимаются по первоначальной цене по счету 01 «Основные средства» (план счетов бухучета, утвержденный Приказом Минфина РФ от 31.10.2000 № 94н).

При этом расходы на покупку или создание объекта сначала нужно провести по счету 08. С учетом пункта 38 методических указаний по бухучету ОС соответствующие затраты отражаются на основании накладной. Сформированную стоимость списывают с кредита на счет 01.

Проводки:

- Дт 08 — Кт 60 – учет расходов на покупку ОС;

- Дт 19 — Кт 60 — входной НДС по купленному ОС;

- Дт 68 — Кт 19 — НДС принят к вычету;

- Дт 01 — Кт 08 — ОС принято к учету

Налоговая база по налогу на имущество рассчитывается на основании балансовой (остаточной) стоимости основных средств (ОС), сформированной в бухучете, кроме тех ОС, для которых налоговой базой служит кадастровая стоимость, определяемая в соответствии с особым порядком по ст. 378.2 НК РФ. Смотрите, как эту остаточную стоимость посчитать.

Формула расчета остаточной стоимости

Балансовая (п. 25 ФСБУ 6/2020 «Основные средства», действующий с 2022 года) или остаточная (пп. «б» п. 54 Методических указаний по учету ОС, утвержденных приказом Минфина РФ от 13.10.2003 № 91н, действовавший до конца 2021 года) стоимость представляет собой разницу между первоначальной стоимостью ОС и начисленной амортизацией:

ОС = ПС – СА,

где:

ОС — остаточная стоимость ОС;

ПС — первоначальная стоимость ОС;

СА — амортизация, начисленная на дату расчета остаточной стоимости.

Понятие балансовой стоимости ОС по сути тождественно понятию остаточной стоимости, которое использовалось в бухгалтерском учете до принятия ФСБУ 6/2020 «Основные срдедства», действующий с 2022 года.

С 2022 года ПБУ 6/01 и Методические указаний по учету ОС, утвержденные приказом Минфина РФ от 13.10.2003 № 91н, утратили силу. Вместо них действуют ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Что изменилось в порядке учета ОС в связи с вступлением в силу новых стандартов, детально разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности нововведений.

О том, какими способами может начисляться амортизация в бухучете, читайте в статье «Способы начисления амортизации в бухгалтерском учете».

Если была переоценка ОС…

С 2022 года группы ОС могут переоцениваться по справедливой стоимости с периодичностью, установленной организацией (п. п. 15, 16 ФСБУ 6/2020 «Основные средства», действующий с 2022 года). До конца 2021 года организации были вправе 1 раз в год производить переоценку стоимости ОС (п. 15 ПБУ 6/01, утвержденного приказом Минфина от 30.03.2001 № 26н, п. 43 Методических указаний):

- первоначальной;

- текущей, если ранее уже производилась переоценка.

Пересчет стоимости ОС следовало проводить на конец отчетного годового периода (подп. 3 п. 3 приложения к приказу Минфина России от 24.12.2010 № 186н, п. 3 данного приказа, п. 15 ПБУ 6/01).

Остаточная стоимость переоцененного ОС рассчитывалась не с учетом первоначальной стоимости, а с учетом полученной после переоценки текущей или восстановительной стоимости основных средств (пп. «б» п. 54 Методических указаний):

ОС = ВС – СА,

где:

ОС — остаточная стоимость ОС;

ВС — текущая (восстановительная) стоимость этих ОС;

СА — сумма начисленной амортизации.

Поскольку понятие обесценения ОС отсутствовало в ПБУ 6/01, остаточная стоимость определялась без учета обесценения.

О том, что такое переоценка и зачем она нужна, читайте в материале «Для чего необходима переоценка ОС (основных средств)?».

С 2022 года для определения балансовой стоимости ОС при его списании суммы накопленной амортизации и обесценения (при наличии) надо отнести в уменьшение его первоначальной (переоцененной) стоимости (п. 42 ФСБУ 6/2020). Формула для расчета балансовой стоимости следующая:

Расчет налога на имущество после переоценки ОС имеет свои нюансы. Чтобы правильно посчитать балансовую стоимость переоцененных ОС, воспользуйтесь помощью экспертов КонсультантПлюс. Получите пробный бесплатный доступ к КонсультантПлюс и переходите в Путеводитель.

Итоги

Рассчитывают остаточную стоимость ОС по определенной (не слишком сложной) формуле. Специальная формула, а также нюансы уплаты налога есть для переоцененных ОС.

Этапы расчета амортизации

Способы амортизации

Оптимизация затрат на амортизацию оборудования

С вопросами начисления амортизации сталкивается каждое предприятие, которое приобретает и учитывает в бухгалтерском учете основные средства. Многие компании заинтересованы в том, чтобы как можно скорее отнести стоимость приобретенных основных средств в состав расходов. Очевидно, что чем быстрее стоимость основных средств переносится на себестоимость, тем быстрее сокращается налогооблагаемая база.

В соответствии со ст. 256 Налогового кодекса РФ (далее — НК РФ) амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода (со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.).

Под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб.

ЭТАПЫ РАСЧЕТА АМОРТИЗАЦИИ

Определяем первоначальную стоимость основных средств

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)[1] стоимость объектов основных средств погашается посредством начисления амортизации.

Восстановление основных средств может осуществляться с помощью ремонта, модернизации и реконструкции. В этих случаях у предприятия, как правило, появляются затраты — на оплату труда основным производственным работникам, участвующим в выполнении работ, уплату страховых взносов, оплату материальных расходов, оплату работ сторонним организациям и т. п.

Затраты по ремонту объекта основных средств отражаются в бухгалтерском учете по дебету соответствующих счетов учета затрат на производство в корреспонденции с кредитом счетов учета произведенных затрат, и не увеличивают первоначальную стоимость объекта основных средств[2].

Затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) объекта основных средств (п. 26 ПБУ 6/01).

В таком случае соответствующие корректировки вносятся в инвентарную карточку или заводится новая карточка (ранее присвоенный номер сохраняется), в которой отражаются новые показатели.

В случае проведения восстановительных работ может быть изменен и срок полезного использования — это тоже должно быть отражено в инвентарной карточке.

Пересматривать стоимость основных средств можно не чаще одного раза в год. Для этого определяется восстановительная стоимость.

Восстановительная стоимость — это стоимость воспроизводства основного средства при современных условиях (ценах, технологии, автоматизации и т. п.).

Решение о переоценке основных средств утверждается приказом руководства предприятия с указанием перечня основных средств, которые необходимо переоценить.

Определяем срок полезного использования

Амортизация основных средств – это способ распределения их стоимости в течение срока полезного использования.

Срок полезного использования объекта основных средств определяется организацией при принятии его к бухгалтерскому учету исходя из:

• ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

• ожидаемого физического износа (зависит от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта);

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате реконструкции или модернизации первоначально принятые нормативные показатели функционирования объекта основных средств улучшатся (повысятся), организация пересматривает срок полезного использования этого объекта.

Выбираем методику расчета амортизации

Выбранный способ начисления амортизации по группе однородных объектов основных средств применяется в течение всего срока полезного использования объектов, входящих в эту группу.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Линейный способ расчета амортизации

Для погашения стоимости объектов основных средств определяется сумма амортизационных отчислений. При линейном способе сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

В соответствии со ст. 259 НК РФ вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую–десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Самый распространенный способ начисления амортизации — линейный благодаря простоте расчетов: расчет производится единожды в самом начале, полученная сумма будет одинаковой для всего срока эксплуатации.

Кроме того, такой перенос стоимости оборудования в состав себестоимости является максимально равномерным, в отличие от других методов, когда чаще всего в начале суммы амортизации выше, чем в последующие периоды.

Пример 1

ООО «Альфа» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Определим ежемесячные нормы амортизационных отчислений:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования и за 5 лет стоимость полностью будет списана.

2. Определим годовую сумма амортизационных отчислений:

150 000 руб. × 20 % = 30 000 руб.,

т. е. ежегодно в счет амортизации будут списываться 30 000 руб., что за 5 лет покроет всю сумму приобретения данного оборудования.

3. Рассчитаем ежемесячную сумму амортизационных отчислений:

30 000 рублей / 12 мес. = 2500 руб.

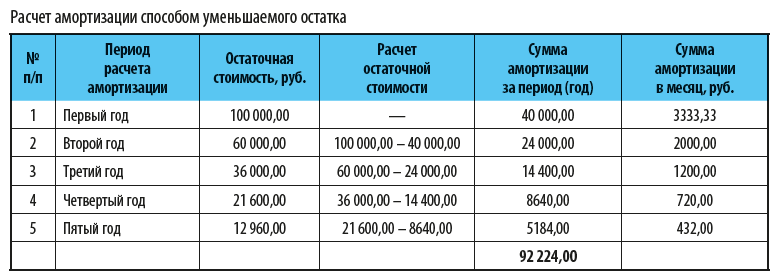

Способ уменьшаемого остатка

При способе уменьшаемого остатка сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости (первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

К сведению

Субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2, а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

Пример 2

ООО «Альфа» приобрело оборудование стоимостью 100 000 руб., срок полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Рассчитаем суммы амортизации по способу уменьшаемого остатка:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования, и за 5 лет стоимость полностью будет списана.

2. Применим коэффициент ускорения, равный 2. Тогда годовая норма амортизации составит уже 40 %.

3. В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, — это 40 тыс. руб.:

100 000 × 40 %.

Во второй год эксплуатации амортизация начисляется в размере 40 % от остаточной стоимости на начало отчетного года, т. е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб.:

(100 тыс. руб. – 40 тыс. руб.) × 40 %.

В третий год эксплуатации амортизация начисляется в размере 40 % от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб.:

(60 – 24) × 40 %

и т. д. (см. таблицу).

4. По окончании периода осталась несписанной часть первоначальной стоимости оборудования — 7776 руб. (100 000 – 92 224), поэтому необходимо «досписать» эту сумму, например, единовременно включить ее в сумму амортизации (порядок учета таких разниц должен быть отражен в учетной политике компании).

Способ списания стоимости по сумме чисел лет срока полезного использования

В этом случае сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

К сведению

Как и нелинейный метод начисления амортизации, способ списания стоимости по сумме чисел срока полезного использования оборудования предполагает ускоренное списание в первые годы эксплуатации. Правда, в отличие от способа уменьшаемого остатка, данный способ позволяет списать стоимость полностью.

Пример 3

ООО «Восход» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет, относящийся к третьей амортизационной группе.

Определим суммы амортизации:

1. Сумма чисел лет срока службы оборудования составит

1 + 2 + 3 + 4 + 5 = 15 лет.

2. Амортизация за первый год эксплуатации:

5 / 15 × 150 000 = 50 000 руб.

3. Амортизация за второй год эксплуатации:

4 / 15 × 150 000 = 40 000 руб.

4. Амортизация за третий год эксплуатации:

3 / 15 × 150 000 = 30 000 руб.

5. Амортизация за четвертый год эксплуатации:

2 / 15 × 150 000 = 20 000 руб.

6. Амортизация за пятый год эксплуатации:

1 / 15 × 150 000 = 10 000 руб.

Таким образом, вся сумма, за которую было приобретено оборудование, списана без остатка (50 тыс. руб. + 40 тыс. руб. + 30 тыс. руб. + 20 тыс. руб. + 10 тыс. руб.), но в первые периоды эксплуатации списывались более значительные суммы, чем в последующие годы.

Способ списания стоимости пропорционально объему продукции (работ)

При начислении амортизации по объектам основных средств способом списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Данный метод начисления амортизации особенно актуален, когда есть прямая зависимость износа оборудования от степени активности его использования.

Особенно активно данный метод используется в автохозяйстве, когда списание может осуществляться на каждую тысячу километров; а также при возможности определения количества продукции, планируемой к выпуску на конкретном оборудовании за период его полезного использования.

Пример 4

ООО «Радуга» приобрело оборудование стоимостью 150 000 руб., на котором планируется выпустить 30 000 единиц продукции в период его полезного использования.

Рассчитаем суммы амортизации, если известно, что в первый год эксплуатации планируется выпустить 9000 единиц продукции, во второй год — 10 000, а в третий — 11 000 единиц продукции:

1. Сумма амортизации на выпуск 1 единицы продукции составит:

150 000 руб. / 30 000 ед. = 5 руб.

2. Амортизация оборудования за первый год эксплуатации:

5 руб. × 9000 ед. = 45 000 руб.

3. Амортизация оборудования за второй год эксплуатации:

5 руб. × 10 000 ед. = 50 000 руб.

4. Амортизация оборудования за третий год эксплуатации:

5 руб. × 11 000 ед. = 55 000 руб.

Таким образом, за первые три года эксплуатации и при выпуске всех 30 000 единиц продукции оборудование будет полностью самортизированным (45 тыс. руб. + 50 тыс. руб. + 55 тыс. руб.), т. е. его стоимость будет полностью перенесена в состав себестоимости.

ОПТИМИЗИРУЕМ ЗАТРАТЫ НА АМОРТИЗАЦИЮ ОБОРУДОВАНИЯ

Есть следующие способы оптимизировать затраты на амортизацию:

• Постановка оборудования на учет в качестве составных частей.

• Применение амортизационной премии.

• Применение специального повышающего коэффициента.

Рассмотрим эти способы.

Постановка на учет оборудования в качестве составных частей

Учитывая, что в соответствии со ст. 256 НК РФ амортизируемым имуществом признается имущество с первоначальной стоимостью более 100 000 руб., самый простой способ — приобрести основное средство «частями». Например, не весь компьютер целиком, если его стоимость будет превышать 100 000 руб., а отдельно монитор, системный блок, мышь, клавиатуру и т. д.

В бухгалтерском учете основные средства учитываются по счету 01 «Основные средства», где отображается информация о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Амортизация в бухгалтерском учете отражается по счету 02 «Амортизация основных средств», на котором собирается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Если компания приобретет оборудование дешевле, чем за 100 000 руб., его не нужно учитывать на счете 01, как и применять счет 02, ведь все расходы можно будет единовременно принять к учету.

Пример 5

ООО «Транслогистик» приобрело оборудование (ПК) за 115 000 руб. ПК состоит из системного блока стоимостью 80 000 руб. и монитора с диагональю 27’ стоимостью 35 000 руб.

Если учитывать ПК как «монитор + системный блок», то придется учитывать его в качестве основного средства с отражением на счете 01 и переносом стоимости приобретения через счет 02 «Амортизация». Если же мы учитываем их как самостоятельные объекты, то так как их стоимость по отдельности не превышает 100 000 руб., они не будут являться основными средствами и их стоимость можно сразу списать в расходы.

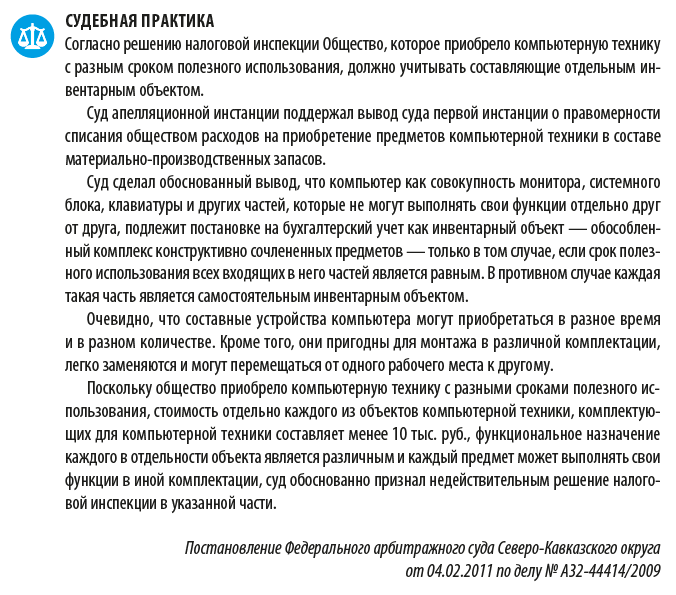

Мнения о применении такого способа оптимизации амортизации (постановка на учет оборудования не как единого целого, а в качестве составных частей) разнятся. Так, например, Минфин России в письме № 03-03-06/2/110 от 02.06.2010 указывает следующее:

С другой стороны, есть судебная практика с противоположным мнением.

Применение амортизационной премии

В соответствии со ст. 258 НК РФ налогоплательщик имеет право воспользоваться амортизационной премией, т. е. включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения и т. д.

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом) за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) таких сумм.

Если основное средство, в отношении которого была применена амортизационная премия, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию взаимозависимому с налогоплательщиком лицу, суммы расходов, которые ранее были включены в состав расходов очередного отчетного (налогового) периода, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

Пример 6

АО «Рассвет» приобрело оборудование стоимостью 200 000 руб., срок полезного использования — 4 года (третья амортизационная группа).

Рассчитаем суммы амортизации с учетом применения амортизационной премии в соответствии со ст. 258 НК РФ:

1. Так как оборудование относится к третьей амортизационной группе, то максимальный процент премии, который допустимо применить, — 30 %:

200 000 руб. × 30 % = 60 000 руб.

2. Рассчитаем ежемесячные амортизационные отчисления:

(200 000 руб. – 60 000 руб.) / (12 мес. × 4 года) = 2916,67 руб.

3. Рассчитаем ежегодные амортизационные отчисления:

12 мес. × 2916,67 руб. = 35 000,04 руб.

4. Для сравнения рассчитаем амортизационные отчисления, если бы компания не применяла амортизационную премию:

• 200 000,00 / (12 мес. × 4 года) = 4166,67 руб. — ежемесячные суммы;

• 4166,67 × 12 мес. = 50 000 руб. — ежегодные суммы.

5. При применении амортизационной премии годовая сумма амортизационных отчислений составит 35 000,04 руб. против 50 000 руб. при условии неприменения амортизационной премии, что позволит компании снизить себестоимость продукции, выпускаемой с использованием данного оборудования, почти на 15 000 руб.:

50 000 руб. – 35 000,04 руб. = 14 999,96 руб.

Применение специального повышающего коэффициента (не более 2)

Еще один метод оптимизации амортизации находим в ст. 259.3 НК РФ, в соответствии с которой налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2:

1) в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

К сведению

Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

При применении нелинейного метода начисления амортизации указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

3) в отношении собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

4) в отношении амортизируемых основных средств, относящихся к объектам (за исключением зданий), имеющим высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством РФ, или к объектам (за исключением зданий), имеющим высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством РФ предусмотрено определение классов их энергетической эффективности;

5) в отношении амортизируемых основных средств, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, согласно утвержденному Правительством РФ перечню основного технологического оборудования;

6) в отношении амортизируемых основных средств, включенных в первую–седьмую амортизационные группы и произведенных в соответствии с условиями специального инвестиционного контракта.

Применение специального повышающего коэффициента (не более 3)

В соответствии со ст. 259.3 НК РФ налогоплательщики также вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

1) в отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), — налогоплательщики, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

Указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

3) в отношении амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья;

4) в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством РФ.

Пример 7

ООО «Гамма» приобрело оборудование стоимостью 150 000 руб., срок полезного использования — 3 года (третья амортизационная группа).

Рассчитаем амортизационные отчисления с учетом возможности применения повышающего коэффициента 2 в соответствии с утвержденной учетной политикой компании:

1. Сумма ежемесячной амортизации при условии применения повышающего коэффициента составит:

150 000 / (12 мес. × 3 года) × 2 = 8333,33 руб.

Таким образом, вся сумма приобретения будет списана не за 3 года, а за полтора (8333,33 руб. × 1,5 года × 12 мес.), в ускоренном режиме с учетом повышающего коэффициента.

При этом, ежегодные суммы амортизации составят:

• 8333,33 руб. × 12 мес. = 100 000 руб. — первый год;

• 8333,33 руб. × 6 мес. = 50 000 руб. — второй год.

2. Если бы компания не применяла повышающий коэффициент, то амортизационные начисления составили бы:

• 150 000 / (12 мес. × 3 года) = 4166,67 — ежемесячные начисления;

• 4166,67 × 12 мес. = 50 000,00 руб.

3. Рассчитаем экономию на налоге на прибыль за счет сокращения налоговой базы на примере первого года эксплуатации:

(100 000 – 50 000 руб.) × 20 % = 10 000 руб.

Заключение

Какой метод амортизации выбрать — каждая компания решает самостоятельно исходя из номенклатуры основных средств, их технического состояния, а также с учетом своего финансового состояния.

Выбор в пользу ускоренной амортизацией обычно делают компании, заинтересованные в скорейшем обновлении основных средств путем замены полностью самортизированных на новые, усовершенствованные объекты.

Амортизационную премию, как правило, используют компании, которые хотят снизить свои затраты при производстве продукции, чтобы повысить ее конкурентоспособность.

[1] Утверждено Приказом Минфина России от 30.03.2001 № 26н (в ред. от 16.05.2016).

[2][2] Пункт 67 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010, с изм. от 23.01.2020; далее — Методические указания).

Статья опубликована в журнале «Справочник экономиста» № 7, 2020.

Определение стоимости оборудования, мебели и инвентаря в составе сметных расчетов и смет

Определение стоимости оборудования, мебели и инвентаря

в составе сметных расчетов и смет

4.43. При составлении сметных расчетов и смет в них рекомендуется раздельно определять стоимость:

оборудования, предназначенного для производственных нужд;

инструмента и инвентаря производственных зданий;

оборудования и инвентаря, предназначенных для общественных и административных зданий.

4.44. В сметных расчетах и сметах на строительство предприятий, зданий и сооружений учитывается стоимость предусмотренного проектом оборудования (монтируемого и не требующего монтажа), предназначенного для обеспечения функционирования предприятия, здания и сооружения и подразделяемого по своему назначению на:

технологическое, энергетическое, подъемно-транспортное, насосно-компрессорное и другое;

приборы, средства контроля, автоматики, связи;

инженерное оборудование зданий и сооружений;

транспортные средства, включая принимаемый на баланс застройщика подвижной состав для перевозки грузов по железнодорожным путям, предусмотренным проектом, а также специальный железнодорожный подвижной состав и другие виды транспортных средств для перевозки массовых и немассовых грузов;

машины по уборке территорий цехов;

оборудование средств пожаротушения;

оборудование вычислительных центров, лабораторий, мастерских различного назначения, медицинских кабинетов;

оборудование для первоначального оснащения вновь вводимых в действие общежитий, объектов коммунального хозяйства, просвещения, культуры, здравоохранения, торговли.

В процессе составления сметной документации рекомендуется использовать классификацию оборудования по его видам, функциональному назначению, условиям изготовления и поставки, приведенной в приложении N 5 к настоящей Методике.

4.45. Сметную стоимость оборудования рекомендуется определять по ценам франко-приобъектный склад строительства или франко-место, определенное договором подряда, для передачи оборудования в монтаж.

Указанные цены складываются из цены приобретения оборудования у поставщика (организации-посредника), транспортных расходов, посреднических и заговительно-складских расходов, принимаемых при составлении сметной документации на строительство.

4.46. Составляющими сметной стоимости оборудования могут являться:

свободная (рыночная) цена приобретения оборудования;

стоимость запасных частей;

стоимость тары, упаковки и реквизита;

транспортные расходы и услуги посредников или снабженческо-сбытовых организаций;

расходы на комплектацию;

заготовительно-складские расходы;

другие затраты, относимые к стоимости оборудования.

При поставке оборудования не в сборке, а «россыпью» стоимость его может быть снижена, а стоимость монтажа соответственно — увеличена.

4.47. При составлении сметных расчетов (смет) в них раздельно показывается стоимость:

оборудования, предназначенного для производственных нужд;

инструмента и инвентаря производственных зданий;

оборудования и инвентаря, предназначенного для общественных и административных зданий.

Яскевич Е.Е.

Евдокимов А.В.

Введение. Постановка задач исследований.

Развитие оценочной практики требует постоянного совершенствования методов оценки, поэтому в данной работе предлагаются новые варианты методических решений для затратного и доходного подхода. Для удобства пользования введем термин «изделие» (частный случай единиц промышленной продукции), объединяющий машины и оборудование. Характер изменения стоимости изделий во время их эксплуатации или хранения зависит от многих факторов, поэтому возникает целый ряд вопросов, ответы на которые до сих пор недостаточно ясны:

- неясен характер снижения стоимости в начальный период (для нового изделия этот период связан с периодом действия гарантийного обслуживания);

- неясен характер изменения стоимости неэксплуатируемого изделия при его хранении на складе или «законсервированном» рабочим состоянии;

- неясен характер изменения стоимости за счет проведения текущего, капитального ремонта, реконструкции;

- неясен характер общего снижения стоимости (линейный, экспоненциальный, степенной и т.д.).

Эти вопросы требуют уточнения, поэтому в настоящей работе приводятся статистические и цитируемые данные по изменению стоимостей различных типов машин и оборудования в эксплуатационных диапазонах наработки и восстановления. Общепринятым является представление об изменении стоимости изделий во время эксплуатации на базе следующей графической модели:

Стоимость изделия располагается в заштрихованной области и может приближаться к левой граничной линии (минимальная стоимость при интенсивном износе) или к правой граничной линии (максимальная стоимость при замедленном износе). Стоимость изделия снижается вплоть до «скраповой» стоимости.

Затратный подход основан на определении стоимости восстановления (замещения) изделия с учетом влияния износов, как факторов снижения стоимости изделия. Алгоритмы определения стоимости восстановления (замещения) нового изделия; учета влияния физического и функционального износа достаточно подробно разработаны, однако вопрос о внешнем износе изделия до сих пор остается открытым. В настоящей работе проанализированы возможные варианты учета влияния внешнего износа

Доходный подход требует соблюдения принципа наиболее эффективного использования изделия, в соответствии с которым стоимость определяется для такого варианта эксплуатации, когда отдача от него максимальная.

Учитываются такие факторы, как:

- степень новизны изделия;

- максимальная полезность изделия;

- качество изделия;

- конъюнктура рынка и т.п.

Доходный подход в основном реализуется в следующих методах;

- метод капитализации дохода;

- метод дисконтированных денежных потоков (ДДП);

- метод равноэффективного аналога.

Третий метод основан на расчете стоимости оцениваемого объекта по цене базисного объекта при условии их равной прибыльности (здесь имеются сложности с подбором базисного объекта и его сопоставлении с образцом).

Предпосылкой для реализации первых двух методов является наличие информации по чистому доходу, приходящемуся на оцениваемое изделие. Чистый доход можно определить следующими методами:

- при анализе бизнеса предприятия путем вычленения денежных потоков, приходящихся на изделие (обычно это используется при оценке доходоприносящих производственных комплексов и т.п.);

- при наличии информации по аренде или лизингу аналогичных изделий (такую информацию обычно сложно получить ввиду неразвитости рынка аренды и лизинга по большинству классов машин и оборудования).

В настоящей работе предлагается вариант ориентировочной оценки чистого дохода, приходящегося на изделие.

1. Изучение характера изменения стоимости изделий во время их эксплуатации и хранения (консервации).

1.1. Характер изменения стоимости изделий в начальный период эксплуатации (влияние гарантийных обязательств на стоимость изделий).

Наиболее развитыми рынками купли-продажи изделий в настоящее время являются:

- рынок легковых автомобилей;

- рынок бытовой техники;

- рынок компьютеров;

- рынок определенных типов металлообрабатывающих и деревообрабатывающих станков.

Исследования характера изменения среднерыночной стоимости изделий в начальный период эксплуатации производились путем анализа рынка для различных типов изделий на вышеупомянутых рынках купли — продажи. Статистический набор данных осуществлялся при выборках порядка 15…25 шт. В таблицах представлены средние величины по выборкам. Коэффициенты вариации имели тенденцию к прогрессирующему росту с увеличением времени эксплуатации. Для получения коэффициентов вариации в диапазонах до 20…30 % производилось расширение объемов выборок.

Рынок легковых автомобилей (гарантийные обязательства – 2…3 года)

Таблица 1

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| ГАЗ 3110 | 1,0 | 0,86 | 0,70 | 0,61 | 0,56 |

| ВАЗ 21043 | 1,0 | 0,86 | 0,82 | 0,73 | 0,58 |

| ВАЗ 21099 | 1,0 | 0,98 | 0,92 | 0,86 | 0,76 |

| ВАЗ 21103 | 1,0 | 0,98 | 0,87 | 0,78 | 0,70 |

| ВАЗ 2115 | 1,0 | 0,97 | 0,87 | 0,82 | 0,79 |

| Дэу- Нексия | 1,0 | 0,91 | 0,88 | 0,80 | 0,69 |

| Лексус RX-300 | 1,0 | 0,97 | 0,76 | 0,62 | 0,48 |

| Тойота Лэнд-Круизер-100 | 1,0 | 0,92 | 0,67 | 0,58 | 0,54 |

Рынок бытовой техники (гарантийные обязательства – 1…2 года)

Таблица 2

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| Пылесосы | 1,0 | 0,69 | 0,62 | — | — |

| Холодильники | 1,0 | 0,73 | — | — | — |

| Телевизоры | 1,0 | 0,55 | 0,49 | 0,41 | — |

| Кондиционеры | 1,0 | — | 0,55 | — | — |

| Мебельная стенка «Престиж» | 1,0 | 0,82 | 0,61 | 0,56 | 0,51 |

Рынок компьютеров (гарантийные обязательства 1…3 года)

Таблица 3

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| Пентиум – 4 | 1,0 | 0,84 | 0,65 | 0,43 | 0,23 |

| Мониторы (15 и 17 дюймов) | 1,0 | 0,71 | — | 0,40 | — |

| Ноутбуки | 1,0 | 0,82 | 0,66 | 0,45 | 0,29 |

Рынок станочного парка (гарантийные обязательства 2…3 года)

Таблица 4

| Модель | Относительные стоимости | ||||||

| Новые | После капремонта | Через 5 лет | Через 12 лет | Через 16 лет | Через 19 лет | Через 37 лет (ресурс выработан) |

|

| 1М63 | 1,0 | 0,388 | 0,504 | 0,362 | 0,284 | 0,272 | 0,103 |

На рынке металлорежущих станков прослежены изменения среднерыночной стоимости станка 1М63 (РМЦ-3 м., масса – около 5 т.) в течение времени вплоть до полной выработки ресурса (по сроку амортизации при односменной работе станка).

Данные, приведенные в табл.1,2,3 показывают, что в течение периода действия гарантийных обязательств наиболее интенсивно падают относительные стоимости для изделий, подверженных функциональному износу (старые модели автомашин, постоянно совершенствующиеся марки телевизоров и т.п.). Для примера приведены графики снижения относительной стоимости легковых автомобилей, Пентиум – 4 и достаточно востребованной на отечественном рынке мебельной стенки «Престиж».

Легковые автомобили

На верхнем графике представлен график изменения стоимости ВАЗ 21103, на нижнем – ВАЗ 21043.

Компьютеры (Пентиум – 4)

Мебельная стенка «Престиж»

Для металлорежущих станков следует отметить экспоненциальное снижение стоимости вплоть до выработки полного ресурса станка.

Станок 1М63

В целом влияние срока гарантийных обязательств сказывается по большей части на высокотехнологичных изделиях, замедляя темпы снижения относительной стоимости изделий в самый начальный период (первый год эксплуатации).

1.2. Характер изменения стоимости изделий при хранении (консервации)

Стоимость изделий, которые не эксплуатировались, но хранились в «законсервированном» виде определялась на вторичном рынке. Данные представлены в табл. 5. Обычно ко вторичному рынку относятся изделия, бывшие в эксплуатации, а также восстановленное и модернизированное оборудование. В нашем случае рассматриваются изделия, не эксплуатируемые и хранившиеся в надлежащих условиях.

Таблица 5

| Марка | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| Автомашина ВАЗ 21043 | 1,0 | 0,90 | 0,87 | 0,85 | 0,76 |

| Пентиум –4 | 1,0 | — | 0,86 | — | — |

| Мониторы (15и 17 дюймов) | 1,0 | 0,90 | 0,85 | 0,61 | 0,54 |

| Деревообрабат. Станок ЦТ 10-4 | 1,0 | — | 0,94 | — | — |

| Деревообрабат. Станок ИЭ 6009Т | 1,0 | — | 0,84 | — | — |

| Стиральная машина «Вятка Мария» | 1,0 | — | 0,91 | — | — |

| Миниспирт-заводы НПО «Конверсия» | 1,0 | — | 0,92 | — | — |

На основании данных, приведенных в табл.5 мы имеем снижение относительных стоимостей изделий, не имеющих физических и функциональных износов (они не эксплуатировались), но перешедших на вторичный рынок в связи с изменением понятия «новое» изделие на «старое». Поскольку эти условия можно отнести только ко внешнему износу изделий, — перед нами встает вопрос о появлении внешнего износа при переходе изделия на вторичный рынок. Подробнее об этом сказано ниже.

Сравнение данных (табл.1 — для эксплуатируемых изделий и табл.5 — изделий в консервации) для легкового автомобиля ВАЗ 21043, приведено в табл. 6, откуда следует, что разница в полученных значениях может быть отнесена только на счет влияния физического износа:

Таблица 6

| Модель | Относительные стоимости | ||||

| Новые | Через 1 год | Через 2 года | Через 3 года | Через 4 года | |

| ВАЗ 21043 при консервации | 1,0 | 0,90 | 0,87 | 0,85 | 0,76 |

| Разница по сравнению с первичным рынком (И), отнесенная на внешний износ и частично на физический износ | 0 | 0,10 | 0,13 | 0,15 | 0,24 |

| ВАЗ 21043 в эксплуатации | 1,0 | 0,86 | 0,82 | 0,73 | 0,58 |

| Общий износ (Ио) Разница по сравнению с первичным рынком | 0 | 0,14 | 0,18 | 0,27 | 0,42 |

| Разница Ио — И, отнесенная только на физический износ | 0 | 0,04 | 0,05 | 0,12 | 0,18 |

| Расчетный ориентировочный физический износФиз.И* | 0 | 0,044 | 0,088 | 0,189 | 0,356 |

* Физический износ рассчитан, исходя из внешнего износа 0,10 (переход на вторичный рынок) с использованием формулы (4).

Таким образом, анализируя разницу в продажах нового и эксплуатируемого оборудования, мы получаем данные по влиянию совокупного износа (в случае с автомобилем ВАЗ 21043 нами получен общий износ, включающий физический износ и внешний износ при переходе на вторичный рынок).

1.3. Влияние ремонтов на стоимость изделий.

В работах Д.Герасимова, Е.Дряхлова, А.Ковалева, В.Быковой, опубликованных на сайтах www.archive.ru, www.archive.expert.ru и т.п., указываются верхние граничные значения стоимости изделий (главным образом – металлорежущих станков), прошедших ремонт, либо имеющих гарантии изготовителей:

Таблица 7

| № п/п | Изделие | Диапазон стоимости | Возможный срок гарантии |

| 1 | Новое изделие | Стоимость гарантии – не выше 10 % от общей стоимости | 12…24 месяца |

| 2 | Относительное снижения стоимости за ремонтный цикл | 8…10 % от нового | |

| 3 | Отремонтированное изделие (средний ремонт) на складе поставщика – посредника или ремонтного предприятия | До 50…60 % от нового | 6…12 месяцев |

| 4 | Изделие после капитального ремонта с заменой основных агрегатов на складу ремонтного завода | До 60 % от нового, Повышение стоимости после капремонта на 20..40 % от нового | 6 …12 месяцев |

| 5 | Полностью восстановленное изделие | До 70 % от нового | 12 месяцев |

В табл.4 приведена стоимость станка 1М63 после капремонта, которая составила в среднем 0,388 от нового. Следует отметить, что стоимость капремонта в среднем для этого станка составляла 0,271 от стоимости нового станка, в ремонт принимались станки полностью изношенные (стоимостью ниже 0,103 от нового станка по табл.4), поэтому и рыночная стоимость отремонтированного станка находилась в районе суммы стоимости станка до ремонта и стоимости ремонта с учетом прибыли предпринимателя при продаже:

0,271 + 0,103 = 0,374(0,378 < 0,388)

Вероятно, это соотношение может быть использовано Оценщиками для определения рыночной стоимости изделий после проведения ремонта:

РС = (РСдо + Стоимость ремонта) * ПП (1),

Где:

РС – рыночная стоимость изделия после ремонта,

РСдо — рыночная стоимость изделия до ремонта,

ПП – прибыль предпринимателя

В нашем случае со станком 1М63:

ПП = 0,388 / 0,378 = 1,026

2. Учет влияния внешнего износа на стоимость изделий.

2.1. Общие понятия.

Учет влияния износов преследует цель корректировки стоимости восстановления (замещения) изделия и превращения ее в стоимость, близкую к рыночной.

Выражение для рыночной стоимости изделия (РС) принимает вид:

РС = СВ — П = СВ* По (2),

Где:

СВ – стоимость восстановления (замещения) изделия.

В большинстве случаев используется не прямая (П), а относительная поправка (По):

По = (1 — Ио) = (1 – Физ.И) * (1 – Фукц.И) * (1 — Вн.И) (3),

Где:

Ио – совокупный износ изделия;

Физ.И – относительная потеря в стоимости за счет физического износа;

Функ.И – относительная потеря в стоимости за счет функционального износа;

Вн.И – относительная потеря в стоимости за счет внешнего износа.

Проанализируем выражение для относительной поправки.

При отсутствии физического и функционального износа мы получаем выражение для снижения стоимости восстановления (замещения). Иными словами, стоимость нового изделия за счет внешнего износа (если таковой есть) должна быть сразу же снижена на рынке купли – продажи. Однако мы не наблюдаем такого эффекта снижения стоимости на первичном рынке для большинства изделий, иначе это привело бы к свертыванию производства новых изделий. Внешний износ в итоге выражается в сокращении спроса на изделие за счет внешних факторов (внутриотраслевые изменения, сокращение спроса на определенную продукцию, ухудшение качества сырья или его недостаток, административными ограничениями и т.п.). На первичном рынке не происходит снижение стоимости новых изделий, — они востребованы на рынке (за исключением изделий, цена которых ниже их себестоимости). Однако переход изделия на вторичный рынок при относительно незначительных величинах физических и функциональных износов приводит сразу же к снижению стоимости.

В табл.1 приведены стоимости ГАЗ 3110 и ВАЗ 21043 после годового срока эксплуатации. Мы наблюдаем падение стоимости этих изделий сразу же на 14 %. Эту разницу никак не отнесешь целиком на физический и функциональный износ. Аналогично этому в табл.3 приведены стоимости “Пентиум — 4” после годового срока эксплуатации. Здесь мы наблюдаем падение стоимости на 16 %. Опять эту разницу никак целиком не отнесешь на физический и функциональный износ.

В табл.5 приведены стоимости изделий при их переходе на вторичный рынок при отсутствии физических и функциональных износов.

Здесь имеет место внешний износ на вторичном рынке (ВН.И2), проявляющийся только на вторичном рынке. Тогда выражение для общей относительной поправки “По” должно принять следующий вид:

По = (1 – Физ.И) * (1 – Фукц.И) * (1 – Вн.И1) * (1 – Н * Вн.И2) (4),

Где:

Вн.И1 – внешний износ на первичном рынке;

Вн.И2 – внешний износ на вторичном рынке;

Н – функция Хевисайда (математическая функция условий):

Н = 0 – для первичного рынка;

Н = 1 – для вторичного рынка.

У ВАЗ 21043 и Пентиум-4 нет внешнего износа на первичном рынке (продажа этих изделий осуществляется по цене выше себестоимости), однако имеет место ярко выраженный износ на вторичном рынке.

Внешний износ на первичном рынке может появляться там, где отрицательная рентабельность продаж (по отраслевым выборкам – это отдельные изделия химической, лесной, легкой отраслей, черной и цветной металлургии). Наиболее подвержены внешнему износу специальные машины и технологические комплексы, у которых не предусмотрены переналадка и они сняты с производства.

Там где нет прибыли при продаже, появляется внешний износ на первичном рынке. Продажа таких изделийц на первичном рынке свертывается.

Внешний износ на вторичном рынка может быть обусловлен тремя причинами:

- потерей гарантийного обслуживания и повышением рисков при эксплуатации изделия;

- наличием на вторичном рынке изделий, производство которых и запчастей к ним прекращено (изменились внешние условия) в связи с чем повышаются риски при эксплуатации изделий;

- перенасыщением рынка изделиями б/у (спрос на таковые намного ниже предложения).

Например, новые сепараторы для молокозаводов имеют достаточно устойчивый первичный рынок, однако, при наличии сложностей со сбором молока в отдельных регионах, вторичный рынок сепараторов перенасыщен старыми изделиями и стоимость таковых за счет внешнего износа на вторичном рынке считается очень низкой.

Первичный и вторичный рынок имеют существенные различия по спросу и предложению изделий.

Например, первичный рынок импортных легковых автомобилей находится в стадии развития, а вторичный рынок – перенасыщен подержанными автомобилями и стоимость таковых за счет внешнего износа вторичного рынка считается очень низкой.

Для высоколиквидных изделий (легковые автомобили, компьютеры) переход на вторичный рынок может характеризоваться потерей в стоимости на 10…14 % (косвенное подтверждение этим цифрам приведено в табл.6 для станочного парка, где стоимость гарантийных обязательств оценивается на уровне 10 %).

Учет влияния внешнего износа на стоимость изделия должен определяться при анализе его наилучшего и наиболее эффективного использования (АННЭИ). Следует подчеркнуть, что мы имеем дело с движимым имуществом.

2.2. Общепринятые методы расчета внешнего износа.

Рассмотрим общепринятые методы расчета внешнего износа и их недостатки.

1). Метод, основанный на «недозагрузке» изделия /1/.

Общепринятым подходом при определении внешнего износа является учет его недозагруки с использованием выражения:

Вн.И = 1 – (Загр.т / Загр.о) (5),

Где:

Вн.И – внешний износ изделия

Загр.т – текущая загрузка изделия;

Загр.о – максимальная загрузка изделия;

П — коэффициент «торможения» (0,7…0,8 – в зависимости от одно …трехсменной работы изделия).

Однако, недоиспользование изделия в настоящее время происходит зачастую не из-за внешних причин, а в связи с плохим управлением на конкретном предприятии или иными факторами влияния /1/.

Например, престижный Мерседес, на котором выезжает изредка глава фирмы, имеет очень низкую загрузку, но его содержат по соображениям престижности и речи о его внешнем износе нет.

Применение этого метода с точки зрения «локального» подхода приводит к занижению стоимости изделия, однако при проведении АННЭИ на межотраслевом уровне метод может давать правдоподобные результаты для внешнего износа на вторичном рынке.

2). Методы, основанные на расчете общего внешнего износа для всего имущественного комплекса /2,3/.

К таким методам можно отнести рыночный сравнительный метод (компании — аналоги), доходный метод (метод прямой капитализации), метод на основе анализа рентабельности отраслевого капитала, метод на основе анализа коэффициента «цена акций / балансовая стоимость акций», метод на основе анализа валовой прибыли, метод на основе анализа дефицита доходов компании /3/. Предпринимались попытки расчета внешнего износа на основе анализа микро и макроэкономических составляющих (по зарплате в регионе и стране) /2/. Общий недостаток указанных методов – распространение общего внешнего износа имущественного комплекса на индивидуальное изделие.

2.3. АННЭИ и его значение для оценки машин и оборудования.

Решение вопросов определения внешнего износа (для затратного подхода), корректировок (для сравнительного подхода) и проведения расчетов (для доходного подхода) связаны с проведением анализа наилучшего и наиболее эффективного использования изделия.

При определении вариантов наилучшего и наиболее эффективного использования изделия могут применяться, как и для объектов недвижимости, четыре основные критерия анализа:

1). ФИЗИЧЕСКАЯ ВОЗМОЖНОСТЬ – возможность наиболее эффективного отраслевого использования изделия с целью его максимальной загрузки и получения прибыли.

2).ДОПУСТИМОСТЬ С ТОЧКИ ЗРЕНИЯ ЗАКОНОДАТЕЛЬСТВА И ПРОИЗВОДСТВЕННЫХ УСЛОВИЙ – характер предполагаемого использования не противоречит законодательству, ограничивающему действия собственников изделия и соответствует требованиям производственной безопасности.

3).ФИНАНСОВАЯ ЦЕЛЕСООБРАЗНОСТЬ – допустимый с точки зрения закона порядок использования изделия должен обеспечить чистый доход собственнику изделия.

4). МАКСИМАЛЬНАЯ ПРОДУКТИВНОСТЬ – кроме получения чистого дохода как такового наилучшее и наиболее эффективное использование подразумевает либо максимализацию чистого дохода собственника, либо достижение максимальной стоимости объекта.

Рассмотрим общие алгоритмы решения задач анализа:

Физическая возможность:

После идентификации изделия, мы должны понять, — в каких отраслях производства может использоваться оцениваемое изделие и где оно может дать максимальную прибыль. Немаловажный аспект при этом анализе имеют информационные данные по среднеотраслевой рентабельности производства.

Нам следует понять, может ли изделие работать «автономно» или для наиболее эффективного использования оно должно работать в составе определенной технологической цепочки, какова загрузка при различных вариантах использования (проработка этих вопросов относится к сфере финансовой целесообразности). Возможно ли приобретение дополнительных элементов этой цепочки и будет ли цепочка эффективна и конкурентоспособна. Ликвидность изделия и его стоимость могут возрасти за счет влияния синергетического эффекта, когда стоимость и ликвидность системы из нескольких элементов (изделий) превышает суммарную стоимость (ликвидность) каждого элемента.

Допустимость с точки зрения законодательства:

Характер предполагаемого использования изделия должен отвечать нормам производства (техника безопасности и охрана труда, пожарная безопасность, требованиям по консервации и хранению, страховым требованиям и т.п.). Нам следует понять – какое место в пространстве занимает изделие, какое пространство требуется для его работы, какие условия должны быть созданы для эффективной работы изделия (нужен ли фундамент, крепление, подвод инженерных сетей и т.п.).

Финансовая целесообразность:

Финансовая целесообразность подразумевает анализ работы изделия в автономном или системном режиме с возможным приобретением дополнительных элементов.

Максимальная продуктивность:

Максимальная продуктивность может быть оценена при рассмотрении нескольких вариантов использования изделия.

Условно – сокращенные примеры описательной части АННЭИ:

Бытовая техника – пылесос.

Может использоваться как в домашних условиях, так и в различных отраслях производства при сопутствующих операциях (уборка помещений, чистка изделий и т.п). Работает автономно при подключении к бытовой сети электроэнергии. Приобретение дополнительных приспособлений (кроме фильтров) не целесообразно. Занимает около 0,3 кв.м. Индивидуального места установки не требует. Может храниться в мебели. Максимальная продуктивность может быть получена при использовании для сопутствующих операций.

Текущее использование – для производственной уборки помещений. Загрузка – минимальная (1 час в день).

Текущее использование не отвечает максимальной доходности.

Первичный рынок продаж достаточно развит, вторичный рынок – перенасыщен аналогичными изделиями. Внешний износ на первичном рынке отсутствует. Внешний износ вторичного рынка имеется. Запчасти выпускаются.

Металлорежущий станок — 16К20.

Может использоваться только в производственных условиях главным образом в машиностроении (отраслевое применение достаточно широкое). Работает как автономно, так и в технологической цепочке. Приобретение дополнительных приспособлений (кроме режущего инструмента и эксплуатационных материалов) не требуется. Занимает около 3 кв.м., по условиям техники безопасности требует около 5 кв.м. пространства. Устанавливается как на фундаменте, так и на виброподушках. Требует подвода силового кабеля электроэнергии, а также размещения в зданиях производственного типа.

Текущее использование – в составе ремонтной мастерской гаражного комплекса. Текущая загрузка – минимальная (2 часа в неделю).

Текущее использование не отвечает максимальной доходности.

Первичный и вторичный рынок продаж достаточно развиты. Запчасти выпускаются. Внешний износ первичного рынка отсутствует. Внешний износ вторичного рынка имеется

Часть производственной линии – аппарат плазменной резки (индивидуальный проект).

Может использоваться только в производственных условиях главным образом в машиностроении (отраслевое применение достаточно узкое). Работает в составе технологической цепочки. Приобретение дополнительных приспособлений (кроме эксплуатационных материалов) целесообразно (линия подачи материала). Занимает около 5 кв.м., по условиям техники безопасности требует около 8 кв.м. пространства. Устанавливается на жестком фундаменте. Требует подвода силового кабеля электроэнергии, принудительной производственной вытяжки, а также размещения в зданиях производственного типа.

Текущее использование – в составе технологической цепочки металлообрабатыващего цеха совместно с линией подачи материала. Текущая загрузка – максимальная (6 часов в день).

Текущее использование отвечает максимальной доходности. Ликвидность изделия повысится при продаже совместно с линией подачи материала.

Первичный рынок продаж аналогичного оборудования недостаточно развит, продаются главным образом серийные унифицированные установки, вторичный рынок аналогичных изделий недостаточно развит. Запчасти не выпускаются. Внешний износ первичного и вторичного рынка имеется.

2.4. Оценка влияния отраслевого внешнего износа.

Машины и оборудование определяются как активная часть основных фондов (движимое имущество), а недвижимость – как пассивная. Отсюда следует, что при перемещении изделия с одного предприятия на другое предприятие другой отрасли понятие о внешнем отраслевом износе может измениться. Для движимого имущества определяется стоимость в купле – продаже в привязке ко всему рынку изделий, поэтому отраслевая узкоспециализированная принадлежность может являться причиной возникновения внешнего износа.

Внешний износ в итоге выражается в сокращении спроса на изделие за счет внешних факторов (внутриотраслевые изменения, сокращение спроса на определенную продукцию, ухудшение качества сырья или его недостаток, административными ограничениями и т.п.). Потери за счет ликвидности изделия на рынке обратно пропорциональны внешнему износу (чем выше износ, тем выше потери за счет ликвидности — Лэ).

Вн.И = f ( 1 / Лэ) (6)

Рассмотрим отраслевые показатели, характеризующие внешний износ.

Определим рыночную стоимость изделия с точки зрения доходного подхода

РСи = ЧОДи / Ккап (7)

Определим рыночную стоимость всех активов с точки зрения рентабельности

РСа = ЧОДа / ROA (8)

Где:

ЧОДи – чистый доход, приходящийся на изделие.

Ккап – коэффициент капитализации;

ЧОД а– чистый доход, приходящийся на все активы;

ROA – рентабельность всех активов.

Активы – различны по своей доходности:

ЧОДа = S ЧОДi (9)

Следует отметить, что отдельные активы являются бизнесообразующими, другие — вспомогательными (не дающими явного дохода), третьи – не участвуют в процессе производства (не дают дохода), четвертые – требуют расходов на свое содержание (например, объекты социальной сферы). Эффективность хозяйствования, виды активов и оптимальное использование активов создает в отрасли разницу между ROA для лучших предприятий и среднеотраслевых.

Рассмотрим отраслевые показатели рентабельности активов ROA на базе выборки данных , представленных на сайте www.micex.ru («Индикатор»):

Таблица 8

| № п/п | Наименование отраслей | ROA, % | Вн.Иотр. | |

| ROA- По общей выборке |

ROA+ По 10 лучшим предпр. |

|||

| 1 | Энергетика | 4,2 | 8,6 | 0,49 |

| 2 | Нефтедобыча | 2,8 | 6,5 | 0,57 |

| 3 | Нефтепереработка | 3,9 | 6,3 | 0,38 |

| 4 | Черная металлургия | — 0,1 | 4,5 | 1,00 |

| 5 | Цветная металлургия | 1,4 | 9,6 | 0,85 |

| 6 | Химия | — 0,7 | 8,5 | 1,00 |

| 7 | Машиностроение | 2,3 | 12,6 | 0,82 |

| 8 | Лесная | — 0,7 | 22,9 | 1,00 |

| 9 | Строительные материалы | 2,7 | 18,6 | 0,85 |

| 10 | Легкая | 0,5 | 23,0 | 0,98 |

| 11 | Пищевая | 10,7 | 51,5 | 0,79 |

| 12 | Микробиология | 11,1 | 13,7 | 0,19 |

| 13 | Полиграфия | 9,2 | 22,2 | 0,59 |

| 14 | Связь | 7,1 | 15,7 | 0,54 |

| Среднее по выборкам | 3,9 | 16,0 | 0,76 |

Разница в среднеотраслевой рентабельности активов (ROA—) и аналогичному показателю для 10 лучших предприятий (ROA+) может служить ориентировочной характеристикой внешнего износа изделия при его эксплуатации на различных предприятиях отрасли.

Вн.Иотр = (ROA+ — ROA-) / ROA+ (10)

Отсюда логически вытекает вывод о том, что изделие может иметь внешний “отраслевой” износ, но величина этого износа должна приниматься на базе анализа его наилучшего использования, то есть у нашего рассматриваемого изделия в “купле – продаже” внешнего износа не будет при использовании в надлежащей отрасли и на 10 лучших предприятиях.

Иными словами, при определении рыночной стоимости «в купле – продаже» у станка 16К20 при его использовании в отрасли машиностроения на 10 лучших предприятиях отрасли будет отсутствовать внешний износ на первичном рынке, но будет иметь место внешний износ на вторичном рынке, связанный с потерей гарантий и увеличением рисков при эксплуатации изделия. У того – же станка при определении его стоимости «в пользовании» при работе в отрасли строительных материалов на среднем предприятии внешний отраслевой износ составит:

(12,6 – 2,7) / 12,6 = 0,785;

— а при работе на лучших предприятиях отрасли строительных материалов:

(12,6 – 18,6) / 12,6 = — 0,476 (т.е. внешнего отраслевого износа не будет).

3. Возможные варианты решения доходного подхода.

При оценке объектов недвижимости одним из ориентировочных методов расчета стоимости является метод валового рентного мультипликатора (ВРМ), когда по величине арендной ставки путем ее умножения на рыночный коэффициент соотношения «стоимость / арендная ставка» мы получаем удельную стоимость здания, сооружения, земельного участка и т.п.. Аналогичный метод мог бы быть развит (и со временем будет применяться все шире и шире) для машин и оборудования, но он требует достаточного развития рынка купли – продажи для надежного установления коэффициентов соотношения между арендной ставкой и рыночной стоимостью с использованием рыночной экстракции данных.

При определении стоимости арендной ставки для объектов недвижимости все шире получает развитие затратный подход, основанный не на сопоставлении рыночных данных, а на обосновании стоимости постоянных затрат по содержанию рассматриваемого объекта недвижимости. Минимальная стоимость годовых арендных платежей определяется как суммарные постоянные годовые затраты, умноженные на прибыль предпринимателя или на коэффициент, учитывающий внешний износ.

Развитие лизинга изделий требует определения рыночных платежей по лизингу, величины которых могут обосновываться на базе стоимости восстановления ( замещения) изделия «ВС» с учетом постоянных расходов по содержанию изделия и прибыли предпринимателя.

Следует отметить, что в затратном подходе достаточно приближенно должна производиться оценка стоимости «ВС» объекта и его физического износа с возможным выходом на остаточный срок экономической жизни изделия. Наличие этих расчетных параметров позволяет предложить коллегам Оценщикам еще один вариант расчета минимальной арендной ставки для применения в первых двух методах (прямой капитализации и ДДП) и методе валового рентного мультипликатора.

Реализация предлагаемого метода может быть основана на следующих предпосылках:

- В основе расчета арендной ставки положен принцип наилучшего и наиболее эффективного использования изделия, который позволяет ориентировочно определить прибыль предпринимателя или внешний экономический износ изделия;

- Арендная ставка для оцениваемого изделия может определяться затратным путем с ориентацией на лизинговые расчеты;

- В основе расчетов арендной ставки лежат постоянные затраты на содержание и уход за изделием;

- Общая сумма затрат на содержание и уход за изделием при переходе к арендной ставке увеличивается на прибыль предпринимателя либо уменьшается на величину внешнего износа.

Выражение для определения рыночной стоимости изделия прямым методом капитализации может иметь следующий вид:

РС = (К * S Зп) / Ккап (11)

Где:

К – коэффициент учета прибыли предпринимателя или внешнего износа;

S Зп – сумма годовых постоянных затрат по содержанию и уходу за изделием;

Ккап – коэффициент капитализации изделия.

Выражение для определения рыночной стоимости изделия методом ДДП может иметь следующий вид:

РС = К * S (Зпi / (1 + d)Ni-0,5) + ЛC / (1 + d)N (12)

Где:

Зпi – прогнозные данные по годовым постоянным расходам, относящимся к содержанию и уходу за изделием;

Ni — периоды дисконтирования;

N – конечный период дисконтирования (может быть связан как с периодом экономической жизни изделия, так и со сроком окупаемости);

ЛС – ликвидационная стоимость (может быть связана как со скраповой стоимостью в конце экономической жизни изделия, так и с рыночной стоимостью изделия после срока его окупаемости).

d – дисконт .

Рассмотрим структуру постоянных расходов и источники получения требуемой информации:

1). Налог на имущество.

Налог рассчитывается на базе балансовых данных (налог составляет 2,2 % от остаточной стоимости изделия – как разницы между 01 и 02 счетом с учетом проведения индексации на дату оценки). Для прогнозирования налога на имущество при использовании метода ДДП принимается линейный закон начисления амортизации при использовании 10 амортизационных групп, а ранее — “Амортизационных отчислений на полное восстановление основных фондов № 1072” или принадлежность изделия к одной из 10 амортизационных групп. При полной амортизации изделия налог на имущество не принимается в расчет.

Информационная база – остаточная стоимость изделия по балансу с учетом индексации на дату оценки.

2). Налог на прибыль.

Налог применяется при использовании прибыли предпринимателя для расчета коэффициента “ К”

К = Кпп * (1 – Налог на прибыль)

Где:

Кпп – прибыль предпринимателя;

Налог на прибыль – действующая ставка – 0,24 (24 %)

При использовании внешнего износа налог на прибыль не учитывается.

Информационная база: прибыль предпринимателя, внешний износ, норматив отчислений в виде налога на прибыль.

3). Амортизация при двухсменной работе изделия.

Амортизация при двухсменной работе изделия определяется при использовании данных по 10 амортизационным группам ( или сборника “Амортизационные отчисления на полное восстановление основных фондов № 1072”) и стоимости восстановления (замещения) “ВС”.

Информационная база – ВС, является результатом проведения расчетных работ в затратном подходе.

4). Страховые взносы.

Страховые взносы являются индивидуальной характеристикой изделия, зависящей от многих факторов и определяются на базе практических данных по средним величинам страховых взносов.

5). Плата за аренду производственно – складской ( гаражной) площади.

Плата за аренду площади определяется как средняя по региону, наиболее выгодных условиях эксплуатации изделия в одноэтажном здании, расположенном на окраине или на удалении от крупных городов. Условия определены, исходя из оптимальной прибыли предпринимателя для производственно – складских и гаражных комплексов.

В расчет принимается средняя площадь между площадью, занимаемой изделием и площадью, потребной для его эксплуатации.

Информационной базой служит средняя годовая арендная ставка по региону и нормативные требования по площади, занимаемой изделием и площадью, требуемой для эксплуатации изделия.

6). Плата за земельный участок.

Плата за земельный участок с точки зрения наилучшего использования может определяться как земельный налог на собственника земельного участка в рассматриваемом регионе (величина площади ЗУ равноценна производственно – складской или гаражной площади).

Информационной базой может служить текущая плата за пользование ЗУ (налог на ЗУ) средняя по региону для окраины крупных городов или на удалении от них.

7). Коммунальные услуги.

Учет коммунальных услуг может вестись на базе АННЭИ, при получении сведений о дополнительном обеспечении изделия силовым электрокабелем, системой вентиляции и т.п. Экспертный коэффициент учета коммунальных услуг может располагаться в минимальном диапазоне 1,0…1,05 (1,05 – для изделий, требующих наличия полного комплекса дополнительных инженерных сетей – электроэнергия, вытяжка, водопровод, сжатый воздух и т.п.)

8). Охрана.

Экспертный коэффициент учета охраны определяется на базе АННЭИ и ориентировочно может располагаться в диапазоне 1,0 – 1,05 (1,05 – для изделий, требующих усиленной охраны).

9). Неучтенные затраты.

Экспертный коэффициент неучтенных затрат определяется на базе АННЭИ и ориентировочно может располагаться в диапазоне 1,0 – 1,05 (1,05 – для изделий, требующих различных дополнительных затрат).

10). Дисконт.

В работе /5/ дисконт предлагается определять на базе безрисковой ставки (по Сбербанку или еврооблигациям) и премии за риск (от 3 до 10 %). Премия за риск выбирается с учетом рисков инвестиционных вложений в рассматриваемое изделие.

Коэффициент капитализации может определяться суммированием дисконта с нормой возврата капитала (по модели Ринга).

Реализация метода прямой капитализации:

В основе построения арендной ставки на базе затратного подхода лежит использование только постоянных расходов, которые должен нести собственник при неработающем изделии. Структура расходов ориентировочно представлена в табл. 9

Таблица 9

| № п/п | Наименование | Величина | АвтомобильВАЗ 21043 4-х летний (негаражного хранения) | АвтомобильВАЗ 21043 4-х летний (гаражного хранения в течение всего года) | Автомобиль ВАЗ 21043 Новый |

| Остаточная стоимость изделия (01-02 счет), руб. | 4 400 * (1 – 4 * 0,143) = 1 883 уе * | 4 400 * (1 – 4 * 0,143) = 1 883 уе * | 4 400 уе | ||

| 1 | Налог на имущество | 2,2 % от остаточной стоимости | 41,4 у.е. | 41,4 у.е. | 96,8 у.е. |

| 2 | Налог на прибыль | 24 % | 24 % | 24 % | 24 % |

| 3 | Амортизация при двусменной работе изделия | В соответствии с амортизационными группами или «Амортизационными отчислениями на полное восстановление основных фондов № 1072» | 14,3 % 4400 х 0,143 = 629,2 уе |

14,3 % 4400 х 0,143 = 629,2 уе |

14,3 % 4400 х 0,143 = 629,2 уе |

| 4 | Страховые взносы | 0,3…0,5 % | 13 у.е | 13 у.е | 22 у.е |

| 5 | Плата за аренду площади | Средняя по региону | 0 | 300 у.е. (аренда гаража) |

0 |

| 6 | Плата за аренду земельного участка | Средняя рента по региону | 0 | 0 | 0 |

| 7 | Коммунальные услуги | Коэффи-циент 1,0…1,05 | 1,05 | 1,05 | 1,05 |

| 8 | Охрана | Коэффициент 1,00…1,05 | 1,05 | 1,05 | 1,05 |

| 9 | Неучтенные затраты | Коэффициент 1,0…1,05 | 1,05 | 1,05 | 1,05 |

| 10 | Прибыль предпринимателя** или внешний износ | Принимается решение о прибыли предпринимателя или о внешнем износе | |||

| 10.1 | Минимальная прибыль предпринимателя | Среднегодовой темп инфляции / (1 – налог на прибыль) | 10 % /(1-0,24) = 13,15 % | 10 % /(1-0,24) = 13,15 % | 10 % /(1-0,24) = 13,15 % |

| 10.2 | Отраслевая рентабельность | В соответствии с отраслевыми данными | 0 % | 0 % | 0 % |

| Максимально выбранная прибыль | 13,15 % | 13,5 % | 13,5 % | ||

| 10.3. | Внешний износ вторичного рынка | 10 % (вторичный рынок) |

10 % (вторичный рынок) |

0 (новое изделие) |

|

| 11 | Выбор прибыли предпринимателя или внешнего износа | Внешний износ вторичного рынка 10 % |

Внешний износ вторичного рынка 10 % |

Внешний износ первичного рынка 0 |

|

| 12 | Расчет | (41,4 + 629,2+ 13) х 1,05 х 1,05 х 1,05 х 0,9 = 712,2 уе. |

(41,4 + 629,2 + 13 + 300) х 1,05 х 1,05 х 1,05 х 0,9 = 1024,8 уе. |

(96,8 + 629,2 + 22) х 1,05 х 1,05 х 1,05 х 1,0 = 865,9 уе. |

|

| 13 | Коэффициент капитализации | Безрисковая ставка для нового оборудования + Риск ремонтопригодности + Норма возврата капитала (по Рингу ) | 0,07 + 0,05 + 1/3 = 0,45 7% — безрисковая ставка; 5% — риск ремонтопригод-ности; Остаточный срок службы – 3 года |

0,07 + 0,05 + 1/4 = 0,37Остаточный срок службы – 3 года | 0,07 + 1/7 = 0,21Срок службы – 7 лет |

| Расчет стоимости | 712,2 / 0,45 = 1 583 уе. (0,38 от стоимости нового) |

1 024,8 / 0,37 = 2 770 уе. (0,63 от стоимости нового) |

865,9 / 0,21 = 4 123 уе. (0,94 от стоимости нового – переход на вторичный рынок) |

* Расчеты ведутся в у.е. для удобства восприятия, но коэффициент капитализации определяется по рублевому диапазону.

** Прибыль предпринимателя возможно определять в соответствии с максимальным значением, полученным по пп. 10.1 и 10.2

Таблица 10