Почему показатель внутренней нормы доходности — ключевой

Как известно, любому инвестиционному проекту сопутствует масса математических вычислений: анализ данных прошлых периодов, статистики, аналогичных проектов, составление финансовых планов, моделей, прогнозных условий, сценариев развития и др.

О том, как выстраивать финансовое планирование, см. статью «Организация финансового планирования и бюджетирования».

Помимо общей цели максимально точно оценить перспективы проекта, просчитать необходимые для его реализации ресурсы и спрогнозировать основные возможные трудности, у таких детальных расчетов есть одна связующая цель — выяснить показатели эффективности проекта.

На выходе их 2: чистая дисконтированная стоимость (NPV — net present value) и внутренняя норма доходности (IRR — internal rate of return). При этом именно внутренняя норма доходности(рентабельности) используется наиболее часто в силу своей наглядности.

Но такие финансовые документы, модели и т. д. зачастую занимают не одну сотню страниц печатного текста. А инвесторы, как известно, люди очень занятые. И в бизнес-кругах придумали лифт-тест: человек (инициатор проекта) за время, пока едет с инвестором в лифте (около 30 секунд), должен убедить его вложить деньги в проект.

Как это сделать? Естественно, рассказать, что же получит инвестор на выходе, т. е. оценить вероятный доход от всего проекта и доход собственно инвестора. Для этой цели и существует показатель внутренней нормы доходности.

Итак, что же такое внутренняя норма доходности?

О чем говорит внутренняя норма доходности

Внутренняя норма доходности — это такая ставка процента, при которой чистый проектный доход, приведенный к ценам сегодняшнего дня, равен 0. Другими словами, при такой процентной ставке дисконтированные (приведенные к сегодняшнему дню) доходы от инвестиционного проекта полностью покрывают затраты инвесторов, но не более того. Прибыль при этом не образуется.

О том, как рассчитать чистую прибыль (в том числе прогнозную), см. в статье «Как рассчитать чистую прибыль (формула расчета)?».

Для инвестора это значит, что при такой ставке процента он сможет полностью компенсировать свои вложения, т. е. не потерять на проекте, но и ничего не заработать. Можно также сказать, что это порог прибыли — граница, после пересечения которой проект становится прибыльным.

На первый взгляд немного пространное определение внутренней нормы доходности обозначает показатель, имеющий решающей вес для инвестора на практике, поскольку позволяет быстро и, самое главное, наглядно получить представление о целесообразности вложений в конкретный проект.

Обратите внимание! Показатель внутренней нормы доходности — величина относительная. Это значит, что сам по себе он мало о чем говорит. К примеру, если известно, что внутренняя норма доходности проекта — 20%, то этих сведений для принятия инвестором решения недостаточно. Нужно обязательно знать иные вводные, речь о которых пойдет далее.

Для того чтобы понять, как пользоваться данным показателем, необходимо уметь его корректно рассчитывать.

Как рассчитать внутреннюю норму доходности

Главная особенность исчисления внутренней нормы рентабельности в том, что на практике по какой-либо формуле вручную ее обычно не рассчитывают. Вместо этого распространены следующие методы расчета показателя:

- графический метод;

- расчет с помощью EXCEL.

Чтобы лучше понять, почему так происходит, обратимся к математической сути внутренней нормы доходности. Допустим, у нас есть инвестиционный проект, который предполагает определенные стартовые инвестиции. Как было указано выше, внутренняя норма доходности — это ставка, при которой доходы от проекта (приведенные) становятся равны первоначальным инвестиционным затратам. Однако мы точно не знаем, когда установится такое равенство: в 1, 2, 3 или 10-й год жизни проекта.

Математически такое равенство можно представить в следующем виде:

ИЗ = Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: ИЗ — первоначальные инвестиционные вложения в проект;

Д1, Д2…Дn — дисконтированные денежные доходы от проекта в 1-й, 2-й и последующие годы;

Ст — ставка процента.

Как видно, вытащить из этой формулы значение ставки процента достаточно сложно. В то же время если перенести в этой формуле ИЗ вправо (с отрицательным знаком), то мы получим формулу чистой дисконтированной стоимости проекта (NPV — 2-го ключевого показателя оценки эффективности инвестиционного проекта):

NPV = –ИЗ + Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: NPV — чистая дисконтированная стоимость проекта.

Пример расчета дисконтированной стоимости см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о том, что нужно знать, чтобы корректно считать NPV, см. в статье «Как рассчитать чистый дисконтированный доход (формула)?».

Далее задача сводится к тому, чтобы подобрать такую ставку процента, при которой значение NPV будет равно 0.

Самым наглядным в этом плане является графический метод подбора. Для этого строят график, где по оси Х откладывают возможные значения ставки процента, а по оси Y — значения NPV, и показывают на графике зависимость NPV от ставки процента. В той точке, где полученная изогнутая линия графика пересекает ось Х, находится нужное значение ставки процента, которое и является внутренней нормой доходности проекта.

Скачать график ВНД

Однако сегодня показатель внутренней нормы доходности обычно рассчитывается путем составления финансовой модели в EXCEL, поэтому любому инициатору стартапа важно представлять, как посчитать показатель без помощи графиков.

Как рассчитать норму доходности в EXCEL

Для расчета внутренней нормы доходности в EXCEL существуют 2 способа:

- с использованием встроенных функций;

- с использованием инструмента «Поиск решения».

1. Начнем со встроенных функций. Чтобы посчитать внутреннюю норму доходности по проекту, нужно составить таблицу ежегодных планируемых показателей проекта, состоящую из нескольких столбцов. Обязательно следует отразить в ней такие цифровые значения, как первоначальные инвестиции и последующие ежегодные финансовые результаты проекта.

Важно! Ежегодные финансовые результаты проекта следует брать в недисконтированном виде, т. е. не приводить их к текущим ценам.

Для большей наглядности можно дать расшифровку ежегодных плановых доходов и расходов, из которых в итоге складывается финансовый результат проекта.

Пример 1

|

Год жизни проекта |

Первоначальные инвестиционные вложения, руб. |

Плановые доходы по проекту, руб. |

Плановые расходы по проекту, руб. |

Финансовые результаты проекта, руб. |

|

1-й |

100 000 |

0 |

100 000 |

–100 000 |

|

2-й |

0 |

40 000 |

30 000 |

10 000 |

|

3-й |

0 |

50 000 |

35 000 |

15 000 |

|

4-й |

0 |

45 000 |

30 000 |

15 000 |

После составления такой таблицы для расчета внутренней нормы доходности останется применить формулу ВСД.

Обратите внимание! В ячейке значения формулы ВСД следует указать диапазон сумм из колонки с финансовыми результатами проекта.

Однако на практике инвестиционные проекты не всегда сопровождаются регулярными денежными поступлениями. Всегда есть риск возникновения разрыва: заморозки проекта, его приостановки по иным причинам и пр. В таких условиях используют другую формулу, которая в русской версии EXCEL обозначается как ЧИСТВНДОХ. Ее отличие от предыдущей формулы в том, что помимо финансовых результатов проекта следует указать временные периоды (даты), на которые образуются конкретные финансовые результаты.

2. Для исчисления внутренней нормы доходности при помощи инструмента «Поиск решений» необходимо добавить к таблице плановых значений по проекту колонку со значениями ежегодного дисконтированного финансового результата. Далее нужно в отдельной ячейке обозначить, что здесь будет вычислено NPV, и прописать в ней формулу, содержащую ссылку на другую пустую ячейку, в которой будет рассчитана внутренняя норма доходности.

Важно! В строке «Установить целевую ячейку» нужно привести ссылку на ячейку с формулой NPV. Затем указать, что целевая ячейка должна равняться 0. В поле «Изменяя значение ячейки» необходимо сослаться на пустую ячейку, в которой и должен быть посчитан нужный нам показатель. Далее следует воспользоваться «Поиском решений» и вычислить такое значение ставки процента, при котором NPV обращается в 0.

После того как внутренняя доходность проекта найдена, встает основной вопрос: как эти сведения применить, чтобы верно оценить привлекательность вложений?

Внутренняя норма доходности при оценке инвестиционных проектов

Привлекательность любого инвестиционного проекта может быть определена путем сравнения внутренней нормы доходности по проекту с аналогичным показателем другого проекта либо базой для сравнения.

Если перед инвестором стоит вопрос, в какой проект вложить деньги, то выбор должен быть сделан в пользу того, внутренняя норма доходности которого больше.

Но что делать, если проект только 1? В таком случае инвестору следует сравнить внутреннюю норму доходности по проекту с некоей универсальной базой, которая может служить ориентиром для анализа.

Такой базой на практике выступает стоимость капитала. Если стоимость капитала ниже внутренней нормы доходности инвестиционного проекта, такой проект принято считать перспективным. Если же стоимость капитала, напротив, выше, то инвестору нет смысла вкладывать в проект деньги.

Вместо стоимости капитала можно использовать ставку процента по альтернативному безрисковому вложению средств. К примеру, по банковскому вкладу.

Пример 2

Безрисковый вклад в банк может принести 10% годовых. В этом случае инвестпроект с внутренней нормой доходности свыше 10% будет для инвестора привлекательным вариантом вложения средств.

Ограничения и недостатки внутренней нормы доходности

Несмотря на то, что расчет внутренней нормы доходности способен максимально помочь инвестору оценить перспективы вложений в тот или иной проект, все же есть ряд моментов, ограничивающих практическое применение показателя:

- Во-первых, при выборе из альтернативных проектов сравнения только внутренней нормы доходности по ним между собой недостаточно. Рассматриваемый показатель позволяет оценить доходность относительно первоначальных вложенных средств, а не иллюстрирует доход в его реальной оценке. Как следствие, проекты с одинаковым значением внутренней нормы доходности могут иметь разную чистую дисконтированную стоимость. И здесь уже выбор делать следует в пользу того проекта, чистая дисконтированная стоимость которого больше, т. е. который принесет инвестору больше прибыли в денежном выражении.

- Во-вторых, инвестиционный проект может иметь чистую дисконтированную стоимость больше 0 при всех значениях процентной ставки. Такой проект нельзя оценить с помощью внутренней нормы доходности, т. к. для него этот показатель просто не может быть рассчитан.

- В-третьих, на практике очень сложно точно спрогнозировать финансовые потоки в будущем. Особенно это применительно к будущим поступлениям (доходам).

Всегда существуют риски экономического, политического и иного характера, которые могут привести к тому, что контрагенты не будут платить в срок. Вследствие этого будет подвергаться корректировке финансовая модель проекта и, соответственно, значение внутренней нормы доходности. Так что максимально точно спрогнозировать будущие поступления — задача номер 1 при разработке финансовой модели.

Итоги

Внутренняя норма доходности — показатель, являющийся одним из важнейших при оценке финансового потенциала инвестиционного проекта. На него в первую очередь смотрят инвесторы.

Инициаторам проекта нужно помнить, что рассчитать показатель можно как с помощью графика, так и математически, в EXCEL (2 способами: с помощью встроенных функций и «Поиска решений»). Также не помешает сравнить значения по проекту с известной стоимостью капитала.

Кроме того, важно понимать, что показатель внутренней нормы доходности будет наглядно показывать перспективы проекта только в связке с чистой дисконтированной стоимостью, поэтому организации целесообразно представить инвестору расчет и NPV.

- Что означает ВНД (внутренняя норма доходности)

- Для чего определять ВНД

- Как рассчитать внутреннюю норму доходности

- Формула расчета ВНД в Excel

- Формула расчета ВНД в Google-таблице

Что означает ВНД (внутренняя норма доходности)

IRR — Internal Rate of Return. В переводе с английского — внутренняя норма доходности. В русском языке принята аббревиатура ВНД.

Это важный показатель, который определяет максимально возможный риск денежных вливаний в проект и минимально дозволенный уровень доходности.

Проще говоря, перед нами процентная ставка, при которой чистая прибыль от проекта по ценам сегодняшнего дня равна нулю. Получается, что прибыль покрывает затраты инвестора с учетом инфляции, но не превышает их.

Миша Р. хочет открыть бизнес — центр детского развития «Колобок». Денег не хватает, поэтому он хочет привлечь инвесторов и получить миллион рублей.

Инвестор Сергей М. должен оценить прибыльность бизнеса и быть уверенным, что он как минимум не окажется в убытке. Однако Сергею недостаточно через два года получить миллион обратно: с учетом инфляции его деньги будут «весить» меньше, чем сейчас. Поэтому необходимо вычислить внутреннюю ставку доходности.

В первую очередь нужно определить ставку дисконтирования. Это соответствие будущего дохода его сегодняшней стоимости с учетом различных финансовых обстоятельств и рисков.

Ставка дисконтирования: что такое, правила расчета

В расчетах учитывают несколько факторов:

- минимальный уровень допустимой доходности. Чаще всего определяется по самому надежному финансовому инструменту. В России в качестве такого инструмента рассматривают вклады и облигации федерального займа;

- инфляция за определенный период;

- риски инвестирования.

Какие опасности могут подстерегать инвестиции? Риски, связанные с инфляцией и дефляцией (то есть понижением стоимости товаров на рынке), колебания рыночной конъюнктуры, превышения производственной себестоимости продукции, изменения валютного и налогового законодательства и другие нюансы.

Решили заключить контракт, но сомневаетесь в будущем партнере? Доверьте проверку контрагента Совкомбанку.

Хотите проверить контрагента на благонадежность, но не знаете, как это сделать? Клиенты Совкомбанка не задаются этим вопросом, а пользуются специальным сервисом «Проверка контрагентов» в интернет-банке. Проверяйте своих партнеров и будьте спокойны за свой бизнес.

Для чего определять ВНД

Внутреннюю норму доходности определяют по нескольким причинам. Прежде всего — чтобы:

- понять, стоит ли вкладываться. Чем выше IRR, тем меньше рисков;

- оценить максимальную процентную ставку при использовании в проекте заемных денег.

- сопоставить несколько бизнес-проектов и определить самый доходный.

Николай Н. решил взять в банке кредит 2 000 000 рублей под 15% на 3 года. Предполагаемая переплата в год — 200 000 рублей. А предполагаемая прибыль от компании — всего лишь 178 000 рублей. Получается, Сергей через три года все еще будет в минусе. Значит, нужно корректировать бизнес-план и использовать иные финансовые схемы;

Плюсы расчета IRR в том, что вы сможете определить окупаемость проекта и объем необходимых вложений.

Но есть и сложности. Это относительный показатель, который отображает выгоду в процентах, а не в реальных деньгах. А если вы решите вложиться дополнительно, все придется рассчитывать заново.

Как рассчитать внутреннюю норму доходности

Есть несколько способов. Вы можете рассчитать норму прибыли вручную по формуле.

Обратите внимание на то, что NVP (будущий доход в переводе на текущие деньги) равняется 0.

Однако проще воспользоваться Excel или Google-таблицей.

Формула расчета ВНД в Excel

Проще всего применить формулу расчета с использованием встроенных функций. Составьте таблицу ежегодных показателей проекта, которых вы планируете достичь: должны быть столбцы с начальными денежными вложениями и финансовыми результатами на каждый год.

Финансовые результаты пока должны быть недисконтированными, то есть не переведенными на текущие деньги.

|

Время существования проекта |

Начальные денежные инвестиции |

Предполагаемая прибыль по проекту |

Предполагаемые расходы |

Финансовые результаты |

|

1-й год |

350 000 |

0 |

350 000 |

–350 000 |

|

2-й год |

0 |

100 000 |

80 000 |

20 000 |

|

3-й год |

0 |

150 000 |

115 000 |

35 000 |

|

4-й |

0 |

250 000 |

150 000 |

100 000 |

Теперь примените формулу ВСД.

Формула расчета ВНД в Google-таблице

Рассчитать ВНД в Google-таблице можно буквально в несколько шагов:

- возьмите пустую ячейку;

- в меню выберите пункты «Вставка — Функции — Финансовые функции — IRR»;

- выделите нужные ячейке или добавьте новые, если хотите вычислить вручную: нужно идти от отрицательного значения инвестиционных вложений до последнего периода финансового потока;

- второй проект рассчитывают по такому же алгоритму.

Остается только сравнить прибыльность проектов.

Все формулы, способы расчета, термины, которые скрываются под русскими и иноязычными аббревиатурами, помогают сделать бизнес безопасным и прибыльным. Немножко расчетов, щепотка внимания, практичности на кончике ножа и чуток аналитического мышления — вот рецепт успешного бизнеса.

Вся информация о ценах актуальна на момент публикации статьи.

Название показателя

Правильное название показателя — Accounting Rate of Return (ARR), в переводе на русский язык — учетная норма прибыли.

Параллельно используется множество синонимов:

- рентабельность проекта;

- коэффициент эффективности инвестиций;

- средневзвешенная ставка рентабельности;

- учетная доходность;

- средняя норма прибыли и другие.

Несмотря на обилие названий, сущность показателя остается неизменной: он определяет, сколько рублей может получить вкладчик за каждый рубль, инвестированный в конкретный проект.

Формула расчета

Есть три варианта расчета учетной нормы прибыли.

Вариант 1. Расчет по средней стоимости вложений

Применяется, если по ходу осуществления проекта все инвестиции будут списаны на расходы без остатка.

ARR = (чистая среднегодовая прибыль / ½ * общая сумма инвестиций) * 100%

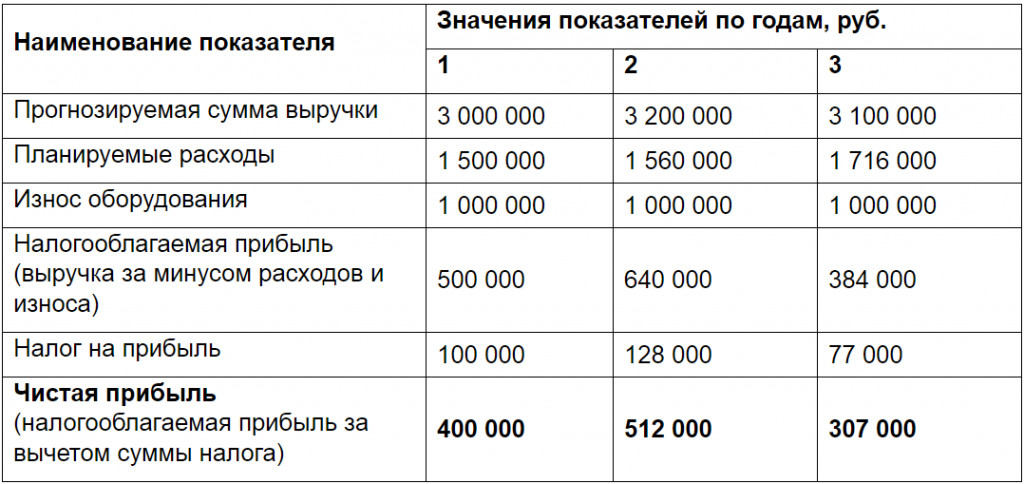

Например. Предприятие планирует купить новое оборудование за 3 000 000 рублей. Срок его эксплуатации составляет три года. Ожидаемые расходы составят 1 500 000 рублей в первый год, а дальше будут возрастать на 4% ежегодно. Амортизация будет начисляться линейным способом, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Налог на прибыль — 20%. Прогнозируемая сумма выручки по годам представлена в таблице.

Исходные данные для расчетов:

Таким образом, среднегодовая чистая прибыль = (400 000 + 512 000 + 307 000) / 3 = 406 000 рублей.

ARR = (406 000 / ½ * 3 000 000) * 100% = 27%

Вариант 2. Расчет с учетом остаточной стоимости имущества

Применяется, если нужно учесть остаточную стоимость актива. То есть разницу между его первоначальной стоимостью и суммой износа, начисленной за весь срок его использования.

ARR = (чистая среднегодовая прибыль / ½ * (первоначальные инвестиции — остаточная стоимость)) * 100%

Например. Предприниматель планирует купить производственную линию за 5 200 000 рублей. Износ будет начисляться линейным способом на протяжении пяти лет, то есть каждый год на расходы будет списываться по 1 000 000 рублей. Остаточная стоимость оборудования по истечении срока его эксплуатации составит 200 000 рублей. Прогнозируемая среднегодовая прибыль — 400 000 рублей.

ARR = (400 000 / ½ * (5 200 000 — 200 000)) * 100% = 16%

Вариант 3. Расчет по размеру первоначальных инвестиций

Применяется для оценки проектов, которые обеспечивают равномерный объем доходов на очень длительный или неопределенный срок. К таким проектам относится, например, покупка недвижимости, которую можно сдавать в аренду в течение многих лет.

ARR = (чистая среднегодовая прибыль / сумма инвестиций) * 100%

Например, компания планирует купить недвижимость и сдавать ее в аренду коммерческим предприятиям. Стоимость объекта нежилого фонда — 100 миллионов рублей. Ожидаемая среднегодовая сумма прибыли — 30 миллионов рублей. Подсчитаем рентабельность проекта.

ARR = 30 / 100 * 100% = 30%

Значение показателя в бизнес-планировании

Итак, рентабельность проекта отражает прибыльность объекта инвестирования. Чем она выше, тем больше прибыли получит вкладчик.

Величина показателя сравнивается:

- во-первых, с показателем рентабельности собственного капитала самого предприятия: учетная норма прибыли проекта должна быть выше;

- во-вторых, со среднеотраслевыми значениями рентабельности капитала (показателями конкурентов).

Например, рентабельность собственного капитала компании составляет 30%. То есть на 1 рубль, вложенный в свой бизнес, предприятие получает 30 копеек чистой прибыли. Руководству предложили поучаствовать в новом проекте, норма прибыли которого оценивается в 20%. Стоит ли компании принять предложение? Если других выгод вроде выхода на новые рынки или улучшения деловой репутации сделка не принесет, то не стоит. Ведь доходов от этого проекта будет меньше, чем может получить фирма от своей обычной деятельности.

Универсального значения учетной нормы прибыли не существует. Она зависит от отрасли, в которой планируется реализовать проект. Например, для сельского хозяйства норма прибыли в 15% — очень хороший показатель, он выше среднеотраслевой рентабельности капитала. А для строительства и 50% будет недостаточно.

Величина показателя должна соответствовать степени риска. Если инвестируется стабильное предприятие, давно и плотно занявшее свою нишу на рынке, норма прибыли на уровне среднеотраслевых значений считается хорошей. Но если вкладчику предстоит инвестировать новый инновационный проект, когда существует риск потери дохода или всех вложенных денег, норма рентабельности должна быть на порядок выше.

Если вкладчик выбирает самый доходный проект из нескольких, нужно рассчитать и сравнить нормы прибыли по каждому из них.

Преимущества и недостатки

Основное достоинство учетной нормы прибыли — простота расчета. С другой стороны, она не учитывает такие факторы:

Стоимость денег во времени

В данном случае деньги, поступающие на n-ый год реализации проекта, оцениваются по тому же уровню рентабельности, что и поступления в первый год. Один рубль сегодня стоит больше, чем через год. Деньги можно пустить в оборот и на конец года получить реальный доход. Если же инвестор сможет вернуть вложения только через несколько лет (проект с длительным сроком реализации), то он потеряет возможность получения такого дохода. Кроме того, деньги ежегодно дешевеют из-за инфляции.

Распределение прибыли по годам

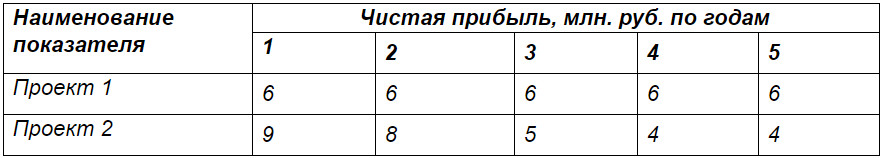

Например, инвестор рассматривает два взаимоисключающих проекта. Базовые данные в обоих случаях идентичны: стоимость 20 миллионов рублей, ожидаемая среднегодовая прибыль — 6 миллионов рублей. На первый взгляд проекты выглядят равнозначными, поскольку учетная норма прибыли одинакова:

ARR = (6 / ½ * 20) * 100% = 60%

Однако прогнозируемые объемы прибыли по годам заметно отличаются. В таблице приведены ожидаемые показатели за пять лет реализации проекта.

Из таблицы видно, что второй проект привлекательней для инвестора, поскольку прибыль в первые два года здесь значительно выше.

Разницу в продолжительности срока жизни активов

Если оценивать несколько проектов равной стоимости с приблизительно равной суммой ежегодной прибыли, но разным сроком эксплуатации актива, то результат расчетов будет очень схож. Однако если срок службы активов заметно отличается, то инвестору выгоднее вложить деньги в тот проект, который просуществует дольше.

Сложность прогнозирования будущей прибыли

Если речь идет о новом бизнесе, то прогнозирование прибыли может вызывать затруднения. А в условиях отечественной экономики разброс между ожидаемым и реальным результатом может быть значительным.

Использование различных методов амортизации

Например, амортизация на предприятии начисляется не линейным, а иным способом, то есть сумма варьируется из года в год и спрогнозировать ее нереально. В таком случае расчет по приведенному алгоритму теряет смысл.

Вывод: учетная норма прибыли — удобный и простой инструмент, но область его применения ограничена. Он хорошо подходит для прогнозирования прибыли от внедрения краткосрочных проектов при условии равномерного поступления доходов.

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

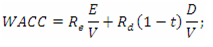

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

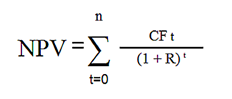

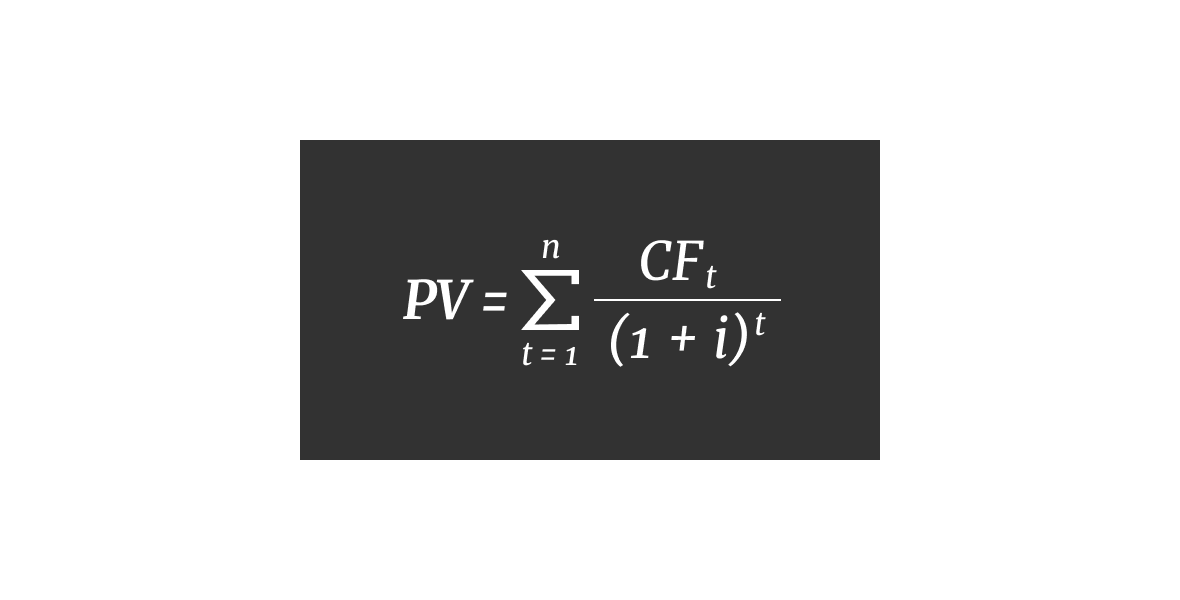

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

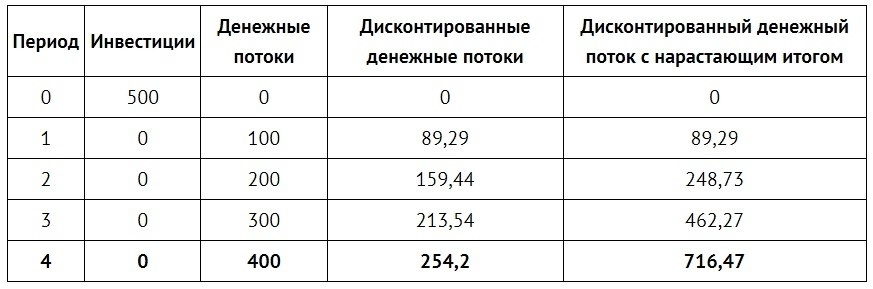

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

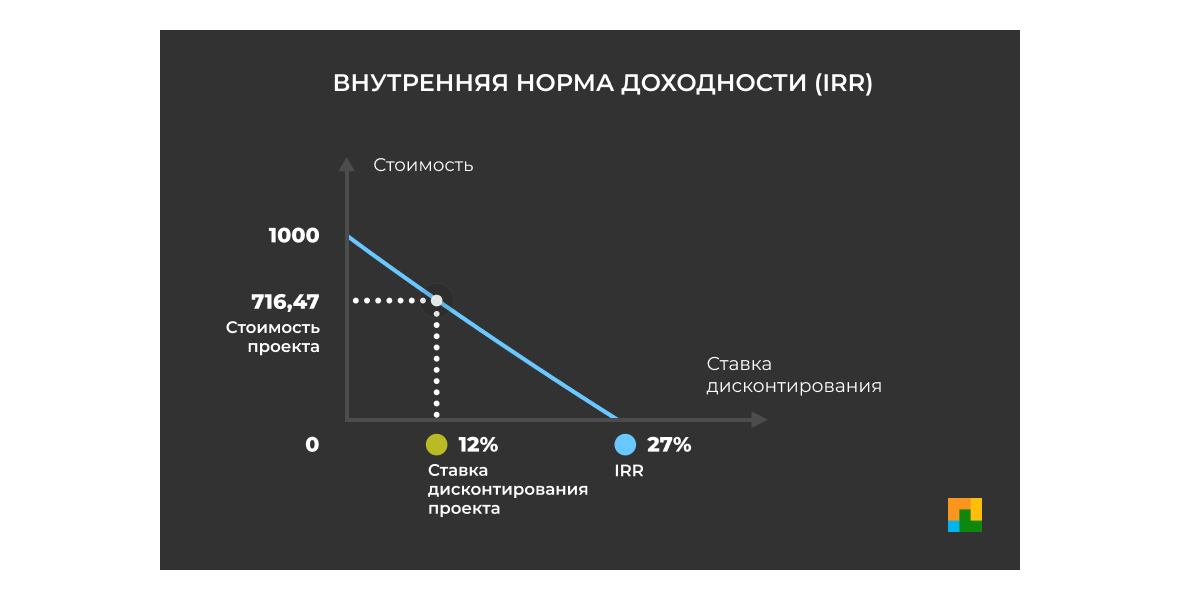

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

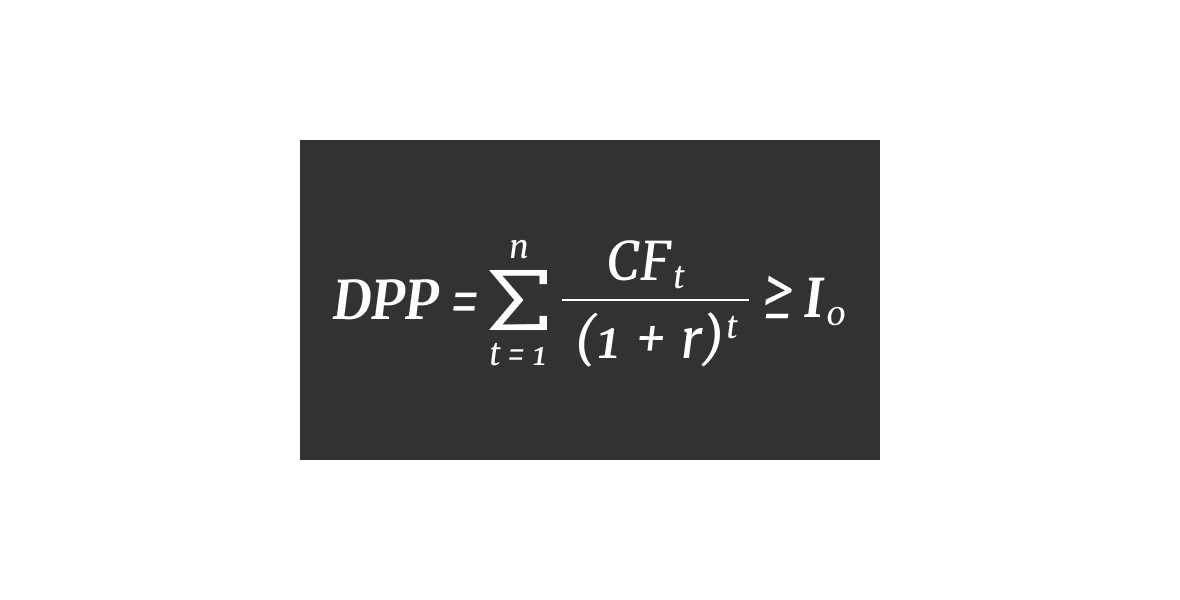

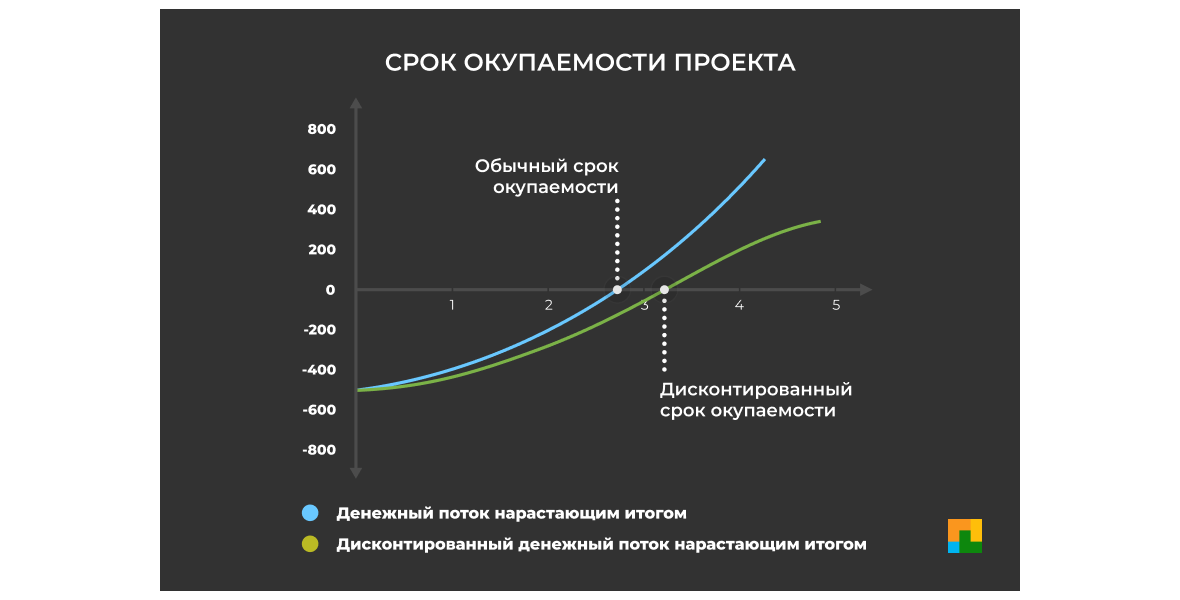

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

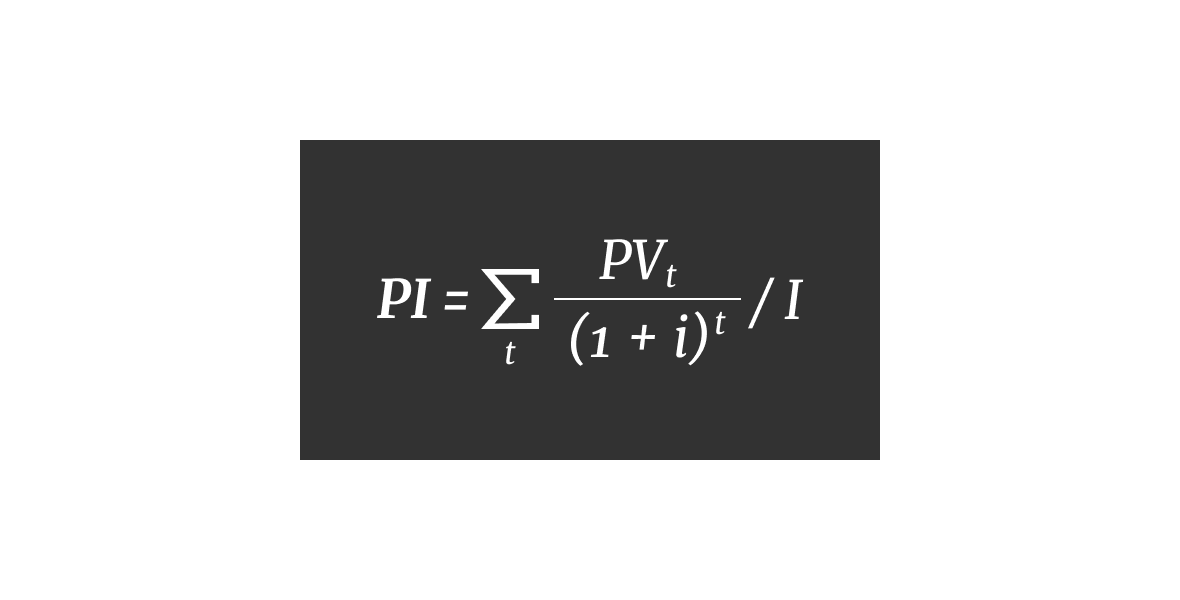

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/

Задача расчета уровня рентабельности бизнес-проекта для инвестора осложняется тем, что норма рентабельности проекта – понятие индивидуальное для каждой конкретной ситуации. Поэтому, прежде чем взять проект в работу, важно провести взвешенную и комплексную оценку того, насколько вообще целесообразно в него инвестировать.

Для этого в экономической теории имеются всевозможные способы расчета целевых показателей, которые мы и рассмотрим в данной статье.

Показатели рентабельности

В качестве главных инструментов анализа перспективности инвестиций чаще всего берут несколько показателей, расчет которых приведем ниже.

Чистая приведенная стоимость NPV (Net Present Value)

Это сумма дисконтированных значений потоков платежей, приведенных к актуальной дате. Он сообщает, какими рисками и какой совокупной чистой прибылью могут обернуться инвестиции, то есть дает инвестору представление, что он получит от вложений. Его расчет выполняется в следующем порядке:

- Оценивают основные финансовые движения на проекте – начальные и производственные затраты, а также прогнозируемые поступления.

- Находят стоимость капитала, чтобы использовать ее в дальнейшем в качестве ставки дисконтирования.

- Проводят дисконтирование входящих и исходящих потоков, применяя заданную ставку.

- Считают NPV проекта как совокупность дисконтированных потоков:

где:

- n, t – число отрезков времени;

- CF (CashFlow) – денежный поток;

- R (rate) – стоимость капитала/ставка дисконтирования.

Имея на руках рассчитанный NPV, можно довольно просто оценить, положительную рентабельность или отрицательную имеет проект:

- NPV>0 ⇒ прибыльный, можно смело «вступать в игру»;

- NPV

- NPV=0 ⇒ нулевая окупаемость проекта (уровень безубыточности), и чтобы появилась целесообразность участия, нужно или свернуть работы, или принять необходимые меры по повышению его прибыльности.

Следует учитывать, что NPV не претендует на роль точного коэффициента, поскольку работа с многопрофильными проектами существенно усложняет расчет верной ставки. Также среди недостатков расчета можно назвать:

- отсутствие возможности учесть, насколько выполнимо реинвестирование приобретаемых прибылей;

- не учитываются ситуации, когда временные отрезки исполнения инвестпроектов расходятся;

- трудно выбрать период, наиболее подходящий для реализации проекта;

- объем финансовых потоков, по сути прогнозируемый показатель, не рассматривает в NPV реальный сценарий развития и завершения событий.

При этом у данного метода есть и ряд достоинств:

- четкие показатели по начальным вложениям, просчету выручки на всех этапах, а также ставки доходности прочих инвестиций;

- учет динамики стоимости финансов во времени;

- возможность минимизации рисков благодаря применению разных ставок.

Индекс рентабельности/прибыльности PI (Profitability Index)

Данный индекс задействуют, оценивая относительную доходность различных вложений средств. Он вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, отображая прибыль с каждого рубля, вложенного в проект:

PI=NPV/I

где:

- NPV – чистая стоимость входящих инвестпотоков на настоящий момент;

- I – объем вложений в инвестпроект.

Заказать консультацию эксперта по оценке рентабельности проекта на базе 1С

С его помощью также дают оценку окупаемости инвестиций. Когда они имеют долгосрочный характер, в расчет добавляется ставка дисконтирования по среднегодовой норме отдачи. Это позволяет производить перерасчет прибыли с учетом временного фактора и сопутствующих ему рисков (инфляция, оборот, ликвидность новых активов, проектный потенциал), а также имеющегося опыта подобных операций при проектной организации. То есть относительная доходность проекта рассчитывается как прогнозная прибыль, соотносимая с заданными значениями.

Через PI дают оценку потенциальной отдачи от капиталовложений и, соответственно, успешности проекта в целом. Величина индекса прямо пропорциональна размеру потенциального дохода от проекта. Логика интерпретации показателя схожа с предыдущим примером:

- PI меньше 1 ⇒ проект бесперспективен, капиталовложения нецелесообразны;

- PI=1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта;

- PI больше 1 ⇒ проект является перспективным.

При сравнении нескольких проектов в работу берут тот, где PI выше, что означает более высокий потенциал прибыльности.

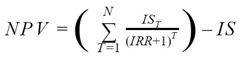

Внутренняя норма доходности ВНД или IRR (Internal Rate of Return)

Коэффициент, определяющий максимальный уровень риска, допускаемый на инвестпроекте, или минимально возможный уровень его прибыльности. То есть это такая ставка дисконтирования r, при которой чистый дисконтированный доход отсутствует.

IRR применяется в тесной взаимосвязи с NPV (чистый дисконтированный доход) и влияет на его значения, позволяя оценивать потенциал инвестиций.

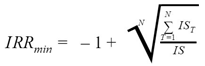

Исходное уравнение для IRR (ВНД) таким образом:

где:

- N – количество расчетных периодов;

- T – номер расчетного периода;

- IS – вложения в проект в начальном периоде и последующие вложения.

IRR можно рассматривать как ставку рентабельности проекта, при которой NPV=0, а расчет минимального значения внутренней нормы прибыльности таков:

где:

- IRR min – минимальная ВНД;

- N – количество расчетных периодов;

- IST – объем капиталовложений за каждый период;

- IS – суммарный объем инвестиций.

Преимущества IRR:

- позволяет оценить «запас прочности» (safety margin) проекта до потенциального повышения процентных ставок;

- дает оценку стоимости денег во времени.

Недостатки IRR:

- в отличие от стандартного денежного потока (один отрицательный в виде начального вложения и несколько положительных потоков в будущем) в ситуации с нестандартным денежным потоком возможна множественность значений IRR, количество которых совпадает с частотой чередований положительных и отрицательных потоков;

- не учитывает эффект рефинансирования получаемой прибыли за счет дохода;

- это относительная величина, и поэтому не отражает суммы в денежном эквиваленте;

- при появлении новых капиталовложений каждый раз будет требоваться перерасчет, дающий в результате несколько значений.

Имеющиеся недостатки IRR удалось устранить, модифицировав его формулу расчета, чтобы устранить неточности, причиной которых, как правило, становятся нетипичные условия инвестирования (например, многоэтапные).

На практике IRR применяется, чтобы, путем прямого сравнения с IRR других проектов, дать оценку перспективности того или иного инвестпроекта и выбрать из них более привлекательные для работы. Также показатель используют в сравнении с требуемым уровнем рентабельности проекта (r), за который принимают WACC.

Средневзвешенная цена капитала, WACC (Weighted Average Cost of Capital)

WACC оценивает стоимость/доходность капитала, как собственного (куда входят уставной, внесенный учредителями, резервный, добавочный, а также нераспределенная прибыль), так и заемного. Показатель применяется в анализе инвестиций при расчете других показателей, если его подставлять в расчеты как ставку дисконтирования.

Как автоматизировать расчет показателей рентабельности проекта? Подберем программу 1С для вашего бизнеса

WACC рассчитывается так:

где:

- re – доходность собственного капитала;

- rd – доходность заемного капитала;

- E/V, D/V – доля того и другого капитала в структуре капитала организации (размер капитала организации можно найти как сумму E+D=V);

- t – ставка налога на прибыль (в процентах).

Для интерпретации этот и предыдущий показатели сравнивают:

|

Значение IRR |

Интерпретация |

|

IRR>WACC |

Внутренняя норма доходности превосходит затраты на (заемный и собственный) капитал, можно начинать работу над проектом. |

|

IRR |

Затраты на капитал превосходят норму доходности, «ввязываться в дело» нецелесообразны. |

|

IRR=WACC |

Проект безубыточен, но для выведения его в прибыль потребуется увеличить денежные потоки и скорректировать их движения. |

|

IRR1>IRR2 |

В проект №1 перспективнее инвестировать, чем в №2. |

Модифицированная внутренняя норма доходности MIRR

В основе методологии расчета лежат следующие положения:

- Доходы (положительные денежные потоки) приводятся на планируемую дату окончания проекта при помощи ставки WACC, которая рассчитывается на основании средневзвешенной стоимости капитала;

- На начальную дату проекта инвестиции (начальная и дальнейшие) приводятся в соответствии со ставкой дисконтирования;

- Показатель MIRR равен норме дохода, которая соответствует самоокупаемости проекта на дату его предполагаемого завершения.

Итоговый вариант формулы MIRR выглядит следующим образом:

где:

- MIRR – модифицированная внутренняя норма доходности;

- N – инвестиционный период в годах;

- DF – прибыли от инвестиции;

- DC – суммы инвестиций;

- WACC – сумма средневзвешенной стоимости капитала;

- R – ставка дисконтирования;

- i – номер периода.

Преимущества MIRR:

- более высокая точность расчетов благодаря учету возможности реинвестирования прибыли по ставке дисконтирования;

- при помощи MIRR можно сравнивать взаимоисключающие проекты при условии сопоставимости объемов начальных инвестиций и горизонтов инвестирования.

К недостаткам формулы можно отнести отсутствие гарантий, что ставка реинвестирования будет стабильной на протяжении всего инвестиционного периода.

Об анализе рентабельности организации в целом вы также можете прочитать на нашем сайте.

Примеры расчета прибыли проекта в 1С

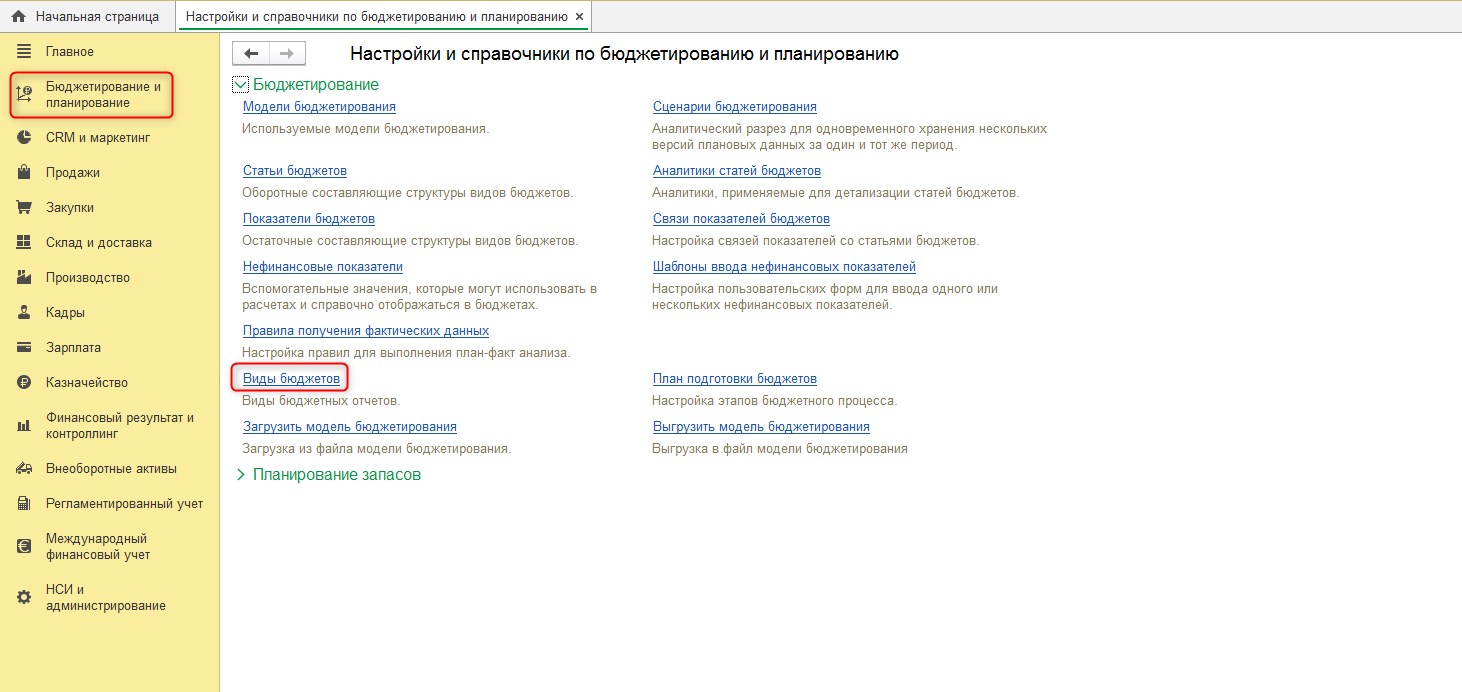

В качестве инструмента для вычисления значений коэффициентов можно использовать MS Excel, но сложность расчета вышеприведенных показателей, а также ручное сведение базовых данных для их получения сильно повышают возможность ошибки.

Целесообразнее использовать автоматизированные инструменты, например, программные продукты на платформе 1С:Предприятие – 1С:ERP Управление предприятием, 1С:Управление холдингом и 1С:ERP Управление холдингом. Заметим, эти продукты не единственные, которые позволяют автоматизировать данный процесс, но именно они предназначены для автоматизации крупнейших компаний и холдингов, где задачу инвестирования можно охарактеризовать как насущную, а не как из ряда вон выходящее событие.

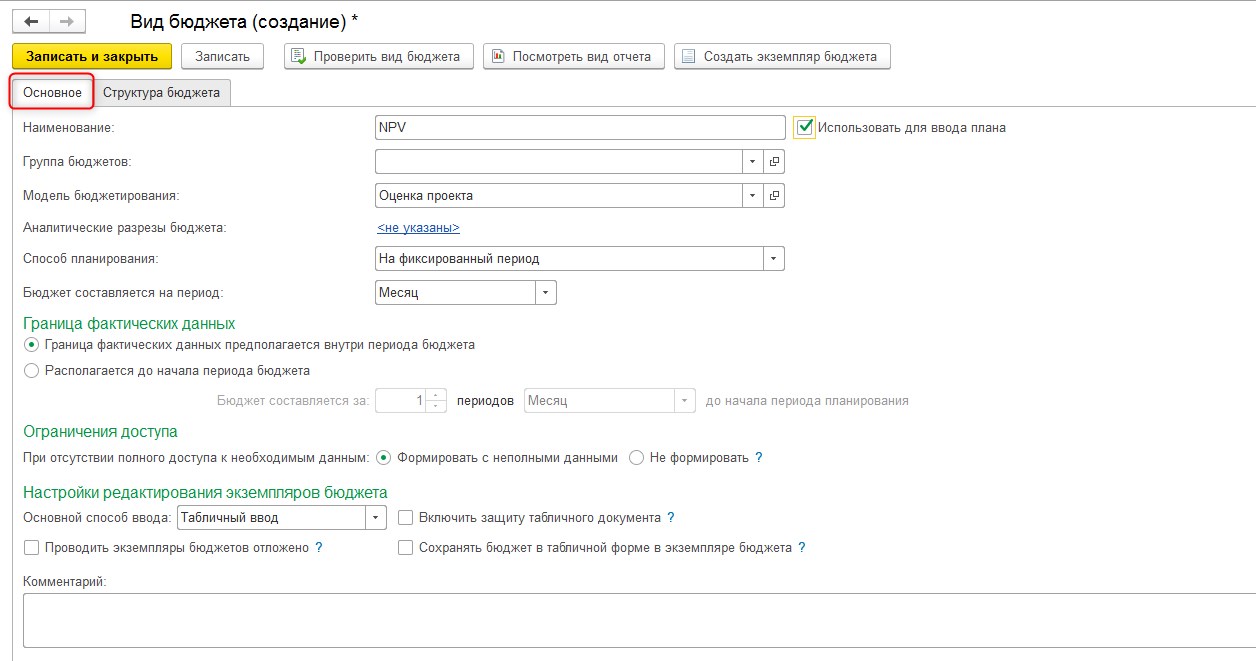

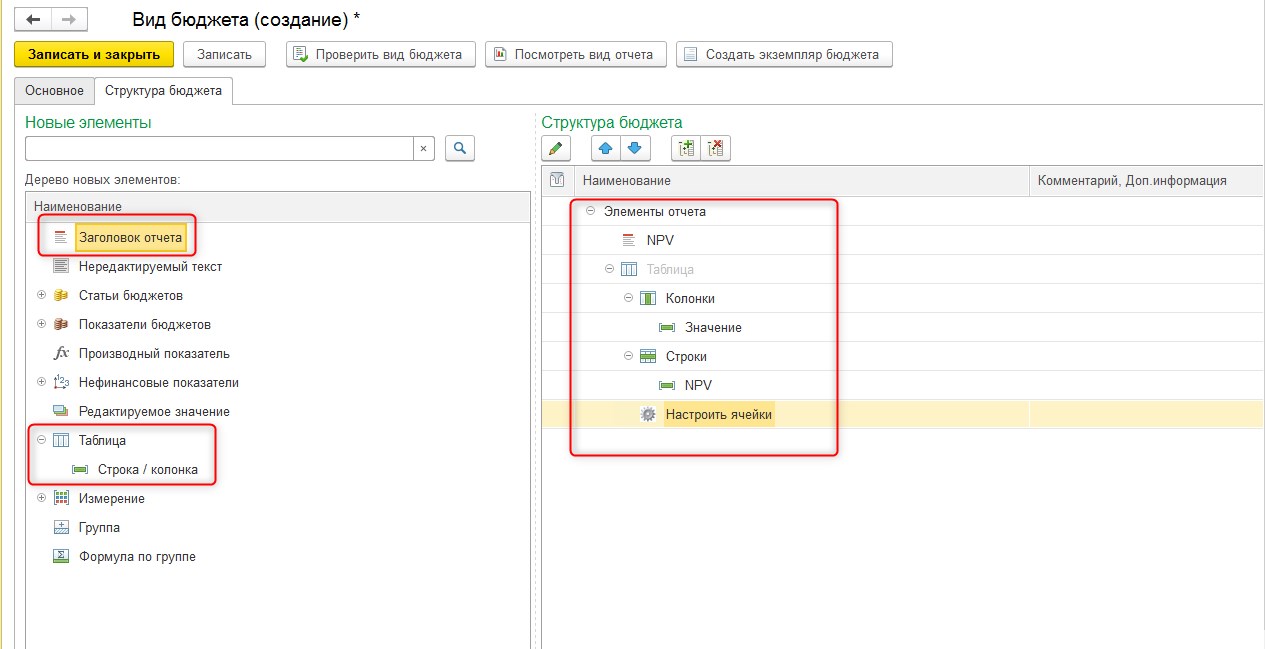

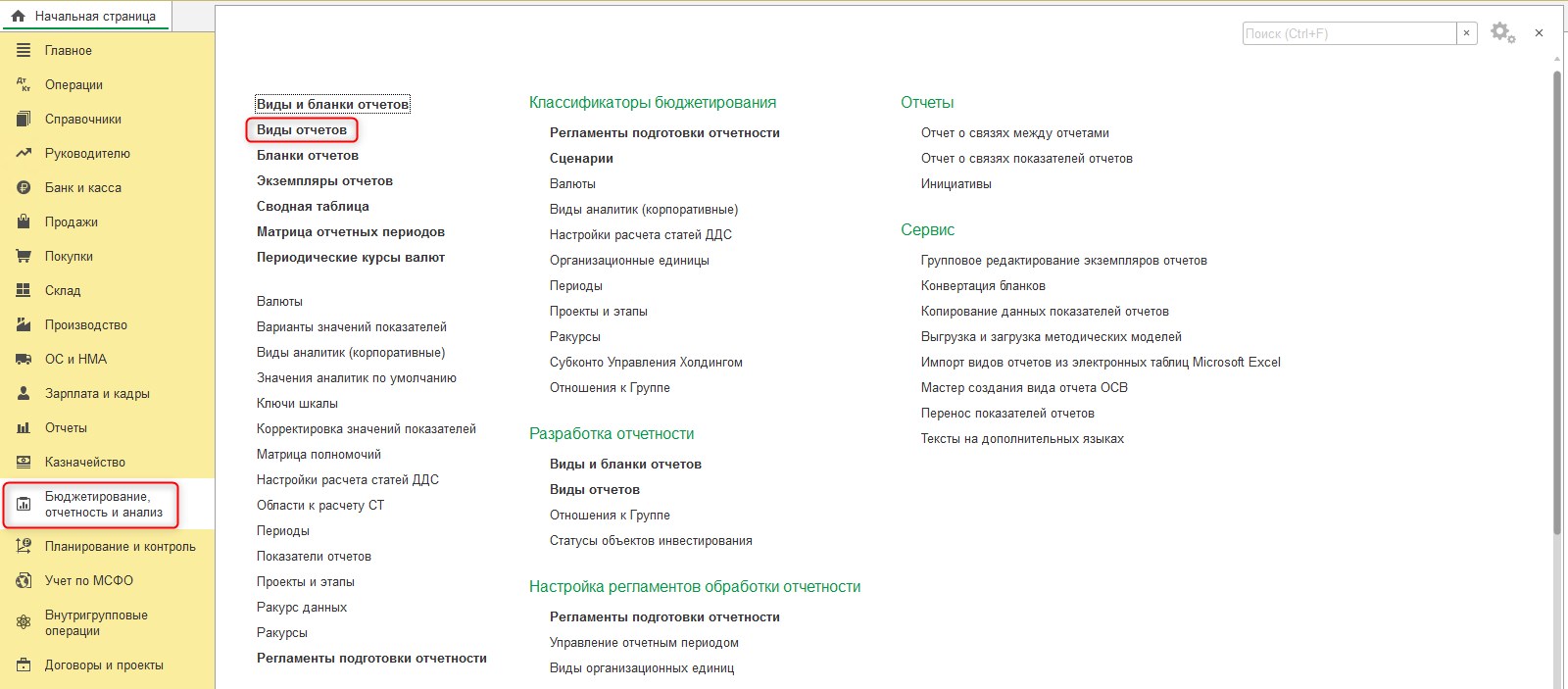

В программном продукте 1С:ERP Управление предприятием задачу исчисления коэффициентов рентабельности можно решить при помощи функционала подсистемы «Бюджетирование». Она позволяет создавать и настраивать виды отчетов, указывать необходимые показатели и настраивать формулы их вычисления. Чтобы воспользоваться данной возможностью, в разделе «Бюджетирование и планирование» перейдем в «Виды бюджетов» и создадим новый вид бюджета.

Для созданного вида бюджета заполняем вкладку «Основное».

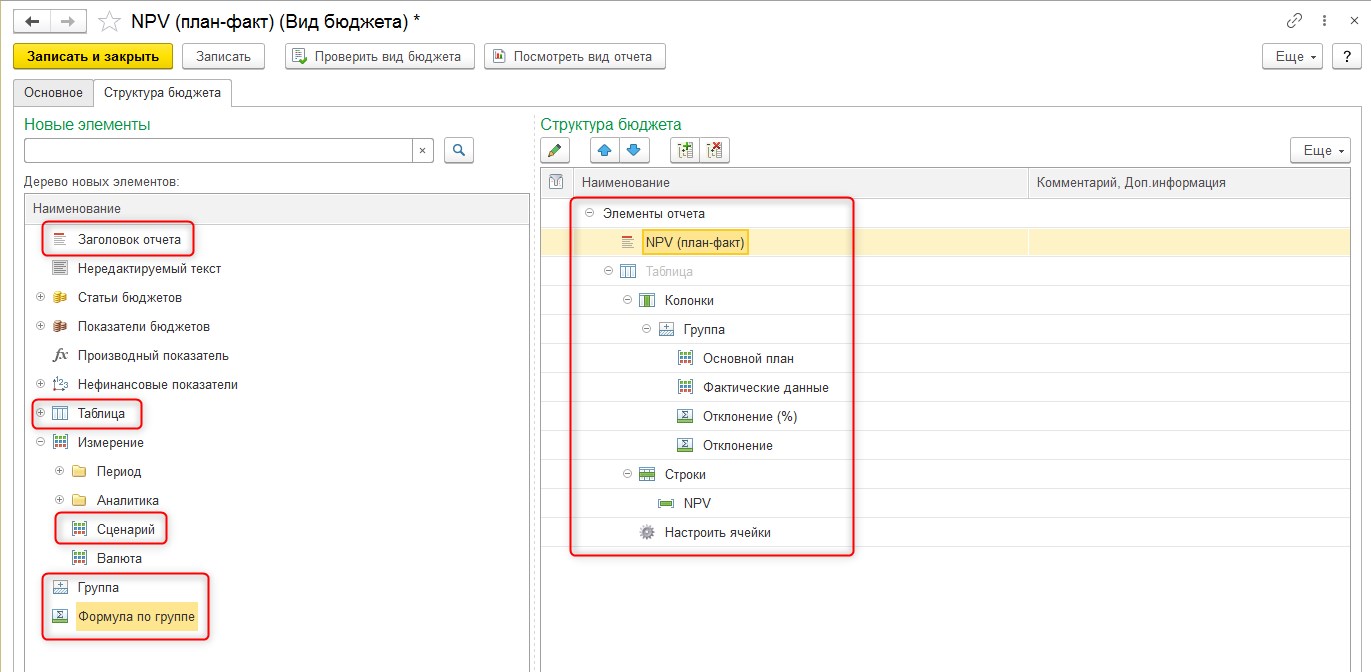

Затем на вкладке «Структура бюджета» создаем структуру нового бюджета в правой части окна, выбрав элементы в левой (заголовок отчета, таблица, строка/колонка).

Настроим 1С:ERP для автоматического расчета рентабельности проекта

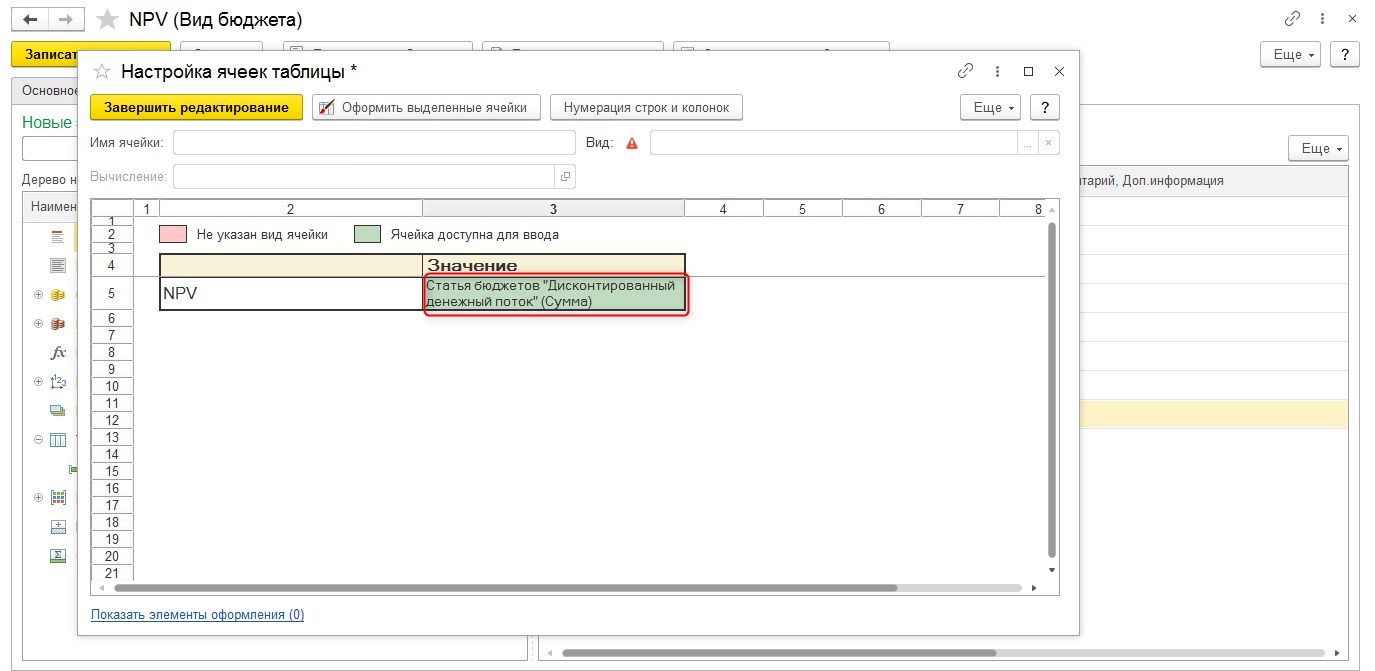

В созданном виде бюджета при помощи элемента «Настроить ячейки» настраиваем правило расчета коэффициента.

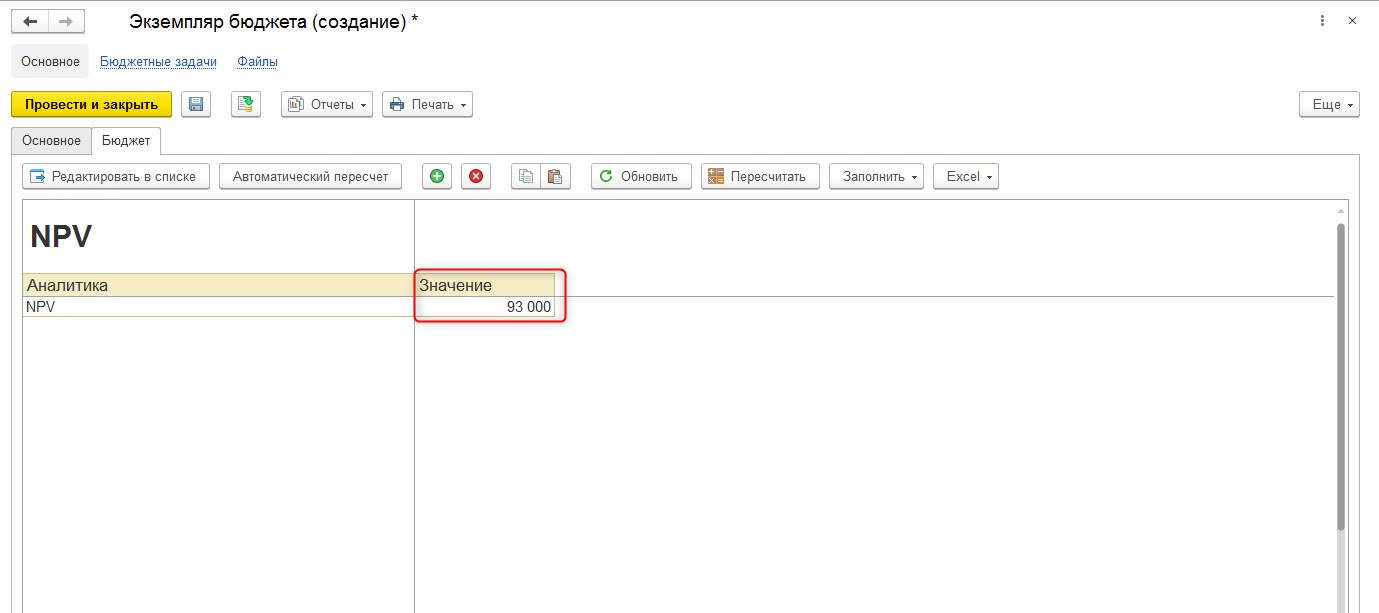

Далее создаем новый экземпляр бюджета и заполняем значение коэффициента.

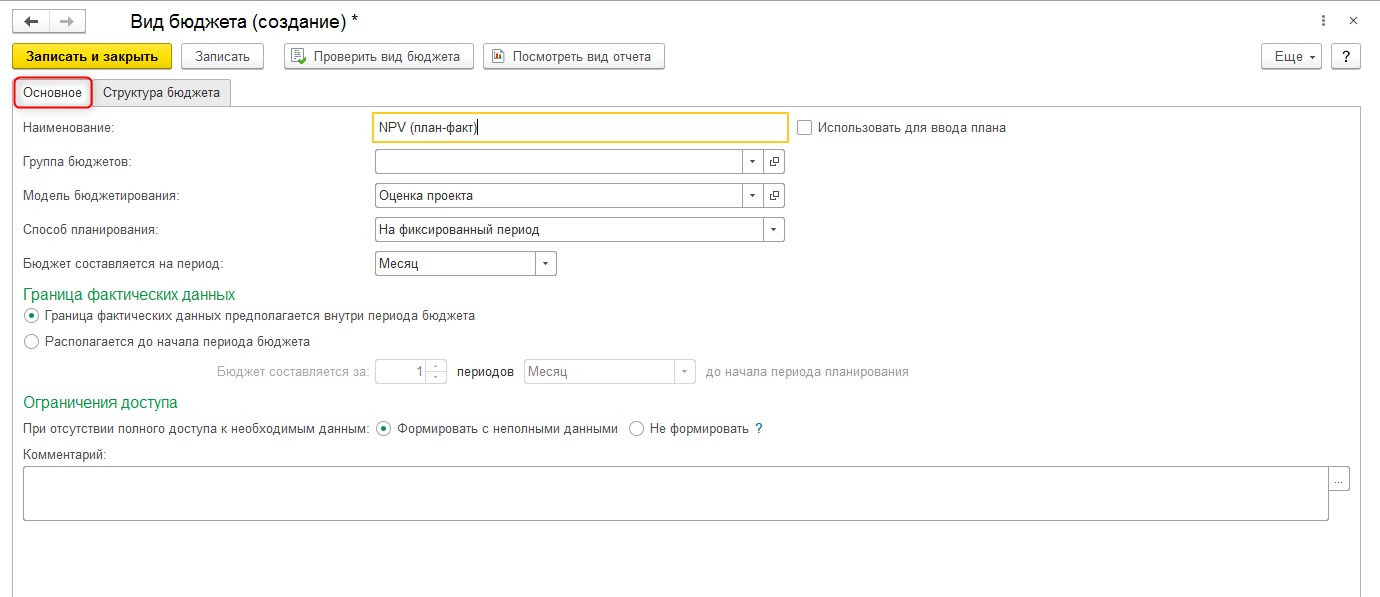

Для реализации возможности план-фактного анализа в 1С:ERP создаем новый вид бюджета и заполняем вкладку «Основное».

Затем на вкладке «Структура бюджета» зададим структуру нового отчета в правой части окна, выбрав элементы левой части (заголовок отчета, таблица, строка/колонка, сценарий, группа, формула по группе).

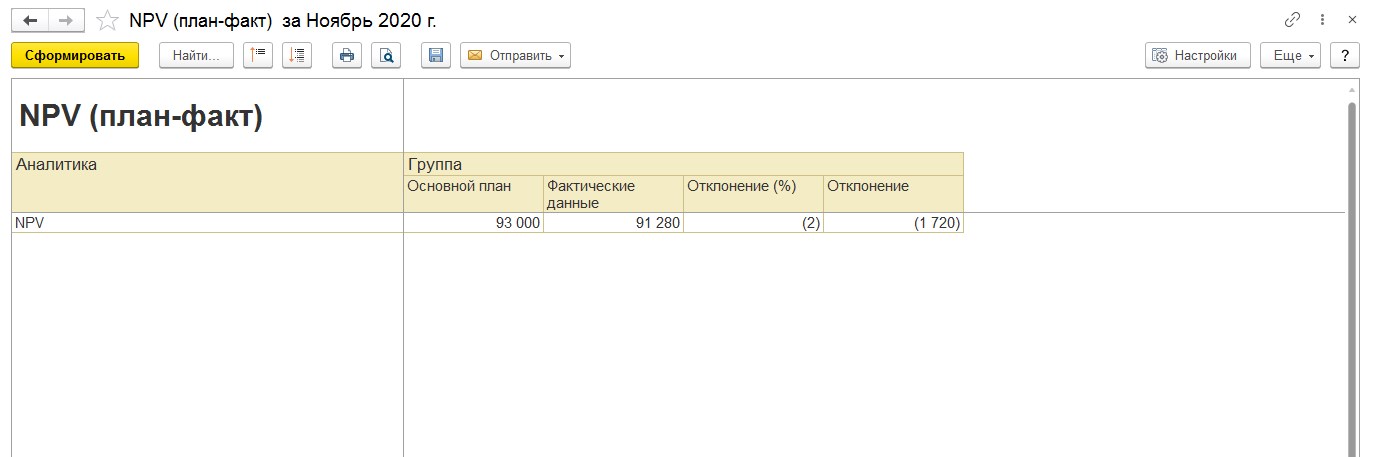

Далее при помощи кнопки «Настроить ячейки» настроим заполнение ячеек отчета по сценариям. После выполнения настроек отчет можно сформировать, нажав на «Посмотреть вид отчета».

Сложно разобраться? Закажите бесплатную консультацию эксперта по учету рентабельности проекта в 1С

В 1С:Управление холдингом задачу вычисления коэффициентов рентабельности можно также решить при помощи функционала подсистемы «Бюджетирование». Для этого мы перейдем в раздел «Бюджетирование, отчетность и анализ», создадим и настроим новый вид бюджета.

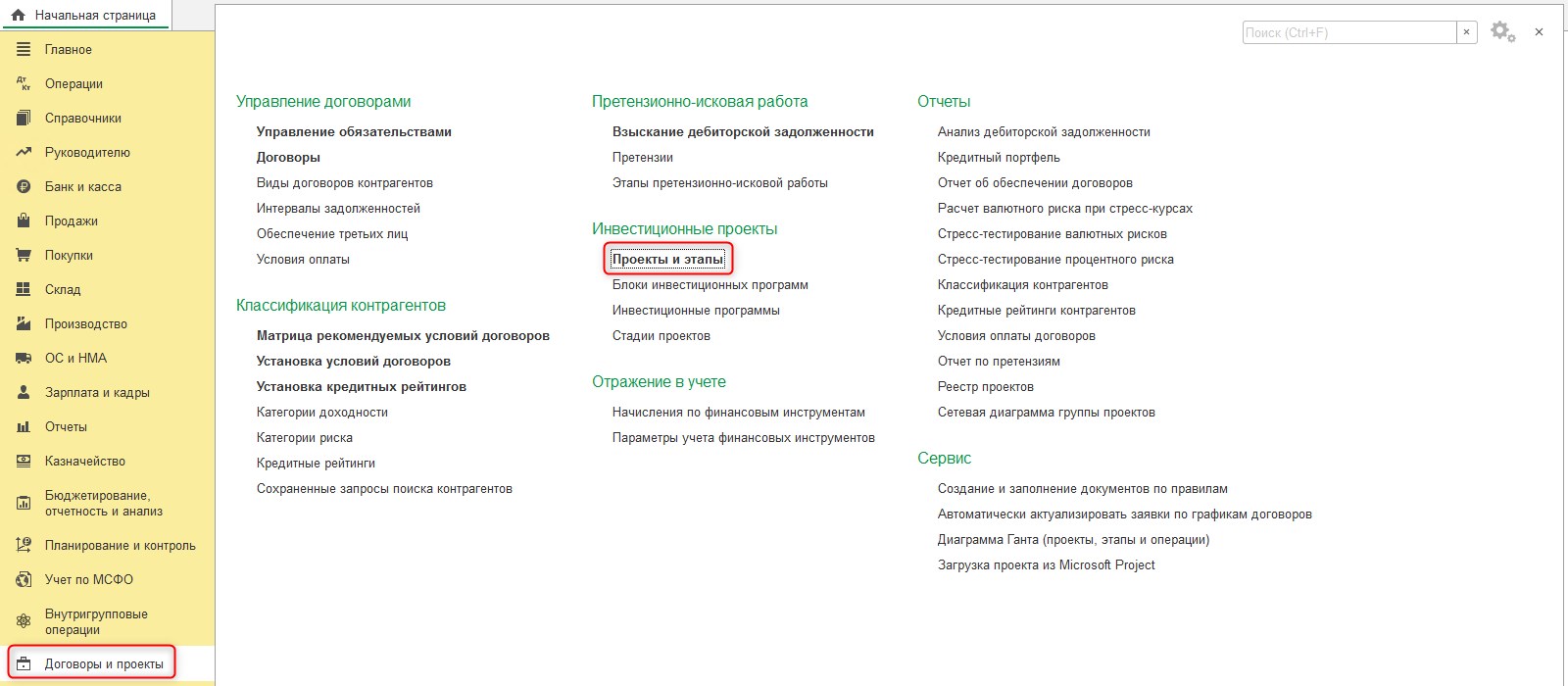

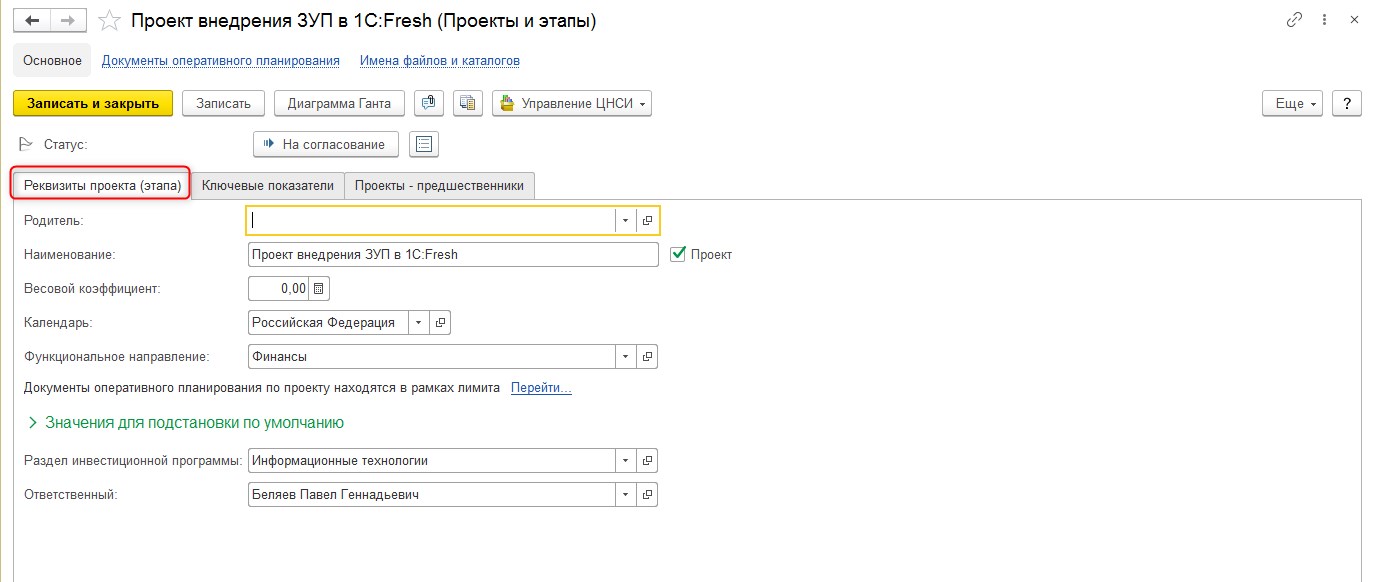

В 1С:Управление холдингом есть отдельная функциональность по ведению проектов, которая представлена в разделе «Договоры и проекты» по ссылке «Проекты и этапы».

В системе можно создать и настроить новый проект.

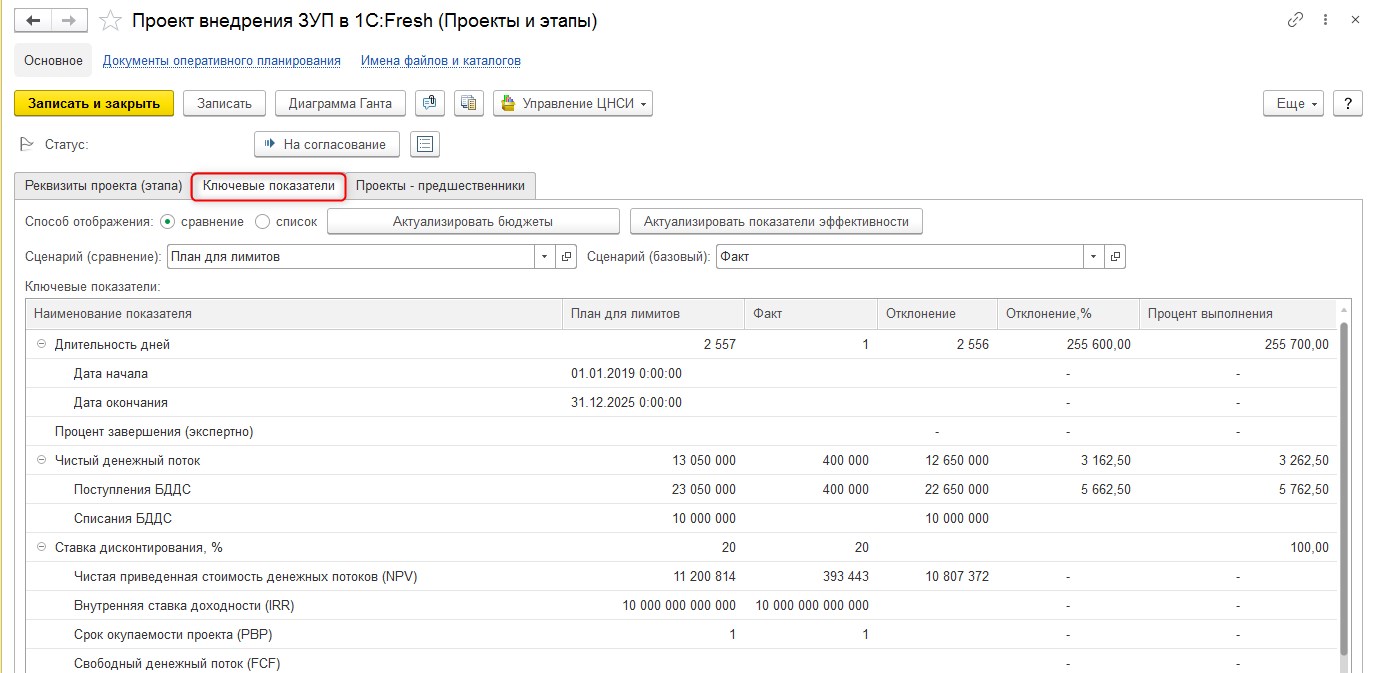

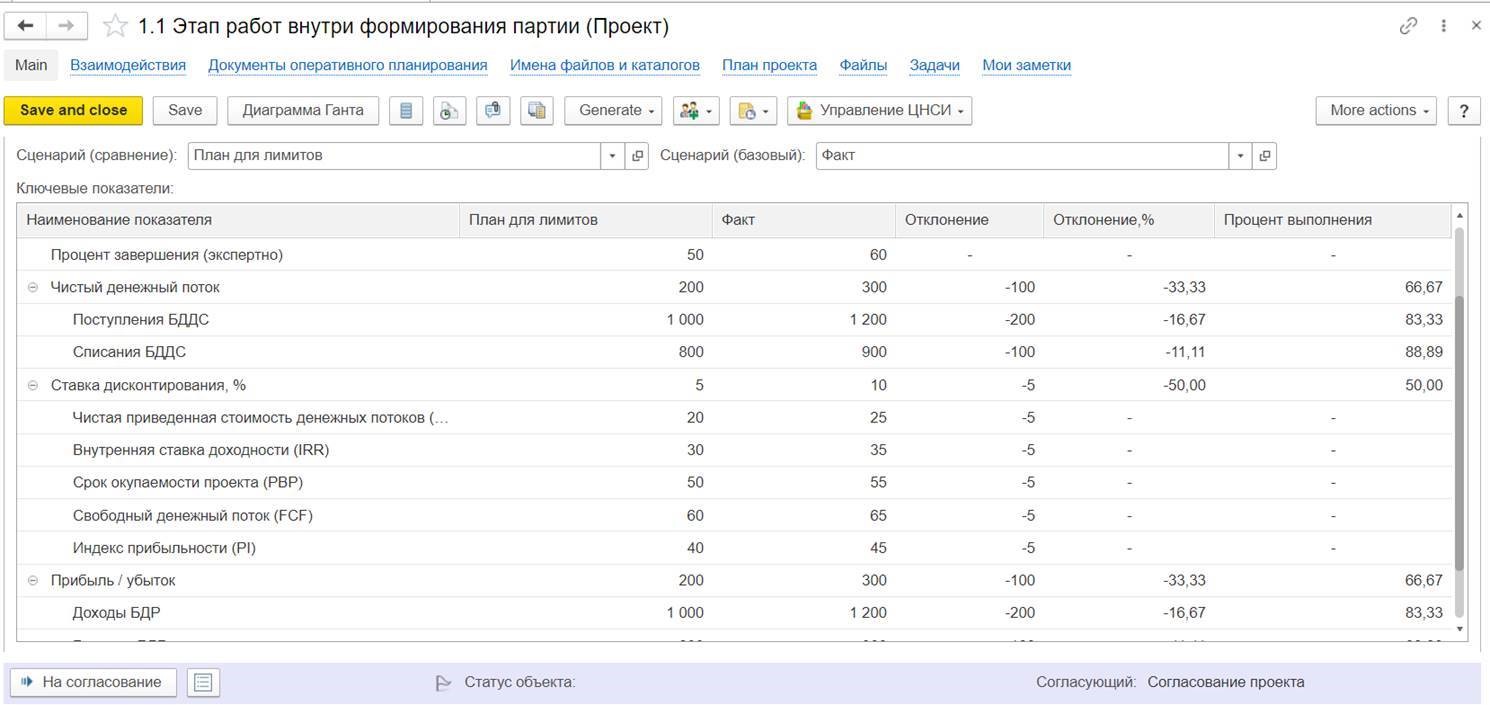

Для созданного проекта устанавливается соответствие используемых бюджетов. В карточке проекта на вкладке «Ключевые показатели» можно просмотреть данные по проекту, в том числе значения показателей, и при необходимости актуализировать отображаемую информацию. Вкладка «Ключевые показатели» позволяет сравнить плановые данные по проекту с фактическими, увидеть рассчитанные отклонения.

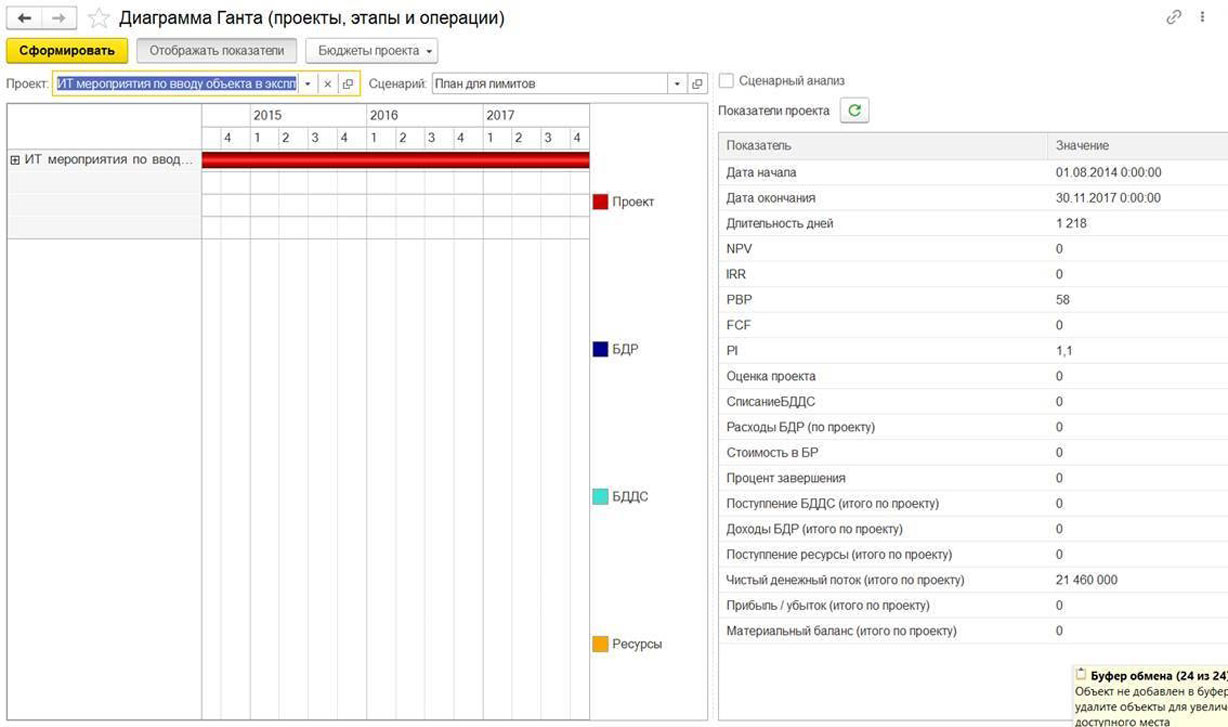

Типовой функционал 1С:ERP. Управление холдингом представляет широкий набор инструментов, позволяющих автоматом рассчитать большинство рассмотренных нами выше показателей (что называется «одним кликом»), исходя из внесенных бюджетов по предустановленным условиям.

1С:Управление холдингом

Продукт класса CPM для автоматизации финансового учета, расчета рентабельности и прочих показателей

Также существует возможность смоделировать изменения и бюджетов, и показателей, даже когда рамки проекта меняются. Также типовые инструменты позволяют сравнивать разные проекты, собирая наиболее эффективный проектный портфель. Продукт имеет удобные инструменты представления полученных результатов.

Для инвестора важны, в первую очередь, перспективность и прибыльность потенциальной инвестиции, поэтому важно оценить будущий проект не только с точки зрения прибыли, но и понять, какова будет его рентабельность. Рентабельность говорит о том, качественно ли используются имеющиеся на предприятии ресурсы, поэтому иметь прогноз по рентабельности важно не только инвесторам, которые ищут варианты выгодного вложения своих средств, но и управленцем на предприятии, которое этих инвесторов хочет привлечь.