Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Как подключить СБП в ПСБ, как пользоваться Системой быстрых переводов и отправлять деньги в другие банки моментально и бесплатно. Все особенности проведения операций, лимиты и комиссия за их превышение — на Бробанк.ру.

-

Что такое СБП в ПСБ

-

Как подключить СБП в ПСБ в мобильном приложении

-

Как в ПСБ перевести деньги через СБП

-

СБП для бизнеса

Что такое СБП в ПСБ

Система быстрых платежей — сервис, созданный по инициативе Банка России в 2019 году. Это система, объединяющая клиентов различных банков и платежных систем. Все ее участники могут совершать бесплатные переводы друг-другу по номеру телефона.

В первый год после своего создания СБП не была особо популярна, так как в нее были включены лишь некоторые банки, то есть бесплатные переводы между собой могли выполнять только их клиенты. Но постепенно к Системе быстрых платежей начали подключаться другие банки, в итоге она стала актуальной повсеместно.

Полный список участников СБП можно увидеть на сайте системы. На день создания материала там числятся 208 организаций. Это не только Промсвязьбанк и другие банки, но и кошельки Киви и Юмани, карта Озон. И список участников СБП постоянно расширяется.

В итоге можно сказать, что держатели карт Промсвязьбанка могут выполнять переводы куда угодно без комиссии, используя возможности Системы быстрых платежей. Сейчас к ней подключены все банки страны, обслуживающие физических лиц. Подключаются к ней и бизнес-клиенты ПСБ, они принимают оплату от покупателей и клиентов по QR-коду.

Ключевые особенности переводов по СБП в ПСБ:

- операция выполняется по номеру телефона, который привязан к карте получателя. Зачисление выполняется на карточный счет;

- операция проводится в любое время суток через приложение Промсвязьбанка или стандартный банкинг;

- это моментальные переводы, средства зачисляются на указанную карту сразу;

- с одной карты Промсвязьбанка можно переводить за месяц по СБП бесплатно до 100 000 рублей. Свыше этой суммы берется комиссия в 0,5%.

Инструментом выполнения операции становится номер телефона, который закреплен за получателем как за банковским клиентом. Именно так граждане и идентифицируются в Системе быстрых платежей. То есть не нужно переписывать длинный номер карточки, достаточно указать телефон ее держателя.

При оформлении любой банковской карты гражданин указывает свой номер телефона, который становится клиентским. Его и передают банки в СБП в привязке с картой. Бывает так, что к номеру прикреплено несколько карт разных банков, поэтому отправителю также нужно знать наименование банка.

Как подключить СБП в ПСБ в мобильном приложении

Банки по-разному подходят к этой ситуации. Большинство крупных финансовых организаций говорят о том, что клиентам необходимо подключить возможность выполнения переводов по Системе быстрых платежей в приложении или личном кабинете. Почему именно нужно — не совсем понятно, так как все остальные возможности переводов подключены по умолчанию.

Возможно, это связано с тем, что переводы по СБП в целом банкам совсем не выгодны: люди выводят деньги в сторонние организации, не заплатив за это ни копейки. Но Промсвязьбанк пошел другим путем — он не стал вставлять своим клиентам палки в колеса и подключил возможность выполнения переводов по номеру телефона по умолчанию.

Если вы хотите подключить СБП в ПСБ через приложение или компьютер, вам не нужно предпринимать никакие действия. Если у вас есть карта Промсвязьбанка, возможность моментальных бесплатных переводов уже к ней подключена.

Входящие переводы на карты Промсвязьбанка можно отключать и снова подключать по желанию клиента в настройках в мобильном приложении. Операция проводится в разделе Настройки, там есть раздел Система Быстрых Платежей.

Там же в настройках можно выбрать карту Промсвязьбанка картой получения переводов по СБП по умолчанию. Это значит, что если у гражданина несколько карточек в разных банках, а отправитель не выбрал конкретное наименование банка, деньги придут на пластик ПСБ, установленный как первичный для получения переводов по СБП.

Как в ПСБ перевести деньги через СБП

Для выполнения финансовой операции нужны:

- карта Промсвязьбанка с достаточным для перевода балансом;

- номер телефона получателя, к которому у него привязана пополняемая карточка;

- наименование банка получателя.

Инструкция по переводу в ПСБ через СБП предельно простая, ничего сложного в процедуре нет:

- Необходимо авторизоваться в мобильном приложении Промсвязьбанка или в личном кабинете (стационарном банкинге).

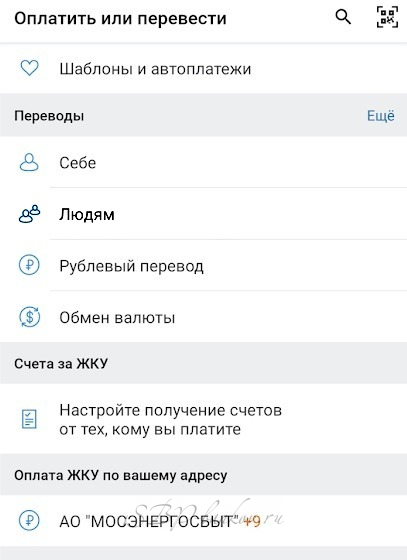

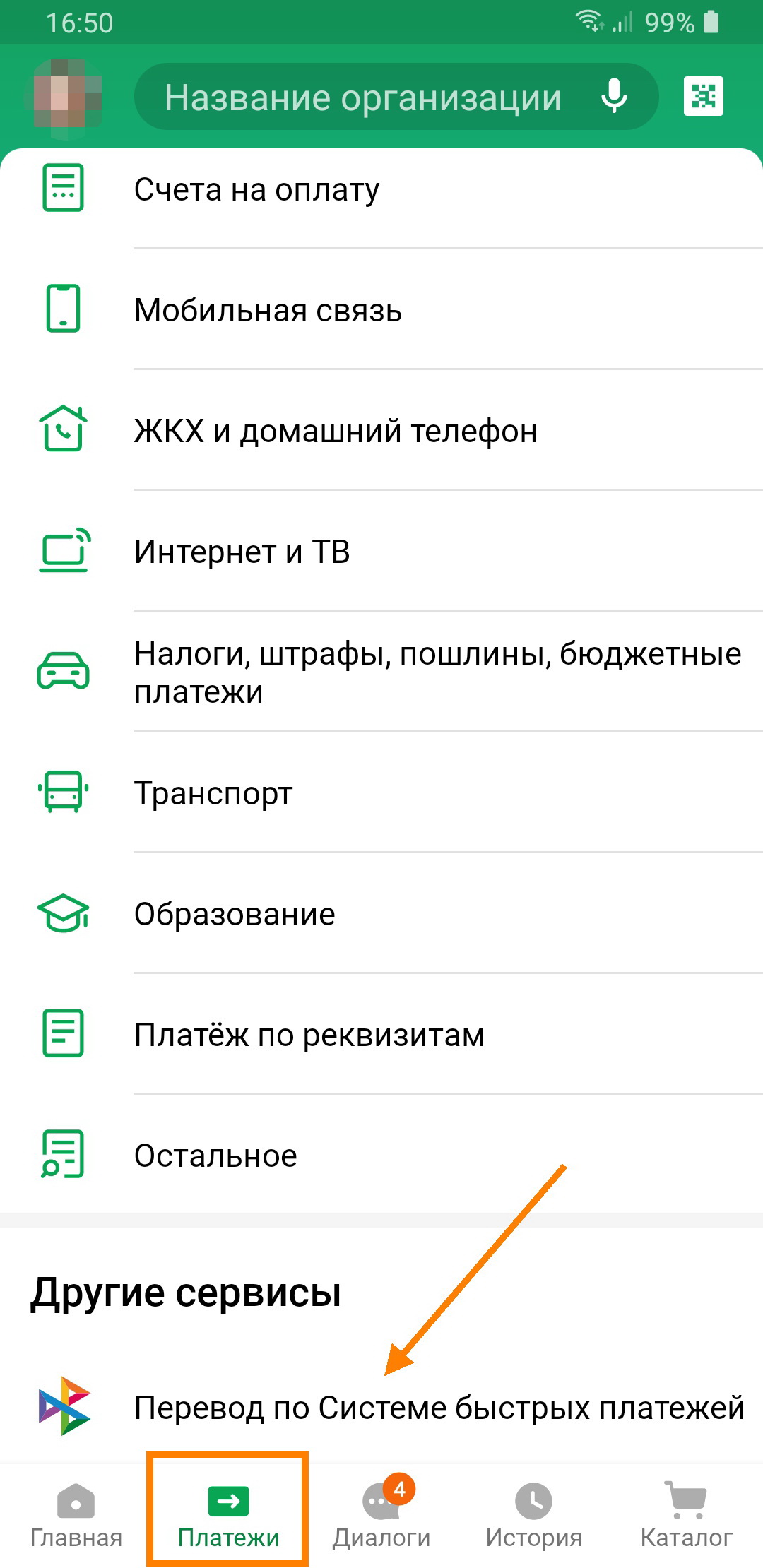

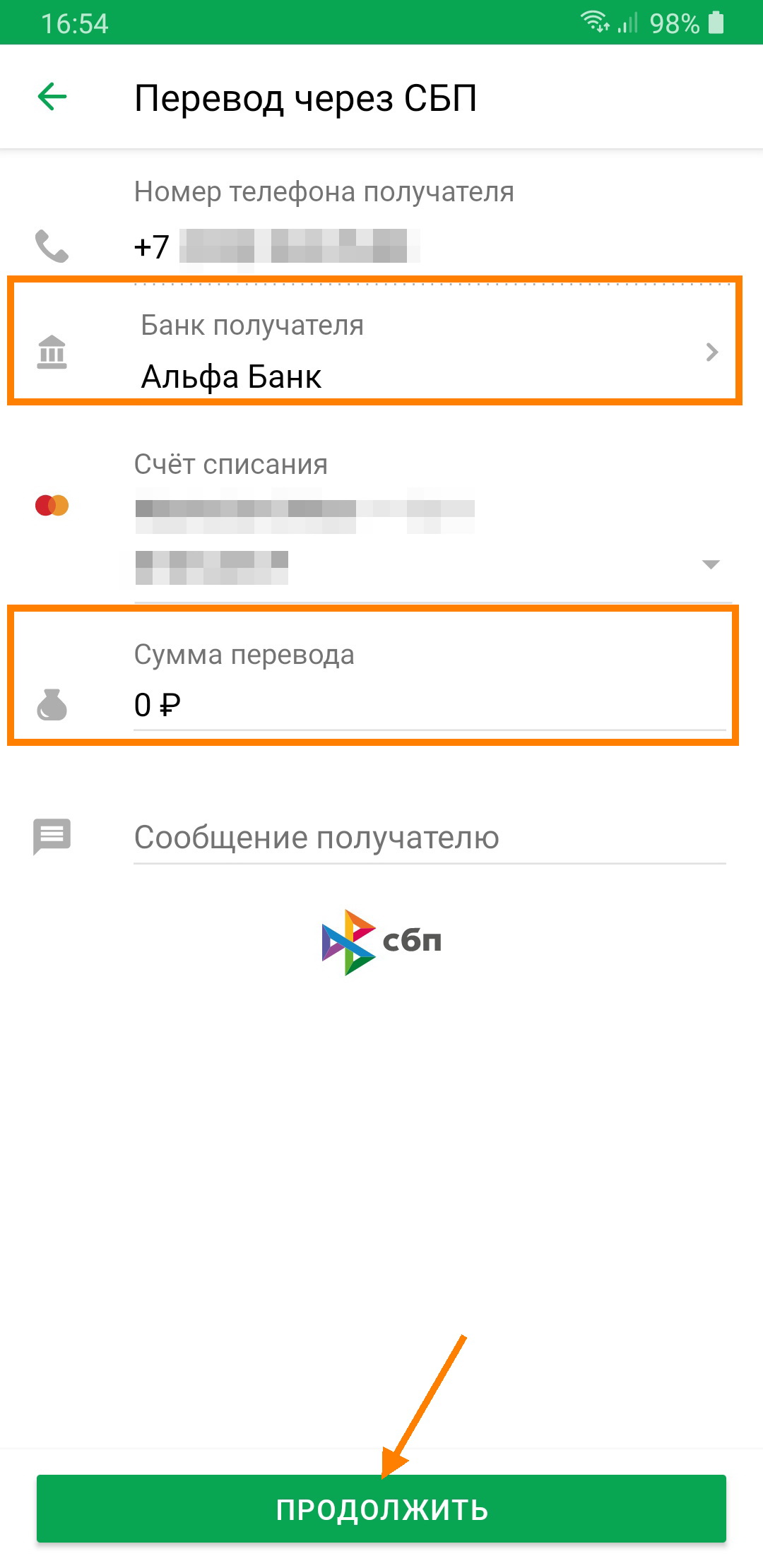

- Далее клиент открывает раздел Платежи, там нажимает “Людям” и выбирает вариант “По номеру телефона”. Это и есть перечисление по СБП.

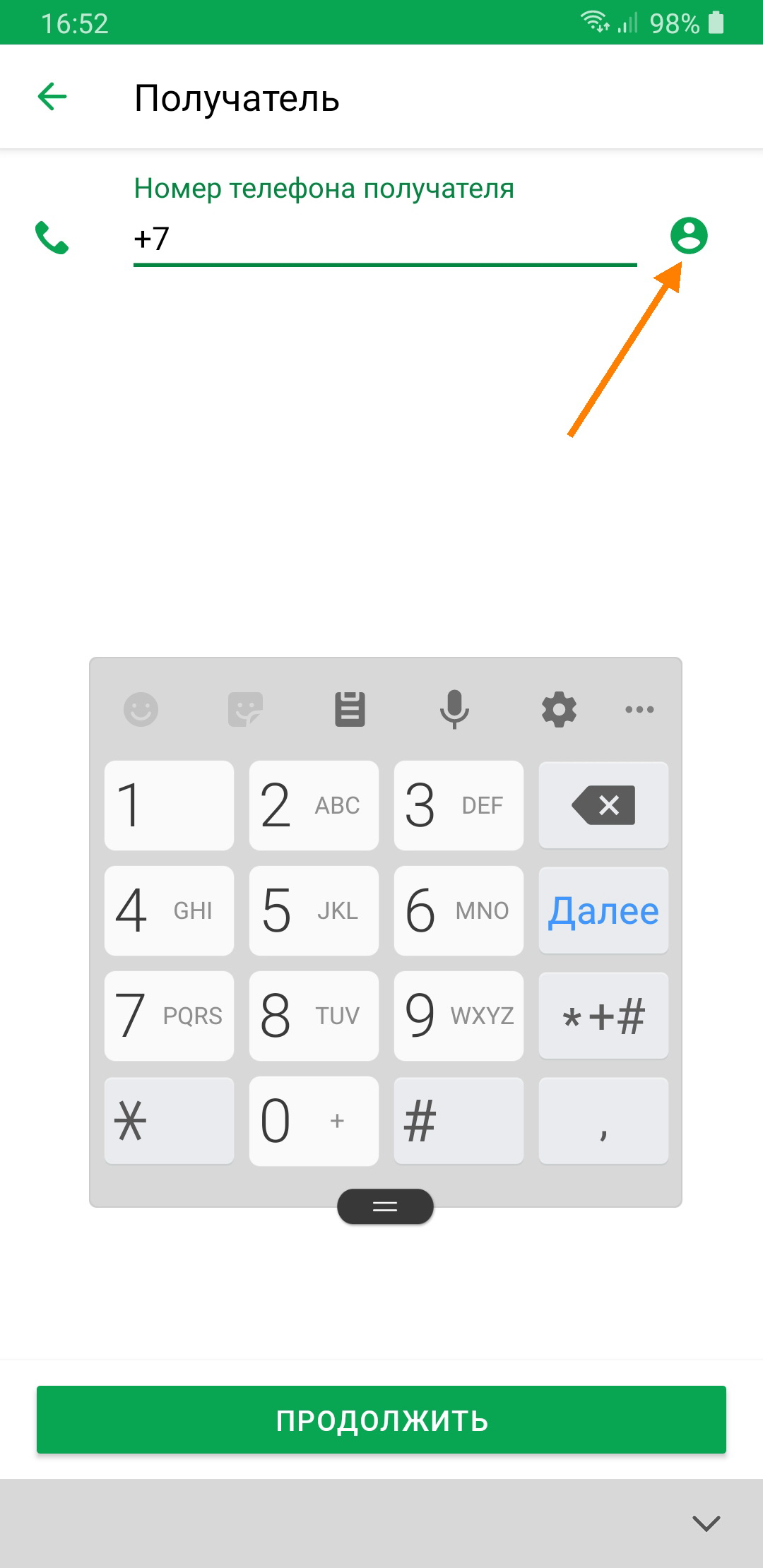

- Открывается форма перевода, которую нужно заполнить. Удобно, что приложение Промсвязьбанка интегрировано с телефонной книгой — в итоге можно не вводить номер телефона, а просто выбрать контакт. Здесь же указываете банк и сумму операции.

- Необходимо проверить информацию о переводе. После указания телефона и выбора банка система укажет на получателя. Если все совпало, можно подтверждать операцию. При необходимости заполните поле сообщения получателю.

- Подтверждаете операцию, деньги тут же списываются с карты Промсвязьбанка и уходят на карту получателя. Зачисление моментальное.

Услуга актуальна только для дебетовых карт ПСБ, с кредитных переводы по номеру телефона не выполняются — только по номеру карты и на платной основе. Лимит на перечисление с одной карты Промсвязьбанка — 300 000 рублей за раз. Суточные и месячные лимиты смотрите в тарифах на обслуживание карты или уточняйте в банке.

СБП для бизнеса

Система быстрых платежей работает не только для физических лиц. С ее помощью оказывается и услуга для бизнес-клиентов Промсвязьбанка. Оно могут организовать на своем сайте или на торговой точке возможность приема оплаты по QR-коду. И фактически операция также будет проводиться через СБП.

Как проходит оплата товара или услуги через эту систему:

- Предприниматель, подключивший услугу в Промсвязьбанке, получает QR-код, который может разместить на своем сайте или на кассе в торговой точке.

- Покупатель, который желает расплатиться таким образом, заходит в свой банкинг (любого банка при условии, что отправка переводов по СБП подключена) и сканирует QR-код.

- Открывается страница выполнения операции, на которой нужно ввести сумму покупки. Если операция проводится в интернет-магазине, сумма проставляется автоматически.

Покупатель подтверждает операцию, деньги уходят на счет продавца. В отличии от стандартного эквайринга платеж зачисляется сразу.

Технически это перевод по СБП, поэтому если по карте действует кэшбэк или иная бонусная система, вознаграждение не начисляется.

Для предпринимателей такой способ приема платежей более выгоден, если сравнить с эквайрингом. Промсвязьбанк устанавливает комиссию за такой платеж не более 0,7% от суммы операции. Кроме того, предпринимателю не нужно покупать или брать в аренду дорогостоящее оборудование.

Частые вопросы

Как подключить СБП в ПСБ онлайн мобильном приложении?

Держателю карт Промсвязьбанка не нужно выполнять никакие дополнительные действия, возможность переводов по Системе быстрых платежей подключена по умолчанию.

Почему не работает СБП в ПСБ?

Возможно, у вас закончился лимит на такие операции, а может быть, получатель ранее не подключался к Системе быстрых переводов. Для выяснения ситуации обратитесь в поддержку Промсвязьбанка по номеру 88003330303.

Где СБП в приложении ПСБ?

На главном экране приложения расположена кнопка Платежи. Зайдите в этот раздел там выберите вариант “Людям”. Откроются варианты переводов, среди которых будет перевод по номеру телефона. Это и есть СБП.

Сколько можно перевести по СБП в Промсвязьбанке?

Лимит на одну операцию — 300 000 рублей, при этом комиссией не облагается только сумма до 100 000 рублей. Суточный и месячный лимит зависит от тарифов карты, уточняйте эту информацию в банке.

Есть ли СБП в ПСБ банке?

Да, Промсвязьбанк подключился к Системе быстрых платежей одним из первых.

Источники:

- Промсвязьбанк: Перевод по номеру телефона.

Комментарии: 0

Платежный сервис значительно облегчил жизнь обычных граждан. Теперь клиенты банков могут осуществлять денежные переводы максимально быстро и бесплатно. Отправлять деньги можно как на собственный счет в другом банке, так и третьим лицам. К СБП подключено более 200 банков. В их числе и Промсвязьбанк. Онлайн-сервис работает круглосуточно. Для отправки денег требуется только номер телефона.

Что такое СБП в Промсвязьбанке

Чем СБП отличается от других переводов

Условия осуществления переводов в рамках СБП

Подключение к системе быстрых платежей

Какую сумму можно перевести

Как узнать, что получателю пришли деньги

Можно ли делать переводы с кредитных карт

Перевод денег с Промсвязьбанка в Сбербанк

Переводы с использованием номера телефона

Перевод посредством реквизитов счета

Как отключить систему быстрых платежей

Что такое СБП в Промсвязьбанке

Система быстрых платежей – это совместный проект ЦБ России и НСПК. Платежный сервис позволяет сократить продолжительность внутрибанковских и межбанковских транзакций. Раньше переводы могли висеть в банке 3-5 дней. Сегодня доставка денег занимает не более 15 секунд.

Промсвязьбанк является участником системы быстрых платежей. Клиентам банка доступны все возможности онлайн-сервиса.

Технология принесла пользу не только физическим лицам, но и организациям. Гражданам стала доступна оплата товаров по QR-коду. А предприниматели могут снизить издержки на комиссиях за прием платежей от населения (0-0,7%). Расчеты и переводы осуществляются в рублях. Отправлять евро или доллары США через СБП нельзя.

Проект СБП соответствует международным стандартам безопасности. Аналогичные сервисы работают и в других странах мира. Среди них – Польша, Швеция, Италия, Турция, Гонконг и Китай.

Чем СБП отличается от других переводов

Главные отличия платежного сервиса от других систем:

-

переводы доступны только в российских рублях;

-

бесплатные транзакции в пределах установленных лимитов;

-

доставка денег получателю осуществляется мгновенно;

-

для оформления операции достаточно знать номер телефона получателя;

-

граждане могут рассчитываться за покупки в торговых сетях с помощью QR-кода.

Условия осуществления переводов в рамках СБП

Для начала нужно проверить состав участников платежной системы. Это можно сделать на сайте СБП. Полный список организаций представлен в разделе «Банки-участники». Поиск конкретного банка осуществляется посредством ввода его названия в поисковую строку.

Следующий этап – использование платежного сервиса. Доступ к СБП можно получить через интернет-банк. Для этого потребуется компьютер или телефон. Посредством личного кабинета граждане могут управлять своим счетом или заказывать банковские услуги. Например, оплачивать покупки, совершать переводы, подавать заявки на займы или перевыпуск карты, отслеживать историю операций, обращаться в службу поддержки клиентов, заказывать выписки.

Скачать приложение «ПСБ» можно в магазине «Google Play» или «App Store». Пользователю нужно исходить из операционной системы, которая установлена на смартфоне – Android или iOS. Требуемая версия для Андроид зависит от устройства, IOS – 11.0 и новее.

После перехода по ссылке пользователю останется нажать кнопку «Установить» и дождаться загрузки программы на телефон. При необходимости можно ознакомиться с описанием возможностей мобильного приложения «PSB-Mobile».

После этого останется авторизоваться в системе и начать использовать интернет-банк. Войти в аккаунт можно с помощью логина и пароля.

Скачать приложение для бизнеса можно по ссылке – https://play.google.com/store/apps/details?id=ru.psbank.msb.dev.psb_appstore.

Подключение к системе быстрых платежей

Система быстрых платежей в Промсвязьбанке подключена по умолчанию. Именно поэтому на сайте банка нет инструкций о том, как настроить сервис. Пользователю достаточно зайти в личный кабинет и отправить деньги конкретному человеку. Делать дополнительные настройки не нужно.

Комиссия за перевод

Клиенты Промсвязьбанка могут отправлять бесплатно до 100 000 р. в месяц. За превышение банковских лимитов удерживается комиссия в размере 0,5% , но не более 1500 р.

Какую сумму можно перевести

Минимальная сумма денежного перевода – 10 р., максимальная – 300 000. Данных о месячных лимитах на сайте не выявлено. Однако не стоит забывать, что операции сверх банковских лимитов совершаются платно.

Как узнать, что получателю пришли деньги

Система быстрых платежей не предусматривает возможность подтверждения факта доставки денег получателю. Отправителю доступны данные только о списании средств со счета.

При желании пользователь может проверить состояние баланса и сообщить об этом отправителю. Например, если операция совершалась между членами семьи или знакомыми. Для этого нужно зайти в интернет-банк и проверить поступление. Зачисление денег обычно происходит в течение 15 секунд с момента отправки перевода.

Можно ли делать переводы с кредитных карт

Переводы с кредитных карт через систему быстрых платежей в Промсвязьбанке не осуществляются. Клиенты ПСБ могут использовать только дебетовые карты.

Перевод денег с Промсвязьбанка в Сбербанк

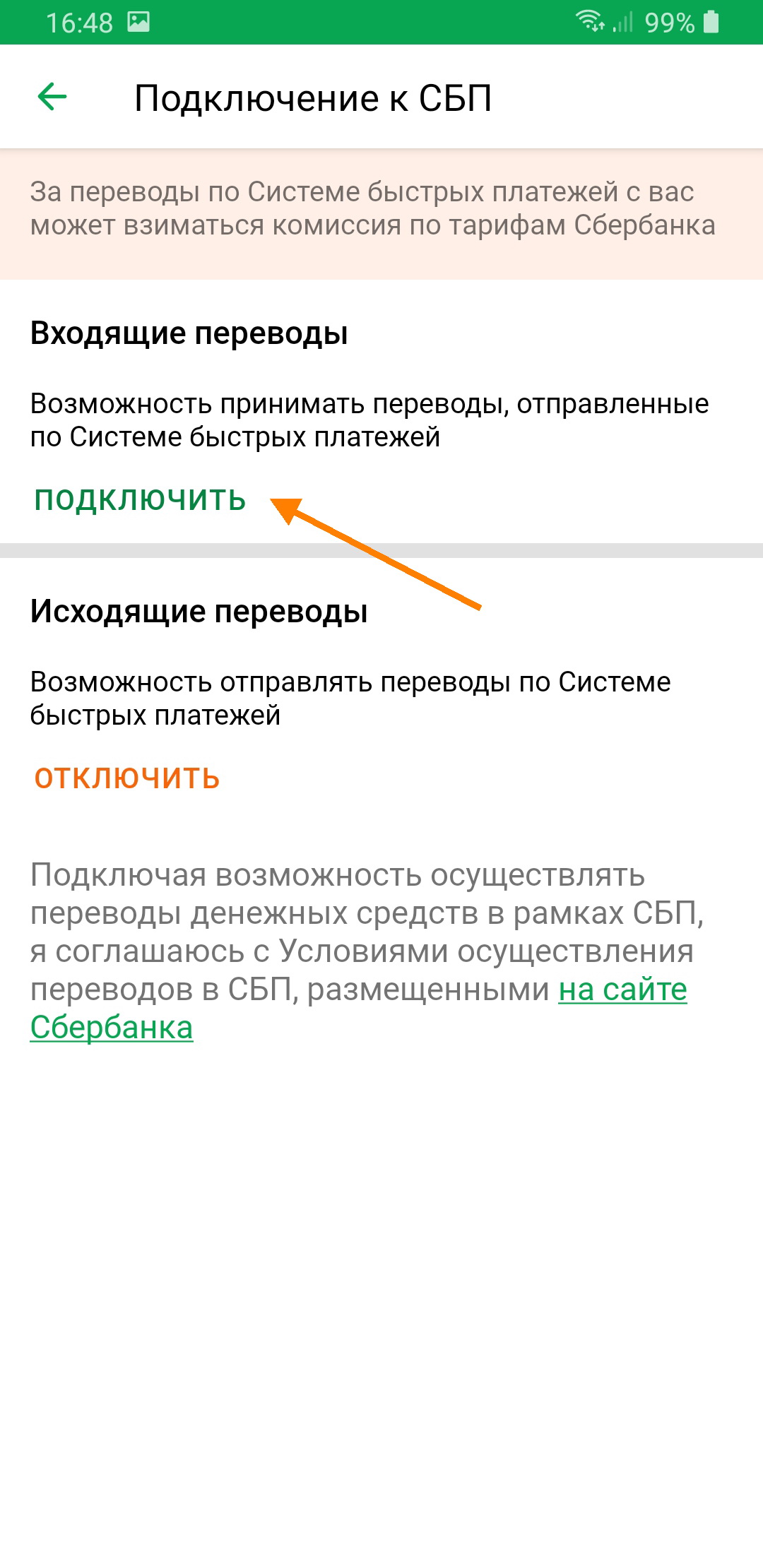

Денежные переводы через СБП в Сбербанк России осуществляются бесплатно, при условии, что клиент банка подключен к платежному сервису. Проверить настройки можно в личном кабинете пользователя. Порядок действий: заходим в «Настройки» > «СБП» > «Входящие переводы». После этого нажимаем кнопку «Подключить» (если услуга не активирована).

После активации функции можно будет совершать переводы из Промсвязьбанка в Сбербанк РФ без комиссии.

Переводы с использованием номера телефона

Любые денежные операции совершаются посредством интернет-банка. Поэтому вначале нужно войти в аккаунт. Это можно сделать с помощью ПК или смартфона. Дальнейшие действия:

-

Открываем меню «Платежи и переводы».

-

Нажимаем вкладку «Людям» > «Перевод по номеру телефона».

-

Вводим номер телефона и банк получателя денег. При необходимости адресата можно выбрать из телефонной книги.

-

Выбираем счет для списания денежных средств.

-

Проверяем правильность введенных данных.

-

Подтверждаем операцию.

Деньги поступят на счет получателя в течение 15 секунд.

На заметку! При отправке денег через СБП с помощью ПК или смартфона требуется подтверждение операции. Для этого используется смс-код, который высылается на номер телефона отправителя

На сайте ПСБ имеется инструкция по переводам с помощью мобильного телефона. Ознакомиться с документом можно тут.

Перевод посредством реквизитов счета

Отправка денег в Промсвязьбанке по банковским реквизитам осуществляется в общем порядке. Сделать перевод через СБП не получится. Действие доступно только по номеру телефона.

Чтобы выполнить перевод по реквизитам в другой банк, нужно перейти в раздел «Платежи» > «Людям» > «Рублевый перевод». На полной версии сайта перевод называется «По номеру счета в другой банк». Для отправки денег потребуется – БИК банка (9 цифр), номер счета (20 цифр) и название банка получателя.

Как отменить перевод

Независимо от способа отправки денег (ПК или смартфон) граждане не могут отменить подтвержденную операцию.

Зачисление денег на счет получателя происходит мгновенно. Следовательно, отмена операции подразумевает возврат денег на счет отправителя. Но банк не вправе распоряжаться чужими деньгами. Подобные манипуляции производятся только по инициативе владельца счета.

Во избежание ошибок нужно проверять данные перед подтверждением операции.

Как отключить систему быстрых платежей

Отключить СБП в Промсвязьбанке самостоятельно нельзя. Клиенту банка нужно обращаться в службу технической поддержки по номеру – 8 (800) 33-30-303. После рассмотрения заявки услугу деактивируют.

Достоинства и недостатки СБП в ПСБ

Плюсы сервиса в Промсвязьбанке:

-

Быстрая доставка денег получателю.

-

Минимум данных для оформления перевода.

-

Услуга предоставляется бесплатно в пределах месячных лимитов.

-

Доступ в СБП можно получить через компьютер или смартфон.

-

Наличие возможности оплачивать покупки в магазинах.

К минусам можно отнести ограниченное количество валют и запрет на использование кредиток. Денежные операции через СБП совершаются только в рублях. Еще одним недостатком является отсутствие возможности самостоятельного отключения сервиса.

Частые вопросы

№1. Можно ли делать переводы в евро через СБП?

Платежная система не работает с иностранными валютами. Переводы можно делать только в российских рублях.

№2. Могу ли я отправить деньги с кредитной карты?

Платежи через СБП в Промсвязьбанке можно делать только с дебетовых карт. Использовать кредитки нельзя.

№3. Получатель не подключен к СБП, можно ли ему отправить деньги?

Подключение к проекту СБП обязательно для отправки переводов без комиссии. Иначе транзакции совершаются в общем порядке. Поэтому получателю нужно произвести соответствующие настройки в личном кабинете своего банка.

№4. Как оплачивать покупки в магазине по QR-коду?

Необходимые действия совершаются с помощью мобильного приложения «ПСБ». Пользователю нужно открыть раздел «Платежи» > «Оплата по QR-коду». После этого сканируем штрих-код и подтверждаем операцию. Система тут же спишет указанную сумму со счета покупателя и зачислит их продавцу.

№5. Карты, каких платежных систем подходят для оплаты товаров через СБП?

Пользователи могут оплачивать покупки картами Visa, MasterCard или МИР.

№5. Как проверить зачисление денег на счет при оплате товара по QR-коду?

Если предприниматель является клиентом ПСБ и подключен к системе быстрых платежей, то зачисление денег на счет происходит мгновенно. Если продавец обслуживается в другом банке, то деньги зачисляются на следующий день после оплаты товара. Проверить состояние баланса можно в личном кабинете интернет-эквайринга.

Заключение

Реализация проекта позволила значительно сократить время операций внутри СБП и снизить расходы. Деньги поступают на счет получателя спустя 15 секунд после отправки. Граждане могут пополнять собственный счет или делать переводы третьим лицам бесплатно (в пределах лимитов). Подключиться к сервису можно с помощью ПК или смартфона. Для отправки денег требуется номер телефона. Единственный минус – платежная система работает только с российской валютой. Отправлять доллары США или евро нельзя.

Принимайте оплату в торговых точках и онлайн

-

Для торговых точек

- Динамический QR-код в мобильном приложении на iOS и Android

- Динамический QR-код на экране POS-терминала ПСБ

- Динамический QR-код на пречеке фискального принтера или экране кассы

-

Для онлайн-бизнеса

- Динамический QR-код на платежной странице или в мобильном приложении

- Формирование QR-кода в виде платежной ссылки в личном кабинете

- Интеграция через Open API ПСБ СБП

| Комиссия | Ставка |

|---|---|

| Государственные платежи | 0% |

| Оплата товаров и услуг повседневного спроса | 0,4% |

| Оплата других товаров и услуг | 0,7% |

Как работает СБП

Покупатель сканирует QR-код камерой телефона или нажимает на кнопку «Оплатить через СБП»

Попадает в приложение своего банка и подтверждает платеж

Деньги моментально зачисляются на ваш расчетный счет

Заявка на подключение

Ваше имя

Телефон

ИНН компании

Регион

Содержание

- Как подключить и настроить СБП в ПСБ

- Онлайн-переводы и платежи

- Ответы на часто задаваемые вопросы

Как подключить и настроить СБП в ПСБ

Переводы по СБП доступны клиентам Промсвязьбанка в мобильном приложении, в разделе «Платежи и переводы», а также через мобильное приложение.

Как подключить СБП в мобильном приложении Промсвязьбанка

- Скачать приложение из RuMarket, Galaxy Store или с сайта банка, установить на свой смартфон и авторизоваться в системе

- Зайти в «Настройки», выбрать подраздел «Система быстрых платежей» — «Входящие переводы»

- Нажать на кнопку «Подключить», чтобы активировать услугу

Как перевести средства по номеру карты

- Перейти на сайт Промсвязьбанка

- Зайти в раздел «Онлайн-перевод с карты на карту»

- Заполнить онлайн-форму

- Нажать на кнопку «Перевести»

Обратите внимание! При отправке переводов через СБП в ПСБ на смартфоне требуется подтверждение операции с помощью SMS-пароля, который придет на телефон отправителя.

Онлайн-переводы и платежи

Чтобы осуществлять платежи и переводы через СБП в ПСБ, потребуется активировать услугу мобильного банка. Банкинг подключается при оформлении карты или открытии счета. Клиент получает логин и пароль от личного кабинета. Сотрудник банка при активации услуги выдает проверочные коды либо предлагает получить пароль посредством SMS.

Как привязать карту

Как привязать карту Промсвязьбанка к телефону на базе Android

- Зайти в приложение Google Pay

- Если у пользователя несколько аккаунтов — нажать на фото профиля в правом верхнем углу дисплея и выбрать нужную учетную запись

- Осуществить свайп снизу вверх, выбрать «Добавить карту» — «Кредитная или дебетовая карта»

- Сфотографировать или внести данные карты вручную

- Из предложенного списка выбрать способ оплаты

- Ввести код подтверждения

Как привязать карту Промсвязьбанка к iPhone

- Зайти в приложение Wallet и нажать на «+» (значок расположен в правом верхнем углу дисплея)

- Сфотографировать или внести данные карты вручную

- Ввести код подтверждения из SMS

Как добавить карту через приложение Промсвязьбанка

- Скачать программу с сайта банка

- Щелкнуть на карту, расположенную на главном экране

- Выбрать опцию «Бесконтактная оплата»

- Нажать на «Добавить в Apple Wallet»

Обратите внимание! В учетной записи может появиться информация о списании на небольшую сумму. Это говорит о том, что проводится автоматическая проверка карты и аккаунта. Баланс счета после окончания проверочной процедуры не изменится.

Как переводить

Чтобы перевести денежные средства в другой банк по СБП в Промсвязьбанке, потребуется воспользоваться мобильным или интернет-банком. В первом случае необходимо:

Шаг 1

Скачать приложение из RuMarket, Galaxy Store или сайта банка

Шаг 2

Установить и авторизоваться в системе

Шаг 3

Перейти в меню «Платежи и переводы» — «Людям» — «Перевод по номеру телефона»

Шаг 4

Набрать номер получателя или выбрать из списка контактов

Шаг 5

Указать банк получателя, счет списания и сумму перевода, а также ввести сообщение (опционально)

Шаг 6

Сверить введенные данные и подтвердить транзакцию

Спустя 3–5 секунд после подтверждения операции деньги будут переведены на счет получателя.

Владельцы карт в Промсвязьбанке могут осуществлять переводы через СБП с использованием интернет-банка по аналогичной схеме (раздел «Платежи и переводы» — «Людям» — «Перевод по номеру телефона»).

Скорость перевода

Срок зачисления денежных средств в Промсвязьбанке зависит от банка получателя и может составлять от нескольких минут до нескольких дней.

Лимиты на проведение операций без комиссии, помимо СБП

Минимальная сумма одного перевода в Промсвязьбанке составляет 10 рублей, максимальная — 300 000 рублей (по номеру телефона) и 150 000 рублей (по номеру карты).

Переводы с дебетовых карт Промсвязьбанка на сумму до 100 000 рублей в месяц можно осуществлять без комиссии. Для транзакций на сумму от 100 001 рублей в месяц включительно предусмотрена комиссия в размере 0,5% (но не более 1 500 рублей).

Максимальная сумма переводов по карте за один календарный месяц составляет 600 000 рублей (без учета комиссий). Переводы осуществляются исключительно в рублях и только между картами банков, зарегистрированных на территории РФ.

Обратите внимание! Банки — эмитенты карт могут устанавливать дополнительные комиссии и лимиты для межбанковских переводов.

Ответы на часто задаваемые вопросы

Можно ли отменить перевод, если я случайно ошибся при вводе номера телефона?

Отмена транзакции невозможна. Поэтому следует внимательно проверять реквизиты при отправке платежа. Желательно выбирать номер телефона из телефонной книги, а не вводить вручную. В этой ситуации можно попробовать обратиться к адресату и его банку за возвратом платежа.

Я могу перевести средства клиенту любого банка?

Перевести средства через СБП можно только клиентам тех банков, которые подключены к системе. На сегодня это более 200 банков, включая самые крупные.

Могу ли я использовать СБП для перевода денег самому себе?

Да, переводить средства через систему по номеру телефона можно любому клиенту, в том числе самому себе. Просто при переводе укажите свой номер телефона и выберите банк получателя.

На какой счет будут зачислены средства, если получатель пользуется услугами нескольких банков?

При отправке платежа система предложит выбрать банк, в который отправятся средства. Если клиент установил банк по умолчанию в мобильном или интернет-банке, он возглавит предложенный список.

Что делать, если перевод не дошел до получателя?

Если средства были списаны со счета отправителя, но не дошли до получателя, необходимо обратиться в свой банк и расследовать проведение операции.

Спасибо, ваша жалоба отправлена на рассмотрение

Содержание

- СБП в ПСБ (Промсвязьбанк)

- Тарифы

- Комиссии

- Лимиты

- Подключение СБП

- Установка банка по умолчанию

- Перевод по системе быстрых платежей

- В приложении

- Через интернет-банк

- Оплата по QR-коду

- Как настроить сбп промсвязьбанк

- И невозможное станет привычным!

- Забудьте номера чужих карт, переводите деньги близким по номеру телефона!

- Преимущества

- Банки партнеры

- Зачисление средств через систему быстрых платежей (СБП) происходит мгновенно. На сегодняшний день переводы по мобильному номеру телефона доступны получателям банков, которые присоединились к системе СБП.

- Тариф

- Минимальная сумма одного перевода 10 руб., максимальная — 300 тыс. руб.

- Инструкция: как перевести деньги по номеру телефона

- Документы

- Нужна помощь?

- Как работает система быстрых платежей и как ее подключить

- Что такое система быстрых платежей

- Плюсы и минусы системы быстрых платежей

- Как подключить систему быстрых платежей

- Как подключить СБП в Сбербанке

- Подключение СБП в Альфа-банке

- СБП в ВТБ

- Система быстрых платежей в Тинькофф Банке

- Перспективы развития сервиса

СБП в ПСБ (Промсвязьбанк)

Теперь нет необходимости запоминать и копировать длинный номер карты. Для перевода в другой банк Промсвязьбанк предлагает своим клиентам воспользоваться системой быстрых платежей.

Данная функция находится в лёгкой доступности в мобильном приложении или личном кабинете на сайте. Сделать мгновенный перевод по номеру телефона можно любому пользователю, банк которого подключен к системе быстрых платежей.

Тарифы

Банком установлены следующие правила для переводов по номеру телефона.

Комиссии

- Не взимается при месячном переводе до 100 000 рублей;

- Свыше месячного лимита установлена комиссия – 0,5% от суммы перевода. Максимальный размер комиссии – 1500 рублей*.

*Например, если переводить по системе быстрых платежей 150 000 рублей, то 0,5% от суммы будет равняться 750 рублей – это и есть размер комиссии, а общая сумма перевода в таком случае составит 150 750 рублей. Комиссия спишется со счёта отправителя. Если переводить 350 000 рублей, то 0,5% = 1750 рублей, но общая сумма перевода составит 351 500 рублей, поскольку максимальный размер комиссии не может превышать 1500 рублей.

Лимиты

- Минимальная сумма для перевода за одну операцию составляет 10 рублей;

- Максимальная сумма перевода за раз – 300 000 рублей.

Ограничения в день и месяц банком не установлены [источник] .

Актуальные лимиты и комиссии установлены для переводов с дебетовых карт. По кредитным картам данная услуга не предоставляется. Банк-получатель вправе устанавливать собственные тарифы на входящие переводы.

Подключение СБП

Исходящие переводы по системе быстрых платежей настроены автоматически и дополнительного подключения не требуют.

Установка банка по умолчанию

Входящие переводы можно включать и отключать через настройки своего профиля.

- В личном кабинете на сайте или в мобильном приложении зайти в свой профиль.

- Выбрать «Настройки».

- Во вкладке «Система быстрых платежей» найти «Установка банка по умолчанию».

- Перевести ползунок вправо и выбрать карту (дебетовую рублёвую) для зачисления.

Теперь перед переводом отправитель будет видеть Промсвязьбанк самым первым. Но если у получателя несколько карт в других банках, подключенных к СБП, то отправитель сможет выбирать, куда перевести средства.

Перевод по системе быстрых платежей

В приложении

Инструкция, как перевести деньги, используя номер мобильного телефона:

- Авторизоваться в личном кабинете или мобильном приложении.

- В разделе «Платежи и переводы» нажать «Людям», далее вкладка «Перевод по номеру телефона».

- Необходимо ввести номер телефона получателя перевода, либо выбрать его из списка контактов, затем система предложит указать банк получателя (если их несколько).

- Для того чтобы не совершить ошибку, необходимо проверить все данные: имя, отчество и первую букву фамилии получателя, а также номер телефона и банк.

- Подтвердить отправку перевода.

- Дождаться сообщения о том, что операция успешно выполнена.

Через интернет-банк

Для приложения и интернет-банка на сайте алгоритм перевода одинаковый.

Оплата по QR-коду

Промсвязьбанк одним из первых реализовал возможность оплаты услуг и товаров в точках собственных продаж, используя сгенерированное графическое изображение, в которое уже вшита необходимая сумма.

В случае, когда товар или услуга оплачиваются с помощью QR-кода, можно гарантировать, что:

- денежные средства будут моментально зачислены на счёт продавца;

- оплатить может любой клиент (физическое лицо), чей банк подключен к программе СБП;

- оплата возможна с любого счёта, на котором не заблокированы расходные операции;

- подтверждение операции происходит непосредственно в приложении клиента, поэтому мошенничество исключено.

Алгоритм совершения платежа очень простой:

- Открыть камеру смартфона и отсканировать QR-код, который предоставит продавец (откроется мобильное приложение). Либо сразу зайти в мобильное приложение и в разделе «Платежи» выбрать «По QR-коду». В этом случае автоматически откроется камера, которая считает код при наведении.

- Проверить сумму и подтвердить оплату.

- Продавец сразу же получает сведения об оплате, покупатель – свой товар или услугу (никакую дополнительную комиссию платить не нужно).

Для продавцов, желающих установить услугу оплаты по QR-коду в своей ТСП, существует возможность подать заявку на подключение через официальный сайт.

Необходимо на сайте в разделе «Малому бизнесу» выбрать «Эквайринг и платежи», далее «Система быстрых платежей», прокрутив страницу вниз, заполнить все поля формы заявки и ожидать ответа банка.

Справочная информация о системе быстрых платежей в банках — моментальные переводы денежных средств по всей России.

Источник

Как настроить сбп промсвязьбанк

Кредит от 5,5% на любые цели

Вклад «Весомый процент» до 8%

Максимальный доход с возможностью пополнения

выгодная процентная ставка 5,85%

Выберите свою привилегию: 1,5% кешбэк на все покупки или 5% в любимых категориях или 4% на остаток

Orange Premium Club

Программа премиального банковского обслуживания

Акция «100 000 рублей за инвестиции».

Успейте поучаствовать до 14 октября!

Карта «Сильные люди. Тариф особого назначения»

И невозможное станет привычным!

Забудьте номера чужих карт, переводите деньги близким по номеру телефона!

Преимущества

Мгновенные переводы друзьям, близким и себе из других банков участников

Оплата товаров и услуг через перевод по номеру телефона

Осуществляйте переводы в офисе без открытия расчетного счета

Удобное погашение своих кредитов

Моментальное пополнение счетов и вкладов в ПСБ из других банков участников

Банки партнеры

Зачисление средств через систему быстрых платежей (СБП) происходит мгновенно. На сегодняшний день переводы по мобильному номеру телефона доступны получателям банков, которые присоединились к системе СБП.

| ПСБ | АК Барс | Альфа-Банк |

| ГПБ | Тинькофф | Райффайзен |

| РНКО «Платежный Центр» | СКБ-Банк | КИВИ |

| Росбанк | ВТБ |

С актуальным списком банков можно ознакомиться по ссылке

Тариф

Минимальная сумма одного перевода 10 руб., максимальная — 300 тыс. руб.

до 100 тыс. рублей в месяц без комиссии, свыше — 0,5% максимум 1500 рублей

услуга не предоставляется

Инструкция: как перевести деньги по номеру телефона

- Зайти в мобильный или интернет-банк в раздел «Платежи и переводы» – «Людям» – «Перевод по номеру телефона»

- Выбрать из записной книжки или ввести номер мобильного телефона получателя перевода и банк получателя перевода

- Проверить номер телефона и банк получателя, имя, отчество и первую букву фамилии

- Выбрать счет для списания , ввести сумму перевода и сообщение получателю

- Подтвердить перевод

- Получите сообщение об успешном выполнении операции

Документы

Как сделать перевод

Нужна помощь?

Если вы затрудняетесь найти нужную информацию или не уверены, что продукт подходит именно вам, свяжитесь с нами удобным вам способом.

Источник

Как работает система быстрых платежей и как ее подключить

Обычный банковский перевод может идти до пяти рабочих дней. Чтобы перевести деньги, нужно вводить множество громоздких реквизитов, знать номер карты получателя или его банковский счет. Но сегодня у клиентов российских банков появилась возможность переводить деньги просто по номеру мобильного телефона, причем перевод приходит за считанные секунды. Все, что нужно сделать, — воспользоваться сервисом «Система быстрых платежей» (СБП), который был разработан Банком России совместно с Национальной системой пластиковых карт.

Давайте разберемся, как работает система быстрых платежей, поговорим о ее преимуществах и недостатках. Также в статье вы найдете пошаговые инструкции по подключению и использованию СБП в мобильных приложениях различных банков.

Что такое система быстрых платежей

Система быстрых платежей дает физическим лицам возможность отправлять деньги как другим людям, так и выполнить перевод на собственный счет. При этом счета могут находиться в разных банках. Переводы осуществляются в рублях по всей России.

СБП работает по следующей схеме:

- Отправитель денежных средств в личном кабинете на сайте банка или в мобильном приложении формирует поручение своему банку на перевод нужной суммы, выбрав услугу перевода средств через СБП и введя номер телефона в качестве реквизита получателя.

- Система отыщет счет получателя, вне зависимости от того, в каком подключенном к сервису СБП банке он был открыт.

- Затем сервис передаст сведения о переводе денег в банк получателя.

- После чего банк, в котором обслуживается получатель, производит зачисление нужной суммы на его счет.

Несмотря на то, что операция состоит из нескольких шагов, вся процедура занимает не более одной минуты, а деньги получателю придут практически моментально.

Плюсы и минусы системы быстрых платежей

СБП дает пользователям множество преимуществ:

- Удобство. Единственный идентификатор, которой нужно указывать при переводе по системе быстрых платежей — номер телефона получателя платежа.

- Выгода. За переводы, сумма которых не превышает 100 тысяч рублей в месяц, комиссия не взимается. Если сумма перевода превысит 100 тысяч рублей в месяц, банк вправе брать комиссию 0,5% от суммы перевода, но ее размер не должен превышать 1,5 тысяч рублей за перевод.

- Услуга доступна в любое время. Сервис работает круглый год, даже в праздники, в режиме 24/7.

- Скорость. В системе быстрых платежей списание денежной суммы со счета и зачисление на другой счет выполняется мгновенно.

- Можно обойтись без карты. Перевод возможен даже при отсутствии пластиковой карты — для получения или отправки денег можно использовать обычный счет в банке. Переводы выполняются по любым счетам, за исключением кредитных. Если у пользователя имеется несколько счетов, он может указать, на какой из них следует получать переводы.

- Простота использования. Для работы с СБП не нужно устанавливать какое-то специальное программное обеспечение — операция выполняется с помощью обычного мобильного приложения вашего банка.

Как видите, плюсов у системы быстрых платежей очень много, однако не обходится без некоторых ограничений:

- Отправить деньги в абсолютно любой банк не получится. Оба банка (отправителя и получателя) должны быть участниками СБП. Перечень банков системы быстрых платежей можно посмотреть на официальном сайте сервиса.

- Максимальная сумма одной транзакции не может превышать 600 тысяч рублей, причем банки-участники могут наложить дополнительные лимиты на размер переводов.

- Переводы в системе являются безотзывными, после отправления денег отменить перевод не получится. Поэтому будьте особенно внимательны при указании номера телефона и банка получателя и еще раз проверьте эти данные при подтверждении перевода. Если все-таки получатель денег был указан неправильно, для решения этой проблемы отправителю придется обратиться в свой банк, из которого был совершен перевод.

Как подключить систему быстрых платежей

Возможность платежа по СБП может быть доступна сразу (обычно эта опция находится в разделе платежей и переводов), но некоторые банки перед первым использованием сервиса требуют вручную включить систему быстрых платежей в мобильном приложении. Рассмотрим, как это делается, на примере приложений нескольких крупных банков.

Как подключить СБП в Сбербанке

Переводы через систему быстрых платежей в Сбербанке осуществляются через мобильное приложение «Сбербанк Онлайн». По умолчанию такой пункт в списке вариантов платежей отсутствует, для его активации необходимо произвести следующие настройки:

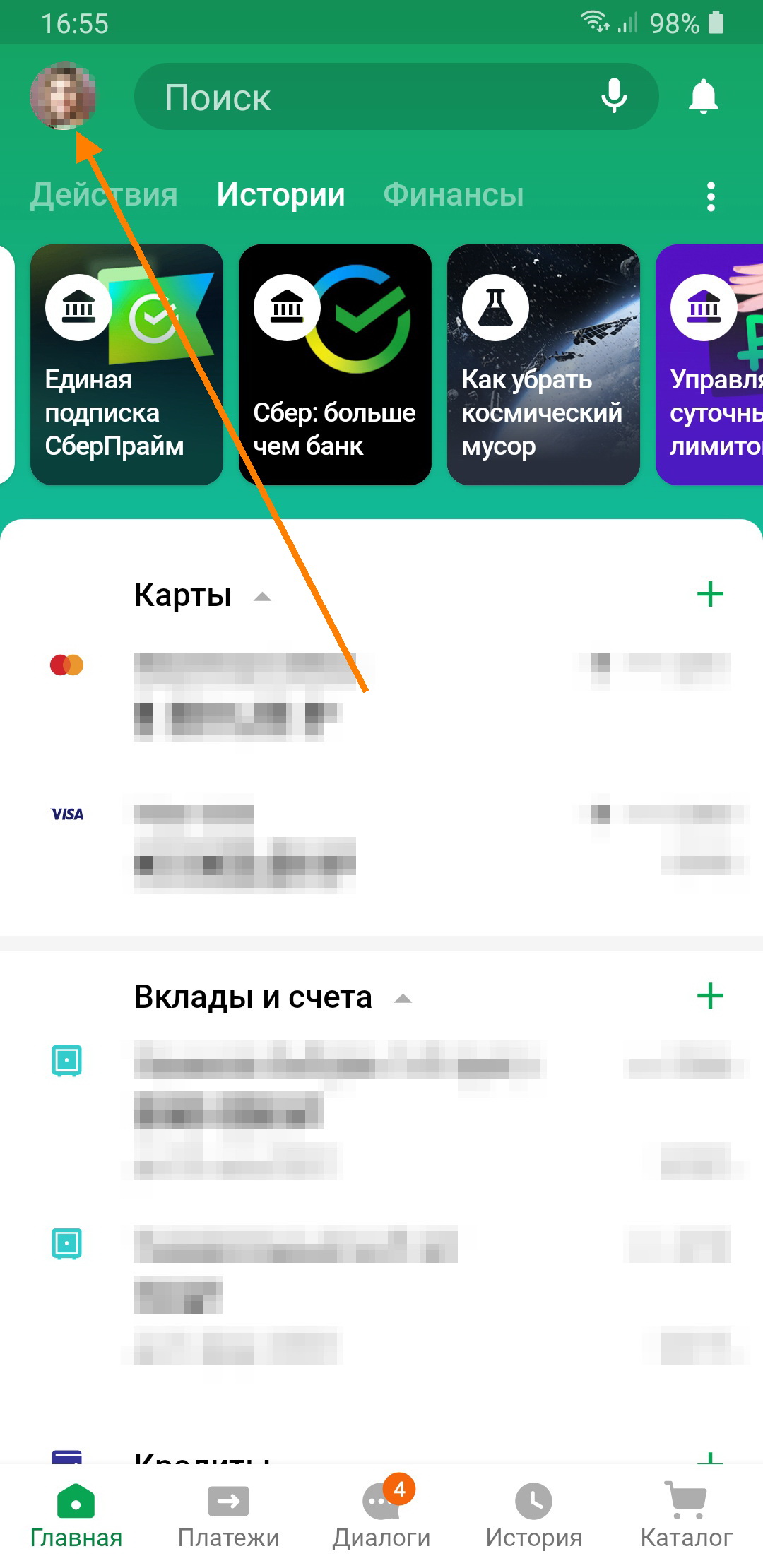

- Откройте приложение, авторизуйтесь и войдите в свой профиль, нажав на аватар пользователя в левом верхнем углу экрана.

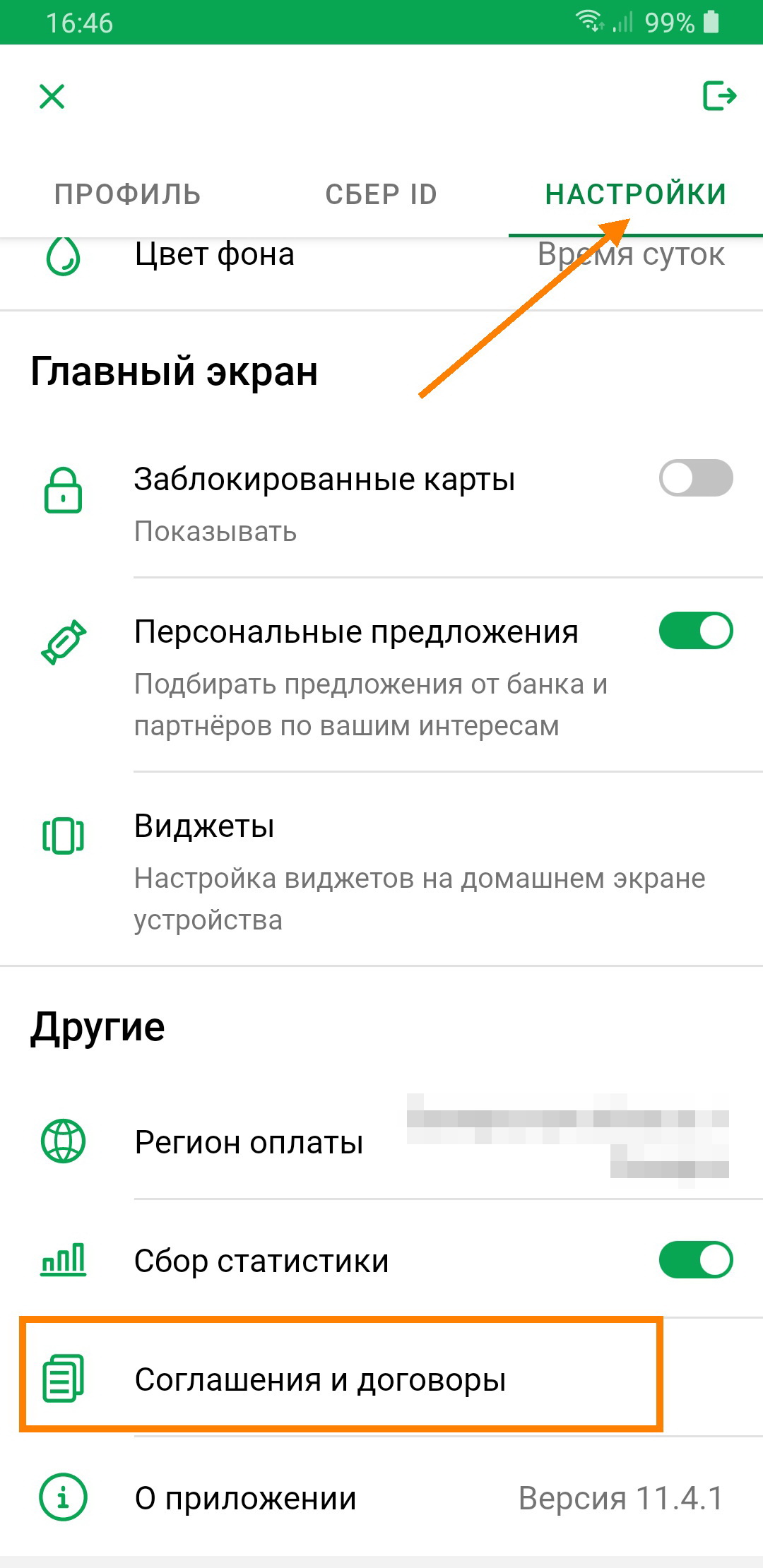

- Перейдите в раздел «Настройки» и в секции «Другие» найдите пункт «Соглашения и договоры».

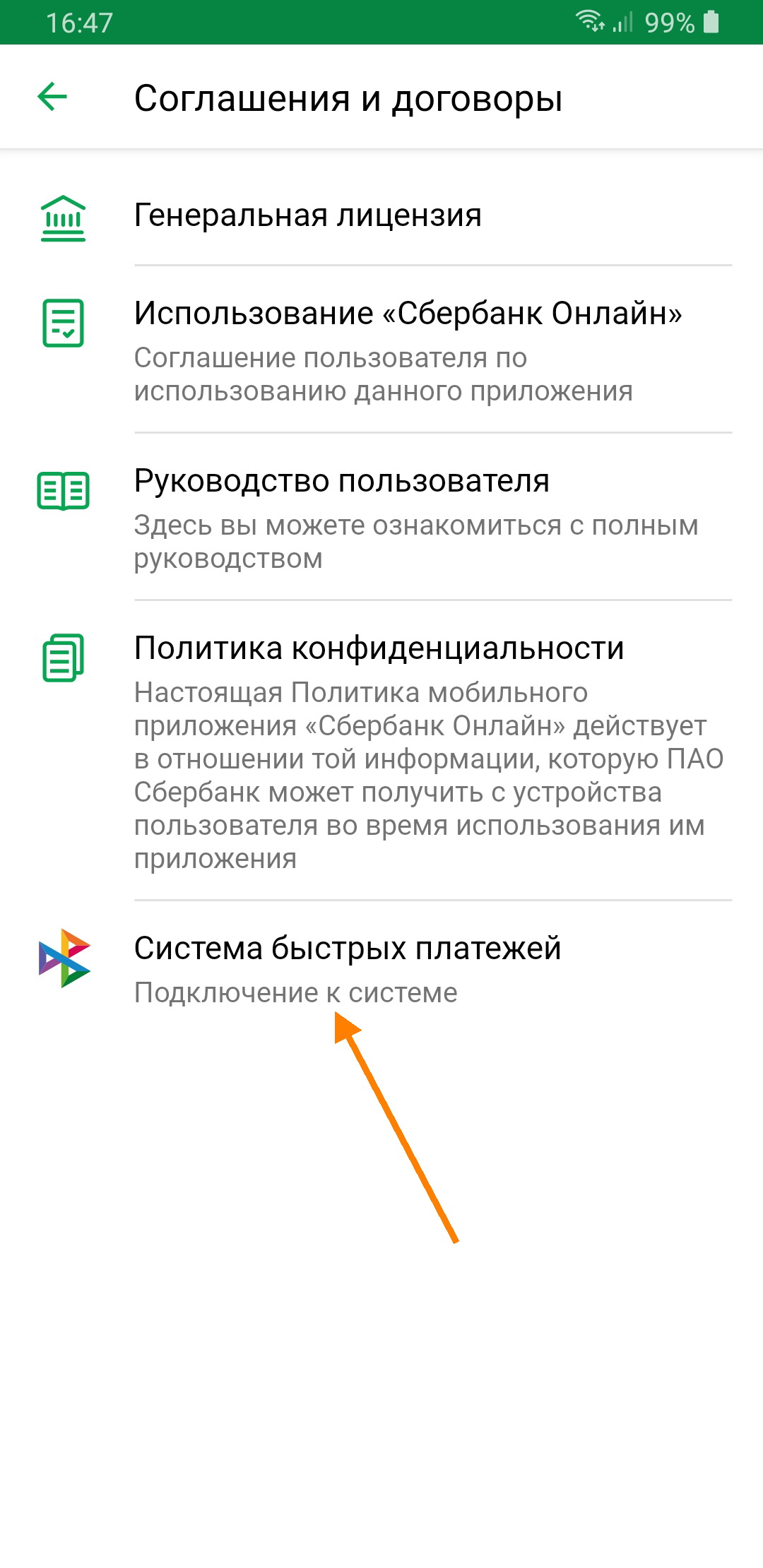

- Далее нажмите на последний в списке пункт «Система быстрых платежей. Подключение к системе».

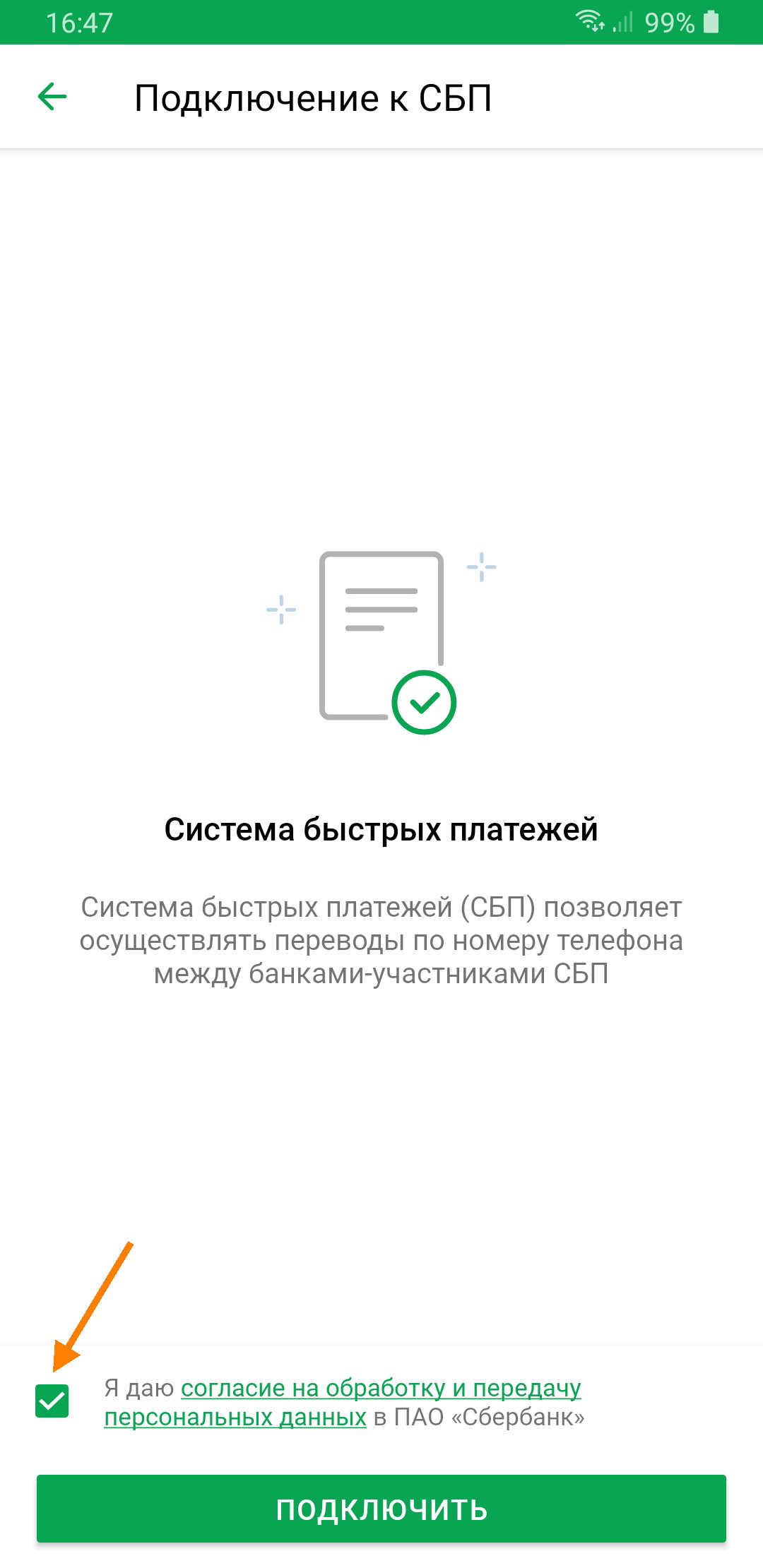

- На следующем экране необходимо дать согласие на обработку персональных данных, установив соответствующий флажок, а затем нажать кнопку «Подключить».

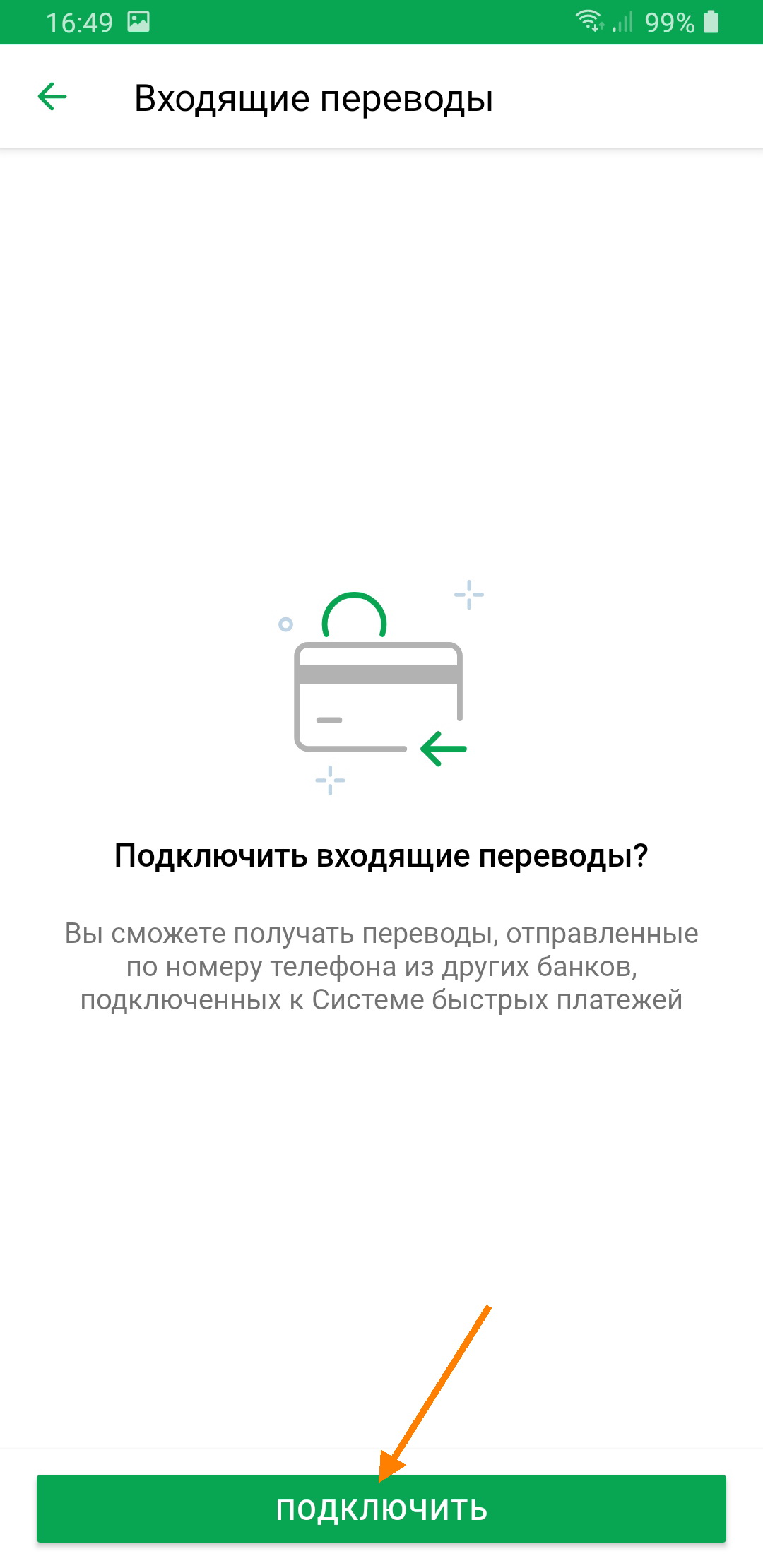

- Входящие и исходящие переводы можно подключать по отдельности. Возможность исходящих переводов в другие банки будет активирована сразу. Чтобы принимать входящие переводы из других кредитных организаций, нажмите на пункт «Подключить».

- На следующем экране нажмите кнопку «Подключить». На этом настройка СБП в Сбербанк Онлайн будет завершена.

Теперь, чтобы перевести деньги на свой счет в другом банке или отправить перевод другому человеку в мобильном приложении «Сбербанк Онлайн», проделайте следующие шаги:

- Перейдите в раздел «Платежи» в нижней части экрана, прокрутите список до секции «Другие сервисы» и выберите пункт «Перевод по Системе быстрых платежей».

- Введите телефон получателя. Нажав на иконку справа, можно выбрать контакт из адресной книги, и телефон будет добавлен автоматически. Чтобы перейти к следующему шагу, нажмите кнопку «Продолжить».

- Выберите из списка банк получателя и введите сумму перевода, после чего нажмите кнопку «Продолжить».

- Далее следует прочитать информацию о комиссии, внимательно проверить реквизиты платежа, а затем подтвердить списание денег.

Уже через несколько секунд после подтверждения операции деньги будут доступны адресату. Чтобы убедиться в том, что перевод осуществлен успешно, свяжитесь с получателем.

Переводы по системе быстрых платежей доступны для пользователей мобильного приложения «Сбербанк Онлайн» для операционных систем iOS и Android, начиная с версии 10.12. Минимальная сумма одного перевода в Сбербанке составляет 10 рублей, максимальная — 50 тысяч рублей. Также действует суточный лимит 50 тысяч рублей.

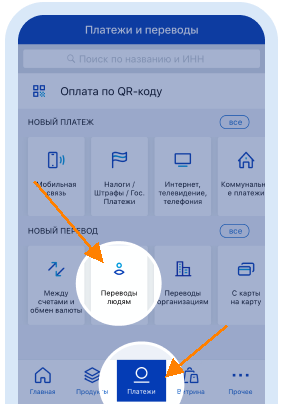

Подключение СБП в Альфа-банке

Для использования СБП в Альфа-банке:

- Войдите в мобильное приложение «Альфа-Мобайл».

- Откройте свой профиль, нажав на расположенное в верхнем левом углу экрана окошко.

- Перейдите в раздел «Настройки».

- Далее выберите «Соглашения».

- Нажмите пункт «Система быстрых платежей».

- Вы можете подключать как входящие, так и исходящие платежи. Поставьте галочку, чтобы подтвердить согласие с условиями сервиса СБП.

Теперь, если входящие платежи у получателя перевода включены, вы сможете отправить ему деньги:

- Перейдите в раздел «Перевод».

- Выберите пункт «Переводы в другие банки».

- Выберите вариант перевода по номеру мобильного телефона, укажите контактный номер получателя платежа.

- Далее выберите название банка получателя.

- Укажите сумму, которую нужно отправить и нажмите кнопку «Перевести».

СБП в ВТБ

Система быстрых платежей ВТБ в мобильном приложении «ВТБ-Онлайн» подключается так:

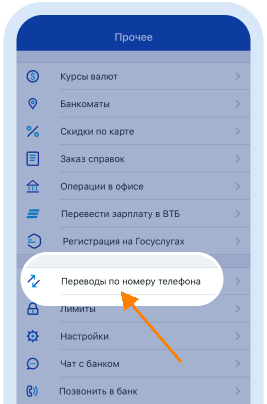

- Вам нужно перейти в раздел «Прочее» в нижней строке меню.

- Затем необходимо нажать на строку «Переводы по номеру телефона».

- Выберите пункт «Переводы по номеру телефона».

- Если вы хотите, чтобы при переводах по системе быстрых платежей из любого другого банка средства поступали на карту ВТБ по умолчанию, активируйте опцию «Сделать ВТБ основным».

Для выполнения перевода в приложении «ВТБ-Онлайн»:

- Откройте раздел «Платежи» и выберите опцию «Переводы людям» в разделе «Новый перевод».

- В открывшемся окне выберите пункт «По телефону».

- Введите номер телефона получателя платежа, укажите банк, клиентом которого является получатель.

- Выполните перевод, нажав на кнопку «Перевести», а затем «Выполнить».

Система быстрых платежей в Тинькофф Банке

Для перевода денег через систему быстрых платежей в приложении Тинькофф:

- Выберите раздел «Платежи», затем укажите «Переводы по телефону» и далее «По номеру телефона».

- Наберите номер телефона получателя самостоятельно либо выберите его из телефонной книги.

- Укажите банк получателя из списка, для этого нажмите на строку «В другой банк».

- Введите сумму перевода, после чего нажмите кнопку «Перевести».

Перспективы развития сервиса

Уже сейчас в системе быстрых платежей имеется возможность не только выполнять переводы между счетами физических лиц, но и производить платежи в пользу юрлиц, например, для оплаты товаров или услуг. Делать это можно в том числе с применением QR-кодов.

В будущем планируется расширить функционал сервиса: добавить систему запроса денег, возможность выполнять переводы денежных средств от компаний физическим лицам, а также реализовать автоплатежи для погашения кредитов или оплаты через СБП подписки за контент.

Источник