Первоначальная стоимость основного средства — это оценка, по которой объект принимается к учету, а впоследствии амортизируется. Ошибки при ее формировании могут привести к искажению как финансового результата, так и валюты баланса организации. В налоговом учете неверное формирование стоимости основных средств может стать причиной занижения налога на прибыль. Рассказываем, как правильно сформировать первоначальную стоимость основных средств, и с какими подводными камнями можно столкнуться.

Первоначальная стоимость основного средства — это оценка, по которой объект принимается к учету, а впоследствии амортизируется. Ошибки при ее формировании могут привести к искажению как финансового результата, так и валюты баланса организации. В налоговом учете неверное формирование стоимости основных средств может стать причиной занижения налога на прибыль. Рассказываем, как правильно сформировать первоначальную стоимость основных средств, и с какими подводными камнями можно столкнуться.

В бухгалтерском учете первоначальная стоимость основных средств формируется в соответствии с ПБУ 6/01. Для целей налогового учета и расчета налога на прибыль порядок определения стоимости ОС устанавливает статья 257 НК, в соответствии с которой основные средства считаются амортизируемым имуществом.

Следует обратить внимание, что в соответствии со статьей 257 в состав ОС не включается амортизируемое имущество, первоначальная стоимость которого менее 100 000 рублей. В бухгалтерском учете такого лимита нет, однако допускается ОС, первоначальная стоимость которых менее 40 000 рублей, отражать в составе МПЗ, при условии закрепления данного подхода в учетной политике.

По общему правилу, в первоначальную стоимость основного средства включаются все затраты, связанные с его покупкой, созданием и подготовкой к эксплуатации. Это правило работает как в бухгалтерском, так и в налоговом учете. Самым распространенным способом попадания основного средства в компанию является его покупка. В этом случае первоначальная стоимость будет состоять из фактических затрат на приобретение объекта ОС.

Помимо собственно стоимости объекта, по которой он куплен у поставщика, в первоначальную стоимость обычно включаются:

- стоимость доставки и расходов на приведение в состояние, пригодное для использования;

- информационно-консультационные услуги, связанные с закупкой ОС;

- таможенные пошлины и сборы;

- невозмещаемые налоги, в том числе НДС, если имущество будет использоваться в необлагаемой деятельности;

- вознаграждение посреднику;

- иные затраты, непосредственно связанные с приобретением ОC, например, пуско-наладочные работы и вступительные испытания.

Как видим, перечень затрат открытый. А это означает, что компания самостоятельно определяет, какие затраты связаны с приобретением ОС, а какие — нет. И тут возникает соблазн списать часть затрат сразу в расходы. Или наоборот, увеличить стоимость основного средства за счет капитализации данных расходов. Здесь рекомендуем руководствоваться таким правилом: если без определенных расходов объект основных средств не может быть введен в эксплуатацию, значит такие расходы подлежат включению в его первоначальную стоимость.

Казалось бы, все просто. Но есть нюансы.

Например, покупая основное средство в кредит, компания платит проценты. А это означает расходы, которые связаны с приобретением имущества. И они могут быть включены в стоимость ОС. Однако, сделать это разрешено не во всех случаях.

Включению в стоимость основного средства подлежат только проценты по займам или кредитам, связанным с приобретением и созданием инвестиционного актива. Согласно ПБУ 15/2008, инвестиционный актив — это дорогостоящий объект с длительным сроком создания. Как правило, это объекты недвижимости или крупные производственные мощности. Проценты по таким займам включаются в стоимость инвестиционного актива только до момента ввода его в эксплуатацию. В остальных случаях проценты по заемным средствам подлежат учету в составе прочих расходов.

В налоговом учете проценты по займам и кредитам включаются в состав внереализационных расходов в любом случае, независимо от цели займа (ст. 265 НК РФ).

Еще один непростой момент, который часто вызывает вопросы у бухгалтеров — покупка ОС, чья стоимость в договоре обозначена в иностранной валюте.

В соответствии с ПБУ 3/2006 и положениями НК РФ, пересчет в рубли происходит по курсу ЦБ РФ в момент отражения в учете операции поступления имущества. В дальнейшем стоимость основного средства не пересчитывается, даже если с момента поступления до момента ввода в эксплуатацию прошло несколько дней и курс валюты изменился.

Помимо покупки, основные средства могут попадать в компанию разными способами. Рассмотрим подробнее, как определяется первоначальная стоимость ОС в этих случаях.

Создание ОС своими силами

В случае самостоятельного создания объекта основных средств его первоначальная стоимость формируется из расходов организации, связанных с его созданием. Как правило, при создании ОС возникают расходы на:

- материалы;

- зарплату и страховые взносы работников, занятых созданием ОС;

- инструменты для работы;

- амортизацию ОС, используемых при создании ОС;

- иные затраты.

Основной сложностью при определении стоимости ОС, созданного своими силами, бывает организация раздельного учета затрат, подлежащих включению в первоначальную стоимость объекта. Например, нужно выделить из расходов на оплату труда суммы, относящиеся к работам по созданию ОС. Компании стоит продумать внутренние учетные процедуры и документы, позволяющие выделить из общего объема расходов те, что непосредственно относятся к созданию основного средства.

Для всех случаев действует правило: не включаются в первоначальную стоимость ОС общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением, сооружением или изготовлением основных средств.

Взнос в уставный капитал

Если основное средство появляется в компании как взнос в уставный капитал, его стоимость определяется в оценке, согласованной участниками (учредителями). При этом согласно ГК РФ данная стоимость не может быть выше оценки независимого эксперта.Как правило, в таких случаях участники общества заблаговременно привлекают независимого оценщика, и его отчет служит основанием для определения стоимости ОС при принятии к учету.

Дарение

При безвозмездном получении основного средства его первоначальная стоимость определяется на основании текущих рыночных цен. Рыночной признается стоимость, по которой можно купить аналогичное имущество. Доказательством рыночной цены может выступить отчет независимого оценщика либо же информация из других источников. Например, коммерческие предложения от продавцов аналогичных товаров и даже скрины с соответствующих сайтов.

Обмен

При поступлении основного средства по договору мены его первоначальная стоимость формируется на основе стоимости передаваемого имущества. Определение стоимости обмениваемых ценностей в договоре облегчает сторонам учет имущества. Если в договоре мены стоимость передаваемых объектов не указана, то для определения первоначальной стоимости ОС компания использует рыночную цену.

Изменение ПС после признания

И в бухгалтерском, и в налоговом учете первоначальная стоимость основных средств может увеличиваться. В бухгалтерском учете это происходит в случае ремонта, модернизации и реконструкции ОС при условии, что в результате данных мероприятий улучшились нормативные характеристики актива. Соответственно, текущий и средний ремонт не может увеличивать первоначальную стоимость, так как не влечет улучшения характеристик ОС.

Такое же правило действует в налоговом учете: в соответствии со ст. 257 первоначальная стоимость ОС увеличивается в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения активов.

Нужно помнить, что изменение первоначальной стоимости ОС влечет за собой пересмотр суммы амортизационных отчислений, так как может измениться срок полезного использования ОС, а также изменяется остаточная стоимость, которая должна быть полностью самортизирована к окончанию СПИ, даже если он остался неизменным.

Команда опытных бухгалтеров СберРешений возьмет на себя ведение вашей бухгалтерии, чтобы вы могли заниматься тем, что действительно важно — вашим бизнесом.

Узнать подробнее

Грядущие изменения

С 1 января 2022 года ПБУ 6 прекращает свое действие. Вместо него вступают в действие два новых стандарта: ФСБУ 6 «Основные средства» и ФСБУ 26 «Незавершенные капитальные вложения».

Первоначальная стоимость ОС с 1 января 2022 года будет определяться в соответствии с ФСБУ 26, так как согласно новым стандартам первоначальная стоимость — это общая сумма капитальных вложений в конкретное ОС, произведенное до момента его ввода в эксплуатацию.

Капитальными вложениями являются затраты организации на приобретение, создание, улучшение и (или) восстановление объектов основных средств, то есть инвестиции в основной капитал. В ПБУ 6 определения капвложений не было. Вместо капвложений в практике использовался термин «Вложения во внеоборотные активы».

Однако определить состав затрат, включаемых в состав капитальных вложений будет сложнее, так как новый ФСБУ вводит два уровня тестирования состава расходов для включения в затраты на КВ, а значит, и в первоначальную стоимость ОС.

Чтобы понять, как классифицировать свои инвестиции, организации необходимо будет ответить на два вопроса:

- Что относится к капитальным вложениям (п. 5 ФСБУ 26)?

- Что включается в капитальные вложения, какие затраты (п. 9, 10, 11, 12 ФСБУ 26)?

К капитальным вложениям относятся:

- приобретение имущества, предназначенного для использования непосредственно в качестве объектов основных средств или их частей, либо для использования в процессе приобретения, создания, улучшения и (или) восстановления объектов основных средств;

- строительство, сооружение, изготовление объектов основных средств;

- коренное улучшение земель;

- подготовку проектной, рабочей и организационно-технологической документации (архитектурных проектов, разрешений на строительство, др.);

- организация строительной площадки;

- авторский надзор;

- улучшение и (или) восстановление объекта основных средств (например, достройка, дооборудование, модернизация, реконструкция, замена частей, ремонт, технические осмотры, техническое обслуживание);

- доставка и приведение объекта в состояние и местоположение, в которых он пригоден к использованию в запланированных целях, в том числе его монтаж, установку;

- проведение пусконаладочных работ, испытаний.

Обращаем внимание, что список капвложений является закрытым, поэтому бухгалтеру необходимо тщательно тестировать расходы организации инвестиционного характера на соответствие данному списку, чтобы не допустить некорректной классификации.

По каждому виду капвложений, указанных выше, определяются фактические затраты. В состав данных затрат могут входить следующие расходы:

- уплаченные и (или) подлежащие уплате организацией поставщику (продавцу, подрядчику);

- стоимость активов организации, списываемая в связи с использованием этих активов (например, стоимость МПЗ, используемых при строительстве новых ОС);

- амортизация активов, используемых при осуществлении капитальных вложений;

- затраты на поддержание работоспособности или исправности активов, используемых при осуществлении капитальных вложений, текущий ремонт этих активов;

- заработная плата и любые другие формы вознаграждений работникам организации, труд которых используется для осуществления капитальных вложений, а также все связанные с указанными вознаграждениями социальные платежи (пенсионное, медицинское страхование и др.);

- связанные с осуществлением капитальных вложений проценты, которые подлежат включению в стоимость инвестиционного актива;

- величина оценочного обязательства, в том числе по будущему демонтажу, утилизации имущества и восстановлению окружающей среды, а также возникшего в связи с использованием труда работников организации;

- иные аналогичные затраты, которые соответствуют критериям признания капитальных вложений (п. 6 ФСБУ 26).

Список затрат, включаемых в капвложения, открыт. Бухгалтеру необходимо тщательно тестировать расходы, явно неупомянутые в приведенном перечне на соответствие критериям п. 6 ФСБУ 26. В капитальные вложения не включаются:

- затраты, понесенные до принятия решения о приобретении, создании, улучшении и (или) восстановлении объектов основных средств;

- поддержание работоспособности или исправности основных средств, их текущий ремонт;

- неплановые ремонты основных средств, обусловленные поломками, авариями, дефектами, ненадлежащей эксплуатацией, в той степени, в которой такие ремонты восстанавливают нормативные показатели функционирования объектов основных средств, в том числе сроки полезного использования, но не улучшают и не продлевают их;

- сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брака, нарушений трудовой и технологической дисциплины;

- затраты, возникшие в связи со стихийными бедствиями, пожарами, авариями и другими чрезвычайными ситуациями;

- обесценение других активов, независимо от того, использовались ли эти активы при осуществлении капитальных вложений;

- управленческие расходы, за исключением случаев, когда они непосредственно связаны с приобретением, созданием, улучшением и (или) восстановлением основных средств;

- расходы на рекламу и продвижение продукции;

- затраты, связанные с организацией хозяйственной деятельности в новом месте, с новыми покупателями или с новыми видами продукции;

- затраты на перемещение, ликвидацию ранее использовавшихся основных средств организации, независимо от того, являются ли такие перемещения, ликвидация необходимыми для осуществления капитальных вложений;

- затраты на предстоящую реструктуризацию деятельности организации;

- обучение персонала;

- иные затраты, осуществление которых не является необходимым для приобретения, создания, улучшения и (или) восстановления основных средств.

Также новым моментом является расширение перечня ситуаций, увеличивающих первоначальную стоимость ОС после признания: теперь это достройка, допоборудование, модернизация, реконструкция, замена частей, ремонт, технические осмотры, техническое обслуживание.

Ранее, как уже было сказано, это были ремонт, модернизация и реконструкция ОС. Однако в соответствии с п. п. (б) и (в) п. 16 ФСБУ 26, данные расходы включаются в стоимость капитальных вложений только если они не являются сверхнормативными, внеплановыми, связаны с поддержанием текущей работоспособности ОС.

Введены новые корректировки оценки фактической стоимости капитальных вложений:

- скидки, уступки, вычеты, премии, льготы от поставщиков и подрядчиков вне зависимости от формы их предоставления;

- расчетная стоимость продукции, вторичного сырья, или других материальных ценностей, которые организация намерена продать или иным образом использовать.

Стоимость скидок поставщиков определяется либо по факту, либо также расчетным путем, например, на основании ожидаемых сумм закупок по договору. По завершении исполнения договора, расчетная стоимость скидок уточняется. Стоимость возвратной продукции определяется либо прямым затратам, либо по плановой себестоимости. Порядок определения расчетной стоимости по данным корректировкам рекомендуется закрепить в учетной политике.

Для ситуаций обмена и безвозмездного поступления ОС введена оценка по справедливой стоимости. При этом определяться она должна в соответствии с МСФО 13 «Справедливая стоимость».

При обмене капитальных вложений в ОС, получаемое имущество определяется по справедливой стоимости передаваемого имущества. И только если ее определить невозможно (что практически не будет встречаться), оценка будет делаться по справедливой стоимости полученных активов.

Как видно, изменения в учете вложений во ВНА произошли масштабные. Они существенно усложняют оценку первоначальной стоимости ОС и требуют от бухгалтера повышенной квалификации.

Команда СберРешений поможет разобраться со сложными задачами учета. Наши специалисты грамотно рассчитают налоги, вовремя сдадут отчеты, профессионально справятся с кадровым учетом и регулярными выплатами.

Автор: Татьяна Терешко, Руководитель управления методологии финансового аутсорсинга СберРешений

Решения для различных сегментов бизнеса

Лидер в области аутсорсинга бизнес-процессов в России и СНГ

Доверьте нам заботу о бухгалтерском и налоговом учете

Оставьте заявку, чтобы мы связались с вами:

СберРешения

The cost associated with pursuing corporate development projects

What is an Initial Outlay?

An initial outlay refers to the initial investments needed in order to begin a given project. For instance, if opening a new factory, a company would need to purchase new land and machinery in order to get the project going.

Usually, a company’s management will base their decision to pursue certain projects based on profitability metrics or strategic value. Nonetheless, they should also take into account the initial outlay of capital required to pursue the selected project, as well as which sources of capital they intend to draw upon. The initial outlay is used in the calculation of NPV.

How is Initial Outlay Calculated?

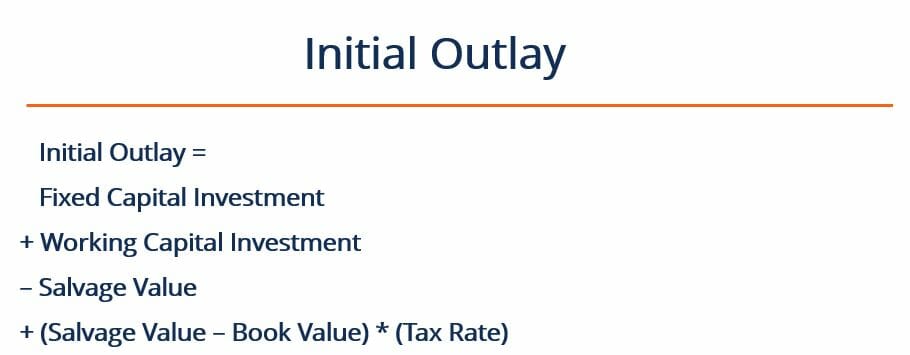

The initial outlay for projects can be calculated with the following formula:

Where:

- Fixed Capital Investment – refers to the investment made in order to purchase new equipment required for the project. This cost also encompasses installation and shipping costs involved with purchasing equipment. This is often considered to be a long-term investment.

- Working Capital Investment – refers to the investment made at the beginning of the project to cover the initial operating expenses of the project (for example, raw materials inventory). This part of the initial outlay is often considered to be a short-term investment.

- Salvage Value – refers to the cash proceeds collected from the sale of old equipment or assets. Such proceeds are only realized if a company actually decides to sell off older assets. For example, if the project was an overhaul of a production facility, this might involve selling off old equipment. However, if the project is centered around expanding into a brand new production facility, there may not be any older equipment to be sold. Thus, the term only applies in cases where there the company is selling off older fixed assets in connection with beginning the new project. The salvage value is often quite close to the prevailing market value for the particular asset.

- Book Value – refers to the net book value of the old assets. The book value refers to how much a given asset is worth on the company’s accounting records (i.e., how much it’s been depreciated). It is different from the salvage value, as it does not represent a cash inflow or outflow. It is only used to calculate any gains or losses from the sale of old assets.

- Tax Rate – refers to the effective tax rate in the jurisdiction where the company is reporting its earnings.

- (Salvage Value – Book Value) x (Tax Rate) – refers to any gains or losses realized on the sale of older equipment. For instance, if an old piece of machinery is sold for more than its book value, the company will realize a capital gain and be charged taxes on this gain. Conversely, if the piece of machinery is sold for less than its book value, the company will experience a loss but also a tax benefit.

Initial Outlay Example

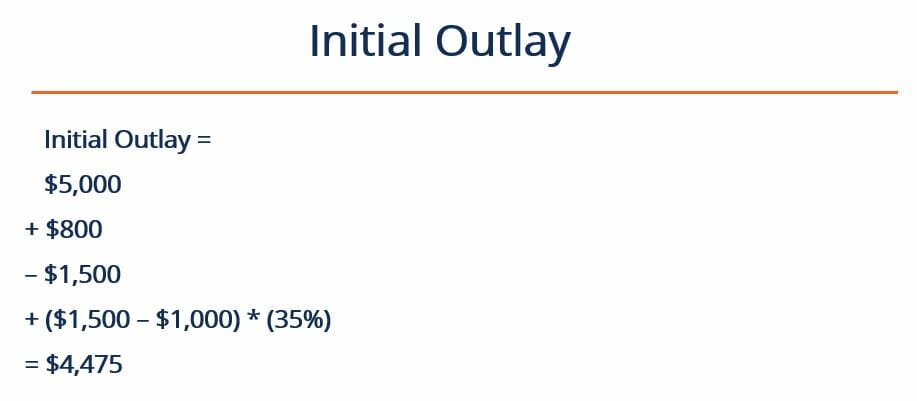

Jane’s Kitchen sells freshly baked cookies on a busy street. Jane currently uses a single oven, which cannot keep up with the store’s demand. Jane is considering buying a new, better oven that will produce enough cookies to meet the demand. She also decides to sell off her old oven since it will no longer be needed.

The existing oven is currently worth $1,000. Jane negotiates a deal with a smaller bakery to sell them her old oven for its market price of $1,500. The new oven will cost Jane $5,000. In anticipation of increased production, Jane decides to stock up on ingredients and buys $800 worth of flour. Her business’ tax rate is 35%. What is her initial outlay?

Answer

The first step is to identify the following numbers:

Fixed Capital Investment = $5,000

Working Capital Investment = $800

Salvage Value = $1,500

Book Value = $1,000

Tax Rate = 35%

Then, we can input the numbers into our formula:

Thus, the initial outlay is $4,475. Given all the information, Jane can go on to calculate the project’s NPV and other metrics. Then she can make an informed decision about whether or not to move forward with this project.

More Resources

Thank you for reading CFI’s guide to Initial Outlay Calculation. To learn more about related topics, check out the following CFI resources:

- Internal Rate of Return (IRR)

- Payback Period

- Equivalent Annual Annuity (EAA)

- DCF Model Template

- See all accounting resources

Добавить в «Нужное»

Первоначальная стоимость основных средств

Первоначальная стоимость основных фондов – это оценка, в которой объекты ОС принимаются к бухгалтерскому учету (п. 7 ПБУ 6/01). Именно на сумму первоначальной стоимости основных средств при их принятии к бухгалтерскому учету делается проводка: Дебет счета 01 «Основные средства» — Кредит счета 08 «Вложения во внеоборотные активы» (Приказ Минфина от 31.10.2000 № 94н). А как определяется эта первоначальная стоимость? Об этом расскажем в нашей консультации.

Как формируется первоначальная стоимость ОС

Порядок формирования первоначальной стоимости объектов основных средств зависит от того, каким образом ОС поступают в организацию.

Так, если объект основных средств поступает в организацию за плату (например, по договору купли-продажи), его первоначальная стоимость складывается из всех фактических затрат на приобретение, сооружение и изготовление ОС, за исключением НДС и иных возмещаемых налогов. Такими фактическими затратами являются, в частности (п. 8 ПБУ 6/01):

- суммы, которые уплачиваются продавцу;

- стоимость доставки объекта ОС и приведения его в состояние, пригодное для использования;

- суммы, которые уплачиваются организациям по договорам строительного подряда;

- стоимость информационных и консультационных услуг, связанных с приобретением объекта ОС;

- таможенные пошлины и таможенные сборы;

- невозмещаемые налоги, госпошлина, которые уплачиваются при приобретении объекта ОС;

- вознаграждения посредническим организациям.

Когда объект ОС поступает в качестве вклада в уставный капитал, первоначальная стоимость основного средства определяется в размере денежной оценки, согласованной учредителями (п. 9 ПБУ 6/01). При этом важно учитывать требования законодательства, применяющиеся в отношении организаций конкретных организационно-правовых форм. Так, к примеру, в ООО стоимость ОС, которую согласовали учредители, не может превышать стоимость, определенную независимым оценщиком (п. 2 ст. 66.2 ГК РФ).

Если объект ОС получен безвозмездно, то его первоначальная стоимость определяется как текущая рыночная стоимость имущества на дату принятия к бухгалтерскому учету на счет 08 (п. 10 ПБУ 6/01).

Возможен такой вариант, когда объект ОС поступает в организацию по договору, предусматривающему его исполнение неденежными средствами (например, по договору мены). В этом случае первоначальная стоимость ОС будет определяться в размере стоимости ценностей, переданных или подлежащих передаче организацией. Такая стоимость рассчитывается как цена, по которой организация обычно продает эти ценности. Если стоимость передаваемых ценностей установить нельзя, объекты ОС принимаются к бухучету по рыночной стоимости аналогичных объектов ОС (п. 11 ПБУ 6/01).

О том, какие бухгалтерские проводки делаются при принятии объектов основных средств к учету при каждом из описанных выше способов, мы рассказывали в отдельном материале.

Если объект в дальнейшем будет переоцениваться, у основного средства возникнет такой вид оценки, как восстановительная стоимость.

Стоимость, по которой объект ОС первоначально принят к учету (первоначальная стоимость) может изменяться не только при переоценке, но и при достройке, дооборудовании, реконструкции, модернизации и частичной ликвидации объектов ОС (п. 14 ПБУ 6/01).

Полная первоначальная стоимость основных фондов — это…

Подробно о полной первоначальной стоимости основных фондов вы можете прочитать в отдельной консультации.

Как правильно сгруппировать затраты для анализа и принятия управленческого решения?

Как спрогнозировать цену реализации на плановый период на основании данных об объеме производства и производственных затрат без уменьшения уровня маржинального дохода?

Как обосновать решение о расширении рынка сбыта, что приведет к росту объема производства и росту коммерческих затрат?

Как сравнить предельный доход и предельные затраты при увеличении объема продаж и релевантных затрат?

Основная цель организации — получить запланированную прибыль. Для этого необходимо расширять рынок сбыта, модернизировать производственные процессы, а все это требует дополнительных затрат.

Чтобы принять правильное решение, важно правильно классифицировать и сгруппировать затраты и ответить на вопросы:

- Какой объем производства и продаж обеспечит безубыточность?

- Какой объем производства и продаж позволит получить запланированный объем прибыли?

- Какую прибыль можно ожидать при данном уровне производства?

- Какое влияние на прибыль окажет изменение продажной цены, переменных затрат, постоянных затрат и объема производства?

Группируем затраты для анализа и принятия управленческого решения

Для принятия управленческого решения затраты подразделяют на:

- постоянные и переменные — эта классификация позволяет спрогнозировать изменение общих затрат в зависимости от изменения объема производства, изменения переменных затрат, а также уровня постоянных затрат;

- принимаемые и не принимаемые в расчет при оценках — будущие затраты, которые подвержены влиянию принятого решения;

- безвозвратные и возвратные — расходы, которые предприятие не сможет или сможет вернуть;

- вмененные (упущенная выгода) — расходы, которые фактически существуют, но не учитываются в бухгалтерском учете; могут возникать в условиях ограниченности ресурсов;

- приростные затраты — являются дополнительными и возникают в результате изготовления или продажи дополнительной партии продукции;

- предельные затраты — дополнительные затраты в расчете на единицу продукции;

- планируемые и непланируемые — используются при анализе плановой и фактической себестоимости.

Рассмотрим особенности классификации затрат на постоянные и переменные, принимаемые и не принимаемые, приростные и предельные.

Прогнозируем цену реализации на плановый период

Для этого нам нужны данные об объеме производства и производственных затрат без уменьшения уровня маржинального дохода.

В нашем примере в учетной политике предприятия закреплена следующая классификация затрат:

1. Затраты, включенные в себестоимость произведенной продукции:

- материальные затраты (переменные);

- затраты на оплату труда основных производственных рабочих (переменные);

- отчисления на социальные нужды (переменные);

- амортизация основных средств (постоянные).

2. Общепроизводственные расходы:

- на содержание и эксплуатацию оборудования;

- общецеховые расходы;

- непроизводственные расходы;

- прочие производственные расходы.

3. Общехозяйственные расходы (затраты предприятия на обслуживание подразделений, относящихся как к основному, так и вспомогательному производству, и управление ими).

4. Коммерческие расходы (затраты, связанные с продажей продукции).

Пример 1

Фактические показатели объема производства и производственных затрат за 2016 г. представлены в табл. 1.

Производственные затраты состоят из:

1) переменных затрат:

- материальных (доля в переменных затратах — 85 %);

- затрат на оплату труда производственных сотрудников и отчислений на соцнужды (доля в переменных затратах — 15 %);

2) постоянных (амортизация основных средств).

Необходимо определить:

1) объем затрат, включенных в себестоимость на планируемый период (2017 г.);

2) цену реализации 1 ед. продукции на планируемый период,

если:

1) объем производства увеличить на 25 %;

2) увеличатся затраты, включенные в себестоимость:

- постоянные расходы — на 18 %;

- переменные — на 2,45 %;

3) уровень маржинального дохода останется на уровне 2016 г.

Общие затраты на производство (Зобщ) состоят из двух частей:

1) постоянной (Зпост);

2) переменной (Зпер),

или в расчете затрат на одно изделие (уравнение общих затрат):

Зобщ = (Зпост + Зпер) × V,

где V — объем производства, шт.

Таблица 1

Исходные данные об объеме производства и затрат в 2016 г.

|

Период отчетности |

Объем производства, шт. |

Затраты на производство, руб. |

Объем выпуска (min; max) |

|

1 |

72 128 |

84 506 593 |

|

|

2 |

66 391 |

77 840 537 |

|

|

3 |

59 834 |

70 222 187 |

|

|

4 |

81 964 |

95 934 117 |

max |

|

5 |

78 686 |

92 124 942 |

|

|

6 |

56 277 |

66 089 706 |

min |

|

7 |

68 695 |

80 517 455 |

|

|

8 |

64 932 |

76 145 497 |

|

|

9 |

68 424 |

80 202 473 |

|

|

10 |

66 459 |

77 919 577 |

|

|

11 |

63 426 |

74 395 712 |

|

|

12 |

72 426 |

84 852 286 |

|

|

Всего |

960 751 083 |

На основании представленных данных составим уравнение общих затрат и разделим их на постоянную и переменную части по методу высшей и низшей точки.

Алгоритм расчетов для составления уравнения общих затрат (результаты расчетов — в табл. 2):

1. Находим значения min и max в данных объеме производства и затратах за период.

2. Находим разности в уровнях объема производства и затрат.

3. Определяем ставку переменных затрат на одно изделие (делим сумму отклонения по затратам на отклонение по объему):

Зпер = 29 844 423 / 25 687 = 1161,84 руб.

4. Рассчитываем сумму переменных затрат на весь объем min и max:

Зпер. min = 1161,85 × 56 277 = 65 384 987 руб.

Зпер. max = 1161,85 × 81 964 = 95 229 410 руб.

5. Находим общую величину постоянных расходов как разность между всеми затратами (по min и max) и величиной переменных расходов:

Зпост. min = 66 089 706 – 65 384 987 = 704 749 руб.;

Зпост. max = 95 934 117 – 95 229 410 = 704 749 руб.

6. Определяем переменные затраты за 2016 г. (умножаем переменные затраты на единицу продукции на годовой объем производства):

Зпер = 1161,84 × 819 642 = 952 294 519 руб.

7. Определяем постоянные затраты за 2016 г. как разность между общими затратами и переменными:

Зпост = 960 751 083 – 952 294 519 = 8 456 982 руб.

Таблица 2

Результаты расчетов

|

Показатели |

Значение min |

Значение max |

Отклонение |

|

Объем производства, шт. |

56 277 |

81 964 |

25 687 |

|

Затраты на производство, руб. |

66 089 706 |

95 934 117 |

29 844 410 |

|

Переменные расходы на 1 шт. по отклонению, руб. |

1161,84 |

||

|

Переменные затраты на объем, руб. |

65 384 958 |

95 229 368 |

|

|

Постояные расходы на производство, руб. |

704 749 |

704 749 |

|

|

Общие переменные расходы, руб. |

952 294 101 |

||

|

Общие постоянные расходы, руб. |

8 456 982 |

Отсюда уравнение затрат:

Зобщ = Зпост + (V × 1161,84).

С помощью уравнения затрат определим объем затрат, включенных в себестоимость на планируемый период, с учетом планируемого увеличения и рассчитаем цену реализации за 1 шт. на 2017 г. при уровне маржинального дохода 2016 г. Результаты расчетов — в табл. 3.

Сначала просчитаем общие затраты на планируемый период:

Зобщ = Зпост + (V × 1190,31) = 9 979 239 + (1 024 552 × 1190,31) = 1 229 510 872 руб.,

т. е. мы рассчитали себестоимость объема производства.

Зная необходимый уровень маржинального дохода (26,70 %) и себестоимость объема производства (1 229 510 872 руб.), найдем общую выручку от реализации произведенной продукции, применяя формулу маржинального дохода:

МД = ВД / В,

где МД — маржинальный доход;

ВД — валовый доход;

В — выручка.

Заменим в этой формуле (ВД – ВД) на (В – С/с) (С/с — себестоимость продукции):

МД = (В – С/с) / В.

Зная необходимый уровень маржинального дохода (26,70 %), выводим формулу для расчета выручки:

В = С/с / (1 – 0,2670),

или:

В = 1 229 510 872 / (1 – 0,2762) = 1 677 368 174 руб.

Теперь найдем цену реализации 1 ед. продукции (Цед):

Цед = В / V,

или:

1 677 368 174 / 1 024 552 = 1637,17 руб.

Таблица 3

Показатели планируемого периода

|

Показатели |

Изменения, % |

Базовый период |

Планируемый период |

Абсолютное отклонение |

Относительное отклонение |

|

Объем производства, шт. |

25 % |

819 642 |

1 024 552 |

204 910 |

25,00 % |

|

Переменные расходы на 1 шт., руб. |

2,45 % |

1161,84 |

1190,31 |

28 |

2,45 % |

|

Постоянные расходы на производство, руб. |

18 % |

8 456 982 |

9 979 239 |

1 522 257 |

18,00 % |

|

Себестоимость, руб. |

960 751 083 |

1 229 510 872 |

268 759 789 |

27,97 % |

|

|

Себестоимость 1 шт, руб. |

1172,16 |

1200,05 |

27,89 |

2,38 % |

|

|

Выручка, руб. |

1 310 710 891 |

1 677 368 174 |

366 657 283 |

27,97 % |

|

|

Цена за 1 ед., руб. |

1599,13 |

1637,17 |

38 |

2,38 % |

|

|

Валовый доход, руб. |

349 959 808 |

447 857 302 |

97 897 494 |

27,97 % |

|

|

Маржинальность продаж, % |

26,70 % |

26,70 % |

Итак, на основании двух показателей — объема производства и производственных затрат — мы получили прогнозные данные, необходимые для начала планирования, т. е. рассчитали сметный объем производства, планируемый объем затрат, разделили их на постоянные и переменные и обосновали цену реализации продукции.

Обосновываем решение о расширении рынка сбыта

Расширение рынка сбыта приведет к росту объема производства и росту коммерческих затрат. Определим целесообразность такого решения.

Расчеты будем проводить с учетом только тех затрат, которые подвержены влиянию принятого решения. Они называются релевантными. Это затраты, включенные в себестоимость произведенной продукции, общепроизводственные и коммерческие затраты.

Общехозяйственные затраты остаются неизменными, поэтому мы их в расчет не включаем.

Пример 2

На основании данных о доходах и расходах в базовом периоде сопоставим увеличение объема продаж на 25 % (за счет увеличения рынка сбыта) и увеличение коммерческих затрат (расходов на рекламу — на 15 %, затрат на аренду торговых площадей — на 16 %, затрат на содержание персонала — на 15 %).

Также определим предельные затраты и предельный доход.

Предельные затраты — это дополнительные затраты в расчете на единицу продукции:

∆З1 = ∆З / ∆V,

где ∆З1 — предельные затраты;

∆З — прирост затрат;

∆V — прирост объема.

Предельный доход — это дополнительный доход в расчете на единицу продукции:

∆В1 = ∆В / ∆V,

где ∆В1 — предельный доход;

∆В — прирост выручки.

В таблице 4 представлены развернутые бюджетные показатели доходов и расходов.

Таблица 4

Бюджетные показатели

|

Статья бюджета |

Классификация затрат |

Факт/Прогноз 2016, руб. |

План 2017, руб. |

Планируемое увеличение, % |

|

Объем продаж, шт. |

819 642 |

1 024 552 |

||

|

Выручка |

1 310 710 891 |

1 677 368 174 |

||

|

Себестоимость |

960 751 083 |

1 229 510 872 |

||

|

материальные затраты |

809 449 986 |

1 032 048 732 |

||

|

труд |

142 844 115 |

187 482 901 |

||

|

амортизация |

8 456 982 |

9 979 239 |

||

|

Валовый доход |

349 959 808 |

447 857 302 |

||

|

Производственные расходы |

69 422 591 |

75 235 804 |

||

|

ФОТ производственного персонала |

переменные |

25 340 597 |

27 114 439 |

|

|

Содержание производственных помещений |

переменные |

20 543 817 |

22 187 322 |

|

|

Содержание и ремонт оборудования |

переменные |

20 715 641 |

22 787 205 |

|

|

Расходы на монтаж |

переменные |

171 864 |

189 051 |

|

|

Транспортные расходы |

переменные |

1 745 817 |

2 007 689 |

|

|

Хозяйственные расходы |

переменные |

904 855 |

950 098 |

|

|

Коммерческие расходы |

60 437 465 |

68 850 415 |

||

|

ФОТ торгового персонала |

постоянные |

37 414 648 |

43 026 845 |

15 % |

|

Аренда торговых площадей |

постоянные |

4 956 382 |

5 749 403 |

16 % |

|

Маркетинг и продвижение |

постоянные |

1 544 170 |

1 775 795 |

15 % |

|

Транспортные расходы |

переменные |

13 982 848 |

15 381 133 |

|

|

Представительские расходы |

переменные |

108 806 |

150 000 |

|

|

Командировочные расходы |

переменные |

1 594 273 |

1 721 815 |

|

|

Гарантийное обслуживание |

переменные |

836 339 |

1 045 424 |

Для удобства расчета сгруппируем переменные затраты (себестоимость произведенной продукции; общехозяйственные переменные затраты; коммерческие переменные затраты).

Сгруппированные бюджетные показатели доходов и расходов и результаты расчета приростных затрат (доходов) — в табл. 5.

Таблица 5

Сгруппированные бюджетные показатели доходов и расходов и приростные затраты (доходы)

|

Статья бюджета |

Доходы и затраты, руб. |

Приростные затраты (доходы), руб. |

|

|

базовый период |

планируемый период |

||

|

Объем продаж, ед. |

819 642 |

1 024 552 |

204 910 |

|

Цена, тыс. руб. |

1599,13 |

1637,17 |

38,05 |

|

Выручка, тыс. руб. |

1 310 710 891 |

1 677 368 174 |

366 657 283 |

|

Переменные затраты на 1 ед., руб. |

1277,02 |

1291,34 |

|

|

Переменные затраты на объем, руб. |

1 046 695 939 |

1 323 045 047 |

276 349 108 |

|

Постоянные затраты, руб. |

43 915 200 |

50 552 043 |

6 636 844 |

|

Затраты на маркетинг, руб. |

1 544 170 |

1 775 795 |

231 625 |

|

Затраты на аренду, руб. |

4 956 382 |

5 749 403 |

793 021 |

|

Затраты на содержание персонала, руб. |

37 414 648 |

43 026 845 |

5 612 197 |

|

Итого затраты, руб. |

1 090 611 139 |

1 373 597 090 |

282 985 951 |

Сравниваем предельный доход и предельные затраты при увеличении объема продаж и релевантных затрат

Пример 3

Используя полученные значения приростных затрат (доходов; см. табл. 5), определим предельный доход и предельные затраты (табл. 6).

Таблица 6

Предельный доход и предельные затраты

|

Предельные затраты (∆З1 = ∆З / ∆V) |

Предельный доход (∆В1 = ∆В / ∆V) |

||

|

∆З |

282 985 951 |

∆В |

366 657 283 |

|

∆V |

204 910 |

∆V |

204 910 |

|

∆З1 |

1381,02 |

∆В1 |

1789,35 |

Как видим, предельные затраты на 1 ед. (1381,02 руб.) меньше предельного дохода (1 789,35 руб.). Следовательно, рассмотренное решение позволит компании расширить сферу влияния на данном рынке.

Мы рассмотрели подход планирования от достигнутого — профиль предприятия не изменяется, только внесены изменения в объемы производства и объем затрат.

Выводы

Зная объем производства и производственную себестоимость, мы можем: спрогнозировать цену реализации, проверить ее обоснованность, сравнить ее с ценами конкурентов, определить, как увеличение затрат по каким-либо статьям (в нашем примере — на маркетинг и продвижение) отразится на результатах компании, т. е. сравнить рост расходов и доходов.

Статья опубликована в журнале «Справочник экономиста» № 6, 2017.