Какое учитывается соотношение доходов и расходов при планировании бизнес-процессов?

Как оценить влияние этого соотношения на прибыль, рентабельность и затраты?

Как рассчитывать точку безубыточности при планировании продаж?

Как оценить финансовое состояние компании, отследив динамику соотношения себестоимости к выручке, прибыли к выручке и прибыли к расходам?

Цель любой коммерческой организации — получить доход. Выполнение работ, услуг, производство продукции, продажа товаров связаны с затратами: покупка материалов, их доставка, выплата заработной платы сотрудникам, аренда, уплата налогов, расходы на рекламу и предпродажную подготовку и т. д. Чем меньше затраты, тем выше прибыль, так как прибыль от продаж — это как раз разница между доходом от продаж и расходами организации.

Когда доходы и расходы растут пропорционально, то можно сказать, что финансовое состояние компании стабильно. Доходы растут, а затраты сокращаются — это идеальная ситуация, которая на практике встречается редко. А если расходы растут быстрее, чем доходы, это неблагоприятная ситуация. Может привести даже к банкротству.

Финансовое состояние компании, в том числе рентабельность, определяется по данным бухгалтерского учета. Поэтому сначала рассмотрим, что включается в доходы и расходы для целей бухгалтерского учета.

Доходы и расходы организации в бухгалтерском учете подразделяются на:

- доходы и расходы от обычных видов деятельности (основной деятельности);

- прочие доходы и расходы.

Доходы и расходы организации от основной деятельности

Доходами организации в соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным Приказом Минфина России от 06.05.1999 № 32н (в ред. от 06.04.2015; далее — ПБУ 9/99) признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Не относятся к доходам следующие виды поступлений:

- полученные по договорам комиссии, подлежащие перечислению принципалу;

- авансы, полученные в счет предстоящих поставок продукции, товаров, выполнения работ, оказания услуг;

- суммы полученных задатков и залогов;

- суммы, полученные в счет погашения кредита (займа), предоставленного ранее заемщику.

Расходами организации в соответствии с ПБУ 10/99 — это уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой-организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Не признаются расходами:

- вклады в уставные (складочные) капиталы других организаций, приобретение акций и иных ценных бумаг не с целью перепродажи;

- перечисления по договорам комиссии, агентским и иным аналогичными договорам в пользу комитента, принципала и т. п.;

- предварительные оплаты поставщикам и подрядчикам за материально-производственные запасы, ОС, НМА, работы, услуги;

- перечисления в счет задатков и гарантий по договорам поставок;

- погашение кредитов и займов, полученных организацией.

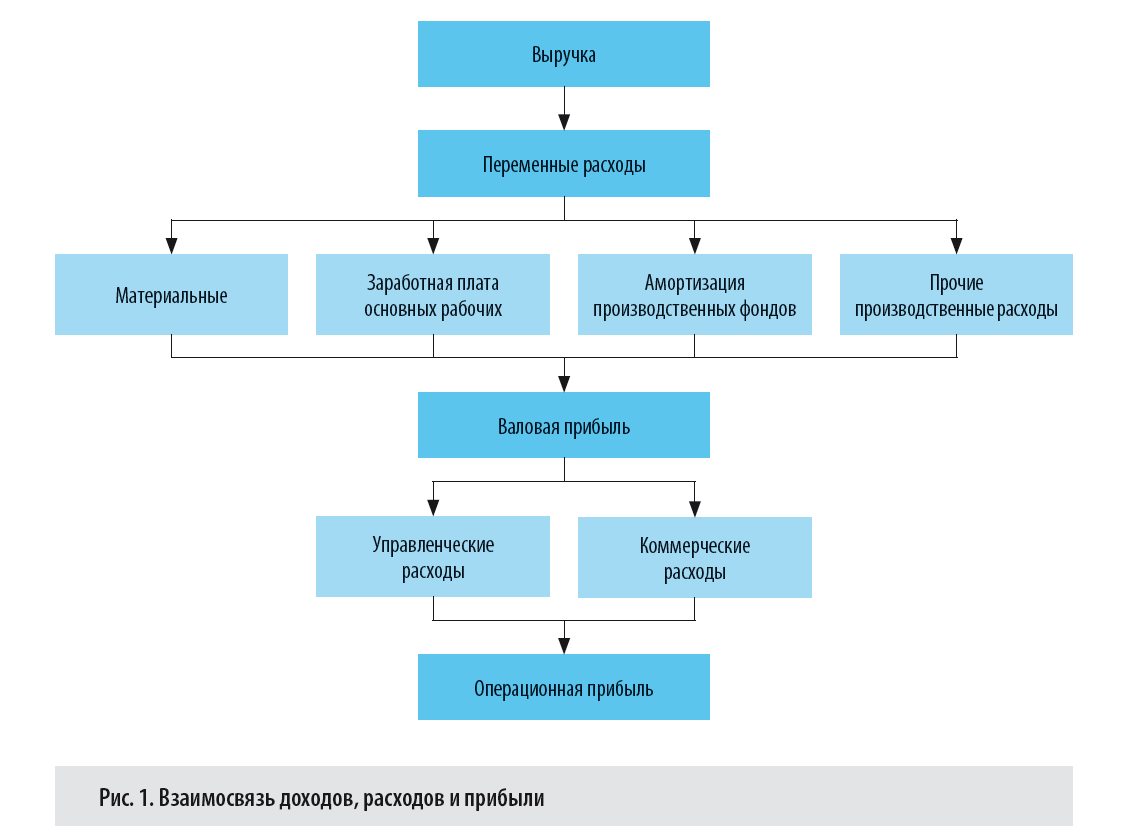

Расходы по обычным видам деятельности для анализа финансовых результатов можно сгруппировать на переменные и постоянные.

К переменным относятся материальные затраты, затраты на оплату труда производственных рабочих, отчисления на социальные нужды, амортизация производственных фондов, прочие затраты, непосредственно связанные с производством. Переменные расходы прямо пропорциональны объему выпускаемой продукции.

Постоянные расходы делятся на управленческие и коммерческие. Управленческие расходы косвенно связаны с производственным процессом и включают затраты на содержание административного персонала производственного предприятия, командировочные и представительские расходы, затраты на связь, интернет, аренду офисов и т. п.

Коммерческие расходы связаны с предпродажной подготовкой, рекламой, продвижением товара.

Постоянные расходы не зависят от объема производства.

Переменные расходы формируют неполную себестоимость продукции. Выручка за минусом переменных расходов образует валовую (маржинальную) прибыль.

Показатель валовой прибыли не зависит от изменений объема выпускаемой продукции (другими словами, доля валовой прибыли на единицу и на весь объем реализованного продукта будет одинаковой).

Переменные и постоянные расходы образуют полную себестоимость продукции. товаров, работ, услуг.

Выручка за минусом полной себестоимости — это операционная прибыль.

Взаимосвязь доходов, расходов и прибыли представлена на рис. 1.

Прочие доходы и расходы

Прочие доходы и расходы не связаны с основной деятельностью компании.

К прочим доходам относятся:

- доходы, полученные не от основной деятельности, например, от сдачи имущества в аренду, за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- доходы от продажи основных средств и нематериальных активов, иных материальных ценностей;

- проценты, полученные организацией за предоставленные кредиты и займы, а также проценты банка, начисленные им за пользование денежными средствами, находящимися на счете организации в этом банке;

- штрафы, пени, неустойки за нарушение условий договоров (присужденные или признанные);

- активы, полученные безвозмездно, в том числе по договору дарения (принимаются к учету по рыночной стоимости на дату принятия актива к бухгалтерскому учету).

Прочими расходами являются:

- расходы, не связанные с основной деятельностью организации, например, от сдачи имущества в аренду;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств, НМА, ТМЦ;

- проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- штрафы, пени, неустойки за нарушение условий договоров, возмещение убытков по выставленным претензиям или по решению суда.

Показатели эффективности компании

Эффективность хозяйственной деятельности можно проследить по показателям рентабельности продаж и затрат, а также удельного веса затрат в выручке.

Рентабельность определяется как отношение прибыли к определенному показателю (выручке, затратам, активам и т. п.). Например, рентабельность продаж рассчитывается как отношение прибыли к выручке, рентабельность затрат — как отношение прибыли к затратам на производство готовой продукции, приобретение товаров, выполнение работ, услуг.

В расчете рентабельности может использоваться маржинальная, операционная или чистая прибыль.

Формулы для расчета показателей эффективности финансовой деятельности компании:

- маржинальная прибыль (Пмарж):

Пмарж = ВР – Зпер;

- операционная прибыль (Попер):

Попер = ВР – Зпер – Зпост,

где ВР — выручка от реализации продукции, товаров, работ, услуг:

ВР = Объем продаж (кол-во в шт., кг, м и т. д. ) × Цена продажи единицы продукции (товаров, работ, услуг);

Зпер — переменные затраты:

Зпер = Объем продаж × Переменные затраты на ед/;

Зпост — все постоянные затраты предприятия за определенный период времени;

- рентабельность продаж по операционной прибыли (РПопер):

РПопер = ПРопер / ВР × 100 %,

где ПРопер — операционная прибыль;

- рентабельность затрат по основной деятельности (РЗосн):

РЗосн = ПРопер / (Зпер + Зпост) × 100 %.

Долю затрат в выручке определяют следующим образом:

Кз = Зпер + Зпост / ВР × 100,

где Кз — коэффициент, показывающий удельный вес затрат в выручке.

Рентабельность затрат от основной деятельности

Рентабельность затрат от основной деятельности — важный показатель для анализа финансовых результатов компании. Он показывает, сколько прибыли приходится на 1 рубль расходов, и отражает эффективность финансовой деятельности компании.

Пример 1

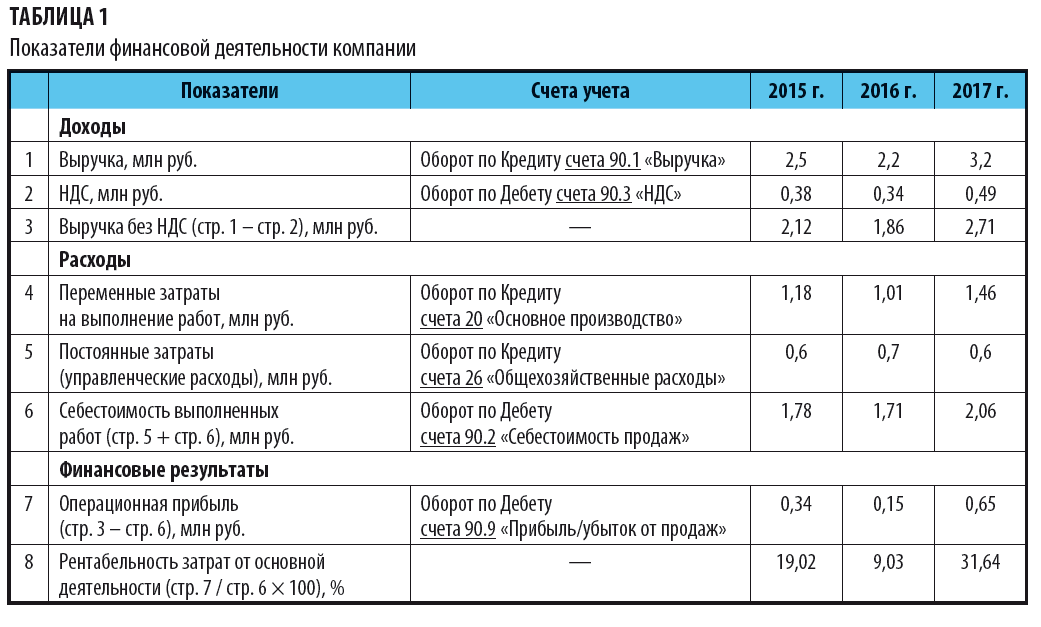

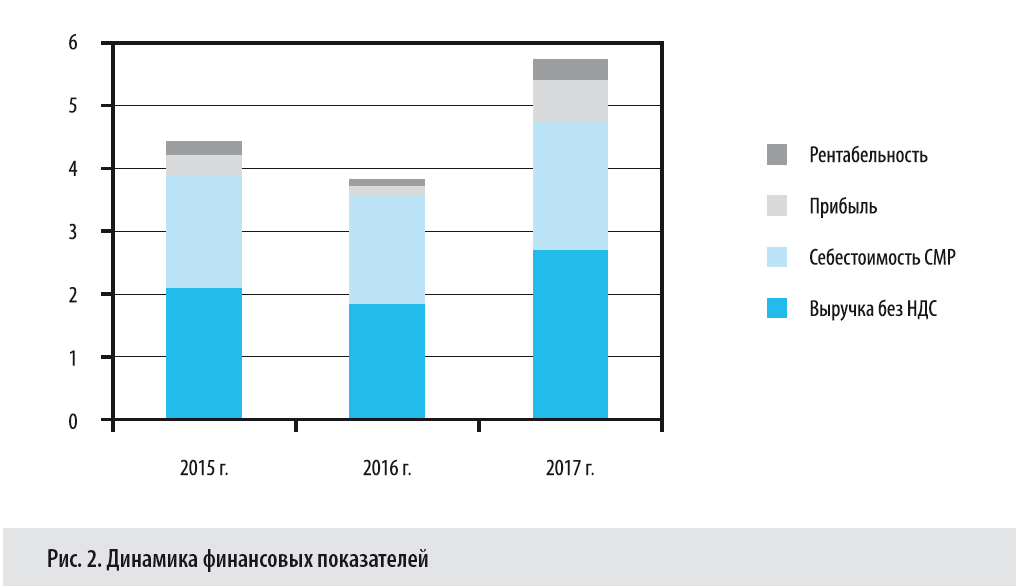

Компания выполняет строительно-монтажные работы по договору подряда.

В себестоимость работ входят переменные и постоянные затраты. Показатели финансовой деятельности компании за 3 года представлены в табл. 1.

Проследим динамику соотношений себестоимости, доходов, прибыли и рентабельности затрат за три года деятельности строительной компании.

Самая высокая рентабельность затрат от основной деятельности — в 2017 г.: на 1 руб. расходов пришлось 0,32 руб. прибыли.

В 2016 г. рентабельность по сравнению с 2015 г. упала на 9,9 %, а в 2017 г. снова выросла: по сравнению с 2016 г. — на 22,61 %., а по сравнению с 2015 — на 12,62 %.

Высокая рентабельность затрат в 2017 г. обеспечена прибылью в сумме 650 000 руб. (самой большой по сравнению с 2015 и 2016 гг.).

Прибыль получена в результате снижения себестоимости выполненных работ, сокращения управленческих расходов и экономии на материалах, а также повышения сметной стоимости выполняемых работ.

В 2016 г. прибыль снизилась по сравнению с 2015 г. на 180 000 руб. из-за снижения объемов продаж и роста цен на основные строительные материалы. В 2017 г. прибыль увеличилась по сравнению с 2016 г. на 500 000 руб.

Динамика финансовых показателей за 3 года представлена на рис. 2.

Рентабельность продаж

Рентабельность продаж зависит от продажных цен, объема реализации и доли затрат в общем объеме проданной продукции. Показывает, какую часть выручки организации составляет прибыль.

Прибыль, в свою очередь, зависит от того, насколько выручка от продаж покрывает произведенные затраты. Иными словами, чем выручка больше, а затрат — меньше, тем выше прибыль, следовательно, эффективнее хозяйственная деятельность.

Выручка может увеличиваться за счет наращивания объема продаж или повышения цены на продукцию, товары, работы, услуги. Сократить затраты можно благодаря эффективному использованию ТМЦ (соблюдение норм расходов, сокращение отходов и брака), оптимизации расходов на содержание административного персонала и т. п.

Пример 2

Производственная компания выпускает три вида продукции.

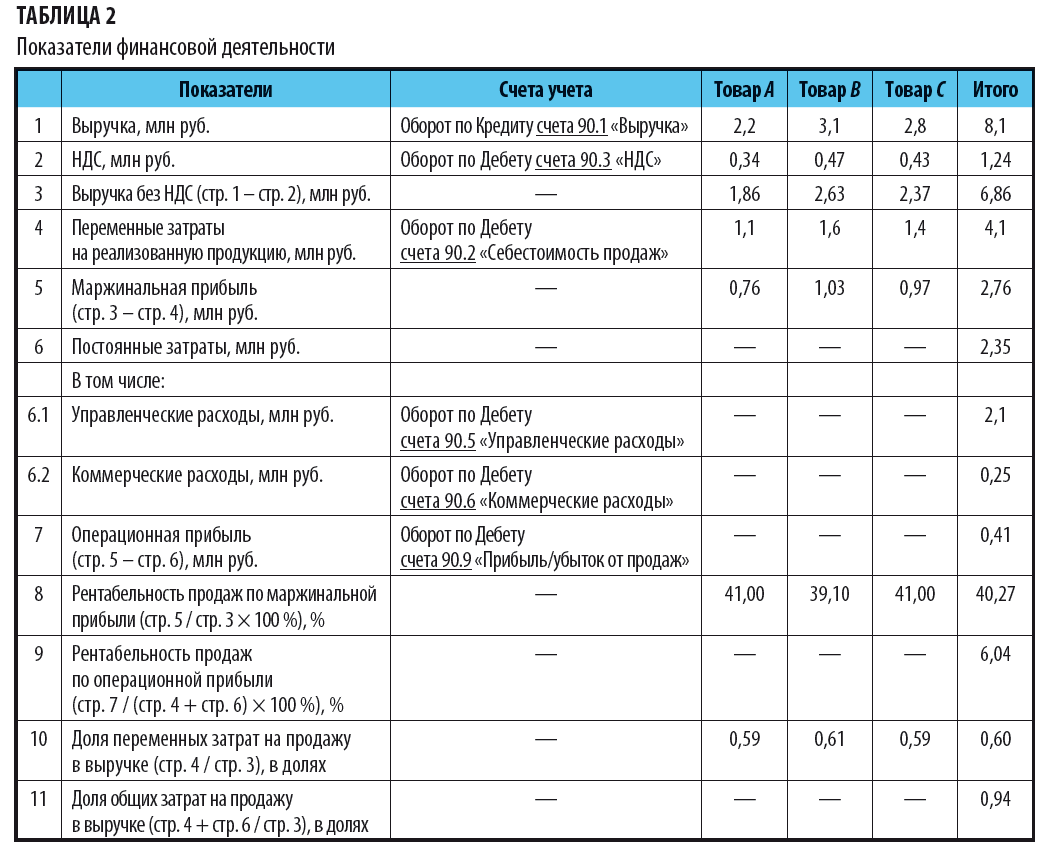

Значения показателей финансовой деятельности — в табл. 2.

Проанализируем рентабельность продаж.

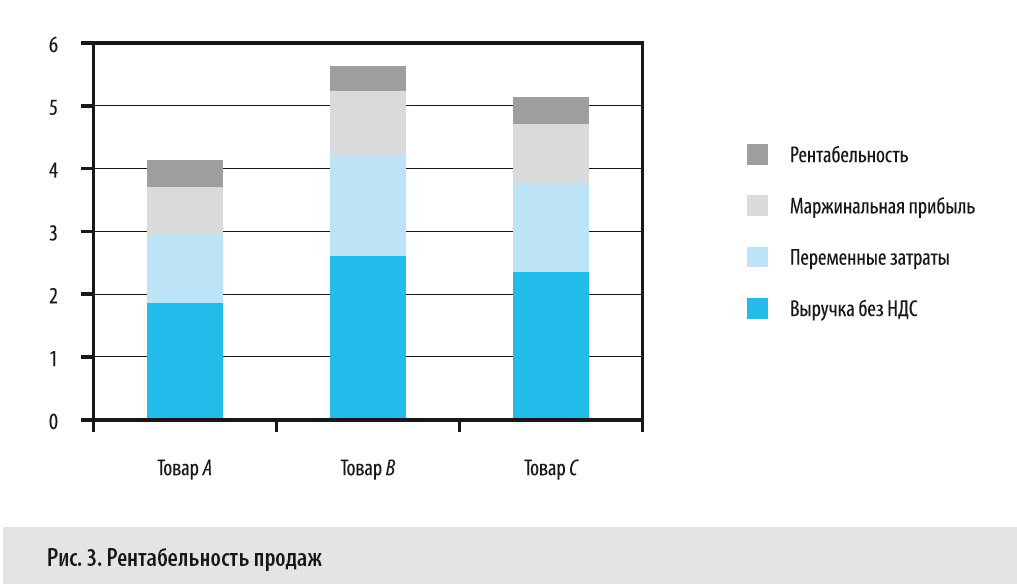

Их представленных в табл. 2 данных следует, что самыми рентабельными по продажам являются товары А и С — маржинальная рентабельность продаж составила 41 % (обеспечена низкими переменными затратами).

Далее идет товар В, маржинальная рентабельность продаж которого равна 39,10 %.

Общая рентабельность продаж по маржинальной прибыли — 40,27 %, по операционной прибыли — 6,04 %. Такая разница между рентабельностью по маржинальной и операционной прибыли объясняется высокой долей постоянных расходов на содержание персонала, рекламу.

Общая доля затрат в выручке — 94 %. Это много, поэтому компания не получила большой прибыли от продаж. Операционная прибыль составила 410 000 руб. При доходе от продаж в 8 млн руб. такую прибыль можно назвать скромной, но она покрыла все затраты компании.

Рентабельность продаж по видам продукции представлена на рис. 3.

Точка безубыточности

Компания может не получать прибыли, но и не нести убытков. Такую «золотую середину» отображает точка безубыточности (критическая точка).

Критическая точка показывает, до какого предела может упасть выручка, чтобы не было убытка. Равенство доходов и расходов в этом случае можно записать следующим уравнением:

ВРКТ = Зпер + Зпост

или:

Объем продаж × Цена реализации единицы продукции (работ, услуг) = Объем продаж × Зпер./ед. + Зпост.

Минимальный (критический) объем реализации может быть рассчитан с помощью маржинальной прибыли — как объем реализации, при котором маржинальная прибыль равна постоянным затратам:

Пмарж = ВР – Зпер = Зпост.

Находим критическую точку объема продаж, т. е. определяем, сколько единиц продукции нужно продать, чтобы не получить убытка:

Критическая точка (в ед. продаж) = Зпост / Пмарж = Зпост / (Цена за ед. – Зпер./ед.).

Такой расчет можно производить на весь ассортимент и для отдельных видов продукции.

Пример 3

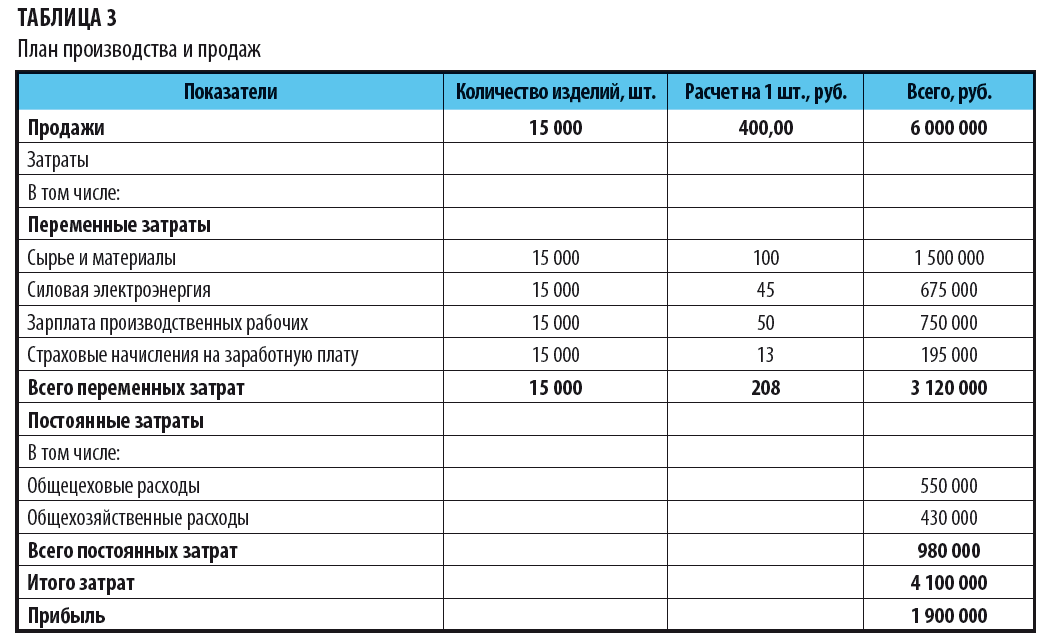

Производственная компания выпускает пластмассовые изделия. Количественный учет объема продаж ведется в штуках.

По плану выпуск изделий — 15 000 шт., продажная цена за 1 шт. — 400 руб.

Определим, сколько пластмассовых изделий нужно продать, чтобы доход от продажи покрыл все расходы, т. е. определим точку безубыточности.

План производства и продаж представлен в табл. 3.

Критическая точка = 876 000 руб. / (400 руб. – 208 руб.) = 5104 шт.

Вывод

Компании нужно произвести 5104 пластмассовых изделия, чтобы покрыть все затраты. Если объем продаж будет ниже, компания получит убыток.

Используя взаимосвязь постоянных расходов и маржинальной прибыли на единицу продукции, можно выяснить, возмещаются ли постоянные затраты и получить информацию о величине маржинальной прибыли для каждого вида продукции.

Изменяя величину постоянных затрат или цену продаж, можно спланировать минимальный объем выпуска продукции.

Пример 4

Воспользуемся исходными данными примера 3.

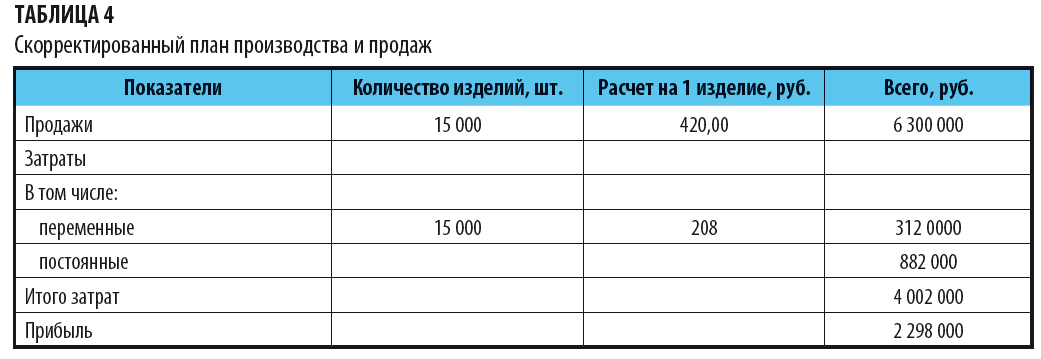

Руководство компании решило сократить общехозяйственные расходы на 10 % и увеличить цену продаж на 5 %.

Тогда постоянные затраты будут равны:

980 000 руб. – 10 % = 882 000 руб.,

а цена продаж за 1 шт.:

400 руб. + 5 % = 420 руб.

Определим минимальный объем продаж (критическую) точку в этом случае.

Скорректированный план производства и продаж представлен в табл. 4.

Критическая точка объема продаж:

882 000 руб. / (420 руб. – 208 руб.) = 4160 шт.

До оптимизации критический объем продаж составлял 5104 шт. А теперь компании нужно произвести всего 4160 шт. изделий, чтобы не быть в убытке.

Вывод

При такой оптимизации затрат и роста продажной цены:

- планируемая прибыль увеличится на 398 000 руб. (2 298 000 руб. – 1 900 000 руб.), темп прироста составит 17,32 % ( 2 298 000 руб. – 1 900 000 руб.) / 2 298 000 руб. × 100 %);

- объем продаж в точке безубыточности снизился на 944 шт. (5104 шт. – 4160 шт.), или на 18,5 % ((5104 шт. – 4160 шт.) / 5104 шт. × 100 %).

Анализ соотношений доходов и расходов в производственных планах позволяет рассчитать нужную величину прибыли. В этом случае используется следующее соотношение:

ВР = Зпер + Зпост + Прибыль (целевая величина).

Объем реализации в количественном отношении (натуральных единицах — кг, м, шт. и т. п.), который будет обеспечивать получение целевой величины прибыли, можно вычислить по формуле:

Vпродаж, ед. = Зпост + Прибыль (целевая) / (Цена 1 ед. – Зпер./ед.).

Если в формулу поставить значение маржинальной прибыли, то формула будет иметь вид:

Vпродаж, ед. = (Зпост + Прибыль (целевая)) / Пмарж/ед.

Пример 5

Компания установила размер плановой прибыли от продаж — 100 000 руб.

Продажная цена 1 изделия — 400 руб.

Постоянные затраты за период — 980 000 руб., а переменные затраты на единицу изделия — 208 руб.

Рассчитаем, сколько изделий необходимо продать, чтобы получить запланированную прибыль:

1. Находим маржинальную прибыль на 1 изделие:

400 руб. – 208 руб. = 192 руб.

2. Определяем необходимый объем продаж в штуках

(980 000 руб. + 100 000 руб.) / 192 руб. = 5625 шт.

Вывод

Чтобы получить прибыль в 100 000 руб., компания должна реализовать 5625 изделий.

Пример 6

Данные для расчета:

доход от реализации — 6 000 000 руб.;

цена 1 изделия — 400 руб.;

переменные затраты на 1 шт. — 208 руб.;

постоянные затраты за период — 980 000 руб.;

маржинальная прибыль на единицу — 192 руб. (400 руб. – 208 руб.).

Рассчитаем соотношение валовой прибыли к выручке и определим прибыль от продаж:

1. Находим процентное соотношение маржинальной прибыли на единицу изделия и его продажной цены:

192 руб. / 400 руб. × 100 % = 48 %.

2. Определяем совокупную валовую прибыль:

6 000 000 руб. × 48 % = 2 880 000 руб.

3. Определяем прибыль от продаж — вычитаем из совокупной валовой прибыли сумму постоянных расходов и получаем операционную прибыль компании:

2 880 000 руб. – 980 000 руб. = 1 900 000 руб.

Вывод

Взаимосвязь доходов и расходов надо отслеживать не только для анализа фактического результата финансовой деятельности компании. Она нужна при составлении бизнес планов. Например в плане продаж определяются цена и объемы продаж, желаемая прибыль компании. При определении цены учитываются не только конъюнктура рынка и покупательский спрос, но и предстоящие расходы на выпуск и реализацию продукции, выполнение работ, оказание услуг.

Статья опубликована в журнале «Справочник экономиста» № 10, 2017.

Здравствуйте!

Если, говоря о доходах и расходах, сравнить человека или отдельную семью с бизнесом или предприятием, то доходы можно представить как положительный денежный поток, а расходы — как отрицательный.

При этом важно, чтобы совокупный денежный поток семьи (разница между доходами и расходами) был положительным, — только так можно получить необходимый ресурс для достижения финансовых целей!

Рассмотрим подробнее, из чего складываются доходы и расходы, как их анализировать и управлять ими.

Анализа доходов

- доходы от вашей текущей деятельности;

- доходы от активов;

- социальные доходы (поступления от государства).

К первой категории относятся все поступления благодаря использованию, пожалуй, самого ценного ресурса — труда. Это может быть:

- заработная плата по основному месту работы;

- дополнительный заработок;

- оплата за сверхурочные, премии, бонусы и т. д.

В большинстве случаев именно эта категория составляет львиную долю дохода семьи.

- доход от сдачи в аренду недвижимости;

- доход от бизнеса;

- доход от инвестиций на фондовом рынке;

- доход от депозитов и т. д.

Доход от активов снижает риск потери работы и в целом трудоспособности, ведь эти средства поступают в ваш бюджет независимо от вашей способности к труду и наличия постоянного места работы. В популярной литературе именно доходы от активов связываются с обретением финансовой независимости, поэтому каждый должен стремиться к росту этой доли доходов в своих поступлениях.

Третья часть — социальные доходы — обычно представляет собой незначительную долю в совокупном доходе семьи. Сюда входят:

- стипендии;

- пособия;

- льготы;

- государственная пенсия;

- налоговые вычеты и т. д.

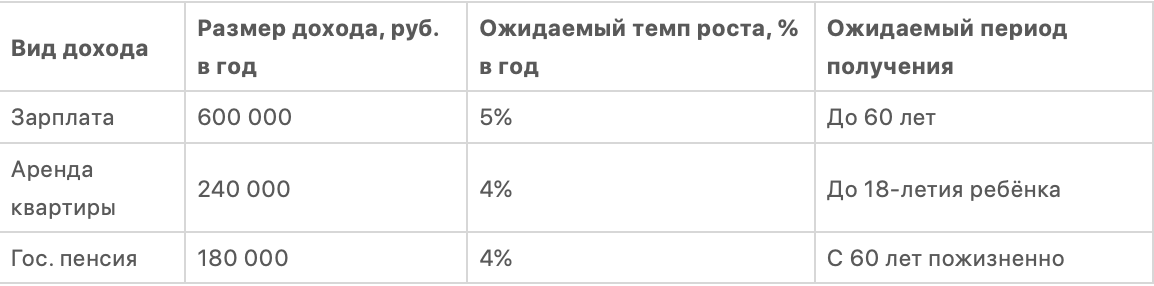

После того как источники доходов определены, составьте таблицу, где напротив каждой категории укажите ее средний темп роста в год, а также период, в течение которого эти средства будут поступать, — это необходимо для грамотного планирования доходов по годам.

Пример:

Оптимизация доходов

Как мы уже говорили, финансово устойчивая семья имеет существенную долю доходов от активов. А как обстоит дело у вас? Проанализируйте соотношение между категориями своих доходов и подумайте, как вы можете обеспечить их рост.

- мотивировать повышение зарплаты на текущем месте работы;

- сменить работу на более высокооплачиваемую;

- найти подработку, в том числе в качестве фрилансера;

- подыскать работу по совместительству или агентскому договору и т. д.

При этом учтите, что уровень оплаты вашего труда обычно соответствует вашей компетенции — умениям и навыкам. Способы повысить доходы от активов:

- подобрать более привлекательные инструменты для инвестиций;

- оптимизировать инвестиционный портфель, увеличив долю более рентабельных активов;

- увеличить инвестиционные отчисления.

Хотя социальные доходы имеют невысокий удельный вес в общих доходах семьи, их также можно повысить:

- улучшив успеваемость (для стипендии);

- грамотно распорядившись накопительной частью своей пенсии;

- воспользовавшись налоговыми вычетами (стандартными, социальными, имущественными, инвестиционными, профессиональными), льготами, пособиями, материнским капиталом и т. д.

Анализ расходов

- текущие расходы;

- расходы на содержание активов;

- социальные расходы (выплаты в бюджет государства).

Текущие расходы включают все затраты, которые несет домохозяйство на свою жизнедеятельность. Эти расходы знакомы всем людям независимо от их материального положения и представляют собой траты:

- на питание;

- проживание (квартплата, аренда);

- транспорт;

- досуг и отпуск;

- хобби и увлечения;

- телекоммуникации;

- лечение и спорт и т. д.

- расходы на обслуживание квартиры, сдаваемой в аренду;

- расходы на развитие собственного бизнеса;

- оплата услуг доверительных управляющих;

- оплата услуг депозитария, брокера и т. д.;

- оплата услуг компании, управляющей недвижимостью (особенно актуально это для зарубежья);

- расходы на обслуживание счета и т. д.

Само собой разумеется, что расходы из этой категории не должны превышать доходы от активов, иначе теряется весь смысл владения таким имуществом.

Последняя категория — социальные расходы, то есть выплаты в пользу государства. Как правило, они занимают небольшую долю в совокупном потоке, и в их число входят:

- налоговые платежи;

- расходы на юристов по подготовке деклараций и отчетности;

- штрафы, пени и т. д.

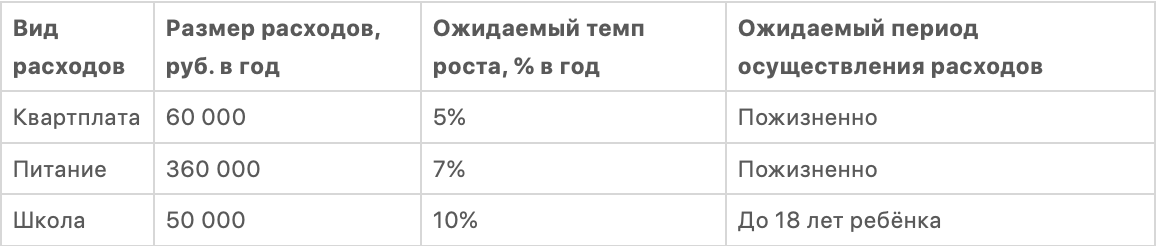

Как и в случае с доходами, для каждой категории расходов нужно установить темп роста, а также период, в течение которого данные расходы будут осуществляться.

Пример:

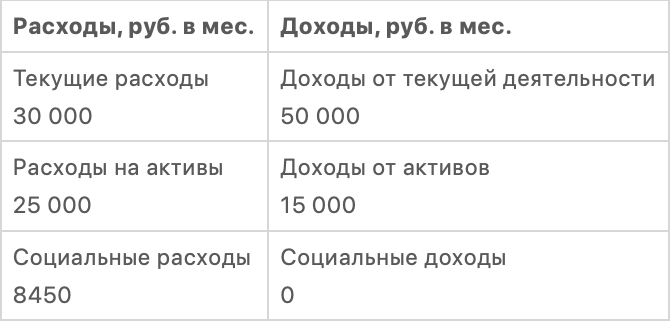

Для того чтобы определить узкие места в своих поступлениях и тратах, проанализируйте расходы по категориям в сопоставлении с соответствующими доходами.

Пример:

Оптимизация расходов

Для достижения своих финансовых целей нужно обеспечить как можно большую разницу между доходами и расходами. Это означает, что расходы следует сокращать, причем самыми разными способами.

- Учет расходов в программах учета личных финансов. Сегодня существует множество платных и бесплатных программ для этого, например, Easyfinance, «Дзен-мани», Expensemanager, CoinKeeper и др. Учет и контроль — основа управления личными финансами.

- Экономия на жилищно-коммунальных услугах. Конечно, если перед уходом из дома выключать электричество или компьютер, миллионов не сэкономить, но 10−15 тыс. рублей в год — вполне. А иногда даже больше.

- Связь. Сегодня мобильные операторы и интернет-провайдеры предлагают достаточно выгодные тарифы — просто выберите подходящий. Что касается международных и междугородных звонков, то использовать для этого Интернет гораздо дешевле.

- Питание. Откажитесь от полуфабрикатов.

- Одежда и обувь. Даже дизайнерские вещи можно приобрести по разумной цене, если посещать распродажи. Также хорошее время для приобретения одежды и обуви — конец сезона, когда вещи продаются с большими скидками.

- Транспорт: проездные билеты обходятся дешевле, чем ежедневная или еженедельная покупка талонов.

- Досуг и развлечения. Здесь все должно быть в пределах разумного: если отказ от хобби резко снижает качество вашей жизни, то экономия на нем может вызвать стресс. Этот вид расходов оптимизируйте обдуманно.

- Походы в магазин. Составляйте список покупок и строго следуйте ему. По разным оценкам, это позволяет снизить траты на 15−20%. Еще один способ снизить расходы — закупать все необходимое раз в неделю в оптовых магазинах, а не совершать мелкие покупки каждый день. Кстати, таким образом можно получить и дисконтную карту, а это дополнительная возможность сэкономить.

- подбор наименее затратных инвестиционных инструментов;

- выбор управляющих, банков, брокеров с наиболее привлекательными тарифами;

- рефинансирование кредита (касается в основном ипотеки);

- использование более дешевых кредитов на более долгий срок для покрытия массы краткосрочных кредитов с высокой ставкой (применимо для потребительских кредитов).

Для сокращения социальных расходов рекомендуется:

- оформить льготы (посмотрите https://lgoty-vsem.ru/lgoty, https://lgotnik.com/ и т. д.) и субсидии на квартплату, лекарства, транспорт, оплату отдыха (такое право имеют многодетные семьи, пенсионеры, инвалиды, дети без опеки родителей, малоимущие семьи и т. д.);

- оформить налоговые вычеты (лучше всего обратиться к ст. 218−221 НК РФ и изучить сайт www.nalog.ru).

Всего три категории расходов и доходов. Если вы посмотрите на них внимательно, то получите полную картину своего финансового положения, а также поймете, где можете оптимизировать поступления и траты. Но не ущемляйте себя слишком уж сильно и следите, чтобы в результате оптимизации не превратиться в Плюшкина, который экономит на всем и не инвестирует в свое развитие, здоровье и карьеру.

Руководитель сервиса управления финансами компании Genplace о классических ошибках предпринимателей при определении прибылей и убытков. С примерами.

Продолжаю транслировать на vc.ru серию постов о том, как путем нехитрых расчетов можно использовать бухгалтерскую отчетность для принятия решений в бизнесе, из моего телеграм-канала «Переводчик с бухгалтерского». Финансовый учет и анализ — штука сложная, но даже без фундаментальных бухгалтерских знаний можно научиться пользоваться отдельными приемчиками. Сегодня речь пойдет о распространенных ошибках предпринимателей при определении финансового результата. Я буду говорить о классическом бухучете, но в управленческом учете это работает ровно так же.

Что такое финансовые результаты

Финансовые результаты — это прибыли и убытки (Profit and Loss) от деятельности компании. Чтобы их определить нужно из доходов вычесть расходы. Если разница положительная — компания получила прибыль. Если отрицательная — убыток. Финансовый результат можно определить когда известны доходы и расходы за период. В бухучете прибыли и убытки определяют за месяц. Но никто не мешает определять финансовый результат по каждой операции. Важно только правильно определить доходы и расходы по ней.

Существует несколько видов прибыли, которые рассчитываются в бухгалтерском учете для понимания эффективности различных бизнес-процессов компании.

Валовая прибыль (Gross Profit) — разница между доходами от продажи продукции (выручкой) и расходами на ее производство (себестоимостью). Она показывает эффект от производственной деятельность компании. Кстати, в слове «валовАя» ударение на последний слог — как «дорогАя». И она реально дорога для компании. Если валовая прибыль равна нулю или отрицательна — пора закрываться или всерьез пересматривать производственный процесс. Неэффективное производство не спасет ни грамотное управление, ни отличные маркетинг с продажами.

Прибыль от продаж (Operating Income) — это валовая прибыль минус расходы на хранение и продажу продукции (коммерческие расходы) минус расходы на управление компанией (управленческие расходы). Она показывает эффект от основной деятельности компании — продажи того, что она произвела. Убыток от продаж — неприятная штука, но от него часто получается уйти при наращивании объемов выпуска. Это называется эффект масштаба.

Пример 1.

ООО «Рога и копыта» покупает рога по 8 руб., а продает по 10. В прошлом месяце было продано 50 рогов. Валовая прибыль составила 50 * (10 руб. — 8 руб.) = 100 руб. При этом зарплата продавца — 150 руб. в месяц. То есть прибыль от продаж составила 100 руб. — 150 руб. = — 50 руб. Если в текущем месяце компании удастся продать 100 рогов, то валовая прибыль составит 100 * (10 руб. — 8 руб.) = 200 руб., а прибыль от продаж уже 200 руб. — 150 руб. = 50 руб.

Прибыль до налогообложения (Income Before Tax) — это прибыль от продаж плюс прочие доходы минус прочие расходы. Прочие доходы и расходы не связаны с основной деятельностью компании. Если компания продает рога и копыта, то проценты за размещение свободных денег на депозите — это прочий доход, а стоимость новогоднего корпоратива — прочий расход. Прибыль до налогообложения характеризует эффект от всей деятельности компании, в который вносит свою лепту не только основная, но и прочая деятельность.

Чистая прибыль (Net Income) — прибыль до налогообложения минус налог на прибыль. Это то, что остается компании после Мишустина и его команды. Для спецрежимников вместо налога на прибыль вычитается налог по УСН или ЕНВД.

Нераспределенная прибыль (Retained Earnings) — чистая прибыль минус дивиденды учредителям. Часть чистой прибыли надо отдать учредителям за то, что они внесли свои активы в уставный капитал. Эта процедура называется распределением прибыли. С точки зрения учредителей в этом весь смысл существования компании. Но в первые годы учредители могут и не выводить дивиденды себе в карман, оставляя прибыль на развитие компании. Тогда чистая прибыль текущего года увеличивает нераспределенную прибыль, оставшуюся с прошлых лет.

Собственник может увидеть первые четыре вида прибыли с начала года в отчете о финансовых результатах. Нераспределенную прибыль за все время существования компании — в бухгалтерском балансе.

Вне бухучета можно считать и другие варианты финансовых результатов. Например, EBIT и EBITDA, о которых я подробно рассказывал на vc.ru. Но любой финрез считать бесполезно, если неправильно определять его составляющие — доходы и расходы.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Как считать доходы

Доходы (Revenue) — это увеличение экономических выгод в результате поступления активов или погашения обязательств, приводящее к увеличению капитала компании. Исключение — вклады учредителей. Так гласит ПБУ 9/99 «Доходы организации». Не самое простое определение, но зато оно четко отделяет поступления денег от доходов. В нем важно понять два момента.

1. Доходы появляются, когда компания получает любые активы, а не только деньги. Или, когда уменьшаются ее обязательства перед контрагентами.

2. Поступление активов или погашение обязательств будет доходом компании только если ее капитал станет больше. Это и есть увеличение экономических выгод. Чтобы увеличение активов стало доходом, нужно в результате сделки не получить такое же или большее увеличение обязательств. Чтобы уменьшение обязательств стало доходом, нужно в результате сделки не получить такое же или большее уменьшение активов.

Пример 2.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Сегодня покупатель забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда компания получила доход и сколько он составил?

Вчера на расчетном счете появилось 50 руб. Это предоплата за товар. Если компания не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с активом у компании появились обязательство. Для его погашения нужно отгрузить товара на 50 руб. или вернуть деньги покупателю. Экономические выгоды не увеличились. Поэтому вчера дохода у компании еще не было. Сегодня компания отгрузила товары покупателю. 50 руб. она получила вчера — сегодня эти деньги стали доходом, потому что обязательство погашено поставкой товаров. Сегодня компания получила еще один актив — дебиторскую задолженность покупателя. Еще 50 руб. Если покупатель ее не погасит, компания сможет взыскать долг в суде. Таким образом, сегодня компания получила доход 100 руб.

Вот еще пара ситуаций, когда поступление денег не является доходом. В отличие от предоплаты, эти деньги доходом не станут никогда.

Взят кредит. Деньги появились, но одновременно с обязательством по их возврату.

Получена оплата от покупателя с НДС. НДС — доход государства, а не компании. Подробнее — тут. Поэтому на сумму налога увеличились обязательства перед бюджетом.

Важно запомнить: Доход никак не связан по времени с поступлением денег. Деньги могут поступать раньше, позже или одновременно с получением дохода. Поступления могут вообще не быть связаны с доходами. В бухучете это называется допущением временной определенности фактов хозяйственной жизни. Поэтому планировать и учитывать доходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы не заработали.

Как считать расходы

Расходы (Expenses) — это уменьшение экономических выгод в результате выбытия активов или возникновения обязательств, приводящее к уменьшению капитала компании. Исключение — уменьшение капитала по решению собственников компании. Так гласит ПБУ 10/99 «Расходы организации». Знакомо? Расходы определены зеркально доходам. И так же четко здесь отделены выплаты денег от расходов. В нем важно понять два момента.

1. Расходы возникают, когда компания отдает любые активы, а не только деньги. Или, когда увеличиваются ее обязательства перед контрагентами.

2. Выбытие активов или возникновение обязательств будет расходом компании только если ее капитал станет меньше. Это и есть уменьшение экономических выгод. Чтобы уменьшение активов стало расходом, нужно в результате сделки не получить такое же или большее уменьшение обязательств. Чтобы увеличение обязательств стало расходом, нужно в результате сделки не получить такое же или большее увеличение активов.

Пример 3.

Вчера продавец и покупатель договорились о купле-продаже партии товаров за 100 руб. Вчера же покупатель перечислил предоплату 50 руб. Сегодня он забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель заплатит завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Когда покупатель понес расход и сколько он составил?

Вчера с расчетного счета ушло 50 руб. Это предоплата за товар. Если продавец не отгрузит товар, то предоплату придется вернуть. Значит, вчера вместе с выбытием одного актива (денежных средств) у компании появился другой актив (дебиторская задолженность). То есть меньше активов не стало и экономические выгоды не уменьшились. Поэтому вчера расхода у покупателя еще не было. Сегодня у покупателя появился новый актив — товары, которые он забрал со склада продавца. Их стоимость — не расход, потому что активов стало больше, а не меньше. То есть сегодня расхода тоже нет.

Так может расход появится завтра, когда покупатель выплатит вторые 50 руб.? Ведь активы-то уменьшатся. Нет. Сегодня мы получили товаров на 100 руб. Это не доход, потому что на эти же 100 руб. возникло обязательство перед продавцом. Частично оно погашено вчера, когда покупатель перечислил предоплату. Завтра оно будет погашено полностью. Покупатель останется при своих активах, просто они изменят форму: 100 руб. денежных средств поменяется на 100 руб. товаров.

Еще пример для закрепления понимания. Являются ли расходом выплаты по кредиту? При получении кредита возникает обязательство. При его погашении — обязательство списывается. Нет ни дохода, ни расхода. Но это относится только к телу кредита — сумме, которая была взята в долг. Проценты по кредиту — это увеличение обязательств перед банком, в обмен на которые вы не получаете никаких активов. Другие обязательства при этом не уменьшаются. Следовательно, начисленные проценты уменьшают экономические выгоды компании. Проценты — это расход. Причем расход этот возникает не когда проценты выплачиваются, а когда банк получает право их истребования по договору.

Важно запомнить: Расход никак не связан по времени с поступлением денег. Деньги могут выплачиваться раньше, позже или одновременно с признанием расхода. Выплаты могут вообще не быть связаны с расходами. Поэтому планировать и учитывать расходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы еще не заработали.

Когда получена прибыль

Финансовый результат можно определить когда известны доходы и расходы по операции. Дополню пример 2 себестоимостью проданных товаров.

Пример 4.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Оставшиеся 50 руб. покупатель обещает заплатить завтра — такой порядок оплаты зафиксирован в договоре купли-продажи. Руководитель тут же купил на оптовке всю партию товара, обещанную покупателю, за 40 руб. Сегодня покупатель забрал ее со склада. Когда компания получила прибыль и сколько она составила?

Вчера не было ни дохода, ни расхода. Поступившая предоплата уравновешена обязательством выплатить 50 руб., которое будет гаситься поставкой товара. А истраченные на закуп товара 40 руб. — не расход, потому что в обмен на денежные средства компания получила запасы на ту же сумму. Поэтому вчера прибыли еще не было.

Сегодня право собственности на товар перешло покупателю. Это значит, что актив выбыл безвозвратно. Экономические выгоды компании уменьшились на 40 руб., в которые обошлось его приобретение. Это — расход. В то же время обязательство перед покупателем исполнено полностью, а значит он должен продавцу 100 руб. в соответствии с договором. Эта сумма увеличивает активы продавца. 50 руб. уже перечислено вчера, еще 50 руб. пока существует в виде дебиторской задолженности. Поэтому сегодня продавец фиксирует доход 100 руб. Поступившие завтра деньги уменьшат дебиторку, но не приведут к увеличению экономических выгод. Это как переложить монетку из одного кармана в другой. Таким образом, уже сегодня известны доходы (100 руб.) и расходы (40 руб.). Разница между ними (60 руб.) — это прибыль. И она получена сегодня.

Отделение в бухучете денежных потоков от доходов и расходов важно для понимания реальной экономической ситуации в компании. Если считать все поступившие деньги своим доходом, а все выплаченные деньги — своим расходом, можно твердой рукой вести компанию к закрытию.

Пример 5.

Предположим, что в примере 4 предоплата составила 100 руб., а на оптовке удалось купить товар за 120 руб., но с отсрочкой платежа до завтра. Если ориентироваться только на денежный поток, то вчера продавец получил доход 100 руб. Сегодня с деньгами ничего не происходило. Зато завтра расход составит 120 руб. И результатом операции станет убыток 20 руб. Но вчера доход был 100 руб., а расхода не было вовсе. Поэтому продавец предполагал, что все 100 руб. — это его прибыль. И потратил ее. А завтра он будет думать чем заплатить поставщику.

Одновременная фиксация дохода и расхода не дает принять желаемое за действительное. Из бухучета сразу по завершению операции виден ее финансовый результат. При этом понятно кто из сторон сделки сколько должен контрагенту. Предприниматель, который учитывает и планирует доходы и расходы отдельно от денежных потоков, понимает экономику своей компании и не тратит незаработанные деньги. Тот же, кто валит все в одну кучу, приближает себя к банкротству и достает главбуха главным бухгалтерским мемом: «Почему прибыль есть, а денег нет?»

Прибыль есть, а денег нет

Главный бухгалтерский меме возникает, когда предприниматель не понимает разницы между:

-

поступлениями денег и доходами;

-

выплатами денег и расходами.

В его мире прибыль — это разница между поступлениями и выплатами, а в мире бухгалтера — между доходами и расходами. Предприниматель живет по кассовому методу. Он знает, что должен в этом месяце заплатить зарплату, налоги, аренду, проценты по кредиту. Чтобы это сделать, нужно получить деньги от покупателей. В мире бухгалтера живет розовый единорог, который не какает. Его зовут Метод Начисления. Эти два мира плохо понимают друг друга без переводчика, а главбух со спины единорога не всегда может объяснить предпринимателю почему нельзя ориентироваться только на денежный поток. В результате в совершенно реальной бухгалтерии поселяется ведьма, которая наводит морок. А в кабинете директора — Винни-Пух, в голове которого опилки. Да-да-да!

Чтобы не стать персонажем этой сказки достаточно понимать, что финансовый результат и денежный поток нужно рассматривать в комплексе. Если смотреть на них по отдельности, легко принять желаемое за действительное.

Пример 6.

Компания оказывает услуги. За месяц от покупателей поступило 100 руб. Из них 70 руб. ушло на зарплату и аренду. На расчетном счете осталось 30 руб. Это прибыль? Вовсе не обязательно!

Вариант 1. В этом месяце было оказано услуг на 300 руб. Из них 100 руб. поступили на расчетный счет, еще 200 руб. остались в виде дебиторской задолженности. Она станет деньгами только в следующем месяце, а доходом является уже сейчас. Значит, прибыль составила 230 руб. А вот денег в конце месяца осталось только 30 руб. Прибыль есть, а денег нет!

Вариант 2. Все поступившие 100 руб. — это предоплата. Услуги в счет нее еще предстоит оказать. Пока это не доход: если услуга не будет оказана, деньги придется вернуть. 70 руб. зарплаты выплачивалось за работу, выполненную в прошлом месяце. Это уже не расход. Но за этот месяц предстоит выплатить сотрудникам и арендодателю еще 70 руб., а это уже расход — они свои обязательства за месяц выполнили. Значит, убыток составил 70 руб. Деньги есть, а прибыли нет!

Для того, чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток в бухучете придуманы два отчета.

-

Отчет о финансовых результатах (он же отчет о прибылях и убытках).

-

Отчет о движении денежных средств.

Только глядя в оба этих отчета можно понять сколько из заработанного вы уже получили и сколько из полученного уже заработали.

Не путайте расходы с затратами

На бытовом уровне эти понятия употребляются как синонимы. Да и предприниматели часто путают их. Чего уж там — большинство бухгалтеров не понимают разницы. Из-за этого принимаются неправильные управленческие решения. Определять прибыль как разницу между доходами и затратами — все равно, что вычитать из теплого мягкое в надежде получить зеленое. Давайте разбираться.

Затраты — это категория, которая в правовом поле не определена. Но через нее определяются другие категории. Например, ПБУ 5/01 «Учет материально-производственных запасов» предписывает принимать запасы к учету по фактической себестоимости, а это «сумма фактических затрат организации на приобретение». Похожие отсылки встречаются и в других нормативных документах. В международных стандартах затраты (Cost) также не расшифровываются. Но на Западе все понимают cost примерно одинаково — уровень экономической подготовки среднего бухгалтера там значительно выше, да и терминология выстраивалась веками. А у нас подмена понятий идет даже на уровне минфиновской нормативки.

Затраты — это стоимость потребленных ресурсов. Купили материалы — затратами будет цена приобретения. Начислили зарплату — образовались затраты в сумме обязательства перед работником. Но при этом далеко не очевидно, что экономические выгоды компании уменьшились, и надо признавать расход.

Пример 7.

Компания производит тортики. Позавчера были куплены продукты на 300 руб. Вчера из этих продуктов начали делать 3 тортика. Сегодня испекли 2, еще 1 только предстоит отправить в духовку. Зарплата кондитера за 2 готовых тортика составила 200 руб., за 1 незаконченный — 70 руб. Для простоты будем считать, что больше никаких затрат не было. 1 из 2 испеченных тортиков сегодня продали, второй пока стоит в холодильнике.

Тортик № 1: изготовлен и продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 200 руб., т.к. актив (тортик) выбыл. Теперь это актив покупателя.

Тортик № 2: изготовлен и не продан. Затраты составили 200 руб. (100 руб. — продукты и 100 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (готовая продукция). Экономические выгоды не изменились.

Тортик № 3: изготовлен не полностью. Затраты составили 170 руб. (100 руб. — продукты и 70 руб. — зарплата). Расходы — 0 руб. Актив остался у нас. Фактически мы обменяли один актив (деньги) на другой (незавершенное производство). Экономические выгоды не изменились.

Всего затраты за месяц составили 570 руб., а расходы только 200 руб. Оставшиеся 370 руб. капитализировались в активах. Они станут расходами, когда мы продадим оставшиеся тортики.

Если цена тортика 250 руб., то доходы за период составили 250 руб. Вычитая из них расходы, получим прибыль 50 руб. И это настоящая прибыль: мы поменяли актив, стоимостью 200 руб., на 250 руб. денег.

Вычитая затраты, получим убыток 320 руб.? Нет! Это не убыток. Завтра мы продадим оставшиеся 2 тортика за 300 руб. и заработаем на каждом по 50 руб. Если мы будем считать 320 руб. капитализированных в стоимости тортиков затрат расходами, то можем решить, что делать тортики — плохой бизнес. И отказаться от выгодного направления.

Не вычитайте затраты из доходов — это бессмысленное и вредное занятие.

Итого:

Чтобы правильно считать финансовые результаты, необходимо отделить денежные потоки от доходов и расходов и фиксировать прибыль в момент изменения экономических выгод. Неважно где это происходит: в классическом бухучете или в управленке. Без такого разделения вы не владеете информацией о реальном финансовом состоянии бизнеса.

Впервые материал опубликован на vc.ru.

Свое финансовое благополучие часто оценивают по формуле «доходы минус расходы». Но даже если не приходится жить в долг, это не значит, что остается достаточно денег, чтобы ими можно было свободно распоряжаться. Чтобы воплотить свои мечты или сформировать «неприкосновенный запас», мало просто копить. Нужно увеличивать доходы, снижать расходы и инвестировать. А правильно оценить успехи и скорректировать финансовую стратегию позволят несколько формул.

1. Сколько копить на мечту

Понять, сколько придется копить на свою цель, если регулярно инвестировать небольшие суммы в ETF, позволит, например, сервис «Финансовый автопилот». Допустим, вы хотите купить дачу через несколько лет. Уже есть 800 тыс. рублей, а нужно еще 2 млн. Согласно калькулятору, если ежемесячно покупать ETF на сумму около 21 тыс. рублей, то при доходности около 12% в год, нужные 2 млн получится накопить уже к маю 2023-го, причем около полумиллиона из этих денег будут за счет процентов. А если продолжать инвестировать, то через 6 лет эта сумма уже превратится в 3 млн 800 тыс. рублей — еще и на ремонт хватит!

2. Как оценить стоимость своей работы

Допустим, вы фрилансер, который пишет статьи на заказ. И раздумываете, браться ли за очередной заказ. Для этого прежде всего нужно определить для себя «внутреннюю» цену работы (себестоимость) и «внешнюю» (то, за сколько вы готовы продать ее конкретному заказчику). Посчитайте личные расходы на год (еда, жилье, предметы первой необходимости) и, если есть, расходы на производство самой статьи. Также для расчета нужно определить количество человеко-часов, потраченных на статью.

Допустим, всего ваши расходы в год составляют 13 тыс. долларов. Делим эту сумму на 1000 рабочих часов и получаем 13 долларов — минимальную ставку работы в час. Не забудьте также добавить налоги (если вы самозанятый автор, они составляют 6% при выполнении заказа для организаций). То есть к 13 долларам нужно прибавить еще 0,82 доллара налогов. Рассчитывается это по формуле: 13 * 100 / 94. Значит, при таких расходах соглашаться писать произведение нужно из расчета, что час вашей работы будет стоить около 14 долларов.

По этой формуле можно рассчитать любую себестоимость работы, зависящую от количества часов, потраченных на нее.

На «внешнюю» стоимость будет влиять масса факторов: ситуация на рынке труда, ваш опыт, знания, желание выстроить долгосрочное сотрудничество именно с этим заказчиком и т. д.

3. Можно ли позволить себе кредит

Большинство банков оценивают кредитную нагрузку, которую в состоянии выдержать заемщик, устанавливая ее предельное значение. Считают ее, как правило, по форуме: платеж по кредиту / доходы * 100%. Каждый банк сам регулирует кредитную нагрузку, но обычно максимально она составляет около 40—60% от доходов заемщика и учитывает также и неофициальные доходы. Если соотношение выше, то кредит вам не выдадут.

Впрочем, финансовые консультанты все-таки советуют для себя другое соотношение: (доходы – расходы) / платеж по кредиту * 100%. Формула покажет, сколько денег останется в запасе после покрытия обязательных платежей. В идеале стоит иметь покрытие в 200—300%. Его можно достичь, если, например, вы получаете 100 тыс. рублей в месяц, тратите 40 тыс. рублей, а по кредиту — 20 тыс. рублей.

По возможности лучше погашать кредит не минимальными платежами, а вносить суммы больше. Дело в том, что каждый месяц вы сначала будете покрывать проценты, а уже потом тело долга. Так, отдавая, например, по 10% от общей суммы, выплаты растянутся не на 10 месяцев, а больше — в зависимости от процентной ставки вашего кредита.

4. Как рассчитать размер необходимой финансовой заначки

Согласно исследованиям, проведенным в феврале компанией OnePoll, каждый четвертый американец не имеет финансовой заначки, и это, по мнению исследователей, ошеломляющие цифры. В России больше 50% живут от зарплаты до зарплаты, по опросам ВШЭ. При этом эксперты советуют всем формировать неприкосновенный запас, ежемесячно откладывая суммы в размере примерно 20% от всех доходов.

Реальный размер финансовой подушки зависит от того, на сколько месяцев хочется иметь заначку и для каких целей. То есть нужно взять средние расходы семьи в месяц и умножить на количество месяцев, в течение которых нужно продержаться.

Считается, что трехмесячный запас средств — это фонд, который позволит пережить короткий кризис (например, погасить непредвиденные траты из-за поломки авто), полугодовой — спокойно сменить работу, годовой — поддержать уровень жизни при изменившихся жизненных обстоятельствах, в декрете или при разводе.

5. Сколько копить, чтобы жить на проценты

Многие мечтают о жизни рантье: заниматься чем хочется и жить на проценты от доходов. Для этого нужно понять, сколько денег вам требуется в месяц и какую сумму стоит скопить. Также нужно примерно представлять доходность вложений. Формула для расчета будет такой: капитал = ежемесячный процентный доход (то есть сколько вы хотели бы получать в качестве пассивного дохода от инвестиций) * 12 месяцев / годовая доходность * 100%. Например, 100 000 * 12 / 10% * 100% = 12 млн рублей должно лежать на счете с 10% годовых, чтобы каждый месяц у вас было на жизнь 100 тыс. рублей.

Так с помощью простой математики можно прийти к важным решениям о том, как скорректировать свои планы, финансовые ожидания или даже стоимость услуг.

У любого бизнеса есть затраты, которые не зависят от того, сколько товара, продукции или услуг было реализовано. Вам в любом случае нужно заплатить за аренду офиса, выдать зарплату сотрудникам «на окладе», внести коммунальные платежи.

Такие затраты называют постоянными. Бизнес может «раскручиваться», «замораживаться» или переживать сложные времена, когда выручки нет вовсе, но постоянные затраты никуда не денутся.

Другие виды затрат связаны непосредственно с выручкой. К примеру, себестоимость купленных товаров или сырья, которое списали на производство. Чем больше продали — тем больше списали затрат на товары или сырье. Также от выручки зависит зарплата тех сотрудников, которые работают по сдельному тарифу или «за процент». Затраты, которые напрямую зависят от выручки, называют переменными.

Если вычесть из выручки переменные затраты, получим предельную прибыль. Эта прибыль называется маржинальной, потому что на практике достичь ее невозможно. Работать без постоянных затрат не получится, поэтому реальная прибыль вашего бизнеса всегда будет меньше, чем маржинальная.

Несмотря на то, что маржинальная прибыль — во многом условный показатель, ее активно используют для экономического анализа. В том числе — и для расчета точки безубыточности.

Еще один важный показатель — рентабельность по маржинальной прибыли. Это ее отношение к выручке: РМП = МП / В.