В конце года все компании подводят итоги и формируют финансовую отчетность. Основной формой отчетности является бухгалтерский баланс, по которому судят о финансовом благополучии предприятия. По составу показателей балансы разных компаний могут отличаться, но в основе анализа лежат общие принципы и методики. Рассмотрим, как провести анализ бухгалтерского баланса, проверить правильность и достоверность отраженных в нем данных.

ВВОДНАЯ ЧАСТЬ

Анализ бухгалтерского баланса имеет практическое значение, если его показатели достоверны. Используя показатели баланса, можно провести подробный анализ развития предприятия и адекватно оценить его финансовое положение в отчетном периоде по сравнению с предыдущими периодами. Такую возможность дает сопоставление активов и пассивов баланса в динамике.

Случайных или намеренных искажений строк бухгалтерского баланса можно избежать, если хорошо налажена система внутреннего контроля.

Экономический субъект обязан организовать и осуществлять внутренний контроль совершаемых фактов хозяйственной жизни. Такая обязанность установлена ст. 19 Федерального закона от 06.12.2011 № 402-ФЗ (в ред. от 18.07.2017) «О бухгалтерском учете».

Прежде чем приступить к анализу, нужно убедиться в том, что бухгалтерская отчетность соответствует следующим требованиям законодательства:

- сопоставимость показателей за отчетный период и два прошлых года (показатели бухгалтерского баланса должны быть сформированы по одним и тем же правилам). Несопоставимость показателей может возникнуть, если в отчетном периоде были выявлены существенные ошибки прошлых лет и (или) изменилась учетная политика организации;

- непротиворечивость информации, отраженной в отчетности;

- полнота отраженной в отчете информации о хозяйственной деятельности.

СОПОСТАВИМОСТЬ СТАТЕЙ БУХГАЛТЕРСКОГО БАЛАНСА

Проверка сопоставимости пересекающихся контрольных показателей строк бухгалтерской отчетности позволяет удостовериться, что все отчеты составлены правильно.

Важный момент: контрольные показатели, действующие в 2017 г., выложены в открытом доступе для всех налогоплательщиков на официальном сайте ФНС. Сопоставимость отдельных показателей отражена в табл. 1.

|

Таблица 1. Сопоставимость основных показателей бухгалтерской отчетности |

||

|

Бухгалтерский баланс |

Отчет о финансовых результатах |

|

|

I. Внеоборотные активы |

||

|

Строка 1180 «Отложенные налоговые активы» |

Разница между графами «На 31 декабря предыдущего года» и «На конец отчетного периода» |

Строка 2450 «Изменение отложенных налоговых активов» — значение на конец отчетного периода |

|

III. Капитал и резервы |

||

|

Строка 1370 «Нераспределенная прибыль (непокрытый убыток)» |

Разница между графами «На 31 декабря предыдущего года» и «На конец отчетного периода» |

Строка 2400 «Чистая прибыль (убыток)» — значение на конец отчетного периода |

|

IV. Долгосрочные обязательства |

||

|

Строка 1420 «Отложенные налоговые обязательства» |

Разница между графами «На 31 декабря предыдущего года» и «На конец отчетного периода» |

Строка 2430 «Изменение отложенных налоговых обязательств» — значение на конец отчетного периода |

|

Бухгалтерский баланс |

Отчет о движении денежных средств |

|

|

II. Оборотные активы |

||

|

Строка 1250 «Денежные средства и денежные эквиваленты» — графа «На начало отчетного периода» |

Равенство строк |

Строка 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» |

|

Строка 1250 — графа «На конец отчетного периода» |

Равенство строк |

Строка 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» |

|

Строка 1250 — графа «На конец отчетного период» и графа «На конец предыдущего периода» |

Разница стр. 1250 на конец отчетного периода и на конец предыдущего периода |

Строка 4400 «Сальдо денежных потоков за отчетный период» |

|

Бухгалтерский баланс |

Отчет об изменениях капитала |

|

|

III. Капитал и резервы |

||

|

Строка 1300 «Итого по разделу III» — графа «На 31 декабря отчетного года» |

Равенство строк |

Строка 3300 «Величина капитала на 31 декабря отчетного года», графа «Итого» |

АНАЛИЗ СТАТЕЙ БУХГАЛТЕРСКОГО БАЛАНСА

Анализ статей бухгалтерского баланса показывает:

- объем активов, их соотношение, источники финансирования;

- статьи, которые изменяются опережающими темпами, и как это влияет на структуру баланса;

- долю запасов и дебиторской задолженности;

- величину собственных средств, степень зависимости компании от заемных ресурсов;

- распределение кредитов по срокам погашения (долгосрочные и краткосрочные);

- уровень задолженности перед бюджетом, банками и сотрудниками.

Существует несколько способов анализа:

- горизонтальный;

- вертикальный;

- трендовый;

- факторный;

- финансовые коэффициенты.

Горизонтальный анализ

Горизонтальный (временной или динамический) анализ отражает изменение показателей по сравнению с предыдущим периодом. В горизонтальном анализе определяют:

- абсолютные изменения показателей;

- относительные отклонения.

Абсолютные показатели

Абсолютные показатели характеризуют численность, объем (размер) изучаемого процесса. В балансе они имеют стоимостную (денежную) оценку.

Расчетным абсолютным показателем является абсолютное отклонение — разница между двумя абсолютными одноименными показателями.

ПРИМЕР 1

Величина денежных средств по стр. 1250 бухгалтерского баланса в 2017 г. составила 2800 тыс. руб., в 2016 г. — 2400 тыс. руб. Найдем абсолютное отклонение величины денежных средств. 2017 год будет отчетным, 2016 г. — базисным.

В отчетном периоде по сравнению с базисным величина денежных средств в абсолютном выражении увеличилась на 400 тыс. руб. (2800 тыс. руб. – 2400 тыс. руб.).

Относительные показатели

Относительные показатели представляют собой соотношение абсолютных или других относительных показателей, то есть количество единиц одного показателя, приходящееся на одну единицу другого показателя. Их сопоставление позволяет выявить относительные отклонения. Важная деталь: сопоставлять можно одноименные показатели, относящиеся к разным периодам, объектам, территориям.

Результат такого сопоставления в горизонтальном анализе выражается в процентах и показывает, во сколько раз или на сколько процентов сравниваемый показатель больше (меньше) базисного.

ПРИМЕР 2

Величина денежных средств по стр. 1250 бухгалтерского баланса в 2017 г. составила 2800 тыс. руб., в 2016 г. — 2400 тыс. руб. Рассчитаем относительные отклонения.

Показатель денежных средств вырос на 116,67 % (2800 тыс. руб. / 2400 тыс. руб. × 100 %) по сравнению с 2016 г. То есть в 2017 г. денежные средства составляли 116,67 % от денежных средств 2016 г., темп их роста — 16,67 % (116,67 % – 100 %).

Вертикальный анализ

В бухгалтерской отчетности отображается структура имущества предприятия и источники ее финансирования. Вертикальный (структурный) анализ показывает удельный вес отдельных статей баланса, например, доли внеоборотных активов или запасов в общей сумме баланса, где значение общей суммы баланса принимается за 100 %. Так можно увидеть удельный вес каждой статьи баланса в его общем итоге.

Предположим, нужно рассчитать долю денежных средств в общей структуре баланса. Для этого показатель делят на валюту баланса, а результат деления умножают на 100 %. Полученное значение и есть искомое число.

ПРИМЕР 3

В 2017 году в бухгалтерском балансе по стр. 1210 «Запасы» отражено 2550 тыс. руб. Итоговая сумма баланса за год — 4650 тыс. руб. В состав запасов входят:

- материалы — 550 тыс. руб.;

- готовая продукция — 1500 тыс. руб.;

- незавершенное производство — 500 тыс. руб.

Определим долю запасов в валюте баланса.

Запасы предприятия составляют 54 % от валюты баланса (2550 тыс. руб. / 4650 тыс. руб. × 100 %).

Трендовый анализ

Трендовый (прогнозный) анализ выполняют, сравнивая каждую строку баланса текущего периода с прошедшими периодами. Суть такого анализа состоит в определении динамики строки, чтобы можно было спрогнозировать ее дальнейшее развитие.

Важная деталь: рекомендуется брать пять периодов для анализа.

Благодаря трендовому анализу можно сформировать мнение об основных изменениях тех или иных показателей. На основе данных анализа определяют среднегодовой темп прироста показателей и рассчитывают его прогнозное значение.

Факторный анализ

Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей. Факторный анализ в основном используют при анализе финансовых результатов деятельности компании по данным отчета о финансовых результатах.

Финансовые коэффициенты

Финансовые коэффициенты применяют для анализа финансового состояния предприятия. Они представляют собой относительные показатели, определяемые по данным бухгалтерского баланса и отчета о финансовых результатах.

Критерии оценки финансового состояния предприятия с помощью финансовых коэффициентов подразделяют на следующие группы:

- платежеспособность;

- прибыльность (или рентабельность);

- эффективность использования активов;

- финансовая (рыночная) устойчивость;

- деловая активность.

Анализ бухгалтерского баланса можно начать с расчета изменения абсолютных показателей по сравнению с предыдущим периодом путем проведения горизонтального (временного) анализа.

Для формирования прогнозного плана проводят трендовые сравнения показателей бухгалтерской отчетности с несколькими предшествующими периодами. Далее рассчитывают удельные веса статей отчетности в итоговом показателе путем проведения вертикального анализа. Определяется доля значимых статей баланса. Анализируется динамика увеличения или уменьшения этих долей в общей сумме баланса.

В горизонтальном анализе акцент делают на скачкообразных изменениях, а в вертикальном анализе выделяют элементы с большим удельным весом. Затем рассчитывают финансовые коэффициенты, которые показывают соотношение отдельных статей баланса. Причины их изменения отображает факторный анализ.

Замечания

- Баланс отражает имущество компании и источники его формирования.

- Валюта (итог) баланса за год может как увеличиваться, так и уменьшаться.

- В результате анализа бухгалтерского баланса выявляют динамику активов и пассивов и устанавливают ее причины.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 12, 2017.

|

Известны данные за отчетный период и данные за аналогичный период предыдущего года. Абсолютное отклонение это разница между отчетным и базовым периодом. Допустим, в прошлом году у нас было 3 яблока, а в этом 4. Абсолютное отклонение 4-3=1 яблоко Относительное отклонение — это соотношение отчетного к базовому периоду (обычно в процентах выражается, т.е. нужно еще на 100 умножить). Относительное отклонение (4/3)*100=133,3% (т.е. колическтво яблок увеличилось на 33,3 %=133,3%-100%) система выбрала этот ответ лучшим Koriandr 17 4 года назад Абсолютным отклонением считается разница, которая имеется между отчетным и базовым периодом. Относительное отклонение — это соотношение отчетного к базовому периоду. Отчетный период — это определенный период в деятельности, по результатам которого составляются основные документы финансовой отчетности(например — отчет о прибылях и убытках ). Базовый период — период времени, с которым производится сравнение проектируемых или отчетных показателей(ВВП, прибыли и др.) какого-либо другого, обычно более позднего периода. Относительное отклонение — текущий период «a», базовый период «b». Aо = a-b. Относительное отклонение высчитывается в процентах 0о = a/b х 100% Вот так это решается и сложного ничего нет. А555АА 7 лет назад Для этого сначала вспомним что такое абсолютное отклонение и относительное отклонение. Абсолютное отклонение (Ао): это разница между отчетным периодом ( это цифры текущего отчетного года обозначим О) и базовым периодом( это цифры прошлого года обозначим буквой Б) И так: Ао = О — Б Относительное отклонение (выражается в процентах и обозначим Оо) и определяется делением отчетного периода на базовый и умножением на сто для перевода в проценты. И так это будет будет выглядеть вот так: Оо = (О/Б)*100 Примет: прошлом году выращено 50 тонн картошки, а в этом году 60 тонн картошки. Абсолютное отклонение будет равняться 10 тоннам. 60-50=10 Относительное отклонение будет составлять 20 процентов. (60/50)*100=20% Peresvetik 8 лет назад Главной чертой такой, как показатель любого отклонения- будет тот факт, который позволит отклониться от определенного различия абсолютной величины. Это этот факт даст возможность сравнить всевозможные явления те, где абсолютное значение по своей сути является не сопоставимым. Данное отклонение является разностью между какими то величинами, и оно может быть как положительным,так и отрицательным. Любое относительное отклонение может быть рассчитано по отношению к другой величине. И оно будет выражаться либо в процентном исчислении, либо в долевом. Такой индекс исчисления повышает уровень для анализа,который проводится и позволит точно оценить все изменения. Абсолютное отклонение это простое арифметическое действие с использованием знака (-) минус. К примеру; Вчера я выпил две бутылки лимонада, а сегодня три бутылки, абсолютное отклонение будет 3-2=1 равно 1 бутылка. Относительное отклонение выражается исключительно в процентах и определяется отношение отчетных цифр к базовым умножением на 100, в нашем случае это выглядит так; 3/2*100=150 то есть относительное отклонение составляет 50 процентов. Абсолютное отклонение равно: рентабельность по факту минус рентабельность по плану. Это отклонение может быть как положительным, так и отрицательным. Относительное отклонение равно: абсолютное отклонение разделить на рентабельность по плану и умножить на 100%, тоже может быть как положительным, так и отрицательным. Ниннелль 9 лет назад Абсолютное отклонение рассчитывается как разница между текущим (отчетным периодом) и аналогичным периодом прошлого года (АППГ), либо просто другим прошедшим периодом, который нужен нам для сравнения рентабельности предприятия. То есть из значения текущего периода мы отнимаем значение базового периода, полученная разница и будет являться абсолютным отклонением. А относительное отклонение — соотношение тех же показателей друг к другу, только выраженное в процентах. Показатели текущего периода надо разделить на показатели базового периода и умножить на 100. Так мы получаем в процентах относительное отклонение. Ky3HEts 5 лет назад Абсолютное отклонение — это величина между двумя периодами, измеряется оно в единицах. Например: В позапрошлом месяце Вы заработали на БВ 10- кредитов, а в прошлом — 200 кредитов. Абсолютная отклонение будет высчитываться по схеме 200-100 = 100 кредитов. Относительное отклонение — это соотношение между периодами, которое измеряется в процентах и формула с тем же данными выглядела бы следующим образом: 200/100 = 2*100% = 200%-100% (Процент кредитов за предыдущий месяц) = 100%. Ровно на 100% увеличилась Ваша прибыль за прошлый месяц. Kobayashi 3 месяца назад Абсолютные и относительные отклонения — это два важных показателя, используемых для количественной оценки того, насколько конкретное значение отличается от контрольного значения. Эти показатели обычно используются в таких областях, как статистика, финансы, инженерное дело и многие другие, чтобы понять изменчивость набора данных и принимать решения на основе результатов. Абсолютное отклонение: Абсолютное отклонение, также известное как абсолютная разница, — это разница между значением и эталонным значением. Он выражается как величина разницы между двумя значениями и вычисляется как: Абсолютное отклонение = |значение — исходное значение| Например, если значение равно 75, а исходное значение равно 100, то абсолютное отклонение равно |75-100| = 25. Абсолютное отклонение измеряет разницу между значением и эталонным значением в абсолютных величинах и не зависит от размера значения или эталонного значения. Относительное отклонение: Относительное отклонение, также известное как процентное отклонение, представляет собой абсолютное отклонение, выраженное в процентах от контрольного значения. Он рассчитывается как: Относительное отклонение = (Абсолютное отклонение / исходное значение) х 100% Например, если значение равно 75, а исходное значение равно 100, то абсолютное отклонение равно 25, а относительное отклонение равно (25/100) х 100% = 25%. Относительное отклонение измеряет процентную разницу между значением и эталонным значением, и оно обеспечивает более осмысленное представление отклонения, особенно при сравнении значений разных размеров. Использование абсолютного и относительного отклонения: Абсолютные и относительные отклонения используются в различных приложениях, таких как контроль качества, финансовый анализ и инженерное проектирование. При контроле качества абсолютное отклонение используется для определения точности измерения или продукта, в то время как относительное отклонение используется для определения изменчивости измерения или продукта по отношению к контрольному значению. В финансовом анализе абсолютное отклонение используется для определения разницы между фактическими и ожидаемыми значениями, в то время как относительное отклонение используется для определения процентной разницы между фактическими и ожидаемыми значениями. В инженерном проектировании абсолютное отклонение используется для определения разницы между желаемыми и фактическими значениями расчетного параметра, в то время как относительное отклонение используется для определения процентной разницы между желаемыми и фактическими значениями расчетного параметра. Вывод: В заключение, абсолютное и относительное отклонение — это два важных показателя, используемых для количественной оценки отклонения между значением и эталонным значением. Абсолютное отклонение измеряет отклонение в абсолютном выражении, в то время как относительное отклонение измеряет отклонение в процентах от контрольного значения. Эти показатели широко используются в различных приложениях для принятия обоснованных решений на основе отклонения между значениями и контрольными значениями. Kin963 8 лет назад Можно показать на примере. Примем за условие, что:

Для того, чтобы узнать относительное отклонение между этими периодами, надо ((9/6) *100)-100=50%, то есть относительное отклонение за эти два периода 50%. Для расчета абсолютного отклонения между этими периодами нужно 9-6=3, то есть абсолютное отклонение 3 у.е. НеЯэто 4 года назад Есть фактическая (индекс 1) и базовая (инд 0) величина показателей. Вот разность между ними и будет абсолютное отклонение. Относительное — это соотношение между инд 0 и 1, умноженное на 100. В поликлинику обратились за прошлый год 2000 первичных, за отчетный — 2135, абс откл = 135 2 135/2000х100 = 106,75 — 100 = 6,75 — относ откл В отчетном периоде первичных обращений увеличилось на 6,75 процентов. Андрей1961 6 лет назад Отклонение абсолютное выражено разницей между двумя периодами отчетным и периодом базовым. К примеру в прошлом месяце ваш уровень зарплаты составлял 20 тыс. рублей, в следующем месяце уже 21 тыс. рублей. Абсолютное отклонение выразится разницей месяцев и будет равна 1 тыс. рублей. А вот относительная-это уже соотношение 21/20х100=105, обычная единица измерения в данном случае-% розовый фламинго 9 лет назад Абсолютное отклонение всегда выражено в точной математической цифре, дающую точную информацию о некоем промежутке времени между точкой отсета начала события до точки отсета конца события. Относительное отклонение никогда не выражено в точных цифрах. Информация в данном случае выдана в процентом показателе дающем косвенную информацию не точную, а приблизительную. biggold 9 лет назад Если вычесть из фактической рентабельности плановую, то мы получим Абсолютное отклонение Очевидно что этот показатель может быть положительным если предприятие успешное, и наоборот. Если абсолютное отклонение разделить на плановую рентабельность, а затем умножить на сотню, то мы получим относительное отклонение выраженное в процентах. nikumarina2011 9 лет назад Разница между текущим периодом и прошлогодним и будет считаться абсолютным отклонением. Эти цифры просто вычитаются. А результат может быть как положительным, так и отрицательным. А относительное отклонение соответственно выражается в процентном отношении этих показателей по отношению друг к другу, является всегда положительным. Анна Сергеевна Саченко 7 лет назад Для определения обсолютного отклонения нужно, от полученного показателя отнять базовый. Следовательно отчетный минус аналогичный.В модуле! Относительное отклонение исчисляется отношением обсолютного отклонения к базовой(аналогичной) величине и умножено на 100%. ворчунов 9 лет назад Абсолютное отклонение — это разность между величинами, может быть положительной и отрицательной. Относительное отклонение — это отношение между величинами и соответственно его выражают в процентах и отрицательным оно быть не может. mister 4 года назад Абсолютное отклонение — это разница в количестве, выражается в абсолютной величине. А вот чтобы получить относительное отклонение, нужно разделить эту разницу на то количество, которое было, и умножить на 100 процентов. Alen4uk 9 лет назад Абсолютное значение представляет собой разницу между начальным результатом и достигнутым. Если даны 2 показателя, между которыми необходимо найти абсолютное отклонение, нужно вычесть из большего меньшее. Например, в одном магазине товар стоит 50 руб, в другом — 55 руб. 55-50=5 . Это есть абсолютное отклонение цены. Абсолютное отклонение 2 параметров во времени. Например, Доход фирмы в январе -5000 руб, в феврале — 4000 руб. Абсолютное отклонение = 4000 — 5000 = (-1000). Берем модуль числа . Понятно, что прибыль предприятия уменьшилась. Относительные показатели представляют собой отношение одной абсолютной величины к другой. Расчет относительного отклонения производится для оценки деятельности предприятия. Валерий Валерьевич 4 года назад Абсолютное отклонение — это как правило разница между начальным этапом и достигнутым. Например, если вам известна стоимость услуги в двух парикмахерских.Допустим это 300 и 350 рублей за стрижку, рассчитаем разницу: 350-300=50 (рублей) – это абсолютное отклонение цены. Относительное отклонение — это соотношение тех же услуг только в процентном выражении. Т. е. (350/300)*100 Получим результат выраженный в процентах.Такой принцип расчетов позволяет более правильно анализировать и оценить все изменения. Если в этом разобраться то ничего сложного тут нет. Cranium 5 лет назад относительное отклонение рассчитывают по отношению к другим данным(общему показателю или параметру) и оно выражается в процентах- т.е. одну величину делим на другую и еще*100%, носит дополнительную информативность и позволяет более точно оценить изменение контольной величины. А абсолютное отклонение — это разница(путем вычетания) между величинами- отчетным и базовым периодом. например, в прошлом году мы получили на урожай 50 огурцов, а в этом — 56. Абсолютное отклонение — 56-50=6; относительное — (56/50)*100=112%. Скрепка 9 лет назад Абсолютное отклонение — разница между данными за отчетный период и данными за аналогичный период предыдущего года. Поскольку Вы не приводите самих данных, то будем оперировать именно этим термином. Данные (текущий период) — Данные (прошлый период) Относительное отклонение — это отношение данных текущего периода к данным предыдущего, выраженное в процентах. (Данные (текущий период) / Данные (предудыщий период))*100%-100 jarptica 9 лет назад Абсолютное отклонение выражается, как правило, в каких-то единицах, в абсолютном выражении (рублях, килограммах, метрах, штуках и прочим). То есть берем одну цифру и вычитаем из такой же цифры предыдущего периода. Получаем абсолютное отклонение. А относительное считается в процентах. То есть берем цифру текущего года и делим ее на цифру предыдущего года, получается выражение в процентах. Знаете ответ? |

Для уточнения динамики изменения учетных данных ф. 2 проводится горизонтальный анализ отчета о финансовых результатах. При этом показатели могут сравниваться в абсолютных и относительных значениях за нужные периоды. Сведения берутся из бухучета организации. В результате финансисты получают информацию о текущих и прошлых изменениях в финансовых данных для принятия эффективных управленческих решений.

Как выполняется анализ отчета о финансовых результатах

Форма 2 «Отчет о финансовых результатах» утверждена Минфином в приказе № 66н от 02.07.10 г. Этот документ содержит основные данные по доходам, расходам (включая прочие) и результатам всех видов деятельности предприятия за два последних периода. Ключевые показатели помогают пользователям сделать вывод об успешности функционирования компании, а проведение анализа позволяет сравнить значения для управления бизнесом на текущий момент и в перспективе.

Какие способы анализа ф. 2 существуют? На практике широко применяются две методики. Речь идет о вертикальном и горизонтальном анализе показателей. Оба варианта расчетов помогают точно оценить изменения в показателях за различные периоды. Когда проводится вертикальный анализ отчета о финансовых результатах, пример его вы найдете здесь, все значения ф. 2 сравниваются с базовым показателем выручки. Суть же горизонтального анализа заключается в расчете абсолютных и относительных изменений по показателям отчета.

Методика выполнения горизонтального анализа

В первую очередь следует определиться с тем, за какие учетные периоды выполняется анализ. Наиболее наглядными считаются расчеты за два года, но при необходимости можно взять и более широкий интервал – за 3, 4, 5 лет и т.д. Или же берутся промежуточные данные – за месяцы, кварталы и пр. Затем составляется подробная таблица тех показателей, которые нуждаются в анализе.

Если данных ф. 2 достаточно для вычислений, таблица копируется согласно утвержденной форме отчета. Если же информации не хватает, можно расширить перечень значений. Данная методика предполагает расчет относительных (в %) и абсолютных отклонений (в руб.). На первом этапе определяются абсолютные значения.

Формула абсолютных отклонений

Изменение показателя абсолютное = Величина показателя текущая – Величина показателя базовая.

Формула относительных отклонений

Изменение показателя относительное = Изменение абсолютное / Величина показателя базовая х 100 %.

Пример

Значение выручки в текущем периоде = 2 500 000,00 руб., в базовом – 2 150 000,00 руб. Соответственно, показатель изменился на:

- В абсолютном выражении – на +350 000,00 руб. = 2 500 000,00 – 2 150 000,00.

- В относительном выражении – на +16,27 % = 350 000,00 / 2 150 000,00 х 100 %.

Горизонтальный анализ отчета о финансовых результатах – пример

Рассмотрим, как выполняется горизонтальный анализ ф. 2 отдельно взятого предприятия. Расчеты произведены за 2 периода – 2017 г. (текущий) и 2016 г. (базовый). Все вычисления проведены по классической методике, то есть с определением отклонений абсолютных и относительных. Исходные данные – в таблице.

|

Наименование показателя |

Учетный период |

Отклонение показателя |

||

|

2017 (в руб.) |

2016 (в руб.) |

Абсолютное (в руб.) |

Относительное (в %) |

|

|

Выручка по реализации (стр. 2110 ф. 2) |

11 040 000,00 |

7 500 000,00 |

+3 540 000,00 |

+47,2 |

|

Себестоимость (стр. 2120 ф. 2) |

8 495 000,00 |

6 250 000,00 |

+2 245 000,00 |

+35,92 |

|

Прибыль валовая (стр. 2100 ф. 2) |

2 545 000,00 |

1 250 000,00 |

+1 295 000,00 |

+103,6 |

|

Сбытовые расходы (коммерческие по стр. 2210 ф. 2) |

590 000,00 |

240 000,00 |

+350 000,00 |

+145,83 |

|

Административные расходы (управленческие по стр. 2220 ф. 2) |

320 000,00 |

174 000,00 |

+146 000,00 |

+83,91 |

|

Прибыль от продаж (стр. 2200 ф. 2) |

1 635 000,00 |

836 000,00 |

+799 000,00 |

+95,57 |

|

Доходы прочие (стр. 2340 ф. 2) |

270 000,00 |

260 000,00 |

+10 000,00 |

+3,84 |

|

Расходы прочие (стр. 2350 ф. 2) |

128 000,00 |

112 000,00 |

+16 000,00 |

+14,28 |

|

Прибыль до налогообложения (стр. 2300 ф. 2) |

1 777 000,00 |

984 000,00 |

+793 000,00 |

+80,58 |

|

Текущие затраты по налогу с прибыли (стр. 240 ф. 2) |

360 000,00 |

201 000,00 |

+159 000,00 |

+79,10 |

|

Прибыль чистая (стр. 2400 ф. 2) |

1 417 000,00 |

783 000,00 |

+634 000,00 |

+80,97 |

Полученные в итоге вычислений результаты показывают, что в 2017 г. по сравнению с 2016 г. чистая прибыль компании выросла на 80,97 % или 634 000,00 руб. Произошло это за счет увеличения реализации на 47,2 % или на 3 540 000,00 руб. при росте себестоимости продукции на 35,92 % или на 2 245 000,00 руб. Далее наблюдаем, что сбытовые расходы увеличились на +145,83 % или на 350 000,00 руб.; административные – на +83,91 % или на +146 000,00 руб. Если говорить о налоге с прибыли, размер этого фискального платежа вырос на +79,1 % или на +634 000,00 руб.

Обратите внимание! Для более точного понимания влияния отдельных показателей на конечную прибыль требуется провести также и вертикальный анализ по общепринятой методике, которую вы найдете по ссылке выше.

Специализация: Гражданское, земельное, трудовое, уголовное право

Имеет более 15 лет юридического стажа в крупных холдингах Юга России.

Обладает опытом в области договорной и претензионной работы, мирного разрешения споров, судебного взыскания долгов и оспаривания прав на имущество.

Абсолютное

отклонение

– это разность между фактической и

базовой величиной показателя. Абсолютные

отклонения могут быть рассчитаны для

любых количественных и качественных

показателей (объема продукции,

количественных и качественных показателей,

характеризующих использование ресурсов,

величины активов, прибыли, финансовых

коэффициентов и т. п.). Например,

ΔN

= N1

– N0;

ΔR

= R1

– R0;

ΔD

= D1

– D0,

|

где |

N |

– |

объем |

|

R |

– |

среднесписочная |

|

|

D |

выработка |

Базовые

значения показателей в анализе принято

обозначать индексом 0, фактические –

1, отклонения (изменения) – символом Δ.

Относительное

отклонение позволяет

измерить прирост ресурса с учетом темпов

роста продукции, выпущенной с использованием

данного ресурса. Относительные отклонения

вычисляются только для количественных

показателей, характеризующих величину

потребленных ресурсов (затрат ресурсов).

Чтобы

найти относительное отклонение, нужно

из фактической величины ресурса вычесть

его базовую величину, скорректированную

на коэффициент

изменения объема продукции.

ΔR’

= R1

– R0

× kN;

kN

= N1

/ N0.

Величина

R0

× kN

показывает, сколько ресурсов было бы

необходимо для производства фактического

объема продукции, если бы не изменялись

качественные характеристики использования

ресурсов.

Отрицательное

относительное отклонение называется

относительной

экономией ресурса,

положительное – относительным

перерасходом.

Если

представить фактическую величину

ресурса через его базовую величину и

темп роста, формулу исчисления

относительного отклонения можно

преобразовать следующим образом:

ΔR’

= R1

– R0

× kN

= R0

× kR

– R0

× kN

= R0

× (kR

– kN).

Такое

представление демонстрирует, что

относительное отклонение возникает за

счет разницы темпов роста ресурса и

продукции. Если темп роста продукции

опережает темп роста ресурса, возникает

относительная экономия, что свидетельствует

о достаточно эффективном использовании

ресурса. Если же темп роста ресурса

превышает темп роста продукции, ресурс

используется неэффективно, о чем

свидетельствует относительный перерасход.

Если

же темпы роста ресурса и продукции

совпадают, относительное отклонение

равно нулю. Это означает, что прирост

продукции получен экстенсивным путем,

т. е. только за счет привлечения

дополнительных ресурсов. При этом

качественные показатели использования

ресурса не изменяются.

На

основании данных таблицы 3.1 оценим

эффективность использования трудовых

ресурсов.

Таблица

3.1

Исходные

данные для оценки эффективности

использования трудовых ресурсов

|

Показатель |

Предыдущий год |

Отчетный год |

Абсолютное отклонение |

Темп |

|

Объем |

4500 |

5000 |

500 |

111,1 |

|

Среднесписочная |

90 |

96 |

6 |

106,7 |

|

Выработка |

50 |

52,08 |

2,08 |

104,2 |

Относительное

отклонение может быть вычислено только

для показателя, характеризующего

численность работающих.

ΔR’

= R1

– R0

×∙kN

= 96 – 90 ×∙1,111 = 96 – 100 = -4.

Данные

таблицы 3.1, а также расчет относительного

отклонения позволяют сделать вывод,

что трудовые ресурсы использовались

достаточно эффективно. Об этом

свидетельствует опережающий темп роста

объема продукции по сравнению с темпом

роста численности работающих, что и

привело к относительной экономии данного

вида ресурса, а также к росту выработки

продукции на одного работающего.

Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно работает. Главная задача – раскрыть причины падения прибыли и уменьшения рентабельности. В статье рассмотрим, как он проводится и разберем пример.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Бытует заблуждение: финансовый анализ сводится к расчету массы коэффициентов. А выводы – второстепенны. В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

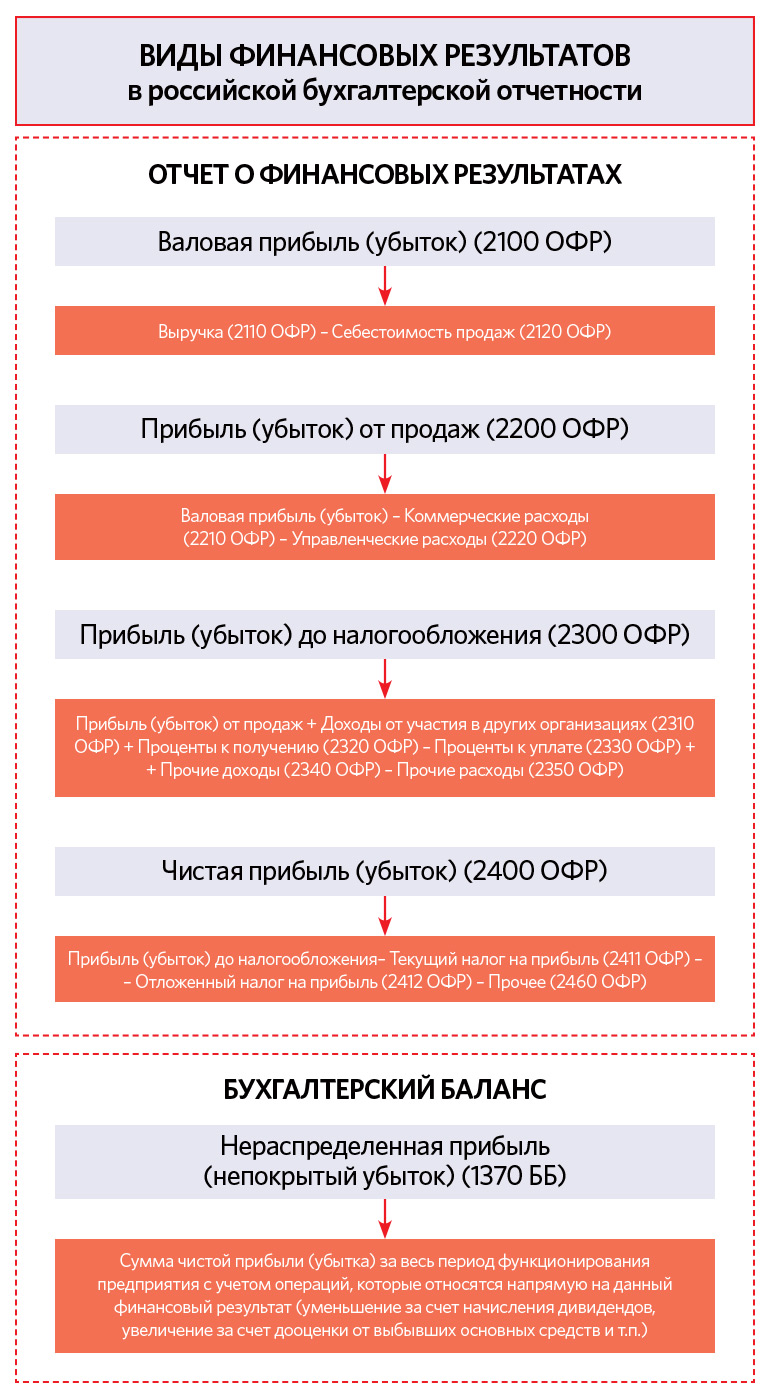

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

Примечание:

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам.

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

|

Название показателя |

Формула |

|

|

Абсолютное отклонение |

N1 – N0 |

|

|

Относительные отклонения |

Темп роста |

N1 ÷ N0 × 100% |

|

Темп прироста |

(N1 – N0) ÷ N0 × 100% |

|

|

Примечание: N0, N1 – значения анализируемого показателя в базовом и текущем периодах |

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

Ni = ∑Ni × 100%,

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности.

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

|

Показатель |

Формула |

|

|

по чистой прибыли |

по прибыли от продаж |

|

|

Рентабельность активов |

ЧП ÷ Аср. × 100% |

ПП ÷ Аср. × 100% |

|

Рентабельность собственного капитала |

ЧП ÷ СКср. × 100% |

ПП ÷ СКср. × 100% |

|

Рентабельность заемного капитала |

ЧП ÷ ЗКср. × 100% |

ПП ÷ ЗКср. × 100% |

|

Рентабельность продаж |

ЧП ÷ В × 100% |

ПП ÷ В × 100% |

|

Примечание:

|

Этап 4. Оцените влияние отдельных факторов на финансовый результат

Факторный анализ финансовых результатов можно реализовать по двум направлениям:

- по абсолютным значениям прибыли (убытка);

- по относительным величинам, то есть по рентабельности.

Посмотрим формулы для каждого из них.

Предположим: аналитик не располагает ничем, кроме бухгалтерской отчетности предприятия. У него нет данных о цене, объеме продаж и операционной прибыли по конкретной номенклатурной позиции. Тогда оптимальной окажется такая формула факторного анализа:

ПП = В – СП – КР – УР,

где СП – себестоимость продаж (2120 ОФР);

КР – коммерческие расходы (2210 ОФР);

УР – управленческие расходы (2220 ОФР).

С ее помощью оценивается влияние четырех факторов (в формуле – справа) на значение финансового результата.

Особенность формулы: для расчета факторного влияния по ней нет необходимости применять какие-то особые методики. Когда факторы увязываются через алгебраическую сумму, то достаточно вычислить абсолютное отклонение каждого, чтобы понять, каким было его воздействие на финансовый результат.

Для факторного анализа рентабельности существует много моделей. Остановимся на самой популярной – на модели Дюпон. Вот ее трехфакторная формула:

Рск = Рп × Коа × МК,

где Рск – рентабельность собственного капитала;

Рп – рентабельность продаж;

Коа – коэффициент оборачиваемости активов (В ÷ Аср.);

МК – мультипликатор собственного капитала (Аср. ÷ СКср.).

Чтобы оценить воздействие трех факторов на рентабельность собственного капитала, применим метод абсолютных разниц. В таблице 3 – готовые формулы для данной модели Дюпон.

Таблица 3. Как посчитать влияние факторов в трехфакторной модели Дюпон

|

Фактор |

Формула оценки его влияния |

|

Рентабельность продаж |

∆Рск (Рп) = ∆Рп × Коа 0 × МК 0 |

|

Коэффициент оборачиваемости активов |

∆Рск (Коа) = Рп 1 × ∆Коа × МК 0 |

|

Мультипликатор собственного капитала |

∆Рск (МК) = Рп 1 × Коа 1 × ∆МК |

|

Примечание:

|

Если рассчитать все верно, то абсолютное изменением Рск и суммарное воздействие факторов окажутся равны:

Рск = ∆Рск (Рп) + ∆Рск (Коа) +∆Рск (МК).

Анализ финансовых результатов предприятия на конкретном примере

Покажем на примере, как провести анализ финансово-хозяйственной деятельности предприятия в части финансовых результатов. Этапы мы обозначили выше. В соответствии с ними сделаем расчеты и напишем выводы. За основу возьмем годовую отчетность ПАО «Аэрофлот» за 2018 г.

Этап 1

В таблице ниже – все четыре вида прибыли из отчета о финансовых результатах. Мы не стали примешивать к ним еще и нераспределенную прибыль из баланса. Причина: она показывается на дату. Поэтому не станем обобщать воедино интервальные и точечные показатели.

Таблица 4. Горизонтальный анализ финансовых результатов

|

Показатель, млрд руб. |

2017 |

2018 |

Темп прироста, % |

|

1 |

2 |

3 |

4 (3 ÷ 2 × 100 – 100) |

|

Валовая прибыль (2100 ОФР) |

46,4 |

5,0 |

-89,2 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

-38,6 |

2418,5 |

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

4,1 |

-88,4 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

2,8 |

-90,2 |

Самые важные финансовые результаты из представленных – это второй и четвертый. Прибыль (убыток) от продаж – показатель эффективности основного бизнеса. Чистая – итоговая характеристика соотношения всех доходов и расходов. Поэтому в выводах сосредоточимся на них.

Для ПАО «Аэрофлот» 2017 г. был неблагоприятным с точки зрения ключевой деятельности – перевозок воздушным пассажирским транспортом. В 2018 г. ситуация и вовсе приобрела катастрофический характер. Причина: убыток от операционной деятельности.

Дальше в ходе факторного анализа разберемся с тем, почему это так. А пока найдем ответ: за счет чего компания в итоге сумела выйти в плюс. Ясно, что это некие прочие операции, которые сформировали положительное сальдо прочих доходов и расходов. Какие именно? Ответ приводится в пояснениях к балансу и отчету о финансовых результатах. Из него следует, что наибольший удельный вес в 2018 г. принадлежал прочим доходам от:

- не пролетевших пассажиров ввиду их неявки на рейс – 15,5%;

- прибыли прошлых лет, которую выявили в отчетном году – 10,3%;

- возврата акциза на топливо – 10,1%;

- операций с основными средствами и иными активами – 8,5%;

- штрафов и пеней за нарушение условий договоров – 8,3%.

Заметьте: все, за исключением возврата акциза, – некие случайные факторы. Они могут не повториться в будущем вообще или повториться в гораздо меньшем объеме. И тогда прочие операции перестанут быть спасительными в выведении компании на чистую прибыль.

В любом случае сложившаяся ситуация – ненормальна. Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Этап 2

Вертикальный анализ разобьем на две части. Создадим отдельные таблицы для финансовых результатов из баланса и «второй» формы.

Таблица 5. Вертикальный анализ финансовых результатов по балансу

|

Показатель |

31.12.2016 |

31.12.2017 |

31.12.2018 |

|||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в собственном капитале |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

97,9 |

77,3 |

98,2 |

65,8 |

109,3 |

|

Капитал и резервы (1300 ББ) |

69,7 |

100,0 |

78,7 |

100,0 |

60,3 |

100,0 |

|

Доля в пассиве |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

38,3 |

77,3 |

41,9 |

65,8 |

38,4 |

|

Итого пассив (1700 ББ) |

178,4 |

100,0 |

184,5 |

100,0 |

171,7 |

100,0 |

С точки зрения вертикального анализа нераспределенной прибыли ситуация в ПАО «Аэрофлот» вполне оптимистична. Собственный капитал почти полностью состоит из нее, а в валюте баланса ее доля – более 1/3. Это хорошая «подушка» финансовой безопасности и устойчивости. Однако при систематическом получении чистого убытка она рискует быстро растаять.

Особо поясним величину удельного веса в капитале и резервах на 31.12.2018 г. Она – выше 100% и это – не ошибка. Причина в следующем: на эту дату у предприятия находились собственные акции, выкупленные у акционеров. Цена их приобретения ставится в III раздел баланса со знаком минус. Из-за подобного вычитания составной компонент может оказаться больше, чем итоговая величина, как в данном случае.

Таблица 6. Вертикальный анализ финансовых результатов по «второй» форме

|

Показатель |

2017 |

2018 |

||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в выручке |

||||

|

Валовая прибыль (2100 ОФР) |

46,4 |

10,4 |

5,0 |

1,0 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

× |

-38,6 |

× |

|

Выручка (2110 ОФР) |

446,6 |

100,0 |

504,7 |

100,0 |

|

Доля в совокупных доходах |

||||

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

6,9 |

4,1 |

0,7 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

5,6 |

2,8 |

0,5 |

|

Совокупные доходы (2110 ОФР + 2310 ОФР + 2320 ОФР + 2340 ОФР) |

507,4 |

100,0 |

573,4 |

100,0 |

В каждом рубле выручки в 2017 г. было всего 10 копеек валовой прибыли. А в 2018 г. – и вовсе только 1 копейка. Значит, себестоимость продаж в ПАО «Аэрофлот» очень значительна по отношению к основному доходу. Причем в 2018 г. произошел ее существенный рост на 24,8%. Пояснения к отчетности раскрывают за счет чего. Самые главные причины:

- увеличение материальных расходов на 42,0%, в том числе расходов на авиа-ГСМ – на 49,0%;

- рост лизинговых платежей на 19,7%;

- повышение расходов по операциям код-шеринга (совместной эксплуатации воздушных линий) на 18,9%.

На фоне роста выручки лишь на 13% такая динамика в сфере расходов – крайне негативна. Как отмечалось выше, ситуацию спасает только положительное сальдо прочих доходов и расходов. Значит, ситуация с прибыльностью в ПАО «Аэрофлот» очень нестабильна.

Также невелика доля прибыли до налогообложения и чистой прибыли в совокупных доходах компании. Причем в 2018 г. – ярко выражена отрицательная динамика. Из заработанных 573 млрд руб. дохода на чистую прибыль приходится лишь 0,5 копеек с каждого рубля. Очевидно, что при такой величине и динамике доходов расходы компании нуждаются в существенной оптимизации.

Отметим: удельный вес прибыли от продаж мы не считали. Нет смысла находить долю отрицательного числа в положительном.

Этап 3

Оценим финансовые результаты ПАО «Аэрофлот» через относительные показатели рентабельности. Расчеты построим по чистой прибыли.

Таблица 7. Значения и динамика рентабельности

|

Показатель, % |

2017 |

2018 |

Темп прироста, % |

|

Рентабельность активов |

15,7 |

1,6 |

-90,0 |

|

Рентабельность собственного капитала |

38,3 |

4,0 |

-89,5 |

|

Рентабельность заемного капитала |

26,5 |

2,6 |

-90,3 |

|

Рентабельность продаж |

6,4 |

0,6 |

-91,3 |

Рентабельность по всем показателям в 2018 г. составила лишь около 10% от предыдущего года. Уменьшение в среднем на 90% – это катастрофическая ситуация. Здесь ее главная причина – почти десятикратное падение чистой прибыли. Получается: каждый рубль активов, капитала и выручки в 2018 г. отдавал бизнесу в 10 раз меньше, чем в 2017 г.

Однако даже такой негативный сценарий – не самый худший. Если бы мы считали рентабельность по операционному финансовому результату, то получили бы и вовсе минусовые значения. Напомним: в таком случае – это уже не рентабельность, а убыточность.

Этап 4

Факторный анализ построим по двум обозначенным выше подходам: сначала для убытка от продаж, а затем для рентабельности собственного капитала.

Таблица 8. Факторный анализ убытка от продаж

|

Показатель, млрд руб. |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

1 |

2 |

3 |

4 (3 – 2) |

|

Факторы |

|||

|

Выручка |

446,6 |

504,7 |

58,0 |

|

Себестоимость продаж |

-400,3 |

-499,7 |

-99,4 |

|

Коммерческие расходы |

-35,2 |

-29,8 |

5,4 |

|

Управленческие расходы |

-12,7 |

-13,8 |

-1,1 |

|

Совокупное влияние факторов |

× |

× |

-37,1 |

|

Результат |

|||

|

Убыток от продаж |

-1,5 |

-38,6 |

× |

В таблице 8 мы специально поставили минус у исходных значений расходов. Это поможет правильно оценить направление факторного влияния и понять: положительное оно или отрицательное.

Финансовый результат от продаж в 2018 г. меньше, чем в предшествующем периоде на 37,1 млрд руб. Самый значительный отрицательный вклад – у себестоимости продаж (-99,4 млрд руб.). Это почти двукратное перекрытие положительного влияния от роста выручки на 58,0.

Уже отмечали выше, подтверждаем теперь: при таком соотношении между доходами и расходами по основной деятельности у ПАО «Аэрофлот» высок риск скатиться в чистый убыток. Последствия этого таковы: уменьшение нераспределенной прибыли, утрата финансовой устойчивости, сокращение собственных оборотных средств.

Отметим также, что среди расходных показателей есть один, влияние которого на финансовый результат оказалось положительным. Это коммерческие расходы. Их динамика принесла компании +5,4 млрд руб. к сумме прибыли.

Таблица 9. Факторный анализ рентабельности собственного капитала

|

Показатель, % |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

Факторы |

|||

|

Рентабельность продаж |

6,4 |

0,6 |

-35,0 |

|

Коэффициент оборачиваемости активов |

2,5 |

2,8 |

0,5 |

|

Мультипликатор собственного капитала |

2,4 |

2,6 |

0,2 |

|

Совокупное влияние факторов |

× |

× |

-34,3 |

|

Результат |

|||

|

Рентабельность собственного капитала |

38,3 |

4,0 |

× |

За счет чего рентабельность собственного капитала уменьшилась на 34,3%? Основное влияние оказало падение рентабельности продаж. Оно дало сразу (-35,0)%. Чуть выправили ситуацию коэффициент оборачиваемости активов и мультипликатор собственного капитала. Они повлияли положительно и обусловили 0,5% и 0,2% роста соответственно. Однако это мизер по сравнению с воздействием первого из названных факторов.

Выводы по факторному анализу с использованием модели Дюпон:

- эффективность использования активов и структура капитала остались практически неизменны. Это подтверждается значениями коэффициента оборачиваемости и мультипликатора. Хорошего в этом мало. Неизменная величина оборачиваемости говорит о следующем: отдача от активов хоть и увеличилась, но крайне незначительно. А чуть подросший мультипликатор показывает: финансовая зависимость компании от обязательств выросла. Причем по состоянию на 31.12.2018 коэффициент автономии составлял 35,1%. Это значительно меньше «золотой» середины в 50%. Дальнейшее сокращение доли собственного капитала лишь усугубляет ситуацию;

- резкое снижение рентабельности продаж из-за падения чистой прибыли – очень тревожная ситуация. Мы уже отмечали это. Здесь подчеркнем негативное влияние данного фактора, в том числе на рентабельность собственного капитала. Выходит, основной ориентир для ПАО «Аэрофлот» с точки зрения управления финансовым результатом – оптимизировать расходы по основному виде деятельности. Только в таком случае обеспечится рост всех видов финансового результата.