Чтобы сдать декларацию по НДС с первого раза, нужно выполнить все контрольные соотношения. Если в них будут ошибки, налоговая может отказать в приеме, потребовать дать пояснения или сдать уточненку. Расскажем, как проверить декларацию и отчитаться без нарушений.

Содержание

- Что такое контрольные соотношения и зачем их проверять

- В каких соотношениях чаще допускают ошибки

- Проверка суммы НДС к уплате

- Проверка книги продаж

- Проверка книги покупок

- Проверка для плательщиков УСН

- Завышение НДС к вычету и занижение НДС к уплате

- Как проверить контрольные соотношения

- Как исправить контрольные соотношения

Что такое контрольные соотношения и зачем их проверять

Контрольные соотношения (КС) по НДС — это равенства и неравенства показателей внутри отчета и между разными отчетами, с помощью которых налоговая проверяет правильность заполнения деклараций. Если соотношения не выполнены, это означает, что в отчете, возможно, есть ошибки.

Перед сдачей декларации по НДС нужно проверить соблюдение КС:

- утвержденных приказом ФНС от 25.05.2021 № ЕД-7-15/519;

- рекомендованных письмом ФНС от 23.03.2015 № ГД-4-3/4550.

Невыполнение соотношений из приказа ФНС приведет к тому, что декларацию по НДС посчитают непредставленной. Инспекторы уведомят об этом налогоплательщика на следующий день после сдачи. Если исправить нарушения в течение пяти рабочих дней, отчет будет считаться сданным в день подачи ошибочной декларации (п. 5.3–5.4 ст. 174 НК РФ). Если же проигнорировать уведомление, можно получить штраф и блокировку на расчетный счет.

Декларацию с нарушенными соотношениями из письма примут, но могут потребовать пояснить расхождения или сдать уточненку. Зависит от того, какое именно соотношение не выполнено (п. 3 ст. 88 НК РФ).

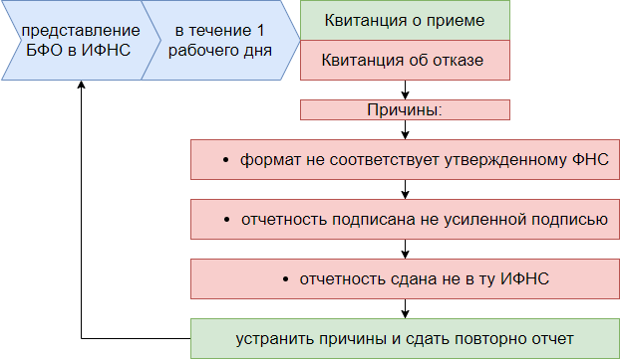

Декларацию по НДС можно сдавать только в электронном виде. После сдачи она пройдет автоматическую проверку от налоговой по АСК НДС — система проверяет контрольные соотношения и сравнивает показатели декларации с данными других налогоплательщиков.

Проверка идет 2–3 месяца. Если все хорошо, она закончится сама и никаких запросов из налоговой не придет. Если же в отчете найдут нарушения, об этом сообщат.

В каких соотношениях чаще допускают ошибки

Как мы уже сказали, особенно важно соблюдать соотношения из приказа № ЕД-7-15/519. Исправить их можно будет только уточненной декларацией и в ограниченный срок. Но и нарушенные соотношения из письма имеют последствия в виде требований от ИФНС.

Разберемся с самыми частыми ошибками.

Проверка суммы НДС к уплате

Для проверки суммы в разделе 3 используют КС № 1 из приказа. Оно означает что сумма налога к уплате из раздела 3 должна быть равна разнице между суммой исчисленного налога и суммой к вычету по этому разделу.

Стр. 200 = Стр. 118 — Стр. 190

Если это соотношение нарушено и при этом исчисленный НДС больше НДС к вычету (стр. 118 > стр. 190), налоговая откажет в приеме отчета и направит соответствующее уведомление.

Аналогичная проверка предусмотрена для НДС к уплате в разделе 1 — КС № 2. Там проверяется, чтобы налог к уплате был равен разнице между НДС к уплате из 3, 4, 5 и 6 разделов и НДС к возмещению по разделам 3, 4, 5 и 6.

Стр. 040 = (стр. 200 р. 3 + стр. 130 р. 4 + стр. 160 р. 6) – (стр. 210 р. 3 + стр. 120 р. 4 + стр. 090 р. 5 + стр. 170 р. 6)

Невыполнение равенства говорит о том, что НДС посчитали неверно. Такую декларацию налоговая не примет.

Проверка книги продаж

Общая сумма исчисленного налога по 2, 3, 4 и 6 разделам должна быть равна итоговой сумме по разделу 9 — это КС № 3. Проще говоря, отраженный НДС по книге продаж и дополнительным листам должен быть сопоставлен с исчисленным налогом по разделам 2, 3, 4 и 6.

Внутри раздела 9 тоже есть свои соотношения. Они предусматривают, что сумма исчисленного налога должна равняться сумме НДС по всем счетам-фактурам. Проверку проводят по каждой ставке НДС отдельно — 20, 10 и 18 % (КС № 7, 8 и 9). Если есть дополнительные листы книги продаж, проверяют также выполнение КС № 10, 11 и 12.

Все требования — в одной наглядной таблице

Контролируйте статусы и сроки по всем формализованным и неформализованным требованиям ФНС за все организации

Подключить

Проверка книги покупок

Общая сумма исчисленного налога по 3, 4, 5 и 6 разделам должна быть равна итоговой сумме НДС к вычету по разделу 8 — это КС № 4. Проще говоря, сумма вычетов по книге покупок и доплистам к ней должна быть сопоставлена с суммами вычетов по разделам 3, 4, 5 и 6.

Также важно проверить равенство сумм вычетов по всем счетам-фактурам итоговой сумме налога по книге покупок (КС № 5):

Сумма стр. 180 р. 8 = стр. 190 р. 8

Если есть дополнительные листы, проверяется также выполнение КС № 6.

Проверка для плательщиков УСН

Налогоплательщики-упрощенцы не имеют права на вычет. В разделе 8 декларации у них не должны быть заполнены строки для НДС к вычету по счету-фактуре (стр. 180) и суммы налога по книге покупок (стр. 190) — таково условие КС № 14.

Исключение сделано для продажи металлолома, шкур животных и макулатуры. Чтобы декларация прошла проверку с показателями в этих строках, у упрощенца должен стоять код 1011715 в строке 070 раздела 2.

КС № 13 проверяет, чтобы неплательщики НДС, сдавая декларацию, заполняли раздел 12 и раздел 1. Бывает, что упрощенцы заполняют лишние разделы или не отражают НДС к уплате в первом разделе. Важно, чтобы сумма налога, предъявленная покупателю (сумма стр. 070 р. 12), была равна сумме налога к уплате в бюджет (стр. 030 р. 1)

Завышение НДС к вычету и занижение НДС к уплате

Если говорить о КС из письма ФНС, то чаще всего ошибки появляются при расчете НДС к вычету и уплате. Самые нарушаемые КС — № 1.28 и 1.27.

КС № 1.27 предписывает, что начисленный по декларации НДС должен быть не меньше итоговой суммы НДС по всем ставкам из книги продаж (раздел 9) — это аналог КС № 3 из приказа.

КС № 1.28 означает, что вычет по декларации не может быть больше итоговой суммы вычетов по книге покупок (раздел 8). Если вычет в разделах 3–6 выше, чем в разделе 8, то он завышен, а НДС к уплате занижен. Это то же самое КС, что и в приказе под номером 4.

Что делать, если контрольные соотношения НДС нарушены из-за копеек

В разделах 1–7 декларации по НДС все стоимостные показатели заполняются в рублях, копейки округляются (п. 15 порядка заполнения, приведенного в приказе ФНС от 29.10.2014 № ММВ-7-3/558@). Однако к остальным разделам это правило не применяются, там показатели заполняются в рублях и копейках без округлений.

По контрольным соотношениям, утвержденным приказом № ЕД-7-15/519, показатели разделов 1–7 нужно сравнивать с показателями разделов 8–9. Часто они не совпадают именно из-за копеек. ФНС сообщила, что при проверке декларации показатели разделов 8–9 принимаются с учетом округления, поэтому копейки не мешают выполнению контрольных соотношений (письмо ФНС от 24.05.2021 № СД-4-3/7099@).

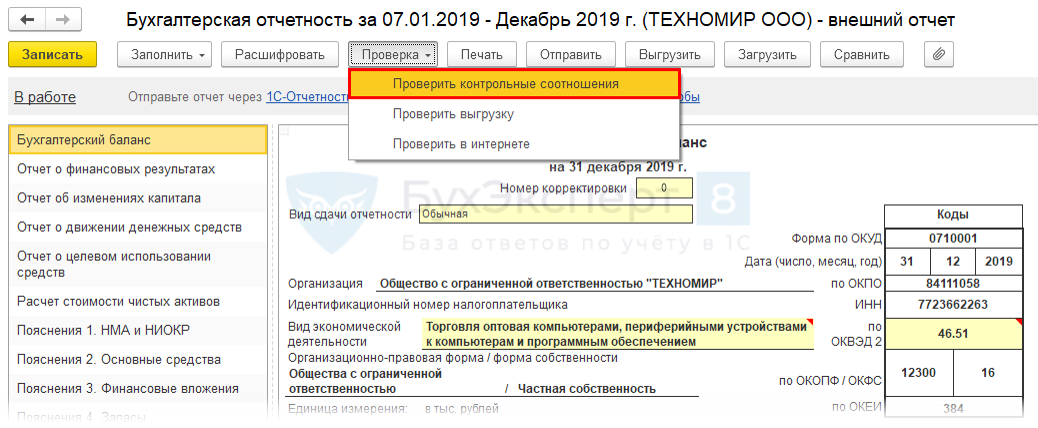

Как проверить контрольные соотношения

Вручную проверять контрольные соотношения долго и сложно, да и почти никогда не требуется. Декларацию по НДС можно сдавать только в электронном виде, а в системах учета и сдачи отчетности предусмотрена автоматическая проверка выполнения КС.

Модуль НДС+ для сервиса Контур.Экстерн проверяет контрольные соотношения перед отправкой отчета и подсказывает, что нужно исправить, чтобы декларация прошла проверку налоговой.

Если из ИФНС поступит требование, НДС+ доступно объяснит причину, покажет реквизиты счета-фактуры и расхождения с контрагентами. Это поможет быстрее подготовить ответ.

Как исправить контрольные соотношения

При нарушении контрольных соотношений из приказа нужно подать уточненную декларацию в течение пяти рабочих дней после получения уведомления из ФНС. Если успеть вовремя, датой сдачи будет считаться дата представления первичной декларации. Опоздание повлечет штраф за несдачу декларации — 5 % от неуплаченной в срок суммы налога за каждый месяц опоздания, но не меньше 1000 рублей и не больше 30 %.

Если нарушены контрольные соотношения из письма, налоговая пришлет требование о даче пояснений или внесении в декларацию исправлений. Уточненка обязательна, когда в декларации был занижен налог к уплате. Если же ошибки на самом деле нет или она привела к переплате, то подача уточненной декларации — право, а не обязанность налогоплательщика. Но по рекомендациям ФНС представлять уточненку все-таки стоит (Приложение к Письму ФНС России от 03.12.2018 N ЕД-4-15/23367@).

Если налогоплательщик не подаст уточненную декларацию по требованию и не даст пояснений, его могут оштрафовать на 5000 рублей (ст. 129.1 НК РФ). В прочих случаях ответственность может грозить только за неуплату налога, с которой связана обязанность сдать уточненку. Чтобы ее избежать, нужно погашать недоимку до сдачи отчета.

Уточненную декларацию нужно сдавать по той же форме, что и первичную, даже когда ФНС уже утвердила обновления. Например, если нужно уточнить декларацию за второй квартал 2021 года, то и подать ее нужно в той форме, которая действовала во втором квартале 2021 года.

В ее состав должны войти:

- все разделы и приложения из первичной декларации с исправленными и изначально верными данными;

- новые разделы и приложения, в которых будут отражены новые данные, которых не было в первой декларации.

На титульном листе уточненки в строке «Номер корректировки» укажите порядковый номер уточненной декларации за квартал. Для первой поставьте «1–», для второй «2–» и т.д.

Если ошибки не связаны со счетами-фактурами, их можно исправить прямо в декларации. Если же причина вопросов от налоговой, к примеру, неправомерный вычет, следует исправить книгу покупок и сформировать декларацию заново. В состав отчета должно войти приложение 1 к разделу 8 со сведениями из дополнительного листа книги покупок с отметкой о неактуальности ранее поданных сведений.

Работа с Контур.НДС+ поможет сдавать декларации по НДС с первого раза. Устранить ошибки в контрольных соотношениях и расхождения с контрагентами можно еще до сдачи. А если ошибка все же закралась и из налоговой пришло требование, НДС+ подскажет, что именно нужно исправить.

После подачи налоговой отчётности по нашему предприятию (обычно это годовой баланс) мы можем получить назад протокол, в котором указано об обнаруженной в нашей отчётности ошибке с кодом 0400400010 «Нарушено контрольное соотношение показателя формы НБО». При этом об особенностях ошибки никто толком рассказать не может, и что делать в данной ситуации также не понятно. Каков же выход? Ниже разберём сущность возникшей ошибки, а также рассмотрим, как её можно исправить.

Содержание

- Сущность ошибки с кодом 0400400010

- Пояснительная записка, если нарушено контрольное соотношение показателя формы НБО

- Проверка показателей отчётности при возникновении ошибки с кодом 0400400010

- Звонок в налоговую для решения проблемы

- Дождитесь обновления системы, чтобы повторно отправить отчёт

- Заключение

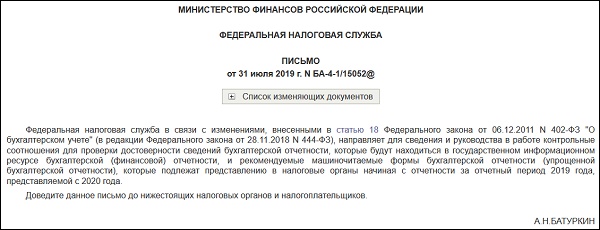

Как известно, с начала 2020 года налоговые инспектора (а также соответствующие программные инструменты) сверяют налоговую отчётность по новым контрольным соотношениям. Данные соотношения регламентированы специальным письмом ФНС от 31.07.2019 года № БА-4-1/15052@, в котором определено, суммы каких строк должны сходиться при проверке баланса.

Так, к примеру, в балансе складываются все показатели строк актива для получения общей суммы в строке 1600. А также все показатели строк в пассиве для получения общей суммы в строке 1700. Значение строки 1600 должно соответствовать значению строки 1700.

Основная причина появления рассматриваемой ошибки – это округление цифр до тысяч рублей. У ФНС контрольные соотношения настроены по формулам в тысячах, без допустимых значений при выполнении округления. То есть налоговая служба при проверке суммирует показатели не до копеек, а в тысячах рублей. Поэтому и возникает нарушение контрольного соотношения показателя формы НБО.

В процессе таких округлений у создателя отчёта валюта актива баланса может не сходиться с валютой пассива, из-за чего система проверки отчётности выдаёт ошибку и требует внесения корректировки в полученную отчётность.

Введение новой методики очень быстро вызвало массу возвратов по поданной отчётности (наиболее часто это было баланс за 2019 год), к чему были не готовы сами налоговые органы. Более того, изменение алгоритма проверки отчётности в программных инструментах типа 1С также привело к тому, что 1С также стала «ругаться» на сформированные в ней же отчёты. При этом эти же отчёты ранее воспринимались системой как корректные, и не вызывали ошибку.

Также причиной сбоя могут стать проблемы при выгрузке форм налоговой отчётности. Так у ряда специалистов при выгрузке баланса из 1С 8.3 в СБИС строка 2410 трансформировалась в строку 2411, не учитывалась в формулах, что и приводило к ошибке 0400400010.

Давайте разберёмся, как исправить рассматриваемую ошибку при подаче годового баланса.

Читайте также: Причины отказа налоговой: Ошибка в последовательности предоставлении сведений 3 НДФЛ и что это значит.

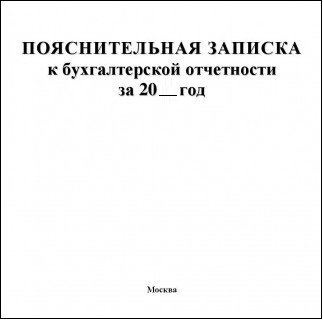

Пояснительная записка, если нарушено контрольное соотношение показателя формы НБО

Хорошим решением является подача пояснительной записки к вашей отчётности в налоговую. В записке вам будет необходимо пояснить, как вы получили ваши цифры. Но довольно часто пояснительные не работают, так как показатели считают автоматические системы, а сами налоговые специалисты предпочитают не углубляться в каждый отчёт.

Проверка показателей отчётности при возникновении ошибки с кодом 0400400010

Некоторые налоговые органы требуют внести исправления в отправленную отчётность посчитав сумму по тысячам. После чего отправить уточнённый отчёт в налоговую с пометкой «корректировка №1». Это должно помочь решить проблему контрольного соотношения показателя.

Звонок в налоговую для решения проблемы

При наличии возможности и расположенного к вам налогового инспектора позвоните в ваш налоговый орган и осведомитесь, как устранить ошибку соотношения показателя. Несмотря на то, что в ИФНС часто не знают, как решить рассматриваемую проблему, вам может повезти, и вы попадёте на компетентного налогового специалиста.

Дождитесь обновления системы, чтобы повторно отправить отчёт

Также панацеей может стать соответствующее обновление автоматических систем проверки налоговой отчётности, работающих в ФНС. Учитывая множество фиксируемых ошибок в системе, техподдержка ФНС может выпустить апдейт, который решит ошибку в разнице подсчёта суммы баланса. Но точных данных по выходу такого обновления пока нет.

Это может быть полезным: Ошибка генерации сертификата в личном кабинете налогоплательщика — что делать?

Заключение

Выше мы рассмотрели, почему возникает код ошибки 0400400010, которая означает: «Нарушено контрольное соотношение показателя формы НБО». Поскольку указанная проблема вызвана особенностями подсчёта суммируемых значений, рекомендуем или написать пояснительную по вашим цифрам, или пересчитать ваш баланс так, как считает сама ФНС. После этого ошибка будет устранена.

- Опубликовано 25.05.2021 08:28

- Просмотров: 10283

В разгар отчетной кампании мы публиковали ряд статей, посвященных подготовке годовой бухгалтерской отчетности НКО. Отчетность сдана и сегодня хотелось бы поговорить о том, что ожидает бухгалтера после ее сдачи. Сразу оговоримся: все, что написано в данной статье основано на личном опыте автора статьи – практикующего бухгалтера в учете НКО. Автор не претендует на истинность, а выражает лишь свой взгляд на поведение в такого рода ситуациях, с которыми может столкнуться каждый бухгалтер. Итак, речь пойдет об ошибке с кодом 400400010 «Нарушено контрольное соотношение показателя формы НБО». Как ее исправить расскажем в этой статье.

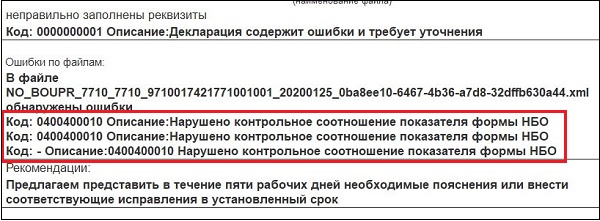

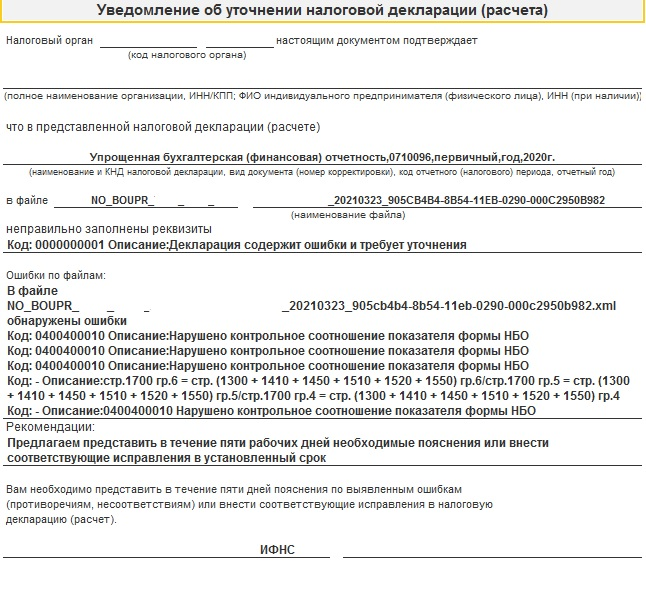

Что ж, вы подготовили отчетность и отправили ее в налоговую. Спустя пару дней вам приходит «Уведомление об уточнении налоговой декларации (расчета)» со следующим содержанием:

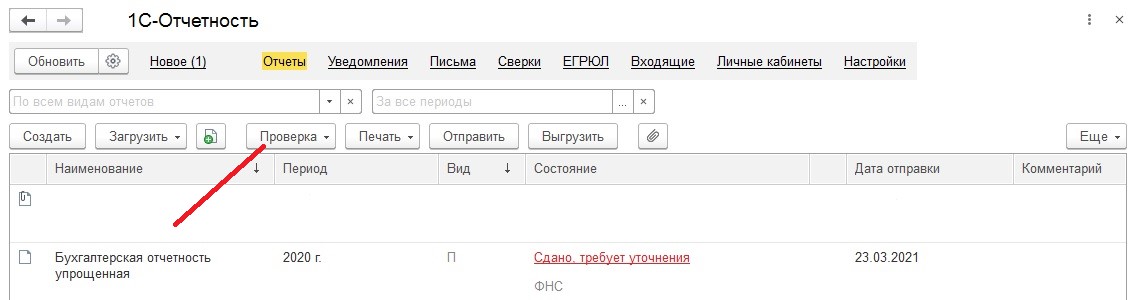

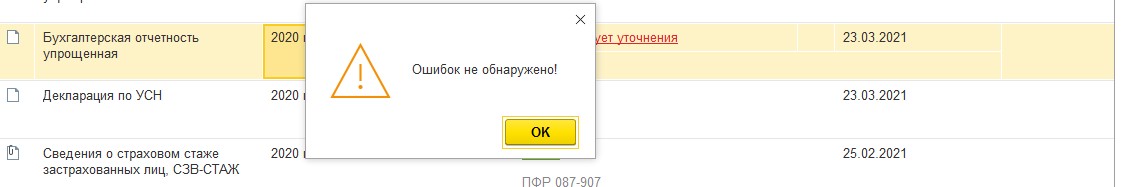

Вроде бы при отправке все было хорошо, проверка выгрузки в 1С показала, что ошибок нет:

А налоговая присылает, что в файле обнаружены ошибки.

Для начала, давайте разберемся, что означают ошибки с данным кодом.

С начала 2020 года налоговики с помощью программ сверяют налоговую отчётность по новым контрольным соотношениям. Эти соотношения регламентированы письмом ФНС от 31.07.2019 года № БА-4-1/15052@, в котором определено, суммы каких строк должны сходиться при проверке баланса.

Одной из причин появления ошибки с кодом 0400400010 является округление цифр до тысяч рублей. У налоговиков контрольные соотношения настроены в тысячах, без допустимых значений при выполнении округления.

Еще одна причина возникновения такой ошибки касается непосредственно некоммерческих организаций. Суть – проверочная формула ФНС в коде ошибки не считает строку 1350. Формула ФНС, указанная в присланном уведомлении, гласит:

«В файле NO_BOUPR_7733_7733_7733785779773301001_20210323_905cb4b4-8b54-11eb-0290-000c2950b982.xml обнаружены ошибки

стр.1700 гр.6 = стр. (1300 + 1410 + 1450 + 1510 + 1520 + 1550) гр.6/стр.1700 гр.5 = стр. (1300 + 1410 + 1450 + 1510 + 1520 + 1550) гр.5/стр.1700 гр.4 = стр. (1300 + 1410 + 1450 + 1510 + 1520 + 1550) гр.4».

Разберемся, что делать в этом случае.

НКО по-особому заполняют раздел III баланса «Капитал и резервы». Ведь они вправе сами разрабатывать для себя формы бухгалтерской отчетности, основываясь при этом на бланках, которые рекомендовал Минфин России.

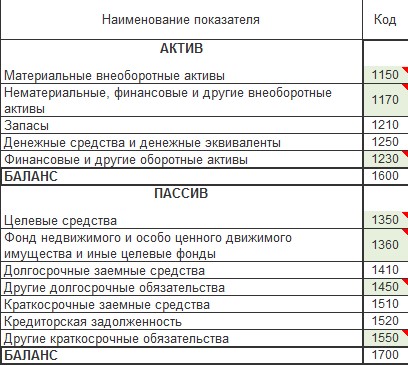

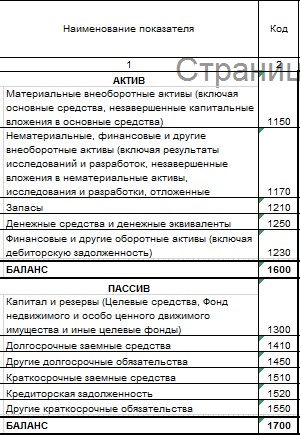

Согласно п. 4 ст. 6 закона № 402-ФЗ некоммерческие организации могут сдавать отчетность по упрощенной форме. Некоммерческая организация, применяющая упрощенные способы, в упрощенной форме бухгалтерского баланса, утвержденной приказом Министерства финансов Российской Федерации от 2 июля 2010 г. № 66н (приложение № 5), вместо показателей «Капитал и резервы» включает показатели «Целевые средства», «Фонд недвижимого и особо ценного движимого имущества и иные целевые фонды».

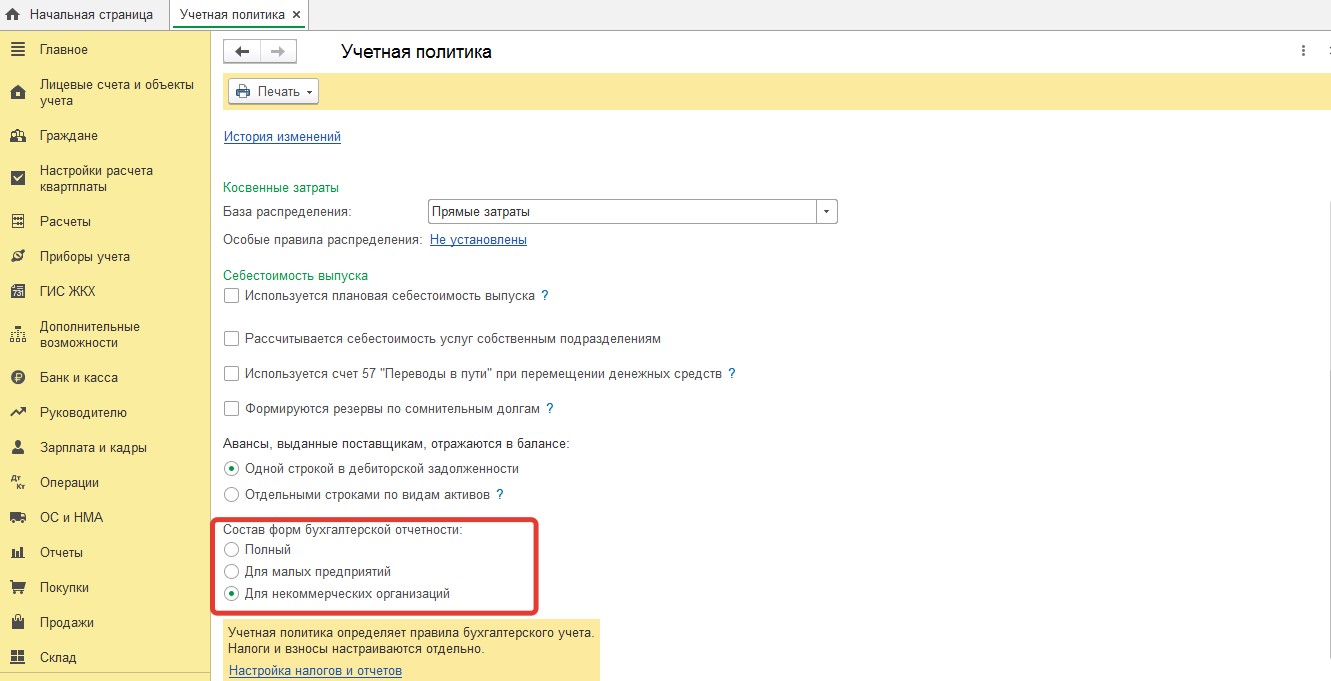

Напомню, чтобы бухгалтерская отчетность в типовой программе 1С Бухгалтерия 8.3 формировалась с учетом этой особенности, необходимо в настройках учетной политики установить галочку:

Тогда при формировании бухгалтерской отчетности статьи Пассива баланса сформируются автоматически с учетом специфики НКО. И показатели статей упрощенного баланса, сформированные в типовой 1С Бухгалтерия 8.3 будут выглядеть так:

В то время, как форма в редакции приказа Минфина выглядит так:

Как видим, в упрощенной форме в отличие от полной формы, где целевые средства имеют для некоммерческих организаций код строки 1300, в упрощенной форме целевые средства имеют код 1350 и должны учитываться в формуле контрольных соотношений вместо кода строки 1300.

ФНС берет для всех организаций общее соотношение – не обращая внимания на специфику некоммерческих организаций.

Что же делать в этом случае?

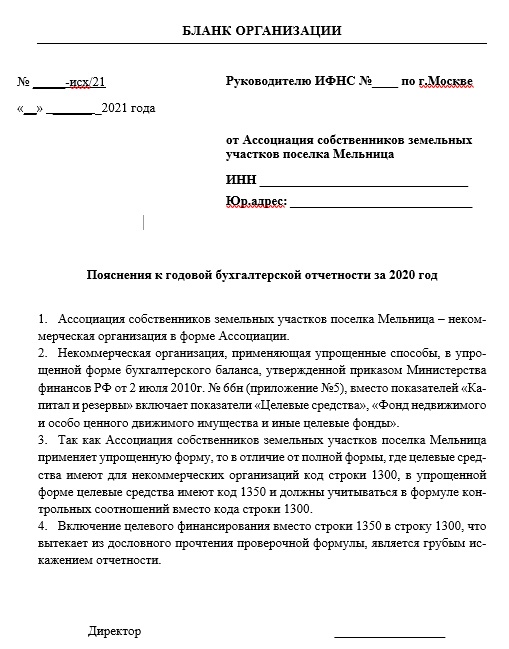

Из своего опыта могу рекомендовать в качестве решения проблемы – подачу пояснительной записки к вашей отчётности. Однако сразу скажу, что довольно часто пояснительные не работают, так как показатели в ФНС считают автоматические программы, которые настроены на проверку контрольных соотношений. Налоговики же с некоторых пор предпочитают не углубляться в каждый отчёт. Тем не менее подача пояснительной записки поможет подстраховаться в сдаче отчетности.

Если удастся дозвониться до Вашей налоговой и Вы попадете на толкового инспектора – считайте, что Вам повезло.

Если же нет, подайте корректирующую отчетность с пояснительной запиской (образец прилагаем).

Если и это не поможет, то единственный выход – переименовать строку 1300 и включить в нее целевые средства.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Добрый день, коллеги, во второй раз налоговая отказала в приеме БО. В первый раз сумма строк в активе не равнялась сумме строк пассива на 1 ед. Исправила, направила корректировочный и вновь та же самая ошибка. Баланс приложила. Помогите, плиз.

«В файле NO_BUHOTCH_0608_0608_0601029364060801001_20200506_5f0e74ff-3fea-4a15-aa13-9ab8cb77e3a5.xml обнаружены ошибки

Код: 0400400010 Описание:Нарушено контрольное соотношение показателя формы НБО

Код: — Описание:0400400010 Нарушено контрольное соотношение показателя формы НБО

Код: — Описание:ошибка по КС»

г. Екатеринбург4 011 баллов

Новичок- бухгалтер, Добрый день!

Я так понимаю это продолжение темы: https://www.buhonline.ru/forum/index?g=posts&t=624849

Проблема появляется не только у Вас, из-за того, что не все бухгалтерские программы корректно добавили контрольные соотношения по балансу за 2019 год.

В этом году ФНС впервые проводит сверку по новым контрольным соотношениям (письмо ФНС от 31.07.2019 № БА-4-1/15052@)

Вы через какую программу формируете отчетность?

Эксперт Бухонлайна согласен с этим ответом

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Upjers, через 1с отчетность

Выложите протокол Экспресс-проверки ведения учета на 01.01.2020

Новичок- бухгалтер, Вас не смущает этот текст «Проведено проверок: 0 из 0.

Выложите ваш список возможных проверок с флагами

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Practice, исправила, приложила

Цитата (Новичок- бухгалтер):Исправила, направила корректировочный и вновь та же самая ошибка.

Здравствуйте. Вы в налоговую звонили ?

г. Екатеринбург4 011 баллов

Новичок- бухгалтер, Добрый день!

Попробую предположить что проблема может быть, в строках, при проверке контрольных соотношений.

1. Налог на прибыль 2410 = Сумма текущего и отложенногоналога на прибыль

2. Текущий налог на прибыль 2411 = начисленный налог на прибыль и доходыобороты по проводке 99 — 68.пр (минус) налог к уменьшению обороты по проводке 68.пр — 99

Приказ Минфина РФ от 20.11.2018 № 236н внес следующие изменения в коды строк отчета о финансовых результатах:

— «налог на прибыль», в котором отражается расход (доход) по налогу на прибыль (строка 2410);

— изменили нумерацию показателя «текущий налог на прибыль» (в прошлых версиях формы строка имела номер 2410, сейчас — 2411);

— ввели показатель «отложенный налог на прибыль» (строка 2412).

Изменения вступят в силу только с отчетности за 2020 год, однако уже сейчас они повлияли на форму и формат бухгалтерской отчетности.

В Вашем случае на мой взгляд строки 2410 и 2411 должны быть идентичными, на итоговые цифры в Вашем случае это не влияет, расчет у Вас произведен «как будто» эта строка была заполнена.

Попробуйте, большая вероятность что все получиться.

Субъекты малого предпринимательства имеют право сдавать упрощенную форму бухгалтерской отчетности, насколько я понял Вы относитесь к предприятиям малого бизнеса, и вправе предоставить бухгалтерскую отчетность по упрощенной схеме, имейте это в виду. 😉

Эксперт Бухонлайна согласен с этим ответом

Новичок- бухгалтер,

Результат проверки:

Обнаружены отрицательные остатки по счетам

Возможные причины:

По счету отражено списание большей суммы, чем поступило на счет.

Рекомендации:

Откройте карточку счета, проверьте проведенные операции.

Ваша родная проверка подтвердила наличие ошибок.

Исправляйте , проводите и заново формируйте отчетность

Составить и распечатать трудовой договор по готовому шаблону

Важный бух, не берут телефоны

Upjers, огромное спасибо

Upjers, и еще вопросик, я сдам упрощенную отчетность, номер корректировки 2 ставить? Первичную отказали, К1-отказали, теперь К2?Спасибо.

Upjers, исправила все ошибки после экспресс-проверки, сформировала упрощенный баланс, у меня статьи актива 67+34=102 , мне нужно здесь вручную поменять , прибавить единицу к одному из показателей, чтобы действительно Баланс был равен 102? В руб они равны 67200 и 34400.

Цитата (Новичок- бухгалтер):В руб они равны 67200 и 34400.

Я в таких случаях правил 34400 —> 35.

Позвольте уточнить — Вам отказали в приёме бухгалтерского учета или прислали требование представить пояснения или уточнить отчет?

Александр Погребс, добрый день! Получила требование уточнить отчет, статус » Сдано, требует уточнения».

Цитата (Новичок- бухгалтер):Получила требование уточнить отчет, статус » Сдано, требует уточнения».

Тогда другое дело.

Тогда все остальные уточненные варианты — корректировка № 1, № 2 и т.д.

А вот, если отказ в принятии, тогда все — «нулевые», т.е. первичные…

Успехов!

Ведите бюджетный учет и формируйте отчетность в программе «Контур Бухгалтерия Бюджет»

г. Екатеринбург4 011 баллов

Новичок- бухгалтер, я так понимаю вопрос решен — Александр Погребс, подтвердил мою позицию и ответил на Ваш дополнительный вопрос?

Upjers, да, огромное спасибо.Успехов Вам!

В 2019 ФНС рекомендованы контрольные соотношения бухгалтерской (финансовой) отчетности (Письмо ФНС РФ от 31.07.2019 N БА-4-1/15052@). Несоблюдение контрольных соотношений – не причина для отказа в приеме отчетности, но повод для запроса пояснений.

Отправили бухгалтерскую отчетность, получили в ответ протокол с ошибкой:

Код: — Описание:0400400010 Нарушено контрольное соотношение показателя формы НБО

Что это может быть и в чем ошибка? И что такое НБО?

В настоящий момент причина ошибки в отсутствии в контрольных соотношениях погрешности округлений показателей за отчетный и прошлые годы. Решение – скорректировать указанные показатели в соответствии с КС вручную.

В Письме ФНС от 18.02.2020 N ВД-4-1/2844@ даны пояснения, когда отчетность считается принятой.

Уведомления об уточнении не является основанием для отказа в приеме отчетности. Она считается принятой инспекцией после направления в адрес организации квитанции о приеме, а также извещения о вводе или уведомления об уточнении.

КС носят рекомендательный характер.

НБО — налоговая и бухгалтерская отчетность в данном контексте.

См. также:

- [25.02.2020 запись] Годовая отчетность за 2019 г. в 1С. Бухгалтерская отчетность

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

Загрузка…

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Что делать, если из-за округления копеек не выполняются контрольные соотношения в РСВ за полугодие?

- Опубликовано 07.07.2021 13:34

- Автор: Administrator

- Просмотров: 20967

Коллеги, ранее мы уже обсуждали тему почему не стоит торопиться со сдачей отчетности сразу, как только закончился налоговый период. Приводили в пример расчет по страховым взносам за 1 квартал 2021 г., в котором была зарегистрирована ошибка округления копеек, для исправления которой разработчиками был выпущен специальный патч. Кто-то услышал нас и дождался выпуска исправительного патча, кто-то поторопился и откорректировал отчет вручную. Казалось, что такая проблема больше не вернется. Но нет! У многих в РСВ за полугодие вновь появилась аналогичная ошибка. В этой статье мы обозначим план действий в данной ситуации на сегодняшний день. Сохраняйте в закладки, однозначно пригодится, ведь мы будем обновлять информацию по этой ошибке до самого конца отчетного периода!

Итак, первое, о чем хочется вас попросить: пожалуйста, не торопитесь отправлять отчет!

На календаре только 7 июля, срок сдачи РСВ – 30 июля. Уйма времени на то, чтобы сдать отчет!

Если же по какой-то веской причине вам необходимо сдать отчет в ближайшие дни, то ловите наш подробный инструктаж:

1. Убедитесь, что ошибки в контрольных соотношениях РСВ связаны именно с округлением копеек.

Часто причиной таких ошибок в РСВ является нарушение хронологии заполнения документов в 1С.

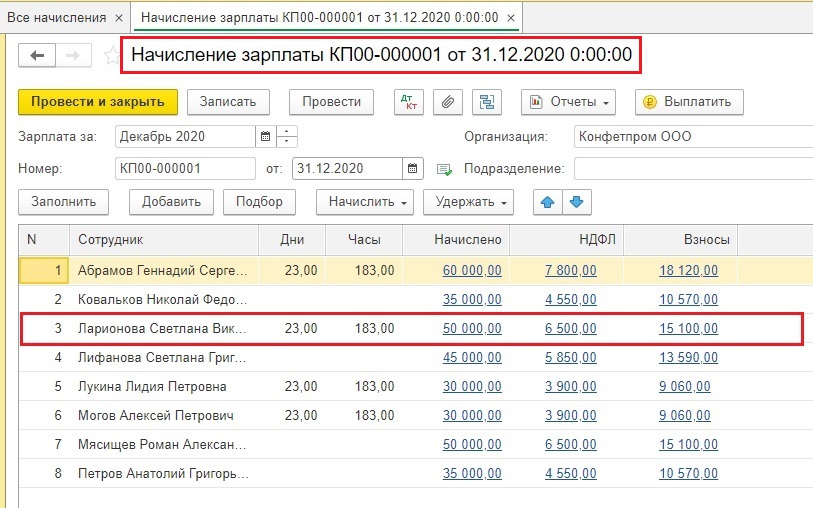

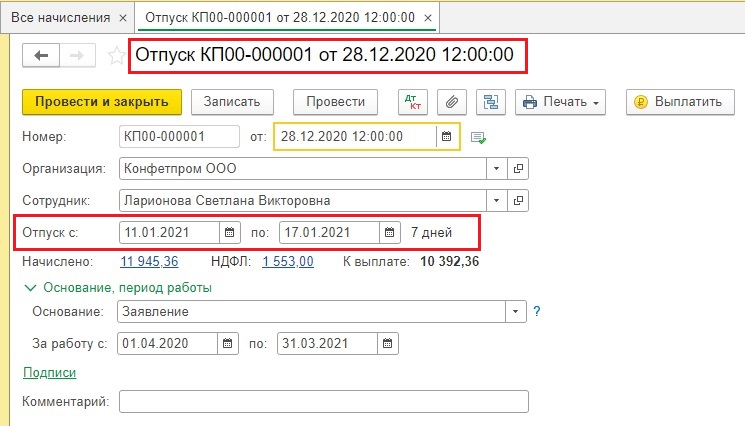

Приведем яркий пример в 1С: Бухгалтерии предприятия ред. 3.0: сотрудница Ларионова С.В. идет в отпуск с 11 января, бухгалтер делает расчет отпускных накануне в конце декабря.

Чтобы в 1С: Бухгалтерии предприятия декабрьская зарплата вошла в расчет среднего заработка, бухгалтер сначала делает начисление зарплаты и взносов за декабрь.

Затем также в декабре рассчитывает январские отпускные.

Что ж, методология верная, отпускные рассчитались корректно.

Но часто после таких действий бухгалтер забывает пересчитать взносы заново и формирует РСВ. Естественно, что контрольные соотношения не выполнены.

Ругать 1С в этом случае не стоит, ведь это ошибка бухгалтера.

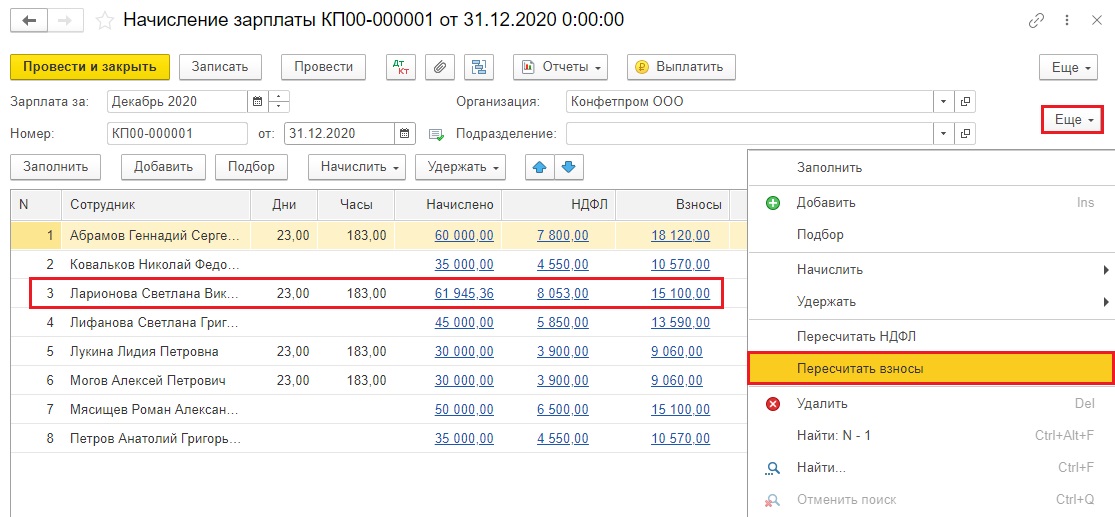

Вернемся в начисление зарплаты за декабрь и пересчитаем взносы

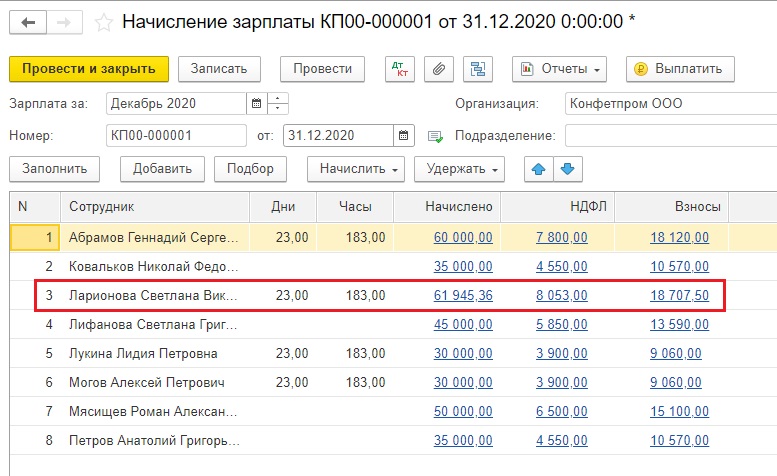

В результате видим, что страховые взносы по Ларионовой С.В. у нас действительно изменились: была сумма 15100 рублей, стала 18707,50 рублей.

Ошибка в контрольных соотношениях тем самым исправлена.

Этим примером мы хотим сказать, что расчетная ошибка бухгалтера может быть в любом месяце, поэтому обязательно зайдите в ваши начисления зарплаты и взносов. Перезаполните их по кнопке «Еще» – «Пересчитать взносы», посмотрите не изменилась ли итоговая сумма.

Возвращаемся к нашей теме не заполнения РСВ за полугодие 2021 года.

2. Если вы пересчитали взносы, суммы остались те же, но РСВ за полугодие так и выдает ошибку контрольных соотношений, то сформируйте корректирующий отчет РСВ за 1 квартал 2021 года и сохраните его в 1С.

Это действие нужно для того, чтобы заставить программу пересчитать все взносы с самого начала! Отправлять этот отчет в ИФНС не надо!

После того, как сохранили корректирующий РСВ, сформируйте новый РСВ за полугодие.

Многим этот шаг поможет в исправлении контрольных соотношений!

Но!

3. Если ошибка так и осталась, то ждем исправительного патча от разработчиков 1С.

Они в курсе ситуации, знают, что у пользователей наблюдается эта ошибка, работают над этим вопросом.

В нашем Instagram-аккаунте мы обязательно расскажем, когда выпустят этот патч, поэтому присоединяйтесь к нам!

P.S. Кстати, если за 1 квартал 2021 г. проблему округления копеек в РСВ вы корректировали вручную, то вам обязательно нужно сейчас создать корректирующий отчет РСВ за 1 квартал и сравнить его с тем, который вы отправили в ИФНС! Прям каждую строчку сравните, каждую цифру. Возможно, что сейчас программа автоматически заполняет отчет корректно и он не сходится с тем отчетом, который вы сдали ранее.

В этом случае корректирующий РСВ за 1 квартал обязательно нужно сдать в ИФНС, иначе РСВ за полугодие не примут!

Развязку ситуации с округлением копеек в РСВ читайте в нашей новой статье!

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Добрый вечер.

Помогите пожалуйста ,все перепроверила ,не могу найти.

Что мне нужно еще проверить более тщательно ??

7 539 901 + 0 + 0 + 0 + 0 + 0 ± 0,49 х 6 Итог [7 539 898,06…7 539 903,94] = 7 539 914,34 + 0 + 0 + 0 + 0 + 0 — 0 — 0 — 0 Итог [7 539 914,34]

Раздел 3. Проверка КС 1.27 (КС 3)

Сумма показателей стр.118 гр.5 Раздела 3, стр.060 Раздела 2, стр.050, 080 Раздела 4, стр.050, 130 Раздела 6 должна быть равна сумме показателей стр.260, 265, 270 Раздела 9, стр.340, 345, 350 Приложения 1 к Разделу 9 за минусом значений в стр.050, 055, 060 Приложения 1 к Разделу 9, с учетом погрешности округления (при наличии)