20.07.2018

Организация (применяет ОСНО и положения ПБУ 18/02) в 2017 году приняла к учету основное средство (ОС), срок полезного использования (СПИ) которого был ошибочно занижен. В налоговом учете стоимость данного основного средства в расходы не включается. Ошибку обнаружили в июле 2018г. Ошибка признана несущественной. Как в «1С:Бухгалтерии 8» редакции 3.0 в бухгалтерском учете и отчетности исправить ошибку прошлых лет, связанную с занижением срока полезного использования ОС?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» версия 3.0.64.28.

В результате ошибочного занижения срока полезного использования основного средства сумма ежемесячной амортизации была завышена, как в прошлом году, так и в текущем.

Ошибку отчетного года следует исправить записями по соответствующим счетам бухгалтерского учета в том месяце, в котором выявлена ошибка (п. 5 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. приказом Минфина России от 28.06.2010 № 63н, далее – ПБУ 22/2010).

Несущественная ошибка предшествующего отчетного года (выявленная после даты подписания бухгалтерской отчетности за этот год), исправляется в месяце выявления ошибки, а прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 22/2010).

Чтобы скорректировать излишне начисленную амортизацию в бухгалтерском учете, необходимо воспользоваться документом Операция и ввести запись в регистр бухгалтерии:

Дебет 02.01 Кредит 91.01

— на сумму излишне начисленной амортизации за прошлый год;

СТОРНО Дебет 26 (20, 44) Кредит 02.01

— на сумму излишне начисленной амортизации за текущий год.

В специальных ресурсах для целей налогового учета необходимо отразить постоянные разницы (ПР), поскольку в налоговом учете стоимость данного ОС в расходы не включается.

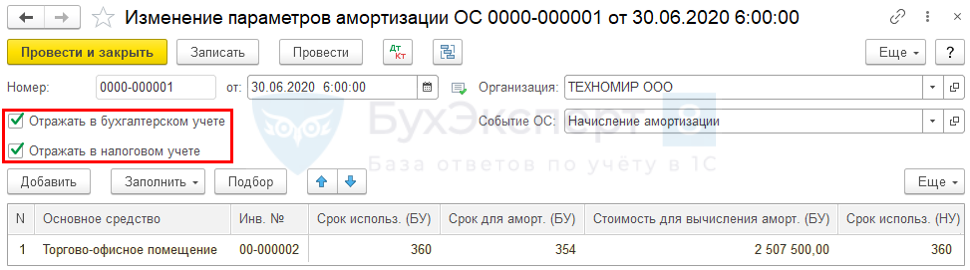

Изменение СПИ в бухгалтерском учете в «1С:Бухгалтерии 8» выполняется с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА – Амортизация ОС – Параметры амортизации ОС).

Документ заполняется следующим образом:

- в поле Событие ОС указывается наименование события, которое происходит в жизни основного средства;

- флаг Отражать в бухгалтерском учете должен быть установлен, а флаг Отражать в налоговом учете – выключен;

- в поле Основное средство – указывается основное средство, по которому меняются параметры амортизации;

- в полях Срок использ. (БУ) и Срок для аморт. (БУ) следует указать новый срок полезного использования основного средства;

- в поле Стоимость для вычисления аморт. (БУ) – следует указать прежнюю стоимость для начисления амортизации, поскольку она не поменялась.

Начиная со следующего месяца, амортизация будет рассчитываться, исходя из нового СПИ.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Установила срок полезного использования ОС больше действительного, следовательно — не правильная декларация по налогу на прибыль за полугодие 2020. Как исправить?

БУ

Ошибка, обнаруженная до окончания отчетного периода исправляется в месяце обнаружения (п. 5 ПБУ 22/2010).

НУ

Неучтенная сумма амортизации не приводит к занижению налога на прибыль, поэтому может быть учтена в налоговой базе в периоде обнаружения ошибки (III квартал 2020) и отразится в текущей декларации по текущим строкам (ст. 54 НК РФ).

Ошибка: амортизация занижена

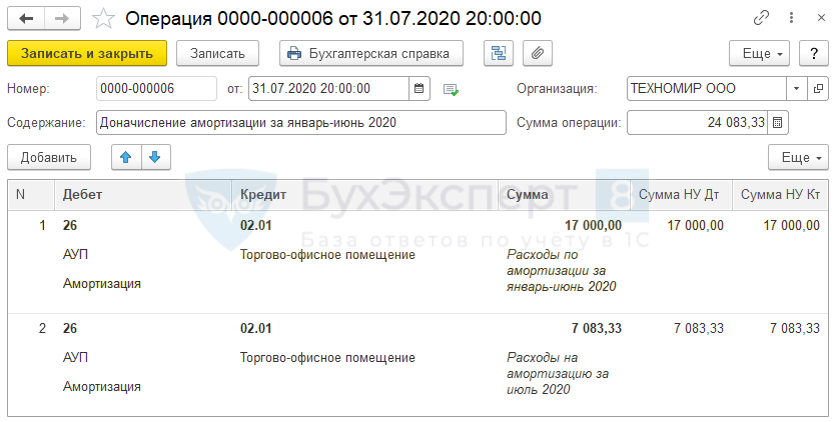

31 июля бухгалтер ООО «ТЕХНОМИР» обнаружил ошибку в начислении амортизации по торгово-офисному помещению — СПИ установлен 600 мес. вместо 360 мес. Первоначальная стоимость ОС — 2 550 000 руб. Начисленная амортизация за полугодие — 25 500 руб. Принято решение не учтенную амортизацию признать в расходах НУ в текущем отчетном периоде.

Пересчет амортизации

СПИ 360 мес. (БУ=НУ)

- ежемесячная сумма — 2 550 000 / 360 = 7083,33 руб.;

- за период с января по июнь — 7 083,33 х 6 мес. = 42 500 руб.;

- к доначислению — 42 500 – 25 500 = 17 000 руб.

ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС

Стоимость для вычисления амортизации (БУ):

2 550 000 – 42 500 = 2 507 500 руб.

Операции — Операции, введенные вручную

Проверка

Амортизация — 2 550 000 / 360 х 9 мес. = 63 750 руб.

Остаточная стоимость — 2 550 000 – 63 749,99 = 2 486 250 руб.

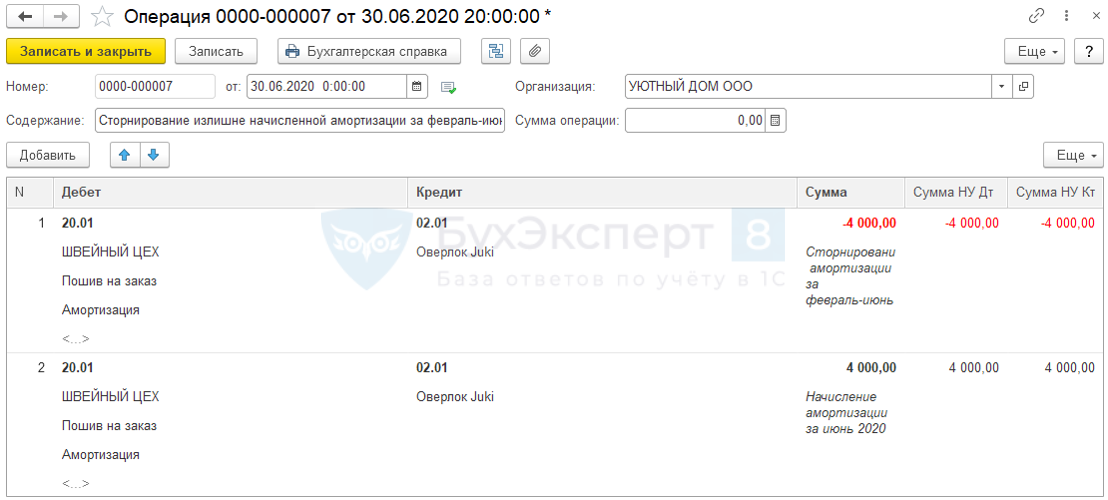

Ошибка: амортизация завышена

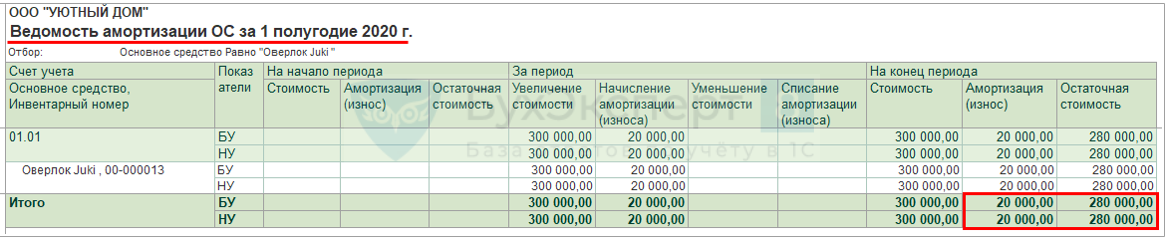

31 июля бухгалтер ООО «УЮТНЫЙ ДОМ» обнаружил ошибку в начислении амортизации по ОС оверлок — СПИ установлен 60 мес. вместо 75 мес. Первоначальная стоимость ОС — 300 000 руб. Амортизация начисляется с февраля. Начисленная амортизация за полугодие — 25 000 руб. (в т.ч. июнь 5 000 руб.).

БУ

Ошибка, обнаруженная до окончания отчетного периода исправляется в месяце обнаружения (п. 5 ПБУ 22/2010).

НУ

Ошибка, которая привела к занижению налога на прибыль, должна быть исправлена в периоде совершения ошибки (I полугодие 2020). Налогоплательщик обязан подать уточненную декларацию (ст. 54 НК РФ, п. 1 ст. 80 НК РФ).

Пересчет амортизации

СПИ 75 мес. (БУ=НУ)

- ежемесячная сумма — 300 000 / 75 = 4 000 руб.;

- за период с февраля по май — 4 000 х 4 мес. = 16 000 руб.;

- к уменьшению — 20 000 – 16 000 = 4 000 руб.

Операции — Операции, введенные вручную

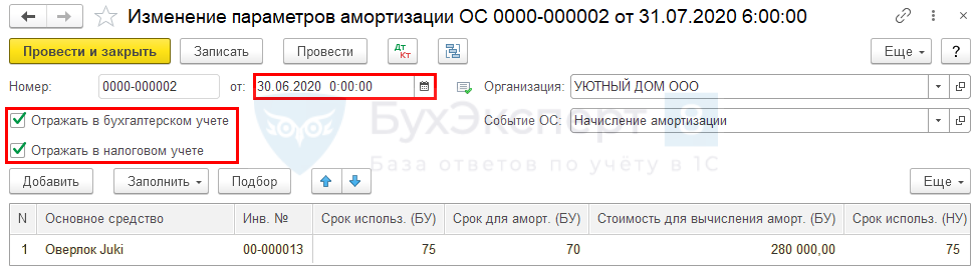

ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС

Стоимость для вычисления амортизации (БУ)

300 000 – 20 000 = 280 000 руб.

Проверка

Амортизация — 300 000 / 75 х 5 мес. = 20 000 руб.

Остаточная стоимость — 300 000 – 20 000 = 280 000 руб.

См. также:

- [19.08.2020 запись] 10 Блиц-решений в 1С:Бухгалтерия по исправлению ошибок в Отчетности

- Почему не начисляется амортизация в 1С при Закрытии месяца?

- Как в 1С изменить способ отражения в расходах амортизации ОС?

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

- Ошибки прошлых лет в декларации по налогу на прибыль

- Уточненная декларация по налогу на прибыль

- Расчет и уплата пеней по налогу на прибыль

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

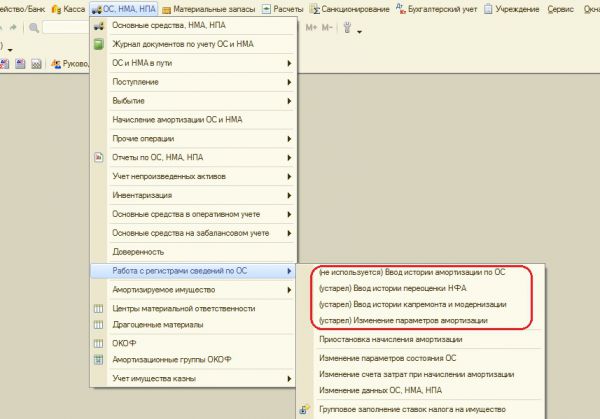

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида.

Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция — Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) — данные документа-основания.

- КФО, вид НФА — параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА — значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 «Сведения о движении нефинансовых активов». Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

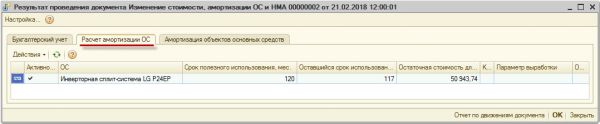

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА — Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис.

В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство.

В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА).

Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации.

В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию».

Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ.

Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА».

Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС

- Главная

- Правовые ресурсы

- Подборки материалов

- Как исправить излишне начисленную амортизацию

Как исправить излишне начисленную амортизацию

Подборка наиболее важных документов по запросу Как исправить излишне начисленную амортизацию (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2020 год: Статья 78 «Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа» НК РФ

(Юридическая компания «TAXOLOGY»)Общество в 2017 году направило уточненную декларацию, в которой оно исключало из расходов за 2010 год затраты на мобилизационную подготовку в отношении основных средств, восстанавливало стоимость основных средств и начислило амортизацию по ним за 2011, 2012 и 2013 годы. Корректировка была связана с тем, что в 2016 году Министерство энергетики РФ отозвало перечень работ по мобилизационной подготовке, на основании которого указанные затраты признаны во внереализационных расходах. В связи с начислением амортизации общество потребовало возвратить излишне уплаченный налог за 2011, 2012 и 2013 годы. Налоговый орган отказал в возврате налога по причине пропуска трехлетнего срока. Налогоплательщик обратился в суд с заявлением о возложении на налоговый орган обязанности вернуть переплату, поскольку общество узнало о ней только в 2016 году. Суд отказал в удовлетворении требований налогоплательщика, так как согласно п. 7 ст. 78 НК РФ срок на возврат налога исчисляется не с момента, когда налогоплательщик узнал о переплате, а с момента излишней уплаты налога. Более того, решениями, имеющими преюдициальную силу, было установлено, что мобилизационное задание до общества не доводилось, а мобилизационный план не был утвержден федеральным органом исполнительной власти. То есть спорные внереализационные расходы не были направлены на достижение мобилизационных целей. В связи с этим соответствующие затраты изначально должны были относиться на расходы путем начисления амортизации независимо от их соответствия перечню работ по мобилизационной подготовке.

Статьи, комментарии, ответы на вопросы

Нормативные акты

- Опубликовано 11.11.2021 18:30

- Автор: Administrator

- Просмотров: 6470

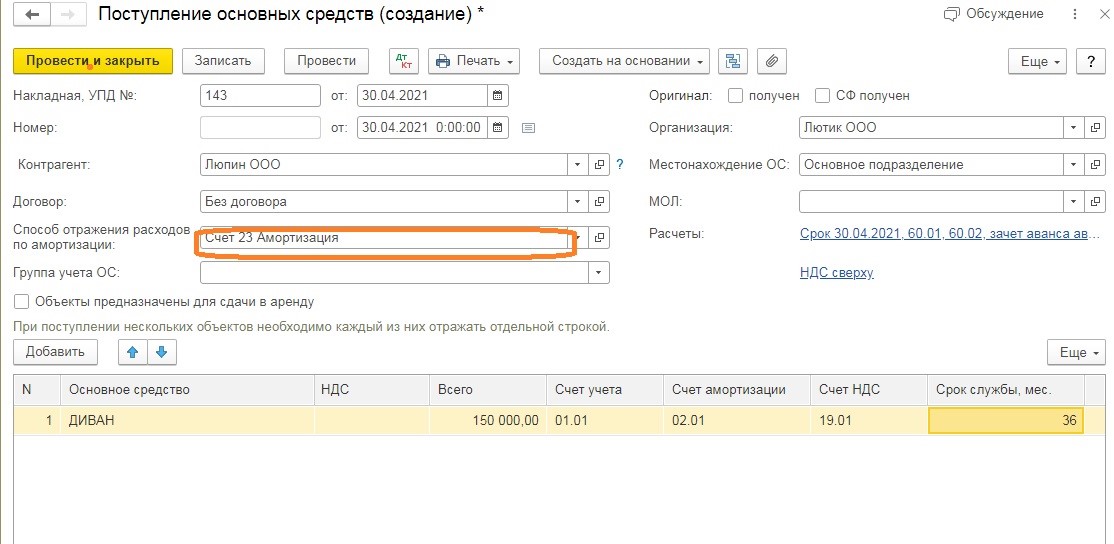

Ошибки подстерегают бухгалтеров на каждом шагу. Важно – научиться их вовремя и корректно исправлять! В данной публикации рассмотрим пример, как изменить в бухгалтерском учете счет начисления амортизации по основному средству, не открывая закрытый период в 1С: Бухгалтерии предприятия ред. 3.0. Такая ситуация возможна в нескольких случаях: когда ошибочно выбран неверный счёт или изменилось назначение использования объекта ОС. Решение при любом варианте будет одно и то же.

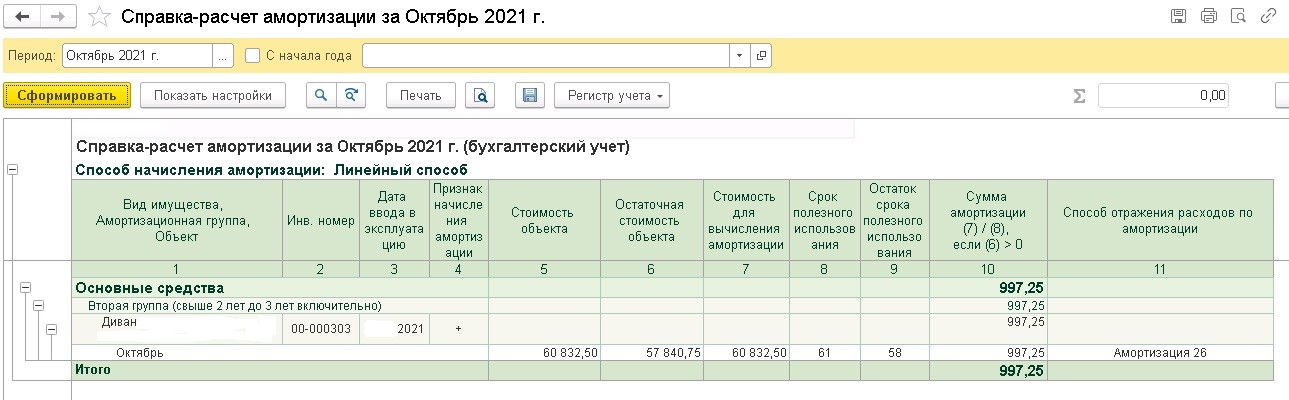

Согласно нашего примера при анализе распределения затратных счетов в сентябре 2021 г. выяснилось, что амортизация по объекту «Диван» с апреля ошибочно отражается на счете 23 «Вспомогательные производства» вместо счета 26 «Общехозяйственные» расходы».

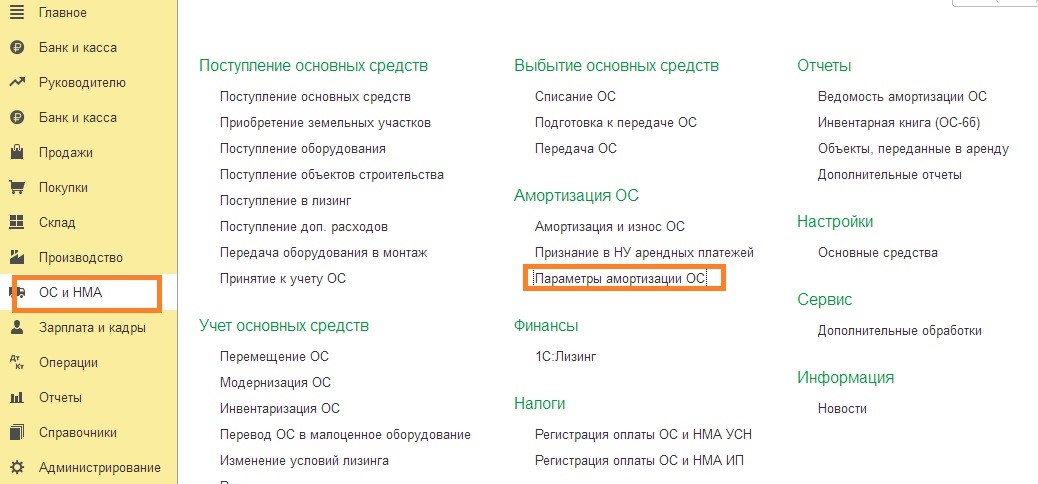

Чтобы это исправить нам необходимо зайти в раздел «ОС и НМА» программы 1С: Бухгалтерия предприятия 8, ред. 3.0., далее выбрать пункт «Параметры амортизации ОС».

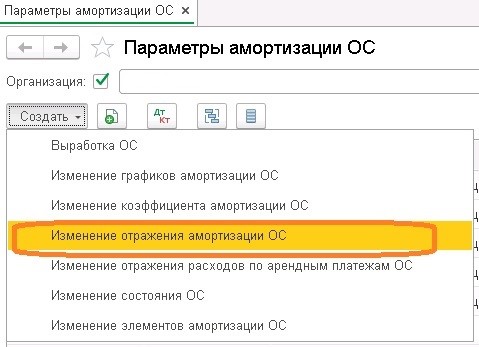

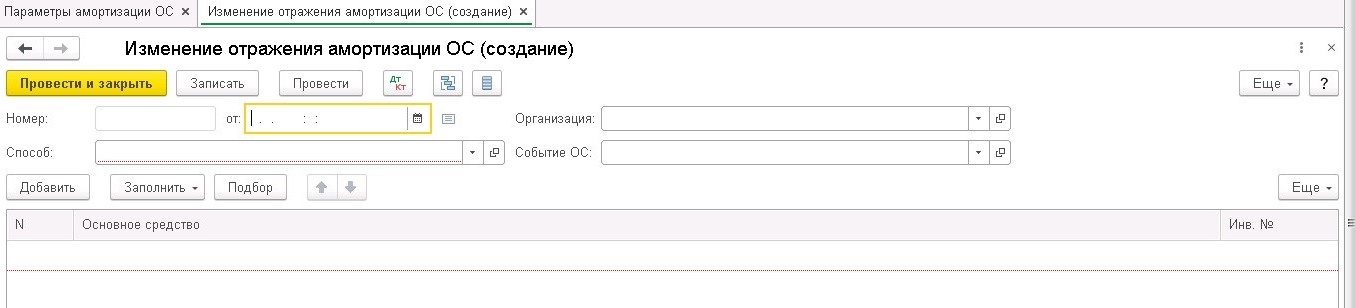

В открывшемся окне выбираем из списка «Изменение отражения амортизации ОС».

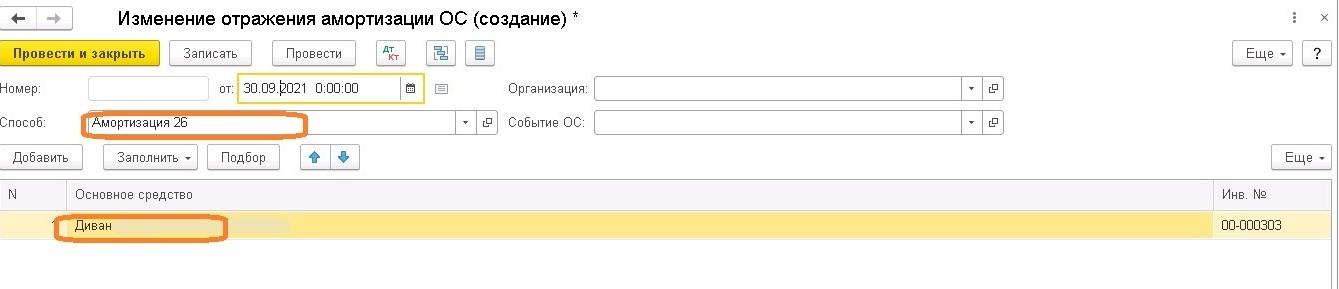

Создаем новый документ, указываем дату, верный способ отражения амортизации «Счет 26».

В табличной части выбираем из списка исправляемый объект основных средств, далее кнопка «Провести и закрыть».

Важный нюанс: новый порядок начисления амортизации будет применяться со следующего месяца от даты документа. Т.е. если дата в документе сентябрьская, то по-новому амортизация начнет считаться только с октября.

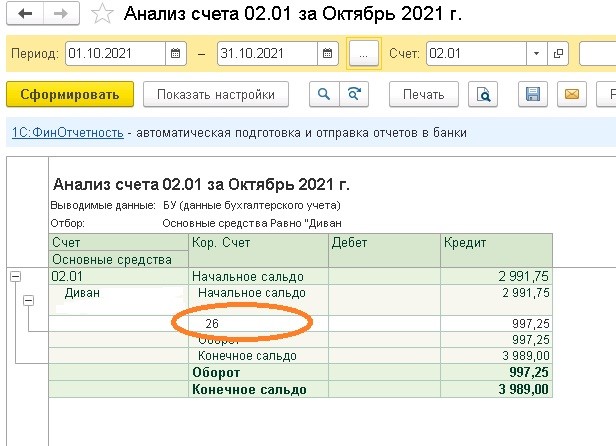

Запустим закрытие месяца, переначислим амортизацию за октябрь. Теперь сформировав анализ счета 02 «Амортизация ОС», можно увидеть, что амортизация ушла на верный счёт.

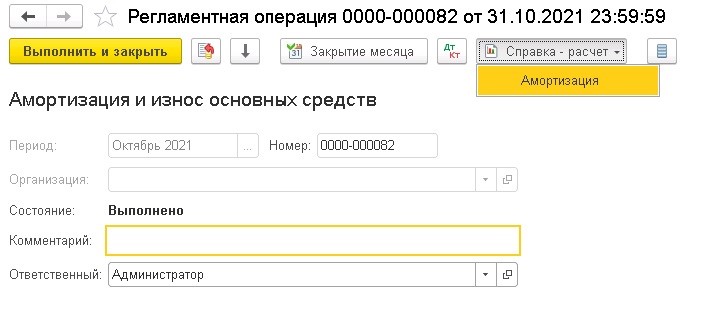

Сформируем справку-расчет из раздела «Регламентные операции», далее нажмем на закладку Амортизация.

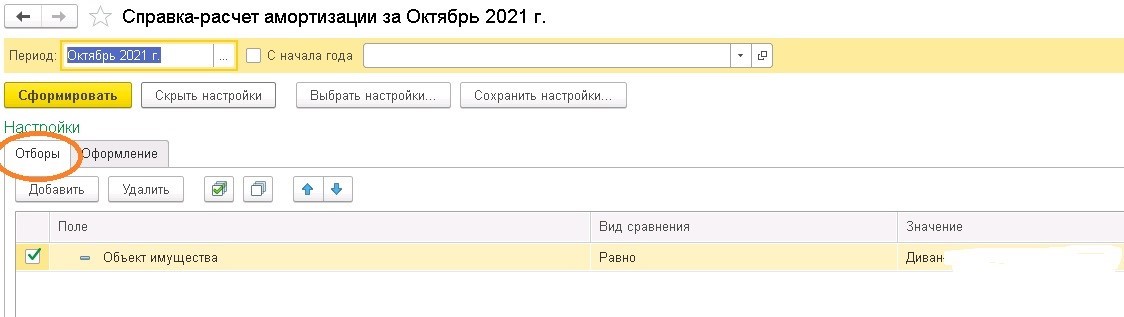

В появившемся документе выберем закладку «Показать настройки», произведем отбор необходимо объекта основного средства.

И сформируем документ.

Как видите, здесь тоже счет начисления изменился.

Мы надеемся, что вам была полезна данная информация.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов