Заявление на возврат НДС — когда его нужно оформлять? Этот вопрос довольно часто возникает у налогоплательщиков. Расскажем, куда, как и когда подавать заявление на возврат НДС, и как изменился этот процесс в связи с введением ЕНС.

Новшества 2023 года в части возврата налогов

С 2023 года произошли революционные изменения в порядке уплаты, зачета и возврата переплаченных налогов. В статье разобраны правила, действующие до 2023 года.

С 2023 года все налоги и взносы подлежат перечислению на единый налоговый счет в качестве единого налогового платежа. Данная система позволяет проводить зачет переплаченных налогов в автоматическом режиме без подачи дополнительных заявлений. В случае с НДС это работает следующим образом:

- Подаем декларацию по НДС, в которой указано возмещение НДС.

- После прохождения камеральной проверки сумма к возмещению ложится на единый налоговый счет налогоплательщика.

- Если у налогоплательщика на тот момент были долги по каким-либо налогам, то возмещение НДС идет на покрытие этой задолженности автоматически.

- Если сумма возмещения больше задолженности, то разница остается на ЕНС. Ее можно вернуть на расчетный счет организации или использовать для последующих уплат.

Также об этом мы писали в статье.

Как возвращать или зачитывать положительное сальдо ЕНС, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Когда подается заявление на возврат НДС (до 2023 года)

Если в декларации по НДС за налоговый период сумма налога, предъявляемая к вычету, выше суммы налога, исчисленной к уплате в бюджет, налогоплательщик может подать в налоговые органы заявление на возврат НДС, подлежащего возмещению (п. 2 ст. 173 НК РФ). В целях возмещения НДС организация (или индивидуальный предприниматель) может показать вычеты в налоговой декларации за любой квартал в течение 3 лет, установленных для заявления вычета п. 2 ст. 173 НК РФ.

Также можно подать уточненную декларацию по НДС с отражением в ней налоговых вычетов и при соблюдении указанного трехлетнего срока возместить налог (п. 27 постановления Пленума ВАС РФ от 30.05.2014 № 33).

Возмещение налога из бюджета осуществляется на основании заявления на возврат НДС.

Возмещение НДС имеет много нюансов, о которых детально рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение, чтобы узнать подробности данной процедуры.

Необходимо помнить, что налоговые органы возместят только ту часть налога, заявленного к вычету, которая не покрывается суммой исчисленного НДС.

Зачастую ситуации с возмещением НДС из бюджета связаны с тем, что:

- деятельность налогоплательщиков связана с экспортом продукции,

- налогоплательщики реализуют свою продукцию с применением ставки НДС 10%, но при этом приобретают материалы или товары (работы, услуги), облагаемые по ставке 20%;

- объемы реализации продукции (работ, услуг) налогоплательщиков в налоговом периоде оказываются ниже объемов закупаемых материалов или товаров (работ, услуг).

В случае подачи налогоплательщиком декларации, в которой сумма НДС подлежит возмещению, налоговые органы проводят камеральную проверку в соответствии с правилами, установленными ст. 88, 100, 101 НК РФ. На основании камеральной проверки налоговики принимают решение о возмещении либо отказе в возмещении налога. Порядок и сроки возмещения НДС регламентируются положениями ст. 176 НК РФ.

Если у налогоплательщика есть недоимка по федеральным налогам либо по пеням и штрафам, то налоговые органы самостоятельно производят зачет суммы НДС, подлежащей возмещению из бюджета, в счет погашения данной недоимки (п. 4 ст. 176 НК РФ).

Если задолженность по налогам, пеням и штрафам у налогоплательщика отсутствует, то сумма возмещаемого налога может быть зачтена в счет будущих платежей по НДС и другим федеральным налогам либо возвращена ему на расчетный счет (п. 6 ст. 176 НК РФ).

Подробнее о возмещении НДС см. в материале «Как возвращается НДС: схема возврата (возмещения)».

Заявление на возврат НДС налогоплательщик может подать в налоговую инспекцию как в письменной, так и в электронной форме по телекоммуникационным каналам связи. В последнем случае заявление на возврат НДС подписывается усиленной квалифицированной электронной подписью (п. 6 ст. 176 НК РФ).

На нашем форуме можно проконсультироваться по любому сложному для вас вопросу по возмещению НДС. Например, здесь разбираем процедуру заявительного порядка возмещения НДС.

Образец заявления о возмещении НДС путем перечисления на расчетный счет (до 2023 года)

Приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182@ утверждена форма заявления на возврат налогов, сборов, страховых взносов, пеней и штрафов. С 23.10.2021 эта форма используется в редакции приказа ФНС от 17.08.2021 № ЕД-7-8/757@.

Скачать бланк этого заявления можно бесплатно, кликнув по картинке ниже.

Заявление на возврат налога (суммы излишне уплаченного налога)

Скачать

Образцы заполнения с 23.10.2021 заявлений на возврат НДС в зависимости от ситуации вы можете скачать в КонсультантПлюс. Пробный онлайн-доступ к КонсультантПлюс вы можете получить бесплатно, кликнув ниже по нужной ссылке.

Итоги

Если знать процедуру, подать заявление на возмещение НДС не так сложно. Бланк у вас есть. Осталось только его заполнить.

См. также: «Образец заявления о возврате излишне уплаченного налога».

НДС предъявлен к возмещению — что это значит

Если у плательщика налогов возник НДС к возмещению — что это значит для него? Это означает, что государство должно вернуть налогоплательщику сумму, предъявленную им к возмещению.

У плательщиков налога на добавленную стоимость может появиться право на возмещение НДС в 2020 году при двух основных условиях:

- В налоговом периоде полученные вычеты превысили обязательства по уплате налога в бюджет. Этому может предшествовать ситуация, когда объемы приобретения товаров (работ, услуг) превысили объемы реализации.

- Реализация продукции (работ, услуг) была проведена по льготной ставке 10%, в то время как материалы и услуги для производственного процесса приобретались с входным НДС по ставке 20%.

Если предъявлен к возмещению из бюджета НДС, плательщики могут рассчитывать на получение заявленной суммы либо на расчетный счет, либо в зачет уплаты различных налогов и сборов, в том числе авансовым порядком.

Порядок и сроки возмещения НДС из бюджета

Порядок возмещения НДС из бюджета указан в ст. 176 НК РФ (далее — Кодекс) и состоит из таких этапов:

- Хозяйствующий субъект подает декларацию и заявление, в котором указывается способ получения возмещения НДС из госбюджета.

- Налоговая в течение 3 месяцев проверяет обоснованность возникшего возмещения (п. 2 ст. 88 Кодекса). Начинается камеральная проверка, в ходе которой у налогоплательщика запрашиваются подтверждающие документы.

- В 7-дневный срок принимается одно из решений — о возмещении (полном или частичном) или отказе в нем (п. 2 ст. 176 Кодекса). Если в ходе проверки выявляются налоговые правонарушения, то составляется акт, который вручается налогоплательщику в 5-дневный срок (п. 9 ст. 176 Кодекса). После изучения возражений на акт ФНС принимается решение о привлечении плательщика к ответственности или отказе в этом.

Если плательщик налогов вначале дождался положительного решения налоговой, а затем подал заявление, то возмещение будет произведено в течение месяца (п. 11.1 ст. 176, п. 6 ст. 78 Кодекса).

- Согласно п. 8 ст. 176 Кодекса, если налоговая приняла решение возместить НДС, в течение суток она подает поручение казначейству. Возврат средств на расчетный счет производится в течение 5 дней.

Как правильно составить заявление на возмещение, чтобы избежать отказа налоговой, читайте в нашей статье «Как составить и подать заявление на возмещение НДС?».

Срок возмещения НДС из бюджета в общей сложности составляет почти 3,5 месяца. Если налоговый орган нарушит сроки, отведенные для возмещения, то начиная с 12-го дня после завершения проверки, согласно п. 10 ст. 176 Кодекса, будут насчитываться проценты.

Особенности заявительного порядка

У некоторых налогоплательщиков существует возможность получить возмещение до завершения камеральной проверки. Такой способ ускоренного возмещения налога предусмотрен ст. 176.1 Кодекса. Порядок и сроки возмещения НДС в этом случае несколько другие: решение о возмещении принимается в 5-дневный срок согласно п. 8 ст. 176.1 Кодекса.

Ознакомьтесь с перечнем плательщиков, которые могут воспользоваться заявительным порядком:

- Хозяйствующие субъекты, уплатившие налогов на 2 млрд руб., за исключением налогообложения при экспорте/импорте и в качестве налогового агента.

- Принципалы, предоставившие банковскую гарантию на сумму возмещения.

- Резиденты, работающие на территориях с опережающим экономическим и соцразвитием. Они должны подать вместе с декларацией договор с управляющей компаний о поручительстве, в соответствии с которым поручитель обязуется вернуть возмещение при отказе после проверки.

- Резиденты, работающие на территории порта Владивосток. Должны быть выполнены условия по поручительству по аналогии, как в п. 3.

- Налогоплательщики, за которых поручились другие лица. Должен быть заключен договор поручения между налоговой и поручителем. К поручителю предъявляются особые требования, содержащиеся в п. 2.1 ст. 176 Кодекса.

Узнайте подробности о банковской гарантии под возмещение НДС из нашего нового материала «Получение банковской гарантии на возврат НДС».

Как происходит возмещение НДС

Чтобы получить деньги из бюджета в виде возмещения НДС, необходимо определиться со способом зачисления средств. Узнаем, как происходит возмещение НДС из бюджета.

В п. 1 ст. 176 Кодекса указывается, что одним из выбранных налогоплательщиком способов является:

- зачет;

- возврат.

Выбрав зачет, плательщик сможет погасить свою существующую задолженность по уплате федеральных налогов, недоимки и пеней. Если таких долгов нет, то по заявке возмещение ставится в зачет авансовых налоговых платежей.

Если у налогоплательщика есть долги перед бюджетом, то возмещение будет произведено в другом порядке. Налоговый орган самостоятельно, без заявки поставит сумму возмещения в зачет долгов по уплате федеральных налогов, а также финсанкций по ним (п. 4 ст. 176 Кодекса).

Если плательщик налогов выбрал способом возмещения НДС возврат, то деньги будут перечислены на его счет только при условии, что у него нет долгов по уплате налогов (п. 6 ст. 176 Кодекса). Возврат денежных средств производится с казначейских счетов на банковский счет, указанный в заявлении.

На следующий банковский день после принятия решения о возврате налоговая направляет в терорган казначейства поручение. Казначейство переводит деньги на счет налогоплательщика в 5-дневный срок, о чем сразу же уведомляет налоговую (п. 8 ст. 176 Кодекса).

Читайте также о возврате НДС при лизинге автомобиля.

Основные причины отказа в возмещении

Налоговая довольно часто отказывает в возмещении НДС в полном объеме либо соглашается возместить возникшую переплату частично. Причины бывают как реальными, так и формальными, причем чаще отказывают из-за несоблюдения именно формальностей.

Основные причины можно разделить на такие группы:

- Допущены ошибки при заполнении самого заявления на предоставление возмещения, в сданной декларации или счетах-фактурах (адрес плательщика или контрагента, реквизиты, коды и т. п.).

Например, в счете-фактуре цена и/или количество товара отличаются от указанных в договоре. В документы внесены исправления, которые были неправильно заверены, использовалось факсимиле вместо подписи, название компании в документе записано на иностранном языке без перевода на русский.

- Не представлена вся затребованная налоговой документация по сделкам, повлиявшим на возникновение возмещения, или не даны пояснения. При этом стоит иметь в виду, что согласно п. 3 ст. 88 Кодекса пояснения, затребованные при камеральной проверке, должны представляться плательщиком налогов исключительно в электронной форме.

- Отсутствует раздельный учет по операциям с разными ставками.

- Налоговая не смогла провести встречную проверку контрагентов согласно ст. 93.1 Кодекса. В случае отказа из-за неполучения документов от контрагента имеет смысл побороться в суде. Есть положительная судебная практика, как, например, в постановлении ФАС СЗО от 21.05.2012 по делу № А56-54176/2011.

Отказ из-за непроявления должной осмотрительности

Понятие о должной осмотрительности введено постановлением Пленума ВАС РФ от 12.10.2006 № 53. В 2017 году после вступления в силу закона «О внесении изменений в ч. I Кодекса» от 18.07.2017 № 163-ФЗ в Кодекс была добавлена ст. 54.1. Таким образом, налоговая узаконила свою борьбу с минимизацией налогов. Разъяснение о применении данных норм содержится в письме ФНС от 16.08.2017 № СА-4-7/16152@.

В связи с этим участились случаи отказа в возмещении налога по таким причинам:

- Контрагенты оказались недобросовестными налогоплательщиками.

Признаки таких лиц есть в приказе ФНС от 11.02.2016 № ММВ-7-14/72@. В том случае, если налоговая установит, что контрагент, выдавший счет-фактуру, предъявленный к вычету, является недобросовестным налогоплательщиком, то компании/ИП, подавшей на возмещение и воспользовавшейся таким вычетом, скорее всего, откажут. Налоговая посчитает заявителя неосмотрительным, пытавшимся воспользоваться необоснованной налоговой выгодой (пп. 1, 3, 11 постановления № 53).

- Полный и бесплатный доступ к системе на 2 дня.

- Сделка была переквалифицирована из реализации на выполнение заемного обязательства.

Например, когда налогоплательщик применил ст. 818 ГК РФ, заменив по согласованию предоплату выдачей займа. Доначисление НДС налоговой в случае признания сделки притворной успешно оспаривается в суде. Примером из судебной практики служит постановление 7-го арбитражного апелляционного суда от 13.12.2012 № А03-10374/2012. По сведениям налоговой, в декларации отсутствует объект налогообложения либо есть сверхнормативные расходы.

***

Как происходит возмещение НДС? Чтобы получить возмещение налога из госбюджета, налогоплательщик должен подать декларацию, в которой отражен налог к возмещению. Чтобы принять решение о предоставлении возмещения, налоговая проводит камеральную проверку. В случае если налоговая сочтет, что у налогоплательщика в декларации все верно, то в общем порядке срок возмещения НДС составит около 3,5 месяцев.

Еще больше материалов по теме — в рубрике «НДС».

Иногда плательщики НДС получают право на его возврат. Это бывает, когда вычеты по НДС оказываются больше начисленного налога. Расскажем, как вернуть НДС из бюджета, и с какими подводными камнями при этом может столкнуться бизнесмен.

В каких случаях можно вернуть НДС из бюджета

НДС к уплате — это разница между входящим и исходящим налогом. То есть между НДС, который вы начислили на свои товары и услуги, и НДС, который сами заплатили своим поставщикам. Более подробно почитать о механизме работы НДС можно здесь.

В большинстве случаев начисленный налог будет больше, чем входящий. Но в некоторых случаях может быть и наоборот.

- Вы купили дорогое основное средство или большую партию товаров. При этом вы можете сразу взять к вычету НДС со всей суммы покупки. А если в этом квартале продаж было мало, то начисленный НДС окажется меньше, чем вычеты.

- Вы работаете по льготным ставкам 0% или 10%. При этом если поставщики предъявляют вам входной НДС по обычной ставке 20%, вычеты могут оказаться больше.

В таких ситуациях вы заплатите поставщикам больше НДС, чем получите от покупателей. Это значит, что вы можете вернуть из бюджета разницу между входящим и начисленным НДС.

Что сделать, чтобы вернуть НДС

В первую очередь заполните декларацию и сдайте ее в ИФНС.

Если вычеты получились больше, чем начисления, то направьте вместе с декларацией заявление на возврат НДС. Заявление можно отправить и позже, но тогда и деньги вы получите позже. Бланк заявления на возврат можно скачать на портале ФНС.

Прежде чем налоговики примут решение о возврате, они проведут камеральную проверку декларации. И будьте готовы к тому, что декларацию с налогом к возмещению будут проверять особенно тщательно.

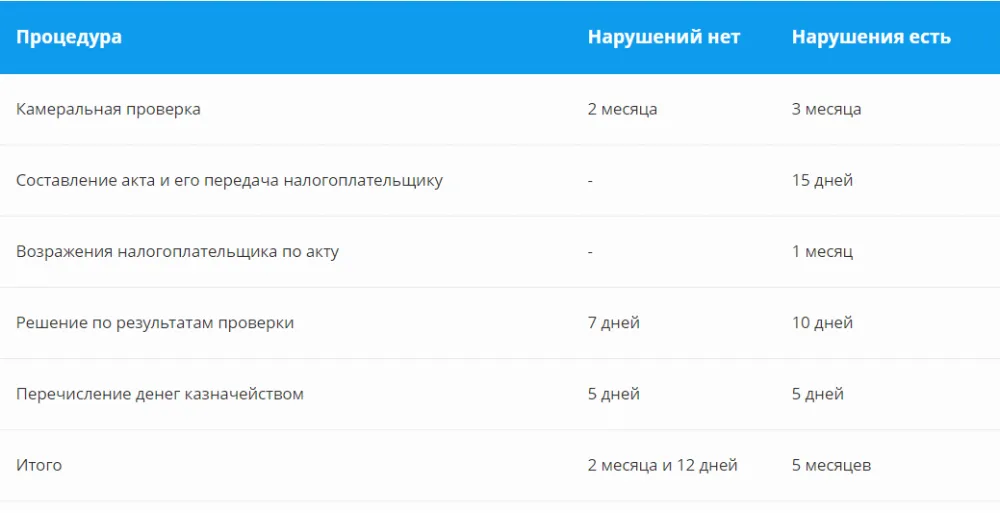

Камеральная проверка декларации по НДС в общем случае длится до 2 месяцев, но инспекторы имеют право продлить срок до 3 месяцев (п. 2 ст. 88 НК РФ).

Если в это время вы сдадите уточнённую декларацию, срок начнёт идти заново. Уточнёнку обязательно сдавать только если в ней нет необходимых сведений, или ошибки привели к занижению суммы налога. Поэтому при незначительных нарушениях, например, опечатке в номере счёта-фактуры, лучше просто предоставьте пояснения.

Обычно камеральные проверки проводят в помещении инспекции, но если в отчёте заявлена сумма к возмещению, или в ходе проверки выявлены несоответствия, проверяющие имеют право провести осмотр ваших помещений (п. 1 ст. 92 НК РФ).

Скорее всего, во время проверки у инспекторов возникнут вопросы и они запросят у вас пояснения и дополнительные документы. Весь обмен информацией при проверке декларации по НДС нужно вести в электронном виде. Если вы направите ответ налоговикам на бумаге, он будет считаться непредставленным.

При получении запроса от ИФНС в течение 6 дней направьте квитанцию о приеме документов, и в течение 5 дней ответьте на сам запрос.

Если нарушите сроки, будут штрафы:

- при нарушении срока отправки квитанции более, чем на 10 дней, налоговики могут заблокировать ваши счета (пп. 1.1 п. 3 ст. 76 НК РФ);

- если нарушите срок ответа на запрос, то вас оштрафуют на 5 000 рублей (п. 1 ст. 129.1 НК РФ).

И самое главное: если налоговики не получат пояснения, которые их устроят, они откажут в возмещении НДС.

Во время камеральной проверки вас могут вызвать на так называемую «комиссию по легализации налоговой базы». Общая цель таких мероприятий — убедить налогоплательщика увеличить выплаты в бюджет, а применительно к нашему случаю — отказаться от возмещения НДС.

Помните, что если декларация заполнена без ошибок и все подтверждающие документы в порядке, у налоговиков нет законных оснований для отказа в возмещении НДС. Но руководитель или сотрудник компании, который пойдет на комиссию, должен обладать психологической устойчивостью, чтобы противостоять давлению.

Если вы не хотите излишнего внимания налоговиков, можете изменить декларацию так, чтобы суммы к возмещению в ней не было. Для этого перенесите крупный вычет на следующие периоды или разбейте его на части. У вас есть право использовать вычет в течение трёх лет после принятия на учёт материальных ценностей или услуг (п. 1.1 ст. 172 НК РФ).

Но переносить или дробить вычеты можно не всегда. Если вы купили основное средство или нематериальный актив, то вычет нужно в полном объеме заявить в том периоде, когда вы поставили объект на учёт. Также нельзя переносить вычеты по выданным авансам или по суммам, уплаченным в качестве налогового агента. На это указывает Минфин РФ в своих письмах от 09.04.2015 № 03-07-11/20290 и 03-07-11/20293.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

В какие сроки вернут НДС

Если налоговики не найдут нарушений, камеральная проверка будет длиться не более 2 месяцев. Затем в течение 7 дней руководитель ИФНС должен принять решение о возмещении налога. Еще 5 дней закон даёт казначейству на перечисление средств.

Чтобы получить деньги в эти сроки, вы должны заранее, лучше всего вместе с декларацией, сдать заявление на возврат НДС. Если в день принятия решения о возмещении такого заявления у налоговиков не будет, то вы получите деньги через месяц после того, как сдадите заявление (п. 11.1 ст. 176 НК РФ).

Если у вас есть недоимка по НДС или другим федеральным налогам, то инспекторы сначала погасят этот долг. На расчётный счет вы получите сумму, оставшуюся после закрытия задолженности (п. 4 ст. 176 НК РФ).

Если проверяющие найдут нарушения при заполнении декларации, срок возврата НДС удлинится более, чем в два раза. В таблице ниже указаны максимальные сроки, предусмотренные НК РФ. Теоретически каждый этап может проходить и быстрее. Но обычно при возврате средств из бюджета налоговики полностью используют все установленные законом лимиты времени.

в какие сроки вернут НДС

Если у вас найдут нарушения и сумма к возмещению изменится, не забудьте написать новое заявление на возврат. Его удобно сдать вместе с возражениями по акту.

Особенности возмещения НДС для экспортёров

Для многих экспортёров процедура возврата НДС будет ещё сложнее. Речь идет о тех, кто продает за границу сырьевые товары, перечень которых утверждён постановлением Правительства от 18.04.2018 № 466. Это нефть и нефтепродукты, металлы, древесина и т.п.

Экспортёры сырьевых товаров не могут включить в декларацию входной налог на основании одних счетов-фактур, как все остальные плательщики НДС. Они должны приложить к декларации по НДС документы, подтверждающие экспорт: контракты, таможенные декларации, накладные и т.п. (ст. 165 НК РФ). Поэтому для них срок возврата НДС увеличится на время, необходимое для сбора всех документов.

Кто и как может вернуть НДС в ускоренном порядке

Некоторые бизнесмены могут вернуть НДС из бюджета намного быстрее, чем описано выше (ст. 176.1 НК РФ). Право на ускоренный возврат имеют следующие налогоплательщики.

- Крупные налогоплательщики-организации. Речь идет о юридических лицах, которые за три предыдущих года заплатили налог на прибыль, акцизы, НДС и НДПИ на общую сумму не менее 2 млрд руб.

- Резиденты территории опережающего социально-экономического развития или свободного порта Владивосток. За бизнесмена должна поручиться управляющая компания территории или порта.

- Любые налогоплательщики, которые предоставили поручительство или банковскую гарантию, если соблюдены требований закона к поручителю или гаранту. Поручитель, в частности, должен перечислить в бюджет не менее 2 млрд налогов за последние три года, а банк-гарант — иметь уставный капитал в размере не менее 1 млрд руб.

Вернуть НДС из бюджета в ускоренном порядке можно за 15 дней, то есть не нужно ждать результатов камеральной проверки. Процесс выглядит так.

- В течение пяти дней после сдачи декларации налогоплательщик направляет заявление об ускоренном возврате.

- За пять дней налоговики принимают решение.

- В течение пяти дней казначейство перечисляет деньги.

Но декларацию проверять все равно будут. Если выяснят, что налог был возмещён необоснованно, его придется вернуть в бюджет. За время пользования бюджетными средствами нужно будет заплатить пени по двойной ставке рефинансирования ЦБ РФ (п. 17 ст. 176.1 НК РФ).

Что делать, если налоговики нарушают сроки возврата

Если всё сделали как надо, а денег все нет, обратитесь к инспектору, который вёл проверку. Возможно, что была техническая ошибка и деньги поступят в ближайшее время.

Если решить вопрос с инспектором не удалось, направьте письмо руководителю ИФНС. Ну а если и это не помогло, напишите в вышестоящий налоговый орган. Если же не удалось договориться с налоговиками на всех уровнях — остаётся только обратиться в суд.

Если срок возврата НДС был нарушен необоснованно, вы имеете право получить не только основную сумму, но и проценты за время задержки, исходя из ставки рефинансирования ЦБ (п. 10 ст. 176 НК РФ).

Вывод

Если сумма вычетов по НДС за квартал превышает начисленный налог — вы можете вернуть разницу из бюджета. Это непростая процедура, которая в лучшем случае займёт больше двух месяцев, а в худшем — до пяти месяцев.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

- Что такое возмещение налога на добавленную стоимость

- Как вернуть переплату

- Какие нужны документы

- Риски заявительного порядка

- Сроки для обращения за переплатой

- Какие появились новшества

Юра — начинающий предприниматель. Он купил у поставщика партию глины за 15 000 рублей. Еще 3000 (20%) он отдал контрагенту в качестве налога на добавленную стоимость.

Бизнесмен начал возмущаться, но партнер объяснил, что эти деньги вернутся, когда организация продаст глиняную посуду клиентам: в цену изделий он включит НДС.

Получить все деньги обратно выходит не всегда. В таком случае часть недополученной суммы НДС предприниматели заявляют к возврату из бюджета.

Ниже вы узнаете, правда ли государство может вернуть переплаченный НДС или нет.

Что такое возмещение налога на добавленную стоимость

Право на возврат НДС распространяется не только на юридических лиц, но и на индивидуальных предпринимателей, действующих на общей системе налогообложения, импортеров и аграриев на ЕСХН.

Что такое НДС и как его посчитать

Бизнесмены получают право на возмещение уплаченного, если государство получило от предпринимателя больше НДС, чем он вернул с покупателей. Звучит не очень понятно, поэтому рассмотрим все на простом примере.

ООО «Купи-продай» приобрело большую партию товара, НДС по которой составил 1 млн рублей. Затем организация перепродала всю продукцию. По этим сделкам налог на добавленную стоимость составил 3 млн рублей.

Предприятие заплатило в бюджет 2 млн рублей, а оставшийся 1 млн оставило себе, ведь ранее компания столько отдала поставщику.

В следующем квартале деятельность оказалось не такой успешной, «Купи-продай» получило в качестве НДС 500 тысяч рублей, а заплатила 1 млн рублей.

В таком случае компания вправе претендовать на возмещение налога из бюджета. Но бывают и другие ситуации, когда подобное возможно:

- юридическое лицо или предприниматель работают по сниженным ставкам 0% или 10%, а поставщики продают им товары по ставке 20%;

- организация ввозит товары из зарубежья и платит за них налог таможне.

При таких ситуациях поставщики получают от вас больше, чем вы от покупателей. Значит, вы претендуете на возврат недополученных средств из бюджета.

Как вернуть переплату

Начните с оформления налоговой декларации для ИФНС. Если у вас есть право на возмещение излишне уплаченного налога, то напишите соответствующее заявление.

В этот момент начнется камеральная проверка, но еще до ее завершения — в течение 11 дней — налоговая примет решение о возврате средств.

По общему правилу в случае НДС проверка длится два месяца. Однако ничего не мешает налоговикам продлить ее до трех.

Учтите, такая камеральная проверка проводится более пристально, чем обычная. Вас вместе с контрагентами пригласят на допрос, а перед этим попросят письменно обосновать все цифры.

Что такое камеральная проверка простыми словами

Право на возврат переплат авансом есть не у всех, а только у:

- предприятий, заплативших 2 млрд рублей налогов за три года до обращения за получением переплаты;

- налогоплательщиков с банковской гарантией;

- резидентов особых экономических зон, за которых поручителями выступают управляющие организации;

- производителей прививок против COVID-19.

Если ИФНС решит, что у вас нет прав на получение денег в ускоренном порядке, то в дело вступит стандартный со сроком от месяца до трех.

Во время проверки налоговики направят вам запрос с уточнением информации. В течение шести дней сообщите им, что получили этот документ. Ответить нужно за пять дней.

В противном случае:

- вы рискуете блокировкой счета, если отправите квитанцию о получении запроса на 11-й день или позже;

- вас ждет штраф в размере 5000 рублей, если не вовремя ответите на запрос.

Налоговая вправе отказать в возмещении налога из бюджета, если их не устроят ваши ответы. Если никаких спорных моментов нет, то ИФНС в течение семи дней примет решение о возврате налога. Еще пять дней будет на отправку средств.

Чтобы ваши отчеты не содержали ошибок, нужно очень внимательно их составлять и серьезно перепроверять. Совкомбанк может стать отличным помощником в этом.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Однако деньги поступят на ваш счет, только если сальдо единого налогового счета (ЕНС) положительное. Это значит, что на нем достаточно средств для погашения долгов, недоимок, пеней, штрафов и других налогов.

Такой порядок начал действовать в 2023 году с введением во всеобщее применение ЕНС.

Что такое единый налоговый счет и единый налоговый платеж

Какие нужны документы

Выше мы написали, что для возврата средств нужно правильно заполнить декларацию. Но в ней не будет толка, если у вас нет первичных документов с суммами исчисленного и уплаченного НДС:

- счета фактуры;

- товарных накладных;

- актов выполненных работ.

В некоторых случаях место счетов могут занимать договоры или другие документы, подтверждающие оплату.

Риски заявительного порядка

По итогам «камералки» инспекторы могут не только подтвердить принятое решение, но и установить, что получить вы должны были только часть суммы или вообще ничего.

Опасность в том, что придется вернуть налоги, штраф и пени за незаконное использование. Возмещение считают по двукратной ставке Центробанка.

ООО «Лилия» обратилось в ИФНС с заявлением о возврате 3 млн рублей. Инспекция деньги перечислила.

Однако по итогам проверки оказалось, что компания претендовала на слишком большую сумму: инспекторы подтвердили только 2,5 млн рублей. Иными словами, компании придется вернуть 500 тысяч и проценты за пользование бюджетными средствами.

Их размер зависит от промежутка, когда компания пользовалась деньгами. Первым днем считается дата поступления средств на расчетный счет, а последним — дата возврата в бюджет.

А еще необходимо учитывать ставку Центробанка, действующую на момент пользования деньгами.

В итоге «Лилии» необходимо вернуть: 500 000 х 90 (количество дней) х 7,5% х 2/365 (количество дней в году) = 18 493,15 рубля.

К этой сумме нужно прибавить излишне возмещенный НДС — 500 000 и 20% штраф.

Общая сумма составляет 618 493,15 рубля.

Если бы организация не спешила, то получила бы 2,5 млн рублей и больше ничего не платила бы в бюджет.

Но на такие ситуации идут, когда срочно нужны деньги. Порой проще обратиться в банк за заемными средствами, чем «бодаться» с налоговой. К тому же Совкомбанк всегда помогает бизнесу даже в самых трудных ситуациях.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

Сроки для обращения за переплатой

Процедура возврата НДС для юридических лиц и ИП часто сопряжена с нервотрепкой. Причем распространяется она и на бизнес-партнеров. Поэтому в декларации по итогам отчетного периода можно не указывать, что вы получили от покупателей налога меньше, чем передали поставщику.

Зачем так поступать? Все просто: операции, о которых вы умолчали, покажите в следующем квартале.

Дело в том, что если вы раскроете не полную информацию о расходах, то санкций за это не будет. Более того, налоговая от этого только выигрывает, ведь ей ничего не придется вам выплачивать.

Обратите внимание! Принять к вычету НДС можно лишь в течение трех лет с момента совершения сделки.

Какие появились новшества

Если у вас есть недоимки и переплаченный налог, то профицит направят на погашение долга. До 2023 года об этом принимали дополнительное решение. Теперь весь процесс автоматизирован. В итоге вам вернется только то, что останется после покрытия недоимок.

А еще вы вправе оставить переплаченный НДС на ЕНС в счет будущих выплат.

Кроме того, вернуть деньги можно в ускоренном порядке. Это значит, что камеральная проверка продлится в течение одного месяца. Опция доступна тем налогоплательщикам, которые:

- не проходят банкротство;

- не находятся в процессе реорганизации или стадии ликвидации.

Помимо этого правило на возмещение в заявительном порядке осталось в силе. Но для этого необходимо иметь поручителей или банковскую гарантию.

Вся информация о ценах актуальна на момент публикации статьи.

Содержание страницы

- Какими документами оформляется возмещение НДС

- С чего начинается процедура возврата НДС

- Обязательная камеральная проверка – условие для возмещения НДС

- Отказ в возмещении НДС

- Апелляция и Арбитраж

- Исключительный порядок возмещения

При некоторых специфических операциях право на возмещение НДС возникает при следующих обстоятельствах:

- «импортный» НДС можно поставить к вычету и заявить о его возмещении только после того, как на пограничной таможне будет уплачен налог в полном объеме;

- НДС по нормируемым издержкам можно принять только в границах действующего норматива;

- при аренде федерального/муниципального имущества налог возмещается после его уплаты в качестве налогового агента.

Какими документами оформляется возмещение НДС

В налоговом законодательстве список обязательной для компенсирования НДС документации не регламентируется. В ФНС по месту регистрации налогоплательщиком подаются следующие бумаги:

- собственноручно написанное ходатайство о возмещении;

- декларация (копия) за период, в котором произошло превышение размера вычетов над исчисленной суммой НДС;

- письмо, где налогоплательщик просит возвратить сумму возмещения на банковский счет, либо произвести зачет компенсируемого НДС в счет имеющейся недоимки по налогу за другие отчетные периоды.

Этот перечень документов является минимальным. Как Процедура возмещения части НДС налогоплательщику – законная операция, которая возникает в случае превышения налога, подлежащего вычету, сумме, исчисленной к уплате. С точки зрения теории, компенсирование НДС из бюджета не должно сопровождаться никакими сложностями. Однако на практике именно с возмещением НДС связано наибольшее число налоговых споров.

С чего начинается процедура возврата НДС

Приобретение товаров для реализации, исходного сырья и материалов, используемых в производстве, получение платных услуг от сторонних организаций – все эти факты экономической деятельности организации дают основание заявить вычет «входящего» НДС. При формировании ежеквартальной декларации эта сумма показывается в строках 120-180 Раздела 3. Помимо вычета НДС по обычной деятельности, субъекты могут выступать в роли налоговых агентов.

Возместить «переплату» по налогу могут хозяйствующие субъекты любой организационно-правовой формы, применяющие ОСН, и по налоговому законодательству обязанные уплачивать НДС.

Условия для возмещения НДС

Для благополучного совершения операции возмещения необходимо выполнение ряда обязательных условий:

- полученные активы (услуги, товары, материалы) должны быть отражены в учетных регистрах;

- документальное обоснование поступления сопровождается правильно заполненным счетом-фактурой;

- продукция, НДС по которой заявлен к вычету, не входит в перечень освобожденных от налога товаров.

Как правило, налоговики затребуют первичные документы, обоснующие вычет НДС – «входящие» счета-фактуры, книги покупок и продаж. Кроме того, могут понадобиться банковские выписки, таможенные декларации и договоры с контрагентами.

Важно: условием успешного возмещения НДС является безукоризненное заполнение первичных документов, на основании которых произведен вычет налога.

Обязательная камеральная проверка – условие для возмещения НДС

Самым неприятным для налогоплательщика будет обязательное проведение камеральной проверки, которая продлится, как минимум, три месяца.

В процессе проверки инспектор, в первую очередь, проверяет корректность заполнения налоговой декларации и соответствие данных в отчете первичной документации. При возникновении сомнений в законности заявляемого возмещения контролирующий орган вправе проводить встречные проверки и запрашивать документы у контрагентов-поставщиков.

Помните: непредставление запрашиваемых при камеральной проверке документов в установленные сроки чревато начислением штрафа. При невозможности обеспечить передачу необходимых бумаг в течение нужного времени налогоплательщику целесообразно подать ходатайство о продлении срока проверки.

Любые ошибки или противоречия, обнаруженные в ходе инспектирования, служат основанием для затребования у налогоплательщика письменных объяснений. На предоставление пояснительной записки отпущено пять дней – за этот период предприятие обязано обосновать и подтвердить право на налоговый вычет либо скорректировать декларацию по НДС.

Завершение проверки

По результатам проведенных сравнительных и проверочных процедур налоговая инспекция должна составить итоговый документ – акт проверки. В нем должна найти отражение следующая информация:

- обнаруженные разногласия или ошибки с официальным подтверждением (указанием конкретных первичных документов, в которых выявлены противоречия);

- удостоверение факта отсутствия каких-либо ошибок при заявлении налогового вычета и соответствующего возмещения НДС;

- резолютивная часть – заключение о допустимости возмещения налога или мотивированный отказ.

Если проверка прошла без претензий со стороны контролирующей инстанции, то в течение 7 дней сумма возмещенного НДС должна поступить на банковский счет заявителя. Это произойдет, если налогоплательщик изначально ходатайствовал о возврате денег из бюджета. Если же на лицевом счете организации (ИП) зафиксирована недоимка по НДС, сложившаяся в предыдущие отчетные периоды, то возмещенный налог будет перенаправлен на погашение задолженности.

На возврат НДС налоговой инстанции отведен конкретный срок – 12 дней с момента вынесения благоприятного решения. Если за указанный срок бюджетные деньги не поступили на счет заявителя, то он может увеличить свои финансовые требования, подсчитав проценты за просрочку.

Отказ в возмещении НДС

Государство с неохотой возвращает налогоплательщикам деньги из бюджета, поэтому распространенным исходом камеральной проверки является вынесение отказа в компенсировании НДС.

Отказ должен быть четко мотивирован и содержать перечень обнаруженных противоречий или ошибок. Налоговая инстанция по итогам документального контроля может отказать в возмещении полностью или частично. «Сомнительные» суммы, не принятые к вычету, должны быть перечислены в акте.

В случае полной уверенности налогоплательщика в собственной правоте, за ним сохранено право на опротестование результатов налоговой проверки. Необходимо в письменной форме изложить свои возражения по спорным пунктам акта проверки и передать документ в фискальный орган.

Следует знать: налоговая инспекция обязана принять предоставленные возражения налогоплательщика, но вправе не учитывать их при вынесении окончательного вердикта о полном или частичном отказе в компенсации НДС.

Отказ в возмещении налога может быть сопряжен с еще более серьезными последствиями – налоговая инспекция может не принять заявленные вычеты НДС, доначислить налог и соответствующие штрафные санкции.

Апелляция и Арбитраж

При вынесении отказа в возмещении налогового сбора субъект предпринимательства может защитить свои права. Алгоритм действий налогоплательщика выглядит следующим образом:

- подача заявления (апелляционной жалобы) в головную инспекцию ФНС с опротестованием итогов проверки и отказа в возврате НДС;

- при подтверждении отказа – подача иска в Арбитражный суд.

Арбитражные суды в последние годы стали более лояльными к налогоплательщикам. Если не просматриваются явные признаки незаконного возмещения НДС и отказ налогового органа носит формальный характер, то у заявителя есть шанс добиться возврата налога через суд.

Однако до начала рассмотрения налогового спора в суде организации необходимо предпринять следующие меры:

- проверить корректность полученных от контрагентов счетов-фактур и их соответствие исходным приходным документам;

- при наличии льготного режима (обложение по ставке 0% или освобождение от НДС) обеспечить разделительный учет операций – по общему порядку и по привилегированному регламенту;

- провести проверку контрагентов, по документам которых заявлен налоговый вычет, на предмет добросовестности – получить выписку ЕГРЮЛ, копии уставной документации и бухгалтерских балансов.

Если судебный орган примет сторону налогоплательщика, то в течение двух месяцев после вынесения положительного вердикта налоговики обязаны вернуть заявителю сумму возмещения. Помимо этого, при подаче иска целесообразно включить в сумму возврата проценты за несвоевременное перечисление денег, издержки на юридические услуги и судебные пошлины.

Исключительный порядок возмещения

Налоговым правом предусмотрена возможность ускоренного проведения процедуры возмещения НДС для отдельного разряда налогоплательщиков. Если в течение последних трех лет организация перечислила в государственную казну 10 миллиардов рублей налоговых сборов, она может претендовать на получение возврата НДС в упрощенном порядке. В течение 5 суток после сдачи налоговой декларации подается заявление о возврате НДС, а еще через 5 дней подразделение ФНС выносит решение о досрочной компенсации налога.

Ускоренное возмещение обеспечивается банковской гарантией, по которой возвращенные налогоплательщику деньги будут перечислены обратно в госбюджет, если результат камеральной проверки будет не в пользу заявителя.