Как взыскать ущерб, если у виновника ДТП нет ОСАГО?

Я сдал машину такси в прокат, и водитель попал на ней в ДТП: в мою машину врезался другой автомобиль. Виновником признали водителя того автомобиля, но у него не оказалось полиса ОСАГО.

Оценщик определил мой ущерб в 465 000 Р с учетом износа. Я отправил виновнику досудебную претензию с копиями всех документов и потребовал возместить ущерб в течение 15 дней, оплатить 1700 Р в сутки за простой машины, а также расходы на эксперта и эвакуатор. Но это не помогло: водитель на контакт не идет. До этого он не приезжал на независимую экспертизу, не забрал телеграмму с уведомлением. Видимо, такая же ситуация с претензией.

В базе данных судебных приставов я нашел 49 исполнительных производств в отношении виновника на сумму около 30 000 Р — в основном это неоплаченные штрафы за нарушения ПДД с 2018 года. Предполагаю, что водитель — злостный нарушитель. Банковских карт и счетов у него, видимо, нет, иначе приставы заблокировали бы их и списали штрафы. Но, кажется, у этого человека есть машина, ведь штрафы за нарушения продолжают ему приходить. Другого имущества, возможно, нет.

Я планирую подать в суд и думаю, что мой иск удовлетворят. Но как мне взыскать деньги? Какая управа есть на виновника ДТП, если у него не было полиса ОСАГО и, скорее всего, нет имущества?

Валерий, вы правы: ущерб в вашей ситуации взыскивают только через суд. Даже если виновник ДТП не придет в суд, решение могут вынести заочно. Дело передадут судебным приставам, и они будут решать, как именно взыскать долг.

Несмотря на то что у приставов довольно широкие полномочия, получить деньги, скорее всего, будет непросто. Расскажу подробнее об этой схеме и дам советы, как действовать, чтобы ускорить дело.

Как подать в суд на виновника ДТП

В России ОСАГО обязательно. Водитель, который сел за руль, должен заранее застраховать свою ответственность. Если такой водитель попадет в ДТП, страховая компания заплатит до 400 000 Р за вред имуществу и до 500 000 Р за вред здоровью пострадавших.

Но есть водители, которые нарушают закон и ездят без ОСАГО. Если такой водитель устроил ДТП, обращаться в страховую компанию бесполезно: страхового полиса нет. Если бы был ущерб жизни или здоровью, такой ущерб в отсутствие ОСАГО компенсировал бы Российский союз автостраховщиков. Но в вашем случае ущерб только материальный, и взыскать его можно только через суд.

До подачи иска желательно соблюсти такую процедуру:

При этом неважно, получил виновник ДТП бумаги или нет, — в суде будет иметь значение только сам факт отправки. Поэтому и извещение о проведении оценки, и досудебное уведомление лучше отправлять заказными письмами с уведомлением о вручении.

В исковом заявлении можно сразу потребовать наложить арест на имущество виновного и просить взыскать все понесенные расходы: на ремонт, эвакуатор, оценщика, юриста и так далее.

Если ответчик не явится на судебное заседание, скорее всего, суд несколько раз отложит заседание, а потом вынесет заочное решение. У виновника аварии будет право подать апелляционную жалобу. Если он этого не сделает, то через месяц решение вступит в законную силу.

После этого материалы дела передадут судебным приставам. Они и будут заниматься взысканием долга.

Попал в ДТП без страхового полиса

В соответствии с законодательством РФ каждому водителю необходимо оформить полис ОСАГО. Если виновник ДТП без страховки, потерпевшему не положена выплата возмещения от страховщика. В таком случае пострадавший может взыскать деньги за причиненный ущерб с виновника аварии. С другой стороны, многих интересует, как происходит возмещение убытков, если потерпевший в ДТП управлял автомобилем без страхового полиса. Любому водителю полезно знать, что делать после аварии, если если нет ОСАГО при ДТП.

Возмещение ущерба при ДТП

Статья 12.37 КоАП РФ устанавливает штрафные санкции за управление машиной без страховки в размере 800 рублей. Однако штраф не так страшен, как отсутствие страхового полиса при аварии.

Главным принципом возмещения ущерба, причиненного в результате ДТП, является обязанность страховой компании виновника аварии оплатить нанесенные им убытки потерпевшему. Однако данное правило действует в случае, если у виновной стороны имеется полис ОСАГО. Но что делать при отсутствии у лица, причинившего ущерб, действующей страховки?

Если у виновника аварии нет страхового полиса

Из статьи 1064 ГКРФ следует, что убытки возмещаются лицом, по вине которого они возникли. Даже в случае, если гражданская ответственность водителя не застрахована. Таким образом, если автовладелец, виновный в аварии, не имеет страховки, он будет оплачивать ремонт машины потерпевшего за счет собственных средств. При этом на виновника ДТП возлагается обязанность уплатить штраф за езду без полиса ОСАГО, также и компенсировать моральный ущерб пострадавшему, если суд вынесет такое решение.

Как правило, споры по автопроисшествиям без полиса ОСАГО решаются в судебном порядке, однако возможны и другие варианты урегулирования конфликта.

Существует 3 способа взыскания ущерба:

Наименее благоприятным исходом из перечисленных является обращение в судебную инстанцию.

Добровольная компенсация потерь на месте ДТП

Этот вариант является довольно распространенным способом возмещения убытков, возникших в результате автоаварии. На практике он применяется при минимальном ущербе. Как правило, водители, не оформляющие полис ОСАГО, стараются ездить аккуратнее и выплачивать убытки сразу на месте ДТП.

Если виновник согласен возместить нанесенный ущерб по частной договоренности, но не имеет необходимой суммы и просит отсрочку, необходимо:

Можно взять в качестве залога какую-нибудь ценную вещь, которой располагает виновный. Это не относится к документам, а тем более к паспорту. Поскольку данное действие будет рассматриваться как нарушение закона.

Самой большой сложностью при оплате убытков на месте является определение всех повреждений автомобиля, и соответственно – размера компенсации. Нередко уже при ремонте авто выявляются скрытые дефекты.

Денежная компенсация потерь сразу является лучшим вариантом решения проблемы, поскольку в дальнейшем виновник аварии может передумать возмещать ущерб и попробовать избежать ответственности с помощью юриста. В таком случае, не имея официальных документов из Госавтоинспекции, сложно выиграть судебный процесс даже при наличии у потерпевшего расписки, фото и видеоматериалов.

При достижении обоюдного согласия и выплате суммы ущерба сразу после аварии, пострадавший пишет расписку об отсутствии претензий к виновнику ДТП.

Досудебное возмещение убытков

Чтобы урегулировать спор необходимо попробовать разрешить его мирно без участия суда. Для этого во время оформления происшествия нужно проследить, чтобы инспектор сделал отметку об отсутствии у виновника аварии страховки.

Следующий шаг –фиксация данных виновного лица:

Затем готовятся документы и составляется юридическая претензия.

Чтобы грамотно оформить бумагу нужно приготовить:

Законодательство не содержит типового бланка юридической претензии. Документ составляется письменно в свободной форме.

В претензии необходимо указать:

Приводимые в тексте претензии факты нужно подкреплять ссылками на нормативные акты, выводы эксперта, имеющимися в наличии документами. Обстоятельства ДТП не должны противоречить данным, содержащимся в бумагах ГИБДД. Поэтому все сведения, указываемые в претензии следует внимательно сравнивать на соответствие с протоколом и справкой из Госавтоинспекции.

Сумма убытков должна равняться той, которую указал в заключении независимый эксперт. Превышение допустимо за счет включения расходов на проведение экспертиз, услуги хранения, перевозки, работу юриста и эксперта, а также морального вреда. Все суммы необходимо подтвердить документально или приложить расчеты.

В качестве доказательств к претензии прилагаются:

Претензия направляется виновнику аварии на почтовый адрес. Документ следует отослать заказным письмом с уведомлением о вручении и описью вложения. Выданные на почте квитанции следует хранить на случай судебного разбирательства.

Большинство виновников происшествий после получения до судебной претензии предпочитают возместить ущерб добровольно, не доводя дело до судебной инстанции. В противном случае, при подаче иска с виновника будут взысканы судебные издержки и моральный вред.

Обращение в суд

Исковое заявление подается в суд по адресу регистрации виновного в ДТП. Если размер требований превышает 50 000 рублей – дело рассматривает районный суд, в ином случае – мировой судья.

К иску необходимо приложить аналогичные документы, как и к юридической претензии. В судебное заседание потребуется предоставить оригиналы. Если потерпевший обратился за юридической помощью нужно оформить доверенность. Кроме прочих документов, необходимо приложить:

В иске следует указать ту же информацию, что и в досудебной претензии, но более подробно. Дополнительно к озвученным необходимо добавить требования о взыскании морального вреда и судебных издержек.

В соответствии с законом исковая давность равняется 3-м годам.

Если страховой полис отсутствует у потерпевшего

Оказавшись в ситуации, когда нет страховки у пострадавшего, что делать знают немногие. При наличии у виновника аварии действующей страховки, возмещение ущерба будет произведено страховой компанией лица, причинившего вред. При этом оплата должна быть произведена в полном объеме согласно установленным страховым тарифам. Потерпевшему в этом случае потребуется заплатить штраф за езду без оформления полиса ОСАГО.

Если же у обоих участников происшествия автогражданская ответственность не застрахована, компенсация потерь пострадавшему будет производиться виновником самостоятельно.

Если страховой полис виновника ДТП поддельный

Фальшивая страховка у лица, виновного в аварии, по последствиям приравнивается к ее отсутствию. В этом случае обязанность по компенсации причиненного ДТП ущерба возлагается на виновника аварии.

Если будет выявлен факт подделки полиса ОСАГО автолюбителя могут:

При подозрении на недействительность страховки пострадавший может:

В ситуации, когда страховщик уже выплатил потерпевшему денежную компенсацию по поддельному полису, он может предъявить регрессный иск с требованием вернуть понесенные компанией расходы.

В заключение: что нужно делать после аварии для возмещения ущерба

Чтобы получить компенсацию убытков, возникших в результате ДТП, потерпевшему следует соблюдать следующих алгоритм действий:

Затем нужно обратиться к независимому эксперту, уведомить виновника о дате, времени и месте проведения осмотра и экспертизы авто. При соблюдении правил оформления аварии, можно взыскать денежные средства за причиненный ущерб с виновника даже при отсутствии у него страхового полиса.

Без полиса: кто возместит ущерб при ДТП

Какие полисы являются недействительными и поддельными

Полис ОСАГО не нужен для владельцев транспорта, скорость которых не превышает 20 км/ч, не имеющего колес, а также иностранным перевозчикам (если они застрахованы за границей).

К недействительным относятся полисы ОСАГО, которые:

выданы без уникального номера или оформлены не на официальном сайте страховщика;

такой же полис есть у другого водителя, который получил его раньше;

полис оформлен после отзыва или приостановлении действия лицензии страховщика;

выданы на испорченных, утерянных или похищенных у страховщика бланках;

выданы на старых бланках, использование которых не продлено.

Подделывают полисы ОСАГО по-разному: кто-то изменяет дату выдачи и период действия документа, подпись на нем или гербовую печать. Так, в Воронеже автолюбитель переписал ручкой срок страховки, а в Волгограде злоумышленник оформил полис на мототехнику, затем в фотошопе изменил сведения о водителе и авто.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что в такой ситуации необходимо подать заявление в полицию, поскольку в действиях менеджера имеются признаки преступления по ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»). В рамках проверки будет установлен виновник, добавляет эксперт: «Затем вы вправе предъявить гражданский иск о взыскании материального и морального вреда к причинителю ущерба».

Как проверить действительность страховки

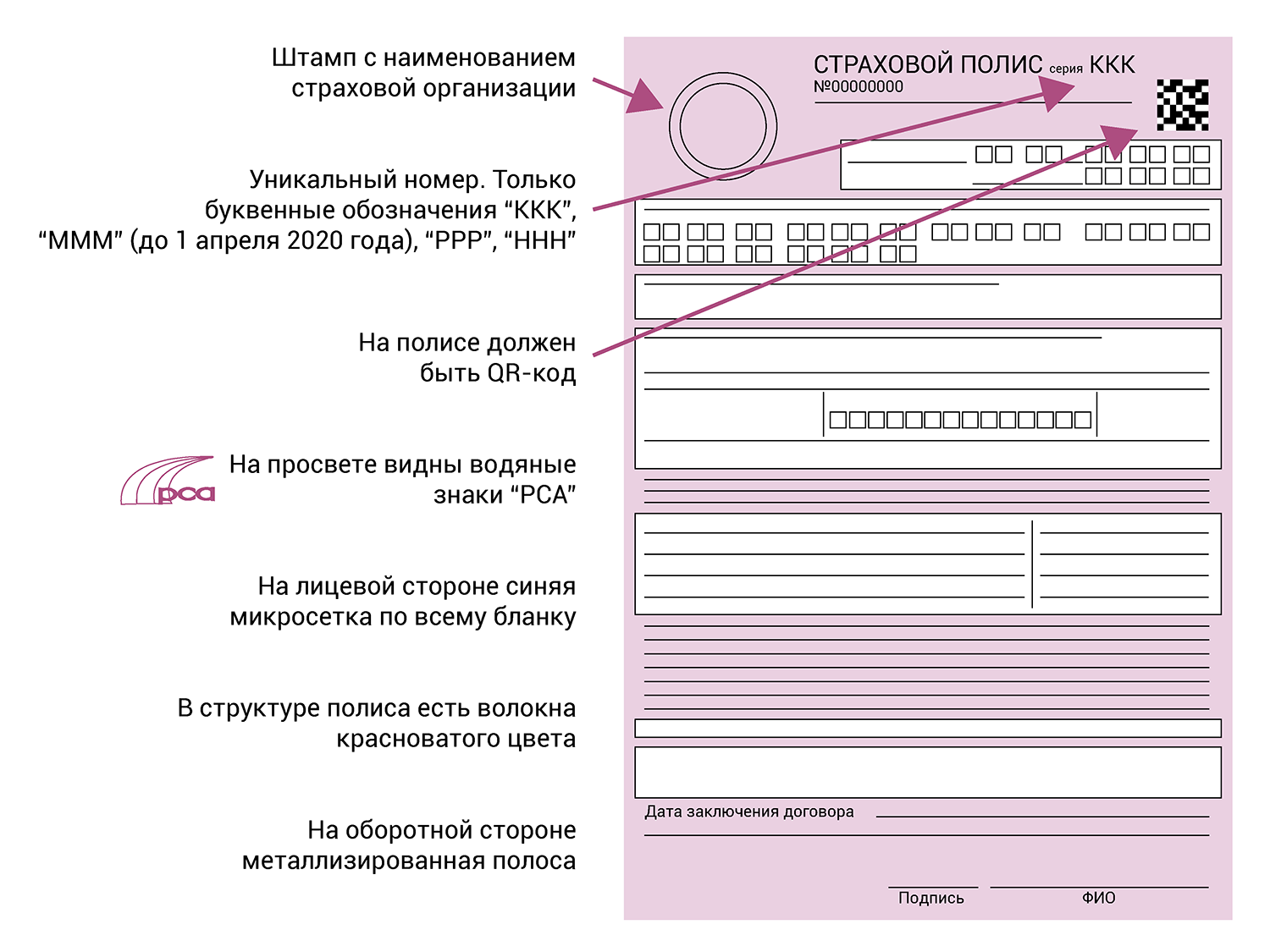

Автовладельцу необходимо ввести серию и номер полиса ОСАГО на сайте Российского союза автостраховщиков (РСА). Помимо действительности полиса водитель узнает, принадлежит ли документ страховщику и какой договор ОСАГО он заключал. Также можно проверить страховку через QR-код или сравнить по характеристикам подлинного полиса.

Основные признаки действительного полиса ОСАГО

Какое наказание грозит за недействительный полис

Если водитель ездит с недействующей страховкой, то получит штраф 800 руб. по ч. 2 ст. 12.37 КоАП («Несоблюдение требований об ОСАГО»). Если полис подложный, то автовладельцу грозит уголовная ответственность по ч. 1,5 ст. 327 УК («Подделка, изготовление или оборот поддельных документов, штампов, печатей или бланков»):

за подделку страховки или изготовление подложных бланков для использования или сбыта;

использование заведомо ложного полиса ОСАГО.

Если водитель обнаружил, что полис является фиктивным, то ему необходимо написать заявление в полицию, чтобы изготовителей незаконной продукции нашли и привлекли к уголовной ответственности.

Кто будет выплачивать возмещение при отсутствии страховки, поддельном полисе

Вред здоровью после аварии возмещается Российским союзом автостраховщиков независимо от наличия и действительности полиса ОСАГО.

Виновник даже может быть не установлен или скрыться с места ДТП, а потерпевшие получат компенсацию. Но затем РСА будет взыскивать эти деньги с виновника происшествия.

Если при аварии никто из людей не пострадал, а ущерб был причинен только имуществу, то расходы будет компенсировать виновник. Но если водитель ехал на служебной машине по рабочим делам и попал в ДТП, то придется платить работодателю.

Если при ДТП причинили только вред имуществу, то расходы возместит виновник или его работодатель, если авария произошла, когда сотрудни исполнял трудовые обязанности.

Юрист «Европейской Юридической Службы» Евгений Иванов поясняет, что можно обратиться к виновнику ДТП для возмещения вреда даже в том случае, если автомобиль продан. Денежная сумма от продажи не влияет на размер ущерба, отмечает эксперт: «Если после ДТП вы продали авто без оценки, то в суде доказать убытки будет сложно».

Определяем ущерб, затем договариваемся с виновником

Сначала нужно рассчитать сумму вреда, причиненного автомобилю после ДТП. Это делает независимый эксперт. Он подготовит отчет, в котором укажет сумму ремонта авто. Помимо денег на ремонт автовладелец может взыскать с виновника аварии расходы на проведение экспертизы, эвакуацию машины и ее хранение, доставку пострадавшего в больницу, проезд на общественном транспорте к месту нахождения авто или эксперта.

Потерпевший вправе требовать возмещение реального ущерба, в том числе, утрату товарной стоимости авто.

После оценки потерпевший просит другого участника ДТП заплатить за ремонт добровольно. Для этого он вручает претензию лично или направляет её по почте. Когда виновник согласен возместить ущерб, стороны заключают соглашение, в котором определяют размер выплат и порядок их перечисления. Если отказывается, то автовладелец может обратиться в суд.

Подаем иск в суд

Потерпевший вправе требовать выплаты ущерба имуществу с виновника через суд в течение трех лет с момента, когда узнал о своем нарушенном праве. Иск о возмещении вреда здоровью не ограничивают по времени. Но компенсация будет взыскана только в счет расходов за последние три года.

В исковом заявлении необходимо описать обстоятельства ДТП, повреждения автомобиля, в какой части ущерб не был возмещен, сведения о попытке разрешить спор до суда, требование о возмещении ущерба с его размером. Также истцу следует обратить внимание на отсутствие страховки у виновника или наличие недействительного/подложного полиса.

Кроме этого, к иску следует приложить:

схему ДТП, объяснения очевидцев, протокол об административном правонарушении по водителю без страховки и др.;

отчет эксперта об оценке ущерба;

досудебное соглашение, претензию или иные документы, подтверждающие, что истец пытался урегулировать спор до суда;

квитанцию об оплате госпошлины;

уведомление о вручении копии иска с приложением другим участникам процесса (ответчику, третьим лицам).

Судебное разбирательство длится, как правило, два месяца. Решение суда вступит в силу через месяц, если его никто не обжалует. В противном случае решение вступит в силу незамедлительно после рассмотрения жалобы вышестоящим судом.

Юрист «Европейской Юридической Службы» Евгений Иванов говорит, что следует обжаловать решение суда в апелляционной инстанции, ссылаясь на то, что выплаченные суммы не являются неосновательным обогащением. Эксперт утверждает: «Страховая компания перед возмещением признала аварию страховым случаем, проверила и подтвердила факт заключения между виновником ДТП и страховщиком договора ОСАГО, действовавшего на дату ДТП, поэтому она не может требовать возврата выплат как неосновательного обогащения».

Обращаемся к судебным приставам

После вступления решения суда в законную силу водителю нужно получить исполнительный лист в суде и направить его приставу. Тот возбудит исполнительное производство. В ходе исполнения пристав может наложить арест на имущество или денежные средства должника, взыскать деньги с банковских карт или других источников дохода и даже запретить выезд виновнику за границу.

Если приставу не удастся взыскать деньги, то он окончит исполнительное производство. Только через 6 месяцев после такого решения автовладелец сможет возобновить исполнение.

*Вопросы найдены на автомобильных форумах и сайтах.

Вождение без страховки: получить компенсацию за ДТП

Авария без страховки

В мае 2019 года Роман Солдатов* попал в ДТП на своем «Лексусе». В него врезался Рустам Балагов*, который управлял «Ладой». В итоге именно Балагова признали виновником ДТП.

На автомобиль виновника была оформлена страховка «Согаза», правда, самого Балагова в полис не вписывали. А вот у Солдатова полис ОСАГО вовсе отсутствовал. Владелец иномарки обратился за компенсацией именно к страховщику виновника аварии.

Ему заплатили 101 700 руб., но такая сумма возмещения потерпевшего не устроила. Поэтому он обратился к экспертам, которые насчитали ущерб на 408 900 руб. Доплачивать «Согаз» не стал, оставив претензию без ответа. Поэтому Солдатов обратился с иском в Первомайский районный суд Краснодара.

Первая инстанция согласилась с иском и частично удовлетворила его. С «Согаза» взыскали страховое возмещение в размере 298 300 руб., 300 000 руб. неустойки и штрафа, 1000 руб. компенсации морального вреда, а также почтовые расходы и затраты на проведение независимой оценки повреждений.

Краснодарский краевой суд и Четвертый кассационный суд с таким решением не согласились. Они прислушались к доводам представителя «Согаза», который утверждал, что вообще не должен был платить Солдатову, так как ответственность Балагова на момент аварии не была застрахована. Суд обратил внимание, что и ответственность самого Солдатова в момент ДТП застрахована не была. А значит, он не может требовать компенсации (дело № 8Г-14735/2020).

ВС: потерпевшему нужно заплатить

Солдатов обратился в Верховный суд, и коллегия по гражданским делам рассмотрела его жалобу.

Судьи подчеркнули, что если бы у обоих водителей имелись полисы, то возмещение Солдатов должен был бы требовать у своей страховой компании. Но раз у него не оказалось страховки, то он вправе обратиться в страховую компанию, где оформлен полис на авто виновника ДТП.

При этом ВС признал: отсутствие страховки у потерпевшего – это не повод отказывать ему в выплате по ОСАГО.

Не является основанием для отказа в выплате страхового возмещения и довод о том, что Балагов не включен в полис страхования в качестве лица, допущенного к управлению «Ладой». В силу прямой нормы закона об ОСАГО (статья 14) страховщик может предъявить регрессное требование к виновнику ДТП, если тот не вписан в страховку. Но при этом страховая компания сначала должна выплатить компенсацию потерпевшему, подчеркнул ВС.

С учетом этих правовых позиций ВС отменил решения апелляции и кассации и вернул спор на новое рассмотрение в Краснодарский краевой суд (пока еще не рассмотрено – прим. ред.). Таким образом, суд подтвердил: неважно, кто находился за рулем застрахованного автомобиля в момент ДТП. Страховая компания все равно должна сначала выплатить пострадавшему компенсацию, а уже потом взыскивать свои убытки с виновника аварии в порядке регресса.

Верховный суд часто обращает внимание на проблему возмещения потерпевшим в ДТП. О других интересных позициях коллегии по гражданским делам читайте в материалах «Право.ru»:

Авария без страховки

Дело оказалось непростое. Незастрахованными по ОСАГО оказались оба участника аварии. Но полис на автомобиль виновника был. Правда, за рулем оказался водитель, в него не вписанный.

Авария произошла в марте 2019 года. В автомобиль некоего Салихова врезалась машина, которой управлял некто Балаов. Машина виновника была застрахована по ОСАГО, поэтому Салихов обратился за выплатой к страховщику виновника.

По идее, он должен был обращаться за прямым возмещением ущерба к своему страховщику. Но так как его ответственность не была застрахована, он подал заявление в страховую компанию виновника. И это вполне законно.

Страховщик признал случай страховым и даже выплатил Салихову чуть больше 100 тысяч рублей. Но пострадавший посчитал, что это явно заниженная сумма. Он провел независимую оценку ущерба, которая насчитала более 400 тысяч даже с учетом износа, и обратился к страховщику с требованием доплаты. Страховщик проигнорировал его обращение.

Но страховщик подал апелляцию. И апелляционный суд отменил решение суда первой инстанции, указав, что Балаов не был вписан в полис, оформленный на машину, причинившую ущерб. А сам Салихов «не указан ни в страховом полисе, ни в материалах о ДТП», да и полис на его имя на поврежденный автомобиль не выдавался.

Обрадованный страховщик тут же заявил, что выплаты истцу произведены отделом убытков ошибочно, в связи с чем будет заявлен иск о взыскании с него выплаченных сумм. Кассационный суд почему-то поддержал это решение.

Однако Верховный суд пришел к другим выводам. Он указал, что по закону об ОСАГО потерпевший, не застраховавший свою гражданскую ответственность, вправе направить страховщику, застраховавшему ответственность причинителя вреда, заявление о страховом возмещении в связи с нанесением ущерба его имуществу. При этом оснований для освобождения страховщика от выплаты из-за незастрахованной ответственности потерпевшего не имеется. Доводы суда апелляционной инстанции о том, что истец не включен в страховой полис причинителя вреда, какого-либо значения не имеют, поскольку это законом об ОСАГО не предусмотрено.

Довод о том, что водитель Балаов не включен в полис страхования в качестве лица, допущенного к управлению автомобилем, также не основание для отказа в выплате.

В силу прямой нормы закона об ОСАГО страховщик имеет право регресса к водителю, не включенному в число допущенных к управлению по договору ОСАГО, однако не освобождается от выплаты страхового возмещения потерпевшему, подчеркнул Верховный суд.

Он также напомнил: судом первой инстанции установлено, что гражданская ответственность виновника ДТП застрахована. Этот факт был признан и страховой компанией, частично выплатившей страховое возмещение.

Поэтому ВС отменил решения судов апелляционной и кассационной инстанций и направил дело на новое рассмотрение в кассационный суд.