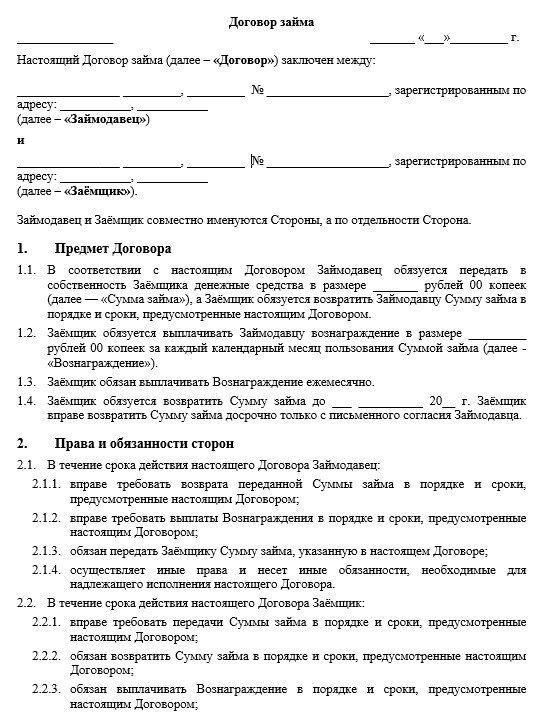

Договор займа

Скачайте бланк и заполните самостоятельно или подготовьте в сервисе онлайн

Бланк договора займа

Образец договора, подготовленный специалистами сервиса.

Рекомендации по подготовке договора займа

Под займом понимается передача денежных средств другому лицу на возмездных условиях. Субъектами такой сделки могут являться частные лица и предприятия, а максимальный предел по сумме передаваемых средств законом не ограничен. Выделим основные моменты, которые нужно учитывать физ. лицам при оформлении займа:

Условия договора

Для оформления нужно учитывать два существенных условия, предусмотренных ГК РФ:

Исходя из норм ГК РФ и положений судебной практики, в тексте соглашения указываются также следующие пункты:

Хотя для наступления правовых последствий займа достаточно передачи денег и оформления простой письменной расписки, только при составлении договора можно учесть все перечисленные нюансы. Оптимальным вариантом будет являться оформление полноценного договора, а расписку нужно составить для подтверждения факта передачи денег или имущества.

Ответственность за нарушение условий договора

Порядок и условия ответственности за нарушение пунктов соглашения стороны должны определить самостоятельно. Выделим самые распространенные варианты штрафных санкций, которые используются по данному виду сделок:

Оформление договора беспроцентного займа между физическими лицами

ГК РФ рассматривает займы между гражданами как беспроцентные сделки, если сумма передаваемых средств или стоимость имущества не превышает 100 тыс. руб. Поэтому для оформления займа без возврата процентов на сумму более 100 тыс. руб. такое правило нужно прямо указать в договоре.

Текст договора займа без процентов будет составляться по общим правилам за исключением соответствующего пункта о выплате процентов. Это касается и передачи имущественных активов. Такие сделки также по умолчанию признаются беспроцентными, если иное прямо не указано в договоре.

Как правильно оформить деньги в долг под залог недвижимости

Чаще всего рассматриваются ситуации, когда займы предлагают банки и приходится изучать предложения и тонкости. Но случаи, когда обычный человек одалживает деньги тоже возникают довольно часто. И тут даже сложнее, чем с банковскими организациями. В банках работают юристы, которые знакомы со всеми законодательными нормами, а в повседневной жизни люди редко в курсе юридических нюансов. В связи с этим часто получается, что человек не может получить возврат долга и теряет деньги.

Чтобы не попасть впросак, надо для начала разобраться, как правильно оформлять заем. Существует несколько видов юридического оформления долга.

Расписка

Этот вариант подходит, если вы одалживаете небольшую сумму друзьям или родственникам. Он является самым простым и требуется только, чтобы должник сам написал текст расписки.

В ней указывается ФИО заемщика и кредитора, а также прописывается сумма займа и срок, в который она будет погашена. Если долг будет возвращаться частями, то возможно описать график платежей. Следует не забыть написать место и дату рождения должника. Это пригодится, если деньги не будут возвращены и потребуется обращаться в суд, а затем получать исполнительный лист. Во последнем в обязательном порядке указывается место рождения ответчика. Без этой информации получить исполнительный лист не получится. Также необходимо обозначить данные паспорта и адрес человека, который дает одалживает деньги.

Размер займа записывается цифрами и прописью. В конце текста расписки ставится дата подписания, подпись и ее расшифровка в виде полного ФИО либо инициалов и фамилии.

Необходимость паспортных данных и адреса временной или постоянной регистрации заключается в том, что бывают случаи, когда расписка выдается в печатном варианте, а подпись стоит такая, что нет возможности установить ее принадлежность конкретному лицу. Порой бывает бессильна даже графологическая экспертиза. В такой ситуации документ не сможет быть принят судом в качестве доказательного факта.

Но многие воспринимают расписку просто, как бумажку, которая ничего не значит. На самом деле это не так. Расписка — это важный документ. Для придания большей юридической значимости имеет смысл заверить ее нотариуса. Стоит эта процедура недорого и позволит защитить интересы заимодавца от недобросовестного должника. Но стоит заметить, что согласно судебной практике вернуть деньги на основании одной расписки достаточно сложно. Зачастую ее рассматриваю только, как документ, который подтверждает передачу денег. Поэтому к ее тексту надо подходить крайне ответственно и прописывать все вышеуказанные пункты.

Нотариусы рекомендуют использовать расписку только в том случае, когда сумма долга сравнительно небольшая.

Указывать в расписке сумму неустоек или условия погашения нельзя. Эти пункты прописываются в залоговом договоре.

Специалисты советуют осуществлять передачу денег не в наличной форме, а путем банковского перевода. Справка о совершении операции может служить доказательством в суде.

Договор займа

Второй документ, который обеспечивает возврат денег по долгу, — это договор займа. В нем тоже, как и в расписке, указывают ФИО, данные паспорта и адреса регистраций по месту жительства сторон. Сумма и срок договора обязательно записываются цифрами и расшифровываются прописью. Прописываются условия полного и частичного досрочного погашения, а также размер процентной ставки по займу. В пункте про проценты рекомендуется указать условия возможного снижения ставки при условии возврата денег раньше установленного срока.

Специалисты по займовым договорам рекомендует указать и орган судебной власти, в который будет обращаться кредитор в случае необходимости.

Одним из необходимых пунктов — это способ погашения займа. Осуществлять погашения можно, как наличные средствами, так и переводом на карту или расчетный счет. Если расчет будет безналичным, то указываются реквизиты для совершения операций.

В документе надо фиксировать и факт передачи денежных средств, когда это происходит в наличной форме.

В договоре займа должен быть раздел про штрафные санкции. Необходимо указать, какие пени будет обязан выплачивать должник при нарушении сроков.

Чтобы договор имел юридическую силу, его надо подписывать в соответствующей форме. Если сумма займа превышает 10 тысяч рублей, то допускается только письменная форма.

Внимание! Когда в договоре прописана процентная ставка, то кредитору придется заплатить 13% подоходного налога.

При подписании документа могут присутствовать два свидетеля, которые подтверждают совершение сделки.

Также рекомендуется нотариальное заверение. Присутствие нотариуса при сделке гарантирует, что стороны договора совершали свои действия добровольно и в дееспособном состоянии. Соответственно, в будущем заемщик уже не сможет сослаться на то, что его вынудили на получение долга или, он не понимал, что делает.

К тому же нотариальная форма заключения отношений позволяет совершить взыскание денежных средств без привлечения органов судебной власти. В случае, если займодатель не получит деньги в указанный срок, он может обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться сразу же к судебным приставам.

Залоговый договор

Договор займа может быть подкреплен наличием залога, которое будет гарантировать кредитору получение выданных средств в любом случае. Залоговое имущество зависит от суммы займа. Им может выступать гараж, автомобиль, дачный дом или квартира. Но стоит заметить, что стоимость залогового имущества не обязана соответствовать сумме выданного займа. Но она не может быть меньше долга. То есть, она должна покрывать сумму денежных средств, полученных в долг.

Необходимость залога обусловлена тем, что многие люди набирают различное количество кредитов и потом их не возвращают. А чтобы вернуть свои деньги, заимодавцу придется потратить много времени на суд. Если должник не имеет стабильного дохода, то выплата долга может растянуться на длительный промежуток времени.

Важно! Наличие залога значительно защищает кредитора от невозврата денег.

В качестве обеспечения займа можно использовать, как движимое имущество, так и недвижимость. Специалисты рекомендуют использовать именно недвижимость, потому что движимое недобросовестный заемщик может спрятать.

Согласно законодательству, договор залога не требует нотариального заверения. Но если объектом залога выступает недвижимость, его регистрация в органах Росреестра обязательна. Факт передачи денег оформляется в виде расписки. Если возврат проходит в наличной форме, также необходимо ее составление.

Проценты по долгу

Чаще всего одалживание денег между друзьями или близкими родственниками не предусматривает выплату процентов. Но такой вариант займа тоже возможен и этот вопрос регулируется нормами Гражданского кодекса РФ. Размер процентной ставки, согласно законодательству, устанавливается по решению сторон и прописывается в обеспечивающем документе.

Если размер процентов не указан, то кредитор имеет право получить сумму, которая рассчитывается по ставке рефинансирования на момент полного погашения долга или его части. Расчет осуществляется с учетом места проживания кредитора или адреса нахождения, если заимодавцем является юридическое лицо.

Также рекомендуется на момент оформления документов обсудить вопрос снижения процентов на случай досрочного возврата денег.

Устанавливать неоправданно завышенную ставку по процентам тоже не стоит, потому что в таком случае договор легко может быть признан недействительным из-за кабальных условий.

Деньги в долг под залог недвижимости

Обеспечение займа залогом недвижимого имущества имеет место, когда сумма кредита превышает один миллион рублей. В этой ситуации стороны подписывают договор в 3 экземплярах. Далее необходимо подписать соглашение о залоге. После регистрации в Росреестре на имущество накладывается обременение, и заемщик без согласия займодателя не сможет им распоряжаться.

Справка! Если долг не будет выплачен, то недвижимость выставляется на торги, а деньги от продажи возвращаются кредитору в счет погашения долга.

Перед выходом на сделку, необходимо проверить оценочную стоимость недвижимого имущества, его ликвидность и наличие проживающих в нем третьих лиц. Например, если в квартире или в доме проживают дети до 18 лет, данная недвижимость не может использоваться в качестве объекта залога.

Что делать, если долг не возвращают?

Если срок расписки либо договора займа истек, а кредитор не получил обратно денежные средства в полном объеме, он вправе обратиться в судебную инстанцию. Это можно сделать на следующий день после истечения срока. При этом уведомлять заемщика о своих действиях нет необходимости.

Согласно Гражданскому кодексу РФ, денежные средства, полученные до востребования (без указания срока погашения в договоре), должны быть переданы заимодавцу в течение тридцати дней с даты первого требования. Такое требования оформляется в виде заказного письма и в будущем служит доказательством при судебных разбирательствах.

В случае нарушения заемщиком сроков выплат, кредитор также может обратиться с иском в суд. Перед обращением возможно подача претензии должнику, но этот момент не является обязательным с точки зрения закона.

В ситуации, когда был подписан залоговый договор, а заемщик допускает наступление просрочек более трех раз за год, заимодавец тоже может подать исковое заявление в суд за взысканием долга за счет объекта залога.

Если оценочная стоимость залогового имущества превышает сумму долга, то кредитор обязан вернуть оставшуюся сумму заемщику. Если объект залога не будет продан, заимодавец может оставить его себе, при этом вернуть второй стороне 25% стоимости.

Перед обращением к нотариусу за исполнительной надписью кредитор должен уведомить заемщика о своем намерении. Это совершается путем отправления заказного письма. Далее следует подождать четырнадцать дней и, если в течение этого срока займодатель не получил свои деньги, он вправе обратиться к любому нотариусу.

При обращении нотариус не только осуществит исполнительную надпись, но и проверит документы, подтвердив их правомерность. Данная нотариальная услуга платная. Сбор составляет 1⁄2 процента от суммы задолженности.

Внимание! Наличие исполнительной надписи освобождает должника от уплаты штрафов за нарушение сроков по договору.

Выводы

Прежде, чем давать деньги в долг, необходимо подобрать подходящий документ для защиты своих прав, как заимодавца. Если сумма небольшая, то можно ограничиться распиской. Во всех остальных случаях следует составлять договор. Это может быть договор займа. В нем необходимо указать данные каждой из сторон. Это ФИО, адреса регистрации, паспортные данные и место рождения. Также необходимо согласовать сумму долга и сроки его погашения. Если имеет место быть процентная ставка, то в договоре указывается и она. Еще можно прописать условия ее снижения при досрочных возвратах долга.

Договор обязательно оформляется в письменной форме, а при значительных суммах — заверяется у нотариуса. Совершение сделки у нотариуса защищает обе стороны от беспочвенных претензий в дальнейшем.

Важно! Факт передачи денег фиксируется с помощью расписки.

После проставления подписи на каждом из документов следует написать полную расшифровку ФИО.

Если сумма залога превышает один миллион, то надо составлять займовый договор. После подписания документы подаются в Росреестр на регистрацию и на объект залога накладывается обременение. Соответственно, до даты полного погашения заемщик не может продавать или дарить имущество без согласия кредитора.

Если должник недобросовестно выполняет условия сделки и допускает просрочки, займодатель вправе обратиться к нотариусу за исполнительной надписью. После проставления соответствующей отметки можно обращаться к судебным приставам, минуя судебную инстанцию.

Что касается залогового договора, то при нарушении сроков кредитор может обратиться с исковым заявлением в суд. По решению суда имущество будет выставлено на торги, а полученные средства будут переданы займодателю в счет погашения долга.

По рекомендации многих нотариусов любой долг следует оформлять в виде договора и желательно заверять нотариально. Расписка тоже имеет юридическую силу, но вернуть свои деньги, имея только ее на руках, будет достаточно сложно.

Договор займа под залог автомобиля – Образец, бланк 2021 года

При оформлении кредита нередко банки требуют обеспечения в виде имущественного залога. В качестве такого залога может выступить автомашина заемщика. Для придания документу юридического статуса, его требуется грамотно заполнить, с учетом законодательных требований РФ.

В предлагаемой статье будут рассмотрены вопросы:

В статье представлены образцы ДЗА между физическими и юридическими лицами, а также предоставлена возможность скачивания бланков и образцов таких договоров.

Зачем нужен такой документ?

При оформлении займа кредитные учреждения требуют предоставления залога в виде любых ценных вещей, стоимостью равных оформляемой сумме. Таким залогом может выступать автомобиль заемщика.

Для передачи имущества под залог требуется заключить соответствующий ДЗ, обладающий юридическим статусом и подписанный обеими сторонами сделки. Баз наличия такого соглашения, автомобиль передавать в качестве залога будет невозможно, так как в этом случае возможен риск обмана, как с одной, так и, с другой стороны.

В качестве займодавца вправе выступать кредитные и прочие специализированные учреждения, а также физлица, предоставляющие заем другому физлицу. Оформляемые правоотношения необходимо узаконить путем заключения ДЗА. Такой договор гарантирует займодателю уверенность в том, что переданный кредит заемщику будет своевременно возвращен, в противном варианте автомобиль, переданный в залог станет собственностью займодателя, а заемщик будет уверен, что получит нужную сумму средств, и при ее возврате – получит свой автомобиль, переданный в качестве залога, обратно.

Примечание. Заключая ДЗА участники сделки обязаны знать, что при передаче автомобиля под залог на хранение, его владельцем остается заемщик. Переоформление прав на автомашину на займодателя допускать нельзя и, если залогодержатель хочет оформить передачу права собственности на авто — от сделки лучше отказаться.

(Видео: “Советы юриста: займ под залог автомобиля”)

Кто может заключить?

Залогодержателем (кредитором) может выступить:

ДЗА можно оформить, как между физлицами или юр. лицами, так и между юридическим и физическим лицом.

Правила составления

ДЗА сопровождается оформлением дополнительных документов, в том числе:

Надо отметить, что законодательными нормами не предусмотрен унифицированный шаблон ДЗА, однако, при его заполнении, требуется придерживаться общепринятой структуры документа, с включением следующих сведений:

Одним из пунктов теста соглашения должен отображать, что ДЗА получает юридический статус после выдачи кредитором залогодателю средств, указанных в договоре займа. Обычно, для получения кредита заемщики обращаются в специализированные учреждения, которые обладают типовыми бланками подобных соглашений, где отмечены все важные положения. В то же время, перед подписанием такого документа заемщику желательно внимательно перечитать ДЗА, чтобы не нарваться на мошенников.

Кроме уже перечисленной информации в ДЗА также требуется включить следующие данные:

Существенным условием, при составлении договора является:

Например, при передаче автомобиля залогодержателю, необходимо отобразить санкции, на случай его повреждения при хранении у него.

Содержание договора

При оформлении такого документа необходимо руководствоваться законодательными требованиями ГК РФ и Законом № 2872-1 от 29.05.1992 года «О залоге».

Договор заключается между кредитором и заемщиком, в качестве которых могут выступить, как физические, так и юридические лица. Содержание ДЗА зависит от срока кредитования, процентной ставки, кредитного лимита, возможности пролонгации кредита, обязательств участников и пр. Стандартные условия займа под имущественное обеспечение изменяться не могут. Такой документ обязан содержать следующие разделы:

Преамбулу, где необходимо отобразить:

Предмет договора

Здесь отображается, что кредитор выделяет ссуду на условиях передачи автомашины в качестве имущественного обеспечения выдаваемого займа, с указанием:

Права и обязанности сторон

В этом разделе отображаются следующие условия:

Особые условия

Данный раздел заполняется при потребности:

В заключение заполняется раздел «Адреса и реквизиты сторон», а затем «Подписи сторон». Если ДЗА заключен между юридическими лицами, документ скрепляется печатями сторон.

Договор займа под залог автомобиля между физическими лицами

При заполнении ДЗА под обеспечение займа, необходимо обозначить участников соглашения – кто из физлиц является Залогодателем, и кто – Залогодержателем.

После этого понадобиться детально обозначить следующее:

ДЗА, как правило, составляется в 2-х экземплярах. При нотариальном оформлении – в 3-х.

Образец

Скачать

Договор между юридическими лицами

ДЗА между юридическими лицами мало чем отличается от подобного документа между физлицами. Он составляется в письменном виде и должен включить следующие сведения:

После подписания ДЗА участники сделки приступают к выполнению своих обязательств по соглашению.

Образец

Скачать

Регистрация договора

При оформлении договора между физлицами, с небольшой суммой займа, соглашение разрешается оформить устно, с предоставлением заемщиком долговой расписки займодателю.

При возникновении споров, данная расписка признается судом в качестве доказательства. Так как ДЗА не относится к договору для передачи прав владения автомобилем и не считается недвижимым имуществом, то осуществлять его регистрацию не обязательно.

В то же время, осуществить такую регистрацию рекомендуется согласно п. 4 ст. 339.1 ГК РФ. Статья гласит, что залог имущества, не являющегося недвижимым, может учитываться путем регистрирования запроса о залоге, поступившего от залогодателя, залогодержателя или от другого лица, в реестре уведомлений о залоге движимого имущества. Такой реестр ведется на базе Федеральной нотариальной палаты в порядке, установленном законодательством о нотариате.

ТС, передаваемое в залог подвергается проверке на техническое состояние, оценку, с последующим оформлением соответствующих документов.

При изменении или прекращении залога, по которому осуществлена регистрация, залогодержатель должен отослать уведомление об изменении залога или об его отмене на протяжении 3-х рабочих дней с даты события.

Подать запрос в нотариальную палату могут:

Госпошлина