Расчёт транспортного налога

Если регистрация ТС произошла до 15-го числа месяца (включительно) или снятие с учета произошло после 15-го числа месяца, этот месяц учитывается в расчете периода владения ТС. Если ТС зарегистрировано после 15-го числа месяца или снято с учета до 15-го числа (включительно), то он не учитывается (п. 3 ст. 362 НК РФ). При гибели или уничтожении ТС исчисление налога прекращается с 1-го числа месяца, в котором ТС прекратило существование (п. 3.1 ст. 362 НК РФ). Этот месяц не учитывается в расчете периода владения независимо от даты снятия ТС с учета.

Вид транспортного средства

Выберите регион регистрации, для отображения списка транспортных средств

Повышающий коэффициент применяется при расчете налога по дорогостоящим легковым автомобилям, входящим в перечень, ежегодно утверждаемый Минпромторгом России. Размер коэффициента зависит от средней стоимости автомобиля и количества лет, прошедших с года его выпуска (п. 2 ст. 362 НК РФ). См. подробнее: Как применять повышающий коэффициент по транспортному налогу

Год выпуска транспортного средства

| Вид ТС |

| Мощность ТС, л.с. (кВт) |

| Год выпуска ТС |

| Регион регистрации ТС |

| Плательщик |

| Год расчета и количество месяцев владения |

| Повышающий коэффициент |

| Ставка |

Порядок расчёта

ставка налога, ₽ × × (период владения / 12) × повышающий коэффициент = транспортный налог

Транспортный налог 2021: кто должен платить

И как на нем сэкономить

До 1 декабря 2021 года физлицам нужно заплатить транспортный налог.

Владелец Форда Фокуса из Москвы заплатит около трех тысяч рублей, за Пежо 408 в Брянске начислят чуть больше двух тысяч, а за Тойоту Камри в Хабаровске могут насчитать почти 15 тысяч налога.

Что это за налог, как его посчитать, как заплатить и можно ли сэкономить — обо всем в одной статье.

Что вы узнаете

Что такое транспортный налог

Транспортный налог — это один из трех имущественных налогов, которые должны платить граждане. Еще его платят фирмы, но у них свои условия и сроки. В статье рассказываем о транспортном налоге для физлиц, включая ИП.

Этот налог касается только собственников транспортных средств, а не вообще всех. Если у вас нет машины, мотоцикла или яхты, можете не читать эту статью. Почитайте лучше, как пользоваться каршерингом. А если только задумываетесь о покупке, посчитайте, выгодно ли вообще содержать машину.

Транспортный налог — региональный. Это значит, что деньги налогоплательщиков не поступают в федеральный бюджет, а остаются в регионах. Потом их тратят на строительство дорог, школ, больниц, зарплату губернатора и еще какие-то важные для области, республики или края цели. Этот налог не идет на содержание армии, материнский капитал или выплату пенсий по выслуге лет.

Кто платит транспортный налог

Транспортный налог платят собственники транспортных средств. То есть не те, кто ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам, если это разные люди.

Этот налог начисляют владельцам такого транспорта:

Есть виды транспорта, на которые налог не начисляют. Например, если автомобиль специально оборудован для человека с инвалидностью. Или если у машины мощность меньше 100 лошадиных сил и ее купили через соцзащиту. На весельную лодку и молоковоз налога тоже нет.

Дальше мы будем говорить об автомобилях, но правила универсальные для всех транспортных средств.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

После этого в течение 10 дней информация о смене собственника попадает в налоговую инспекцию. Теперь там знают: машина больше не принадлежит тому человеку, а принадлежит вот этому. Значит, и транспортный налог за эту машину мы теперь начислим новому владельцу. За тот год, когда продали машину, налог начислят обоим владельцам. Каждый заплатит за тот период, когда он был собственником.

Расчет транспортного налога

Владельцам автомобилей не нужно считать транспортный налог самостоятельно. Для физлиц это делает налоговая инспекция. Она сама узнает, что кому принадлежит из транспорта, какая мощность двигателя у автомобиля и как долго он находится у владельца. Каждый год сумму налога указывают в уведомлении.

Налоговое уведомление присылают налогоплательщику по почте или через личный кабинет на сайте nalog.gov.ru. Указанную там сумму нужно просто заплатить, а считать ничего не придется. Но это касается только физлиц, включая ИП: компания считает транспортный налог сама и платит его чаще раза в год.

При исчислении транспортного налога инспекция учитывает такие показатели:

Все это учитывается автоматически. Но все равно стоит проверять налоговые уведомления: какая мощность двигателя там указана, нет ли давно проданной машины и за сколько месяцев начислен налог.

Если хотите узнать, сколько надо будет заплатить за конкретную машину, используйте калькулятор на сайте nalog.gov.ru — там уже все учтено.

Ставки транспортного налога

Каждый регион сам решает, сколько его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но регионы могут их менять, например уменьшить или увеличить, но не более чем в десять раз.

Обычно ставка зависит от мощности двигателя. Каждая лошадиная сила стоит сколько-то рублей. Еще ставка может быть установлена в зависимости от тяги, вместимости и даже просто на единицу транспортного средства.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

Транспортный налог

Взимание налогов с владельцев транспортных средств предусмотрено законодательными актами большинства государств. В Российской Федерации необходимость его оплаты гражданами и юридическими лицами закреплена Главой 28 Налогового Кодекса. Исходя из ее положений, транспортный налог в нашей стране является региональным. Соответственно, порядок взимания, действующие ставки и сроки оплаты каждый субъект Федерации устанавливает самостоятельно, согласно своим НПА.

Когда платить

Согласно п.1 ст.363 НК РФ налог подлежит уплате:

С 01.01.2021 года будет действовать новая редакция указанной статьи, согласно которой налог будет подлежать уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу будут подлежать уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Кому нужно оплачивать транспортный налог

Распространено мнение, что налог платят только собственники грузовых и легковых автомобилей. Однако это не так. Взнос в региональную казну приходится платить владельцам любых транспортных средств, поставленных на учет в регистрационных органах. В список попадают самолеты, пароходы, яхты, мотосани и многое другое.

Ст. 358 НК РФ указывает на освобождение от налоговых выплат владельцев следующих транспортных средств:

Транспортный налог не удерживается с ТС, находящихся в угоне, даже если их розыск прекращен.

Транспортный налог по регионам

Как рассчитывается транспортный налог

Физическим лицам можно не заботиться о размере налога, который придется оплачивать. Расчеты производит налоговая служба самостоятельно. Налогоплательщик получает уведомление о необходимости оплаты в установленный срок в виде заказного письма или уведомления на «Госуслугах», а также в личном кабинете налогоплательщика.

Однако это не значит, что сумма налога является какой-то тайной. Если гражданин покупает автомобиль и хочет узнать, сколько придется за него платить ежегодно, можно воспользоваться калькулятором на сайте Федеральной Налоговой службы. Те, кто государственным служащим не доверят, могут произвести расчет самостоятельно

Формула транспортного налога в общем выглядит так:

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.)

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.) * Период использования (мес.) * Повышающий или понижающий коэффициент

Т.е. в том случае, если срок владения транспортным средством меньше одного года, в формулу добавляется еще один множитель. Равняется он количеству месяцев владения, разделенному на 12.

Также в формуле могут присутствовать повышающие и понижающие коэффициенты. Например, такой коэффициент предусмотрен для граждан, владеющих автомобилями стоимостью выше 3 миллионов рублей. Вся информация по ставкам и коэффициентам размещена на сайте ФНС.

Существующие льготы на данный налог

Как уже написано выше, ряд физических и юридических лиц освобожден государством от уплаты налога полностью. Однако региональные органы исполнительной власти могут устанавливать собственные правила в отношении некоторых категорий граждан, обязанных платить транспортный налог.

Например, чаще всего освобождают от налогового бремени многодетные семьи. В зависимости от ситуации, для них предусматривается либо скидка, либо полное освобождение. Впрочем, в России есть регионы, где таких преимуществ не предоставляют. Чтобы точно узнать, кому в области, крае или республике положены поблажки, необходимо ознакомиться с действующим на конкретной территории законом о транспортном налоге. Например, в ЯНАО это будет «Закон о ставках транспортного налога на территории Ямало-Ненецкого автономного округа», а в Крыму — Закон Республики Крым «О транспортном налоге».

Скидки и льготы налоговая инспекция учитывает самостоятельно, в уведомлении указывается уже итоговая сумма. Впрочем, чтобы коэффициенты были применены, от гражданина требуется предоставить соответствующее заявление.

Если плательщику транспортного налога положена льгота, о которой он не знал, можно подать заявление о произведении перерасчета за три предыдущих года.

Что будет, если не платить налог

Транспортный налог входит в число имущественных налогов, оплата которых, по общему правилу, производится до 1 декабря. Если эта дата выпадает на выходной, последний срок для поступления платежа в Налоговую переносится на следующий рабочий день.

В случае неоплаты ФНС начинает процедуру взыскания. Сначала должника уведомят о необходимости оплаты, а затем удержание произведут на основании судебного приказа. Если налог не оплачен своевременно, придется оплатить и пени — 1/300 ставки ЦБ от суммы долга за каждый день просрочки.

Блиц, блиц, блиц

Считаем налог в полных рублях или с копейками?

Только в полных рублях (ФЗ от 23.07.2013 г. № 248-ФЗ, о дополнении статьи 52 НК РФ). Правила подсчёта: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Каковы особенности расчёта налога в первый год его владения?

Формула та же, но в ней обязательно учитываем количество месяцев владения ТС. Если вы приобрели ТС 15 числа или ранее — этот месяц участвует в расчёте как полный, если позже 15 числа месяца — этот месяц в расчёте не учитывается.

Платим налог по месту регистрации или прописки?

По месту нахождения ТС. Местом нахождения для владельца-организации является её юридический адрес, а для физического лица — адрес места жительства (места пребывания). Где ТС поставлено на учёт при этом значения не имеет.

Когда придёт уведомление об оплате налога?

Уведомление может придти электронным способом — в случае если вы зарегистрированы в личном кабинете на сайте ФНС, или обычной почтой в конце лета — начале осени за предыдущий год.

Как перевести киловатты (кВт) в лошадиные силы (л.с.) и наоборот?

Для этого воспользуйтесь простыми формулами:

Конечный результат в л.с. нужно округлить до двух знаков после запятой.

В какой бюджет поступают деньги?

В конкретный субъект РФ, т.к. транспортный налог считается региональным.

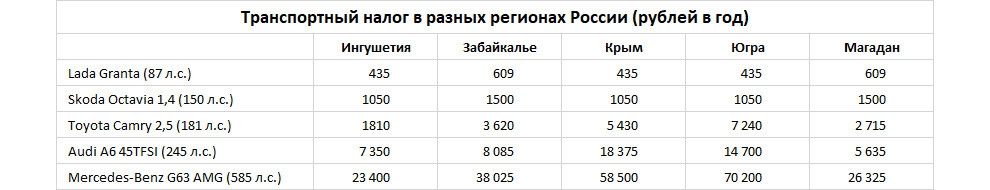

Транспортный налог — 2020: сколько платят в регионах. Таблица

Сумма транспортного налога в различных регионах России может отличаться в разы. Местные власти самостоятельно устанавливают базовую ставку для расчета налога, опираясь на доходы населения и запросы бюджета. Это приводит к тому, что ежегодные платежи за одни и те же машины в разных уголках страны могут отличаться в несколько раз. Кроме того, налог зависит от возраста автомобиля.

Нынешняя методика расчета транспортного налога принципиально не менялась с 2003 года, но местные ставки постоянно корректируют. Законом устанавливаются базовые ставки налога в зависимости от мощности двигателя (от 2,5 до 15 руб. за лошадиную силу), которые регионы вправе увеличивать самостоятельно, но не более чем в 10 раз.

Сумма пошлины исчисляется как произведение региональной ставки, соответствующей мощности двигателя, и паспортного количества лошадиных сил. Также регионы могут вводить собственные градации. Например, если в Москве ставка для машин мощностью от 100 до 125 л. с. составляет 25 руб., а от 125 до 150 л. с. — 35 руб., то владелец Hyundai Solaris 1,6 со 123-сильным мотором будет ежегодно платить 3075 руб., а обладатель Kia Ceed 1,6 мощностью 128 л. с. — 4480 рублей.

Кроме того, автомобили стоимостью более 3 млн руб. облагаются налогом на роскошь, то есть имеют повышающий коэффициент в зависимости от стоимости и года выпуска. Поэтому реальный ежегодный платеж за такие автомобили будет больше указанного в таблице, в которой мы учитывали только чистый налоговый платеж. Если речь идет о новых автомобилях, то рассчитанный платеж за Audi A6 45 TFSI надо умножать на 1,1, а за Mercedes-Benz G63 AMG — на 3. В итоге в Ингушетии за эту машину придется заплатить 70 200 руб., а в Москве — 263 250 рублей.

Самые низкие ставки действуют в Ингушетии: от 5 до 40 руб. за лошадиную силу. Столь же дешево маломощный автомобиль обходится в Крыму и Севастополе, а также Ханты-Мансийском автономном округе (Югра), где ставка на машины до 100 л. с. составляет 5 руб., а до 150 л. с. — 7 руб., но более мощные там обходятся уже заметно дороже, чем в Ингушетии. В Свердловской области автомобилисты платят за маломощные машины базовые 2,5 руб., но дальше ставки увеличиваются до средних по стране.

Сюда же можно отнести Магаданскую область и Забайкальский край, где ставки на машины до 100 и 150 л. с. составляют соответственно 7 и 10 руб., но не так сильно увеличиваются с ростом мощности. Владелец автомобиля мощностью более 250 л. с. в Магадане заплатит по 45 руб. за силу, а в Забайкалье — по 65 руб., и это самые низкие ставки для мощных после Ингушетии. Похожие условия (45 руб.) действуют в Приморье, но только для автомобилей старше 10 лет.

В группу регионов со сравнительно небольшим налогом можно отнести несколько кавказских и сибирских областей. Ставки на маломощные машины в Чечне, Дагестане, Северной Осетии, Томской области, Хакасии, Тыве, Якутии и Кемерово не превышают 8 руб., а на машины до 150 л. с. составляют не более 15 руб. за силу, причем в Дагестане, Чечне и Тыве — всего 10 и 11 рублей.

По 17 руб. за силу придется платить в Якутии за 200-сильный автомобиль, 20 руб. — на Чукотке и Алтае, а самые мощные автомобили проще содержать в Якутии и на Чукотке, где ставка составляет всего 60 рублей. В Чечне она повышается до 91 руб., в Дагестане — до 105 рублей. А в условно «недорогом» Кемерово очень мощные машины рассчитают по ставке 135 рублей.

Ставки, близкие к максимально возможным, действуют в Москве, Санкт-Петербурге и их областях, причем налоги на машины начального сегмента в Москве даже ниже. Если машины до 100 л. с. в Москве и области считаются по 12 и 10 руб. за силу соответственно, то в Санкт-Петербурге и области берут 24 и 18 рублей. Ставки для более мощных автомобилей везде почти одинаковы, за исключением символической разницы в 1 руб. для прописанных в Подмосковье. Принципиальное отличие Москвы заключается в том, что в ней есть отдельные ставки для машин мощностью от 100 до 125 л. с., от 150 до 175 л. с. и от 200 до 225 сил.

Символически дороже Санкт-Петербурга только четыре региона: Башкирия, Республика Марий Эл, Вологодская и Курская области, где даже ставка для маломощных составляет максимальные 25 рублей. В этом же ряду мог бы оказаться и Татарстан, но в его налоговом кодексе есть послабление: начальная ставка 25 руб. действует для юрлиц, а физлица платят по 10 руб. за машины мощностью менее 100 лошадиных сил.

Целый ряд регионов использует более мелкую сетку градаций по мощности. Помимо Москвы дополнительные ставки ввели Самарская, Калужская области, Еврейская автономная область и другие. Чаще всего регионы дают более лояльные условия автомобилям мощностью менее 70 или 80 л. с., но есть и более странные градации. Так, в Кировской области младшая категория делится на машины мощностью до 45, 85 и 110 л. с. (от 15 до 20 руб. за силу), в Коми налог отдельно считают для 70, 85 и 100 л. с. (от 10 до 20 руб. за силу).

Восемь регионов меняют налог в зависимости от возраста машин — чем старше, тем дешевле для владельца. Например, в Новосибирской области налог в категории от 150 до 200 л. с. варьируется от 30 руб. для машин возрастом до 5 лет и до 15 руб. для 10-летних и старше. А в Приморском крае ставки во всех категориях меняются, если машине до 3 лет, от 3 до 10 лет и больше 10 лет. Например, новый 150-сильный автомобиль посчитают по ставке 19 руб., а 10-летний — по ставке 15,7 рубля. В Саратове к той же машине применят ставку 32 руб. либо 30 руб., если ей больше трех лет.

Единственный регион с нулевой ставкой налога — Оренбургская область, где владельцы автомобиля мощностью менее 100 л. с. не платят ничего. Льгота действует только на один автомобиль владельца, а остальные рассчитают по лояльной ставке 5 рублей. Ставки в остальных налоговых категориях региона находятся на среднем уровне.

От транспортного налога освобождены легковые автомобили мощностью не более 100 л. с., которые выданы инвалидам через органы соцзащиты. В ряде регионов аналогичная норма распространяется и на личные машины инвалидов. Налог не платят герои Советского Союза, инвалиды боевых действий и ВОВ, ветераны труда, пострадавшие от разных аварий. Не платят владельцы угнанных машин. Региональные власти вводят льготы для пенсионеров, многодетных семей или матерей-одиночек.

В некоторых регионах от налога освобождают владельцев электрокаров. Такие льготы есть в Москве и области, а в Калужской, Кемеровской, Липецкой, Амурской, Иркутской областях, Кабардино-Балкарской Республике, Санкт-Петербурге, Калининградской и Тюменской областях — только при условии, что их мощность менее 150 л. с. (или 200 л. с. в Курской области). В Ростовской области не платят налог владельцы газовых автомобилей, а в ряде других областей он просто снижен.

Как рассчитывается транспортный налог

1. Кто обязан платить транспортный налог?

Транспортный налог обязан платить каждый владелец автомобиля, мотоцикла, мотороллера, снегохода, водного или другого транспорта, если он не относится к льготным категориям.

2. Как узнать размер моего транспортного налога?

3. Как рассчитывается транспортный налог?

Итоговая сумма транспортного налога рассчитывается, исходя из пяти критериев:

Размер налога рассчитывается как произведение всех этих составляющих. Размер налога, объект налогообложения, налоговая база, а также срок уплаты указываются в едином налоговом уведомлении. Оно направляется налогоплательщику не менее чем за 30 дней до наступления срока платежа.

4. Кому положены льготы на оплату транспортного налога?

От уплаты транспортного налога освобождаются:

Обратите внимание! Льготы не распространяются на легковые автомобили с мощностью двигателя свыше 200 лошадиных сил (свыше 147,1 киловатта), исключение — льготы для одного из родителей (усыновителей) в многодетной семье. Кроме того, льготы не распространяются на водные, воздушные транспортные средства, снегоходы и мотосани.

Льготы могут предоставляться как на основании заявления налогоплательщика, направленного в налоговую инспекцию, так и по информации, полученной налоговыми органами от иных ведомств и организаций.

Если вы хотите оформить льготу сами, вам потребуются:

Предъявить документы можно в удобную вам налоговую инспекцию или в любой центр госуслуг «Мои документы».

5. За какие транспортные средства не нужно платить налог?

6. Нужно ли самостоятельно сообщать в налоговую о своих транспортных средствах?

Информацию о транспортном средстве, его характеристиках, владельце и сроках регистрации в налоговую инспекцию предоставляет орган, который проводит государственную регистрацию транспортных средств.

Однако, если вы никогда не получали единого налогового уведомления и при этом не относитесь к льготным категориям, вы обязаны сообщить в налоговую о своем автомобиле (мотоцикле). Если вы не сделаете этого, с вас могут взыскать штраф в размере 20% от неуплаченной суммы налога. Такое правило действует с 1 января 2017 года.

В налоговую нужно представить:

Подать документы можно:

7. Как уплатить налог?

Указанную в едином налоговом уведомлении сумму налога нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (налоговый период представляет собой один календарный год). Уплачивается налог не более чем за три налоговых периода, предшествующих году направления налогового уведомления. Вы также можете оплатить транспортный, земельный налог и налог на имущество физических лиц единым платежом.

Уплатить налог можно:

На сайте налоговой службы также можно сформировать квитанцию для уплаты в банковском отделении. Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН, выбрать налог, адрес местонахождения и сумму.

Узнать актуальные налоговые ставки можно на сайте ФНС.

Юридические лица должны уплатить налог в срок не позднее 1 марта года, следующего за истекшим налоговым периодом.