Амортизация автомобиля.Тонкие моменты

Автомобиль уже давно не роскошь. Потребности в этом средстве передвижения возникают практически у каждой организации. Одним необходим грузовик для доставки продукции покупателям или в магазины со склада. Другим – микроавтобус для сотрудников. Третьих устроит подержанная легковушка для курьера. Ну а кому-то нужен дорогой автомобиль представительского класса для директора. Ситуаций, когда без железного коня никак не обойтись, множество. Поэтому все больше организаций решает купить автомобиль. Как известно, его стоимость будет списываться на расходы постепенно через амортизацию. Наша статья поможет правильно ее рассчитать.

Например, перед бухгалтером практически каждого предприятия, купившего автомобиль, встает дилемма: можно амортизировать автомобиль до его регистрации в ГИБДД или нет?

Другая проблема – определение срока службы машины. Особенно если речь идет о подержанном автомобиле.

Ну и, конечно, особого внимания заслуживает вопрос о применении специальных коэффициентов. В частности, при амортизации дорогих микроавтобусов и автомобилей.

Амортизация и регистрация в ГИБДД

Итак, компания купила автомобиль. Обязательно ли дожидаться регистрации машины в ГИБДД, чтобы начать ее амортизировать?

Требования закона…

Сразу скажем, что прямой зависимости между регистрацией и амортизацией не содержит ни налоговое, ни бухгалтерское законодательство.

Для целей главы 25 НК РФ амортизацию по основным средствам нужно начислять «с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию» (п. 2 ст. 259 НК РФ).

Правда, в пункте 8 статьи 258 НК РФ сказано, что основные средства, права на которые требуют госрегистрации, включаются в состав той или иной амортизационной группы только после подачи документов на регистрацию. Многие фирмы-автовладельцы ошибочно считают, что в этой норме содержится запрет на амортизацию транспорта до его регистрации в ГИБДД. Надо сказать, что подобные разъяснения некогда давали и налоговики. Например, в письмах УФНС России по г. Москве от 12 мая 2004 г. № 26-12/32341 и от 20 декабря 2002 г. № 26-12/63114. Более свежих разъяснений налогового ведомства нет. А вот финансисты недавно высказались на этот счет.

Так, по мнению Минфина России, положения пункта 8 статьи 258 НК РФ вовсе не относятся к регистрации автомобиля в ГИБДД. Ведь она не является регистрацией прав на транспортное средство. Фактически это просто постановка автомобиля на учет. То есть начинать амортизировать автомобили нужно в общеустановленном порядке: с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию (письмо Минфина России от 20 ноября 2007 г. № 03-03-06/1/816).

Регистрация автомобиля в ГИБДД не является регистрацией прав на транспортное средство. А значит, начинать амортизировать автомобили, по мнению финансистов, нужно в общеустановленном порядке: с 1-го числа месяца, следующего за месяцем ввода в эксплуатацию

Что же касается бухучета, то здесь основное средство амортизируют «с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету» (п. 21 ПБУ 6/01, утвержденного приказом Минфина России от 30 марта 2001 г. № 26н). Критерии отнесения активов к числу основных средств приведены в пункте 4 ПБУ 6/01. В частности, необходимо, чтобы объект был предназначен для использования в производстве. Факт же ввода в эксплуатацию не имеет никакого значения. Как пояснил Минфин России в письме от 18 апреля 2007 г. № 03-05-06-01/33, объект нужно принимать к учету в качестве основного средства, как только он «приведен в состояние, пригодное для использования». Что же касается регистрации в ГИБДД, то в пункте 4 ПБУ 6/01 она не упоминается.

…и здравый смысл

Получается, для того чтобы ответить на вопрос, можно ли в бухгалтерском и налоговом учете амортизировать автомобиль, не зарегистрированный в ГИБДД, нужно решить, является ли такое транспортное средство пригодным для использования и можно ли его вводить в эксплуатацию. На этот счет есть две точки зрения.

В пункте 3 статьи 15 Федерального закона от 10 декабря 1995 г. № 196-ФЗ «О безопасности дорожного движения» о регистрации в ГИБДД говорится как о допуске автомобиля к участию в дорожном движении. На основании этого налоговики довольно часто заключают, что до момента постановки на учет в ГИБДД еще рано говорить о вводе автомобиля в эксплуатацию и пригодности его к использованию, а следовательно, и о начислении амортизации. Зачастую такой же позиции предпочитают придерживаться и организации.

Регистрация в ГИБДД – это допуск автомобиля к участию в дорожном движении. Поэтому налоговики считают, что до момента регистрации говорить о вводе автомобиля в эксплуатацию преждевременно

ООО «Сатурн» купило в марте 2008 года легковой автомобиль за 236 000 рублей (в том числе НДС – 36 000 рублей). На учет в ГИБДД он был поставлен только в апреле. При этом были перечислены регистрационные пошлины в размере 500 рублей.

ООО «Сатурн» ввело в эксплуатацию автомобиль в марте, не дожидаясь регистрации. Ежемесячная норма амортизации для целей бухгалтерского и налогового учета составила 2 процента.

Бухгалтер ООО «Сатурн» сделал следующие проводки.

ДЕБЕТ 08 КРЕДИТ 60

– 200 000 руб. (236 000 – 36 000) – отражены расходы на приобретение автомобиля;

ДЕБЕТ 19 КРЕДИТ 60

– 36 000 руб. – учтен НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 36 000 руб. – принят к вычету НДС;

ДЕБЕТ 01 КРЕДИТ 08

– 200 000 руб. – автомобиль включен в состав основных средств.

В апреле 2008 года:

ДЕБЕТ 68 субсчет «Расчеты по госпошлине» КРЕДИТ 51

– 500 руб. – перечислены пошлины за регистрацию автомобиля в ГИБДД;

ДЕБЕТ 26 КРЕДИТ 68 субсчет «Расчеты по госпошлине»

– 500 руб. – учтены пошлины.

Ежемесячно, начиная с апреля 2008 года:

ДЕБЕТ 26 КРЕДИТ 02

– 4000 руб. (200 000 руб. Х 2%) – начислена амортизация.

В налоговом учете в апреле 2008 года (месяце, следующем за месяцем ввода автомобиля в эксплуатацию) ООО «Сатурн» включило в состав прочих затрат 10-процентную амортизационную премию в сумме 20 000 руб. (200 000 руб. Х 10%).

Также фирма отнесла на расходы амортизационные отчисления в размере 3600 руб. ((200 000 руб. – 20 000 руб.) Х 2%). Эту же сумму (3600 рублей) организация будет ежемесячно включать в состав затрат в течение периода амортизации автомобиля.

Регистрационные пошлины для целей расчета налога на прибыль компания списала как прочие расходы (подп. 1 п. 1 ст. 264 НК РФ).

Период, в течение которого фирма будет через амортизационные отчисления списывать стоимость автомобиля, определяется сроком его полезного использования. Этот срок как в бухгалтерском, так и в налоговом учете компании устанавливают самостоятельно. Причем для целей главы 25 НК РФ фирмы обязаны руководствоваться Классификацией основных средств, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Этот же документ можно взять за основу и в бухучете.

В зависимости от технических характеристик автомобили (легковые и грузовые) и автобусы в соответствии с Классификацией относятся к третьей, четвертой или пятой группе. То есть срок их полезного использования может варьироваться от трех до пяти лет, от пяти до семи лет или же от семи до десяти лет.

Так, например, легковые автомобили высшего и большого класса относятся к пятой амортизационной группе. А значит, организации могут установить для них срок службы в пределах от 85 до 120 месяцев. Все же остальные легковые автомобили (кроме машин малого класса для инвалидов, которые относятся к четвертой группе) попадают в третью амортизационную группу. А значит, их стоимость может быть полностью списана в течение 37–60 месяцев. К третьей амортизационной группе относятся и микроавтобусы.

Если компания приобрела подержанный автомобиль, то срок полезного использования, определенный по Классификации, она может уменьшить на число месяцев эксплуатации машины прежними владельцами (п. 12 ст. 259 НК РФ). Но лишь при условии документального подтверждения времени службы у бывших собственников.

Срок полезного использования подержанного автомобиля можно определить с учетом времени службы у предыдущих владельцев. Период, в течение которого автомобиль эксплуатировали до вас, можно узнать из паспорта транспортного средства

Однако часто фактическое время службы подержанного автомобиля оказывается равным максимальному сроку полезного использования, предусмотренному в Классификации для той амортизационной группы, к которой относится машина. Или даже превышающим его. Как сказано в пункте 12 статьи 259 НК РФ, в таком случае новый собственник автомобиля может определять срок полезного использования самостоятельно «с учетом требований техники безопасности и других факторов».

ООО «Юпитер» купило у ЗАО «Луна» легковой автомобиль среднего класса с рабочим объемом двигателя 2 литра. Такие транспортные средства (код по ОКОФ – 15 3410120) относятся к третьей амортизационной группе (срок полезного использования – от трех до пяти лет).

Из акта приема-передачи (форма № ОС-1) следует, что ЗАО «Луна» использовало автомобиль в течение трех лет и десяти месяцев. Организация получила его в качестве вклада в уставный капитал от учредителя – физического лица. Из паспорта транспортного средства видно, что общее время эксплуатации автомобиля составляет пять лет и семь месяцев. То есть оно превышает максимальный срок полезного использования, предусмотренный для основных средств, включаемых в третью амортизационную группу.

Учитывая техническое состояние автомобиля, ООО «Юпитер» решило установить срок полезного использования равным 24 месяцам.

Дорогое авто

Если фирма приобрела дорогой легковой автомобиль или микроавтобус, она должна амортизировать их с применением специального понижающего коэффициента. Основную норму амортизации, которая рассчитана исходя из срока службы машины, определенного по Классификации, нужно умножать на 0,5. То есть фактически компания будет списывать стоимость покупки вдвое дольше. Ведь в результате применения коэффициента уменьшится сумма ежемесячных амортизационных отчислений.

Важно помнить, что такой порядок действует только в налоговом учете. ПБУ 6/01 использование каких-либо понижающих коэффициентов не предусмотрено.

Применение коэффициента 0,5 – не право, а обязанность фирмы – владельца легкового автомобиля, первоначальная стоимость которого превышает 600 000 рублей, или же микроавтобуса, стоящего более 800 000 рублей (п. 9 ст. 259 НК РФ). Заметим, что до 2008 года понижающий коэффициент следовало применять к автомобилям дороже 300 000 рублей и микроавтобусам стоимостью свыше 400 000 рублей.

В связи с повышением лимитов у всех владельцев дорогого транспорта возник закономерный вопрос: можно ли прекратить применять коэффициент 0,5, если первоначальная стоимость автомобиля (микроавтобуса) меньше новых значений? Финансисты ответили на этот вопрос отрицательно. В письме от 18 января 2008 г. № 03-03-06/1/11 Минфин России аргументировал свою позицию тем, что «выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации».

Финансисты считают, что организация должна продолжать амортизировать с понижающим коэффициентом легковые автомобили и микроавтобусы, которые до 2008 года считались дорогостоящими. Даже если теперь их первоначальная стоимость не превышает новых лимитов

В налоговом учете компании могут начислять амортизацию одним из двух способов: линейным или нелинейным. Каждый метод предусматривает свою формулу для расчета основной нормы амортизации. Именно ее владельцы дорогих машин должны умножать на 0,5. Если же фирма перестанет применять понижающий коэффициент, то метод амортизации все равно останется прежним (как, впрочем, и основная норма). То есть требование, установленное пунктом 3 статьи 259 НК РФ, никоим образом не нарушится. А значит, компании, по нашему мнению, имеют полное право с января 2008 года не учитывать коэффициент 0,5 при амортизации легковых автомобилей стоимостью от 300 000 до 600 000 рублей и микроавтобусов стоимостью от 400 000 до 800 000 рублей.

Упомянутое письмо Минфина России – ответ на частный запрос. Фирмы не обязаны руководствоваться этими разъяснениями. Однако не исключено, что их возьмут на вооружение налоговики. В таком случае компаниям, которые отказались от применения понижающего коэффициента, по всей видимости, придется отстаивать свою позицию в суде.

В 2007 году ООО «Меркурий» купило микроавтобус, первоначальная стоимость которого составила 750 000 рублей. Срок полезного использования машины как в налоговом, так и в бухгалтерском учете установлен равным 40 месяцам. А амортизация начисляется линейным методом. Основная норма амортизации составила 2,5% (1 : 40 Х 100%).

Поскольку микроавтобус стоит больше 400 000 рублей, в 2007 году ООО «Меркурий» должно было амортизировать это основное средство с учетом понижающего коэффициента. Учетной политикой компании предусмотрено применение амортизационной премии в размере 10 процентов капитальных вложений. Таким образом, ежемесячная сумма налоговых амортизационных отчислений в 2007 году составляла:

(750 000 руб. – 750 000 руб. Х 10%) Х 2,5% Х 0,5 = 8437 руб. 50 коп.

В бухгалтерском учете в течение 2007 года бухгалтер ООО «Меркурий» ежемесячно начислял амортизацию в сумме:

750 000 руб. Х 2,5% = 18 750 руб.

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок

Амортизация автомобиля

Любая техника со временем изнашивается и требует ремонта. Благодаря точному расчету амортизации можно учитывать износ техники и переносить стоимость ремонта на конечную продукцию. Говоря простым языком, затраты которые идут на поддержание основных средств в рабочем состоянии, являются одним из факторов ценоформирования.

Если речь идет об автотранспорте, используемом для выполнения тех или иных задач, то собственники учитывают его износ. Например, если вы покупаете проездной билет на метро или заказываете доставку груза автотранспортом, то в стоимость данной услуги входят ремонт и обслуживание транспортных средств.

Предприниматели рассчитывают, во сколько им обходится содержание транспорта и от этого отталкиваются, устанавливая цену своих услуг.

Расчет амортизации автомобиля

Мы уже писали на нашем сайте Vodi.su о том, как правильно рассчитать амортизацию автомобиля. Ничего особо сложного здесь нет, особенно если мы говорим о транспортном средстве, находящемся в частном владении. Вам достаточно учитывать все свои расходы на покупку расходников, замену масла, замену деталей и узлов в течение года, а затем просто делите полученную сумму на километраж. Таким образом вы получите окончательный результат — стоимость одного километра пробега.

Значительно сложнее рассчитывать амортизацию на больших автотранспортных предприятиях. Здесь, как правило, каждый водитель ведет особый журнал, куда записывает все непредвиденные расходы: замену лампочек, установку новых фильтров и так далее. Но есть еще и бухгалтерский отдел, сотрудники которого указывают все эти расходы, как издержки производства, соответственно они не облагаются налогами.

Есть также и усредненный подход. Можно найти специальные справочники, в которых содержится информация о разных моделях авто и их балансовой стоимости. Балансовая стоимость зависит от возраста транспортного средства и его естественного износа. Полученную сумму делят на количество месяцев, в течение которых машина использовалась и получают усредненный показатель амортизации в месяц.

Понятно, что такой подход не учитывает массу нюансов, главный из которых мастерство водителя. Уже давно замечено, что на тех автотранспортных предприятиях, где наблюдается большая текучесть кадров, транспортные средства чаще нуждаются в ремонте, поскольку водители не заинтересованы в том, чтобы уделять свое время надлежащему уходу.

Если же конкретный водитель прикреплен к конкретному автомобилю, то от этого будет во многом зависеть продуктивность его труда, соответственно он не поленится лишний раз проверить уровень масла или заряд аккумулятора.

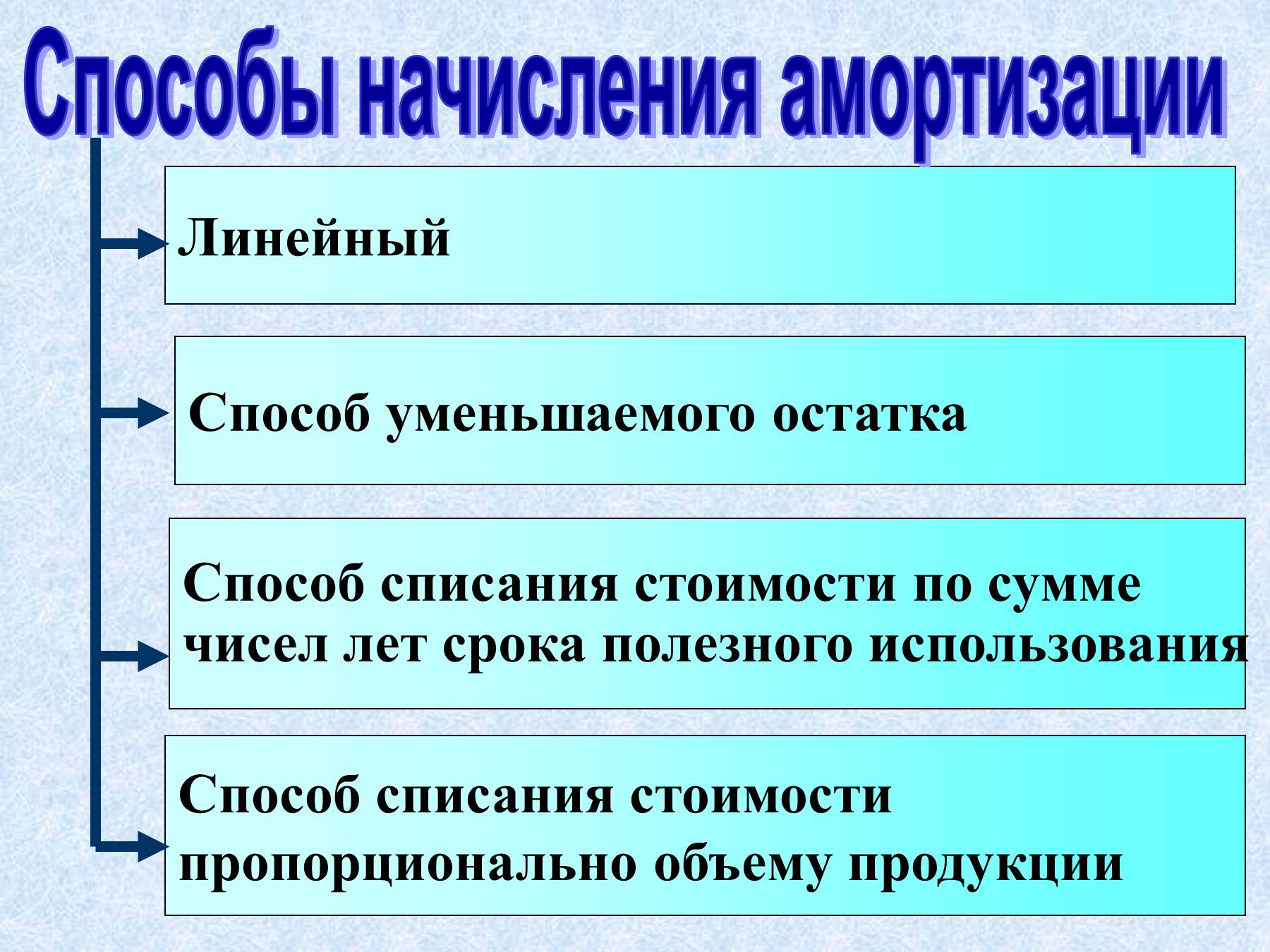

Способы начисления амортизации

На сегодняшний день используется несколько основных способов начисления амортизации:

Линейный метод считается самым простым. Высчитать сумму амортизации можно по простой формуле.

Приведем простой пример:

То есть ежегодно стоимость вашего автомобиля будет снижаться на 40 тысяч рублей. Понятно, что через 10 лет по этой схеме стоимость автомобиля должна равняться нулю, однако если вы захотите его продать, то цену можно назначить в зависимости от технического состояния, просто за 10 лет ваша фирма полностью компенсирует свои затраты на приобретение автомобиля.

Все остальные способы являются нелинейными. При расчете амортизации основных средств учитываются различные факторы, типа коэффициент ускорения или нормы износа. Все эти формулы и коэффициенты постоянно претерпевают изменений, их можно найти в многочисленной бухгалтерской литературе и периодических изданиях.

Ускоренная амортизация автомобилей

Ускоренная амортизация автомобилей, и вообще любой техники специального назначения, очень повлияла на популяризацию такого способа приобретения транспортных средств, как лизинг. Мы уже вкратце писали на нашем портале Vodi.su о том, что такое лизинг и почему он выгоднее, чем автокредит.

Если говорить о приобретении автомобиля частным лицом в лизинг, то выгода минимальная, а вот для юридических лиц и предпринимателей он выгоден по ряду причин:

Возьмите любой пример: небольшая фирмочка заключает договор лизинга подъемного крана или фургона для доставки хлеба в пределах города. Балансовая стоимость снижается в три раза быстрее, чем если бы вы брали технику в кредит или покупали за свои деньги. Через несколько лет вы можете заплатить за транспортное средство в несколько раз меньше, чтобы окончательно выкупить его.

Важный момент — пока вы пользуетесь транспортным средством на условиях договора, оно не находится на балансе вашей компании. Ну а когда вы его выкупите по остаточной стоимости, которая может составлять от 75 до 25 процентов от начальной, то именно эту сумму и будете указывать в декларации, соответственно и налог на имущество будет более низким.

Когда амортизацию не нужно начислять?

В законодательстве упоминается ряд случаев, когда амортизацию начислять не нужно. Прежде всего, это относится к ремонту или модификации — прекращение начисления амортизации сроком до года. Также, если вы передаете транспортное средство в безвозмездное пользование на условиях договора — начисление амортизации прекращается.

Допускается также, что транспортное средство отправляют на консервацию на срок до трех месяцев. Так, например, поступают во многих сельскохозяйственных предприятиях.

Как произвести расчет амортизации автомобиля

Амортизация авто – это списание стоимости машины в зависимости от степени ее износа. Данная процедура предполагает постепенное списание по частям на протяжении всего срока эксплуатации ТС.

Общие положения и законодательные нормы по вопросу амортизации в бухгалтерском учете.

Амортизация авто. Как и зачем?

Расчеты выполняются не только при приобретении компанией авто, но и при оформлении на работу сотрудника с личным ТС, которое будет использоваться для исполнения служебных обязанностей. Амортизационные траты фиксируются и в бухучете, и в налоговом учете. Регулярное отражение расходов в этих документах обязательно, так как единовременное списание всех амортизационных отчислений приведет к появлению отрицательных показателей в малом периоде.

Выполнение амортизационных расчетов – обязанность как для ЮЛ, так и для ИП.

Это ответственность любого налогоплательщика, занимающегося предпринимательской деятельностью. Расчеты позволяют отчитаться о тратах организации.

Они также требуются для таких целей, как:

Это обязательная мера для лица, занимающегося коммерческой деятельностью.

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС. Ее нужно поместить на дебете счета «Основные средства». Списание фиксируется на счете «Амортизация ОС». На протяжении какого срока происходят амортизационные начисления? Они актуальны на всем периоде полезной эксплуатации ТС, который устанавливается Постановлением Правительства №1 от 1 января 2002 года. При расчетах могут быть использованы справочники, в которых содержится балансовая стоимость разных моделей авто. Данную стоимость нужно разделить на время эксплуатации ТС. Результат – это и есть денежный эквивалент износа.

ВАЖНО! Если приобретен б/у автомобиль, нужно учитывать период эксплуатации ТС прошлым владельцем. Сведения для выполнения точных расчетов можно узнать из техпаспорта на машину.

Методы расчета амортизации

Существует несколько методов расчета амортизации:

Для расчета используется формула:

среднегодовая стоимость основных средств * норма амортизации ТС/100%.

Для проведения расчетов используется следующая формула:

остаточная цена на начало периода * норма износа * коэффициент форсирования/100%.

Для расчетов применяется следующая формула:

начальная стоимость ТС * норма амортизации.

Норма износа определяется в зависимости от периода использования авто. Рассматриваемая методика обычно применяется именно для ТС. Норма амортизации выражается в процентах от изначальной стоимости авто на каждую 1000 пробега.

Организация вправе выбрать любой из существующих методов. Но нужно учитывать, что после ввода авто в эксплуатацию изменить выбранный способов будет нельзя.

Амортизация для легкового авто

Для расчета амортизации легкового ТС лучше всего подходит линейный метод. Первоначальная цена авто должна соответствовать стоимости, указанной в первичных документах. В стоимость могут входить расходы на доставку машины. Время полезного использования отдельно устанавливается по каждой группе объектов.

Амортизация для грузового авто

Грузовое ТС предназначается для интенсивной работы. По этой причине фактический износ может наступить прежде выплаты всей стоимости машины. По этой причине подсчет будет более объективным, если компания использует метод расчета по пробегу. Списания происходят пропорционально длительности и объему работ. Для проведения расчетов в начале использования нужно подсчитать примерный километраж за весь период эксплуатации. Реальный километраж определяется за счет снятия показаний со счетчика ТС. Данная процедура проводится ежемесячно.

Порядок расчетов

Расчеты производятся по следующему алгоритму:

Выбранный способ амортизации запрещается менять под конкретный объект.

ВАЖНО! Списания начинают производиться с даты ввода ТС в эксплуатацию, а не с фактической покупки автомобиля и его постановки на учет в ГИБДД. Начало амортизации – 1 число месяца, который следует за месяцем начала эксплуатации ТС. Рассмотрим пример. Авто было приобретено 25 января. В эксплуатацию оно введено 15 февраля. В этом случае списания будут производиться с 1 марта.

Пример расчетов №1

Организация в 2006 году купила ТС за 300 000 рублей. Период полезной эксплуатации составляет 5 лет. Сумма чисел лет эксплуатации составляет 15 (1+2+3+4+5). Производятся следующие списания:

Дальнейшие расчеты производятся по аналогии вплоть до 5 года эксплуатации.

Для налогового учета сумма амортизационных трат является аналогичной в каждом месяце. Она составит 5 000 рублей (300 тысяч рублей/60 месяцев использования).

Пример №2

Приобретено ТС за 200 000 рублей. Пробег его за 3 года составил 90 000 км. Расчетный износ равен 18,6%. Для нахождения амортизации нужно стоимость авто умножить на износ: 200 тысяч*18,6%. Получается 37 200 рублей.

Для определения остаточной стоимости нужно вычесть износ из цены ТС. Получается 162 800 рублей. После этого можно подсчитать траты на 1 км пробега: износ делится на стоимость авто. Получается 0,18 р/км (37 200/200 000).

Амортизация основных средств

С необходимостью учета амортизации неизбежно сталкивается любое предприятие, имеющее основные средства — недвижимость, оборудование, иные материальные и нематериальные активы.

Для начисления амортизации основных средств используются правила бухгалтерского учета, а также учетная политика, утвержденная на предприятии.

Амортизация основных средств предприятия

Бухучет трактует ее как процесс отражения стоимости основных средств и иных активов на себестоимости продукции или услуг/работ. Это связано с постепенной и естественной утратой первоначальных характеристик и параметров у любых видов основных средств, задействованных в производственном процессе. Учет позволяет перенести по частям их стоимость на стоимостные показатели выпускаемой продукции.

Вот по каким правилам проходит амортизация на предприятии:

Для каждого типа и вида основных средств используются отдельные нормы. Это означает, что у каждого объекта или предмета есть собственный срок полезного использования, исчисляемый в календарных периодах.

Предприятие может применять срок полезного использования, рассчитанный самостоятельно с учетом условий производства, либо воспользоваться нормативными показателями.

Начислена амортизация основных средств может быть различными способами, однако главное правило остается неизменным при любых вариантах — амортизационные отчисления начисляются ежемесячно в размере 1/12 от общей годовой суммы.

Начисление проводится в отношении каждого объекта и начинается с месяца, следующего за месяцем ввода его в эксплуатацию. Приостановка амортизационных начислений допускается только в случае вывода объекта из производственного процесса на период более трех месяцев либо на срок восстановления ОС, превышающий 12 месяцев.

Цель амортизации основных средств

Как было указано выше, она позволяет равномерно распределить стоимость ОС на ценовые показатели произведенной продукции. Таким образом, к целям можно отнести:

Сумма амортизации основных средств подлежит накоплению на спецсчетах предприятия и отражается в сведениях бухучета

Способы учета амортизации основных средств

Использование этой процедуры позволяет предприятию вернуть денежные средства, вложенные в приобретение производственного оборудования, сырья и иных активов. Для учета используются следующие виды и способы амортизации:

В каждом из перечисленных способов стоимость может существенно отличаться и зависит, прежде всего, от первоначальной цены конкретного объекта.

Амортизация основных средств производства будет прекращена по истечении срока полезного использования. Это не означает, что оборудование обязательно будет выводиться из производственного процесса — при своевременном ремонте и модернизации объекты могут использоваться за пределами нормативных сроков эксплуатации. Однако использование стоимостных показателей ОС после их полной амортизации не допускается.

Начисление амортизации основных средств

В системе бухучета для начисления используются группы амортизации основных средств, каждая из которых имеет свой нормативный срок полезной эксплуатации:

Всего используется 10 групп, последняя из которых включает объекты со сроком полезной эксплуатации свыше 30 лет.

Начисления не зависят от показателей финансовой и хозяйственной деятельности предприятия и подлежат отражению в том отчетном периоде, к которому они относятся.

Проводки при амортизации основных средств

Для отражения амортизационных отчислений в проводках бухгалтерии используется счет 02. В состав операций, которые оформляются с использованием указанного счета, можно отнести следующие манипуляции с амортизацией:

Также сюда относится списание суммы износа.

Амортизационный учет проводится не только по ОСН, но и при упрощенной системе налогообложения.

При начислении амортизации проводки выполняются согласно требованиям Приказа Минфина РФ N 94н от 31.10.2000 г.

Резюме

Учет амортизационных начислений является одним из основных элементов бухучета предприятия. С помощью данной процедуры предприятие может постепенно возвращать стоимость ОС, уменьшать базу для расчета налога на прибыль, списывать объекты за пределами срока полезной эксплуатации. Нормативные показатели износа будут зависеть от группы амортизации, которые классифицируются по предельным срокам эксплуатации ОС.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

Какова стоимость полностью самортизированных основных средств на балансе организации, если они продолжают использоваться на предприятии?

Добрый вечер! Полностью самортизированы — не значит, что непригодны к использованию. Тем не менее, в балансе их стоимость будет равна нулю.

Подскажите как можно оприходовать основное средство в данной программе Контур «Легкая бухгалтерия» и начислять амортизацию?

Алла, всю интересующую информацию Вы найдёте в справочной «Контур.Бухгалтерии»

Портал Правовед.ru оказывает только юридические услуги.

Да. Все правильно. Вы можете зарегистрироваться на сайте http://www.kontur-online.ru/ Там очень много информации, в том числе и по Вашему вопросу.

Как считать амортизацию

Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и т.д).

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя “Газель” стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как считать амортизацию линейным способом?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

Начать пользоватьсялёгкой версией бесплатноБухучет с Бухгалтерией.Контур — это просто! Убедитесь сами уже сейчас!

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств по амортизационным группам, утвержденным Постановлением Правительства №1 от 01.01.2002.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2013, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

ООО “Ромашка купила легковой автомобиль за 600 000 руб 22.02.2010 и ввела его в эксплуатацию 10.03.2010.

На 01.01.2013 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3х до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100%: 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб: 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2010, таким образом, до 01.01.2013 оно эксплуатировалось в течение 9+12+12 = 33 полных месяцев.

Таким образом, на 01.01.2013 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.