Российский рынок новых грузовых автомобилей в 2020 году

19 января 2021 года

Согласно данным аналитического агентства «АВТОСТАТ», в 2020 году объем рынка новых грузовых автомобилей в России составил 74,8 тыс. единиц, что на 7,3% меньше, чем в 2019 году.

Стоит отметить, что только два бренда из десятки лидеров по итогам прошедшего года демонстрируют рыночный рост, и самый большой он – у Ural (+27,3%). А вот самое сильное падение здесь эксперты зафиксировали у марки DAF (-34,3%).

Отметим также, что в десятке моделей-лидеров по итогам 2020 года шесть оказались «в минусе». Максимальный рост отмечается у KAMAZ 6520 (+18,9%), а наибольший спад – у MAN TGX (-34,8%).

Что касается итогов декабря 2020 года, то в этот период объем рынка новых грузовых автомобилей в России упал на 8,7% и составил 9,4 тыс. штук.

ТОП-10 МАРОК РЫНКА ГРУЗОВЫХ АВТОМОБИЛЕЙ* В РОССИИ В 2020 г. (шт.)

ТОП-10 МОДЕЛЕЙ РЫНКА ГРУЗОВЫХ АВТОМОБИЛЕЙ* В РОССИИ В 2020 г. (шт.)

Примечание: данные по рынку подготовлены на основе регистраций в ГИБДД; сюда не входят автомобили силовых ведомств и дипломатических служб, а также регистрации машин на территории Крыма.

* Транспортное средство полной массой более 3,5 тонны, предназначенное для перевозки грузов, за исключением ряда моделей, относящихся к LCV.

Рынок грузовых автомобилей в России. Итоги, тенденции, перспективы.

Посмотреть содержание

Тенденции мирового и европейского рынка грузовых автомобилей

Рынок Европы по странам

Рынок Европы по маркам

Рынок грузовых автомобилей в России

Динамика импорта новых и подержанных грузовых автомобилей

Производство грузовых автомобилей в России

Структура производства грузовых автомобилей в России

Характеристика участников рынка (профили компаний)

Производители

Импортеры

Приложение

Региональная структура парка по округам

Парк грузовых автомобилей на 01.01.10. по маркам

Предлагаемый вашему вниманию маркетинговый отчет по рынку грузовых автомобилей имеет существенное отличие от подготовленных агентством «АВТОСТАТ» в предыдущие годы. Впервые мы считаем объем рынка грузовых автомобилей на основании данных по их регистрации.

Однако мы сочли возможным уже сейчас перейти на оценку рынка по регистрации, с тем, чтобы иметь возможность более подробной детализации рынка и предоставления вам актуальной информации, которая доступна только при использовании этого формата данных. Безусловно, в отчете по-прежнему представлен целый ряд разделов, необходимых для комплексного изучения рынка грузовых автомобилей.

В первом разделе представлены тенденции европейского рынка грузовых автомобилей в истекшем году. Второй раздел содержит информацию непосредственно о рынке, его структуре, а также о динамике импорта. Третий раздел представляет характеристику производства грузовой техники в стране, как в прошедшем году, так и в динамике за несколько лет. Четвертый раздел содержит характеристику парка грузовых автомобилей. В пятом разделе приведены характеристики ведущих российских предприятий-производителей и предприятий-импортеров с показателями по производству либо импорту за прошедший год, а также структура парка по федеральным округам с учетом возраста автомобилей.

Следует обратить внимание, что на страницах, посвященных российскому рынку, приведены данные без учета легкой коммерческой техники (LCV).

В приложении приведена региональная структура парка грузовых автомобилей по федеральным округам и областям.

Обзор российского рынка грузовых автомобилей 2019

Минус 2% уже с I квартала

По данным «Автостат Инфо», по истечении 2019 года, в РФ было реализовано 80,7 тыс. единицы грузового автотранспорта. Спад по сравнению с объемом продаж 2018 года составил 2%. При этом сегмент отечественных грузовиков за отчетный период подрос на 10%. Поэтому падение рынка объясняется тем, что заметно просел сегмент импортных грузовых авто. Так, в январе-марте 2019 года было реализовано 6 890 штук иномарок, что на 15,5% меньше, чем в аналогичный период 2018 года. На долю грузовиков российского производства пришлось 59,8%, импортных – 40,2%.

Российские производители в плюсе

Эксперты считают, что снижение продаж импортных грузовиков объясняется, как ситуацией, сложившейся в экономике РФ, так и финансовой господдержкой отечественных производителей. Как отмечают на «КАМАЗе», их уверенность в завтрашнем дне подкреплена еще и расширением модельного ряда. К примеру, не так давно на рынок была внедрена новая модель KAMAZ 5490 Neo. Это позволило отечественному гиганту не только сохранить уровень продаж 2018 года, но и прибавить в 2019 году, упрочив свои позиции на рынке.

Что касается другого лидера отечественного грузового машиностроения – ГАЗ, то сохранить свои позиции на рынке заводу помогли среднетоннажные грузовики. Увеличение продаж на Горьковском автозаводе объясняют ростом популярности GAZ Gazon Next и растущим спросом на GAZ Gazon Next 10. По мнению специалистов завода, в новом году не следует ожидать каких-либо резких изменений на рынке: стагнация или падение на 2-3%. В то же время российские производители грузового автотранспорта планируют укрепить свои позиции, благодаря обновлению модельных линеек.

Магистральный тягач экономику не вывезет

По мнению экспертов, падение в сегменте импортных грузовиков случилось в результате снижения спроса на магистральные тягачи. Это серьезный фактор, поскольку на долю этого транспорта приходится 80% всех грузоперевозок. А показатели рынка коммерческих автомобилей находятся в прямой зависимости от показателей рынка автомобильных грузоперевозок. Сегодня крупные торговые сети заметно снизили активность, следовательно, упали перевозки. Эксперты прогнозируют, что и в 2020 году снижение деловой активности, повлияет на уровень продаж в сегменте магистральных тягачей.

Еще одной причиной падения спроса на фуры специалисты называют отмену программы господдержки по лизингу авто, предусматривающей прямые скидки. Стоит напомнить, что с 2020 года ряд лизинговых компаний не получит возмещение скидок, что в свою очередь повлечет удорожание лизинговых ставок. Сложилась ситуация, когда бизнесу не доступно обновление собственного автопарка и для его сохранения предпринимателям приходится выполнять капремонты, приобретать б/у технику. Эти факторы могут стать причинами дальнейшего падения рынка грузовых машин.

Российский рынок грузовиков 2019. Итоги всех марок

Тенденции и анализ рынка грузовиков и грузовых автозапчастей

Рубрика: Экономика и управление

Дата публикации: 14.02.2020 2020-02-14

Статья просмотрена: 600 раз

Библиографическое описание:

Чернявская, А. И. Тенденции и анализ рынка грузовиков и грузовых автозапчастей / А. И. Чернявская. — Текст : непосредственный // Молодой ученый. — 2020. — № 7 (297). — С. 195-199. — URL: https://moluch.ru/archive/297/67379/ (дата обращения: 02.12.2021).

В статье автор анализирует рынок грузовых автомобилей и автокомпонентов, динамику их производства, возрастную структуру автопарка, распределение по регионам, а также рассматривает дальнейшие тенденции рынка.

Ключевые слова: грузовая техника, автозапчасти, рынок запчастей, автокомпоненты.

Сложная ситуация на рынках грузовой техники и грузоперевозок отражается и на рынке автозапчастей. В этом сегменте рынка за последние несколько лет проявилось ряд трендов. Во-первых, ряд компаний, ранее работавших в сфере грузоперевозок, из-за возникших экономических трудностей предприняли попытку диверсификации производственной деятельности и вышли в сегмент торговли автозапчастями, посчитав, что для этого у них имеются как компетенции, так и каналы связей, и необходимые инвестиции.

Таким образом, число, розничных продавцов в данном сегменте увеличилось. В то же время усилилась конкуренция на рынке, поскольку, выходя на рынок, такие компании для привлечения клиентов предлагают более низкие цены на автокомпоненты.

Такие действия при довольно стабильно-неизменном спросе несколько дестабилизировали рынок, уменьшили маржинальность работающих здесь компаний. Во-вторых, на ценовое предложение на рынке влияют и закупки на тендерной основе. Заказчики выбирают лучшие предложения. Часто на конкурс выходят иногородние продавцы и выигрывают тендеры.

Также, в последнее время наблюдается следующая тенденция. Ряд ведущих производителей автокомпонентов в свою товарную линейку вводят автозапчасти, имеющие более доступные цены, отличающиеся от оригинальных. Такие запчасти они позиционируют как оптимальные по соотношению цена/качество. Правда, стоит отметить, что ассортиментный ряд таких запчастей пока невелик.

Далее в работе использованы данные аналитического агентства «АВТОСТАТ» — лидера РФ в области статистического анализа автомобильных комплектующих и запасных частей. Анализ основан на данных компаний — участников рынка, данных продаж и импорта грузовых автомобилей, данных государственных учреждений и прочих источников.

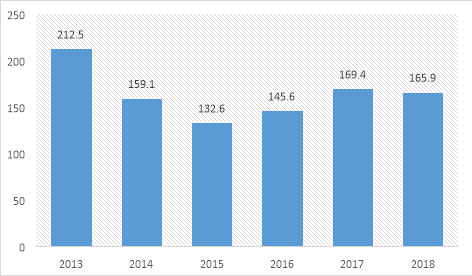

Ключевым фактором объёма рынка запчастей для грузовых автомобилей и его маржинальности является, непосредственно, производство и импорт самих грузовых автомобилей. По итогам 2018 года в России предприятия, выпускающие грузовые автомобили, произвели 165,9 тысячи машин — на 2,1 % меньше, чем годом ранее (рис. 1). Таким образом, после двухлетнего роста фиксируем отрицательную динамику.

Лидирует традиционно Горьковский автозавод, выпустивший 60,1 тыс. легких коммерческих и среднетоннажных автомобилей (+1,5 %). Идущий на втором месте КАМАЗ по итогам 2018 года снизил объем выпуска на 6 % до 36,3 тыс. грузовиков. В постоянную тройку крупнейших производителей грузовой техники в России также входит Ульяновский автозавод, с конвейера которого сошло 21,3 тыс. малотоннажных автомобилей (-15,2 %).

Рис. 1. Динамика производства грузовых автомобилей в РФ в 2013–2018 гг. (тыс. шт.) [1, с.5]

По итогам 2018 г. парк грузовых автомобилей в России составил 3,76 млн. единиц. Как видно из рисунка 1, парк имеет высокий средний возраст. Несмотря на то, что за год доля машин старше 15 лет (выпущенных до 2004 года) снизилась на 0,1 %, тем не менее на них приходится 64,9 % от общего количества грузовиков в стране, что эквивалентно 2,44 млн. экземпляров.

Такая картина обусловлена высоким объёмом производства грузовой техники в советский период и дальнейшим его снижением с начала 90-х годов прошлого века, в связи с чем темпы обновления парка сильно замедлились.

Что касается машин в возрасте от 8 до 15 лет (2004–2011 гг.), то им принадлежит 19,9 % от общероссийского парка, что составляет 748,1 тысячи штук. Каждый десятый автомобиль сошел с конвейеров заводов в 2012–2015 гг. (373,4 тыс. шт.). Доля техники до 3 лет включительно за прошедший год увеличилась на 0,8 процентных пунктов до 5,2 %, что количественно соответствует 199,1 тысячи единиц.

Исходя из количества грузовых автомобилей, ёмкость рынка была распределена по основным продуктовым группам запасных частей. Так, можно сделать вывод, что несмотря на 4-х кратное преимущество в количестве автомобилей отечественного производства, емкость рынка запасных частей в денежном выражении больше по направлению иномарок.

По мнению специалистов рынка — это обусловлено прежде всего более высокой ценой на запасные части данного сегмента.

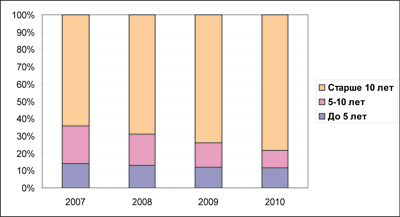

Возрастная структура парка грузовых автомобилей, шт. [1, с.5]

Рынок грузовых автомобилей

Согласно данным последнего исследования структуры российского автопарка, проведенного аналитическим агентством «АВТОСТАТ», средний возраст грузовых автомобилей в нашей стране составляет 19,2 лет. При этом аналитики отмечают, что около 80% парка грузовиков – старше 10 лет. Доли грузовых автомобилей до 5 лет и от 5 до 10 лет составили 11,7% и 10% соответственно.

Три года назад доля автомобилей старше 10 лет составляла 64,3%, а доля машин с возрастом от 5 до 10 лет – 21,5%. Именно эта категория машин сокращается сильнее всего. Таким образом, можно сказать, что грузовой автопарк в России стремительно стареет. К примеру, средний возраст российских автобусов почти на 5 лет меньше – 14,5. Доля «возрастных» транспортных средств в этом сегменте тоже достаточно велика – 57,4%, в то время как относительно новые автобусы (до пяти лет) составляют менее четверти парка – 23,2%.

Рис.1 Динамика возрастной структуры грузового автотранспорта РФ в 2007-2010 гг.

Источник. ABARUS Market Research по данным ГИБДД и агентства «Автостат».

Самый «молодой» сегмент среди российской коммерческой техники – легкие коммерческие автомобили. Средний возраст машин этого сегмента – 12,6 лет. Доля парка старше десяти лет занимает 53,4%, остальная часть приходится на транспортные средства до 5 лет и от 5 до 10 лет почти поровну – 22,8% и 23,8%.

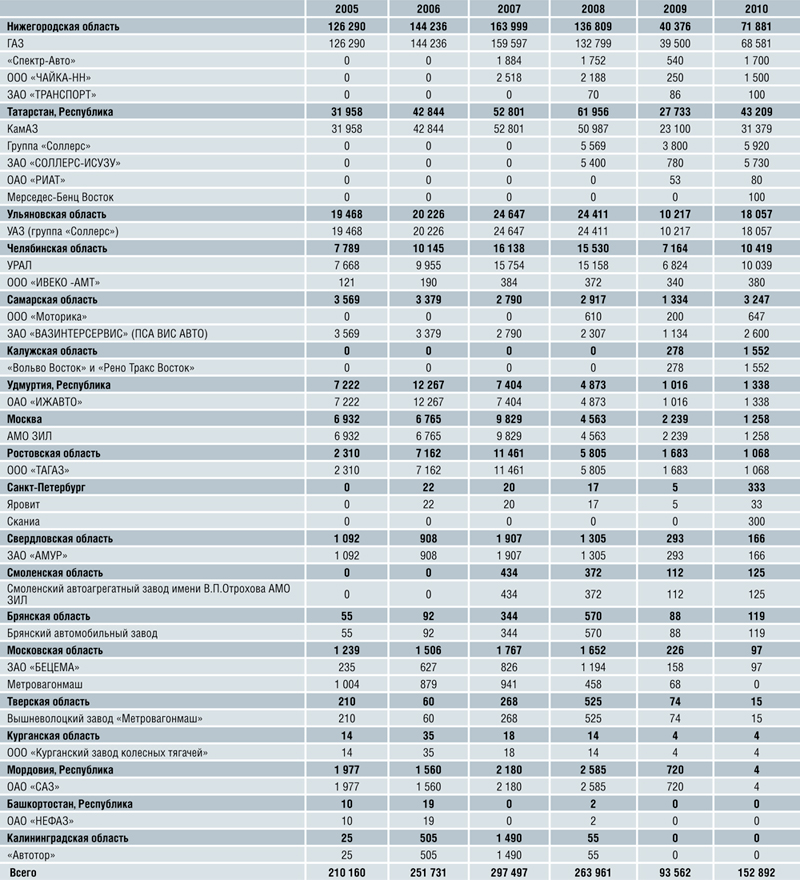

Производство грузовых автомобилей в РФ

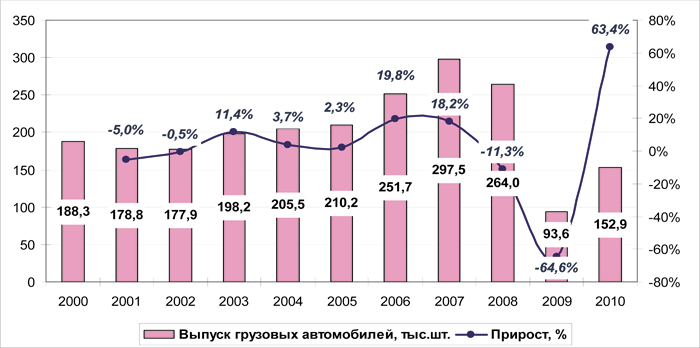

В 2006 году в России было произведено 251,7 тыс. грузовых автомобилей, это на 20% больше, чем в 2005 году. В 2007 г. в стране было произведено 297,5 тыс. грузовых автомобилей. Эта цифра соответствует 18% прироста к предыдущему году. В таблице ниже представлена статистика производства по регионам и предприятиям до 2010 года.

Таблица 1

Статистика выпуска грузовых автомобилей в России по регионам и предприятиям в 2005-2010 гг., шт.

Источник. Расчеты ABARUS Market Research по данным ФСГС РФ.

В 2009 году было выпущено 93,6 тыс. грузовых машин (падение на 64% по отношению к 2008 году), а в 2010 г. на 63,4% больше – 152,9 тыс. Таким образом, производство увеличивалось на протяжении 5 лет, предшествовавших кризису, причем за 2006 год темпы прироста были самыми высокими (см. рисунок 2). Кризисное падение оказалось весьма существенным, и восстановление происходит довольно медленно. Уровня 2007 года российское производство достигнет не ранее 2012 года.

Оценка производства агентства ABARUS Market Research базируется на объемах производства всех видов грузовой техники (от фургонов и легких коммерческих автомобилей до тягачей). В результате объем производства расходится с цифрами других аналитических агентств, в частности «АСМ-Холдинг», по оценке которого в 2009 году в России было выпущено 91,2 тыс.единиц грузовой техники, а в 2010 г. – 150,4 тысячи. То есть разница составляет около 2,5 тыс. машин. По всей видимости, «АСМ-Холдинг» не учитывает некоторые модели легких коммерческих грузовиков, спецтранспорт, попадающий в официальную статистику, а также грузовики, собираемые небольшими предприятиями на шасси ведущих отечественных производителей (таких как ООО «Моторика», ОАО «РИАТ», ЗАО «Транспорт» и др.).

Рис. 2 Производство грузовых автомобилей в России в 2001-2010 гг., тыс. шт.

Источник. Данные ФСГС РФ, ABARUS Market Research.

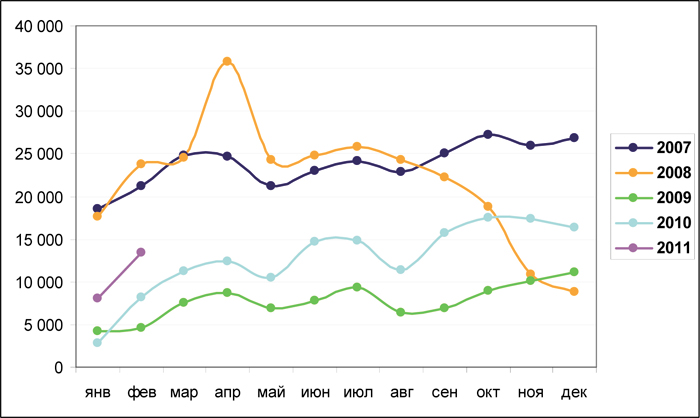

Если посмотреть на выпуск грузовых автомобилей по месяцам, то видно, насколько резко сократилось производство во втором полугодии 2008 года, упав к декабрю до беспрецедентно низкого уровня. Именно на этой низкой позиции и находилось производство в течение всего 2009 года. Линия 2010 года, как видно на графике, повторяет динамику 2009 г., но на более высоком уровне.

2011 год начался более оптимистично – в январе-феврале было выпущено в 2 раза больше грузовиков, чем за тот же период 2010 года. Это внушает надежду, что положительный прирост итогового объема производства в 2011 году будет не меньше 50%, что составит 230-250 тыс. грузовых машин.

Рис. 3 Производство грузовых автомобилей в России по месяцам в 2007-2011 гг., тыс.шт.

Источник. Данные ФСГС РФ, ABARUS Market Research.

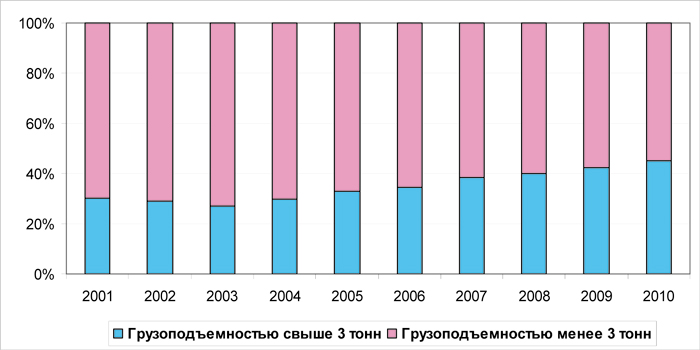

Структура производства грузовых автомобилей в России с течением времени явно смещается в сторону большегрузных машин. Если в 2001 году на автомобили грузоподъемностью свыше 3 тонн приходилось 30% общероссийского выпуска, то в 2010 году эта доля составила уже более 40%.

Рис. 4 Динамика соотношения выпуска грузовых автомобилей в РФ по уровню грузоподъемности, 2001-2010 гг., %

Источник. ABARUS Market Research, ФСГС РФ.

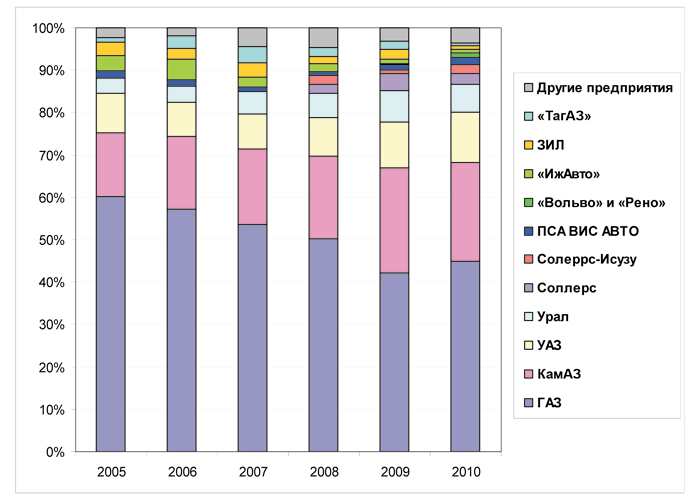

Структура производства по ведущим производителям

В данном разделе представлено производство грузовиков по ведущим предприятиям. Лидером по производству по-прежнему является ОАО ГАЗ. Доля этого предприятия в совокупном объёме на сегодняшний день составляет 45%. Однако стоит отметить, что доля лидера сокращается – в 2005 году ГАЗ занимал 60% всего выпуска. Теперь его заметно потеснил КамАЗ, а также новые производители, в том числе иностранные, открывшие свои заводы на территории России в 2007-2009 гг.

Рис.5 Распределение выпуска грузовых автомобилей в РФ по ведущим производителям в 2005-2010 гг., %

Источник. ABARUS Market Research по данным ФСГС РФ.

По данным «АСМ-холдинг», в прошлом году в России было произведено 1,4 млн автомобилей. Из них 150 377 пришлось на грузовики, что на 64,9% больше, чем годом ранее (91189 штук). Несмотря на расхождение данных с официальной статистикой, приведенной выше, распределение производства по основным заводам практически совпадает.

Таблица 2

Статистика выпуска грузовых автомобилей в РФ по едущими производителями в 2001-2007 гг., шт.

Источник. Данные ФСГС РФ, ABARUS Market Research.

Наибольшая доля, по расчетам «АСМ-холдинг», приходится на Горьковский автозавод – 46,7%. По итогам 2010 г. предприятие нарастило уровень выпуска тяжелых машин на 3,42%. Вторую строчку удерживает КамАЗ – 21,4%, правда, свои позиции относительно прошлого года предприятие сдало на 3,9 %. Группа Sollers (вместе с УАЗ) увеличила объем производства на 0,6%, что позволило удержать предприятию третью строчку (12,7%). Далее следуют автозавод «Урал» – 6,7% против 7,2% годом ранее, ПСА ВИС Авто – 2% против 1,5%, Volvo – 1% против 0,3%, ТагАЗ – 0,7% против 1,9%, другие предприятия – 9,8%.

Цены на грузовую технику

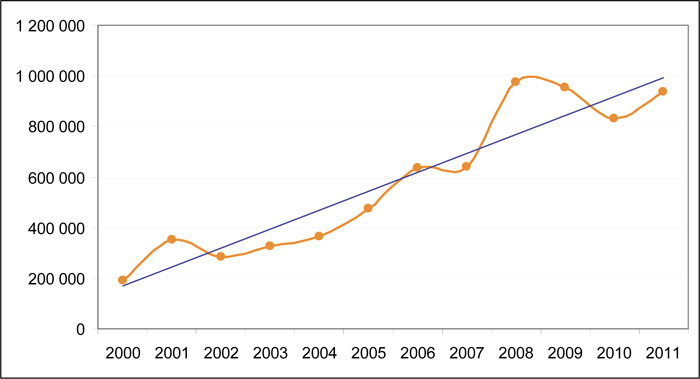

Официальная статистика цен производителей на грузовые автомобили показывает, что особенно сильный скачок цен произошел в 2008 году – с 620 тыс.рублей до 1 млн. рублей за среднестатистическую машину. После чего производителям пришлось умерить пыл, и в течение 2009-2010 гг. цены снижались. Но уже в январе-феврале 2011 года зафиксировано повышение до 937 тыс. руб. В течение года цена, скорее всего преодолеет планку в 1 млн. рублей. В целом за 10 лет стоимость одного грузового автомобиля увеличилась более чем в 4 раза – с 380 тыс. рублей до 970 тыс.

Рис. 6 Статистика цен производителей на грузовую технику в 2000-2010 гг., руб. за ед.

Источник. ABARUS Market Research по данным ФСГС РФ.

Характеристика рынка грузовых автомобилей РФ

Объем рынка грузовых автомобилей сильно расходится по разным источникам, так как на грузовом рынке присутствуют автомобили разного тоннажа и предназначения. Наиболее достоверной оценкой мы считаем данные агентств «АСМ-холдинг» и «Автостат».

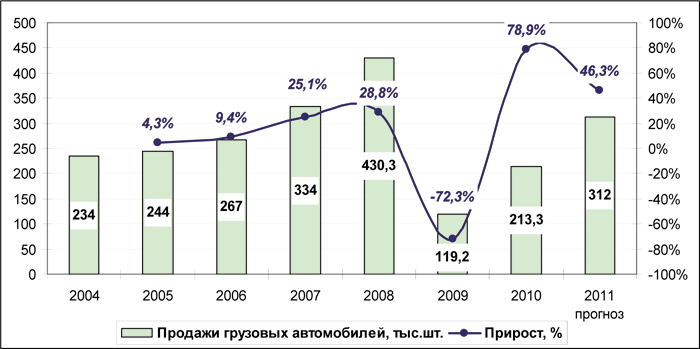

В 2010 году на российском рынке, по данным «АСМ-холдинга», было продано 213,3 тысячи грузовиков – на 79,1% больше, чем годом ранее. Как отмечается, начавшееся в марте восстановление рынка грузовых автомобилей России успешно продолжалось до конца года. Тем не менее, при столь высоком темпе восстановления рынка, сектор грузовых автомобилей продолжает испытывать и самое значительное падение продаж (–50,4%) по сравнению с итогом докризисного 2008 года, когда было продано 430,3 тысяч грузовиков.

Стоить отметить, что специалисты агентства «Автостат» оценивают общий объем российского рынка грузовых машин в настоящее время на уровне 350-370 тыс. штук, а в течение ближайших двух-трех лет ожидают его увеличения до 460-480 тыс.1

Рис. 7 Динамика российского рынка грузовых автомобилей в 2004-2010 гг. и прогноз на 2011 г., тыс. автомобилей и ежегодные приросты, %

Источник. ABARUS Market Research по данным «АСМ-Холдинг», «Автостат» и др. открытых источников.

Как отмечают в «АСМ-холдинге», абсолютный рост продаж имел место во всех сегментах рынка, кроме подержанного импорта. Продажи отечественных грузовиков увеличились с 74,89 тысяч до 124,96 тысяч машин, однако их рыночная доля сократилась на 4,3 пункта до 58,6% в связи с опережающим ростом продаж в сегментах «российских иномарок» и, особенно, нового импорта.

Продажи импортированных новых иномарок выросли более чем в 3 раза до 62,62 тысяч единиц, а их доля на рынке увеличилась с 17,4% до 29,3%. Существенно возросли продажи «российских иномарок» – как в абсолютных величинах (с 7,13 тысяч единиц до 13,98 тысяч штук), так и в долевом отношении (с 6,0% до 6,6% рынка). Продажи импортированных подержанных машин сократились на 28,2% до 11,76 тысяч машин, а их доля на рынке снизилась с 13,7% до 5,5%.

Рыночные тенденции и прогноз

Рост рынка грузовиков в будущем году будет менее впечатляющим по сравнению с 2010 годом и составит 45-46% (в 2010 г. – почти 79%). При этом объем отечественного производства грузовых автомобилей может увеличиться более чем на 50%. Этому будут способствовать государственные программы поддержки (власти обещали стимулировать спрос на отечественные авто, в том числе,

Важную роль в развитии автопрома сыграют и сопутствующие отрасли, такие как автокредитование и автокомпонентная база. В сфере автокредитования процентные ставки по автомобилям существенно снизились по сравнению с кризисным годом. По оценкам PricewaterhouseCoopers, примерно треть автомобилей в количественном выражении продавалась в кредит. Но в то же время до предкризисного уровня еще далеко. Существенное влияние оказала государственная программа по льготному кредитованию. Было выдано 165 тыс. кредитов в год, а количество заявок в 2 раза превышало этот показатель. В 2011 г. планируется выдать около 150 тыс. кредитов. На рынок все активнее приходят банки крупных автопроизводителей, которые предлагают хорошие условия кредитования.

Однако ситуация на рынке отечественных грузовых машин может ухудшиться после вступления России в ВТО. Это связано с резким снижением пошлин на ввозимые автомобили и коротким переходным периодом. После вступления в ВТО в 2012 году ставка пошлин понизится с 25 до 15 процентов, а в 2015 году и вовсе до 10 процентов.

Именно планы по предстоящему вступлению России в ВТО являются серьезным препятствием для составления прогнозов рынка на более долгий период.

В. НИКОЛЬСКАЯ директор по исследованиям агентства ABARUS Market Research